El objetivo de esta guía es explicar los conceptos básicos de los pagos por Internet y las diferencias que hay entre los modelos de negocio más comunes: comerciantes minoristas en línea, empresas de SaaS y de suscripciones, así como plataformas y marketplaces. Te recomendamos que empieces leyendo los aspectos fundamentales de los pagos y los conceptos que toda empresa debe conocer sobre los pagos por Internet. Después puedes pasar directamente a la sección sobre tu modelo de negocio.

También encontrarás una lista con los términos más habituales del sector y sus definiciones. Consulta el glosario si no conoces alguna de las expresiones que aparecen en esta guía.

Si quieres comenzar de inmediato a aceptar pagos por Internet, lee nuestra documentación.

Aspectos fundamentales de los pagos: ¿cómo funcionan los pagos por Internet?

Antes de adentrarnos en los detalles de los pagos de los diferentes modelos de negocio, nos ayudará conocer en detalle cómo funcionan los pagos: cómo pasa el dinero del cliente a tu negocio, cómo gestionan estos pagos los bancos y cuáles son los costes asociados a este sistema. Si conoces los pilares fundamentales de los pagos por Internet, comprenderás mejor las distintas variables presentes al configurar los pagos para tu modelo de negocio.

Flujo de pagos por Internet

En cada transacción por Internet, intervienen cuatro actores principales:

Titular de la tarjeta: La persona que posee una tarjeta de crédito.

Comerciante: La persona propietaria de la empresa.

Adquirente: El banco que procesa los pagos con tarjeta de crédito en nombre del comerciante y los dirige por las redes de tarjetas (por ejemplo, Visa, Mastercard, Discover o American Express) hacia el banco emisor. En algunos casos, el adquirente puede asociarse con un tercero que colabora en el procesamiento de pagos.

Banco emisor: El banco que concede el crédito y emite las tarjetas a los consumidores en nombre de las redes de tarjetas.

Debes trabajar con cada uno de estos actores para aceptar pagos por Internet con tarjeta (ya sea mediante un único proveedor de servicios de pago o tus propias integraciones).

Lo primero que debes hacer es configurar una cuenta bancaria empresarial y ponerte en contacto con un adquirente o un procesador de pagos. Ambas figuras serán las encargadas de dirigir los pagos desde tu sitio web hacia las redes de tarjetas (como Visa, Mastercard, Discover y American Express). En función de la configuración que elijas, puedes tener un adquirente (por lo general, un banco que se ocupa de las relaciones con la red) y un procesador (que colabora con el adquirente para facilitar las transacciones) independientes, aunque también puedes optar por una única relación comercial que englobe ambos servicios.

Para capturar los datos de pago de manera segura, es posible que también necesites una pasarela, que se encargará de proteger la información de la forma adecuada. Por lo general, las pasarelas utilizan la tokenización para anonimizar los datos de pago y que la información confidencial no se almacene en tus sistemas. Esto ayuda a cumplir la normativa PCI, que son las directrices de seguridad del sector.

Para optimizar los pagos por Internet, puedes contratar los servicios de pasarela, procesamiento y adquisición a un único proveedor. Los proveedores de servicios de pago también pueden desarrollar integraciones directas con las redes de tarjetas para no depender tanto de terceros.

Cuando aceptas un pago por Internet, la pasarela cifra los datos de forma segura para enviarlos al adquirente y luego a las redes de tarjetas. A continuación, las redes de tarjetas se comunican con el banco emisor, que puede confirmar o rechazar el pago (en ocasiones, las leyes bancarias o los requisitos normativos pueden exigir que se autentique la tarjeta con un método adicional, como 3D Secure, antes de aceptar un pago). Por último, el banco emisor vuelve a comunicar el mensaje a la pasarela o al adquirente para que le puedas confirmar el pago al cliente (para hacerlo, por ejemplo, puedes mostrar el mensaje «Pago aceptado» o «Pago rechazado» en tu sitio web).

Aquí se describe el proceso de los pagos únicos por Internet en dólares estadounidenses en EE. UU. Si quieres expandirte internacionalmente, puede que tengas que encontrar un socio bancario y entablar contacto a nivel local. Por otro lado, si tienes un producto nuevo y quieres cobrar a tus clientes de manera recurrente, además de aceptar el número de la tarjeta de crédito, también tendrás que iniciar y cobrar pagos con precisión siguiendo unos plazos ya fijados. Eso no es todo: también tendrás que crear un sistema de logística para incluir distintos modelos de precios, encontrar la forma de recuperar pagos rechazados y administrar las prorratas cuando los clientes cambien de plan, entre otras tareas.

Costes y comisiones por transacciones asociados a los pagos por Internet

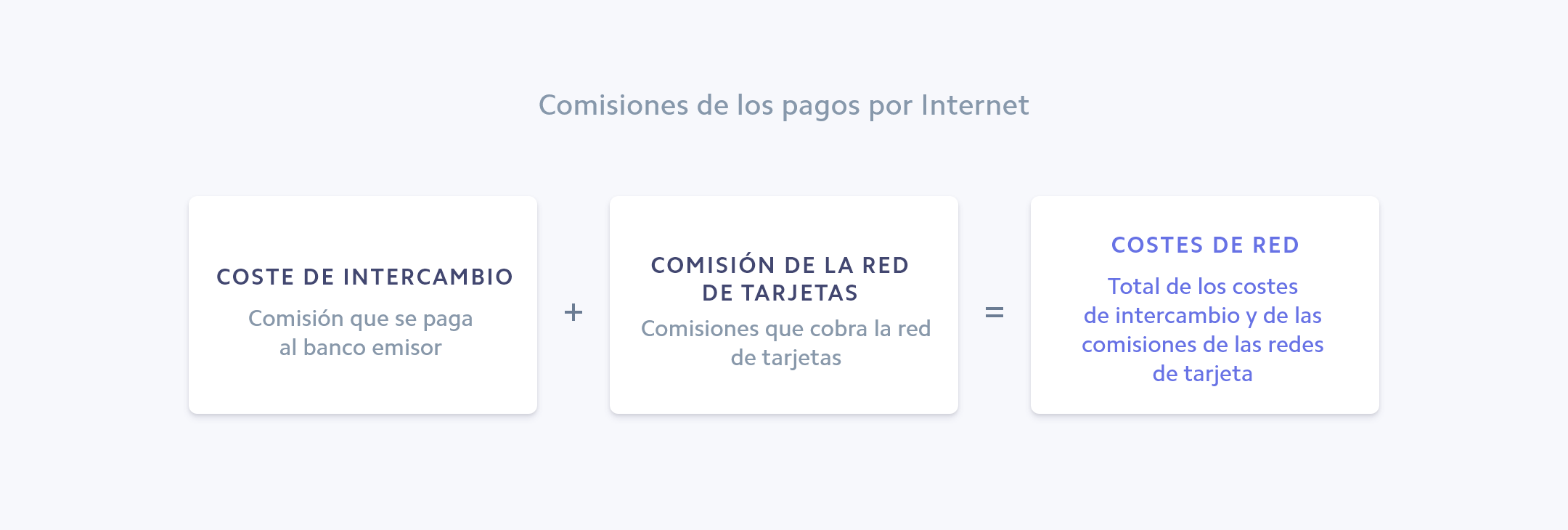

Cada transacción procesada mediante este sistema de cuatro partes lleva asociada una serie de comisiones. Visa, Mastercard, Discover, American Express y otras redes de tarjetas son las que fijan estas comisiones, que se suelen conocer como comisiones de intercambio y de las redes de tarjeta.

El intercambio suele representar la mayor parte de los costes de una transacción. Este importe se destina al banco emisor porque es el que asume el mayor riesgo al prestar servicios crediticios o bancarios al titular de la tarjeta.

Las propias redes de tarjetas se encargan de cobrar las comisiones del esquema y pueden incluir comisiones adicionales por autorización y por transacciones transfronterizas. También pueden cobrarse comisiones por reembolsos y otros servicios de la red.

En conjunto, estas comisiones constituyen los costes de la red. Estos varían en función del tipo de tarjeta, la ubicación de la transacción, el canal (en persona o en línea) y el código de categoría de comerciante (MCC). Por ejemplo, una transacción efectuada con una tarjeta de crédito con recompensa incurrirá en comisiones de red más elevadas que una transacción con una tarjeta sin recompensa, ya que los bancos suelen utilizar estas comisiones para financiar el coste del programa de recompensa.

La tarifa estándar de pago por consumo de Stripe consiste en una tarifa única y transparente para todos los pagos que se efectúen con tarjeta; de esta manera puedes predecir de una forma más precisa los costes de los pagos. Más información.

Para todas las empresas que aceptan pagos por Internet

En esta sección se tratan tres temas relevantes para todas las empresas que aceptan pagos: cómo canalizar los pagos por Internet para aumentar tu conversión, cómo la incorporación de los métodos de pago adecuados puede aumentar tu cartera de clientes potenciales y cómo simplificar el cumplimiento de la normativa fiscal para que puedas centrarte en expandir tu negocio.

Cómo canalizar los pagos por Internet para aumentar tu conversión

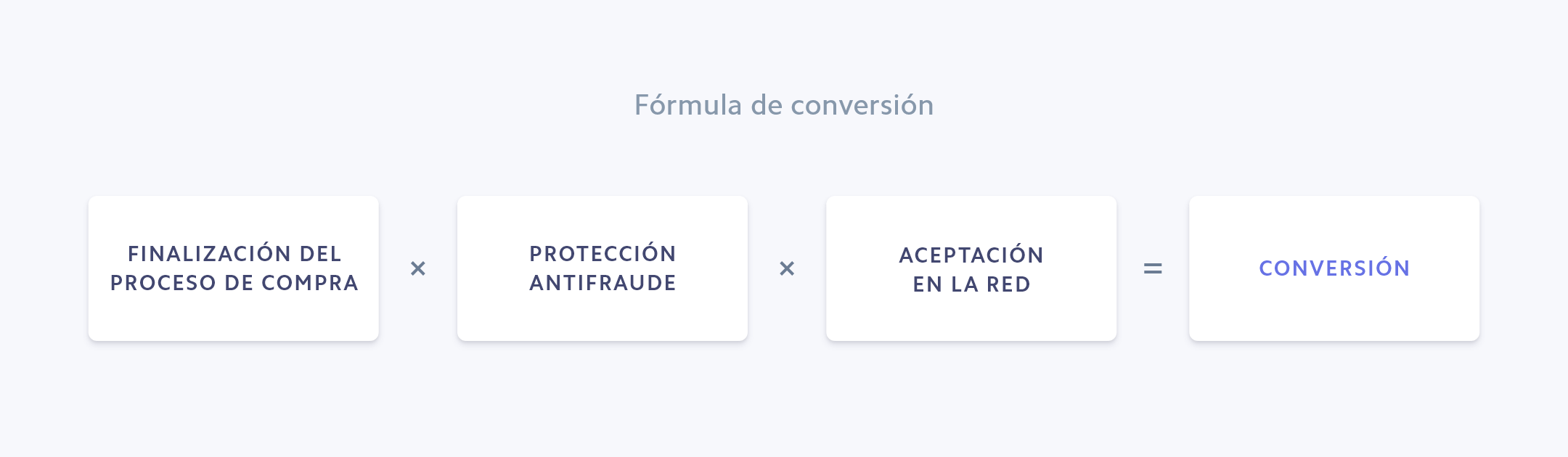

Las transacciones se dividen en tres etapas: finalización del proceso de compra, protección antifraude y aceptación en la red. La conversión se produce cuando una transacción se completa correctamente.

Es posible que tu cartera de clientes potenciales se vaya reduciendo poco a poco a medida que pasen por cada una de las etapas de procesamiento de pagos. Habrá un porcentaje de clientes que se marchará si tienes un proceso de compra tedioso o complicado. Y no solo eso: si se tiene en cuenta el fraude y la tasa media de aceptación de transacciones, la cartera de clientes se reduce todavía más.

Es fundamental comprender cómo interactúan estas etapas para optimizar la canalización completa. Esto cobra vital importancia en las empresas que cuentan con equipos independientes para el proceso de compra, la prevención de fraude y la aceptación en la red, ya que cada equipo optimizará sus propias métricas. Por ejemplo, si el equipo encargado de garantizar que se finalice el proceso de compra solo se centra en reducir las tasas de abandono del carrito, es posible que pida menos datos al cliente para intentar reducir la fricción. Sin embargo, esto puede provocar un aumento en el número de fraudes porque no se están recogiendo datos para validar la transacción, como la dirección de facturación completa y el código postal.

En esta sección, te presentamos un resumen de la canalización de pagos por Internet y compartimos contigo las mejores prácticas para aumentar la conversión.

Diseño de los mejores formularios de compra

La canalización de pagos por Internet comienza con el proceso de compra, es decir, cuando los clientes introducen sus datos de pago para comprar bienes o servicios. Durante esta etapa, lo ideal sería recopilar la suficiente información para verificar que un cliente es quien dice ser, pero, al mismo tiempo, tratar de no generar demasiada fricción en el proceso de compra (lo que quizá provoque que los clientes lo dejen por imposible).

Si tu formulario del proceso de compra es muy complicado, corres el riesgo de que la mayoría de tus clientes potenciales no compren nada, aunque ya tengan los artículos en el carrito y quisieran comprarlos. De hecho, el 87 % de los clientes abandonan una compra si el proceso para efectuarla es demasiado difícil.

Para que aumente tu tasa de finalización del proceso de compra, lo primero que debes hacer es revisar ese proceso desde el punto de vista del cliente para así detectar cualquier punto de fricción que pudiese desmotivar y hacer que abandone la compra. Presta atención al tiempo que tarda en cargar el sitio y a la cantidad de campos que hay que rellenar en el formulario, y comprueba si el proceso de compra admite la función de autorrellenar.

Los mejores formularios de compra se adaptan a la experiencia del cliente. Por ejemplo, una buena práctica es ofrecer formularios del proceso de compra que se adapten automáticamente a una pantalla más pequeña si se accede desde un móvil y que muestren un teclado numérico cuando se les solicite a los clientes que introduzcan los datos de la tarjeta. También es buena idea incluir métodos de pago a través del móvil, como Apple Pay o Google Pay, para no tener que introducir datos a mano.

Si tu objetivo es expandirte internacionalmente, tu formulario del proceso de compra debe adaptarse a cada mercado. Una manera de empezar con buen pie es permitir que tus clientes paguen en su divisa local, pero también tendrás que aceptar métodos de pago locales para ofrecer la mejor experiencia. A modo de ejemplo, fijémonos en los Países Bajos: más de la mitad de los clientes prefieren pagar con iDEAL, un método de pago mediante el que se transfieren fondos directamente de la cuenta bancaria del cliente a la empresa.

El número de tarjeta también indica la ubicación geográfica del cliente. Esto te permite dinamizar los campos del formulario para mostrar la información correcta de cada país. Por ejemplo, si tu formulario reconoce una tarjeta del Reino Unido, debes añadir un campo que refleje la denominación británica para el código postal («Postcode»). Sin embargo, si el formulario reconoce una tarjeta de crédito o débito estadounidense, ese campo debe utilizar el término que se usa en ese país para el código postal («ZIP code»).

Stripe Checkout es una página de pagos inmediatos diseñada para impulsar la conversión. Utiliza monederos electrónicos de forma dinámica cuando corresponde y admite 15 idiomas para que los clientes puedan usar un formulario de compra personalizado y relevante. Más información aquí.

Gestión del riesgo en Internet

El siguiente paso es evaluar si una transacción es fraudulenta. En la mayoría de los casos, los pagos ilegítimos los realizan estafadores que fingen ser clientes legítimos y hacen compras con tarjetas y números de tarjeta robados.

Veamos el siguiente ejemplo: si un estafador hace una compra en tu sitio web con una tarjeta robada que no se ha denunciado, es posible que el pago se procese sin problemas. Posteriormente, cuando el titular de la tarjeta descubra este uso fraudulento, presentará un contracargo ante su banco para impugnar ese pago. Si bien puedes presentar pruebas de la validez del pago para disputar el contracargo, en la mayoría de los casos, la red de tarjetas suele resolver la disputa a favor del cliente. Si tu empresa pierde una disputa, perderás el importe total de la transacción original. Tú, como titular de la empresa, también deberás pagar una comisión por el contracargo, es decir, los costes en los que ha incurrido el banco al anular el pago hecho con la tarjeta.

A pesar de que los contracargos son algo inherente a la aceptación de pagos por Internet, la mejor forma de gestionarlos es evitar que ocurran. Para ello, hay dos métodos básicos: la lógica basada en reglas y el machine learning.

Detección de fraude basada en reglas

El método de detección de fraude basada en reglas opera según esta lógica: «si ocurre X, entonces hay que hacer Y». Los especialistas en fraude gestionan este proceso de forma constante. Algunas medidas que se pueden tomar son bloquear todas las transacciones que provengan de un país o una dirección IP determinados, o no permitir transacciones que superen una cierta cantidad en dólares. Sin embargo, este método tiene una desventaja: dado que esta lógica opera según reglas estrictas, no reconoce patrones ocultos ni se adapta a los vectores de fraude que se encuentran en constante cambio, ya que no analiza información más allá de estos parámetros ya definidos. Como consecuencia, los analistas están actualizándose continuamente y creando reglas de forma manual cuando detectan una actividad fraudulenta, en lugar de hacer frente al fraude de manera proactiva.

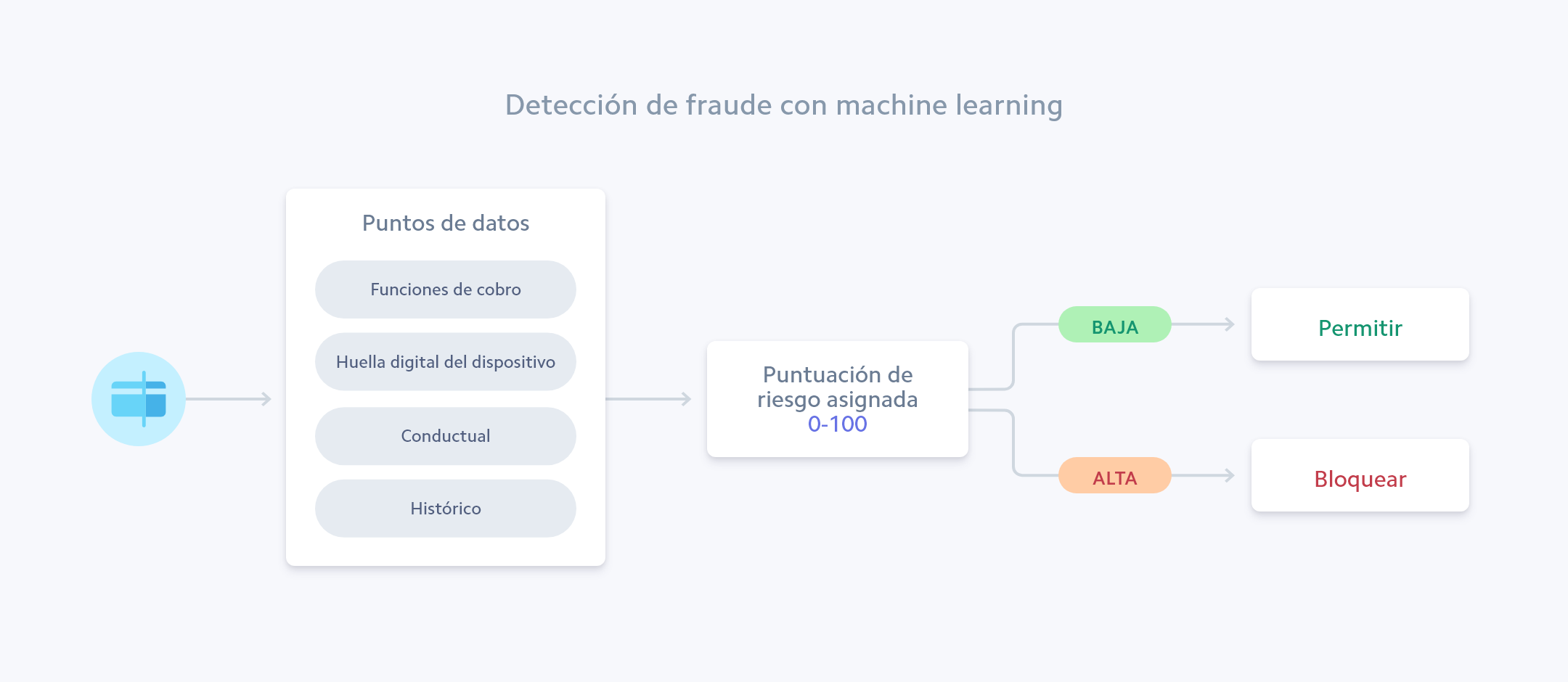

Uso del machine learning para detectar fraudes

Por otro lado, mediante la gestión del fraude basada en machine learning, se pueden utilizar datos de transacciones para entrenar algoritmos que aprenden y se adaptan. Algunos modelos de machine learning imitan el comportamiento de las personas encargadas de la revisión, mientras que a otros se les entrena con millones de datos. Estos modelos aprenden a distinguir entre transacciones legítimas y otras potencialmente fraudulentas. En algunos casos, estos modelos son autodidactas y, en consecuencia, son más adaptables y eficientes que la lógica basada en reglas.

Supongamos que un cliente con un comportamiento de navegación normal y una dirección IP sospechosa quiere comprar algo en tu sitio web. El modelo de machine learning determina la importancia que tiene cada una de estas señales. ¿Sería adecuado rechazar la transacción teniendo en cuenta solo la dirección IP? Es posible que un sistema basado en reglas bloquee todas las transacciones que provengan de esa ubicación, pero un modelo de machine learning podría determinar si una transacción es aceptable o sospechosa ponderando la ubicación junto con el resto de la información disponible, para así determinar la probabilidad de que un pago específico termine siendo un contracargo.

Si se combinan estos dos planteamientos (la lógica basada en reglas y la gestión del fraude mediante machine learning), se puede lograr una solución potente y personalizable. Con este método, podrás sacar ventaja del machine learning y, al mismo tiempo, personalizar el enfoque y codificar la lógica específica de tu empresa. Por ejemplo, puedes establecer un conjunto de reglas personalizadas según el nivel de riesgo de un subconjunto de usuarios y lo que compran.

Para obtener más información, lee nuestra guía sobre machine learning para detectar fraudes.

Stripe Radar es un conjunto de herramientas modernas para la detección y prevención del fraude. Cuenta con machine learning adaptativo que emplea algoritmos para evaluar el riesgo de fraude en cada transacción y llevar a cabo las acciones que correspondan. Radar está incluido de forma gratuita como parte de las tarifas integradas de Stripe. Los usuarios pueden pasar al siguiente nivel con Radar for Fraud Teams que les permite establecer su propia lógica basada en reglas y utilizar otras herramientas potentes para profesionales antifraude.

Mejora de la aceptación en la red

El último paso de la canalización de pagos por Internet es la aceptación de la red de tarjetas o, en otras palabras, lograr que el banco emisor procese y acepte el pago con tarjeta correctamente.

Cuando los clientes hacen una compra, se envía una solicitud de pago al banco emisor. El banco emisor tiene en cuenta diversos factores, como el saldo disponible del cliente, el formato de los metadatos de la transacción o el tiempo de inactividad del sistema, para aceptar o rechazar la solicitud. Cuanto mayor sea la tasa de aceptación, más transacciones habrás sido capaz de procesar satisfactoriamente.

Para reducir los rechazos no deseados, puedes recopilar información adicional o enviar datos como el CVC, la dirección de facturación y el código postal durante el proceso de compra. Estos datos proporcionan al banco emisor información adicional sobre la transacción, lo que aumenta las probabilidades de aceptar las transacciones que son legítimas.

Stripe ayuda a mejorar automáticamente la aceptación de las empresas en las redes gracias a las integraciones directas con las redes y nuestros socios dentro del sector que proporcionan datos y conocimientos útiles sobre el motivo de los pagos rechazados. Usamos esta información para crear modelos de machine learning que identifiquen las mejores formas de actualizar metadatos de pago para mejorar las posibilidades de aceptación. Más información aquí.

Métodos de pago internacionales

Si bien las tarjetas son el método de pago por Internet que predomina en EE. UU., el 40 % de los clientes de fuera de este país prefieren usar otros métodos de pago, como las transferencias bancarias y los monederos digitales (por ejemplo, Alipay, WeChat Pay o Apple Pay). Podrías perder ventas por no ofrecer los métodos de pago que prefieren los clientes de distintas partes del mundo.

Para poder aprovechar al máximo el hecho de tener una base de clientes internacional, debes ofrecer los métodos de pago que más se utilicen en los países donde quieras operar. Estos son los cinco tipos de métodos de pago más comunes:

Las tarjetas de crédito permiten a los clientes pedir prestados fondos a un banco y pagar el importe total cada mes o devolver el dinero con intereses. Las tarjetas de débito deducen dinero directamente de la cuenta corriente de un cliente, en lugar de usar una línea de crédito.

Los monederos digitales, como Apple Pay y Google Pay, permiten que los clientes compren productos o servicios de forma electrónica tras vincular una tarjeta o una cuenta bancaria. Con este método, además, los clientes pueden almacenen valor monetario directamente en la aplicación, con la posibilidad de hacer recargas.

Los adeudos bancarios y las transferencias mueven dinero directamente desde la cuenta bancaria de un cliente. Los adeudos a cuenta recopilan la información bancaria del cliente y retiran fondos de su cuenta (por ejemplo, ACH en EE. UU.). Las transferencias de crédito se vinculan con la cuenta bancaria del cliente y te envían fondos (como una transferencia electrónica). También hay métodos de pago, como Giropay en Alemania e iDEAL en los Países Bajos, que operan en un nivel superior a los bancos para facilitar las transferencias, pero que son más parecidos a los monederos digitales.

«Compra ahora, paga después» es una categoría de métodos de pago que se encuentra en crecimiento y que ofrece a los clientes financiación inmediata en pagos por Internet, que se suele devolver en cuotas fijas durante un período de tiempo. Algunos ejemplos son Afterpay, Klarna y Affirm.

Los métodos de pago en efectivo, como OXXO y Boleto, permiten que los clientes hagan compras por Internet sin tener una cuenta bancaria. En lugar de pagar un producto o servicio, los clientes reciben un vale que se puede escanear y tiene un número de referencia de la transacción que luego podrán usar en un cajero automático, banco, tienda o supermercado para pagar en efectivo. Cuando el número de referencia del pago en efectivo coincide con la compra inicial, la empresa recibe el pago y puede enviar el producto.

Para obtener más información, lee nuestra guía sobre tipos de métodos de pago.

Stripe te permite aceptar decenas de métodos de pago con una única integración. Más información.

Simplificar el cumplimiento en materia de impuestos sobre las ventas, IVA y GST

Las empresas que operan en Internet tienen la obligación de cobrar impuestos indirectos en más de 130 países y en la mayoría de los estados de EE. UU. Cumplir con la normativa no es tarea fácil, sobre todo a medida que la empresa se expande. Las normas y los tipos impositivos cambian constantemente y varían en función de lo que se venda y de dónde se venda. Si ignoras este tipo de complejidades, te arriesgas a pagar multas e intereses además de los impuestos no recaudados.

Los impuestos indirectos reciben diferentes nombres en el mundo:

- En Europa se conoce como el «impuesto sobre el valor añadido» (IVA o VAT, por sus siglas en inglés).

- En EE. UU. se le llama «impuesto sobre las ventas» o con su vocablo inglés «tax sales».

- En Australia reciben el nombre de «impuestos sobre bienes y servicios» (GST, por sus siglas en inglés)

- En Japón se usa el «impuesto al consumo» aunque también son comunes las siglas inglesas «JCT».

Aunque el proceso para cobrar estos impuestos puede variar de forma significativa, el resultado es el mismo: el cliente final será quien pague el impuesto.

Los regímenes fiscales dependen de si vendes un producto físico o digital. En el caso de los bienes físicos, el régimen fiscal depende de los lugares de origen y destino del envío, además de la forma en que cada jurisdicción clasifica el producto. Hay muchas diferencias entre ciudades, estados y países. Los productos digitales (como los cursos en línea o las inscripciones a sitios web) pueden resultar igual de complejos. En EE. UU., hay 40 estados que gravan los bienes digitales, mientras que la UE los grava solo si cumplen ciertos criterios.

Independientemente de lo que vendas, siempre debes plantearte estas preguntas a efectos de cumplimiento del impuesto sobre las ventas, IVA y GST.

- ¿Cuándo y dónde estoy obligado a recaudar impuestos?

- ¿Cómo me registro para recaudar impuestos?

- ¿Qué tipo de impuesto debo cobrar por cada producto o servicio?

- ¿Cómo declaro y remito el dinero que recaude?

Para obtener más información sobre estos impuestos, lee nuestras guías:

Stripe Tax calcula y recauda automáticamente los impuestos sobre las ventas, el IVA y el impuesto sobre bienes y servicios (GST), tanto físicos como digitales, en todos los estados de EE. UU. y en más de 100 países. Más información.

Para comerciantes minoristas en línea

Consulta esta sección si, además de vender productos desde tu sitio web o aplicación móvil, quieres hacerlo de forma presencial en comercios minoristas.

Cada vez más minoristas que solo operaban en Internet están teniendo éxito con la apertura de tiendas físicas. Sabiendo que más del 90 % de las compras se siguen produciendo de forma presencial, esta alternativa ofrece una posible nueva vía de ingresos para las empresas digitales.

Sin embargo, unificar los datos de los pagos por Internet y en persona es el desafío principal al que se deben enfrentar los comercios. Es una realidad que los clientes esperan tratar con tu empresa de la misma manera en todos los canales y, como parte de ello, la forma de hacer una compra debe ser uniforme y acorde con la marca. A modo de ejemplo, podemos decir que los usuarios esperan que los códigos de descuento y las promociones estén disponibles tanto para las compras por Internet como para aquellas que se hacen en la tienda física.

Si quieres que tu empresa crezca más allá de los límites de Internet y acepte las transacciones presenciales, hay dos conceptos que debes conocer:

1. Sacar ventaja de la infraestructura existente

Por lo general, los minoristas trabajan con dos proveedores de servicios de pago distintos: uno para las compras por Internet y otro para las que se hacen en persona. Para ello, necesitan dos integraciones y dos cuentas independientes, lo que exige el doble de esfuerzo a la hora de empezar, dificulta la conciliación financiera y, por lo general, aísla los datos de los clientes dentro de cada cuenta.

Para poder aprovechar tus recursos al máximo, asegúrate de sacar ventaja a la infraestructura de pagos que ya tengas (es decir, la que estableciste para los pagos por Internet), en lugar de tratar con un proveedor nuevo. Así no solo ahorrarás tiempo y recursos, sino que será más fácil crear informes y podrás ofrecerle una experiencia más uniforme al cliente.

Con estas técnicas, ofrecerás una experiencia de pago fluida a todos tus clientes, sin importar si lo hacen detrás de una pantalla o en el mostrador de la tienda. Por ejemplo, puede que algún cliente dé de alta una suscripción cuando trate contigo en persona y siga usándola en Internet. El método de pago que haya usado en la tienda quedará guardado en su perfil en línea, desde donde podrá actualizar sus datos o modificar el período de suscripción.

2. Aceptar tarjetas con chip y monederos móviles

Las tarjetas con banda magnética tienen ciertas desventajas: aumentan la exposición de una empresa al riesgo, ya que los estafadores pueden copiarlas con mayor facilidad y, además, necesitan pasos adicionales para cifrar la información de pago del cliente. Es por eso que las tarjetas con chip EMV (que ofrecen más seguridad y protegen a las empresas ante un caso de fraude) son la norma en todo el mundo desde hace décadas.

En 2015, en EE. UU. se empezó a migrar hacia las tarjetas con chip y, hoy en día, este método se emplea en la mayoría de las transacciones con tarjeta de crédito, aunque todavía hay empresas que siguen usando lectores antiguos de tarjetas con banda magnética. Cuando sea el momento de adquirir el hardware necesario para aceptar pagos en persona, lo más sensato será elegir un lector que admita tarjetas con chip.

También es buena idea aceptar monederos móviles, como Apple Pay y Google Pay, en las transacciones presenciales. Estos métodos tienen algunas de las ventajas de las tarjetas con chip: cifran la información de pago de forma segura y minimizan la responsabilidad en relación con las transacciones fraudulentas. Los monederos móviles también tienen un efecto positivo en la experiencia de pago, ya que los clientes disfrutan de transacciones más cómodas y directas.

Stripe Terminal te ayuda a unificar tus canales en línea y fuera de línea con herramientas flexibles para los desarrolladores, lectores de tarjetas precertificados y gestión de hardware basada en la nube.

Para empresas de SaaS y de suscripciones

Consulta esta sección si cobras a tus clientes de forma recurrente o usas información de pago que tienes almacenada.

Al gestionar los ingresos recurrentes, puede ser muy difícil encontrar una forma de iniciar y cobrar pagos, e incluir los distintos modelos de precios. Debes almacenar la información de pago de los clientes y cobrarles siguiendo unos plazos ya fijados.

Hay dos maneras de hacerlo: crear tu propio sistema de pagos o comprar un software que ya esté en el mercado. Independientemente del método que elijas, debes garantizar que el sistema de facturación acepte pedidos cuyo proceso de compra se haya hecho en la web o desde un dispositivo móvil, facturar correctamente al cliente según el modelo de precios (factura a tarifa fija o por niveles, por ejemplo) y cobrar los pagos con el método que prefiera cada cliente. También debes tener la capacidad necesaria para analizar los aspectos más importantes de las empresas que aplican modelos recurrentes, como la tasa de abandono, los ingresos recurrentes mensuales y otras métricas clave relacionadas con las suscripciones, o bien de integrarlos con tu sistema contable o con tu sistema de gestión de la relación con el cliente.

Es importante analizar los costes de oportunidad cuando decidas si desarrollarás tu propio software desde cero o comprarás uno que ya esté disponible. Ten en cuenta los recursos de ingeniería que se necesitan constantemente para desarrollar y mantener tu software de facturación en comparación con el resto de las necesidades de tu empresa.

Estos son tres aspectos sobre los pagos que se deben tener en cuenta para empresas de SaaS y de suscripciones:

1. Establece una lógica de suscripción flexible

La lógica de suscripción se compone de reglas basadas en el tiempo y en el precio que, en conjunto, sirven para cobrar a tus clientes con precisión y con una frecuencia predeterminada. Cuando solo tienes un producto con un único precio (por ejemplo, 25 € al mes por una suscripción de software), es fácil configurar esta lógica en tu sistema de facturación, ya que el importe se mantiene invariable mes tras mes.

Con el tiempo, puedes expandir tu empresa para incorporar más productos y promociones. Debes asegurarte de que tu lógica de suscripción tiene la capacidad de adaptarse a tal expansión y procesar los distintos modelos de precio, como las tarifas fijas, por usuario o según el uso, los precios por niveles, el modelo freemium o los períodos de prueba. Siempre es una buena idea poder ofrecer paquetes o descuentos.

Además, tu lógica de suscripción debe tener la flexibilidad necesaria para aceptar clientes que decidan cambiar de plan en cualquier momento. Si una persona quiere cambiar a un plan más barato a mitad de mes, deberás prorratear los costes de ambos planes para asegurarte de que al cliente se le cobra el precio correcto a partir de ese momento.

2. Considera distintos tipos de facturación

Por lo general, los clientes prefieren que les envíes una factura cuando les cobras un importe elevado o que les mandes una factura puntual (una situación muy común en el caso de las empresas de SaaS en las que sus clientes suelen ser otras empresas).

Para enviar las facturas, piensa en cómo debería ser el proceso de creación: ¿tienen las mismas partidas individuales o cada una debe estar personalizada? En función de los países en los que operes, también tendrás que cumplir distintos requisitos de facturación. Por ejemplo, es posible que tengas que emitir facturas con una numeración correlativa o que debas añadir prefijos a esa numeración en función de cada cliente o cuenta.

Y posteriormente tendrás enviar las facturas a tus clientes de alguna forma. Debes pensar cómo quieres hacerlo, manualmente por correo electrónico o automatizando el proceso si tu solución de facturación dispone de esa función.

Para obtener más información, consulta nuestra guía de facturación.

3. Reduce el abandono involuntario de los clientes

Muchas empresas de SaaS y de suscripciones se enfrentan a problemas relacionados con el abandono involuntario. Esto sucede cuando los clientes intentan pagar un producto, pero su intento de pago falla porque utilizan una tarjeta caducada, no hay fondos suficientes o los datos de la tarjeta están desactualizados (el 9 % de las facturas de suscripciones no se concretan al primer intento de cobro debido a la tasa de abandono involuntario).

Cuando solo tienes unos pocos pagos rechazados al mes, es fácil llamar por teléfono o enviar un correo electrónico a cada cliente y pedirle que corrija la situación (tanto si se trata de usar un nuevo método de pago como de actualizar los datos de pago). Sin embargo, a medida que tu empresa va creciendo y tienes que gestionar cientos de clientes con errores en los pagos, este planteamiento es mucho menos factible.

Una forma más flexible de contactar con los clientes es enviarles correos electrónicos automatizados cada vez que se rechaza un pago.

Además de la comunicación activa, puedes volver a procesar el pago directamente. Muchas empresas volverán a intentar procesar las transacciones rechazadas conforme a un calendario fijo; por ejemplo, cada siete días (este proceso se conoce como «reclamación de pago»). Puedes probar con diferentes frecuencias para ver cuál es la más eficaz para tu empresa o bien puedes buscar un proveedor de servicios de pago que automatice el proceso de reclamación de pago y te permita adaptarlo según las preferencias de tus clientes.

Stripe Billing ofrece una solución integral de facturación. Puedes crear y gestionar tu lógica de suscripciones y tus facturas, aceptar cualquier tipo de método de pago aceptado y disminuir el abandono involuntario de clientes con una lógica de reintento inteligente.

Para plataformas y marketplaces

Lee esta sección si eres una plataforma de software y facilitas que otras empresas acepten pagos directamente de sus clientes (como Shopify) o si eres un marketplace, en el que cobras los pagos de los clientes y luego los transfieres a vendedores o proveedores de servicios (como Lyft).

Las plataformas y los marketplaces tienen algunos de los requisitos de pago más complejos porque aceptan dinero en nombre de los vendedores o los proveedores de servicios y les emiten las transferencias. Como resultado, hay muchas cuestiones únicas, como la verificación de las identidades de los vendedores, la gestión de la transmisión de dinero en cumplimiento de la normativa, el cobro de una comisión de servicio por cada pago y la presentación de los formularios 1099 ante el IRS cuando corresponda.

No obstante, ofrecer la funcionalidad de pagos a tus clientes te permite diferenciar tu plataforma o marketplace y añadir valor a tus vendedores o proveedores de servicios. Puedes ayudarles a lanzar sus empresas más rápidamente sin tener que preocuparse de largas solicitudes de cuentas comerciales ni de programar código para poder aceptar pagos.

Tradicionalmente, para añadir funciones de pago era necesario obtener una licencia y registrarse y mantener el estatus de facilitador de pagos con las redes de tarjetas (como Visa o Mastercard). Al considerar que controlas el flujo de fondos cuando transfieres dinero entre compradores y vendedores, las redes de tarjetas aplican normas estrictas. Este proceso puede prolongarse durante meses (a veces años) y requerir millones de dólares en costes iniciales y continuos.

Sin embargo, hoy en día existen varias opciones para que las plataformas y los marketplaces añadan funcionalidades de pago personalizadas para sus clientes y obtengan ingresos de los pagos sin tener que registrarse como facilitadores de pagos ellos mismos.

A continuación, te presentamos dos funcionalidades que debes tener en cuenta a la hora de añadir pagos a tu plataforma o marketplace:

1. Verifica a los usuarios durante el onboarding

Antes de aceptar dinero en nombre de tus vendedores o empresas, tienes que hacerles el onboarding en tu sistema de pago y verificar su identidad. Este trámite es una tarea complicada debido a las estrictas legislaciones y normativas, entre las que se incluyen las normativas sobre conocimiento del cliente (KYC) y los requisitos de control de sanciones, que conllevan sanciones y multas en caso de infracción. Además de la normativa gubernamental, que puede variar de un país a otro, las redes de tarjetas, incluidas Visa y Mastercard, tienen sus propios requisitos de recopilación de información, que se actualizan periódicamente.

El equilibrio entre estos requisitos de información y la experiencia de usuario es una cuestión delicada. Por un lado, quieres recopilar toda la información posible (como el nombre completo, el correo electrónico, la fecha de nacimiento, los cuatro últimos dígitos del número de la seguridad social de los Estados Unidos, el número de teléfono y la dirección) para asegurarte de que tu plataforma no se utiliza para fines ilícitos, como el blanqueo de capitales o la financiación del terrorismo. También pretendes evitar sanciones con los organismos reguladores y los socios financieros.

Por otro lado, quieres que tu experiencia de usuario sea mejor que la de la competencia, lo que conlleva ofrecer una experiencia de onboarding sin apenas fricción, que no siempre es compatible con las solicitudes de información detalladas.

Para contribuir a eliminar la fricción, contempla la posibilidad de recopilar los datos de forma gradual y autocompletar los campos para los usuarios cuando sea posible. Por ejemplo, puedes pedir la información fiscal de los vendedores o proveedores de servicios solo cuando superen el umbral de declaración del IRS. Además, puedes rellenar previamente los campos de nombre y dirección legal si ya has recopilado estos datos.

2. Admite diferentes formas de transferir el dinero

El pago a tus usuarios no se limita a transferir dinero de un punto A a un punto B. Es necesario que tengas la posibilidad de cobrar las comisiones de servicio de tu plataforma, dividir y distribuir los fondos entre los vendedores y controlar cuándo se envían las transferencias a las cuentas bancarias de tus vendedores.

Supongamos que gestionas una plataforma de comercio electrónico y un cliente efectúa una compra de 50 dólares a un vendedor. Tienes que pensar en tres aspectos: tu plataforma, tus vendedores o proveedores de servicios y sus compradores o usuarios finales. Antes de pagar al vendedor, tienes que cobrar la comisión de la plataforma. A continuación, tienes que averiguar cómo y cuándo enviar el resto de los fondos al vendedor. ¿Envías la transferencia inmediatamente después de recibir los bienes o servicios, o acumulas los fondos y los transfieres cada semana? ¿Dispones de los datos bancarios correctos para distribuir el pago?

También debes asegurarte de que estás transfiriendo el dinero de una forma que cumpla con la normativa. Por ejemplo, en Estados Unidos, 46 estados exigen sus propias licencias para transferir dinero en nombre de otros. En Europa, las leyes de PSD2 exigen una licencia para los intermediarios de pagos. Si un organismo regulador te considera transmisor de dinero o intermediario de pagos y no tienes licencia, puedes enfrentarte a una multa o al riesgo de que cierren tu empresa.

Dependiendo de tu modelo de negocio, deberías admitir diferentes formas de transferir dinero, como, por ejemplo:

- De uno a otro: se cobra a un cliente y se paga a un destinatario (por ejemplo, un servicio de transporte compartido).

- De uno a varios: se divide una transacción entre varios vendedores o destinatarios (por ejemplo, un marketplace minorista en el que un cliente compra un carrito con artículos de varias tiendas en línea).

- Retención de fondos: una plataforma acepta fondos de los clientes y los retiene a modo de reserva antes de pagar a los destinatarios (por ejemplo, una plataforma de venta de entradas que paga a los destinatarios solamente después de que se haya celebrado el evento).

- Adeudos a cuenta: una plataforma efectúa una anulación de una transacción o un adeudo para retirar fondos de sus vendedores o proveedores de servicios (por ejemplo, una plataforma de comercio electrónico que retira una comisión mensual de mantenimiento de la tienda de sus clientes comerciales).

- Suscripciones: una plataforma permite a sus vendedores cobrar un cargo recurrente de sus clientes (por ejemplo, una plataforma SaaS permite a sus organizaciones sin ánimo de lucro aceptar donaciones recurrentes).

Stripe Connect permite que las plataformas y marketplaces faciliten los pagos a sus vendedores, proveedores de servicios y clientes. Admite onboarding y verificación, te permite aceptar más de 135 divisas y decenas de métodos locales de pago en todo el mundo con protección antifraude integrada, transferencias a los usuarios y seguimiento del flujo de fondos.

Lecturas complementarias

Esperamos que esta guía te haya servido para tener una visión general de alto nivel sobre los pagos por Internet y que, gracias a ella, puedas comprender las distintas variables que existen a la hora de escoger tus propios métodos de pago.

Esta es la primera guía de una serie que tratará los aspectos fundamentales de los pagos por Internet. Seguiremos analizando los conceptos básicos, como los pagos recurrentes y en persona. Además, en las próximas ediciones trataremos algunos temas más complejos, como la gestión de las transferencias y los pagos rechazados.

Mientras tanto, aquí tienes algunas lecturas complementarias:

Para todas las empresas que aceptan pagos

- Guía sobre tipos de métodos de pago

- Guía de cumplimiento de la normativa PCI

- Manual básico sobre el uso del <em>machine learning</em> para la detección del fraude

- 3D Secure 2: un nuevo estándar de autenticación

- How to manage fraudulent transactions (en inglés)

Comerciantes minoristas en línea

- How to use Stripe Terminal to accept in-person payments (en inglés)

- Guía sobre los métodos de pago «compra ahora, paga después»

Empresas de SaaS

- Guía sobre la facturación

- Guía sobre la facturación recurrente

- How to create and charge for a subscription with Stripe (en inglés)

- Guía sobre empresas de SaaS y su expansión

- SCA best practices for recurring revenue businesses (en inglés)

Plataformas y marketplaces

- Cómo gestionar pagos entre diversas partes con Stripe

- El impacto de la PSD2 en los marketplaces y las plataformas en Europa

- Guía sobre la facilitación de pago para plataformas y marketplaces

- Guía sobre la gestión de riesgos para plataformas de software

Glosario de pagos

En este glosario, se definen los términos más usados en la industria de los pagos.

Adquirente

También llamado banco adquiriente, es un banco o una institución financiera que procesa los pagos con tarjeta de crédito o débito en nombre del comerciante y los dirige por las redes de tarjetas hacia el banco emisor.

Transferencias bancarias

Puede referirse a adeudos de cuenta, es decir, cuando recopilas la información bancaria de tus clientes y retiras fondos de sus cuentas, o bien a una transferencia de crédito, es decir, cuando te vinculas con las cuentas bancarias de los clientes y te envían dinero.

Titular de la tarjeta

La persona que posee una tarjeta de crédito o débito.

Redes de tarjetas

Procesan transacciones entre comerciantes y emisores, y controlan dónde se pueden aceptar las tarjetas de crédito. También controlan los costes de las redes. Los ejemplos incluyen Visa, Mastercard, Discover y American Express.

Contracargo

También llamado disputa, se produce cuando el titular de la tarjeta impugna un pago ante el emisor de la tarjeta. Durante el proceso de contracargo, el comerciante tiene la carga probatoria y es el que debe demostrar que la persona que realizó la compra es el titular de la tarjeta y autorizó la transacción.

Comisiones por contracargos

Los costes en los que incurre el comerciante cuando el banco adquiriente anula un pago realizado con tarjeta.

Monedero digital

Permite que los clientes compren productos o servicios de forma electrónica al vincular una tarjeta o una cuenta bancaria, o bien almacenar valor monetario directamente en la aplicación. Algunos ejemplos son Apple Pay, Google Pay, Alipay y WeChat Pay.

Disputas

Consulta la definición de «Contracargo».

Sistema de cuatro partes

Las cuatro partes que componen el proceso de pagos son: el titular de la tarjeta, el comerciante, el adquiriente y el banco emisor.

Fraude

Toda transacción falsa o ilícita. Suele suceder cuando alguien ha robado un número de tarjeta o los datos de una cuenta corriente y usa esa información para hacer una transacción no autorizada.

Intercambio

Comisión que se le paga al banco emisor por procesar un pago con tarjeta.

Banco emisor

El banco que emite las tarjetas de crédito y débito a los consumidores.

Código de categoría de comerciante (MCC)

Un número de cuatro dígitos que se utiliza para clasificar a una empresa según el tipo de bienes o servicios que ofrece.

Aceptación en la red

El porcentaje de transacciones que el banco emisor acepta o rechaza. El rechazo puede obedecer a credenciales desactualizadas, sospecha de fraude o fondos insuficientes.

Costes de red

El total de los costes de intercambio y las comisiones de las redes de tarjetas.

Facilitador de pago

Tradicionalmente, para añadir funciones de pago se necesitaba una plataforma o un marketplace en donde había que registrarse y, además, mantener el estado de facilitador de pago en las redes de tarjetas, ya que se consideraba como un método para controlar el flujo de fondos entre compradores y vendedores. Hoy en día, es más sencillo añadir las funciones de pagos que exigen la mayoría de las plataformas y marketplaces sin convertirse en un facilitador de pago.

Pasarela de pagos

Un software que cifra la información de una tarjeta de crédito en el servidor de un comerciante y la envía al adquirente. Por lo general, los servicios de pasarela y los adquirentes son la misma entidad.

Método de pago

La forma que un consumidor escoge para pagar por bienes o servicios. Los métodos de pago incluyen transferencias bancarias, tarjetas de crédito o débito, y monederos digitales.

Procesador de pagos

Facilita la transacción con una tarjeta de crédito al enviar información de pagos entre el comerciante, el banco emisor y el adquiriente. Por lo general, el procesador de pago obtiene los datos de pago de una pasarela de pagos.

Estándares de seguridad de datos de la normativa PCI (PCI DSS)

Un estándar de seguridad de la información que se aplica a todas las entidades relacionadas con el almacenamiento, el procesamiento o la transmisión de los datos del titular de la tarjeta o con la autenticación de datos confidenciales.

Comisiones de las redes de tarjeta

Comisiones que cobra la red de tarjetas. Una única transacción puede incurrir en varias comisiones de las redes de tarjetas, como las de autorización o las de servicio.