คู่มือนี้จะพูดถึงข้อมูลพื้นฐานเกี่ยวกับการชำระเงินออนไลน์และอธิบายความแตกต่างของโมเดลธุรกิจทั่วไป ได้แก่ ผู้ค้าปลีกออนไลน์ บริษัทแบบ SaaS และแบบสมัครสมาชิก ไปจนถึงแพลตฟอร์มและมาร์เก็ตเพลส เริ่มจากการอ่านข้อมูลพื้นฐานเกี่ยวกับการชำระเงินและสิ่งที่ทุกธุรกิจต้องรู้เกี่ยวกับการชำระเงินออนไลน์ จากนั้นจึงตรงไปยังส่วนที่พูดถึงโมเดลธุรกิจของคุณ

นอกจากนี้เรายังได้จัดทำรายการคำศัพท์ที่ใช้บ่อยที่สุดในอุตสาหกรรมพร้อมคำจำกัดความ ดังนั้นหากคุณไม่คุ้นเคยกับคำศัพท์ใดก็ตามในคู่มือนี้ โปรดดูที่อภิธานศัพท์

หากคุณต้องการเริ่มรับชำระเงินออนไลน์ทันที โปรดอ่าน Stripe Docs เพื่อเริ่มใช้งาน

ข้อมูลพื้นฐานเกี่ยวกับการชำระเงิน: การชำระเงินออนไลน์มีวิธีการทำงานอย่างไร

ก่อนที่จะเจาะลึกถึงรายละเอียดการชำระเงินสำหรับโมเดลธุรกิจต่างๆ คุณควรเข้าใจระบบการทำงานของการชำระเงินในภาพรวม ซึ่งได้แก่วิธีการโอนย้ายเงินจากลูกค้ามาให้ธุรกิจของคุณ วิธีที่ธนาคารอำนวยความสะดวกในการชำระเงิน และค่าใช้จ่ายที่เกี่ยวข้องในระบบดังกล่าว การเรียนรู้เกี่ยวกับชุดโครงสร้างพื้นฐานของการชำระเงินออนไลน์เหล่านี้จะช่วยให้คุณเข้าใจรายละเอียดยิบย่อยของระบบการชำระเงินสำหรับโมเดลธุรกิจตัวเองได้ชัดเจนยิ่งขึ้น

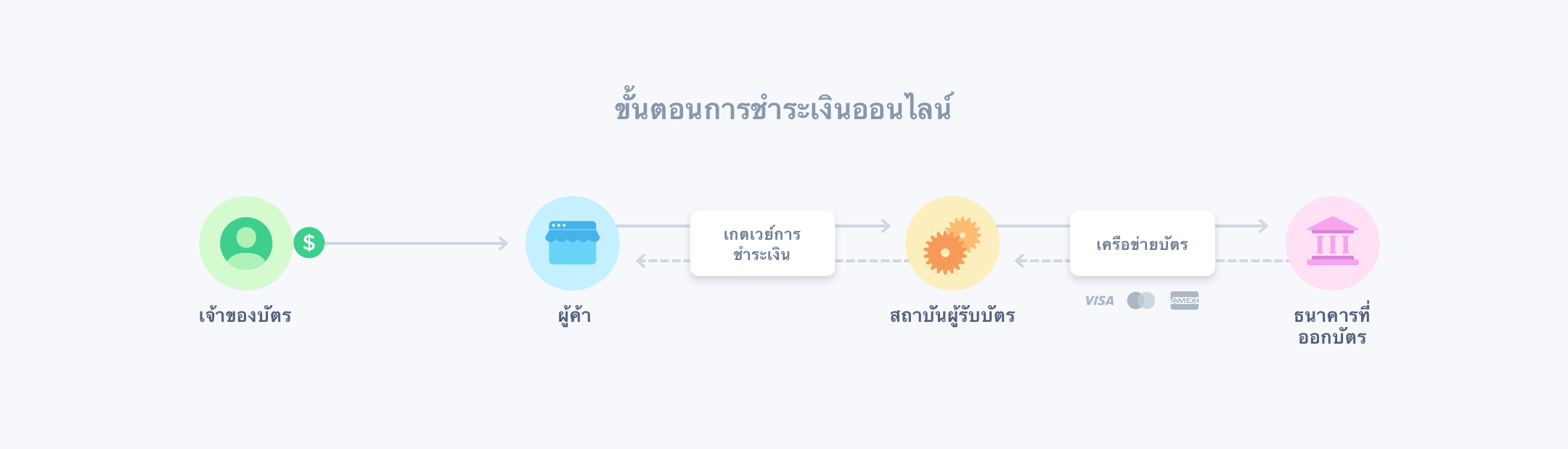

ขั้นตอนการชำระเงินออนไลน์

ธุรกรรมออนไลน์แต่ละรายการมีตัวดำเนินการสำคัญทั้งหมด 4 ฝ่ายดังต่อไปนี้

เจ้าของบัตร: บุคคลที่เป็นเจ้าของบัตรเครดิต

ผู้ค้า: เจ้าของธุรกิจ

สถาบันผู้รับบัตร: ธนาคารที่ประมวลผลการชำระเงินด้วยบัตรเครดิตในนามของผู้ค้าและกำหนดเส้นทางการชำระเงินดังกล่าวผ่านทางเครือข่ายบัตร (เช่น Visa, MasterCard, Discover หรือ American Express) ไปยังธนาคารที่ออกบัตร บางครั้งสถาบันผู้รับบัตรก็อาจเป็นพาร์ทเนอร์กับบริษัทภายนอกเพื่อช่วยประมวลผลการชำระเงิน

ธนาคารที่ออกบัตร: ธนาคารที่ให้บริการเครดิตและออกบัตรให้แก่ผู้บริโภคในนามของเครือข่ายบัตร

หากต้องการรับชำระเงินด้วยบัตรทางออนไลน์ คุณต้องทำงานร่วมกับตัวดำเนินการแต่ละฝ่าย (ผ่านผู้ให้บริการชำระเงินรายเดียวหรือโดยสร้างการผสานการทำงานของคุณเอง)

ขั้นแรก คุณต้องเปิดบัญชีธนาคารสำหรับธุรกิจและสร้างความสัมพันธ์กับสถาบันผู้รับบัตรหรือผู้ประมวลผลการชำระเงิน สถาบันผู้รับบัตรและผู้ประมวลผลจะช่วยกำหนดเส้นทางการชำระเงินจากเว็บไซต์ของคุณไปยังเครือข่ายบัตร เช่น Visa, Mastercard, Discover และ American Express คุณอาจมีสถาบันผู้รับบัตร (มักเป็นธนาคารที่ดูแลความสัมพันธ์เครือข่าย) และผู้ประมวลผล (ซึ่งเป็นพาร์ทเนอร์กับสถาบันผู้รับบัตรเพื่ออำนวยความสะดวกในการทำธุรกรรม) แยกกัน หรือมีทั้ง 2 บริการในความสัมพันธ์เดียว ทั้งนี้ขึ้นอยู่กับการตั้งค่าของคุณ

หากต้องการจัดเก็บรายละเอียดการชำระเงินอย่างปลอดภัย คุณอาจต้องมีเกตเวย์ที่จะช่วยรักษาความปลอดภัยให้ข้อมูลได้อย่างเหมาะสม โดยเกตเวย์มักใช้การแปลงเป็นโทเค็นเพื่อปกปิดข้อมูลระบุตัวตนในรายละเอียดการชำระเงินและกันข้อมูลที่ละเอียดอ่อนออกจากระบบ ซึ่งช่วยให้คุณปฏิบัติตามแนวทางการรักษาความปลอดภัยระดับอุตสาหกรรมที่เรียกว่ามาตรฐาน PCI ได้

ผู้ให้บริการหนึ่งรายสามารถให้บริการได้ทั้งเกตเวย์ การประมวลผล และการรับบัตร ซึ่งอาจช่วยเพิ่มประสิทธิภาพให้การชำระเงินออนไลน์ของคุณ บางครั้ง ผู้ให้บริการชำระเงินจะสร้างการผสานการทำงานกับเครือข่ายบัตรโดยตรง ซึ่งจะช่วยลดการพึ่งพาบริษัทอื่น

เมื่อคุณรับชำระเงินทางออนไลน์ เกตเวย์จะเข้ารหัสข้อมูลอย่างปลอดภัยเพื่อส่งข้อมูลไปยังสถาบันผู้รับบัตร แล้วจึงส่งต่อไปยังเครือข่ายบัตร จากนั้นเครือข่ายบัตรจะสื่อสารกับธนาคารที่ออกบัตรซึ่งอาจยืนยันหรือปฏิเสธการชำระเงิน (บางครั้งกฎของธนาคารหรือข้อกำหนดจากระเบียบข้อบังคับอาจกำหนดให้ต้องมีการตรวจสอบสิทธิ์ของบัตรเพิ่มเติม เช่น 3D Secure ก่อนจะยอมรับการชำระเงิน) ธนาคารที่ออกบัตรจะส่งข้อความกลับไปยังเกตเวย์หรือสถาบันผู้รับบัตรเพื่อให้คุณยืนยันการชำระเงินกับลูกค้าได้ (เช่น แสดงข้อความ "การชำระเงินได้รับการยอมรับแล้ว" หรือ "การชำระเงินถูกปฏิเสธ" บนเว็บไซต์ของคุณ)

ภาพนี้อธิบายกระบวนการชำระเงินทางออนไลน์สำหรับการชำระเงินครั้งเดียวโดยใช้เงินสกุลดอลลาร์สหรัฐในสหรัฐอเมริกา หากคุณต้องการขยายธุรกิจไปต่างประเทศ คุณอาจต้องหาพาร์ทเนอร์ธนาคารแล้วสร้างความสัมพันธ์ในประเทศนั้นๆ หรือหากคุณเปิดตัวผลิตภัณฑ์ใหม่และต้องการเริ่มเรียกเก็บเงินจากลูกค้าตามแบบแผนล่วงหน้า นอกจากคุณจะต้องยอมรับหมายเลขบัตรเครดิตแล้ว คุณยังต้องริเริ่มการชำระเงินและเก็บเงินตามช่วงเวลาที่กำหนดไว้อย่างแม่นยำด้วย นอกจากนี้ คุณยังต้องสร้างตรรกะเพื่อรองรับโมเดลค่าบริการรูปแบบต่างๆ หาวิธีกู้คืนการชำระเงินที่ไม่สำเร็จ จัดการการแบ่งชำระตามสัดส่วนเมื่อลูกค้าเปลี่ยนแพ็กเกจ และอื่นๆ

ค่าธรรมเนียมการทำธุรกรรมและค่าใช้จ่ายที่เกี่ยวข้องในการชำระเงินออนไลน์

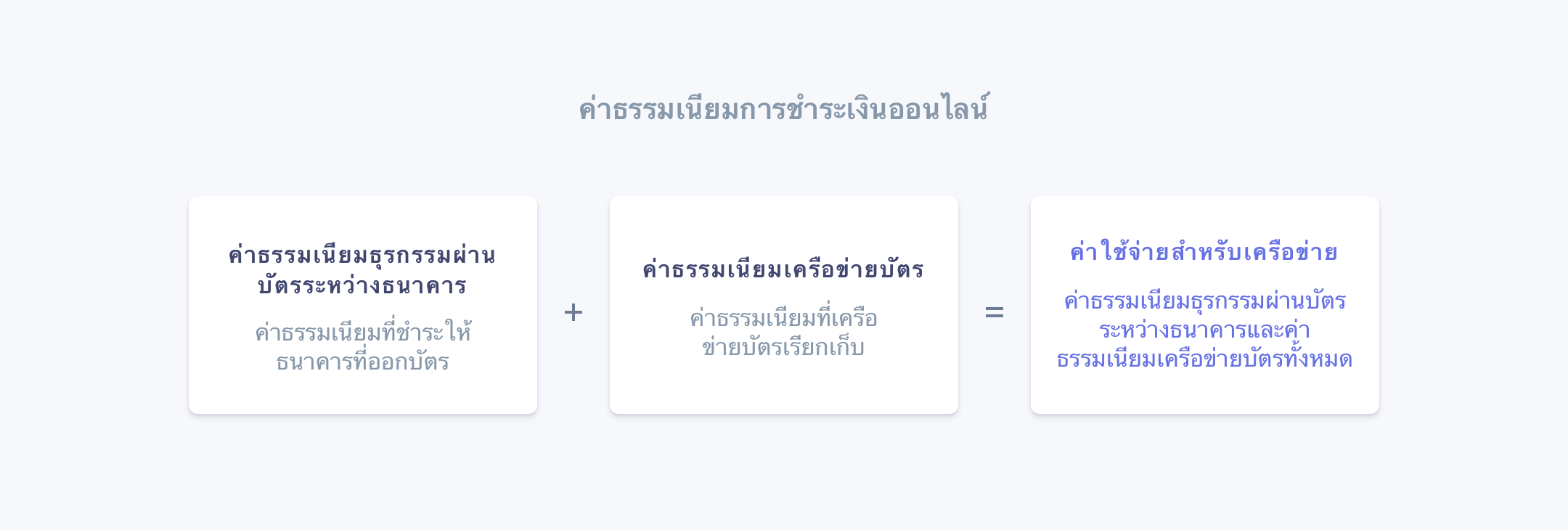

ธุรกรรมแต่ละรายการที่ได้รับการประมวลผลผ่านระบบแบบ 4 ฝ่ายนี้มาพร้อมค่าธรรมเนียมหลากหลายแบบ Visa, Mastercard, Discover, American Express และเครือข่ายบัตรอื่นๆ จะกำหนดค่าธรรมเนียมซึ่งเรียกว่าค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารและค่าธรรมเนียมเครือข่ายบัตร

โดยปกติแล้วค่าใช้จ่ายหลักๆ ของธุรกรรมจะไปอยู่ที่ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร ระบบจะมอบเงินจำนวนนี้ให้แก่ธนาคารที่ออกบัตร เนื่องจากธนาคารที่ออกบัตรต้องรับความเสี่ยงสูงสุดจากการให้บริการด้านเครดิตและการธนาคารแก่เจ้าของบัตร

ส่วนเครือข่ายบัตรจะเก็บค่าธรรมเนียมเครือข่ายบัตรเอง และอาจมีค่าธรรมเนียมการอนุมัติและค่าธรรมเนียมธุรกรรมข้ามพรมแดนเพิ่มเติม นอกจากนี้อาจมีการประเมินค่าธรรมเนียมสำหรับการคืนเงินและบริการเครือข่ายอื่นๆ อีกด้วย

ค่าธรรมเนียมทั้งหมดนี้รวมกันเป็นค่าใช้จ่ายสำหรับเครือข่าย ซึ่งแตกต่างกันออกไปตามประเภทของบัตร, ตำแหน่งที่ตั้งการทำธุรกรรม, ช่องทาง (ที่จุดขายหรือออนไลน์) และรหัสหมวดหมู่ผู้ค้า (MCC) ตัวอย่างเช่น ธุรกรรมที่ดำเนินการโดยใช้บัตรเครดิตสะสมคะแนนจะมีค่าธรรมเนียมเครือข่ายที่สูงกว่าธุรกรรมที่ใช้บัตรไม่สะสมคะแนน เนื่องจากธนาคารมักใช้ค่าธรรมเนียมเหล่านี้มาอุดหนุนค่าใช้จ่ายในโปรแกรมสะสมคะแนน

การคิดค่าบริการตามการใช้งานแบบมาตรฐานของ Stripe มีอัตราแบบเดียวและมอบความโปร่งใสสำหรับการชำระเงินด้วยบัตรทุกรูปแบบ ซึ่งช่วยให้คุณคาดการณ์ค่าใช้จ่ายในการชำระเงินได้มากขึ้น ดูข้อมูลเพิ่มเติม

สำหรับทุกธุรกิจที่รับชำระเงินออนไลน์

ส่วนนี้จะพูดถึง 3 หัวข้อสำคัญสำหรับทุกธุรกิจที่รับชำระเงิน ได้แก่ วิธีที่กระบวนการชำระเงินออนไลน์เพิ่มอัตราคอนเวอร์ชัน วิธีที่การเพิ่มวิธีการชำระเงินที่เหมาะสมจะขยายกลุ่มผู้มีโอกาสเป็นลูกค้า และวิธีลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีเพื่อให้คุณไปใช้เวลาพัฒนาธุรกิจให้เติบโตได้อย่างเต็มที่

วิธีที่กระบวนการชำระเงินออนไลน์เพิ่มอัตราคอนเวอร์ชัน

ธุรกรรมจะผ่านกระบวนการ 3 ขั้นตอน ได้แก่ การชำระเงินให้สำเร็จ การป้องกันการฉ้อโกง และการยอมรับของเครือข่าย ซึ่งคอนเวอร์ชันจะเกิดขึ้นได้เมื่อทำธุรกรรมเสร็จสิ้น

ในแต่ละขั้นตอนของการประมวลผลการชำระเงินออนไลน์ กลุ่มผู้มีโอกาสเป็นลูกค้าของคุณจะค่อยๆ เล็กลง หากคุณมีขั้นตอนการชำระเงินที่ยาวนานหรือซับซ้อน ลูกค้าส่วนหนึ่งก็จะหลุดออกจากขั้นตอนไป จากนั้นเมื่อนำเรื่องการฉ้อโกงและอัตราการยอมรับธุรกรรมโดยเฉลี่ยมาพิจารณาประกอบ กลุ่มที่ว่าก็จะยิ่งเล็กลงไปอีก

การทำความเข้าใจความเชื่อมโยงของขั้นตอนเหล่านี้จะช่วยคุณเพิ่มประสิทธิภาพได้ตลอดทั้งกระบวนการ โดยเฉพาะสำหรับธุรกิจที่มีทีมจัดการการชำระเงิน การฉ้อโกง และการยอมรับของเครือข่ายแยกกัน โดยที่แต่ละทีมต่างก็พยายามเพิ่มประสิทธิภาพเมตริกของตนเอง ตัวอย่างเช่น หากเน้นการลดอัตราการละทิ้งรถเข็นกลางคันเพียงอย่าวเดียว ทีมที่จัดการการชำระเงินให้สำเร็จอาจต้องขอข้อมูลจากลูกค้าน้อยลงเพื่อลดความยุ่งยาก อย่างไรก็ตาม วิธีนี้อาจทำให้การฉ้อโกงเพิ่มขึ้นได้ เนื่องจากคุณไม่ได้จัดเก็บรายละเอียดสำหรับใช้ตรวจสอบธุรกรรมทุกครั้ง (เช่น ที่อยู่ในการเรียกเก็บเงินแบบเต็มและรหัสไปรษณีย์)

ในส่วนนี้ เราจะนำเสนอภาพรวมของกระบวนการชำระเงินออนไลน์และแชร์แนวทางปฏิบัติที่ดีที่สุดในการเพิ่มอัตราคอนเวอร์ชัน

การออกแบบแบบฟอร์มการชำระเงินที่ดีที่สุด

กระบวนการชำระเงินออนไลน์เริ่มที่ประสบการณ์การชำระเงิน ซึ่งเป็นขั้นตอนที่ลูกค้าป้อนข้อมูลการชำระเงินเพื่อซื้อสินค้าหรือบริการ ในขั้นตอนนี้ คุณควรเก็บรายละเอียดให้เพียงพอต่อการยืนยันว่าลูกค้าคือบุคคลเดียวกันกับที่ระบุไว้จริง แต่หลีกเลี่ยงการเพิ่มความยุ่งยากให้ขั้นตอนการชำระเงินมากเกินไป ซึ่งอาจทำให้ลูกค้ายกเลิกการชำระเงินกลางคัน

หากแบบฟอร์มการชำระเงินของคุณมีความซับซ้อนมากเกินไป คุณจะเสี่ยงสูญเสียยอดขายจากผู้ที่มีโอกาสเป็นผู้ซื้อมากที่สุด ซึ่งก็คือลูกค้าที่มีสินค้าอยู่ในรถเข็นและมีความตั้งใจที่จะซื้อสินค้าดังกล่าว โดยลูกค้า 87% จะยกเลิกการซื้อหากขั้นตอนการชำระเงินยุ่งยากเกินไป

หากต้องการเพิ่มอัตราการดำเนินการชำระเงินให้สำเร็จ ขั้นแรกคือต้องลองใช้ขั้นตอนการชำระเงินของคุณผ่านมุมมองของลูกค้า และมองหาความยุ่งยากที่อาจทำให้ลูกค้ายกเลิกการชำระเงิน โดยพิจารณาเวลาที่ใช้ในการโหลดเว็บไซต์ จำนวนช่องข้อมูลในแบบฟอร์มของคุณ และการรองรับการป้อนข้อมูลอัตโนมัติในขั้นตอนการชำระเงิน

แบบฟอร์มการชำระเงินที่ดีที่สุดคือแบบฟอร์มที่ปรับให้เหมาะกับประสบการณ์ของลูกค้า ตัวอย่างเช่น แนวทางปฏิบัติที่ดีที่สุดคือการทำแบบฟอร์มการชำระเงินแบบปรับเปลี่ยนตามอุปกรณ์ ซึ่งจะปรับขนาดเล็กลงตามหน้าจอของอุปกรณ์เคลื่อนที่โดยอัตโนมัติและมีแป้นพิมพ์ตัวเลขเมื่อระบบขอให้ลูกค้าป้อนข้อมูลบัตร นอกจากนี้ คุณควรพิจารณาให้มีการรองรับวิธีการชำระเงินบนอุปกรณ์เคลื่อนที่ (เช่น Apple Pay หรือ Google Pay) เพื่อข้ามการป้อนข้อมูลด้วยตนเอง

หากคุณเลือกที่จะขยายธุรกิจไปต่างประเทศ แบบฟอร์มการชำระเงินของคุณควรอำนวยความสะดวกให้กับตลาดแต่ละแห่ง การให้ลูกค้าชำระเงินเป็นสกุลเงินท้องถิ่นถือเป็นจุดเริ่มต้นที่ดี แต่คุณยังต้องรองรับวิธีการชำระเงินในท้องถิ่นเพื่อมอบประสบการณ์ที่ตรงใจลูกค้าที่สุดด้วย ตัวอย่างเช่น ลูกค้าในเนเธอร์แลนด์มากกว่าครึ่งนิยมชำระเงินด้วย iDEAL ซึ่งเป็นวิธีการชำระเงินที่จะโอนเงินจากบัญชีธนาคารของลูกค้าไปยังธุรกิจโดยตรง

นอกจากนี้ หมายเลขบัตรก็บ่งชี้ได้ว่าตำแหน่งที่ตั้งทางภูมิศาสตร์ของลูกค้าอยู่ในบริเวณใด คุณจึงเปลี่ยนช่องข้อมูลในแบบฟอร์มโดยอัตโนมัติเพื่อจัดเก็บข้อมูลที่เหมาะสมสำหรับแต่ละประเทศได้ ตัวอย่างเช่น หากแบบฟอร์มของคุณตรวจพบบัตรที่ออกในสหราชอาณาจักร คุณก็ควรเพิ่มช่องข้อมูลเพื่อจัดเก็บรหัสไปรษณีย์ แต่หากแบบฟอร์มตรวจพบบัตรเครดิตหรือบัตรเดบิตที่ออกในสหรัฐอเมริกา คุณก็ควรเปลี่ยนช่องดังกล่าวเป็นรหัสไปรษณีย์แบบ ZIP แทน

Stripe Checkout คือหน้าการชำระเงินแบบพร้อมใช้งานที่ออกแบบมาเพื่อเพิ่มอัตราคอนเวอร์ชัน โดยหน้านี้จะแสดงกระเป๋าเงินบนอุปกรณ์เคลื่อนที่ตามความเหมาะสมโดยอัตโนมัติ และรองรับ 15 ภาษาเพื่อให้ลูกค้าใช้แบบฟอร์มการชำระเงินที่ตรงใจและปรับมาให้เหมาะกับตัวเองแล้วได้ ดูข้อมูลเพิ่มเติมได้ที่นี่

การจัดการความเสี่ยงทางออนไลน์

ขั้นตอนถัดไปคือการประเมินว่าธุรกรรมเป็นการฉ้อโกงหรือไม่ การชำระเงินที่ดำเนินการอย่างไม่ถูกต้องส่วนใหญ่มักเกิดจากมิจฉาชีพที่ปลอมเป็นลูกค้าที่ดำเนินการอย่างถูกต้องโดยใช้บัตรและหมายเลขบัตรที่ขโมยมา

ตัวอย่างเช่น หากมิจฉาชีพทำการซื้อบนเว็บไซต์ของคุณโดยใช้หมายเลขบัตรที่ขโมยมาแต่ยังไม่ถูกรายงาน ก็มีโอกาสที่ระบบจะประมวลผลการชำระเงินดังกล่าวได้สำเร็จ จากนั้นเมื่อเจ้าของบัตรพบว่ามีการใช้บัตรที่เป็นการฉ้อโกง เจ้าของบัตรจะแจ้งข้อสงสัยเกี่ยวกับรายการชำระเงินที่ว่ากับธนาคารโดยยื่นเรื่องดึงเงินคืน แม้คุณจะมีโอกาสในการโต้แย้งการดึงเงินคืนโดยส่งหลักฐานแสดงความถูกต้องของการชำระเงิน แต่กฎของเครือข่ายบัตรก็มักตัดสินให้ลูกค้าชนะในการโต้แย้งการชำระเงินส่วนใหญ่ หากธุรกิจของคุณแพ้การโต้แย้งการชำระเงิน ธุรกิจของคุณจะเสียยอดธุรกรรมแรกเริ่มไป นอกจากนี้ ในฐานะเจ้าของธุรกิจ คุณยังต้องชำระค่าธรรมเนียมการดึงเงินคืนซึ่งเป็นค่าใช้จ่ายจากการที่ธนาคารปรับคืนการชำระเงินด้วยบัตร

แม้การดึงเงินคืนจะเป็นส่วนหนึ่งของการรับชำระเงินออนไลน์ วิธีจัดการที่ดีที่สุดก็คือการป้องกันไม่ให้เหตุการณ์นี้เกิดขึ้นตั้งแต่แรก โดยมีวิธีหลักอยู่ 2 วิธี ได้แก่ ตรรกะแบบใช้กฎและแมชชีนเลิร์นนิง

การตรวจจับการฉ้อโกงแบบใช้กฎ

การตรวจจับการฉ้อโกงแบบใช้กฎทำงานโดยใช้ตรรกะ "หากเกิด x ให้ดำเนินการ y" พร้อมทั้งมีนักวิเคราะห์การฉ้อโกงเป็นผู้สร้างและจัดการอย่างต่อเนื่อง ตัวอย่างของวิธีนี้ได้แก่การบล็อกธุรกรรมทั้งหมดจากบางประเทศ จากที่อยู่ IP บางรายการ หรือธุรกรรมที่มียอดเกินที่กำหนด อย่างไรก็ตาม ตรรกะนี้จะตรวจจับรูปแบบที่แอบแฝงอยู่ไม่พบ และจะไม่ปรับตัวตามรูปแบบการฉ้อโกงที่เปลี่ยนแปลงตลอดเวลาโดยใช้การวิเคราะห์ข้อมูลที่นอกเหนือจากพารามิเตอร์ที่กำหนด เนื่องจากเป็นตรรกะที่ทำงานตามกฎที่เคร่งครัด ด้วยเหตุนี้ นักวิเคราะห์จึงต้องคอยปรับตัวตามสถานการณ์โดยสร้างกฎใหม่ขึ้นมาด้วยตนเองหลังตรวจพบการฉ้อโกง แทนที่จะจัดการกับการฉ้อโกงในเชิงรุก

การใช้แมชชีนเลิร์นนิงเพื่อตรวจจับการฉ้อโกง

ในทางตรงกันข้าม การจัดการการฉ้อโกงที่ใช้แมชชีนเลิร์นนิงสามารถใช้ข้อมูลธุรกรรมในการฝึกอัลกอริทึมที่มีการเรียนรู้และปรับตัวได้ โมเดลแมชชีนเลิร์นนิงบางรูปแบบจะเลียนแบบพฤติกรรมของผู้ตรวจสอบที่เป็นมนุษย์ ในขณะที่โมเดลรูปแบบอื่นๆ จะได้รับการฝึกจากจุดข้อมูลหลายล้านจุด โมเดลเหล่านี้จะเรียนรู้วิธีการแยกธุรกรรมที่ดำเนินการอย่างถูกต้องออกจากธุรกรรมที่มีโอกาสจะเป็นการฉ้อโกง อีกทั้งโมเดลบางรูปแบบยังสามารถฝึกตัวเองได้อีกด้วย จึงปรับสเกลการใช้งานได้และมีประสิทธิภาพมากกว่าตรรกะแบบกฎ

ตัวอย่างเช่น สมมติว่าลูกค้าซึ่งมีพฤติกรรมการใช้เว็บไซต์ปกติและมีที่อยู่ IP ที่น่าสงสัยต้องการที่จะซื้อสินค้าจากเว็บไซต์ของคุณ แมชชีนเลิร์นนิงจะตัดสินว่าควรให้ความสำคัญกับสัญญาณเหล่านี้มากน้อยเพียงใด ตัวอย่างเช่น ควรปฏิเสธธุรกรรมโดยพิจารณาจากที่อยู่ IP เพียงอย่างเดียวหรือไม่ ระบบแบบใช้กฎอาจบล็อกธุรกรรมทั้งหมดที่ดำเนินการจากตำแหน่งที่ตั้งนั้น แต่โมเดลแมชชีนเลิร์นนิงอาจสามารถแยกแยะระหว่างธุรกรรมที่ดีกับไม่ดีได้โดยพิจารณาจากตำแหน่งที่ตั้งควบคู่ไปกับข้อมูลอื่นๆ ที่มีอยู่เพื่อกำหนดความน่าจะเป็นที่การชำระเงินดังกล่าวจะส่งผลให้เกิดการดึงเงินคืน

เมื่อรวมการจัดการการฉ้อโกงทั้งตรรกะแบบใช้กฎและแมชชีนเลิร์นนิงเข้าด้วยกัน ทั้ง 2 วิธีนี้ก็อาจเป็นโซลูชันแบบปรับแต่งได้ที่มีประสิทธิภาพ คุณสามารถใช้ประโยชน์จากความซับซ้อนของแมชชีนเลิร์นนิงได้ อีกทั้งยังสามารถปรับแต่งวิธีดำเนินการและเข้ารหัสตรรกะที่เฉพาะเจาะจงสำหรับธุรกิจของคุณได้ด้วย ตัวอย่างเช่น คุณสามารถตั้งกฎที่กำหนดเองได้ตามระดับความเสี่ยงของผู้ใช้บางส่วนและสินค้าหรือบริการที่ผู้ใช้ต้องการซื้อ

หากต้องการข้อมูลเพิ่มเติม โปรดอ่านคู่มือของเราเกี่ยวกับแมชชีนเลิร์นนิงเพื่อการตรวจจับการฉ้อโกง

Stripe Radar คือชุดเครื่องมือที่ทันสมัยสำหรับการตรวจจับและการป้องกันการฉ้อโกง ระบบการทำงานหลักจะใช้แมชชีนเลิร์นนิงที่ปรับตามบริบท ควบคู่ไปกับอัลกอริทึมซึ่งจะประเมินความเสี่ยงด้านการฉ้อโกงในธุรกรรมทุกรายการและดำเนินการอย่างเหมาะสม Radar สามารถใช้งานได้ฟรีโดยเป็นส่วนหนึ่งของค่าบริการแบบรวมของ Stripe ผู้ใช้สามารถอัปเกรดเป็น Radar for Fraud Teams เพื่อสร้างตรรกะแบบใช้กฎของตนเอง และใช้เครื่องมือที่มีประสิทธิภาพอื่นๆ สำหรับผู้ที่ต้องจัดการกับการฉ้อโกงได้

การเพิ่มการยอมรับของเครือข่าย

ขั้นสุดท้ายในกระบวนการชำระเงินออนไลน์คือการยอมรับของเครือข่ายบัตร กล่าวคือ ธนาคารที่ออกบัตรจะเป็นผู้ประมวลผลและยอมรับการชำระเงินด้วยบัตรจนเสร็จสมบูรณ์

เมื่อลูกค้าทำการซื้อ ระบบจะส่งคำขอให้ชำระเงินไปยังธนาคารผู้ออกบัตร ธนาคารผู้ออกบัตรอาจเลือกที่จะยอมรับหรือปฏิเสธคำขอก็ได้ โดยพิจารณาจากปัจจัยหลายๆ ประการ ตั้งแต่ยอดคงเหลือที่ใช้ได้ของลูกค้า รูปแบบข้อมูลเมตาของธุรกรรม ไปจนถึงช่วงเวลาที่ระบบหยุดทำงาน ยิ่งอัตราการยอมรับของคุณสูงเท่าไร จำนวนธุรกรรมที่คุณประมวลผลสำเร็จก็จะสูงขึ้นเท่านั้น

คุณสามารถลดการปฏิเสธการชำระเงินโดยไม่จำเป็นได้โดยเก็บข้อมูลเพิ่มเติมหรือส่งผ่านรายละเอียดต่างๆ เช่น CVC, ที่อยู่ในการเรียกเก็บเงิน และรหัส ZIP ระหว่างการชำระเงิน ข้อมูลนี้จะทำให้ธนาคารที่ออกบัตรมีข้อมูลเพิ่มเติมเกี่ยวกับธุรกรรม ซึ่งช่วยเพิ่มโอกาสในการยอมรับธุรกรรมที่ดำเนินการอย่างถูกต้อง

Stripe ช่วยเพิ่มการยอมรับของเครือข่ายให้ธุรกิจต่างๆ โดยอัตโนมัติ เนื่องจากมีการผสานการทำงานกับเครือข่ายโดยตรงและการเป็นพาร์ทเนอร์ในแวดวงอุตสาหกรรมที่มอบข้อมูลและข้อมูลเชิงลึกเพิ่มเติมเกี่ยวกับสาเหตุในการปฏิเสธการชำระเงิน เราใช้ข้อมูลนี้ในการสร้างโมเดลแมชชีนเลิร์นนิงที่ระบุวิธีที่ดีที่สุดในการอัปเดตข้อมูลเมตาของการชำระเงินเพื่อเพิ่มโอกาสในการยอมรับ ดูข้อมูลเพิ่มเติมได้ที่นี่

วิธีการชำระเงินที่ใช้ได้ทั่วโลก

แม้การใช้บัตรจะเป็นวิธีการชำระเงินออนไลน์ที่เป็นที่นิยมที่สุดในสหรัฐอเมริกา แต่ผู้บริโภคนอกสหรัฐอเมริกา 40% ก็ยังนิยมใช้วิธีการชำระเงินแบบอื่นนอกเหนือจากบัตรเครดิตหรือบัตรเดบิตด้วย ซึ่งได้แก่การโอนเงินผ่านธนาคารและกระเป๋าเงินดิจิทัล (เช่น Alipay, WeChat Pay หรือ Apple Pay) ดังนั้นคุณอาจสูญเสียยอดขายเพียงเพราะคุณไม่รองรับวิธีการชำระเงินที่กลุ่มเป้าหมายทั่วโลกนิยมใช้

หากต้องการสร้างรายได้จากฐานลูกค้าทั่วโลก คุณต้องเสนอวิธีการชำระเงินที่มักใช้กันมากที่สุดในประเทศที่คุณดำเนินกิจการ วิธีการชำระเงินที่พบเห็นได้ทั่วไปมีอยู่ 5 ประเภทดังต่อไปนี้

บัตรเครดิตเปิดโอกาสให้ลูกค้ายืมเงินจากธนาคารและชำระยอดแบบเต็มจำนวนในแต่ละเดือนหรือชำระเงินคืนโดยมีดอกเบี้ยได้ ส่วนการชำระเงินด้วยบัตรเดบิตจะเป็นการหักเงินออกจากบัญชีกระแสรายวันของลูกค้าโดยตรง แทนที่จะใช้วงเงินสินเชื่อ

กระเป๋าเงินดิจิทัล (ซึ่งรวมถึง Apple Pay และ Google Pay) ให้ลูกค้าชำระค่าสินค้าหรือบริการแบบอิเล็กทรอนิกส์ได้โดยการผูกบัตรหรือบัญชีธนาคาร นอกจากนี้ กระเป๋าเงินดิจิทัลยังให้ลูกค้าจัดเก็บสิ่งที่มีมูลค่าทางการเงินในแอปได้โดยตรงผ่านการเติมเงิน

การหักบัญชีธนาคารและการโอนเงินจะโอนย้ายเงินจากบัญชีธนาคารของลูกค้าโดยตรง โดยการหักเงินจากบัญชีจะเก็บข้อมูลธนาคารของลูกค้าและดึงเงินออกจากบัญชี (ตัวอย่างเช่น ACH ในสหรัฐอเมริกา) ส่วนการโอนเงินผ่านธนาคารจะเชื่อมโยงไปที่บัญชีธนาคารของลูกค้า แล้วลูกค้าใช้บัญชีดังกล่าวส่งเงินถึงคุณ (คล้ายการโอนเงินระหว่างธนาคาร) นอกจากนี้ยังมีวิธีการชำระเงินอย่าง Giropay ในเยอรมนีและ iDEAL ในเนเธอร์แลนด์ซึ่งทำงานเป็นบริการเสริมเพิ่มเติมจากธนาคารที่ช่วยอำนวยความสะดวกในการโอนเงิน แต่มีลักษณะคล้ายกระเป๋าเงินดิจิทัลมากกว่า

ซื้อตอนนี้ จ่ายทีหลัง เป็นวิธีการชำระเงินประเภทหนึ่งที่มีการใช้งานเพิ่มขึ้นเรื่อยๆ ระบบจะชำระเงินให้ลูกค้าทางออนไลน์ทันทีและโดยทั่วไปลูกค้าจะต้องชำระคืนเป็นงวดในจำนวนคงที่ในระยะยาว ตัวอย่างเช่น Afterpay, Klarna และ Affirm

วิธีการชำระเงินด้วยเงินสดจากบริษัทต่างๆ เช่น OXXO และ Boleto ช่วยให้ลูกค้าซื้อสินค้าหรือบริการออนไลน์ได้โดยไม่ต้องมีบัญชีธนาคาร ลูกค้าจะได้รับเวาเชอร์ซึ่งสามารถสแกนได้พร้อมหมายเลขอ้างอิงเพื่อนำไปใช้ชำระแทนเงินสดที่ตู้ ATM, ธนาคาร, ร้านสะดวกซื้อ หรือซูเปอร์มาร์เก็ตแทนการชำระเงินค่าสินค้าหรือบริการ เมื่อหมายเลขอ้างอิงสำหรับการชำระเงินด้วยเงินสดตรงกับการซื้อในขั้นตอนเริ่มแรก ธุรกิจจะได้รับชำระเงินและสามารถจัดส่งสินค้าได้

หากต้องการข้อมูลเพิ่มเติม โปรดอ่านคู่มือเกี่ยวกับวิธีการชำระเงินของเรา

Stripe ให้คุณรองรับวิธีการชำระเงินได้มากมายด้วยการผสานการทำงานเพียงครั้งเดียว ดูข้อมูลเพิ่มเติม

ลดความซับซ้อนของการปฏิบัติตามข้อกำหนดด้านภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษีสินค้าและบริการ

ธุรกิจบนอินเทอร์เน็ตต้องเก็บภาษีทางอ้อมในกว่า 130 ประเทศและในมลรัฐส่วนใหญ่ของสหรัฐอเมริกา แต่การปฏิบัติตามข้อกำหนดอาจเป็นเรื่องที่ท้าทาย โดยเฉพาะเมื่อธุรกิจของคุณกำลังขยายตัว กฎและอัตราภาษีเปลี่ยนแปลงอยู่เสมอและแตกต่างกันไปตามสิ่งที่คุณขายและที่ที่คุณขาย ซึ่งหากคุณละเลยความซับซ้อนเหล่านี้ไป คุณก็เสี่ยงที่จะต้องชำระโทษปรับและดอกเบี้ยเพิ่มเติมจากภาษีที่ไม่ได้เก็บ

ภาษีทางอ้อมมีชื่อเรียกหลากหลายทั่วโลก ภาษีทางอ้อมมีชื่อว่าภาษีการขายในสหรัฐอเมริกา, ภาษีมูลค่าเพิ่ม (VAT) ในยุโรป, ภาษีสินค้าและบริการ (GST) ในออสเตรเลียและแคนาดา และภาษีการบริโภค (JCT) ในญี่ปุ่น ขั้นตอนในการเก็บภาษีเหล่านี้อาจแตกต่างกันอย่างมาก แต่ผลลัพธ์จะออกมาเหมือนกัน นั่นก็คือลูกค้าปลายทางเป็นผู้ชำระภาษี

ปัจจัยที่กำหนดภาระภาษีจะขึ้นอยู่กับว่าคุณขายสินค้าที่จับต้องได้หรือสินค้าดิจิทัล สำหรับสินค้าที่จับต้องได้ ภาระภาษีจะขึ้นอยู่กับตำแหน่งที่ตั้งการจัดส่งทั้งต้นทางและปลายทาง และวิธีการจำแนกประเภทสินค้าของแต่ละเขตอำนาจศาล โดยมีความแตกต่างมากมายในแต่ละเมือง มลรัฐ และพรมแดน สินค้าดิจิทัล (เช่น หลักสูตรออนไลน์หรือการสมัครเป็นสมาชิกเว็บไซต์) ก็อาจซับซ้อนไม่ต่างกัน ในสหรัฐอเมริกามี 40 มลรัฐที่เก็บภาษีสินค้าดิจิทัล และในสหภาพยุโรปก็สามารถเก็บภาษีสินค้าดิจิทัลได้ หากสินค้านั้นตรงตามเกณฑ์บางอย่าง

ไม่ว่าคุณจะขายอะไร คุณจะต้องตอบคำถามต่อไปนี้ให้ได้เพื่อปฏิบัติตามข้อกำหนดด้านภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษีสินค้าและบริการ

- ฉันมีหน้าที่เก็บภาษีที่ไหนและเมื่อไร

- ฉันจะจดทะเบียนเพื่อเก็บภาษีได้อย่างไร

- ฉันควรเรียกเก็บภาษีเท่าไรสำหรับสินค้าหรือบริการแต่ละรายการ

- ฉันจะยื่นและนำส่งเงินที่ฉันเก็บได้อย่างไร

หากต้องการข้อมูลเพิ่มเติมเกี่ยวกับภาษีเหล่านี้ โปรดอ่านคู่มือต่อไปนี้ของเรา

Stripe Tax จะคํานวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษีสินค้าและบริการโดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีกกว่า 100 ประเทศ ดูข้อมูลเพิ่มเติม

สำหรับผู้ค้าปลีกออนไลน์

อ่านส่วนนี้หากคุณต้องการขายสินค้าที่หน้าร้านค้าปลีกเพิ่มเติมจากการขายในเว็บไซต์หรือแอปบนอุปกรณ์เคลื่อนที่

ผู้ค้าปลีกที่เริ่มต้นจากการดำเนินธุรกิจทางออนไลน์เพียงอย่างเดียวกำลังประสบความสำเร็จมากขึ้นเรื่อยๆ ในการขยายธุรกิจมาสู่โลกออฟไลน์ด้วยการเปิดจุดขายหน้าร้าน ซึ่งเปิดโอกาสให้ธุรกิจดิจิทัลได้สร้างช่องทางรายได้ใหม่ เนื่องจากการซื้อกว่า 90% ยังคงเกิดขึ้นที่จุดขาย

อย่างไรก็ตาม ความท้าทายจะอยู่ที่การรวมข้อมูลจากการชำระเงินออนไลน์และที่จุดขายเข้าด้วยกัน ลูกค้าคาดหวังว่าจะได้ติดต่อกับธุรกิจของคุณด้วยวิธีเดียวกันในทุกช่องทาง ดังนั้นวิธีการซื้อสินค้าหรือบริการจึงต้องสอดคล้องกันและสะท้อนถึงแบรนด์ของคุณ ตัวอย่างเช่น ผู้ใช้อาจคาดหวังให้รหัสส่วนลดและโปรโมชันใช้ได้ทั้งกับการซื้อออนไลน์และที่จุดขาย

ต่อไปนี้คือ 2 สิ่งที่จำเป็นต้องรู้ หากคุณต้องการขยายธุรกิจออนไลน์ของคุณให้รองรับการขายที่จุดขาย

1. ใช้ประโยชน์จากระบบที่มีอยู่

ผู้ค้าปลีกมักต้องใช้ผู้ให้บริการชำระเงิน 2 ราย โดยรายหนึ่งใช้สำหรับการซื้อทางออนไลน์ และอีกรายหนึ่งสำหรับการซื้อที่ซื้อจุดขาย ส่งผลให้ต้องมีการผสานการทำงาน 2 ส่วนและบัญชี 2 บัญชีแยกกัน ปริมาณงานที่ต้องทำเพื่อเริ่มดำเนินการจึงเพิ่มขึ้นเป็นเท่าตัว เป็นเหตุให้การกระทบยอดด้านการเงินนั้นจัดการได้ยาก และมักทำให้ข้อมูลลูกค้าถูกแยกไว้คนละบัญชี

ดังนั้น อย่าลืมใช้ประโยชน์จากระบบการรับชำระเงินที่คุณมีอยู่ (หรือก็คือสิ่งที่คุณได้ตั้งค่าเอาไว้สำหรับการชำระเงินออนไลน์) แทนที่จะเริ่มต้นใช้งานผู้ให้บริการใหม่ ซึ่งนอกจากจะช่วยคุณประหยัดเวลาและทรัพยากรแล้ว ยังช่วยลดความยุ่งยากในการรายงานและช่วยสร้างประสบการณ์ของลูกค้าที่เป็นหนึ่งเดียวกันมากขึ้นด้วย

การดำเนินการนี้จะเป็นการสร้างประสบการณ์การชำระเงินที่ราบรื่น ไม่ว่าลูกค้าจะทำการซื้อบนสมาร์ทโฟนหรือเข้าไปซื้อที่หน้าร้าน ตัวอย่างเช่น ลูกค้าสามารถเริ่มต้นการชำระเงินตามรอบบิลที่หน้าร้านและดำเนินการต่อทางออนไลน์ได้ ระบบจะบันทึกวิธีการชำระเงินที่ลูกค้าใช้ในร้านไปยังโปรไฟล์ออนไลน์ โดยลูกค้าสามารถอัปเดตรายละเอียดใดๆ หรือเปลี่ยนรอบเวลาในการชำระเงินได้

2. รองรับชิปการ์ดและกระเป๋าเงินบนอุปกรณ์เคลื่อนที่

บัตรแถบแม่เหล็กเพิ่มความเสี่ยงต่อธุรกิจ เนื่องจากมิจฉาชีพสามารถคัดลอกบัตรได้ง่าย และจำเป็นต้องมีขั้นตอนเพิ่มเติมในการเข้ารหัสข้อมูลการชำระเงินของลูกค้า ดังนั้น ชิปการ์ด EMV ซึ่งปลอดภัยกว่าและมอบการคุ้มครองให้ธุรกิจต่างๆ ไม่ต้องรับผิดในกรณีเกิดการฉ้อโกงจึงได้เป็นมาตรฐานระดับโลกมายาวนานหลายทศวรรษ

ในปี 2015 สหรัฐอเมริกาได้เริ่มเปลี่ยนมาใช้ชิปการ์ด และปัจจุบันชิปการ์ดก็ถูกนำมาใช้ในธุรกรรมผ่านบัตรเครดิตส่วนใหญ่ แต่ธุรกิจที่ใช้เครื่องอ่านบัตรรุ่นเก่าที่รองรับบัตรแถบแม่เหล็กก็ยังคงมีอยู่ เมื่อคุณพิจารณาเลือกฮาร์ดแวร์สำหรับรับชำระเงินที่จุดขาย คุณควรเลือกเครื่องอ่านบัตรรุ่นใหม่ที่รองรับชิปการ์ด

นอกจากนี้ คุณควรพิจารณาให้มีการรองรับกระเป๋าเงินบนอุปกรณ์เคลื่อนที่ (เช่น Apple Pay หรือ Google Pay) สำหรับธุรกรรมที่จุดขาย โดยกระเป๋าเงินเหล่านี้จะเข้ารหัสข้อมูลการชำระเงินอย่างปลอดภัยและลดความรับผิดที่เกี่ยวข้องกับธุรกรรมที่เป็นการฉ้อโกงเช่นเดียวกันกับชิปการ์ด อีกทั้งกระเป๋าเงินบนอุปกรณ์เคลื่อนที่ยังช่วยปรับปรุงประสบการณ์การชำระเงิน ทำให้การทำธุรกรรมสะดวกสบายและมีประสิทธิภาพมากขึ้นสำหรับลูกค้า

Stripe Terminal ผสานช่องทางการขายออนไลน์และออฟไลน์ของคุณด้วยเครื่องมือนักพัฒนาที่ยืดหยุ่น เครื่องอ่านบัตรที่ผ่านการรับรองล่วงหน้า และการจัดการฮาร์ดแวร์ผ่านระบบคลาวด์

สำหรับบริษัทแบบ SaaS และแบบสมัครสมาชิก

อ่านส่วนนี้หากคุณเรียกเก็บเงินจากลูกค้าตามแบบแผนล่วงหน้าหรือใช้ข้อมูลการชำระเงินที่จัดเก็บไว้

การจัดการรายรับตามแบบแผนล่วงหน้ามีความซับซ้อนมากมายในด้านวิธีริเริ่มการชำระเงินและเก็บเงิน ไปจนถึงวิธีรองรับโมเดลค่าบริการรูปแบบต่างๆ คุณต้องจัดเก็บข้อมูลการชำระเงินของลูกค้าและเรียกเก็บเงินอย่างแม่นยำตามช่วงเวลาที่กำหนด

คุณสามารถดำเนินการได้ 2 วิธี ซึ่งก็คือสร้างระบบการชำระเงินของคุณขึ้นมาเองหรือซื้อซอฟต์แวร์ที่มีขาย ทั้งนี้ไม่ว่าจะเลือกวิธีใด คุณต้องตรวจสอบให้แน่ใจว่าระบบการเรียกเก็บเงินของคุณสามารถรับคำสั่งซื้อจากการชำระเงินบนเว็บหรือบนอุปกรณ์เคลื่อนที่ เรียกเก็บเงินจากลูกค้าตามโมเดลค่าบริการอย่างถูกต้อง (เช่น การเรียกเก็บเงินอัตราคงที่หรือการคิดค่าบริการตามระดับ) และเก็บเงินโดยใช้วิธีการชำระเงินที่ลูกค้าต้องการใช้ได้ นอกจากนี้ ระบบของคุณยังต้องสามารถแสดงข้อมูลเชิงลึกที่สำคัญต่อธุรกิจที่เรียกเก็บเงินตามแบบแผนล่วงหน้า ได้แก่ การเลิกใช้บริการ/ซื้อสินค้า รายรับตามแบบแผนล่วงหน้าต่อเดือน และเมตริกการชำระเงินตามรอบบิลอื่นๆ ที่สำคัญ หรือผสานการทำงานกับระบบจัดการความสัมพันธ์ของลูกค้าหรือระบบบัญชี

เมื่อคุณตัดสินใจเลือกระหว่างการสร้างซอฟต์แวร์ขึ้นมาใหม่ทั้งหมดกับการซื้อซอฟต์แวร์ที่มีขาย ให้คำนึงถึงต้นทุนค่าเสียโอกาสด้วย โดยลองพิจารณาถึงบุคลากรฝ่ายวิศวกรรมที่จำเป็นต่อการสร้างและดูแลรักษาซอฟแวร์การเรียกเก็บเงินอย่างต่อเนื่อง แล้วเทียบกับความจำเป็นอื่นๆ ของธุรกิจคุณ

ข้อควรพิจารณาสำหรับการชำระเงินแบบ SaaS และการชำระเงินตามรอบบิลมี 3 ข้อดังต่อไปนี้

1. ตั้งค่าตรรกะการชำระเงินตามรอบบิลให้ยืดหยุ่น

ตรรกะการชำระเงินตามรอบบิลประกอบไปด้วยกฎแบบอิงตามเวลาและกฎแบบอิงตามค่าบริการ ซึ่งเมื่อทำงานควบคู่กันแล้วจะเรียกเก็บเงินจากลูกค้าตามช่วงระยะเวลาที่กำหนดไว้ล่วงหน้าอย่างแม่นยำ เมื่อคุณมีผลิตภัณฑ์เพียง 1 รายการและมีค่าบริการแบบธรรมดา เช่น การสมัครใช้งานซอฟต์แวร์ราคา 25 ดอลลาร์สหรัฐต่อเดือน คุณจะสามารถตั้งค่าตรรกะนี้ในระบบการเรียกเก็บเงินได้ง่าย เนื่องจากจำนวนเงินจะไม่เปลี่ยนแปลงในแต่ละเดือน

เมื่อเวลาผ่านไป คุณอาจขยายธุรกิจเพื่อเพิ่มผลิตภัณฑ์และโปรโมชันใหม่ คุณต้องตรวจสอบให้แน่ใจว่าตรรกะการชำระเงินตามรอบบิลของคุณมีความสามารถในการทดสอบโมเดลค่าบริการแบบต่างๆ เพื่อรองรับการเติบโตนี้ เช่น อัตราคงที่ ต่อสิทธิ์ใช้งาน หรือการชำระเงินตามรอบบิลตามการใช้งาน หรือการคิดค่าบริการตามระดับ ฟรีเมียม และการทดลองใช้ฟรี อีกทั้งยังควรมีความสามารถในการนำเสนอชุดผลิตภัณฑ์หรือมอบส่วนลดด้วย

นอกจากนี้ ตรรกะการชำระเงินตามรอบบิลของคุณควรมีความยืดหยุ่นเพียงพอที่จะจัดการกับการเปลี่ยนแพ็กเกจของลูกค้าที่เกิดขึ้นได้ทุกเมื่อ หากลูกค้าต้องการเปลี่ยนไปใช้แพ็กเกจที่ราคาถูกลงตอนกลางเดือน คุณต้องแบ่งยอดชำระค่าบริการของทั้ง 2 แพ็กเกจตามสัดส่วน และตรวจสอบให้แน่ใจว่าคุณเรียกเก็บเงินจากลูกค้าเป็นจำนวนที่ถูกต้องในรอบบิลต่อๆ ไป

2. คำนึงถึงสิ่งจำเป็นในการออกใบแจ้งหนี้

ลูกค้ามักต้องการรับใบแจ้งหนี้หากคุณเรียกเก็บเงินเป็นจำนวนมากหรือส่งใบเรียกเก็บเงินแบบครั้งเดียว (ทั้งสองวิธีพบได้บ่อยในบริษัท SaaS ที่มีธุรกิจอื่นๆ เป็นลูกค้า)

หากต้องการส่งใบแจ้งหนี้ ให้ลองคำนึงว่าขั้นตอนการออกใบแจ้งหนี้ควรเป็นอย่างไรดังต่อไปนี้ ใบแจ้งหนี้ทุกใบมีบรรทัดรายการเหมือนกันหรือไม่ หรือต้องปรับแต่งทีละใบ นอกจากนี้คุณยังต้องปฏิบัติตามข้อกำหนดต่างๆ เกี่ยวกับใบแจ้งหนี้ โดยขึ้นอยู่กับประเทศที่คุณดำเนินธุรกิจ ตัวอย่างเช่น คุณอาจต้องเรียงหมายเลขใบแจ้งหนี้ตามลำดับหรือกำหนดรหัสนำหน้าใบแจ้งหนี้ที่ระดับลูกค้าหรือระดับบัญชี

จากนั้น คุณต้องมีวิธีส่งใบแจ้งหนี้ให้ลูกค้า ลองพิจารณาดูว่าคุณต้องการส่งใบแจ้งหนี้ด้วยตนเองผ่านอีเมล หรือว่าโซลูชันการเรียกเก็บเงินของคุณสามารถทำให้ขั้นตอนนี้เป็นไปโดยอัตโนมัติได้

หากต้องการข้อมูลเพิ่มเติม โปรดอ่านคู่มือเกี่ยวกับการออกใบแจ้งหนี้ของเรา

3. ลดอัตราการเลิกใช้บริการโดยไม่ตั้งใจ

บริษัทที่ทำธุรกิจแบบ SaaS และแบบสมัครสมาชิกส่วนใหญ่ประสบปัญหาการเลิกใช้บริการโดยไม่ตั้งใจ ซึ่งเกิดขึ้นเมื่อลูกค้าตั้งใจที่จะชำระค่าผลิตภัณฑ์ แต่ความพยายามชำระเงินกลับล้มเหลวเนื่องจากบัตรหมดอายุ เงินไม่พอ หรือรายละเอียดของบัตรไม่เป็นปัจจุบัน (ใบแจ้งหนี้สำหรับการชำระเงินตามรอบบิลจำนวน 9% มักจะเรียกเก็บเงินในครั้งแรกไม่สำเร็จเนื่องจากการเลิกใช้บริการโดยไม่ตั้งใจ)

เมื่อมีการชำระเงินที่ไม่สำเร็จเพียงไม่กี่รายการต่อเดือน คุณสามารถโทรหรือส่งอีเมลถึงลูกค้าแต่ละรายและขอให้ลูกค้าแก้ไขสถานการณ์ได้อย่างง่ายดาย (ไม่ว่าจะเป็นการใช้วิธีการชำระเงินใหม่หรือการอัปเดตข้อมูลการชำระเงิน) แต่เมื่อธุรกิจของคุณเติบโตขึ้นและคุณต้องจัดการลูกค้าหลายร้อยรายที่ชำระเงินไม่สำเร็จ วิธีนี้ก็จะมีประสิทธิภาพน้อยลง

การส่งอีเมลแจ้งการชำระเงินไม่สำเร็จโดยอัตโนมัติเมื่อมีการปฏิเสธการชำระเงินเป็นวิธีการสื่อสารกับลูกค้าที่ปรับสเกลได้มากขึ้น

นอกจากการสื่อสารออกไปแล้ว คุณยังสามารถลองเรียกเก็บเงินซ้ำโดยตรงได้ ธุรกิจหลายรายจะลองเรียกเก็บเงินจากธุรกรรมที่ล้มเหลวซ้ำตามเวลาที่กำหนด เช่น ทุก 7 วัน (ขั้นตอนนี้เรียกว่าการติดตามหนี้) เราแนะนำให้ทดลองกำหนดช่วงระยะเวลาแบบต่างๆ เพื่อดูว่าแบบใดมีประสิทธิภาพที่สุดสำหรับธุรกิจของคุณ หรือหาผู้ให้บริการชำระเงินที่ดำเนินขั้นตอนการติดตามหนี้โดยอัตโนมัติและเปิดให้คุณนำไปปรับใช้ตามความต้องการของลูกค้าได้

Stripe Billing มอบโซลูชันการเรียกเก็บเงินครบวงจร คุณสามารถสร้างและจัดการตรรกะและใบแจ้งหนี้การชำระเงินตามรอบบิล ยอมรับวิธีการชำระเงินใดๆ ที่มีการรองรับ และลดอัตราเลิกใช้บริการโดยไม่ได้ตั้งใจด้วยตรรกะการลองซ้ำที่ชาญฉลาด

สำหรับแพลตฟอร์มและมาร์เก็ตเพลส

อ่านส่วนนี้หากคุณเป็นแพลตฟอร์มซอฟต์แวร์และเปิดทางให้ธุรกิจอื่นๆ รับชำระเงินจากลูกค้าโดยตรง (เช่น Shopify) หรือหากคุณเป็นมาร์เก็ตเพลสซึ่งเก็บเงินจากลูกค้าและชำระเงินให้ผู้ขายหรือผู้ให้บริการ (เช่น Lyft)

แพลตฟอร์มและมาร์เก็ตเพลสมีข้อกำหนดด้านการชำระเงินที่ซับซ้อนเป็นอันดับต้นๆ เนื่องจากมีการรับชำระเงินในนามของผู้ขายหรือผู้ให้บริการ และมีการเบิกจ่ายไปให้ผู้ขายและผู้ให้บริการ ดังนั้นจึงมีข้อควรพิจารณาที่ต่างจากโมเดลอื่นๆ หลายข้อด้วยกัน ได้แก่การยืนยันตัวตนผู้ขาย การจัดการการโอนเงินตามข้อกำหนด การเรียกเก็บค่าธรรมเนียมการบริการจากการชำระเงินแต่ละรายการ และการยื่นแบบฟอร์ม 1099 ให้ IRS (กรมสรรพากรสหรัฐอเมริกา) ตามความเหมาะสม

อย่างไรก็ตาม การมอบฟังก์ชันการชำระเงินให้กับลูกค้าของคุณจะช่วยสร้างความแตกต่างให้กับแพลตฟอร์มหรือมาร์เก็ตเพลสของคุณและเพิ่มมูลค่าให้กับผู้ขายหรือผู้ให้บริการของคุณ คุณสามารถช่วยให้พวกเขาเปิดตัวธุรกิจได้เร็วยิ่งขึ้นโดยไม่ต้องกังวลกับการสมัครเปิดใช้งานบัญชีผู้ค้าที่ใช้เวลานานหรือการเขียนโค้ดเพื่อให้สามารถรับชำระเงินได้

แต่เดิม การเพิ่มฟังก์ชันการชำระเงินกำหนดให้คุณต้องได้รับอนุญาต รวมถึงจดทะเบียนและดำรงฐานะเป็นผู้ให้บริการสนับสนุนด้านการชำระเงินกับเครือข่ายบัตร (เช่น Visa, Mastercard, Discover หรือ American Express) เนื่องจากคุณถือเป็นผู้ควบคุมเส้นทางของเงินเมื่อคุณโอนย้ายเงินระหว่างผู้ซื้อและผู้ขาย เครือข่ายบัตรจึงต้องใช้ระเบียบข้อบังคับที่เข้มงวด ซึ่งขั้นตอนนี้อาจใช้เวลาหลายเดือน (บางครั้งอาจหลายปี) และต้องมีค่าใช้จ่ายล่วงหน้าและต่อเนื่องหลายล้านดอลลาร์

อย่างไรก็ตาม ในปัจจุบันมีตัวเลือกมากมายสำหรับแพลตฟอร์มและมาร์เก็ตเพลสในการเพิ่มฟังก์ชันการชำระเงินที่ผ่านการปรับแต่งให้กับลูกค้า และสร้างรายรับจากการชำระเงินโดยไม่ต้องจดทะเบียนเป็นผู้ให้บริการสนับสนุนด้านการชำระเงินเอง

ฟังก์ชัน 2 ฟังก์ชันที่คุณต้องพิจารณาเมื่อเพิ่มการชำระเงินไปยังแพลตฟอร์มหรือมาร์เก็ตเพลสของคุณมีดังนี้

1. ยืนยันตัวตนผู้ใช้ระหว่างกระบวนการเริ่มต้นใช้งาน

ก่อนจะรับเงินในนามผู้ขายหรือธุรกิจ คุณต้องเพิ่มผู้ขายหรือธุรกิจเข้าไปในระบบการชำระเงินและยืนยันตัวตนอีกฝ่าย ขั้นตอนนี้มีความซับซ้อนเนื่องด้วยกฎหมายและระเบียบข้อบังคับที่เข้มงวด ซึ่งรวมถึงกฎหมายว่าด้วยการรู้จักลูกค้าของคุณ (KYC) และข้อกำหนดด้านการคัดกรองสถานะการคว่ำบาตร ซึ่งมีโทษและค่าปรับหากละเมิด นอกเหนือจากระเบียบข้อบังคับของรัฐบาลซึ่งอาจแตกต่างกันออกไปในแต่ละประเทศแล้ว เครือข่ายบัตรซึ่งได้แก่ Visa, Mastercard, Discover และ American Express ก็มีข้อกำหนดด้านการเก็บข้อมูลของตัวเองเช่นกัน โดยข้อกำหนดเหล่านี้จะมีการอัปเดตอยู่เสมอ

การหาจุดที่เหมาะสมระหว่างข้อกำหนดด้านข้อมูลเหล่านี้กับประสบการณ์ของผู้ใช้เป็นเรื่องละเอียดอ่อน ในทางหนึ่ง คุณควรเก็บข้อมูลให้มากที่สุด (เช่น ชื่อนามสกุล อีเมล วันเกิด หมายเลขประกันสังคมในสหรัฐอเมริกา 4 หลักสุดท้าย หมายเลขโทรศัพท์ และที่อยู่) เพื่อให้แน่ใจว่าไม่ได้มีการใช้แพลตฟอร์มของคุณเพื่อจุดประสงค์ที่เลวร้าย เช่น การฟอกเงินหรือการจัดหาเงินทุนเพื่อการก่อการร้าย อีกทั้งคุณยังควรหลีกเลี่ยงโทษและค่าปรับจากหน่วยงานควบคุมดูแลและพาร์ทเนอร์ด้านการเงิน

แต่ในอีกทางหนึ่ง คุณก็ควรทำให้ประสบการณ์ผู้ใช้ของคุณดีกว่าประสบการณ์ผู้ใช้ของคู่แข่ง และนั่นหมายถึงการมอบประสบการณ์การเริ่มต้นใช้งานที่ราบรื่น ซึ่งอาจทำควบคู่กับการขอข้อมูลโดยละเอียดไม่ได้เสมอไป

หากต้องการลดความยุ่งยาก ให้พิจารณาใช้การเก็บข้อมูลแบบเป็นขั้นตอนและการป้อนข้อมูลลงในช่องให้ผู้ใช้โดยอัตโนมัติเมื่อทำได้ ตัวอย่างเช่น คุณอาจจะขอข้อมูลภาษีของผู้ขายหรือผู้ให้บริการเฉพาะในกรณีที่อีกฝ่ายผ่านเกณฑ์การรายงานของ IRS แล้วก็ได้ และคุณก็สามารถป้อนข้อมูลในช่องชื่อทางกฎหมายและที่อยู่ไว้ล่วงหน้าได้ หากคุณเคยเก็บข้อมูลดังกล่าวมาแล้ว

2. รองรับวิธีโอนเงินหลากหลายวิธี

การชำระเงินให้ผู้ใช้ของคุณมีขั้นตอนมากกว่าการโอนเงินจากจุด A ไปยังจุด B คุณต้องสามารถเก็บค่าธรรมเนียมการบริการสำหรับแพลตฟอร์มของคุณ แบ่งและกำหนดเส้นทางของเงินให้ผู้ขายแต่ละราย และควบคุมว่าจะส่งเงินเบิกจ่ายไปยังบัญชีธนาคารของผู้ขายเมื่อใด

สมมติว่าคุณบริหารจัดการแพลตฟอร์มอีคอมเมิร์ซ และลูกค้ารายหนึ่งทำการซื้อจากผู้ขายเป็นเงิน 50 ดอลลาร์สหรัฐ คุณจะต้องคำนึงถึง 3 ฝ่าย ได้แก่ แพลตฟอร์มของคุณ ผู้ขายหรือผู้ให้บริการของคุณ และผู้ซื้อหรือผู้ใช้ของพวกเขา ก่อนจะชำระเงินให้ผู้ขาย คุณต้องเก็บค่าธรรมเนียมแพลตฟอร์มของคุณ จากนั้นคุณต้องหาคำตอบว่าจะโอนเงินส่วนที่เหลือให้ผู้ขายอย่างไรและเมื่อไร คุณจะส่งเงินเบิกจ่ายทันทีที่ได้รับสินค้าหรือบริการเลยหรือไม่ หรือคุณจะรวบรวมเงินแล้วเบิกจ่ายทุกสัปดาห์ คุณมีข้อมูลธนาคารที่ถูกต้องสำหรับกำหนดเส้นทางการชำระเงินหรือไม่

นอกจากนี้คุณยังต้องตรวจสอบให้แน่ใจว่าคุณโอนเงินโดยปฏิบัติตามข้อกำหนด ตัวอย่างเช่น ในสหรัฐอเมริกามี 46 มลรัฐที่กำหนดว่าต้องมีใบอนุญาตของมลรัฐเหล่านั้นในการโอนเงินในนามบุคคลอื่น ในยุโรป กฎหมาย PSD2 กำหนดว่าตัวกลางในการชำระเงินต้องมีใบอนุญาต หากคุณถือว่าเป็นผู้ให้บริการส่งเงินหรือตัวกลางในการชำระเงินตามที่หน่วยงานควบคุมดูแลกำหนดและไม่มีใบอนุญาต คุณอาจถูกปรับหรือเสี่ยงต่อการถูกปิดกิจการ

คุณสามารถรองรับวิธีโอนเงินได้หลากหลายวิธีโดยขึ้นอยู่กับโมเดลธุรกิจของคุณ ดังนี้

- หนึ่งต่อหนึ่ง มีการเรียกเก็บเงินจากลูกค้าหนึ่งรายและเบิกจ่ายผู้รับหนึ่งราย (เช่น บริการรถโดยสารร่วมกัน)

- หนึ่งต่อกลุ่ม มีการแบ่งธุรกรรมหนึ่งรายการระหว่างผู้ขายหรือผู้รับหลายราย (เช่น มาร์เก็ตเพลสค้าปลีกที่ลูกค้าทำการซื้อ "รถเข็น" หนึ่งรายการที่มีสินค้าจากร้านค้าออนไลน์หลายแห่ง)

- ระงับยอดเงิน แพลตฟอร์มจะรับเงินจากลูกค้าแล้วทำการระงับยอดเงินเพื่อกันวงเงินไว้ก่อนจะเบิกจ่ายให้ผู้รับ (ตัวอย่างเช่น แพลตฟอร์มจำหน่ายตั๋วที่จะชำระเงินให้ผู้รับหลังจากกิจกรรมเกิดขึ้นแล้วเท่านั้น)

- การหักเงินจากบัญชี แพลตฟอร์มจะปรับคืนยอดการหักบัญชีหรือธุรกรรมเพื่อดึงเงินจากผู้ขายหรือผู้ให้บริการ (ตัวอย่างเช่น แพลตฟอร์มอีคอมเมิร์ซดึงค่าธรรมเนียมการบำรุงรักษาร้านค้ารายเดือนจากลูกค้าธุรกิจ)

- การชำระเงินตามรอบบิล แพลตฟอร์มอนุญาตให้ผู้ขายเรียกเก็บเงินตามแบบแผนล่วงหน้าจากลูกค้า (ตัวอย่างเช่น แพลตฟอร์ม SaaS กำหนดให้องค์กรไม่แสวงผลกำไรยอมรับเงินบริจาคตามแบบแผนล่วงหน้าได้)

Stripe Connect ช่วยให้แพลตฟอร์มและมาร์เก็ตเพลสอำนวยความสะดวกในการชำระเงินให้ผู้ขาย ผู้ให้บริการ และลูกค้าของตนได้ โดยรองรับกระบวนการเริ่มต้นใช้งานและการยืนยัน เปิดโอกาสให้คุณยอมรับสกุลเงินกว่า 135 สกุลเงินและวิธีการชำระเงินในท้องถิ่นหลายสิบรูปแบบทั่วโลกพร้อมทั้งมีระบบป้องกันการฉ้อโกงในตัว เบิกจ่ายให้ผู้ใช้ และติดตามเส้นทางของเงิน

บทความเพิ่มเติม

เราหวังว่าคู่มือนี้จะทำให้คุณได้เห็นภาพรวมกว้างๆ เกี่ยวกับการชำระเงินออนไลน์และช่วยให้คุณเข้าใจรายละเอียดยิบย่อยของระบบการชำระเงินของคุณ

คู่มือนี้เป็นคู่มือแรกในชุดคู่มือเกี่ยวกับข้อมูลพื้นฐานของการชำระเงินออนไลน์ที่เราจัดทำขึ้น เราจะสำรวจแนวคิดพื้นฐาน (เช่น การชำระเงินที่จุดขายและการชำระเงินตามแบบแผนล่วงหน้า) ไปจนถึงหัวข้อขั้นสูง (เช่น การจัดการการปฏิเสธการชำระเงินและการเบิกจ่าย) ต่อไปในคู่มือที่จะเผยแพร่ในอนาคต

ในระหว่างนี้ เราขอแนะนำบทความเพิ่มเติมเล็กน้อยดังต่อไปนี้

ทุกธุรกิจที่รับชำระเงิน

- คู่มือเกี่ยวกับวิธีการชำระเงิน

- คู่มือสำหรับการปฏิบัติตามข้อกำหนดของ PCI

- ข้อมูลเบื้องต้นเกี่ยวกับแมชชีนเลิร์นนิงเพื่อการตรวจจับการฉ้อโกง

- 3D Secure 2: มาตรฐานใหม่ในการตรวจสอบสิทธิ์

- วิธีจัดการธุรกรรมที่เป็นการฉ้อโกง

ผู้ค้าปลีกออนไลน์

บริษัท SaaS

- คู่มือเกี่ยวกับการออกใบแจ้งหนี้

- คู่มือเกี่ยวกับการเรียกเก็บเงินตามแบบแผนล่วงหน้า

- วิธีสร้างและเรียกเก็บการชำระเงินตามรอบบิลด้วย Stripe

- คู่มือเกี่ยวกับธุรกิจ SaaS และวิธีขยายธุรกิจนี้

- แนวทางปฏิบัติที่ดีที่สุดเกี่ยวกับการตรวจสอบสิทธิ์ลูกค้าแบบรัดกุม (SCA) สำหรับธุรกิจที่มีรายรับแบบเกิดซ้ำ

แพลตฟอร์มและมาร์เก็ตเพลส

- วิธีกำหนดเส้นทางการชำระเงินสำหรับหลายฝ่ายด้วย Stripe

- ผลกระทบของ PSD2 ต่อมาร์เก็ตเพลสและแพลตฟอร์มในยุโรป

- คู่มือเกี่ยวกับการให้บริการสนับสนุนด้านการชำระเงินสำหรับแพลตฟอร์มและมาร์เก็ตเพลส

- คู่มือเกี่ยวกับการจัดการความเสี่ยงสำหรับแพลตฟอร์มซอฟต์แวร์

อภิธานศัพท์เกี่ยวกับการชำระเงิน

อภิธานศัพท์นี้จะให้คำจำกัดความคำศัพท์ที่ใช้บ่อยที่สุดในอุตสาหกรรมการชำระเงิน

สถาบันผู้รับบัตร

หรือที่เรียกว่าธนาคารผู้รับบัตร สถาบันผู้รับบัตรคือธนาคารหรือสถาบันการเงินที่ประมวลผลการชำระเงินด้วยบัตรเครดิตหรือบัตรเดบิตในนามผู้ค้าและกำหนดเส้นทางการชำระเงินผ่านเครือข่ายบัตรไปยังธนาคารที่ออกบัตร

การโอนเงินผ่านธนาคาร

อาจหมายถึงการหักบัญชีซึ่งคุณจะเก็บข้อมูลธนาคารของลูกค้าและดึงเงินจากบัญชีของลูกค้า หรือการโอนเงินผ่านธนาคารซึ่งคุณจะเชื่อมโยงไปที่บัญชีธนาคารของลูกค้า แล้วลูกค้าใช้บัญชีดังกล่าวส่งเงินถึงคุณ

เจ้าของบัตร

บุคคลที่เป็นเจ้าของบัตรเครดิตหรือบัตรเดบิต

เครือข่ายบัตร

ประมวลผลธุรกรรมระหว่างผู้ค้ากับบริษัทผู้ออกบัตร และควบคุมจุดชำระเงินที่รับชำระด้วยบัตรเครดิต รวมทั้งควบคุมค่าใช้จ่ายสำหรับเครือข่าย ตัวอย่างได้แก่ Visa, Mastercard, Discover และ American Express

การดึงเงินคืน

หรือที่เรียกว่าการโต้แย้งการชำระเงิน การดึงเงินคืนจะเกิดขึ้นเมื่อเจ้าของบัตรแจ้งข้อสงสัยเกี่ยวกับรายการชำระเงินกับบริษัทผู้ออกบัตร ในระหว่างขั้นตอนการดึงเงินคืน ภาระในการพิสูจน์ว่าบุคคลที่ทำการซื้อนั้นเป็นเจ้าของบัตรและอนุมัติธุรกรรมดังกล่าวจะตกอยู่ที่ผู้ค้า

ค่าธรรมเนียมการดึงเงินคืน

ค่าใช้จ่ายที่ผู้ค้าต้องเสียเมื่อธนาคารผู้รับบัตรปรับคืนการชำระเงินด้วยบัตร

กระเป๋าเงินดิจิทัล

ให้ลูกค้าชำระค่าสินค้าหรือบริการแบบอิเล็กทรอนิกส์ได้โดยการผูกบัตรหรือบัญชีธนาคาร หรือจัดเก็บสิ่งที่มีมูลค่าทางการเงินในแอปได้โดยตรง ตัวอย่างได้แก่ Apple Pay, Google Pay, Alipay และ WeChat

การโต้แย้งการชำระเงิน

ดูคำจำกัดความของ "การดึงเงินคืน"

ระบบแบบ 4 ฝ่าย

ตัวดำเนินการ 4 ฝ่ายที่มีส่วนเกี่ยวข้องในการประมวลผลการชำระเงิน ได้แก่ เจ้าของบัตร ผู้ค้า สถาบันผู้รับบัตร และธนาคารที่ออกบัตร

การฉ้อโกง

ธุรกรรมปลอมหรือธุรกรรมผิดกฎหมาย ซึ่งโดยทั่วไปแล้วเกิดขึ้นเมื่อมีคนขโมยหมายเลขบัตรหรือข้อมูลบัญชีกระแสรายวัน และใช้ข้อมูลนั้นมาทำธุรกรรมที่ไม่ได้รับอนุญาต

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร

ค่าธรรมเนียมที่ชำระให้ธนาคารที่ออกบัตรในการประมวลผลการชำระเงินด้วยบัตร

ธนาคารที่ออกบัตร

ธนาคารที่เป็นผู้ออกบัตรเครดิตหรือบัตรเดบิตให้แก่ผู้บริโภค

รหัสหมวดหมู่ผู้ค้า (MCC)

หมายเลข 4 หลักที่ใช้จัดหมวดหมู่ธุรกิจตามประเภทสินค้าหรือบริการ

การยอมรับของเครือข่าย

เปอร์เซ็นต์ของธุรกรรมที่ได้รับการยอมรับหรือถูกปฏิเสธจากธนาคารที่ออกบัตร การปฏิเสธการชำระเงินอาจเกิดขึ้นเนื่องจากข้อมูลประจำตัวไม่เป็นปัจจุบัน ข้อพิรุธว่าเป็นการฉ้อโกง หรือเงินไม่พอ

ค่าใช้จ่ายสำหรับเครือข่าย

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารและค่าธรรมเนียมเครือข่ายบัตรทั้งหมด

ผู้ให้บริการสนับสนุนด้านการชำระเงิน

แต่เดิม การเพิ่มฟังก์ชันการชำระเงินกำหนดให้แพลตฟอร์มหรือมาร์เก็ตเพลสต้องจดทะเบียนและดำรงฐานะเป็นผู้ให้บริการสนับสนุนด้านการชำระเงิน (หรือการให้บริการสนับสนุนด้านการชำระเงิน) กับเครือข่ายบัตร เนื่องจากถือว่าเป็นผู้ควบคุมเส้นทางของเงินระหว่างผู้ซื้อและผู้ขาย ในปัจจุบัน การเพิ่มฟังก์ชันการชำระเงินที่แพลตฟอร์มและมาร์เก็ตเพลสต้องใช้นั้นเป็นเรื่องง่าย โดยไม่จำเป็นต้องเป็นผู้ให้บริการสนับสนุนด้านการชำระเงิน

เกตเวย์การชำระเงิน

ซอฟต์แวร์ตัวหนึ่งที่เข้ารหัสข้อมูลบัตรเครดิตบนเซิร์ฟเวอร์ของผู้ค้าแล้วส่งให้สถาบันผู้รับบัตร โดยบริการเกตเวย์และสถาบันผู้รับบัตรมักเป็นนิติบุคคลรายเดียวกัน

วิธีการชำระเงิน

วิธีที่ผู้บริโภคเลือกใช้ในการชำระเงินค่าสินค้าหรือบริการ โดยวิธีการชำระเงินได้แก่การโอนเงินผ่านธนาคาร บัตรเครดิตหรือบัตรเดบิต และกระเป๋าเงินดิจิทัล

ผู้ประมวลผลการชำระเงิน

อำนวยความสะดวกให้ธุรกรรมผ่านบัตรเครดิตโดยการส่งข้อมูลการชำระเงินระหว่างผู้ค้า ธนาคารที่ออกบัตร และสถาบันผู้รับบัตร ผู้ประมวลผลการชำระเงินมักได้รับรายละเอียดการชำระเงินจากเกตเวย์การชำระเงิน

มาตรฐานความปลอดภัยของข้อมูล PCI (PCI DSS)

มาตรฐานความปลอดภัยของข้อมูลซึ่งมีผลกับนิติบุคคลทุกรายที่จัดเก็บ ประมวลผล หรือส่งต่อข้อมูลของเจ้าของบัตรและ/หรือข้อมูลการตรวจสอบสิทธิ์ที่ละเอียดอ่อน

ค่าธรรมเนียมเครือข่ายบัตร

ค่าธรรมเนียมที่เครือข่ายบัตรเรียกเก็บ ธุรกรรมรายการเดียวอาจเสียค่าธรรมเนียมเครือข่ายบัตรหลายรายการ เช่น ค่าธรรมเนียมการอนุมัติหรือค่าธรรมเนียมการบริการ