Este guia inclui os aspectos básicos dos pagamentos online e suas diferenças entre os modelos de negócios comuns: varejo online, SaaS e serviços de assinatura, além de plataformas e marketplaces. Começamos com uma introdução aos fundamentos dos pagamentos online, na qual cobrimos conceitos gerais do interesse de todas as empresas. Depois, tratamos das minúcias e implicações do tema para cada modelo de negócios. Se preferir, você pode acessar diretamente a seção referente ao seu.

Também criamos uma lista dos termos mais comuns do setor e suas definições. Se você não conhecer alguma expressão do guia, consulte o glossário.

Para começar a aceitar pagamentos online imediatamente, comece lendo nossa documentação.

Conceitos básicos dos pagamentos: como os pagamentos online funcionam?

Antes de entender detalhes dos pagamentos para cada modelo de negócio, você deve entender como eles funcionam: como o dinheiro passa do cliente para a sua empresa, como os bancos facilitam os pagamentos e quais os custos de cada sistema. Essas informações básicas ajudam a entender melhor as diferentes variáveis envolvidas na configuração dos pagamentos online e o que melhore se enquadra para o seu modelo de negócios.

Fluxo de pagamentos online

Cada transação online tem quatro atores principais:

Titular do cartão: a pessoa que possui um cartão de crédito

Comerciante: o proprietário da empresa

Adquirente: um banco que processa pagamentos com cartão de crédito mediante solicitação do comerciante e os direciona para o banco emissor por meio das bandeiras de cartão (como Visa, Mastercard, Discover ou American Express). Às vezes, os adquirentes também fazem parcerias com outras empresas para ajudar a processar pagamentos.

Banco emissor: o banco que oferece crédito e emite cartões aos consumidores em nome das bandeiras.

Para aceitar pagamentos com cartão online, é preciso trabalhar com cada um desses atores (seja usando um provedor de serviços de pagamentos ou criando integrações próprias).

Primeiro, é preciso criar uma conta bancária de pessoa jurídica e estabelecer um relacionamento com um adquirente ou processador de pagamentos. Os adquirentes e operadores ajudam a direcionar os pagamentos do seu site para as bandeiras de cartão, como Visa, Mastercard, Discover e American Express. Dependendo de sua configuração, você pode ter um adquirente (geralmente um banco que mantenha relacionamentos com bandeiras de cartão) e uma operadora (parceira do adquirente que facilita as transações) separados, ou um só relacionamento que ofereça os dois serviços.

Para capturar dados de pagamento com segurança, você também pode precisar de um gateway, que vai ajudar a proteger as informações dos usuários. Os gateways costumam usar a tokenização para anonimizar os dados de pagamento e evitar armazenar dados confidenciais em seus sistemas, mantendo a conformidade com as diretrizes de segurança do setor, chamadas de Padrões PCI.

O mesmo fornecedor pode oferecer serviços de gateway, processamento e adquirência, o que pode ajudar a simplificar seus pagamentos online. Às vezes, o provedor de pagamentos cria integrações diretas com as bandeiras de cartões, reduzindo a dependência de terceiros.

Quando você recebe um pagamento online, o gateway criptografa os dados, que são enviados ao adquirente e depois às bandeiras de cartão. As bandeiras de cartão se comunicam com o banco emissor, que confirma ou recusa o pagamento (as regras do banco ou os requisitos regulamentares podem exigir autenticação adicional do cartão, como 3D Secure, para que o pagamento seja aceito). O banco emissor devolve a mensagem ao gateway ou ao adquirente, para que você possa confirmar o pagamento para o cliente (exibindo a mensagem "pagamento confirmado" ou "pagamento recusado" no site, por exemplo).

Essa é a descrição do processo de pagamentos online para pagamentos avulsos em dólares nos EUA. Se você quiser vender em outros países, é preciso ter bancos parceiros e estabelecer relacionamentos locais. Se você quiser vender um novo produto por meio de cobranças recorrentes, seria necessário, além de receber o número do cartão de crédito, iniciar corretamente um recolhimento de pagamentos periódicos. Também seria preciso criar uma lógica para diferentes modelos de precificação, definir como recuperar pagamentos recusados, gerenciar cobranças pro rata quando o cliente mudar de plano e outras questões.

Tarifas e custos das transações dos pagamentos online

Existem diversas tarifas cobradas sobre cada transação processada nesse sistema com quatro agentes. Visa, Mastercard, Discover, American Express e outras bandeiras de cartão definem as tarifas, que são chamadas de comissão interbancária (ou tarifa de intercâmbio) e tarifas do esquema.

O intercâmbio representa, geralmente, a maior parte dos custos da transação. Esse valor é dado ao banco emissor, que é quem assume a maior parte do risco ao oferecer crédito ou serviços bancários ao titular do cartão.

As tarifas do esquema são coletadas pelas próprias bandeiras de cartões e podem incluir outras tarifas de autorização e transações internacionais. As tarifas também podem ser avaliadas em reembolsos e outros serviços da rede.

Juntas, essas tarifas constituem os custos da rede, que variam conforme o tipo de cartão, local da transação, canal (físico ou online) e Código de Categoria de Comerciante (MCC). Por exemplo: uma transação feita com um cartão de crédito dentro de um programa de recompensas incorre em mais tarifas de rede do que uma transação com outro tipo de cartão, pois os bancos costumam usar essas tarifas para subsidiar o custo do programa de recompensas.

O sistema padrão de pagamento por uso da Stripe oferece uma tarifa única e transparente para todos os pagamentos por cartão, deixando seu custo com pagamentos mais previsível. Saiba mais.

Para todas as empresas que aceitam pagamentos online

Esta seção cobre três tópicos importantes para todas as empresas que aceitam pagamentos: como o funil de pagamentos online pode aumentar sua conversão, como as formas de pagamento corretas podem expandir o número de clientes em potencial e como simplificar a conformidade fiscal para que você possa se concentrar no crescimento dos negócios.

Como o funil de pagamentos online pode aumentar sua conversão

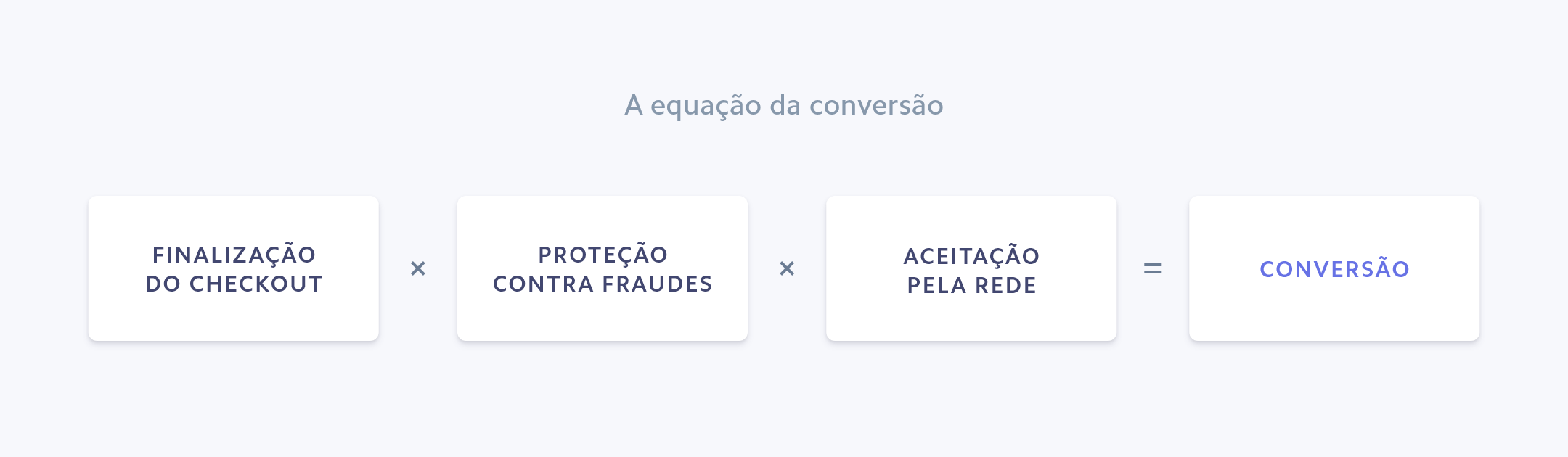

As transações passam por três etapas: finalização do checkout, proteção contra fraudes e aceitação da bandeira. A conversão acontece quando uma transação é concluída corretamente.

Em cada estágio do processamento de pagamentos online, o número de possíveis clientes pode diminuir gradualmente. Se o seu processo de checkout for longo ou complicado, parte dos clientes irá desistir. Ao considerar fraudes e taxas médias de aceitação das transações, a base de clientes diminui ainda mais.

Entender a interação entre essas etapas é importante para otimizar todo o funil. Isso vale, principalmente, para empresas com equipes separadas de checkout, prevenção de fraudes e aceitação pela rede, em que cada uma faz otimizações de forma independente, de acordo com as próprias métricas. Por exemplo, se a equipe de conclusão do checkout se concentrar somente na redução da taxa de carrinhos abandonados, ela pode exigir menos dados do cliente para reduzir o atrito. Mas isso pode gerar mais fraudes, porque você vai deixar de exigir dados como endereço completo de cobrança e código postal, que ajudam a validar a transação.

Nesta seção, mostraremos uma visão geral do funil de pagamentos online e as práticas recomendadas para aumento de conversão.

Criação dos melhores formulários de checkout

O funil de pagamentos online começa na experiência do checkout, em que os clientes inserem todos os dados de pagamento para comprar bens ou serviços. Nessa etapa, é importante coletar dados suficientes para verificar a identidade do cliente, mas evite complicar demais o processo de checkout para que ele não desista da compra.

Se o formulário de checkout for muito complicado, você corre o risco de perder vendas para os compradores em potencial, isto é, clientes com itens no carrinho que tem a intenção de realizar a compra. A verdade é que 87% dos clientes desistem de uma compra se o processo de checkout for muito difícil.

Para melhorar a taxa de conclusão do checkout, o primeiro passo é analisar o processo sob a ótica do cliente e ver se há pontos de atrito que podem provocar desistências. Confira se o site demora para carregar, quantos campos é preciso preencher no formulário e se ele aceita preenchimento automático.

Os melhores formulários de checkout são os que se adaptam à experiência do cliente. Por exemplo, é recomendado oferecer formulários inteligentes, que se adaptam automaticamente à tela menor dos dispositivos móveis e abrem o teclado numérico quando o cliente precisa inserir os dados do cartão. Considere também a possibilidade de aceitar formas de pagamento para dispositivos móveis, como Apple Pay e Google Pay, evitando a inserção manual de dados.

Se você quiser fazer vendas internacionais, o formulário de checkout deve atender a todos os mercados. Permitir que o cliente pague na moeda local é uma boa forma de começar. Também é preciso aceitar formas de pagamento locais para oferecer uma melhor experiência. Por exemplo, mais de metade dos clientes dos Países Baixos preferem pagar com iDEAL, uma forma de pagamento que transfere fundos diretamente da conta bancária do cliente para a empresa.

O número do cartão também pode indicar a região onde o cliente está localizado, permitindo que você adapte os campos do formulário de forma dinâmica para solicitar os dados corretos de cada país. Por exemplo, se o formulário reconhecer um cartão do Reino Unido, você deve adicionar um campo para inserir o código postal seguindo o formato utilizado naquela região (alfanumérico). Se o formulário identificar um cartão de crédito ou débito dos EUA, você deve alterar o campo para se adequar à nomenclatura e ao formato utilizados nos Estados Unidos.

O Stripe Checkout é uma página de pagamentos otimizada para conversão. Ela exibe de forma dinâmica carteiras digitais, quando houver, e trabalha com até 15 idiomas, oferecendo um formulário de checkout personalizado e relevante para o cliente. Clique aqui para mais informações.

Gerenciamento de riscos online

O próximo passo é avaliar se uma transação é fraudulenta. A maioria dos pagamentos não legítimos é feita por fraudadores que se passam por clientes legítimos ao usar cartões ou números de cartões roubados.

Por exemplo, se um fraudador faz uma compra em seu site com um número de cartão roubado que ainda não foi denunciado, o pagamento pode ser processado corretamente. Quando o titular perceber que seu cartão foi usado indevidamente, ele contestará o pagamento no banco, solicitando um estorno. Você pode conseguir contestar o estorno, enviando comprovantes que demonstrem que o pagamento foi válido, mas as regras das bandeiras de cartões costumam favorecer o cliente na maioria das contestações. Se a sua empresa perder uma contestação, o valor da transação original será perdido. Você, como proprietário, também será obrigado a pagar uma tarifa pelo estorno, para cobrir os custos de reversão do pagamento feito com cartão pelo banco.

Estornos fazem parte do cotidiano de empresas que aceitam pagamentos online, e a melhor forma de evitá-los é impedir que aconteçam. Para isso, dois métodos podem ser adotados: lógica baseada em regras e machine learning.

Detecção de fraudes baseada em regras

A detecção de fraudes baseada em regras usa a lógica "se X acontecer, faça Y". Analistas de fraudes criam e administram as regras continuamente, o que inclui coisas como bloquear todas as transações de determinado país ou endereço IP ou não permitir aquelas acima de determinado valor. Mas como essa lógica se baseia em regras fixas, ela não reconhece padrões ocultos nem se adapta a novas tendências nas fraudes, pois não analisa informações além destes parâmetros já definidos. Por isso, os analistas muitas vezes são forçados a fazer um acompanhamento manual, criando novas regras à medida que detectam as fraudes, em vez de agir proativamente.

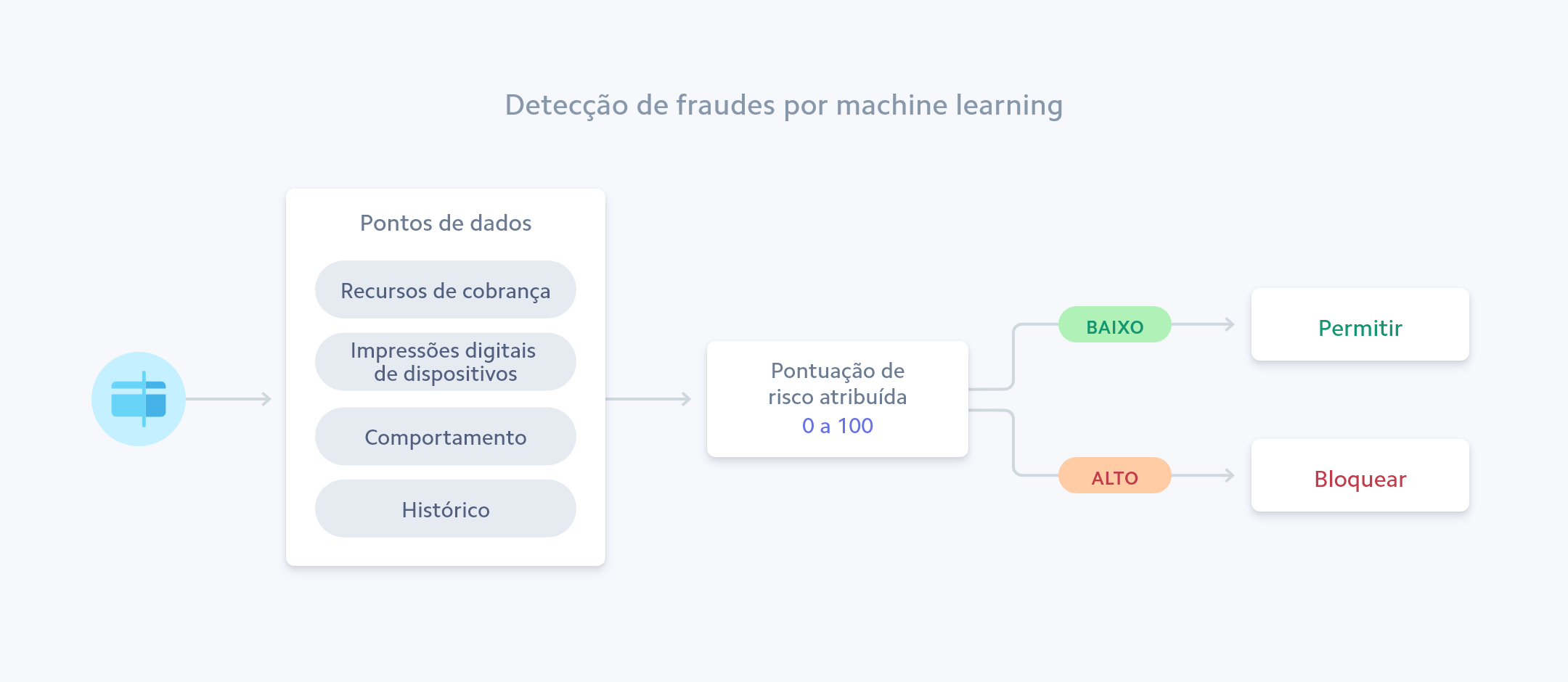

Uso de machine learning para detectar fraude

A gestão de fraudes com machine learning, por outro lado, usa dados de transações para treinar algoritmos que aprendem e se adaptam. Alguns modelos de machine learning imitam o comportamento de analistas humanos, já outros, são treinados com milhões de dados. Esses modelos aprendem a distinguir transações legítimas daquelas que podem ser fraudulentas. Alguns desses modelos podem até treinar a si mesmos, tornando-se mais expansíveis e eficientes do que a lógica baseada em regras.

Por exemplo, um cliente com comportamento de navegação normal e endereço IP suspeito quer comprar algo em seu site. O machine learning pondera o valor de cada um desses sinais. Por exemplo, a transação deve ser recusada somente por causa do endereço IP? Um sistema baseado em regras pode bloquear todas as transações dessa localização, mas um modelo de machine learning é capaz de distinguir transações boas das ruins avaliando a localização e todas as outras informações disponíveis para determinar a probabilidade de estorno de determinado pagamento.

A união dessas duas abordagens (gestão de fraudes por lógica baseada em regras e por machine learning) pode resultar em uma solução eficiente e flexível. Você pode aproveitar a sofisticação do machine learning sem deixar de personalizar a abordagem e codificar uma lógica específica para seu negócio. Por exemplo, incluir regras personalizadas baseadas no nível de risco de um subgrupo de usuários e no que eles compram.

Para saber mais, leia nosso guia sobre machine learning para detecção de fraudes.

O Stripe Radar consiste em um conjunto de ferramentas modernas para detecção e prevenção de fraudes. Ele se baseia em machine learning adaptativo, que utiliza algoritmos para avaliar o risco de fraude em cada transação e tomas as medidas correspondentes. O Radar é incluído gratuitamente no plano de preços padrão da Stripe. Os usuários podem fazer um upgrade para o Radar for Fraud Teams para configurar uma lógica própria baseada em regras e usar outras ferramentas para profissionais da área de prevenção de fraudes.

Melhorias na aceitação da rede

A última etapa do funil dos pagamentos online é a aceitação da bandeira de cartão: fazer com que o banco emissor processe e aceite o pagamento com cartão.

Quando o cliente faz uma compra, uma solicitação de pagamento é enviada ao banco emissor. Após considerar diversos fatores, como o saldo do cliente, a formatação dos metadados da transação e até mesmo a indisponibilidade do sistema, o banco emissor aceita ou recusa a solicitação. Quanto maior for sua taxa de aceitação, isso significa que mais transações foram processadas com sucesso.

Para ajudar a reduzir o número de pagamentos recusados desnecessariamente, você pode coletar durante o checkout dados adicionais para favorecer a aprovação, como o CVC do cartão, endereço de cobrança e código postal. Esses detalhes garantem ao banco emissor informações adicionais sobre a transação, o que ajuda a melhorar as taxas de aceitação de transações legítimas.

A Stripe ajuda a aumentar automaticamente a aceitação pela rede para empresas, graças a integrações diretas e parcerias que oferecem mais dados e análises dos motivos das recusas. Com esses dados, criamos modelos de machine learning que identificam as melhores maneiras de atualizar os metadados dos pagamentos para aumentar as chances de aceitação. Clique aqui para saber mais.

Formas de pagamento globais

Os cartões são a forma de pagamento online predominante nos EUA, mas 40% dos consumidores de outros países preferem usar outras formas de pagamento além de cartões de crédito ou débito, que vão de transferências bancárias a carteiras digitais (como Alipay, WeChat Pay e Apple Pay). Você pode deixar de vender simplesmente por não oferecer as formas de pagamento preferidas dos consumidores ao redor do mundo.

Para aumentar seus rendimentos com uma base global de clientes, é preciso oferecer as formas de pagamento mais usadas nos países em que você opera. Existem cinco tipos comuns de formas de pagamento:

Cartões de crédito permitem que o cliente empreste dinheiro de um banco e, depois, pague todo o saldo ou parcele o valor com juros. Os cartões de débito debitam o dinheiro diretamente da conta-corrente do cliente, sem usar linha de crédito.

Carteiras digitais, como Apple Pay e Google Pay, vinculam-se a um cartão ou conta bancária e permitem que o cliente pague produtos e serviços eletronicamente. As carteiras digitais também podem oferecer recargas, para que o cliente guarde valores monetários diretamente no aplicativo.

Débitos e transferências bancárias transferem o dinheiro diretamente da conta bancária do cliente. Para fazer um débito em conta, os dados bancários do cliente são usados para retirar os fundos da conta (como em uma transferência ACH, nos EUA). As transferências de crédito são vinculadas às contas bancárias dos clientes e, então, enviam o dinheiro para você (como transferências bancárias). Também existem formas de pagamento como o GiroPay, da Alemanha, e o iDEAL, dos Países Baixos, que operam em um nível acima dos bancos para facilitar as transferências, mas se parecem mais com carteiras digitais.

Compre agora, pague depois é uma forma de pagamento cada vez mais popular, que oferece financiamento imediato para pagamentos online que, geralmente, são ressarcidos em parcelas fixas. Afterpay, Klarna e Affirm são exemplos dessa categoria.

Formas de pagamento em dinheiro, oferecidas por empresas como OXXO ou pelo sistema de boletos, permitem que o cliente faça compras online sem usar uma conta bancária. Em vez de pagar pelo produto ou serviço, o cliente recebe uma guia com código de barras e um número de referência da transação que pode ser usado para fazer um pagamento em dinheiro em caixas eletrônicos, bancos, lotéricas ou supermercados. Quando o número de referência do pagamento em dinheiro é vinculado à compra inicial, a empresa recebe os fundos e faz o envio do produto.

Para saber mais, leia nosso guia de formas de pagamento.

A Stripe permite aceitar dezenas de formas de pagamento com uma só integração. Saiba mais.

Simplifique a conformidade para impostos sobre vendas, IVA e GST

As empresas online precisam recolher impostos indiretos em mais de 130 países e na maioria dos estados dos EUA. Mas manter a conformidade pode ser um desafio, especialmente à medida que a empresa cresce. As regras e tarifas dos impostos mudam constantemente e variam conforme o que e onde você vende. Se você ignorar essas complexidades, corre o risco pagar multas e juros além dos impostos pendentes.

Esses impostos indiretos são conhecidos por diferentes nomes pelo mundo. Ele é chamado de imposto sobre vendas nos EUA, imposto sobre valor agregado (IVA) na Europa, imposto sobre bens e serviços (GST) na Austrália e no Canadá e imposto sobre consumo (JCT) no Japão. O processo de cobrança desses impostos pode variar significativamente, mas o resultado é o mesmo: o cliente final paga o imposto.

O tratamento fiscal é diferente para produtos físicos e digitais. Para mercadorias físicas, depende dos locais de origem e destino, além de como cada jurisdição categoriza o produto. Existem muitas diferenças entre cidades, estados e países. Os produtos digitais (como cursos on-line ou inscrições em sites) também podem ser bastante complexos. Nos EUA, 40 estados tributam produtos digitais enquanto que, na UE, eles são tributáveis apenas quando atendem a determinados critérios.

Independentemente do que você venda, será preciso responder a essas perguntas para estar em conformidade com o imposto sobre vendas, IVA e GST:

- Onde e quando sou obrigado a recolher impostos?

- Como me cadastro para recolher impostos?

- Quanto de imposto devo cobrar em cada produto ou serviço?

- Como declarar e repassar o dinheiro que recolho?

Para saber mais sobre esses impostos, leia nossos guias:

O Stripe Tax calcula e recolhe automaticamente impostos sobre vendas, IVA e GST sobre bens e serviços físicos e digitais em todos os estados dos EUA e em mais de 100 países. Saiba mais.

Para varejistas online

Leia esta seção se quiser vender produtos presencialmente em lojas de varejo, além do seu site ou aplicativo para celular.

É cada vez mais comum que varejistas comecem com operações online e acabem expandindo e abrindo lojas físicas. Como mais de 90% das compras ainda são presenciais, isso abre a possibilidade de empresas digitais criarem novas fontes de receita.

O desafio, no entanto, consiste em unificar os dados dos pagamentos, tanto online, como presenciais. Como os clientes esperam interagir com a empresa da mesma forma em todos os canais, o processo de compra precisa ser uniforme e alinhado com a marca. Por exemplo, os usuários esperam que códigos de desconto e promoções sejam válidos tanto para compras online quanto para as presenciais.

Se você deseja que sua empresa cresça além dos limites da Internet e aceite transações presenciais, tem duas coisas que precisa saber:

1. Aproveite a infraestrutura existente

É comum que varejistas tenham dois provedores de pagamentos separados: um para o sistema online e o outro para as lojas físicas. Para isso, são necessárias duas integrações e duas contas separadas, o que exige o dobro do esforço para começar, dificulta a reconciliação financeira e normalmente isola os dados do cliente em cada conta.

Para aproveitar ao máximo seus recursos, aproveite a infraestrutura que você já usa para os pagamentos online e evite fazer onboarding de mais um fornecedor. Além de economizar tempo e recursos, isso vai simplificar seus relatórios e criar uma experiência mais unificada para o cliente.

Além disso, você cria uma experiência de pagamento integrada para todos os compradores, seja pelo celular ou na loja física. Por exemplo, o cliente pode começar uma assinatura presencialmente e usá-la também online. A forma de pagamento usada na loja pode ficar salva no perfil online e o cliente pode atualizar dados ou alterar a frequência da assinatura pelo site.

2. Suporte para cartões com chip e carteiras digitais

Cartões de tarja magnética aumentam os riscos para a empresa porque são fáceis de clonar e a criptografia dos dados de pagamento do cliente é mais complexa. Por isso, cartões com chip EMV, que são mais seguros e eximem a loja de responsabilidade em caso de fraude, tornaram-se o padrão global há décadas.

Em 2015, os EUA começaram a usar os cartões com chip e, hoje, eles são utilizados na maioria das transações de crédito. Mas ainda existem empresas que usam máquinas antigas, que aceitam cartões de tarja magnética. Ao avaliar suas opções de máquinas de cartão para aceitar pagamentos presenciais, é importante escolher uma mais moderna, que aceite cartões com chip.

Considere também a possibilidade de trabalhar com carteiras digitais, como Apple Pay e Google Pay, nas transações presenciais. Assim como os cartões com chip, esses aplicativos criptografam os dados de pagamento e minimizam sua responsabilidade em caso de transações fraudulentas. As carteiras digitais também facilitam os pagamentos, tornando as transações mais convenientes e rápidas para os clientes.

O Stripe Terminal ajuda a unificar seus canais online e offline com ferramentas de desenvolvimento flexíveis, máquinas de cartão certificadas e gestão de hardware em nuvem.

Para empresas de SaaS e assinaturas

Leia esta seção se você cobra seus clientes de forma recorrente ou usa dados de pagamento armazenados.

Ao gerenciar receitas recorrentes, a complexidade se concentra em torno de como você inicia e recebe pagamentos, e acomoda de diferentes modelos de preços. É preciso armazenar os dados de pagamento dos clientes e fazer cobranças periódicas corretamente.

Há duas formas de fazer isso: criando seu próprio sistema de pagamentos ou comprando um software específico. Nos dois casos, o sistema de faturamento precisa aceitar pedidos provenientes de compras realizadas em computadores ou celulares, faturar corretamente o cliente segundo o modelo de preços (tarifa fixa ou categorias de preços, por exemplo) e receber pagamentos usando a forma preferida do cliente. Também é preciso analisar insights importantes para empresas de receita recorrente, como perda de clientes, receita mensal recorrente e outras métricas importantes de assinaturas, ou integrar seu sistema de gerenciamento de relacionamento com o clientes ou de contas.

Quando estiver decidindo se quer criar seu próprio software do zero ou adquirir um pronto, pense nos custos de oportunidade. Considere os recursos contínuos de engenharia exigidos para criar e manter um software de faturamento em relação a outras necessidades da empresa.

É preciso considerar estes três fatores para negócios SaaS e pagamentos de assinaturas:

1. Defina uma lógica de assinaturas flexível

A lógica de assinaturas é composta por regras baseadas em tempo e preços que, juntas, servem para cobrar corretamente cada cliente, com uma frequência definida. Se você tem só um produto com preço simples, como uma assinatura de software de US$ 25 por mês, é fácil criar essa lógica no sistema de faturamento porque o valor em dólares será o mesmo todos os meses.

Com o tempo, você pode ampliar seus negócios, inserindo novos produtos e fazendo promoções. É preciso garantir que a lógica de assinaturas acomode esse crescimento e permita experimentar outros modelos de preços, como tarifas fixas, por usuário ou por tempo de uso, categorias de preços, "freemium" e avaliações gratuitas. Também é preciso poder oferecer pacotes promocionais e descontos.

A lógica de assinaturas também precisa de flexibilidade para quando os clientes mudarem de ideia. Se alguém quiser mudar para um plano mais barato no meio do mês, é preciso ratear os custos dos dois planos e garantir que as cobranças futuras sejam corretas.

2. Considere suas necessidades de emissão de faturas

Os clientes geralmente preferem receber faturas quando o valor cobrado é muito alto ou quando recebem contas avulsas (duas situações comuns para empresas de SaaS que vendem para outras empresas).

Para enviar faturas, pense no processo de criação: elas terão os mesmos itens de linha ou cada uma será personalizada? Dependendo dos países onde você opera, também será preciso seguir diferentes exigências para faturamento. Por exemplo, talvez seja obrigatório usar números sequenciais na fatura ou definir prefixos para cada cliente ou conta.

Depois, é preciso enviar as faturas aos clientes. Decida se o envio será manual, por e-mail, ou se sua solução de faturamento pode fazer isso automaticamente.

Para mais informações, leia nosso guia sobre faturamento.

3. Minimize a perda involuntária de clientes

A maioria das empresas de SaaS e de assinatura tem problemas de churn involuntário quando o cliente quer pagar por um produto, mas o pagamento não é realizado porque o cartão está vencido, o saldo é insuficiente ou os dados estão desatualizados (9% das faturas de assinaturas falham na primeira tentativa de cobrança devido a isso).

Quando você tem poucos pagamentos com falhas por mês, é fácil ligar ou enviar um e-mail para cada cliente e pedir que resolvam a situação (seja usando uma nova forma de pagamento ou atualizando os dados de pagamento). Mas conforme sua empresa cresce e você precisa gerenciar centenas de clientes cujos pagamentos falharam, essa abordagem se torna mais difícil.

Uma maneira mais escalável de se comunicar com seus clientes é enviar e-mails automáticos alertando sobre pagamento com falhas sempre que uma cobrança for recusada.

Além da comunicação ativa, você também pode repetir a tentativa de pagamento diretamente. Muitas empresas fazem novas tentativas de pagamento em intervalos predefinidos, por exemplo, a cada sete dias (um processo chamado de dunning, ou cobrança). Experimente diferentes intervalos para saber o que é mais eficaz para o seu negócio ou encontre um provedor de pagamentos que automatize o processo de cobrança e permita adaptá-lo com base nas preferências dos clientes.

O Stripe Billing oferece uma solução completa de faturamento. Você pode criar e gerenciar faturas e lógicas de assinaturas, aceitar qualquer forma de pagamento e reduzir a perda involuntária de clientes com uma lógica de novas tentativas inteligentes.

Para plataformas e marketplaces

Leia esta seção se você for uma plataforma de software que permite que outras empresas recebam pagamentos diretamente de seus clientes (como a Shopify) ou se for um marketplace que recebe os pagamentos dos clientes e depois os repassa aos vendedores ou prestadores de serviços (como a Lyft).

As plataformas e marketplaces têm alguns dos requisitos de pagamento mais complexos, isso pois recebem dinheiro em nome de vendedores e prestadores de serviços e fazem repasses para eles. Por isso, muitas questões específicas precisam ser consideradas, como confirmação de identidade de vendedores, gestão de conformidade na transmissão de valores, cobrança de tarifa de serviço para cada pagamento e preenchimento de declarações 1099 no IRS (dos EUA), quando necessário.

Por outro lado, oferecer a função de pagamentos aos seus clientes é um diferencial para sua plataforma ou marketplace, e agrega valor para seus vendedores ou prestadores de serviços. Você pode ajudá-los a abrir suas empresas mais rápido, sem que precisem se preocupar com a burocracia de uma abertura de conta de comerciante ou em ter que programar uma página de pagamentos.

Tradicionalmente, oferecer a funcionalidade de pagamentos exigia a obtenção de uma licença, e o cadastro e manutenção do status de facilitador de pagamentos nas bandeiras de cartões (como Visa ou Mastercard). Como você é visto como o controlador do fluxo de valores entre compradores e vendedores, as bandeiras de cartões aplicam uma regulamentação mais rígida. O processo pode levar meses (às vezes, anos) e demandar milhões de dólares em custos iniciais e de manutenção.

Mas hoje existem várias opções de funções de pagamento personalizadas que plataformas e marketplaces podem oferecer aos clientes, gerando receita pelos pagamentos sem que seja necessário cadastrar-se como facilitador de pagamentos.

Veja a seguir duas funcionalidades que você deve considerar ao adicionar pagamentos a sua plataforma ou marketplace:

1. Verificação de usuários durante o onboarding

Antes de aceitar pagamentos em nome de seus vendedores ou empresas, é preciso integrá-los ao seu sistema de pagamentos e verificar a identidade deles. Essa etapa é complicada devido a leis e regulamentações severas como as normas de KYC (Conheça seu Cliente) e requisitos de verificação de sanções, que podem acarretar penalidades e multas em caso de infração. Além da regulamentação oficial, diferente para cada país, as bandeiras de cartões, como Visa e Mastercard, têm seus próprios requisitos para coleta de dados, que são atualizados regularmente.

Equilibrar essas exigências e a experiência do usuário é uma operação delicada. Por um lado, você precisa do máximo possível de informações (nome completo, e-mail, data de nascimento, últimos quatro dígitos do número de segurança social no EUA, telefone, endereço) para garantir que sua plataforma não seja usada para fins ilícitos como lavagem de dinheiro ou financiamento de terrorismo. Também é recomendável evitar multas de entidades reguladoras e instituições financeiras.

Por outro lado, é importante que os usuários tenham uma experiência melhor no seu site do que no da concorrência. Para isso, o onboarding deve ser tranquilo, o que nem sempre é fácil quando são exigidas informações detalhadas.

Para ajudar a diminuir esse atrito, considere a possibilidade de solicitar os dados em etapas e preencher campos automaticamente para o usuário sempre que possível. Por exemplo: você pode pedir informações tributárias dos vendedores ou prestadores de serviços somente depois que eles passarem da fase de verificação no IRS. Além disso, você pode preencher automaticamente os campos de razão social e endereço se já tiver solicitado esses dados.

2. Suporte para diferentes formas de movimentação de fundos

Pagar seus usuários envolve mais do que transferir dinheiro do ponto A ao ponto B. É preciso ser capaz de coletar tarifas de serviço para a plataforma, dividir e encaminhar fundos para vários vendedores e controlar quando os repasses são enviados.

Digamos que você tenha uma plataforma de comércio eletrônico e um cliente faça uma compra de $ 50 de um determinado vendedor. Você precisa levar em consideração as três partes interessadas: sua plataforma, seu vendedor ou prestador de serviço e o comprador ou usuário final. Antes de pagar o vendedor, é preciso descontar a tarifa da plataforma. Depois, você precisa saber como e para onde enviar os fundos restantes ao vendedor. O repasse será feito imediatamente após o recebimento dos bens ou serviços, ou você irá reunir os fundos e fazer um repasse semanal? Você possui os dados bancários corretos para fazer o pagamento?

Também é preciso movimentar o dinheiro em conformidade com a regulamentação. Nos EUA, por exemplo, 46 estados exigem licenças específicas para movimentar dinheiro em nome de outras pessoas. Na Europa, a diretiva PSD2 exige licenças para intermediários de pagamentos. Se você for considerado transmissor ou intermediário de pagamentos por um órgão regulador e não tiver a licença correspondente, pode pagar uma multa ou ter suas atividades encerradas.

Dependendo do seu modelo de negócios, você deve ser capaz de aceitar diversas formas de movimentar valores, como:

- De um para um: um cliente é cobrado e um beneficiário é pago (por exemplo, um serviço de transporte por aplicativo).

- De um para muitos: uma transação é dividida entre diversos vendedores ou beneficiários (por exemplo, um marketplace de varejo onde um consumidor faz um “carrinho” com produtos de várias lojas online).

- Retenção de fundos: uma plataforma aceita fundos de clientes e os retêm em reserva antes de pagar os beneficiários (por exemplo, uma plataforma de ingressos que paga os beneficiários somente após a realização de um evento).

- Débitos em conta: uma plataforma faz o débito ou reverte a transação para retirar fundos de seus vendedores ou prestadores de serviços (por exemplo, uma plataforma de e-commerce tira uma mensalidade para manutenção da loja de seus clientes).

- Assinaturas: uma plataforma permite que os vendedores façam uma cobrança recorrente aos compradores (por exemplo, uma plataforma de SaaS permite que suas organizações sem fins lucrativos aceitem doações recorrentes).

O Stripe Connect permite que plataformas e marketplaces ofereçam pagamentos para seus vendedores, prestadores de serviços e clientes. Ele ainda possibilita a realização de onboarding e verificação, aceita mais de 135 moedas e dezenas de formas de pagamento locais do mundo todo, com proteção contra fraudes integrada, repasses para usuários e acompanhamento do fluxo de fundos.

Leituras complementares

Esperamos que este guia tenha oferecido uma visão geral dos pagamentos online e ajudado a entender as nuances de sua própria configuração de pagamentos.

Este é o primeiro de uma série de guias sobre os fundamentos dos pagamentos online. Continuaremos explorando outros conceitos básicos, como pagamentos presenciais e recorrentes, além de tópicos mais avançados, como gerenciamento de pagamentos recusados e repasses, nos próximos guias.

Enquanto isso, indicamos algumas outras leituras:

Para todas as empresas que aceitam pagamentos

- Guia sobre formas de pagamento

- Guia sobre conformidade com o PCI

- Manual sobre machine learning para detecção de fraudes

- 3D Secure 2: um novo padrão de autenticação

- Como gerenciar transações fraudulentas

Para varejistas online

- Como usar o Stripe Terminal para receber pagamentos presenciais

- Guia sobre as formas de pagamento do tipo "compre agora e pague depois"

Para empresas de SaaS

- Guia sobre faturamento

- Guia sobre faturamento recorrente

- Como criar e cobrar uma assinatura na Stripe

- Guia sobre empresas de SaaS e como expandi-las

- Práticas recomendadas de SCA para empresas de receita recorrente

Para plataformas e marketplaces

- Como direcionar pagamentos entre várias partes com a Stripe

- Como o PSD2 afeta marketplaces e plataformas na Europa

- Guia sobre a intermediação de pagamentos para plataformas e marketplaces

- Guia sobre gerenciamento de riscos para plataformas de software

Glossário de pagamentos

Este glossário traz a definição dos termos mais comuns do setor de pagamentos.

Adquirente

Também chamado de banco adquirente, é o banco ou instituição financeira que processa os pagamentos em cartões de crédito ou débito em nome do comerciante e os direciona através das bandeiras de cartão ao banco emissor.

Transferências bancárias

Pode referir-se a débitos em conta, quando você coleta os dados bancários do cliente e retira fundos da conta dele, ou a uma transferência de crédito, quando você vincula a conta bancária do cliente e ele transfere o dinheiro para você.

Titular do cartão

Proprietário do cartão de crédito ou débito.

Bandeiras de cartão

Processam transações entre comerciantes e emissores e controlam onde cada cartão pode ser aceito. Também controlam os custos de rede. Exemplos: Visa, Mastercard, Discover e American Express.

Estorno

Também chamado de contestação, o estorno acontece quando um titular questiona um pagamento junto ao emissor do cartão. Durante o processo de contestação, é obrigação do comerciante provar que a pessoa que fez a compra era a dona do cartão e que ela autorizou a transação.

Tarifas de estorno

O custo incorrido pelo comerciante quando o banco adquirente devolve o pagamento realizado com cartão.

Carteira digital

Permite que os clientes paguem por produtos ou serviços eletronicamente, vinculando um cartão ou conta bancária ou armazenando valores diretamente no aplicativo. Exemplos: Apple Pay, Google Pay, Alipay e WeChat.

Contestações

Veja a definição de "Estorno".

Modelo de quatro partes

As quatro partes envolvidas no processamento de pagamento: o titular do cartão, o comerciante, o adquirente e o banco emissor.

Fraude

Qualquer transação falsa ou ilegal. Geralmente, ocorre quando alguém usa um número de cartão ou dados de conta-corrente roubados para fazer uma transação não autorizada.

Comissão interbancária ou tarifa de intercâmbio

Uma tarifa paga ao banco emissor para processar um pagamento feito com cartão.

Banco emissor

O banco que emite cartões de crédito e débito para os consumidores.

MCC (Merchant Category Code, Código da categoria do comerciante)

Um número de quatro dígitos usado para classificar uma empresa pelo tipo de bens e serviços fornecidos.

Aceitação pela rede

A porcentagem de transações aceitas ou recusadas pelo banco emissor. Uma recusa pode ocorrer porque as credenciais estão desatualizadas, por suspeita de fraude ou por insuficiência de fundos.

Custos de rede

Total de comissão interbancária e tarifa do esquema das bandeiras de cartão.

Facilitador de pagamentos

Tradicionalmente, criar uma função de pagamento exigia que a plataforma ou marketplace cadastrasse e mantivesse o status de facilitador de pagamentos (ou intermediador) nas bandeiras de cartões, já que ela controlava o fluxo de fundos entre compradores e vendedores. Hoje, é fácil acrescentar a função de pagamento necessária para a maioria das plataformas e marketplaces sem se tornar um intermediador de pagamentos.

Gateway de pagamentos

Um software que criptografa dados de cartões de crédito no servidor do comerciante e os envia ao adquirente. Os serviços de gateway e os adquirentes, muitas vezes, são a mesma entidade.

Forma de pagamento

Como um consumidor escolhe pagar por bens ou serviços. As formas de pagamento incluem transferências bancárias, cartões de crédito e débito, e carteiras digitais.

Processador de pagamentos

Facilita a transação por cartão de crédito, transferindo dados de pagamento entre o comerciante, o banco emissor e o adquirente. O processador de pagamentos costuma receber os dados do pagamento de um gateway de pagamentos.

Padrão de Segurança de Dados do PCI (PCI DSS)

Um padrão de segurança de informações que se aplica a todas as entidades envolvidas no armazenamento, processamento e transmissão de dados de titulares de cartão e/ou de dados confidenciais de autenticação.

Tarifas do esquema

Tarifas recolhidas pela bandeira do cartão. Uma única transação pode incorrer em várias tarifas do esquema, como tarifas de autorização ou serviço.