Gerenciar impostos e manter a conformidade é difícil, especialmente quando sua empresa cresce. Você precisa entender onde sua empresa tem obrigações fiscais, quanto imposto você deve recolher e o que você deve fazer com os impostos que recolheu. Esse processo pode ser caro e demorado. Muitas empresas passam meses integrando os mecanismos fiscais na tentativa de aliviar esse trabalho.

Quanto mais produtos você vende e quanto maior o número de locais em que você vende, mais difícil fica gerir os impostos. Eles são especialmente complicados para empresas online, que geralmente atendem clientes localizados em vários estados e países. Isso significa que você precisa entender as regras fiscais de cada jurisdição para garantir a conformidade e evitar o pagamento de multas e juros, além de impostos não pagos.

Além disso, as alíquotas de impostos mudam regularmente. Somente em 2025, os Estados Unidos introduziram mais de 400 mudanças nas alíquotas locais do imposto sobre vendas. E muitos países europeus mudaram suas alíquotas de IVA em resposta a fatores econômicos como a inflação.

Este guia aborda os princípios básicos dos impostos indiretos, como o imposto sobre valor agregado (IVA), o imposto sobre mercadorias e serviços (GST) e o imposto sobre vendas. Você também aprenderá como o Stripe Tax pode ajudar com sua conformidade.

O que são impostos indiretos?

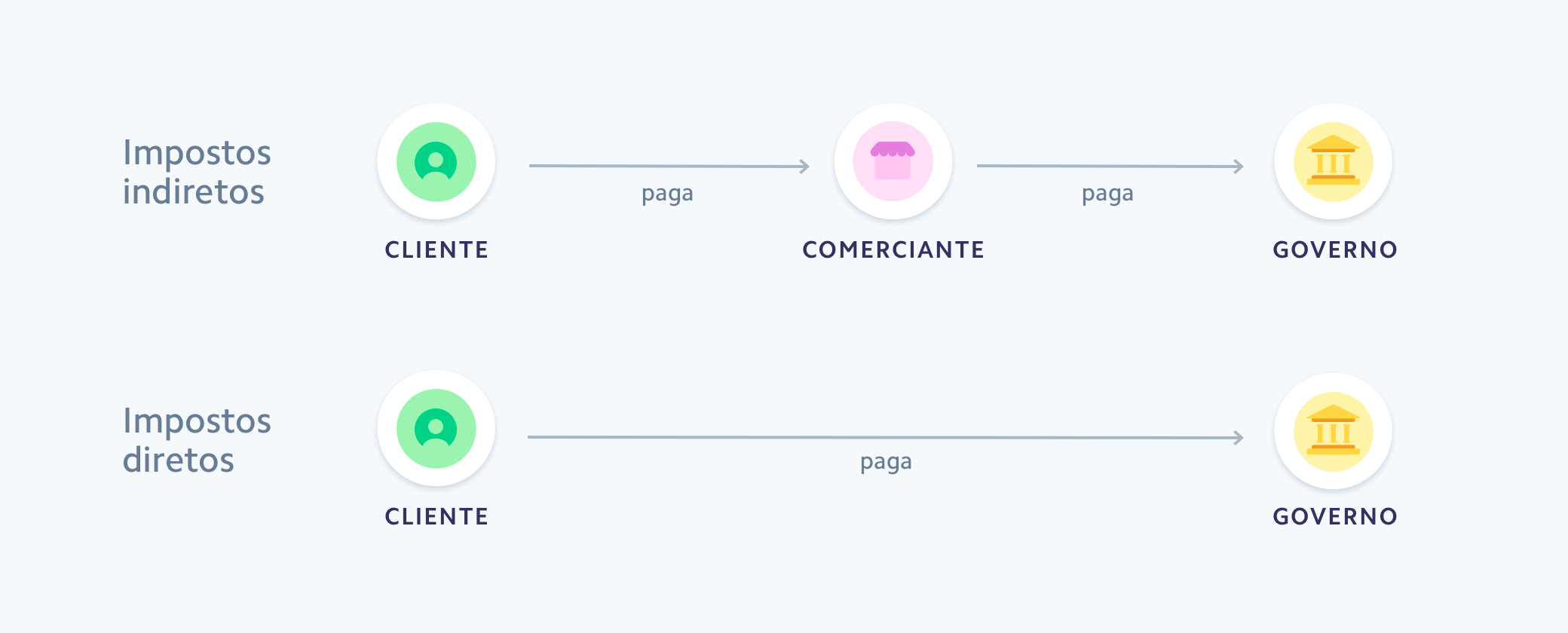

As empresas recolhem impostos indiretos em nome de municípios e governos. As regulamentações variam de modo significativo de um país para outro e até mesmo entre estados, e podem se aplicar a bens físicos, produtos digitais e serviços.

Esses impostos não são iguais aos impostos diretos, como o imposto de renda, que indivíduos ou organizações pagam diretamente ao governo de acordo com as receitas ou os lucros. Por sua vez, os impostos indiretos são cobrados sobre as vendas de bens ou serviços e pagos pelo cliente durante a transação comercial.

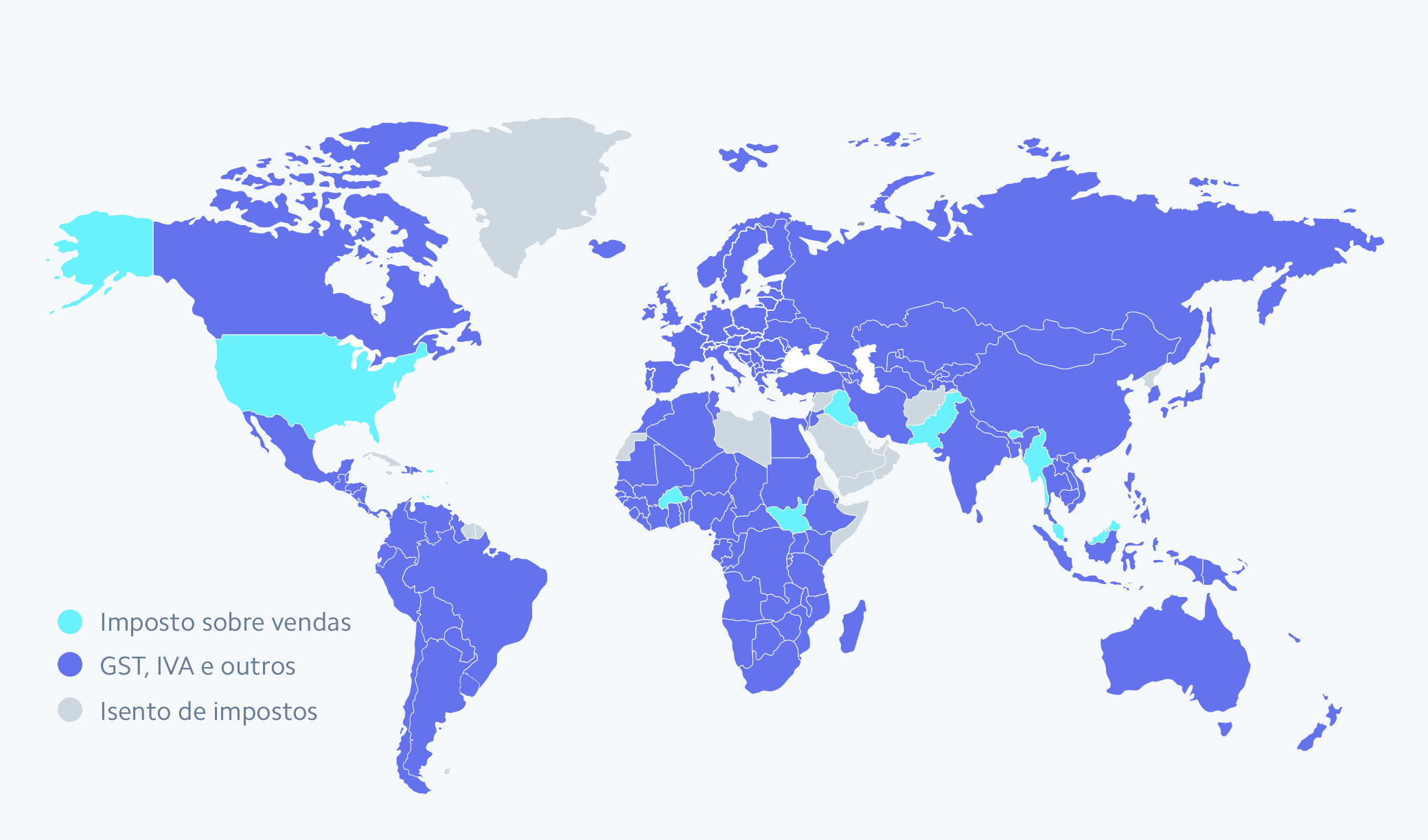

Os impostos indiretos têm diferentes nomes dependendo do local. O imposto indireto é chamado de imposto sobre vendas nos Estados Unidos; imposto sobre valor agregado (IVA) na Europa; imposto sobre bens e serviços (GST) na Austrália; e imposto sobre o consumo (JCT) no Japão. O processo de cobrança desses impostos pode variar significativamente, mas o resultado é o mesmo: o cliente final paga o imposto.

A maioria dos países exige que as empresas recolham algum tipo de imposto.

Impostos indiretos sobre produtos físicos

O tratamento tributário de mercadorias físicas depende dos locais de envio e destino, além de como cada jurisdição categoriza o produto. Existem muitas diferenças entre cidades, estados e países.

Por exemplo, se um cliente no centro de Los Angeles comprar um suéter, pagará 9,5% de imposto sobre vendas. Quem comprar na vizinha Culver City, que faz parte do condado de Los Angeles, terá de pagar 10,2% de imposto sobre vendas pelo mesmo suéter.

Essas diferenças locais também se estendem aos tipos de produtos. No Texas, botas de caubói são isentas de impostos, mas botas de caminhada não. Na Irlanda, os calçados infantis são isentos de impostos, mas os para adultos não.

Impostos indiretos sobre produtos digitais

As jurisdições fiscais estabelecem as regulamentações de acordo com a própria definição de "produto digital". Em geral, produtos e serviços digitais não têm forma tangível. Você não pode segurá-los nas mãos, e os clientes provavelmente os baixaram da Internet ou os acessaram por um aplicativo ou site. Exemplos de produtos e serviços digitais incluem e-books, cursos online, arquivos de música e assinaturas de sites.

Na UE, os produtos digitais serão tributáveis se atenderem a quatro critérios:

- Não ser um produto físico.

- Ser entregue de maneira online pelo comerciante.

- O serviço deve envolver o mínimo de interação humana.

- Ser feito com e por tecnologia.

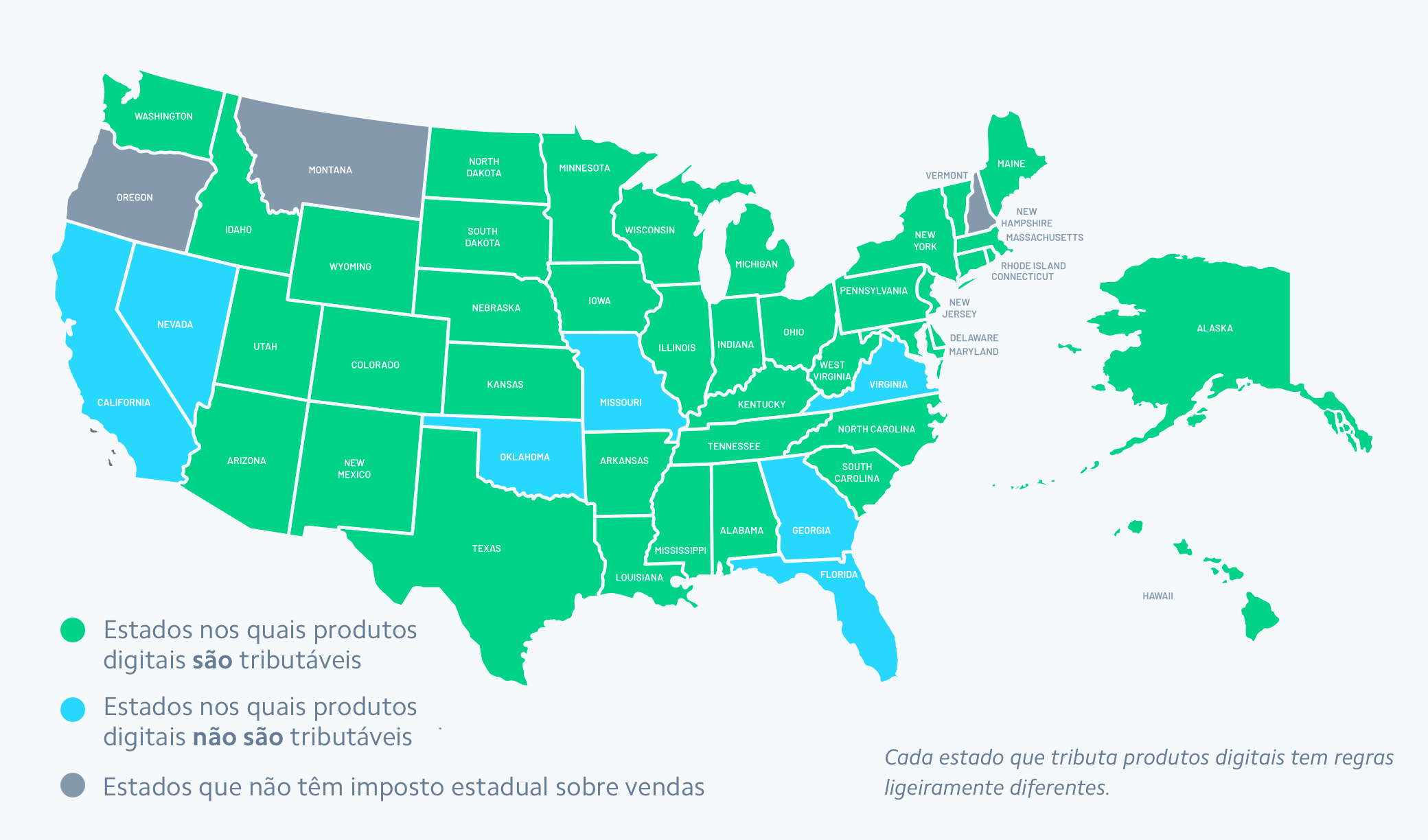

Nos EUA, as regulamentações fiscais sobre produtos digitais variam de maneira significativa de acordo com o estado. Atualmente, a maioria dos estados exige que os comerciantes recolham impostos sobre vendas de produtos digitais. Portanto, é preciso conhecer e levar em conta as variações entre os limites de estados, municípios e cidades.

Outros países adotam as próprias abordagens para tributar produtos digitais. Dado o quanto os produtos digitais são relativamente novos para a economia global (assim como as regulamentações), os padrões de conformidade e as leis nacionais continuam a evoluir, exigindo que as empresas se mantenham atualizadas sobre as mudanças regulatórias.

Como funciona o processo de conformidade de impostos indiretos?

Onde quer que seus clientes estejam, você precisa responder a estas perguntas relacionadas à conformidade de impostos indiretos:

- Onde e quando sou obrigado a recolher impostos?

- Como faço para me cadastrar para recolher impostos?

- Quanto de imposto devo cobrar sobre cada produto ou serviço?

- Como faço para declarar e repassar o dinheiro que recebo?

Etapa 1: Avalie suas obrigações fiscais onde for necessário

Para estar em conformidade, primeiro você precisa entender sua responsabilidade fiscal. Normalmente, você precisa recolher impostos nos lugares onde tiver clientes, mesmo que sua empresa esteja localizada em outra parte do mundo. Algumas jurisdições só exigem que as empresas recolham impostos quando ultrapassarem um limite mínimo de vendas (uma quantidade específica de receita ou transações realizadas em um determinado período em um país).

Nos EUA, os limites mínimos do imposto sobre vendas diferem de estado para estado. Eles podem ser baseadas na receita anual ou no número de transações. Na UE, o limite mínimo para se cadastrar varia conforme o país, mas empresas de fora da UE que vendem produtos digitais a clientes da UE precisam recolher impostos desde a primeira transação.

Etapa 2: Cadastre-se para recolher impostos

Antes de recolher impostos de qualquer cliente, você precisa se cadastrar no estado ou país onde atingiu o limite mínimo de cadastro.

Cadastro nos EUA

Para cada estado onde você atingir os limites mínimos para cadastro, acesse o site do órgão responsável por impostos sobre vendas para obter detalhes de como se cadastrar. Os prazos para se cadastrar depois de atingir o limite mínimo variam conforme o estado. No Texas, por exemplo, empresas de fora do estado precisam se cadastrar no primeiro dia do quarto mês após atingirem o limite mínimo, normalmente chamado de nexo econômico nos EUA. Em Rhode Island, depois de atingirem o limite mínimo do nexo econômico, as empresas têm até 1º de janeiro do ano seguinte para se cadastrar, recolher e começar a repassar impostos sobre vendas.

Deixe a Stripe gerenciar seus cadastros fiscais nos EUA e aproveite um processo simplificado que preenche os dados da inscrição, economizando tempo e garantindo a conformidade com a legislação local.

Cadastro na Europa

A Europa introduziu o IVA OSS (IVA One-Stop Shop) para simplificar o processo de cadastro em países europeus. Se você se inscrever no IVA OSS, não precisará se cadastrar em todos os países da UE onde vende produtos ou serviços remotamente. Se estiver estabelecido em um país da UE, você pode se cadastrar no portal OSS do seu país de origem. Mas se a sua empresa estiver sediada fora da UE, você pode escolher qualquer país europeu para se cadastrar no OSS. Todas as empresas de fora da UE que vendem na UE devem se registrar no OSS. Após o Brexit, o Reino Unido agora tem um processo de registro de IVA separado do IVA OSS da Europa.

Etapa 3: Determine a alíquota e o tratamento

As alíquotas variam por jurisdição, por produto e serviço. Você precisará levar em conta essas nuances em tudo o que vende.

Alíquotas nos EUA

Não há um sistema nacional de impostos sobre vendas nos EUA. Quarenta e cinco estados, mais o Distrito de Columbia, recolhem impostos estaduais sobre vendas que variam de 2,9% a 7,25%. Trinta e oito estados têm alguma forma adicional de imposto sobre vendas local, que tem em média mais de 5,0% em alguns estados. Quanto maior o número de jurisdições (cidades, condados, estados) em que você vende, mais complexos se tornam os impostos.

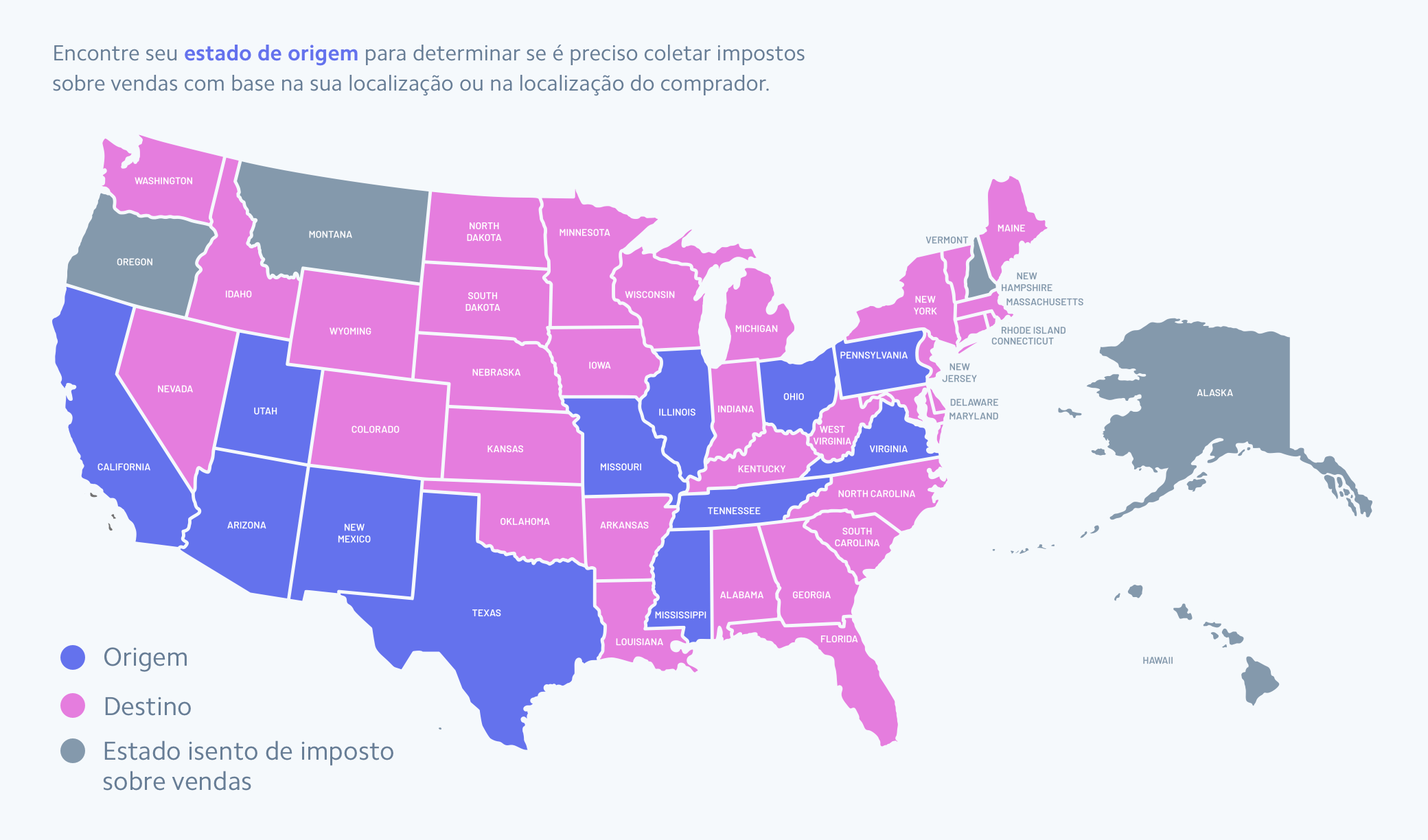

Muitos estados têm centenas de jurisdições fiscais, por isso, identificar a alíquota da jurisdição que se aplica a uma transação pode ser algo complexo. Por exemplo, se o seu estado for um estado baseado na origem, o imposto sobre vendas será recolhido com base na sua localização, o vendedor. Se o seu estado for um estado baseado no destino, o imposto sobre vendas é coletado com base na localização do cliente.

Uma imagem que mostra em quais estados você deve recolher impostos sobre vendas de acordo com sua localização ou na localização do comprador

Alíquotas na Europa

Assim como há diversidade entre diferentes alíquotas nos EUA, existem várias alíquotas de IVA na UE. A Hungria tem a maior alíquota de IVA da UE, de 27%, enquanto Luxemburgo tem a menor, de 17%. Para transações internacionais da UE, você precisa determinar qual país pode cobrar o IVA e quem é responsável pelo repasse do imposto (você, como proprietário da empresa, ou o cliente).

Etapa 4: Fazer declarações e repassar impostos

Para declarar impostos, você precisa enviar declarações para cada agência, geralmente o estado ou país administrador, em que você está registrado e recolheu impostos. Em alguns estados dos EUA, também poderá ser preciso declarar na esfera municipal ou do condado, se os impostos sobre vendas não forem administrados na esfera estadual. Os prazos para a declaração dependem do estado ou país e podem mudar com base na receita anual e em outros fatores. Você pode ter obrigação de repassar impostos uma vez por semana, mês ou ano. E se você não vendeu nenhum produto em um estado onde tem cadastro, ainda pode ser necessário informar isso.

Como o Stripe Tax pode ajudar

A Stripe ajuda marketplaces a criar e expandir empresas globais de pagamentos e serviços financeiros com menos gastos operacionais e mais oportunidades de crescimento. O Stripe Tax reduz a complexidade da conformidade fiscal global para que você possa se concentrar no crescimento de seus negócios. Ele calcula e recolhe automaticamente impostos sobre vendas, IVA e GST sobre bens e serviços físicos e digitais em todos os estados dos EUA e em 100 países. O Stripe Tax já vem integrado à Stripe para que você possa começar mais rápido, sem integração ou plugins de terceiros.

O Stripe Tax pode ajudar você a:

- Entender onde cadastrar e recolher impostos: Veja onde pode ser necessário recolher impostos com base nas suas transações na Stripe. Depois de se cadastrar, você pode ativar em segundos o recolhimento de impostos em um novo estado ou país. É possível começar a recolher impostos com uma única linha de código adicionada à sua integração da Stripe ou usar o recolhimento de impostos com produtos no-code da Stripe, como o Invoicing, com um clique.

- Cadastre-se para pagar impostos: Se a sua empresa estiver localizada nos Estados Unidos, deixe que a Stripe administre seus cadastros fiscais e se beneficie de um processamento simplificado que automatiza os detalhes de cadastro, economizando tempo e simplificando a conformidade com as regulamentações locais. Se você estiver localizado fora dos EUA, a Stripe tem parceria com o Tax para ajudá-lo a se cadastrar nas autoridades fiscais locais.

- Recolher automaticamente impostos sobre vendas: O Stripe Tax calcula e recolhe o valor do imposto devido. Ele é compatível com centenas de produtos e serviços, além de estar atualizado sobre mudanças de regras fiscais e alíquotas.

- Simplifique a declaração e a remessa de impostos: Com nossos parceiros globais confiáveis, os usuários se beneficiam de uma experiência perfeita que se conecta aos seus dados de transação na Stripe, permitindo que nossos parceiros gerenciem suas declarações para que você possa se concentrar no crescimento da sua empresa.

Saiba mais sobre o Stripe Tax