Gestionar los impuestos y cumplir la normativa es difícil, sobre todo a medida que tu empresa escala. Tienes que entender dónde tiene obligaciones fiscales tu empresa, cuántos impuestos debes recaudar y qué tienes que hacer con los impuestos que cobras. Este proceso puede ser costoso y llevar mucho tiempo. Las empresas suelen dedicar meses a la integración con motores fiscales en un esfuerzo por aliviar esta carga de trabajo.

Cuanto mayor sea tu volumen de ventas y el número de ubicaciones a las que envías, más compleja se vuelve la gestión fiscal. La carga impositiva es especialmente compleja para las empresas que operan en Internet, las cuales suelen atender a clientes en distintos estados o países. Por tanto, es fundamental conocer la normativa fiscal de cada jurisdicción para garantizar el cumplimiento y evitar el pago de sanciones e intereses acumulados por impuestos no saldados.

Además de esto, los tipos impositivos cambian con frecuencia. Tan solo en 2025, se introdujeron más de 400 cambios en los tipos del impuesto sobre las ventas locales en Estados Unidos. De igual manera, muchos países europeos modificaron sus tipos de IVA como respuesta a factores económicos como la inflación.

Esta guía abarca los aspectos básicos de los impuestos indirectos, como el impuesto sobre el valor añadido (IVA), el impuesto sobre bienes y servicios (GST) y el impuesto sobre las ventas. También sabrás cómo puede ayudarte Stripe Tax de cara al cumplimiento de la normativa.

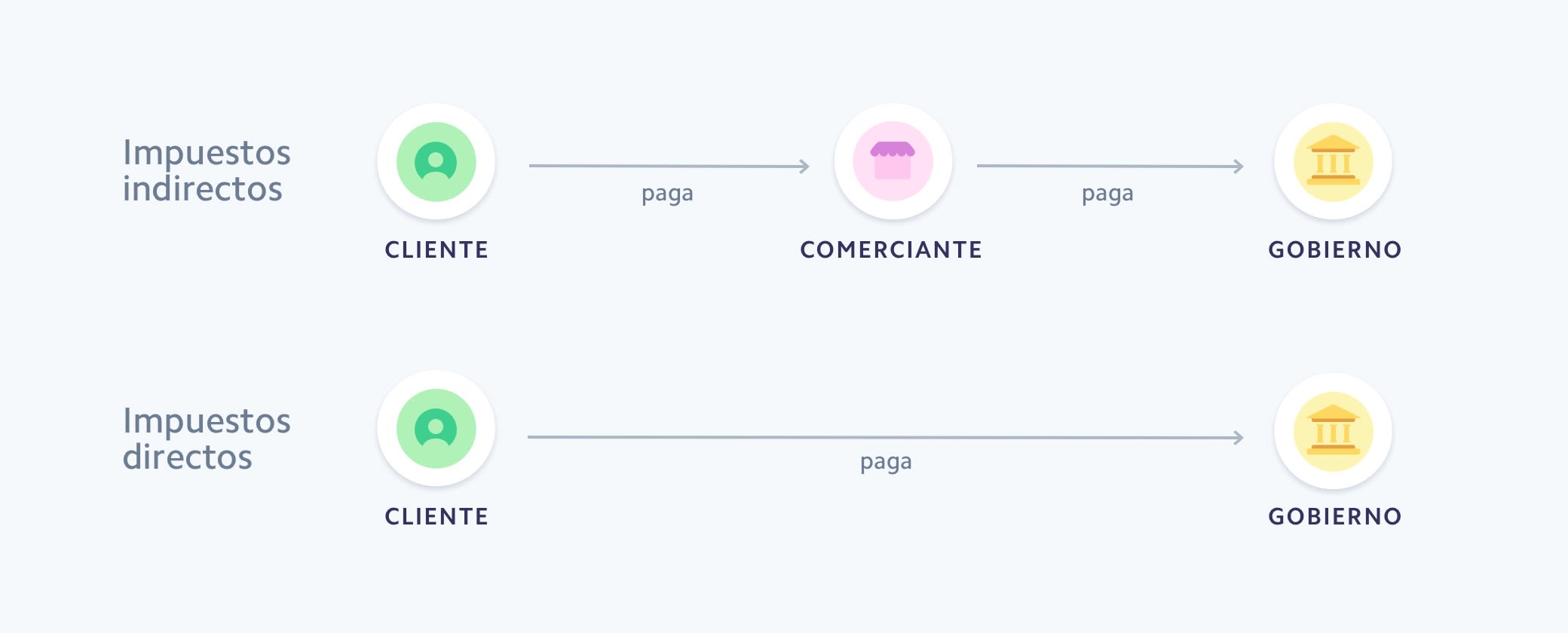

¿Qué son los impuestos indirectos?

Las empresas recaudan impuestos indirectos en nombre del gobierno y sus entidades correspondientes. La normativa varía considerablemente de un país a otro (en los EE. UU. existen variaciones incluso entre estados) y puede aplicarse a bienes físicos, a productos digitales y a servicios.

Estos impuestos no son lo mismo que los impuestos directos (como el IRPF) que cada persona y empresa paga directamente al gobierno en función de sus ingresos o beneficios. Los impuestos indirectos gravan las ventas de bienes y servicios y los paga el cliente a través del negocio que realiza la transacción.

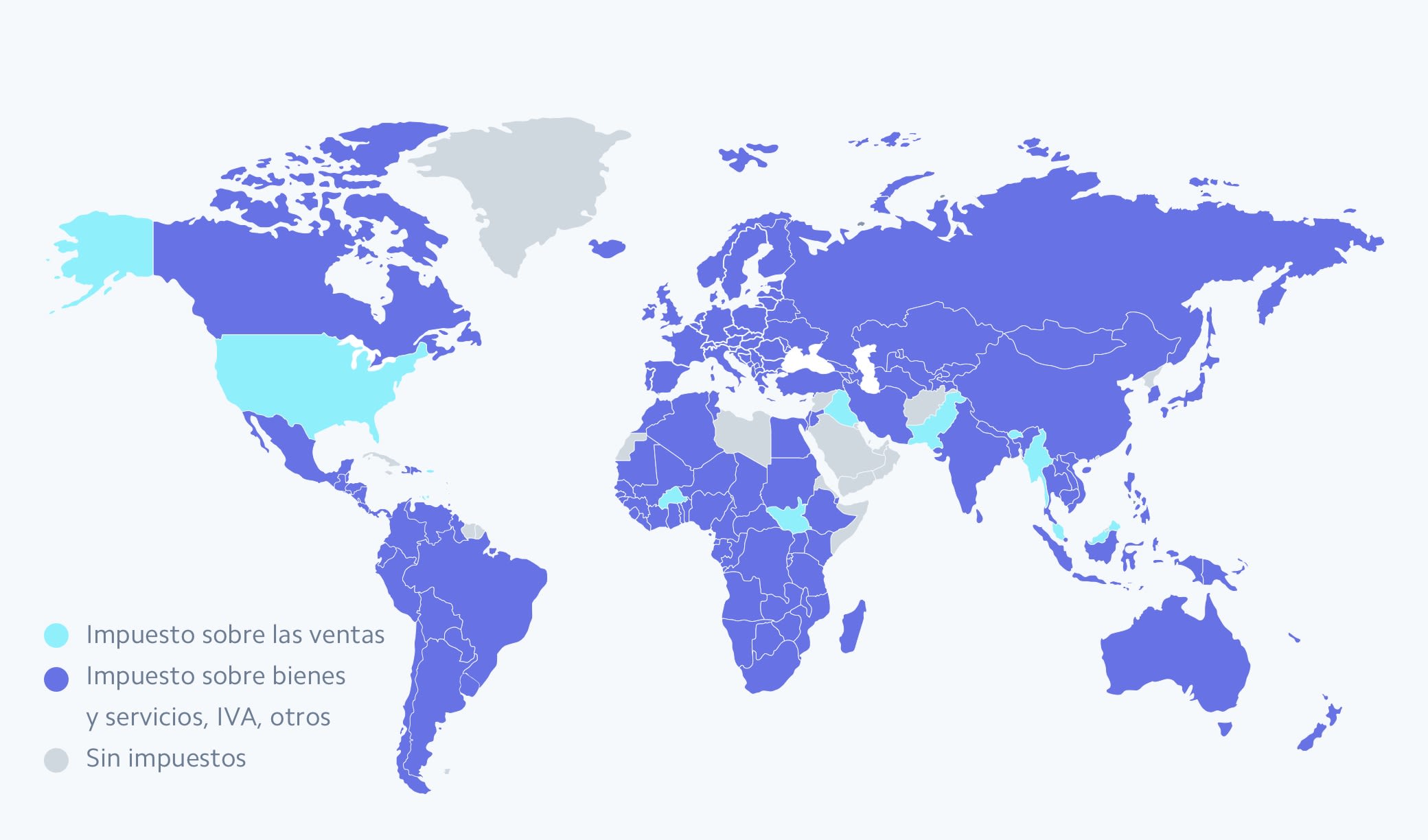

Los impuestos indirectos reciben diferentes nombres en el mundo. Por ejemplo, en Estados Unidos se corresponden con el impuesto sobre las ventas (en inglés, sales tax), en Europa con el impuesto sobre el valor añadido (IVA), en Australia con el impuesto sobre bienes y servicios y en Japón con el impuesto al consumo (JCT). El proceso para cobrar estos impuestos puede variar de forma significativa, pero el resultado es el mismo: el cliente final paga el impuesto.

La mayoría de los países exige que las empresas cobren algún tipo de impuesto.

Impuestos indirectos sobre productos físicos

El régimen fiscal de los bienes físicos depende del lugar de origen y destino del envío, así como de la forma en que cada jurisdicción clasifica el producto, lo que resulta en una gran cantidad de diferencias entre ciudades, estados y países.

Por ejemplo, si un cliente compra un jersey en la ciudad de Los Ángeles, paga un impuesto sobre las ventas del 9,5 %. Sin embargo, si comprase ese mismo jersey en Culver City (dentro del propio condado de Los Ángeles) tendría que pagar un impuesto sobre las ventas del 10,2 %.

Las diferencias locales también se extienden a los tipos de productos. En Texas, las botas de vaquero están exentas de impuestos, pero no lo están las botas de senderismo. En Irlanda, el calzado infantil está exento de impuestos, pero no ocurre lo mismo con el de adultos.

Impuestos indirectos sobre productos digitales

Las jurisdicciones fiscales establecen normas basadas en su propia definición de «producto digital». En general, los productos y servicios digitales no tienen una forma tangible. No puedes tocarlos con las manos y lo más probable es que los clientes los hayan descargado de Internet o hayan accedido a ellos a través de una aplicación o de un sitio web. Algunos ejemplos de productos y servicios digitales son los libros electrónicos, los cursos en línea, los archivos de música y las suscripciones web.

En la Unión Europea, los productos digitales están sujetos a impuestos si cumplen cuatro criterios:

- No son productos físicos.

- El comerciante ofrece el producto en Internet.

- El servicio implica una interacción humana mínima.

- El producto está hecho con y a través de la tecnología.

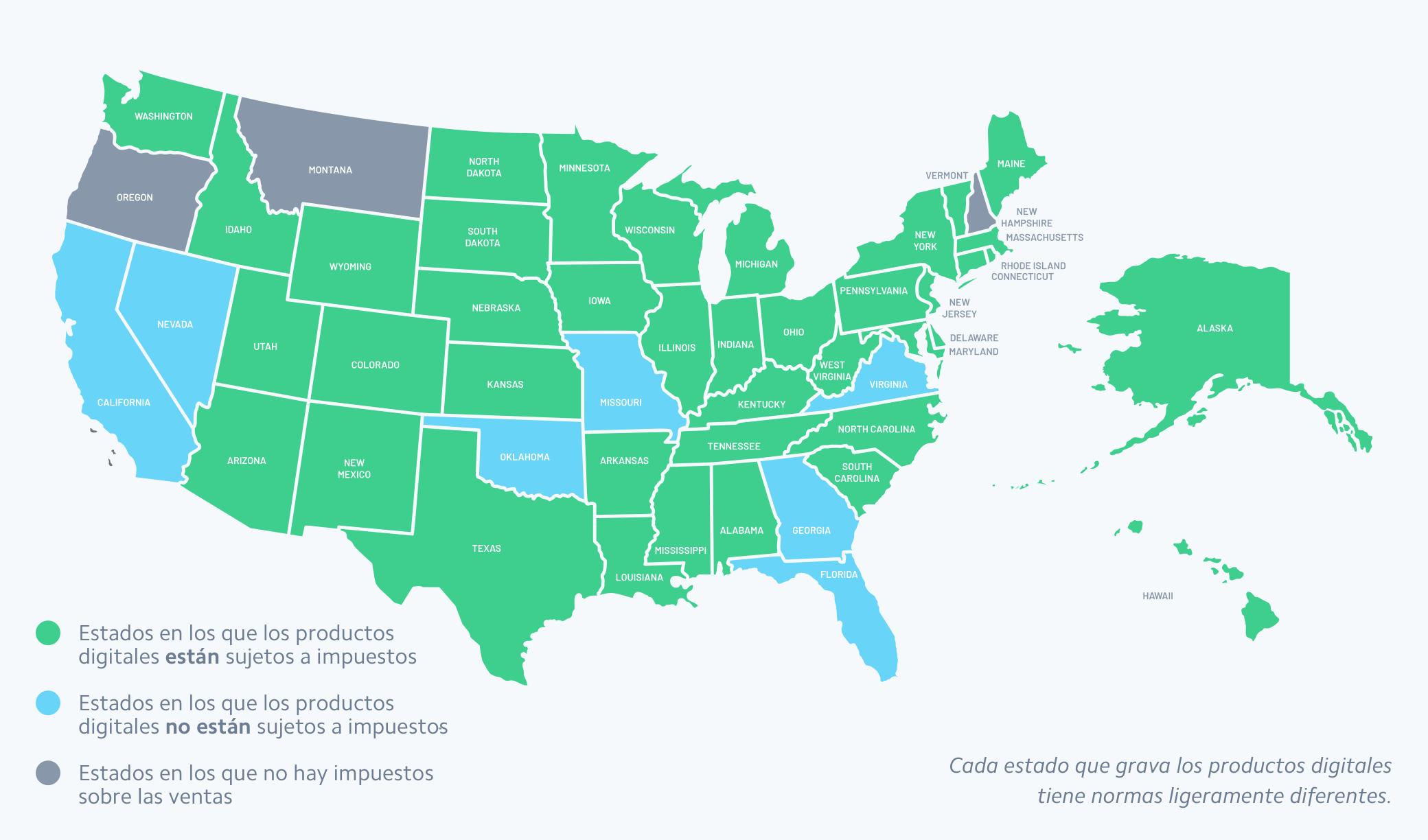

En EE. UU., la normativa fiscal sobre productos digitales varía significativamente según el estado. En la actualidad, la mayoría de los estados exige a los comerciantes que cobren el impuesto sobre las ventas de productos digitales, pero necesitarás conocer y tener en cuenta las diferencias entre estados, condados y ciudades.

Otros países adoptan sus propios criterios para gravar los productos digitales. Dada la incorporación relativamente reciente de los productos digitales a la economía mundial, y la consiguiente aparición de nuevas normativas, mantenerse al día de los cambios para garantizar el cumplimiento puede volverse realmente complicado.

¿Cómo funciona el proceso de cumplimiento de la normativa fiscal indirecta?

Independientemente de dónde se encuentren tus clientes, tendrás que responder a estas preguntas relacionadas con el cumplimiento de la normativa fiscal indirecta:

- ¿Dónde y cuándo estoy obligado a recaudar impuestos?

- ¿Cómo me registro para recaudar impuestos?

- ¿Cuántos impuestos debo cobrar por cada producto o servicio?

- ¿Cómo declaro y remito el dinero que recaude?

Paso 1: Evalúa tus obligaciones fiscales cuando sea necesario

Para cumplir con la normativa, primero debes conocer tus obligaciones fiscales. Por lo general, debes recaudar impuestos donde tengas clientes, incluso si tu empresa está en otra parte del mundo. Algunas jurisdicciones solo exigen que las empresas recauden impuestos cuando hayan superado un umbral de ventas (un importe específico de ingresos o transacciones adquiridas en un periodo determinado en un país).

En EE. UU., los umbrales del impuesto sobre las ventas son diferentes entre los distintos estados. Pueden basarse en los ingresos anuales o en el número de transacciones. En la UE, el umbral para registrarse varía por país, pero las empresas extracomunitarias que vendan productos digitales a clientes de la UE deben recaudar impuestos desde la primera transacción que realicen.

Paso 2: Regístrate para recaudar impuestos

Antes de recaudar impuestos de los clientes, tendrás que registrarte en el estado o país donde hayas alcanzado el umbral de registro.

Registrarse en EE. UU.

Para cada estado en el que alcances los umbrales de registro, visita el sitio web del organismo responsable de los impuestos sobre las ventas para obtener información sobre cómo registrarte. Los plazos para registrarse una vez que se alcanza el umbral de registro varían de un estado a otro. Por ejemplo, en Texas, las empresas de otros estados tendrían que registrarse el primer día del cuarto mes después de haber alcanzado el umbral de registro, normalmente denominado nexo económico en los EE. UU. En Rhode Island, las empresas tienen hasta el 1 de enero del año siguiente tras haber alcanzado el umbral de nexo económico para registrarse, recaudar y comenzar a remitir el impuesto sobre las ventas.

Permite que Stripe gestiones tus registros fiscales en los EE. UU. y benefíciate de un proceso simplificado que completa automáticamente los datos de la solicitud, lo que te ahorrará tiempo y garantizará el cumplimiento de la normativa local.

Registrarse en Europa

Europa introdujo la ventanilla única del IVA para simplificar el proceso de registro en todos los países europeos. Si te das de alta en la ventanilla única del IVA, no es necesario que te registres en cada país de la UE en el que vendas bienes y servicios a distancia. Si tienes tu sede en un país de la UE, puedes registrarte en el portal de ventanilla única de tu país. Pero si tu empresa se encuentra fuera de la UE, puedes elegir el país europeo en cuya ventanilla única quieras registrarte. Todas las empresas extracomunitarias que vendan en la UE deben registrarse en la ventanilla única. Tras el Brexit, el Reino Unido cuenta con un proceso de registro de IVA independiente de la ventanilla única del IVA de Europa.

Paso 3: Determina el tipo impositivo y el tratamiento

Los tipos impositivos varían en función de la jurisdicción y del producto o servicio en cuestión. Necesitarás tener en cuenta estos detalles para todo lo que vendas.

Tipos impositivos en EE. UU.

No hay un sistema nacional de impuesto sobre las ventas en EE. UU. Cuarenta y cinco estados, más el Distrito de Columbia, recaudan impuestos sobre las ventas en todo el estado, que oscilan entre el 2,9 % y el 7,25 %. Treinta y ocho estados tienen también algún tipo de impuesto local sobre las ventas, que puede ser superior al 5,0 % en algunos estados. Cuanto mayor sea el número de jurisdicciones (ciudades, condados, estados) en las que vendas, más complejos serán los impuestos.

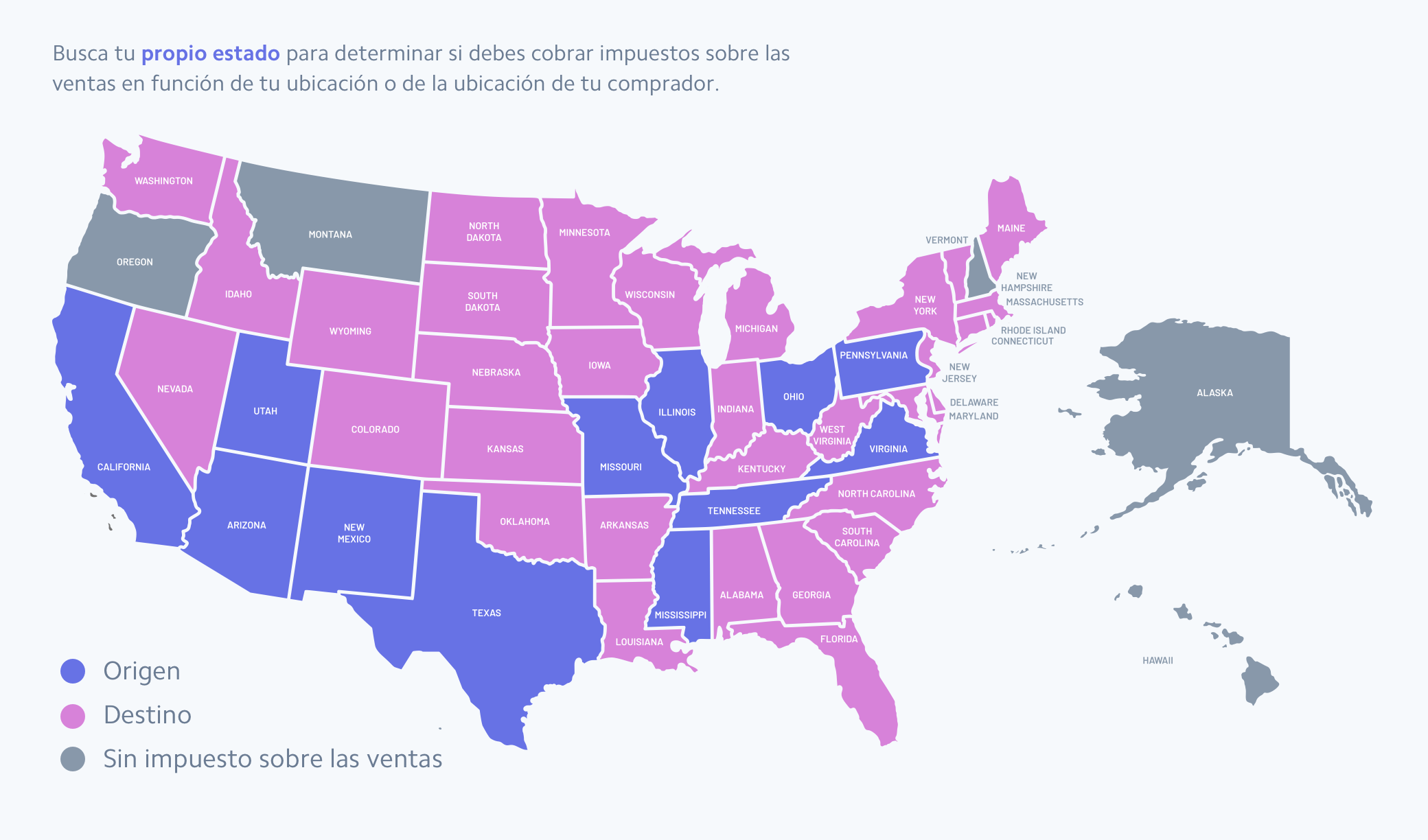

En algunos estados hay cientos de jurisdicciones fiscales, por lo que identificar qué tipo de jurisdicción se aplica a una transacción puede ser una tarea complicada. Por ejemplo, si tu estado se encuentra en un estado de origen, el impuesto sobre las ventas se recauda en función de donde estés tú, el vendedor. Si tu estado se encuentra en un estado de destino, el impuesto sobre las ventas se recauda en función de donde esté tu cliente.

Esta imagen muestra en qué estados debes cobrar el impuesto sobre las ventas basándose en tu ubicación o la ubicación de tu comprador

Tipos impositivos en Europa

Al igual que hay diversidad de tipos impositivos en EE.UU., hay toda una variedad de tipos de IVA en la UE. Hungría tiene el tipo de IVA más alto de la UE, el 27 %, mientras que Luxemburgo tiene el más bajo, el 17 %. En el caso de las transacciones transfronterizas en la UE, hay que determinar qué país puede recaudar el IVA y quién es el responsable de remitir el impuesto (tú, como propietario de la empresa, o el cliente).

Paso 4: Declara y remite los impuestos

Para declarar los impuestos, tienes que presentar declaraciones a cada organismo (generalmente, el estado o país administrador) en el que te hayas dado de alta y hayas cobrado impuestos. En algunos estados de EE. UU., es posible que también tengas que presentar la declaración en el ámbito de la ciudad o del condado si los impuestos sobre las ventas no se administran con carácter estatal. Los plazos de presentación dependen del estado o del país y pueden cambiar en función de los ingresos anuales y de otros factores. Es posible que tengas que remitir los impuestos semanal, mensual o anualmente y, si no has vendido ningún producto en el estado en el que estás registrado, es posible que tengas que informar de ello.

Cómo puede ayudarte Stripe Tax

Stripe ayuda a los marketplaces a crear y escalar eficaces empresas globales de pagos y servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal internacional para que puedas centrarte en el crecimiento de tu empresa. Tax calcula y recauda automáticamente el IVA, el impuesto sobre las ventas y el impuesto sobre bienes y servicios (GST), tanto para productos o servicios físicos como digitales, en 100 países y en todos los estados de EE. UU. Stripe Tax está integrado de forma nativa en Stripe, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte a:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que recaudar impuestos en función de tus transacciones de Stripe. Tras registrarte, podrás activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a cobrar impuestos añadiendo una línea de código a tu integración existente de Stripe o añadir el cobro de impuestos a los productos sin código de Stripe, como Invoicing, con tan solo un clic.

- Regístrate para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros de impuestos y aprovecha el proceso simplificado en el que se cubren automáticamente los datos en la aplicación, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás fuera de EE. UU., Stripe colabora con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Recauda automáticamente el impuesto sobre las ventas: Stripe Tax calcula y cobra el importe de los impuestos adeudados. Es compatible con cientos de productos y servicios, y está al día de los cambios en las reglas fiscales y las tasas.

- Simplificar la presentación y la remisión: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con tus datos de transacciones de Stripe, lo que permite a nuestros socios gestionar tus presentaciones para que puedas centrarte en hacer crecer tu negocio.

Obtén más información sobre Stripe Tax