Att hantera skatter och följa reglerna är svårt, särskilt när ditt företag växer. Du måste förstå var ditt företag har skattskyldigheter, hur mycket skatt du ska ta ut och vad du ska göra med de skatter du tar ut. Denna process kan vara kostsam och tidskrävande. Företag behöver ofta flera månader för att integrera med skattemotorer i ett försök att automatisera detta arbete.

Ju fler produkter du säljer och ju fler platser du säljer till, desto svårare blir skattearbetet. Skatter är särskilt komplicerade för onlineföretag, som ofta säljer till kunder i många olika delstater och länder. Detta innebär att du måste förstå skattereglerna i varje jurisdiktion för att säkerställa efterlevnad och undvika att betala straffavgifter och ränta utöver obetalda skatter.

Dessutom ändras skattesatser regelbundet. Bara under 2025 införde USA mer än 400 ändringar av lokala omsättningsskattesatser. Och många europeiska länder ändrade sina momssatser som ett svar på ekonomiska faktorer som inflation.

I den här guiden förklarar vi grundprinciperna för indirekt skatt, som t.ex. moms, skatt för varor och tjänster (GST) och omsättningsskatt. Du får också lära dig hur Stripe Tax kan hjälpa dig att efterleva dessa regler.

Vad är indirekta skatter?

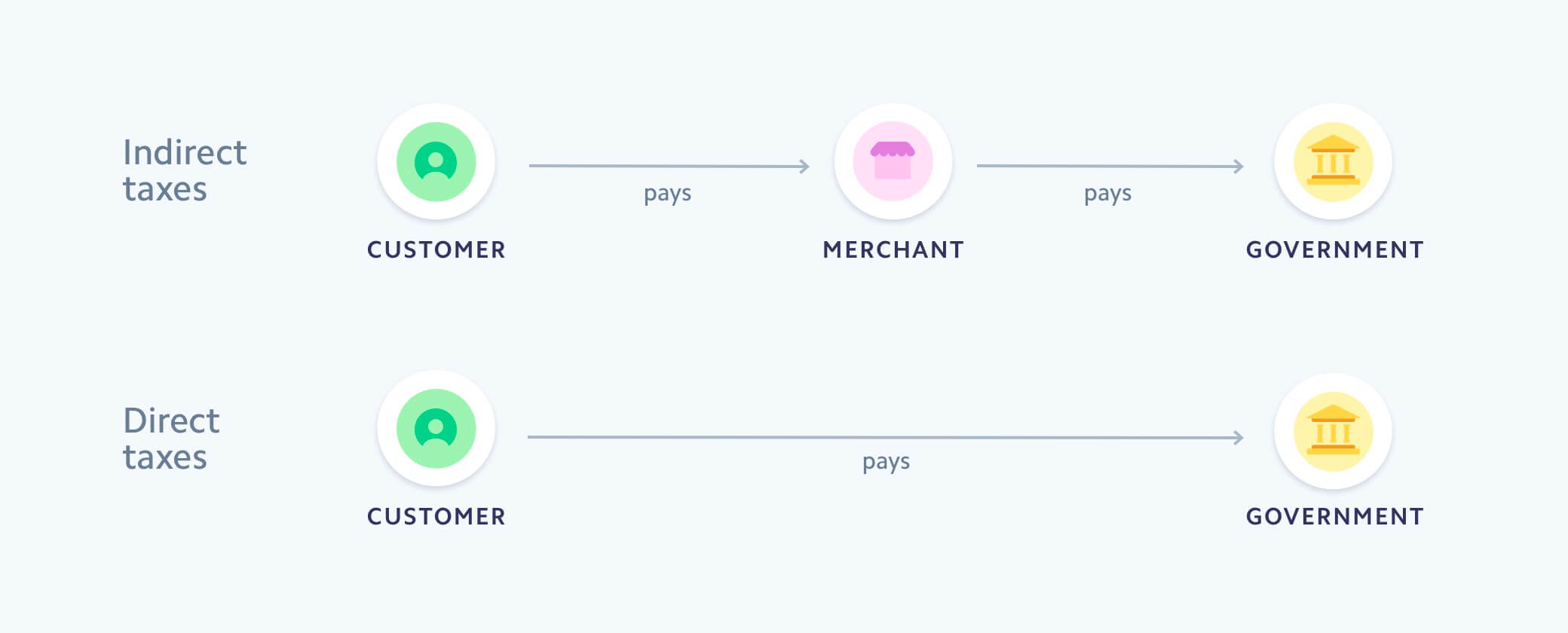

Företag tar ut indirekta skatter åt kommuner och myndigheter. Reglerna gällande detta kan skilja sig kraftigt från land till land, till och med mellan delstater, och kan gälla fysiska varor, digitala produkter och tjänster.

Dessa skatter är inte detsamma som direkta skatter, som t.ex. inkomstskatt, som personer eller företag betalar direkt till myndigheterna baserat på inkomst eller intäkter. Istället betalas indirekta skatter för försäljningen av varor eller tjänster av kunden, via företaget.

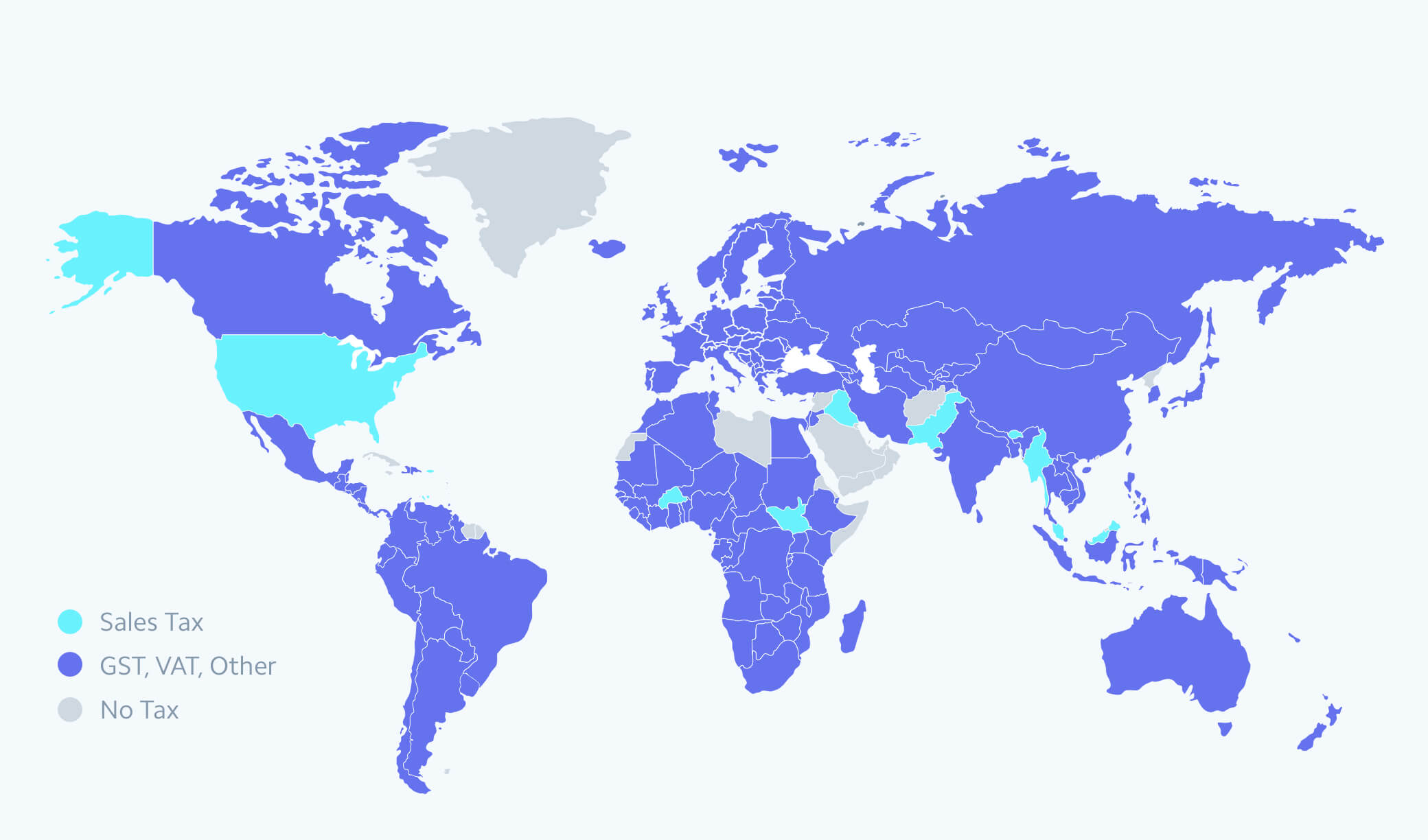

Indirekta skatter har många namn runtom i världen. Indirekt skatt kallas omsättningsskatt i USA, mervärdesskatt (moms) i Europa, Goods and Services Tax (GST) i Australien och and konsumtionsskatt (JCT) i Japan. Hanteringen för att ta ut skatt kan variera kraftigt men resultatet är detsamma: Slutkunden betalar skatten.

De flesta länder kräver att företag tar ut någon form av skatt.

Indirekt skatt på fysiska produkter

Skatt på fysiska varor beror på var de fraktas från och till samt hur varje juridiskt område kategoriserar produkten i fråga. Det förekommer många skillnader mellan städer, delstater och länder.

Om till exempel en kund i centrala Los Angeles i USA köper en tröja, betalar den kunden 9,5 % i omsättningsskatt. En köpare i Culver City, som är del av Los Angeles-regionen, betalar istället 10,2 % i omsättningsskatt för samma tröja.

Dessa lokala skillnader berör också produkttyper. I Texas i USA behöver man inte betala skatt för cowboy-stövlar, men man måste betala skatt på vandringskängor. I Irland kan man köpa barnskor utan att betala skatt, men inte vuxenskor.

Indirekt skatt på digitala produkter

Skattejurisdiktioner sätter regler baserat på sina egna definitioner om vad en "digital produkt" är för något. Generellt sett har digitala produkter och tjänster ingen konkret form. Du kan inte ta på dem med händerna och dina kunder har troligtvis laddat ned dem från internet eller fått tillgång till dem via en app eller en webbplats. Exempel på digitala produkter är e-böcker, online-kurser, musikfiler och medlemskap på webbplatser.

Inom EU ska digitala produkter beskattas om de uppfyller följande fyra kriterier:

- Det är inte en fysisk produkt.

- Handlaren levererar varan online.

- Tjänsten innebär minimal mänsklig interaktion.

- Varan har skapats med och av teknik.

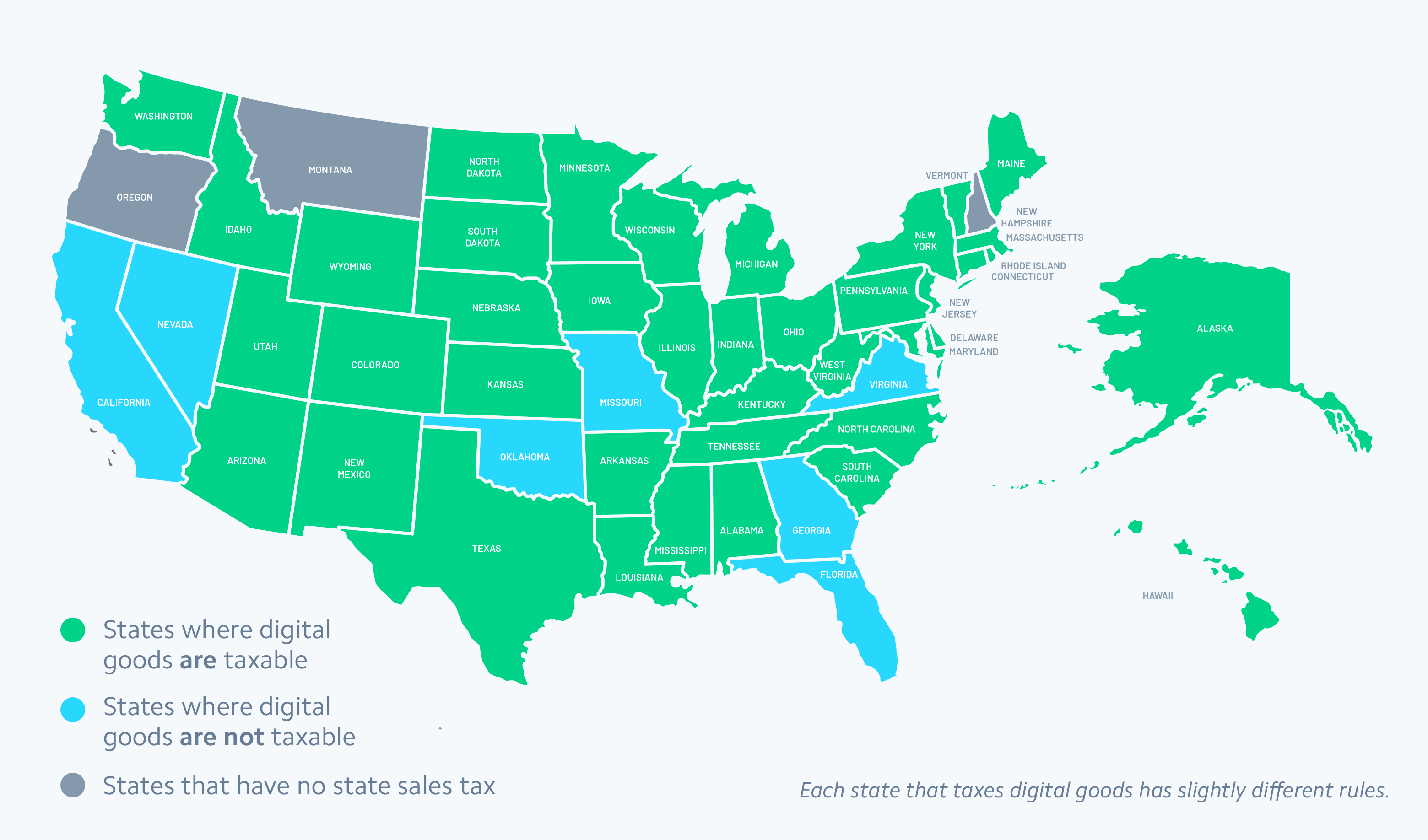

I USA skiljer sig reglerna för skatter på digitala produkter åt kraftigt mellan delstater. Under 2021 kräver de flesta stater att man tar ut omsättningsskatt för digitala produkter. Det är viktigt att du vet om skillnaderna mellan delstater, regioner och städer.

Vissa länder har egna tillvägagångssätt för att beskatta digitala produkter. Eftersom digitala varor och reglerna kring dessa är relativt nya för den globala ekonomin, fortsätter kraven för efterlevnad och de nationella lagarna att utvecklas. Det innebär att företag måste hålla sig uppdaterade om ändringar.

Hur fungerar processen för efterlevnad av regler för indirekt skatt?

Oavsett var dina kunder befinner sig måste du svara på dessa frågor kopplade till efterlevnad av regler för indirekt skatt:

- Var och när är jag skyldig att ta ut skatt?

- Hur registrerar jag mig för att ta ut skatt?

- Hur mycket skatt ska jag ta ut på varje produkt eller tjänst?

- Hur deklarerar och betalar jag in de pengar jag får in?

Steg 1: Gör en bedömning av din skattskyldighet där så behövs

För att uppfylla kraven i samband med skatt måste du först förstå din skattskyldighet. Du måste vanligtvis ta ut skatt där du har kunder, även om ditt företag är beläget i en annan del av världen. Vissa jurisdiktioner kräver endast att företag tar ut skatt när de har överskridit en omsättningströskel (ett visst intäktsbelopp eller antal transaktioner som förvärvats inom en viss period i ett land).

I USA skiljer sig tröskelvärdena för omsättningsskatt från delstat till delstat. De kan baseras på årliga intäkter eller antalet transaktioner. I EU varierar tröskeln för momsregistrering mellan olika länder, men företag utanför EU som säljer digitala produkter till kunder i EU måste ta ut skatt från och med den första transaktionen.

Steg 2: Registrera dig för att ta ut skatt

Innan du tar ut skatt från kunder måste du registrera dig i den delstat eller det land där du har nått tröskelvärdet för registrering.

Registrering i USA

För varje delstat där du når tröskelvärdet för registrering hittar du mer information om hur du registrerar dig på webbplatsen för den myndighet som ansvarar för omsättningsskatt. Tidsfristerna för att registrera dig när du når registreringströskeln skiljer sig åt mellan olika delstater. I Texas skulle till exempel företag utanför delstaten behöva registrera sig den första dagen i den fjärde månaden efter det att de nått tröskelvärdet för registrering. Detta kallas vanligtvis ekonomisk förbindelse (economic nexus) i USA. I Rhode Island har företag fram till den 1 januari året efter att de nått tröskeln för ekonomisk förbindelse för att registrera, ta ut och börja betala in omsättningsskatt.

Låt Stripe hantera dina skatteregistreringar i USA och dra fördel av en förenklad process som fyller i ansökningsuppgifterna i förväg – du sparar tid och säkerställer efterlevnad av lokala bestämmelser.

Registrering i Europa

Europa införde moms-OSS (One-Stop Shop för moms) för att förenkla registreringsprocessen i de europeiska länderna. Om du registrerar dig för moms-OSS behöver du inte registrera dig i varje land inom EU där du säljer varor eller tjänster på distans. Om du är baserad i ett EU-land kan du registrera dig på ditt hemlands OSS-portal. Men om ditt företag är baserat utanför EU kan du välja vilket europeiskt land som helst för att registrera dig för OSS. Alla företag baserade utanför EU som säljer i EU måste registrera sig för det förenklade systemet (OSS). Efter Brexit har Storbritannien en egen momsregistreringsprocess som inte längre ingår i EU:s moms-OSS.

Steg 3: Fastställ skattesatsen och skattebehandlingen

Skattesatserna skiljer sig åt mellan jurisdiktioner och mellan olika produkter och tjänster. Du måste ta hänsyn till dessa nyanser för allt du säljer.

Skattesatser i USA

Det finns inget nationellt system för omsättningsskatt i USA. Fyrtiofem delstater, plus District of Columbia, tar ut en omsättningsskatt i hela delstaten med en sats som varierar från 2,9 procent till 7,25 procent. Trettioåtta delstater har någon ytterligare form av lokal omsättningsskatt, som i genomsnitt kan vara mer än 5,0 procent i vissa delstater. Ju fler jurisdiktioner (städer, län (counties), delstater) du säljer till, desto mer komplexa blir skatterna.

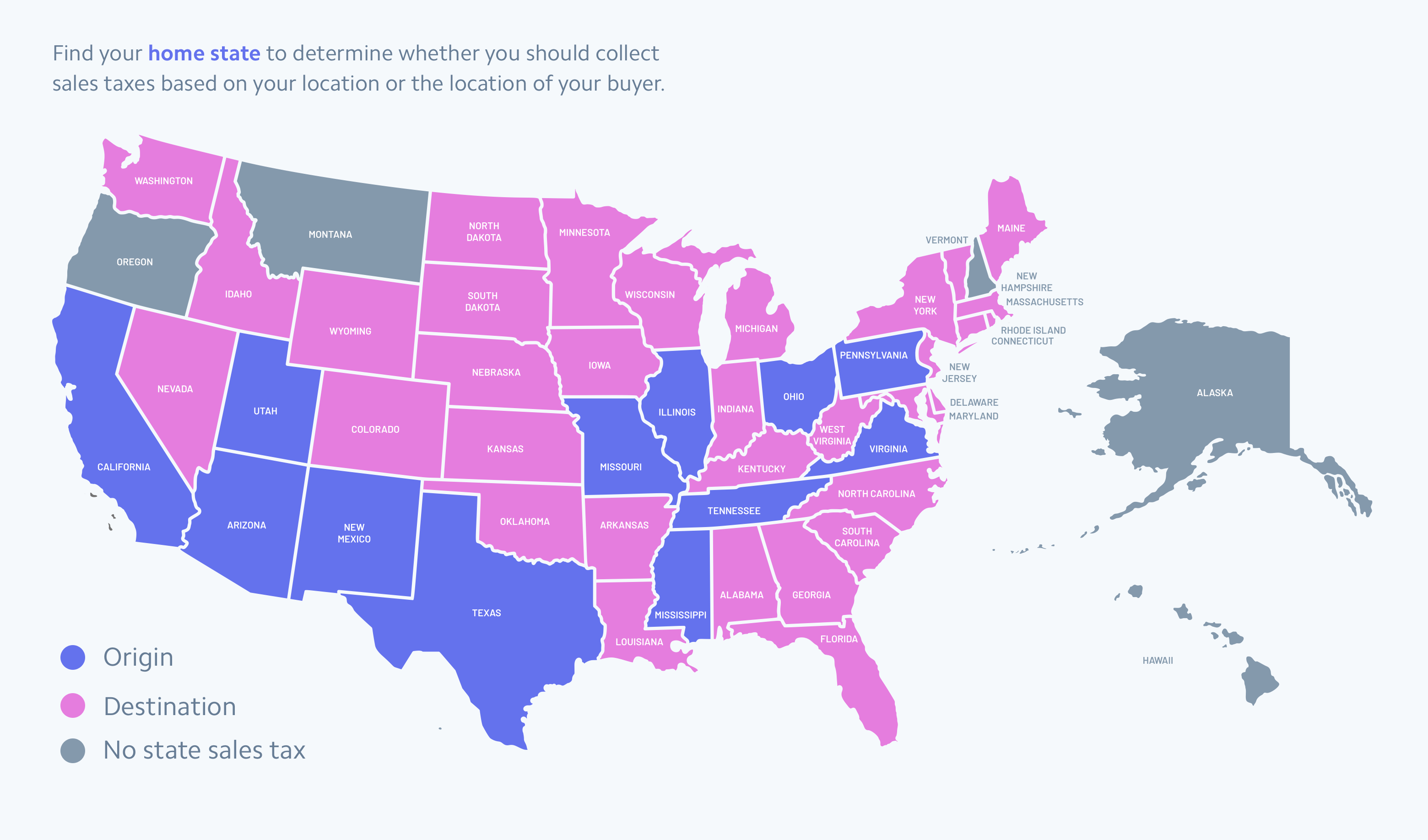

Många delstater har hundratals skattejurisdiktioner, så det kan vara komplicerat att identifiera vilken jurisdiktions skattesats som gäller för en transaktion. Om din hemvistdelstat till exempel är en ursprungsbaserad delstat tas omsättningsskatt ut baserat på var du som säljare befinner dig. Om din hemvistdelstat är en destinationsbaserad delstat tas omsättningsskatt ut baserat på var din kund befinner sig.

En bild som visar i vilka stater du ska debitera moms baserat på din plats eller din köpares plats

Skattesatser i Europa

Precis som i USA finns det olika momssatser inom EU. Ungern har den högsta momssatsen i EU på 27 % och Luxemburg har den lägsta på 17 %. För transaktioner mellan EU-länder behöver du bestämma vilket land som kommer att ta ut moms, och om det är du eller kunden som blir betalningsskyldig.

Steg 4: Deklarera och betala skatt

Du måste skicka in deklarationer till varje myndighet, ofta på statlig nivå, där du har registrerat dig och har tagit ut skatt. I vissa amerikanska delstater behöver du också deklarera på stads- eller regionnivå om omsättningsskatten inte behandlas på delstatsnivå. Tidsfrister för deklaration beror på delstat eller land och kan variera baserat på dina årsintäkter och andra faktorer. Du kan behöva deklarera veckovis, månadsvis eller på årsbasis. Och om du inte sålde några produkter i en delstat där du är registrerad kan du ändå behöva rapportera det.

Så här kan Stripe Tax hjälpa till

Stripe hjälper marknadsplatser att bygga och skala upp kraftfulla globala företag inom betalningar och finansiella tjänster med lägre omkostnader och fler tillväxtmöjligheter. Stripe Tax minskar komplexiteten i global efterlevnad av skatteregler så att du kan fokusera på att utveckla ditt företag. Tax beräknar och tar automatiskt ut omsättningsskatt, moms och GST på både fysiska och digitala varor och tjänster i alla USA:s delstater och 100 andra länder. Stripe Tax är integrerat i Stripe så att du kan komma igång snabbare – ingen integration av tredje part eller insticksprogram krävs.

Stripe Tax kan hjälpa dig att:

- Förstå var du ska registrera dig och ta ut skatt: Se var du kan behöva ta ut skatt baserat på dina Stripe-transaktioner. När du har registrerat dig kan du aktivera skatteuppbörd i en ny stat eller ett nytt land på några sekunder. Du kan börja ta ut skatt genom att lägga till en rad kod i den befintliga Stripe-integrationen eller lägga till skatteuttag i Stripes kodfria produkter, till exempel Invoicing, med ett enda klick.

- Registrera sig för att betala skatt: Om ditt företag är baserat i USA kan du låta Stripe hantera dina skatteregistreringar och dra nytta av en förenklad process där du fyller i ansökan automatiskt, vilket sparar tid och förenklar efterlevnaden av lokala regelverk. Om du befinner dig utanför USA samarbetar Stripe med Taxually för att hjälpa dig att registrera dig hos lokala skattemyndigheter.

- Ta ut omsättningsskatt automatiskt: Stripe Tax beräknar och tar ut det skattebelopp som ska betalas. Den stöder hundratals produkter och tjänster, och innehåller alla de senaste skattereglerna och skattesatsändringarna.

- Enklare deklaration och betalning: Med våra betrodda globala partners kan användarna dra nytta av en smidig upplevelse som är kopplad till dina Stripe-transaktionsdata, så att våra partners kan hantera dina deklarationer så att du kan fokusera på att utveckla ditt företag.

Läs mer om Stripe Tax.