Gestionar los impuestos y cumplir con la normativa es difícil, sobre todo a medida que tu empresa crece. Tienes que entender dónde tiene obligaciones fiscales tu empresa, cuántos impuestos debes recaudar y qué debes hacer con los impuestos que recaudas. Este proceso puede ser costoso y llevar mucho tiempo; las empresas a menudo pasan meses integrándose con los motores de impuestos en un esfuerzo por sacarse de encima este trabajo.

Cuantos más productos vendas y en más lugares lo hagas, más complicados serán los impuestos. Los impuestos son especialmente complicados para las empresas en línea, que a menudo atienden a clientes que están establecidos en muchos estados y países diferentes. Esto significa que debes comprender las normas fiscales de cada jurisdicción para garantizar el cumplimiento y evitar el pago de multas e intereses, además de los impuestos no pagados.

Además de eso, las tasas impositivas cambian regularmente. Solo en 2025, Estados Unidos introdujo alrededor de 400 cambios en las tasas impositivas sobre las ventas locales. Y muchos países europeos cambiaron sus tasas de IVA como respuesta a factores económicos como la inflación.

Esta guía cubre los conceptos básicos de los impuestos indirectos, como el impuesto al valor agregado (IVA), el impuesto sobre bienes y servicios (GST) y el impuesto sobre las ventas. También aprenderás cómo Stripe Tax puede ayudarte a cumplir con la normativa.

¿Qué son los impuestos indirectos?

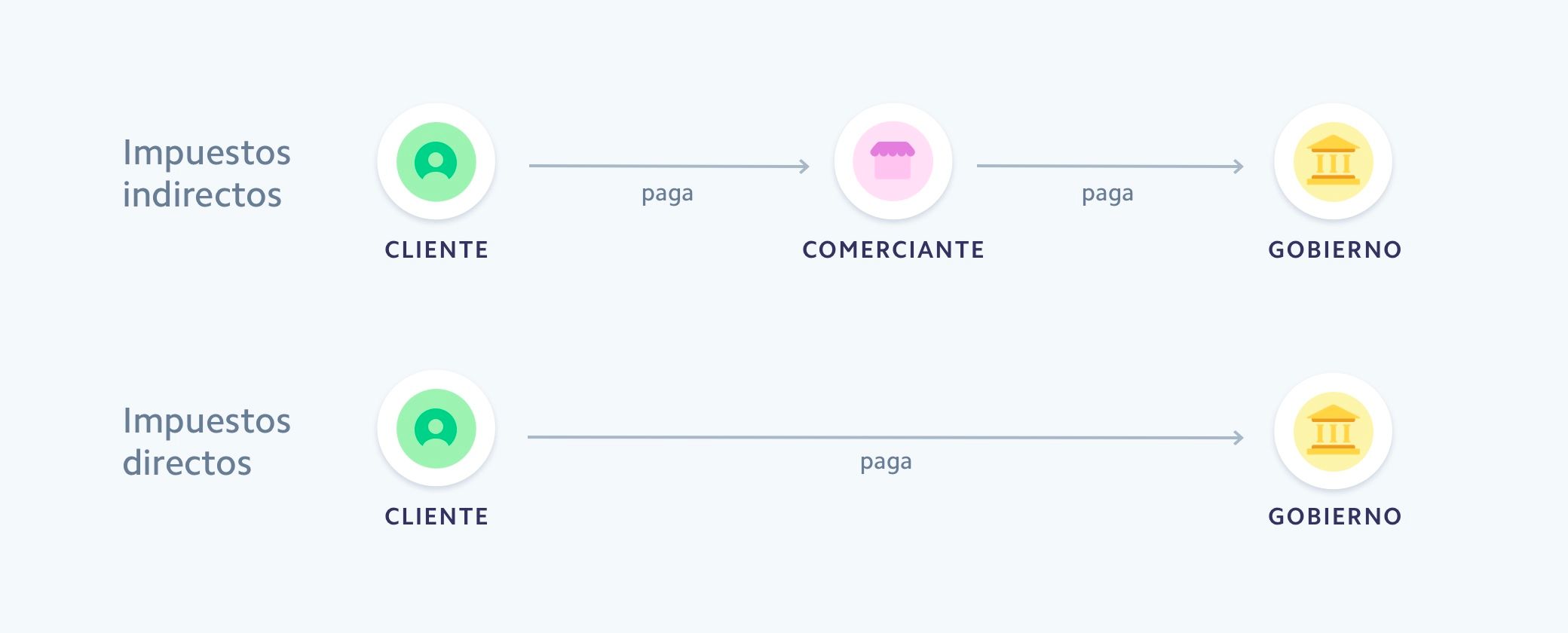

Las empresas cobran impuestos indirectos en nombre de los municipios y Gobiernos. La normativa varía notablemente de un país a otro, incluso entre estados, y puede aplicarse a bienes físicos, productos digitales y servicios.

No son iguales a los impuestos directos (como el impuesto a los ingresos), que los particulares o las organizaciones pagan directamente a un Gobierno según sus ganancias o ingresos. En cambio, los impuestos indirectos se gravan sobre las ventas de bienes o servicios, y los clientes los pagan a través de la empresa.

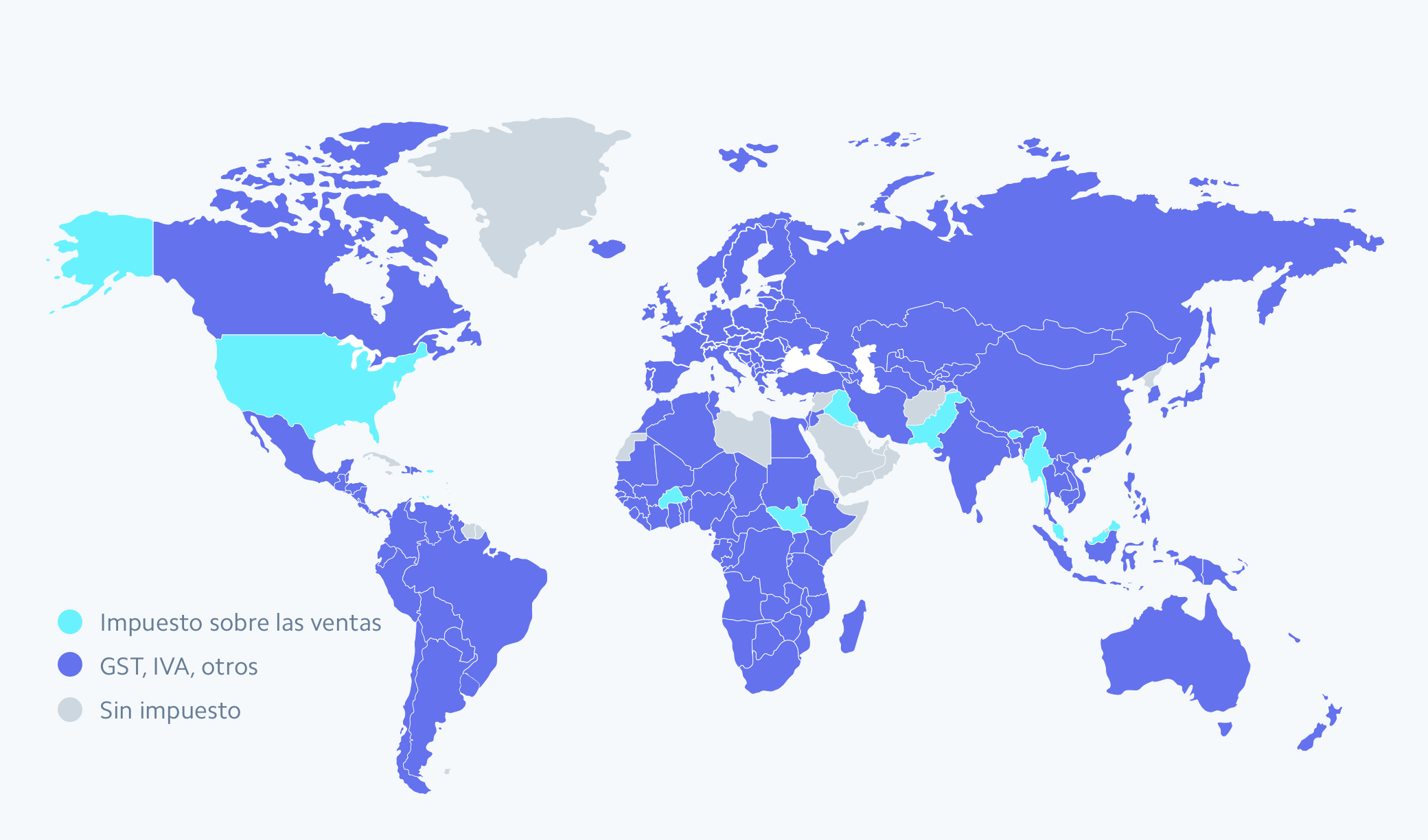

Los impuestos indirectos reciben distintos nombres en diferentes partes del mundo. En los Estados Unidos, se denomina impuesto sobre las ventas; en Europa es el impuesto al valor agregado (IVA); en Australia es el impuesto sobre los bienes y servicios (GST); y en Japón es el impuesto al consumo (JCT). El proceso de cobro de estos impuestos puede variar en gran medida, pero el resultado es el mismo: el cliente final es quien paga el impuesto.

La mayoría de los países exigen que las empresas cobren algún tipo de impuesto.

Impuestos indirectos sobre productos físicos

El tratamiento fiscal sobre los bienes físicos depende de las ubicaciones de origen y destino de los envíos, y de cómo clasifica el producto cada jurisdicción. Hay muchas diferencias entre ciudades, estados y países.

Por ejemplo, si un cliente en el centro de Los Ángeles compra un suéter, paga un impuesto sobre las ventas del 9.5 %. Mientras tanto, un cliente en Culver City, dentro del condado de Los Ángeles, pagará un impuesto sobre las ventas del 10.2 % por el mismo suéter.

Estas diferencias locales también se extienden al tipo de producto. En Texas, las botas vaqueras están exentas de impuestos, pero no sucede lo mismo con las botas de montaña. En Irlanda, el calzado infantil está exento de impuestos, pero no el calzado para adultos.

Impuestos indirectos sobre productos digitales

Las jurisdicciones fiscales establecen normativas a partir de su propia definición de «producto digital». En general, los productos y servicios digitales no son tangibles; es decir, no se los puede tocar. Los clientes probablemente los descarguen de Internet o accedan a ellos mediante una aplicación o un sitio web. Algunos ejemplos de productos y servicios digitales son libros electrónicos, cursos en línea, archivos de música y membresías de sitios web.

En la UE, los productos digitales están sujetos a impuestos si cumplen estos cuatro criterios:

- No son productos físicos.

- El comerciante entrega el bien en línea.

- El servicio implica una interacción humana mínima.

- El bien está hecho mediante tecnología.

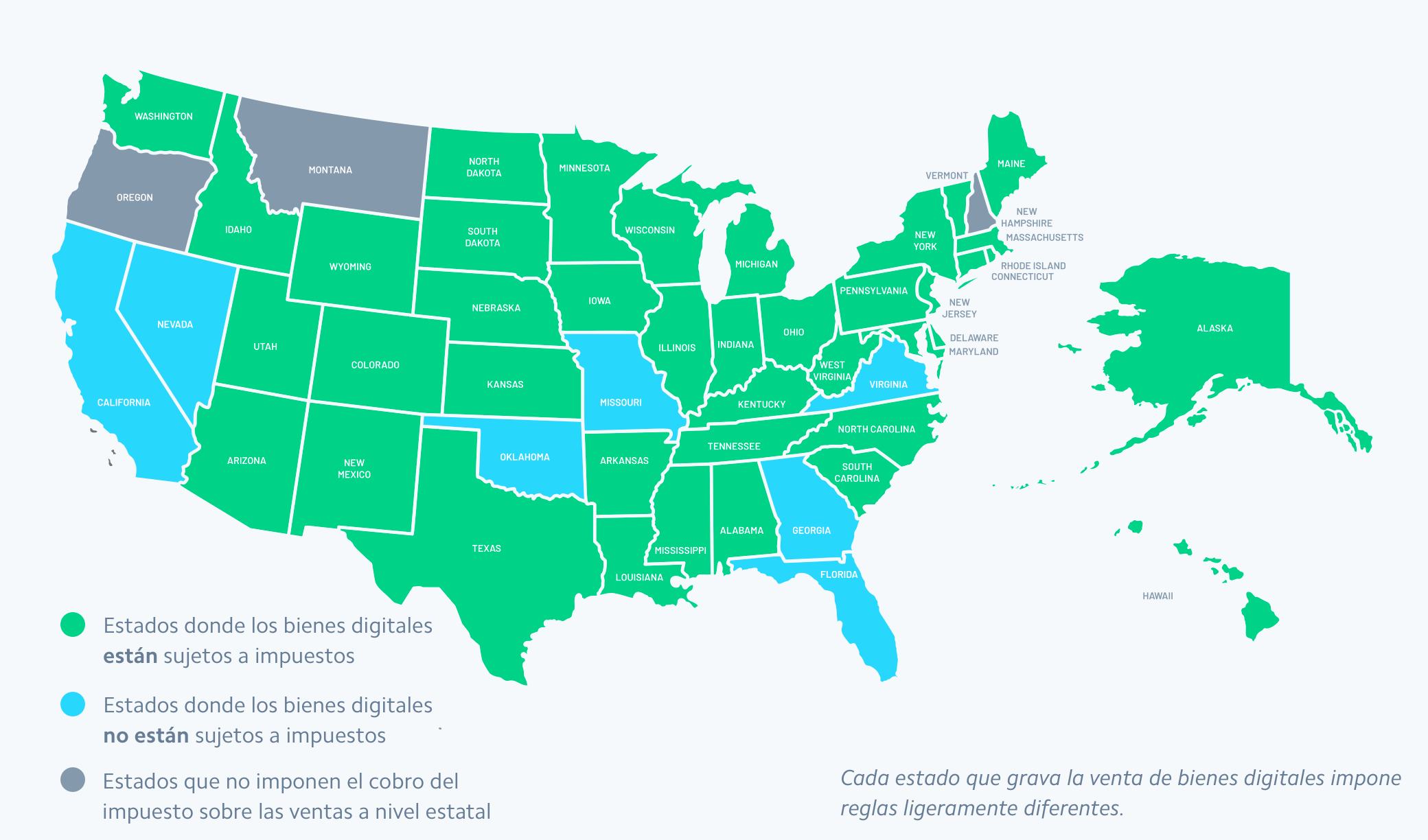

En los EE. UU., la normativa fiscal sobre los productos digitales varía mucho entre los estados. Actualmente, la mayoría de los estados exige que los comerciantes cobren el impuesto sobre las ventas de productos digitales. Para ello, es importante que comprendas y tengas en cuenta las diferencias entre estados, condados y ciudades.

Otros países tienen sus propios enfoques con respecto al cobro de impuestos sobre productos digitales. Dado que los bienes digitales son relativamente nuevos en la economía global (y que su normativa también es nueva), los estándares de cumplimiento y las leyes nacionales siguen modificándose. Por lo tanto, las empresas deben mantenerse al tanto de los cambios en la normativa.

¿Cómo funciona el proceso de cumplimiento de la normativa fiscal indirecto?

Independientemente de dónde se encuentren tus clientes, tendrás que responder a estas preguntas relacionadas con el cumplimiento de la normativa fiscal indirecto:

- ¿Dónde y cuándo estoy obligado a cobrar impuestos?

- ¿Cómo me registro para cobrar impuestos?

- ¿Cuántos impuestos debo cobrar por cada producto o servicio?

- ¿Cómo presento y envío el dinero que cobro?

Paso 1: Evalúa tu obligación fiscal cuando sea necesario

Para cumplir con la normativa, primero debes comprender tu obligación fiscal. Por lo general, debes cobrar impuestos en cualquier lugar donde tengas clientes, incluso si tu empresa está ubicada en otra parte del mundo. Algunas jurisdicciones solo exigen que las empresas cobren impuestos cuando han superado un umbral de ventas (una cantidad específica de ingresos o transacciones adquiridas en un período determinado en un país).

En EE. UU., los umbrales del impuesto sobre las ventas difieren de un estado a otro. Pueden basarse en los ingresos anuales o en el número de transacciones. En la UE, el umbral para registrarse varía según el país, pero las empresas de fuera de la UE que venden productos digitales a clientes de la UE deben cobrar impuestos desde su primera transacción.

Paso 2: Registrarte para cobrar impuestos

Antes de cobrar impuestos a cualquier cliente, tendrás que registrarte en el estado o país en el que hayas alcanzado el umbral de registro.

Registrarse en los EE. UU.

Para cada estado en el que cumplas con los umbrales de registro, visita el sitio web de la agencia responsable de los impuestos sobre las ventas para obtener detalles sobre cómo registrarte. Los plazos para inscribirte una vez que alcances el umbral de registro variarán de un estado a otro. Por ejemplo, en Texas, las empresas que se encuentran fuera del estado tendrían que registrarse el primer día del cuarto mes después de alcanzar el umbral de registro, generalmente denominado nexo económico en los EE. UU. En Rhode Island, las empresas tienen hasta el 1 de enero del año siguiente de alcanzar el umbral del nexo económico para registrarse, recaudar y comenzar a remitir el impuesto sobre las ventas.

Permite que Stripe gestiones tus registros fiscales en EE. UU. y benefíciate de un proceso simplificado que completa previamente los datos de la solicitud, lo que te permitirá ahorrar tiempo y garantizar el cumplimiento de la normativa local.

Registrarse en Europa

Europa introdujo el IVA OSS (ventanilla única de IVA) para simplificar el proceso de registro en todos los países europeos. Si te registras en el IVA OSS, no tienes que registrarte en cada país de la UE en el que vendas bienes o servicios a distancia. Si estás establecido en un país de la UE, puedes registrarte en el portal de OSS de tu país de origen. Pero si tu empresa está establecida fuera de la UE, puedes elegir cualquier país europeo para registrarte en OSS. Todas las empresas que no estén establecidas en la UE y que vendan en la UE deben registrarse en OSS. Después del Brexit, el Reino Unido ahora tiene un proceso de registro de IVA que es independiente del IVA OSS de Europa.

Paso 3: Determina la tasa y el tratamiento impositivo

Las tasas impositivas difieren según la jurisdicción, el producto y el servicio. Tendrás que tener en cuenta esos matices en todo lo que vendas.

Tasas impositivas en los EE. UU.

No existe un sistema nacional de impuestos sobre las ventas en los EE. UU. Cuarenta y cinco estados, más el Distrito de Columbia, recaudan impuestos sobre las ventas en todo el estado que oscilan entre el 2.9 % y el 7.25 %. Treinta y ocho estados tienen alguna forma adicional de impuesto local sobre las ventas, que puede promediar más del 5.0 % en algunos estados. Cuantas más jurisdicciones (ciudades, condados, estados) abarquen tus ventas, más complejos serán los impuestos.

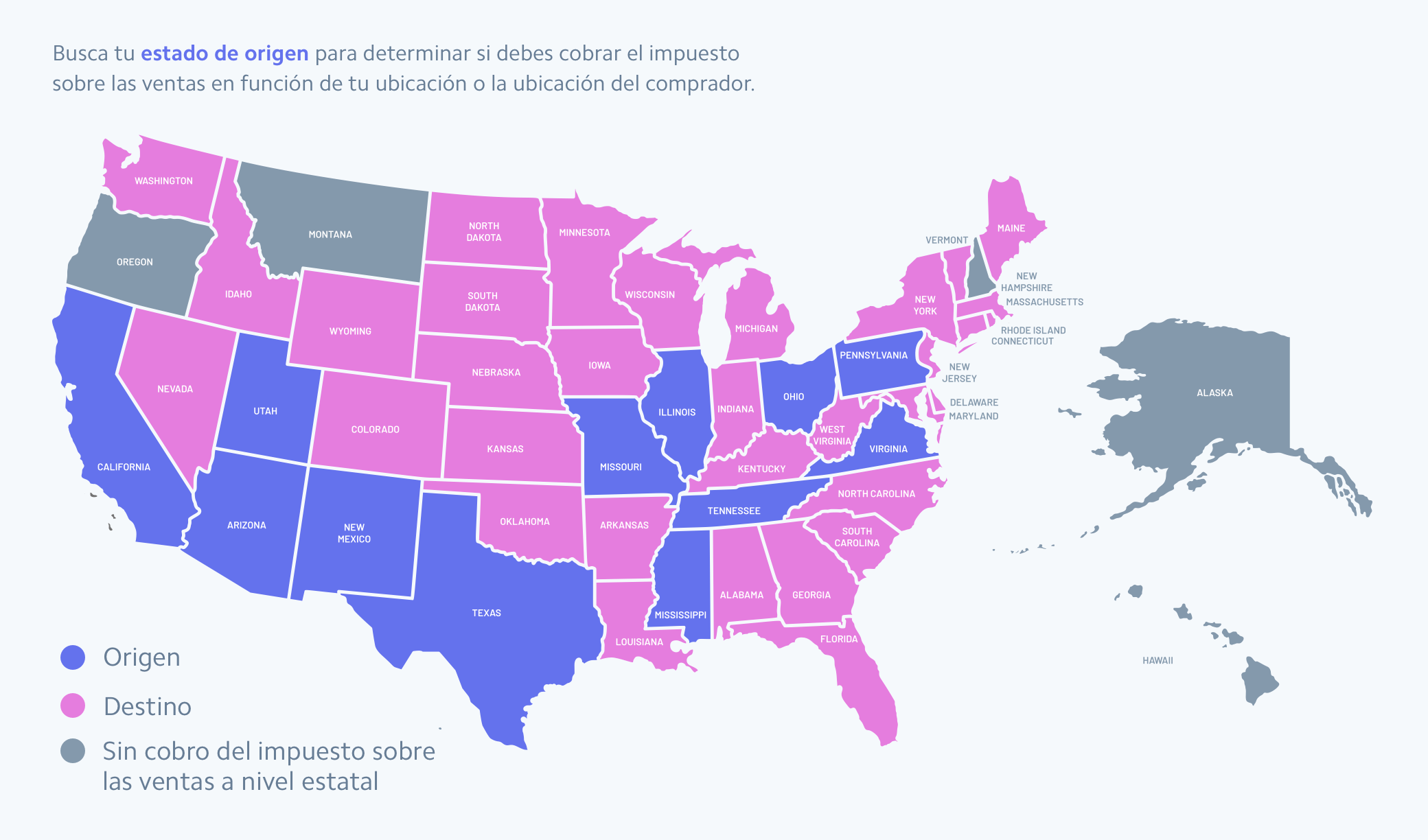

Muchos estados tienen cientos de jurisdicciones fiscales, por lo que identificar qué tasa de jurisdicción se aplica a una transacción puede ser complejo. Por ejemplo, si tu estado de origen se encuentra en un estado basado en el origen, el impuesto sobre las ventas se cobra en función de dónde te encuentres tú, el vendedor. Si tu estado de origen se encuentra en un estado basado en un destino, el impuesto sobre las ventas se cobra en función de dónde se encuentre tu cliente.

Esta imagen muestra en qué estados cobrar el impuesto sobre las ventas según tu ubicación o la de tu comprador.

Tasas impositivas en Europa

Así como en los EE. UU. hay diversidad en términos de las tasas impositivas, en la UE también hay un rango de tasas de IVA. Hungría tiene la tasa de IVA más alta de la UE (27 %), mientras que Luxemburgo tiene la más baja (17 %). Para las transacciones transfronterizas en la UE, debes determinar qué país podría cobrar el IVA y quién tiene la obligación de enviar impuestos (tú, como titular de la empresa, o el cliente).

Paso 4: Declarar y enviar impuestos

Para declarar impuestos, debes enviar las declaraciones a cada organismo (que suele ser el estado o país administrador) donde estés registrado y hayas cobrado impuestos. En algunos estados de EE. UU., es posible que también debas declarar los impuestos en la ciudad o el condado si los impuestos sobre las ventas no se administran a nivel estatal. Los plazos para la declaración dependen del estado o el país, y pueden variar según tus ingresos anuales y otros factores. Podrían exigirte que envíes impuestos de forma semanal, mensual o anual. Por otro lado, si no vendiste ningún producto en un estado donde estás registrado, quizás debas informarlo de todos modos.

Cómo puede ayudarte Stripe Tax

Stripe permite que los marketplaces desarrollen y amplíen importantes pagos internacionales y empresas de servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal en todo el mundo para que puedas centrarte en el crecimiento de tu empresa. Calcula y recauda automáticamente los impuestos sobre las ventas, el IVA y el GST, tanto sobre productos y servicios físicos como digitales, en todos los estados de EE. UU. y en 100 países. Stripe Tax está integrado en Stripe de forma nativa, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte con lo siguiente:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que cobrar impuestos en función de tus transacciones de Stripe. Después de registrarte, puedes activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a recaudar impuestos agregando una línea de código a tu integración existente de Stripe o la recaudación de impuestos a los productos de Stripe que no requieran programación, como Invoicing, con tan solo un clic.

- Inscribirte para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros fiscales y benefíciate de un proceso simplificado que completa previamente los datos de la solicitud, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás ubicado fuera de EE. UU., Stripe trabaja con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Cobrar de forma automática el impuesto sobre las ventas: Stripe Tax calcula y recauda el importe de los impuestos adeudados. Admite cientos de productos y servicios y está al día sobre las normas fiscales y los cambios de tasas.

- Simplificar la declaración fiscal y la remisión de impuestos: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con los datos de tus transacciones con Stripe, lo que les permite a nuestros socios gestionar las declaraciones fiscales para que puedas concentrarte en el crecimiento de tu empresa.

Obtén más información sobre Stripe Tax.