การจัดการภาษีและการปฏิบัติตามข้อกำหนดเป็นเรื่องที่ยาก โดยเฉพาะอย่างยิ่งเมื่อธุรกิจของคุณขยายกิจการ คุณต้องเข้าใจว่าธุรกิจของคุณมีภาระหน้าที่ทางภาษีในตำแหน่งที่ตั้งใด จำนวนภาษีที่คุณควรเรียกเก็บ และสิ่งที่ควรดำเนินการกับภาษีที่เรียกเก็บมา กระบวนการนี้อาจมีค่าใช้จ่ายและใช้เวลานาน เพราะบริษัทมักจะใช้เวลาหลายเดือนไปกับการเชื่อมต่อการทำงานกับเครื่องมือด้านภาษีเพราะต้องการที่จะลดภาระงานนี้

ยิ่งคุณขายผลิตภัณฑ์มากเท่าไหร่ และยิ่งขายหลายในตำแหน่งที่ตั้งมากแค่ไหน เรื่องของภาษีก็จะยิ่งซับซ้อนมากขึ้นตามไปด้วย ภาษีจะมีความซับซ้อนเป็นพิเศษสำหรับธุรกิจออนไลน์ ที่มักให้บริการแก่ลูกค้าที่อยู่ในหลายรัฐและหลายประเทศ ซึ่งหมายความว่าคุณจะต้องทำความเข้าใจกฎเกี่ยวกับภาษีในทุกเขตอำนาจศาลเพื่อให้มั่นใจว่ามีการปฏิบัติตามข้อกำหนด รวมถึงหลีกเลี่ยงการจ่ายค่าปรับและดอกเบี้ย พร้อมทั้งการจ่ายภาษีไม่ครบ

ยิ่งไปกว่านั้น อัตราภาษีเปลี่ยนแปลงเป็นประจำ ในปี 2025 เพียงปีเดียว สหรัฐอเมริกาได้ทำการเปลี่ยนแปลงอัตราภาษีการขายในท้องถิ่นมากกว่า 400 รายการ และหลายประเทศในยุโรปเปลี่ยนอัตราภาษีมูลค่าเพิ่มเพื่อตอบสนองต่อปัจจัยทางเศรษฐกิจ เช่น อัตราเงินเฟ้อ

คู่มือนี้จะครอบคลุมภาษีทางอ้อมพื้นฐาน เช่น ภาษีมูลค่าเพิ่ม (VAT) ภาษีสินค้าและบริการ (GST) และภาษีการขาย นอกจากนี้ คุณยังจะได้เรียนรู้วิธีการที่ Stripe Tax ช่วยให้คุณปฏิบัติตามข้อกำหนดเหล่านั้นได้

ภาษีทางอ้อมคืออะไร

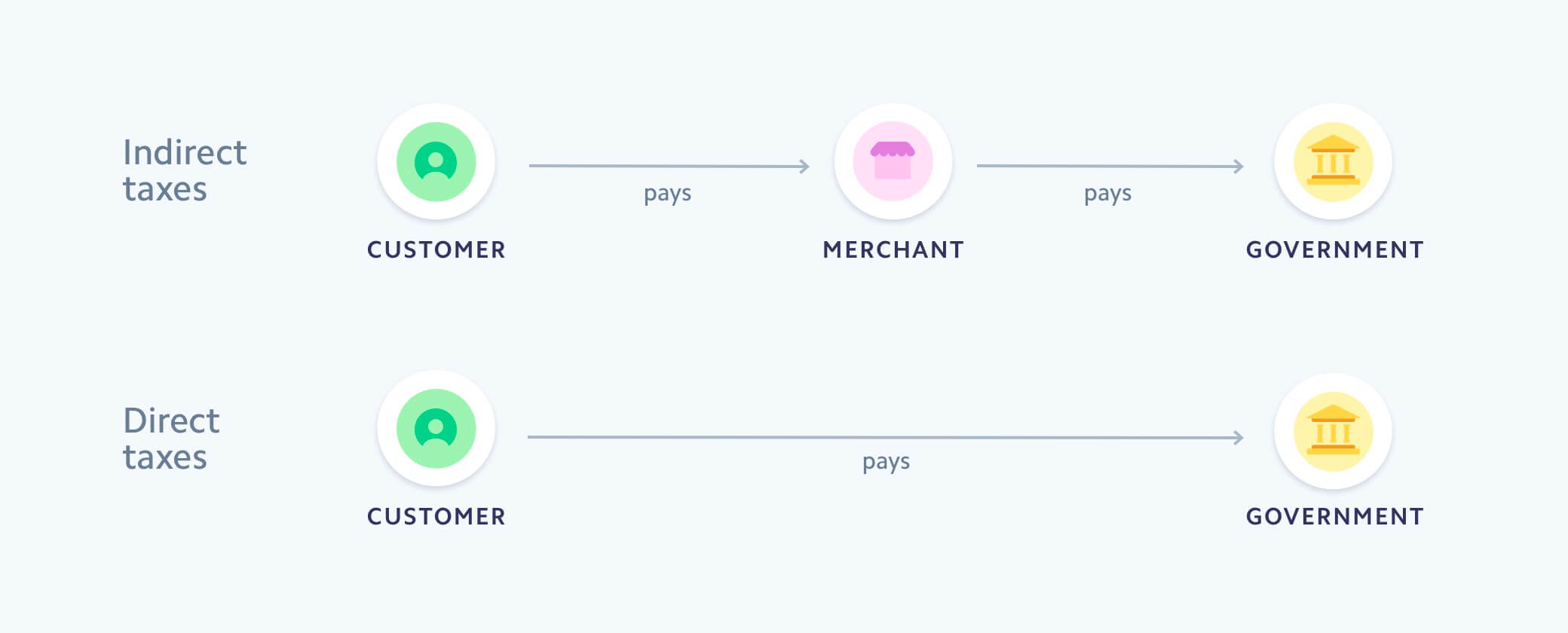

ธุรกิจต่างๆ เรียกเก็บภาษีทางอ้อมในนามของเทศบาลและรัฐบาล กฎระเบียบจะแตกต่างกันอย่างมากในแต่ละประเทศ และแม้กระทั่งในแต่ละรัฐ และอาจมีผลทั้งกับสินค้าที่จับต้องได้ ผลิตภัณฑ์ดิจิทัล และบริการ

ภาษีเหล่านี้ไม่เหมือนกับภาษีทางตรง เช่น ภาษีเงินได้ ซึ่งบุคคลทั่วไปหรือองค์กรต่างๆ จ่ายให้กับรัฐบาลโดยตรงตามรายได้หรือผลกําไรของตน แต่ภาษีทางอ้อมจะเรียกเก็บจากการขายสินค้าหรือบริการและชําระเงินโดยลูกค้าผ่านธุรกิจต่างๆ

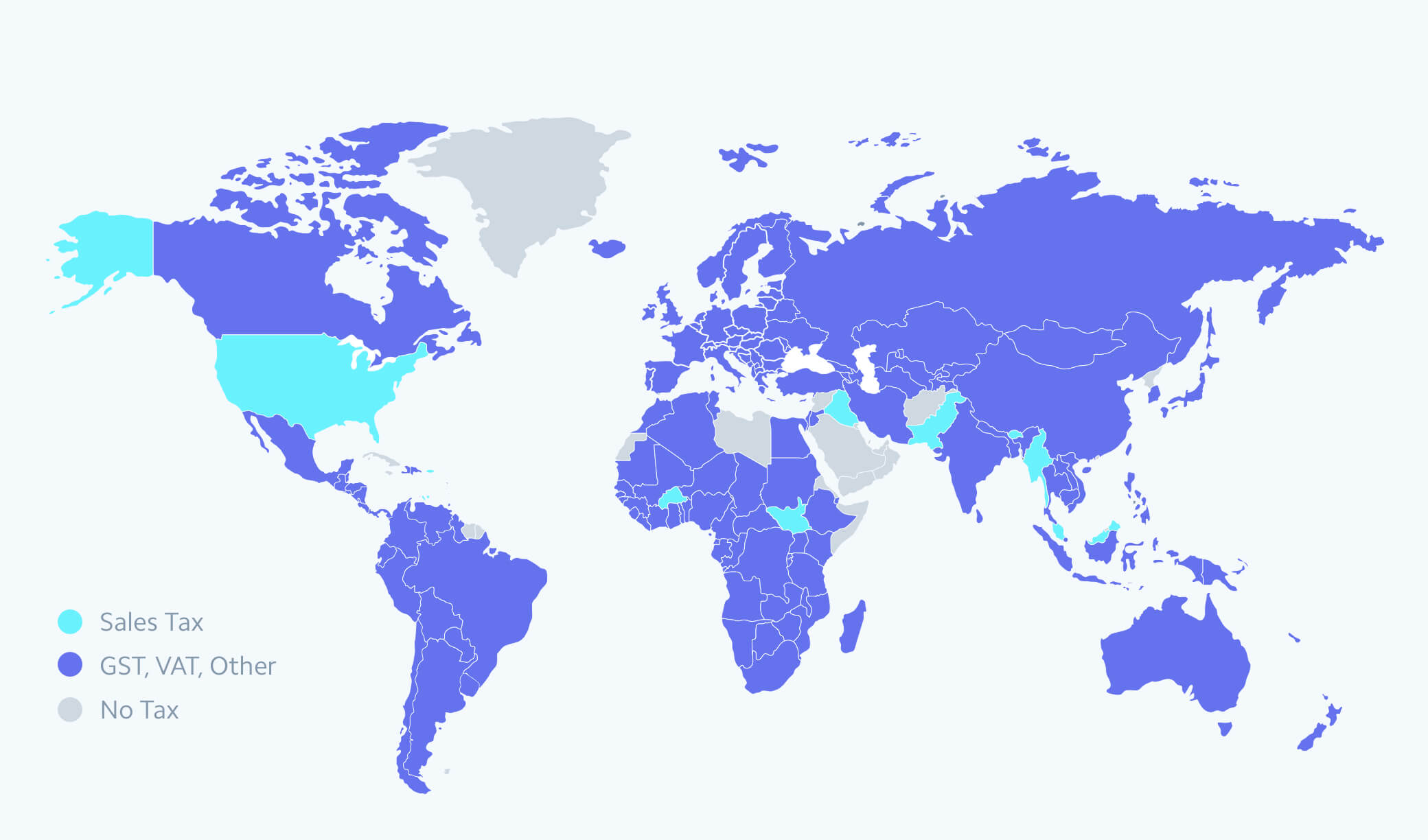

ภาษีทางอ้อมมีชื่อแตกต่างกันไปทั่วโลก ภาษีทางอ้อมเรียกว่าภาษีการขายในสหรัฐอเมริกา ภาษีมูลค่าเพิ่ม (VAT)ในยุโรป ภาษีสินค้าและบริการ (GST) ในออสเตรเลีย และภาษีการบริโภค (JCT) ในญี่ปุ่น ขั้นตอนการเรียกเก็บภาษีเหล่านี้อาจแตกต่างกันอย่างมาก แต่ผลลัพธ์ที่ได้จะเหมือนกัน ซึ่งก็คือ ลูกค้าปลายทางเป็นผู้ชําระภาษี

ประเทศส่วนใหญ่กําหนดให้ธุรกิจต้องเก็บภาษีบางประเภท

ภาษีทางอ้อมสําหรับสินค้าที่จับต้องได้

การดําเนินการด้านภาษีสำหรับสินค้าที่จับต้องได้จะขึ้นอยู่กับสถานที่จัดส่งและรับ รวมถึงวิธีที่เขตอํานาจศาลแต่ละแห่งจัดหมวดหมู่ผลิตภัณฑ์ แต่ละเมือง รัฐ และประเทศจะมีความแตกต่างกันออกไป

ตัวอย่างเช่น หากลูกค้าในเมืองลอสแอนเจลิสซื้อเสื้อกันหนาว ก็จะจ่ายภาษีการขาย 9.5% ขณะที่ผู้ซื้อในบริเวณใกล้เคียงคัลเวอร์ ซิตี้ ซึ่งเป็นส่วนหนึ่งของลอสแองเจลิสเคาน์ตีจะต้องจ่ายภาษีการขาย 10.2% สําหรับเสื้อสเวตเตอร์แบบเดียวกัน

ความแตกต่างในท้องถิ่นเหล่านี้ยังขยายไปถึงประเภทของผลิตภัณฑ์ ในเท็กซัส รองเท้าบูทคาวบอยนั้นไม่มีภาษี แต่รองเท้าบูทเดินป่าจะเก็บภาษี ในไอร์แลนด์ รองเท้าเด็กนั้นไม่มีภาษี แต่รองเท้าสําหรับผู้ใหญ่จะเก็บภาษี

ภาษีทางอ้อมสําหรับผลิตภัณฑ์ดิจิทัล

เขตอํานาจศาลที่ยื่นภาษีจะกําหนดระเบียบข้อบังคับโดยอิงตามคําจํากัดความของตนเองเกี่ยวกับ "ผลิตภัณฑ์ดิจิทัล" โดยทั่วไปแล้วผลิตภัณฑ์และบริการดิจิทัลนั้นมีรูปแบบที่จับต้องไม่ได้ คุณไม่สามารถถือไว้ในมือและลูกค้ามักดาวน์โหลดมาจากอินเทอร์เน็ตหรือเข้าถึงผ่านแอปหรือเว็บไซต์ ตัวอย่างผลิตภัณฑ์และบริการดิจิทัล ได้แก่ หนังสืออิเล็กทรอนิกส์ หลักสูตรออนไลน์ ไฟล์เพลง และการเป็นสมาชิกเว็บไซต์

ในสหภาพยุโรป ผลิตภัณฑ์ดิจิทัลต้องเสียภาษีหากตรงตามเกณฑ์ 4 ข้อ ดังนี้

- ไม่ใช่สินค้าที่จับต้องได้

- ผู้ค้าส่งสินค้าให้ทางออนไลน์

- บริการนี้อาศัยการมีปฏิสัมพันธ์โดยมนุษย์น้อยมาก

- สินค้าสร้างด้วยและสร้างโดยเทคโนโลยี

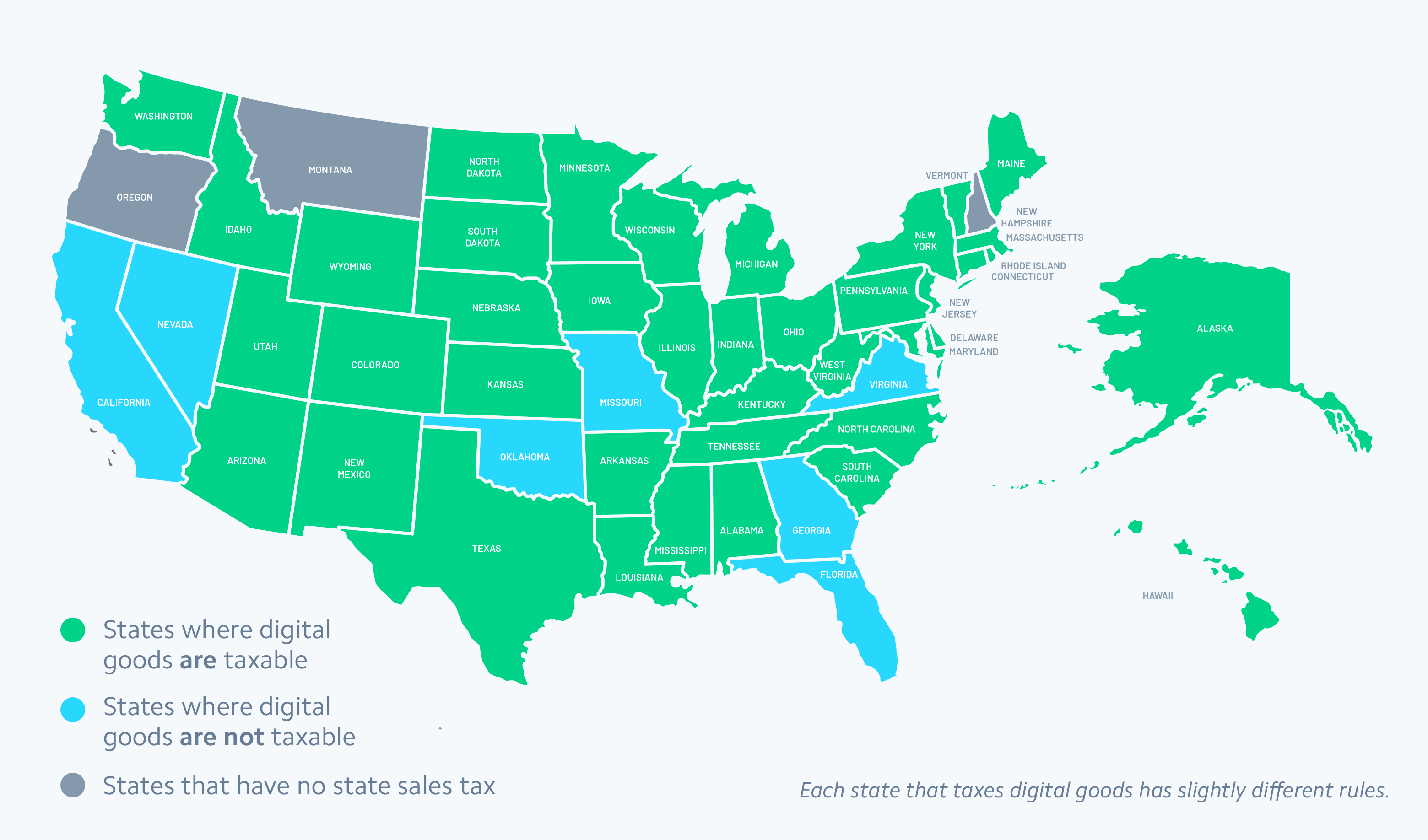

ในสหรัฐอเมริกา ข้อบังคับด้านภาษีสําหรับผลิตภัณฑ์ดิจิทัลนั้นมีความแตกต่างกันไปในแต่ละรัฐ ปัจจุบัน ผู้ค้าส่วนใหญ่กําหนดให้เรียกเก็บภาษีการขายสําหรับผลิตภัณฑ์ดิจิทัล คุณจะต้องทําความเข้าใจและพิจารณาความแตกต่างในรัฐ เคาน์ตี และเมืองต่างๆ

ประเทศอื่นๆ ต่างก็มีแนวทางของตัวเองในการเรียกเก็บภาษีสำหรับผลิตภัณฑ์ดิจิทัล เมื่อพิจารณาว่าสินค้าดิจิทัลนั้นยังคงเป็นเรื่องใหม่ในเศรษฐกิจโลก และระเบียบข้อบังคับต่างๆ ก็ยังไม่เป็นที่คุ้นเคย กฎหมายระดับประเทศและมาตรฐานจึงยังคงมีการพัฒนาอย่างต่อเนื่อง และกำหนดให้ธุรกิจต่างๆ ต้องปฏิบัติตามข้อกําหนดอยู่เสมอ

กระบวนการปฏิบัติตามข้อกําหนดด้านภาษีทางอ้อมมีหลักการทํางานอย่างไร

ไม่ว่าลูกค้าของคุณจะอยู่ที่ใด คุณก็จะต้องตอบคําถามเหล่านี้ที่เกี่ยวข้องกับการปฏิบัติตามข้อกําหนดด้านภาษีทางอ้อม

- ฉันมีภาระหน้าที่ในการเรียกเก็บภาษีที่ไหนและเมื่อใด

- ฉันจะจดทะเบียนเพื่อเรียกเก็บภาษีได้อย่างไร

- ฉันควรเรียกเก็บภาษีเท่าใดสําหรับผลิตภัณฑ์หรือบริการแต่ละรายการ

- ฉันจะยื่นและนําส่งเงินที่เรียกเก็บได้อย่างไร

ขั้นตอนที่ 1: ประเมินภาระหน้าที่ทางภาษีของคุณ หากจําเป็น

ทั้งนี้ คุณต้องทําความเข้าใจความรับผิดด้านภาษีก่อนจึงจะปฏิบัติตามข้อกําหนดได้ โดยทั่วไปแล้ว คุณจะต้องเรียกเก็บภาษีในทุกที่ที่คุณมีลูกค้า แม้ว่าธุรกิจของคุณจะตั้งอยู่ในอีกฝากหนึ่งของโลกก็ตาม บางเขตอํานาจศาลกําหนดให้ธุรกิจเรียกเก็บภาษีเมื่อเกินเกณฑ์การขายแล้ว (รายได้หรือยอดธุรกรรมเป็นจํานวนที่เจาะจงซึ่งได้รับภายในระยะเวลาหนึ่ง ในประเทศแห่งหนึ่ง)

ในสหรัฐฯ เกณฑ์ภาษีการขายจะแตกต่างกันไปในแต่ละรัฐ โดยอาจอิงตามรายรับต่อปีหรือจํานวนธุรกรรม ในสหภาพยุโรป เกณฑ์การจดทะเบียนจะแตกต่างกันไปในแต่ละประเทศ แต่ธุรกิจที่ไม่ได้อยู่ในสหภาพยุโรปที่จําหน่ายสินค้าดิจิทัลให้แก่ลูกค้าในสหภาพยุโรปจะต้องเรียกเก็บภาษีตั้งแต่ธุรกรรมรายการแรก

ขั้นตอนที่ 2: จดทะเบียนเพื่อเก็บภาษี

คุณต้องจดทะเบียนกับรัฐหรือประเทศที่คุณมียอดตามเกณฑ์การจดทะเบียนก่อนจึงจะเก็บภาษีจากลูกค้าได้

การจดทะเบียนในสหรัฐอเมริกา

สําหรับแต่ละรัฐที่คุณมีคุณสมบัติตรงตามเกณฑ์การจดทะเบียน ให้ไปที่เว็บไซต์ของหน่วยงานที่รับผิดชอบด้านภาษีการขายเพื่อดูรายละเอียดเกี่ยวกับวิธีการจดทะเบียน วันครบกําหนดการจดทะเบียนเมื่อคุณถึงเกณฑ์จะะแตกต่างกันไปในแต่ละรัฐ ตัวอย่างเช่น ในรัฐเท็กซัส ธุรกิจนอกรัฐจะต้องจดทะเบียนในวันแรกของเดือนที่ 4 หลังจากถึงเกณฑ์การจดทะเบียน ซึ่งปกติแล้วจะเรียกว่าเกณฑ์ความเชื่อมโยงทางเศรษฐกิจในสหรัฐอเมริกา ในโรดไอแลนด์ ธุรกิจจะมีเวลาถึงวันที่ 1 มกราคมหลังจากถึงเกณฑ์ความเชื่อมโยงทางเศรษฐกิจในการจดทะเบียน เรียกเก็บ และเริ่มนําส่งภาษีการขาย

ให้ Stripe จัดการการจดทะเบียนภาษีในสหรัฐอเมริกาแทนคุณ และรับประโยชน์จากขั้นตอนการกรอกรายละเอียดการสมัครล่วงหน้า ซึ่งจะช่วยให้คุณไม่ต้องเสียเวลาและมั่นใจถึงการปฏิบัติตามระเบียบข้อบังคับในแต่ละประเทศ

การจดทะเบียนในยุโรป

ยุโรปเปิดตัว VAT OSS (VAT One-Stop Shop) เพื่อทําให้กระบวนการจดทะเบียนในประเทศในยุโรปเป็นเรื่องง่าย หากจดทะเบียน VAT OSS คุณจะไม่ต้องจดทะเบียนกับแต่ละประเทศในสหภาพยุโรปที่คุณจําหน่ายสินค้าหรือบริการจากทางไกล หากคุณอยู่ในประเทศสมาชิกสหภาพยุโรป ก็สามารถลงทะเบียนโดยใช้พอร์ทัล OSS ในประเทศของคุณ แต่หากธุรกิจตั้งอยู่นอกสหภาพยุโรป คุณสามารถเลือกประเทศในยุโรปเพื่อจดทะเบียนใช้งาน OSS ได้ ธุรกิจทั้งหมดที่ขายในสหภาพยุโรปจะต้องจดทะเบียน OSS โปรดทราบว่าหลังเบร็กซิต สหราชอาณาจักรมีขั้นตอนการจดทะเบียนภาษีมูลค่าเพิ่มซึ่งแยกจาก VAT OSS ของยุโรป

ขั้นตอนที่ 3: กําหนดอัตราและการดําเนินการด้านภาษี

อัตราภาษีแตกต่างกันไปตามเขตอํานาจศาล รวมถึงผลิตภัณฑ์และบริการ คุณจะต้องคํานึงถึงความแตกต่างเหล่านั้นสำหรับสินค้าทุกอย่างที่คุณขาย

อัตราภาษีในสหรัฐอเมริกา

สหรัฐอเมริกาไม่มีระบบภาษีการขายระดับประเทศ 45 รัฐและวอชิงตัน ดี.ซี. เรียกเก็บภาษีการขายระดับรัฐที่มีอัตราตั้งแต่ 2.9% ถึง 7.25% 38 รัฐมีรูปแบบภาษีการขายท้องถิ่นเพิ่มเติม ซึ่งเฉลี่ยแล้วจะสูงกว่า 5.0% ในบางรัฐ ยิ่งมีเขตอํานาจศาล (เมือง เคาน์ตี รัฐ) ที่คุณขายสินค้ามากเท่าไหร่ ภาษีก็จะซับซ้อนมากขึ้นเท่านั้น

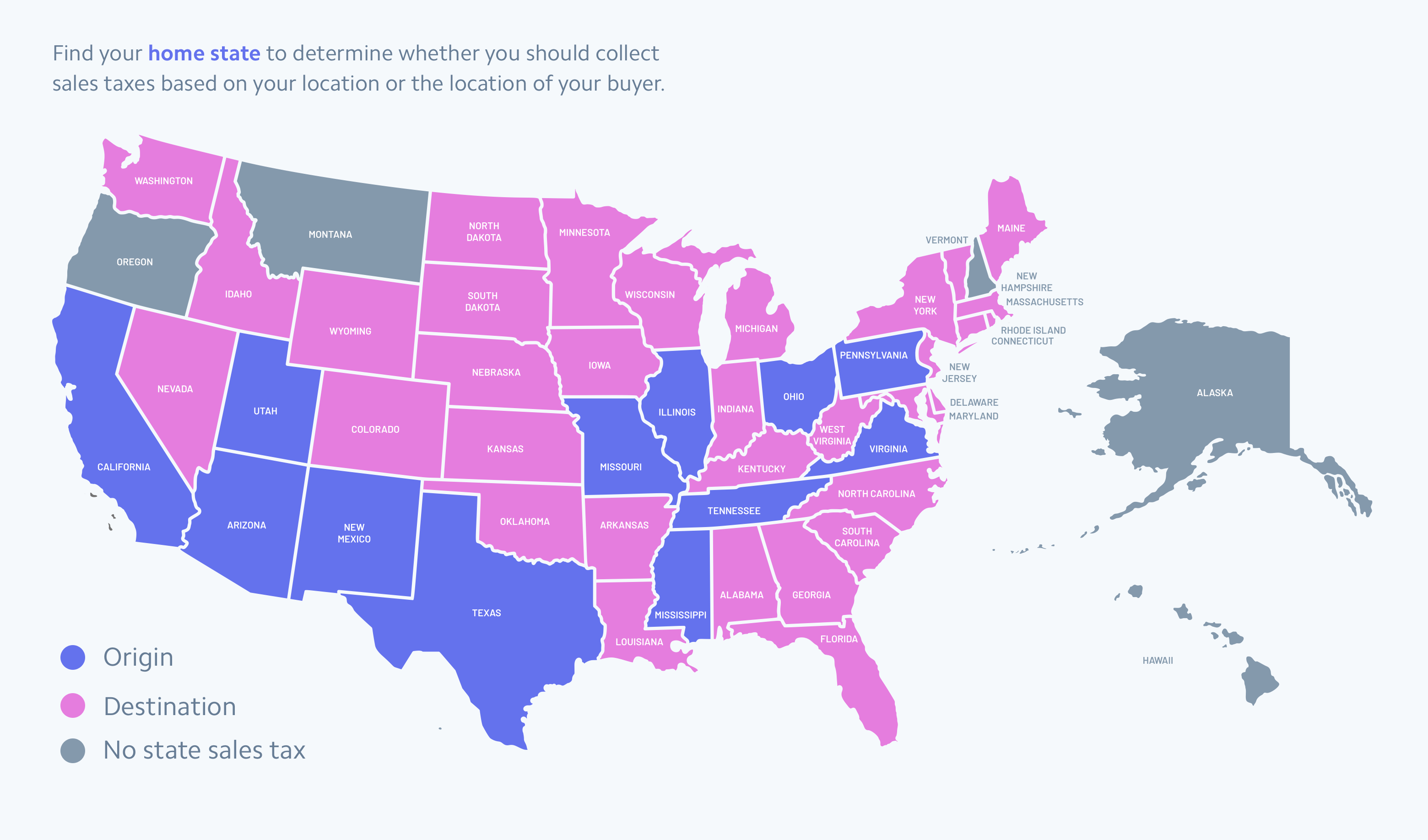

หลายรัฐมีเขตอํานาจศาลหลายร้อยแห่ง ดังนั้นการระบุว่าอัตราภาษีของเขตอํานาจศาลใดมีผลกับธุรกรรมรายการไหมจึงเป็นเรื่องที่ซับซ้อน ตัวอย่างเช่น หากรัฐที่คุณอยู่มีระบบการคิดภาษีตามต้นทาง ระบบจะเรียกเก็บภาษีการขายโดยอิงตามสถานที่ที่คุณซึ่งเป็นผู้ขายอาศัยอยู่ แต่หากรัฐที่คุณอยู่เป็นรัฐที่อิงตามปลายทาง ระบบก็จะเรียกเก็บภาษีการขายตามตําแหน่งที่ตั้งที่ลูกค้าของคุณอาศัยอยู่

รูปภาพซึ่งแสดงรัฐที่คุณควรเรียกเก็บภาษีการขายตามตําแหน่งที่ตั้งของคุณหรือตําแหน่งที่ตั้งของผู้ซื้อ

อัตราภาษีในยุโรป

อัตราภาษีมูลค่าเพิ่มในสหภาพยุโรปมีความหลากหลายเช่นเดียวกับอัตราภาษีในสหรัฐฯ ฮังการีมีอัตราภาษีมูลค่าเพิ่มสูงสุดในสหภาพยุโรป โดยมีอัตราอยู่ที่ 27% ในขณะที่ลักเซมเบิร์กมีอัตราภาษีมูลค่าเพิ่มต่ําสุดที่ 17% สําหรับธุรกรรมข้ามพรมแดนในสหภาพยุโรป คุณจะต้องระบุประเทศที่อาจเรียกเก็บภาษีมูลค่าเพิ่มและผู้รับผิดชอบในการนําส่งภาษี (คุณในฐานะเจ้าของธุรกิจหรือลูกค้า)

ขั้นตอนที่ 4: ยื่นและนําส่งภาษี

หากต้องการยื่นภาษี คุณจะต้องส่งแบบแสดงรายการภาษีให้หน่วยงานแต่ละแห่ง ซึ่งโดยทั่วไปแล้วคือรัฐหรือประเทศที่คุณจดทะเบียนและเก็บภาษี ในบางรัฐของสหรัฐอเมริกา คุณอาจจะต้องยื่นภาษีที่ระดับเมืองหรือเคาน์ตีด้วย หากไม่มีการจัดการภาษีการขายในระดับรัฐ วันครบกําหนดในการยื่นภาษีจะขึ้นอยู่กับรัฐหรือประเทศ และอาจเปลี่ยนแปลงตามรายได้ต่อปีของคุณและปัจจัยอื่นๆ คุณอาจต้องชําระภาษีรายสัปดาห์ รายเดือน หรือรายปี และถึงแม้จะไม่ได้ขายผลิตภัณฑ์ใดๆ ในรัฐที่จดทะเบียน คุณก็อาจยังต้องรายงานข้อมูลดังกล่าว

Stripe Tax ช่วยอะไรได้บ้าง

Stripe ช่วยมาร์เก็ตเพลสต่างๆ สร้างและขยายธุรกิจการชำระเงินและบริการทางการเงินระดับโลกที่ทรงประสิทธิภาพได้ โดยใช้เวลาการทำงานน้อยลงและมีโอกาสในการเติบโตมากขึ้น Stripe Tax ลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีทั่วโลก เพื่อให้คุณมีเวลาทุ่มเทกับการพัฒนาธุรกิจให้เติบโต โดยระบบจะคำนวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษี GST โดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีก 100 ประเทศ Stripe Tax สร้างขึ้นภายใน Stripe โดยเฉพาะ และช่วยให้คุณเริ่มใช้งานได้รวดเร็วขึ้นโดยที่ไม่ต้องมีการผสานการทำงานหรือใช้ปลั๊กอินของบริษัทอื่น

Stripe Tax ช่วยคุณทำสิ่งต่อไปนี้ได้

- ทำความเข้าใจว่าต้องจดทะเบียนและเรียกเก็บภาษีที่ไหน: ดูประเทศที่คุณอาจต้องเรียกเก็บภาษีตามธุรกรรม Stripe หลังจากจดทะเบียนแล้ว คุณสามารถปิดใช้การเรียกเก็บภาษีในรัฐหรือประเทศใหม่ได้ในไม่กี่วินาที คุณจะเริ่มเรียกเก็บภาษีได้โดยเพิ่มโค้ดเพียงบรรทัดเดียวลงในการผสานการทำงาน Stripe ที่ใช้อยู่ หรือเพิ่มการเรียกเก็บภาษีลงในผลิตภัณฑ์ Stripe ที่ไม่ต้องเขียนโค้ด เช่น Invoicing ด้วยการคลิกเพียงปุ่มเดียว

- จดทะเบียนชำระภาษี: หากคุณมีธุรกิจอยู่ในสหรัฐอเมริกา สามารถให้ Stripe จัดการการจดทะเบียนภาษีแทนคุณ ช่วยกรอกรายละเอียดการสมัครล่วงหน้าและรับประโยชน์จากขั้นตอนที่ง่ายขึ้น ถ้าคุณอยู่นอกประเทศสหรัฐอเมริกา Stripe พารท์เนอร์กับ Taxually ในการจดทะเบียนภาษีกับสำนักงานสรรพากรในพื้นที่ ให้คุณประหยัดเวลาและปฏิบัติตามระเบียบข้อบังคับท้องถิ่นได้ง่ายขึ้น

- เก็บภาษีการขายโดยอัตโนมัติ: Stripe Tax จะคำนวณและเก็บภาษีตามจำนวนที่ค้างชำระ โดยรองรับสินค้าและบริการหลายร้อยรายการ ทั้งยังมีข้อมูลล่าสุดเกี่ยวกับกฎและการเปลี่ยนแปลงอัตราภาษี

- ทำให้การยื่นและนำส่งเป็นเรื่องง่ายขึ้น: พาร์ทเนอร์ทั่วโลกที่ได้รับความไว้วางใจของเราจะช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นซึ่งเชื่อมต่อกับข้อมูลธุรกรรมใน Stripe ของคุณ ให้พาร์ทเนอร์ของเราช่วยจัดการการยื่นเอกสารให้คุณ เพื่อให้คุณมีเวลาไปมุ่งเน้นในการพัฒนาธุรกิจให้เติบโต

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Tax