管理税务和保持合规性是困难的,尤其是当您扩展业务时。您必须了解您的业务在哪些地方有税务义务、应该收取多少税,以及应该如何处理所收取的税款。这个过程可能成本高昂且耗时;公司通常需要花费数月时间与税务引擎集成,以减轻这项工作。

销售的产品越多、销售的地点越多,税务问题就越复杂。线上企业的税务问题尤其复杂,因为它们通常服务于来自不同州和国家/地区的客户。这意味着您需要了解每个管辖区的税务规则,以确保合规并避免因未支付税款而产生的罚款和利息。

此外,税率也经常变化。仅2025年,美国就推出了400多项地方销售税率调整。许多欧洲国家也调整了增值税率,以应对通胀等经济因素。

本指南涵盖间接税的基础知识,例如增值税 (VAT)、商品及服务税 (GST) 和销售税。您还将了解 Stripe Tax 如何帮助您合规。

什么是间接税?

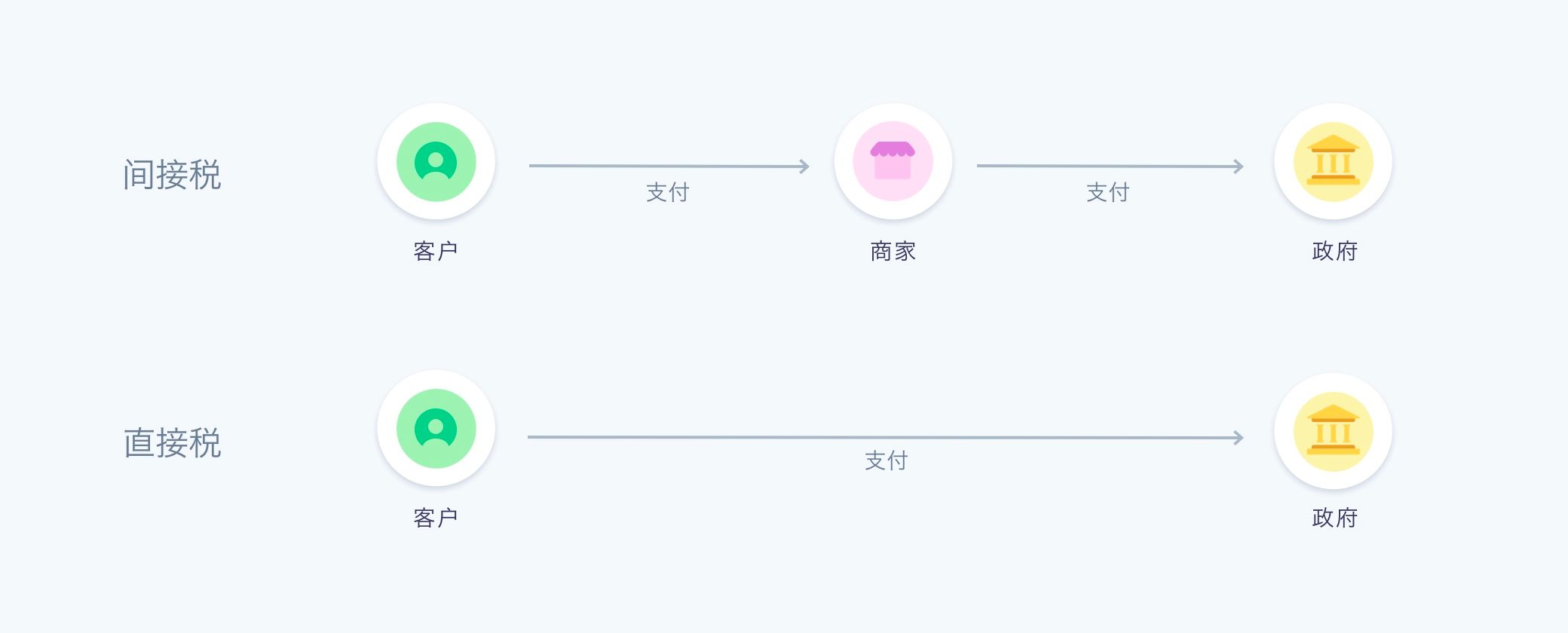

间接税是商家代表地方政府和国家政府向顾客收取的税种。这些税款的征收规则在不同国家和州之间有很大差异,并可能涉及实体商品、数字产品和服务。

间接税与所得税等直接税的区别在于:直接税由个人或组织根据其收益或利润直接向政府缴纳,而间接税是针对商品或服务的销售征收的,由客户通过商家支付。

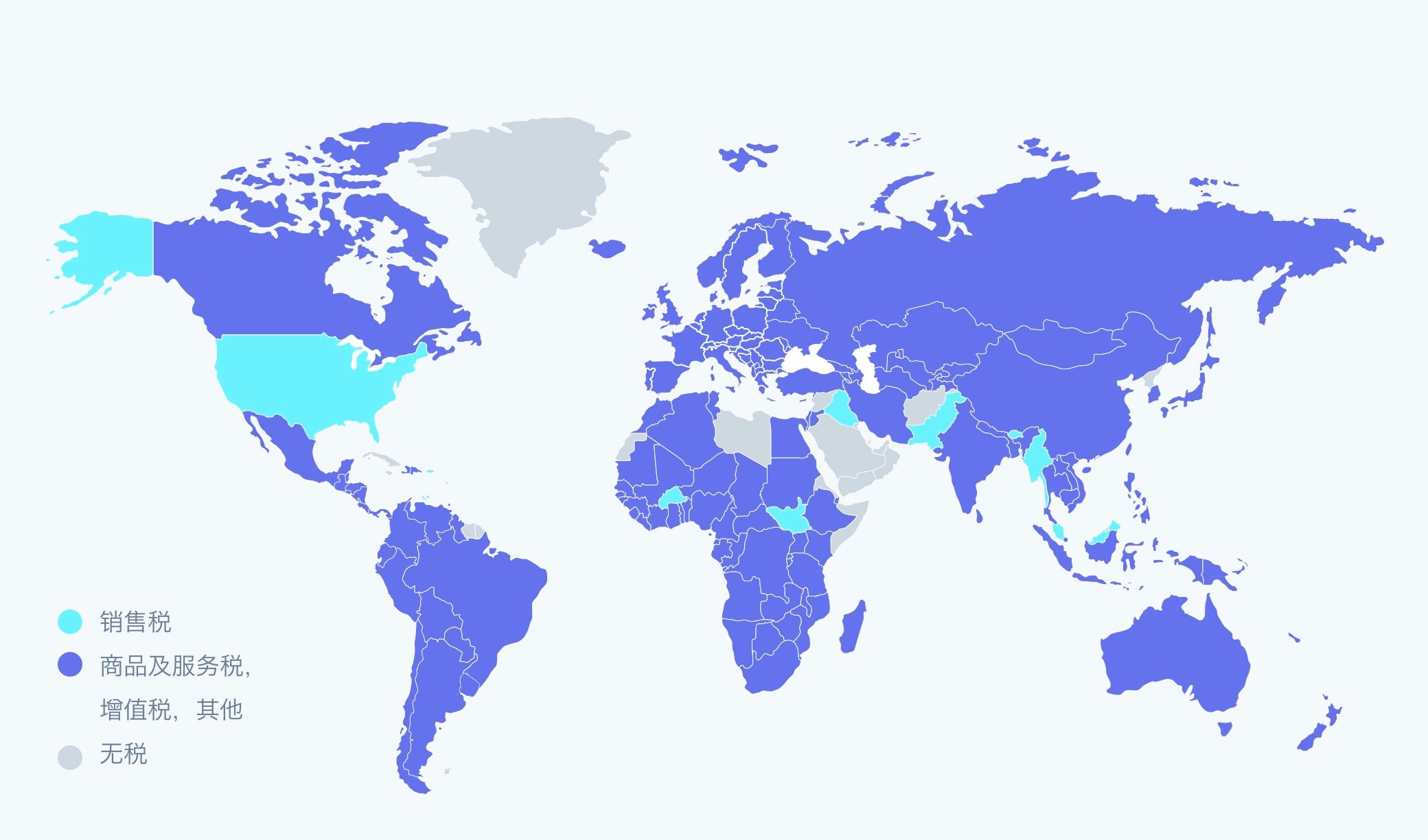

在全球范围内,间接税有多种不同的名称。在美国,间接税被称为销售税;在欧洲,被称为增值税 (VAT);在澳大利亚,被称为商品及服务税(GST);在日本,被称为消费税(JCT)。尽管这些税种的征收过程各不相同,但它们都有一个共同点:最终由消费者支付税款。

大多数国家/地区都要求商家征收某种形式的间接税。

对实物产品征收间接税

对实物产品的税务处理取决于发货地和收货地,以及每个司法管辖区对产品分类的方式。不同的城市、州和国家/地区之间可能存在很大差异。

例如,如果一个顾客在洛杉矶市中心买了一件毛衣,他们需要支付 9.5% 的销售税。而在洛杉矶县附近的卡尔弗城购买同一件毛衣,则需要缴纳 10.2%。

不同地区对产品类型的税务处理也各不相同。例如,在德克萨斯州,牛仔靴免税,但登山靴则需征税。在爱尔兰,儿童鞋免税,但成人鞋类需征税。

对数字产品征收间接税

税收管辖区根据自己对“数字产品”的定义制定了相应法规。一般来说,数字产品和服务没有实体形态。顾客往往是从网上下载数字产品,或者通过应用程序或网站来使用。数字产品和服务的例子包括电子书、在线课程、音乐文件和网站会员资格。

在欧盟,如果数字产品符合以下四条标准,就需要纳税:

- 不属于实物产品。

- 商家在线交付商品。

- 服务过程极少涉及人员互动。

- 产品是用技术或通过技术生产的。

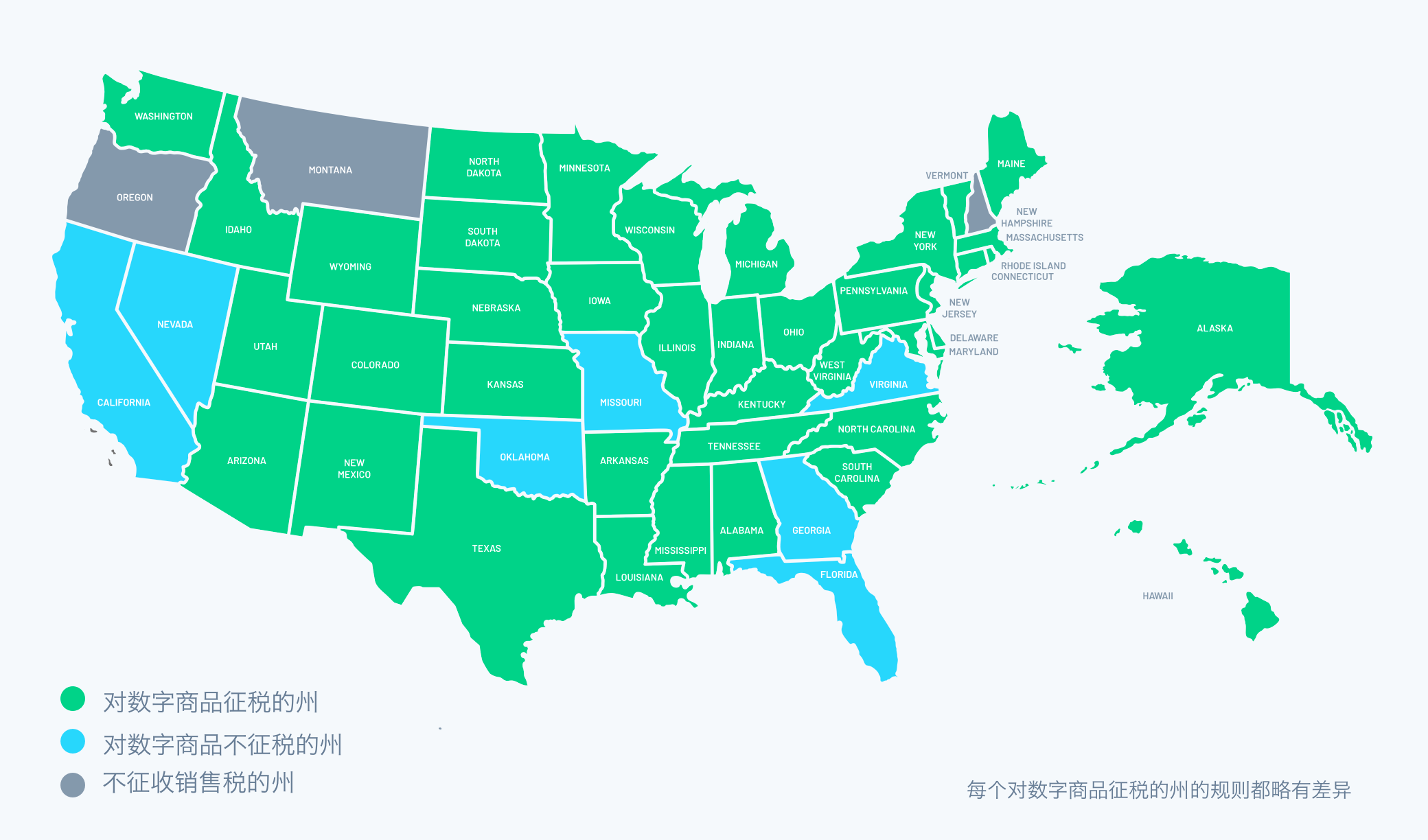

在美国,针对数字产品的税收法规因州而异。目前,大多数州要求商家对数字产品征收销售税。您需要了解和考虑州、县和城市之间的差异。

其他国家也采取了自己对数字产品征税的方式。数字产品作为全球经济的新兴领域,相关法规不断更新,合规标准和国家法律不断演变,这就要求商家跟上法规变更的步伐。

间接税合规流程是怎样的?

无论您的客户位于何处,您都需要解决与间接税合规相关的以下问题:

- 我在哪些地方以及何时有收税义务?

- 我该如何注册以收取税款?

- 我应该对每个产品或服务收取多少税?

- 我如何申报并缴纳汇款?

第 1 步:评估您的收税义务

要做到合规,您首先需要了解自己的收税责任。通常,您需要在有客户的地方收取税款,即使您的企业位于世界的其他地方。一些管辖区仅在企业超过销售起征点(在特定时间段内在某个国家/地区获得的特定金额的收入或交易)时要求企业收取税款。

在美国,销售税起征点因州而异。这些起征点可以基于年度收入或交易数量。在欧盟,注册的起征点因国家而异,但非欧盟企业向欧盟客户销售数字产品时,必须从第一笔交易就开始收取税款。

第 2 步:注册收税

在向任何客户收取税款之前,您需要在满足注册阈值的州或国家/地区注册。

在美国注册

在您达到注册阈值的每个州,可通过访问负责销售税的机构网站来获取注册细节。达到注册阈值后,注册截止日期因州而异。例如,在德克萨斯州,跨州企业需在达到注册阈值后的第四个月的第一天注册,通常称为美国的经济关联阈值。在罗德岛,企业必须在达到经济关联阈值后的下一年 1 月 1 日前注册、收取并开始上缴销售税。

让 Stripe 管理您在美国的税务注册流程,并可特享预先填写申请细节的简化流程,从而节省您的时间并确保符合当地法规。

在欧洲注册

欧洲推出了增值税一站式申报服务 (VAT OSS),以简化跨欧洲国家的注册流程。如果您注册 VAT OSS,那么您无需在每个销售商品或服务的欧盟国家注册。如果您位于欧盟国家,可以在自己国家的 OSS 门户注册。但如果您的企业位于欧盟以外,您可以选择任何欧洲国家注册 OSS。所有非欧盟企业在欧盟内销售时必须注册 OSS。脱欧后,英国现在有一个与欧洲 VAT OSS 分开的增值税注册流程。

第 3 步:确定税率和处理方式

税率因管辖区、产品和服务而异。您需要在销售的所有商品中考虑这些细微差别。

美国的税率

美国没有国家销售税制度。45 个州加华盛顿特区收取的州销售税范围从 2.9% 到 7.25% 不等。38 个州有某种形式的地方销售税,在某些州的平均税率超过 5.0%。您销售的管辖区(城市、县、州)越多,税务问题就越复杂。

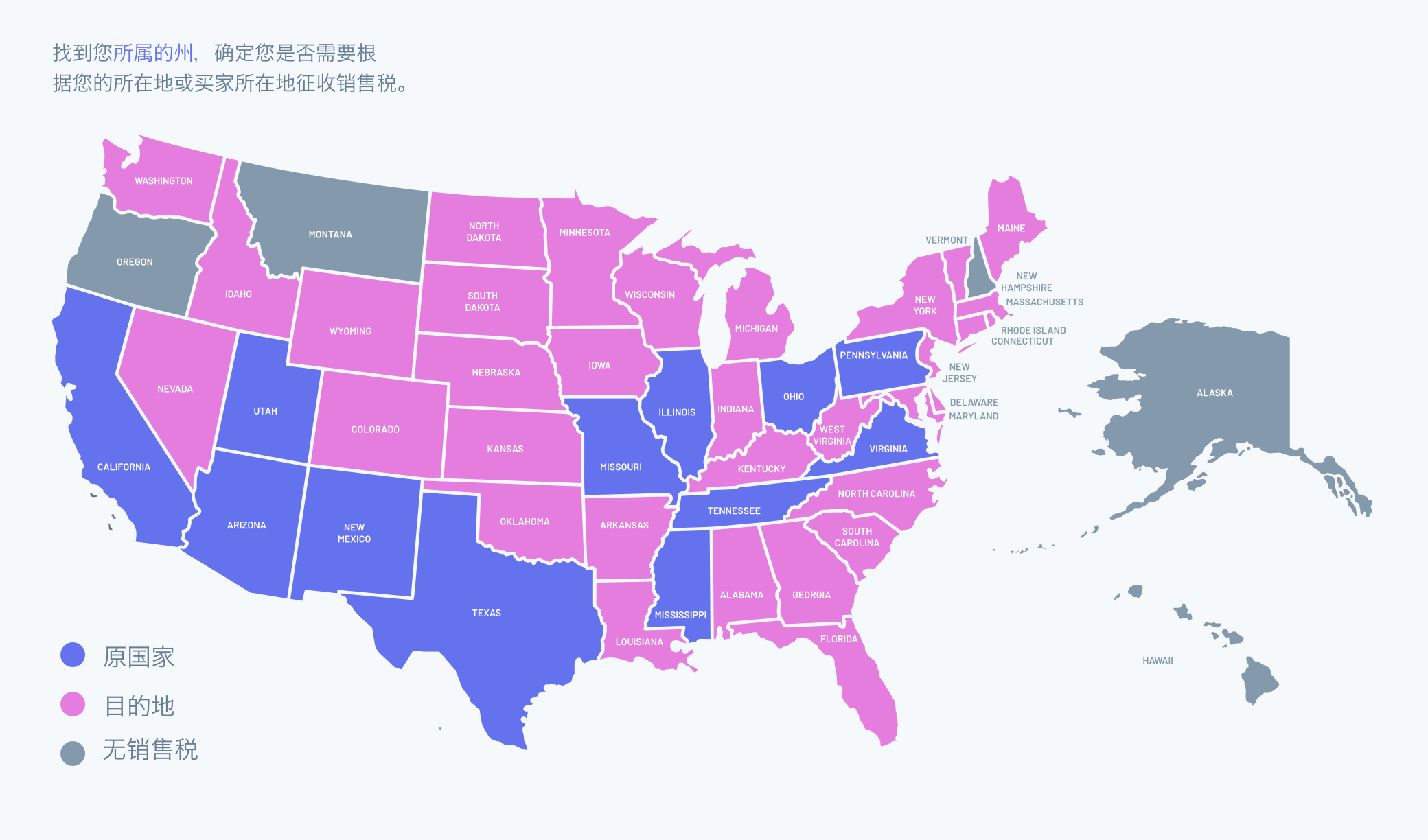

许多州有数百个税务管辖区,因此确定适用于交易的管辖区税率可能很复杂。例如,如果您的母州位于基于原产地的州,则销售税根据您(卖家)的所在地收取。如果您的母州位于基于销售地的州,则销售税根据客户的所在地收取。

图片显示根据您所在的地点或您的买家所在的地点,您应该在哪些州征收销售税

欧洲的税率

正如美国有不同的税率,欧盟内部的增值税税率也各不相同,从匈牙利的 27% 到卢森堡的 17% 不等。对于跨境欧盟交易,您需要确定哪个国家需要征收增值税,以及谁负责缴纳税款(商家或客户)。

Step 4: 报税与缴税

报税时,您需要向每个机构提交纳税申报表,这通常是您注册并收税的州或国家/地区税务机构。在美国的一些州,如果销售税不是在州一级管理的,您可能还需要在市或县一级申报。报税的截止日期取决于具体州或国家/地区,可能会根据您的年收入和其他因素变化。您可能需要每周、每月或每年上缴税款。即使在注册的州没有销售任何产品,您也可能需要提交报税表。

Stripe Tax 如何提供帮助

Stripe 助力交易市场以更低成本构建并扩展全球支付与金融服务业务,开拓更广阔的增长机遇。Stripe Tax 显著简化全球税务合规复杂度,让您专注业务发展。该系统全自动计算并征收全美各州及 100 个国家/地区的实体与数字商品服务相关的销售税、增值税及商品及服务税。该功能原生内置于 Stripe 平台,无需第三方集成或插件即可快速启用。

Stripe Tax 可帮助您:

- 了解在哪里注册和收税:基于 Stripe 交易数据,研判需代征税费的地区。您可以在几秒钟内在新的州或国家/地区开启税费代收功能。您可以通过在现有的 Stripe 集成中添加一行代码来开始收税;也可以向 Stripe 的无代码产品(例如 Invoicing)添加税费代收功能。

- 注册缴纳税款:如果您的企业位于美国,可以让 Stripe 代为管理税务注册事宜,享受预填申请详情的简化流程——为您节省时间,简化当地法规合规流程。如果您位于美国境外,Stripe 将与 Taxually 合作,帮助您在当地税务机关完成登记。

- 自动收取销售税:Stripe Tax 能自动完成应纳税额的计算与收取,支持数百种产品与服务,并实时同步全球税规与税率更新。

- 简化申报和上缴流程:通过与我们可信赖的全球合作伙伴的合作,用户可以体验到与您的 Stripe 交易数据无缝链接,我们的合作伙伴会帮助您管理申报事宜,让您能够专注于发展业务。

了解有关 Stripe Tax 的更多信息。