Questa guida illustra i concetti di base dei pagamenti online e spiega le differenze tra commercianti online, aziende SaaS e che offrono abbonamenti, piattaforme e marketplace, ovvero i modelli aziendali più comuni. Inizia dalle nozioni fondamentali su pagamenti e pagamenti online, poi passa direttamente alla sezione relativa al tuo modello aziendale.

In questo documento troverai anche un glossario dei termini più comunemente utilizzati nel settore, a cui fare riferimento in caso di dubbi durante la lettura.

Se desideri iniziare ad accettare subito pagamenti online, consulta la nostra documentazione per iniziare.

Concetti di base sui pagamenti: come funzionano i pagamenti online?

Prima di trattare nel dettaglio i pagamenti per i diversi modelli aziendali, è utile ottenere una panoramica generale del loro funzionamento: in questo modo comprenderai come avviene il trasferimento di denaro da un cliente alla tua azienda, quale ruolo svolge la banca e quali sono i costi associati. Capire le basi dei pagamenti online ti aiuterà a comprendere meglio come impostare i pagamenti per il tuo modello aziendale in ogni minimo aspetto.

Flusso di pagamenti online

Sono quattro le principali figure coinvolte in una transazione online:

Titolare della carta: la persona proprietaria della carta di credito

Esercente: il titolare dell'attività

Banca acquirente: una banca che elabora i pagamenti con carta di credito per conto dell'esercente e li inoltra alla banca emittente tramite i circuiti delle carte di credito (come Visa, Mastercard, Discover o American Express). Talvolta, per l'elaborazione dei pagamenti le banche acquirenti collaborano con una terza parte.

Banca emittente: la banca che estende il credito ed emette le carte per i consumatori per conto dei circuiti delle carte.

Per accettare i pagamenti con carta, devi operare con ognuna di queste figure (tramite un singolo fornitore di servizi di pagamento o implementando opportune integrazioni).

Prima di tutto, devi aprire un conto bancario business e stabilire una collaborazione con una banca acquirente o un gestore di servizi di pagamento. Banche acquirenti e gestori dei servizi di pagamento permettono l'inoltro dei pagamenti dal tuo sito web ai circuiti delle carte di credito, come Visa, Mastercard, Discover e American Express. A seconda dell'impostazione che hai definito, la banca acquirente (in genere una banca che mantiene i rapporti con il circuito) potrebbe essere separata rispetto al gestore dei servizi di pagamento (che collabora con la banca acquirente per effettuare le transazioni). In alternativa puoi rivolgerti a un unico fornitore che eroga entrambi i servizi.

Per recuperare in modo sicuro i dati di pagamento, potresti inoltre avere bisogno di un gateway che protegge adeguatamente le informazioni. I gateway spesso usano la tokenizzazione per rendere anonimi i dati di pagamento e tengono i dati sensibili al di fuori dei tuoi sistemi, per aiutarti a garantire la conformità alle linee guida di sicurezza del settore, ovvero gli standard PCI.

È possibile che sia un unico fornitore a offrire servizi di gateway, elaborazione e acquisizione, il che semplifica la procedura di pagamento online. Talvolta il fornitore di servizi di pagamento implementa integrazioni dirette con i circuiti delle carte di credito, per ridurre la dipendenza da terze parti.

Quando si accetta un pagamento online, il gateway crittografa i dati da inviare alla banca acquirente e quindi ai circuiti delle carte di credito. Questi, a loro volta, comunicano con la banca emittente che conferma o rifiuta il pagamento. In base ai regolamenti o ai requisiti normativi della banca, prima di accettare un pagamento potrebbe essere necessario un livello di autenticazione aggiuntivo come 3D Secure. La banca emittente trasmette il messaggio al gateway o alla banca acquirente così che tu possa verificare il pagamento con il cliente (mostrando ad esempio il messaggio "pagamento accettato" o "pagamento rifiutato" sul tuo sito).

Questa è in sostanza la procedura di pagamento una tantum online in dollari americani negli Stati Uniti. Per espanderti a livello internazionale, è probabile che tu debba rivolgerti a un partner bancario e stabilire relazioni commerciali in loco. Oppure, se vuoi lanciare sul mercato un nuovo prodotto e vuoi iniziare ad addebitare costi ricorrenti ai clienti, dovrai non solo accettare il numero di carta di credito, ma anche disporre e riscuotere i pagamenti a intervalli di tempo prestabiliti. Dovrai anche implementare una logica per supportare diversi modelli di prezzo, capire come recuperare eventuali pagamenti non andati a buon fine, gestire le ripartizioni pro rata quando i clienti cambiano piano e via dicendo.

Commissioni sulle transazioni e costi dei pagamenti online

Secondo questo sistema, che prevede l'intervento di quattro parti, è prevista una serie di commissioni per ogni transazione elaborata. Visa, Mastercard, Discover, American Express e altri circuiti impongono determinate tariffe, note come commissioni d'interscambio e commissioni di schema.

Le commissioni d'interscambio rappresentano in genere la parte più cospicua dei costi connessi a una transazione. L'importo viene trasferito alla banca emittente poiché è quest'ultima ad assumersi il rischio maggiore, dal momento che concede crediti o servizi bancari al titolare della carta.

Le commissioni di schema vengono riscosse dagli stessi circuiti e possono includere commissioni relative ad autorizzazioni e transazioni transfrontaliere. Le commissioni possono inoltre essere valutate sulla base di rimborsi e altri servizi erogati dal circuito.

L'insieme di tutte queste commissioni costituisce i costi del circuito. Tali costi variano a seconda del tipo di carta, della posizione della transazione, del canale utilizzato (online o in negozio) e del codice merceologico (MCC). Ad esempio, una transazione effettuata con una carta di credito a premi comporterà costi del circuito più elevati rispetto a una transazione con una carta non a premi, in quanto le banche utilizzano spesso queste commissioni al fine di sostenere le spese relative ai programmi a premi.

Con i prezzi standard a consumo di Stripe avrai a disposizione una sola tariffa trasparente per tutti i pagamenti con carta; in questo modo i costi legati ai pagamenti saranno più prevedibili. Ulteriori informazioni.

Per tutte le aziende che accettano pagamenti online

Questa sezione illustra tre argomenti importanti per tutte le aziende che accettano pagamenti: come la procedura di pagamento online può aumentare la conversione e in che modo; come l’aggiunta di metodi di pagamento adeguati può permetterti di raggiungere un maggior numero di potenziali clienti; e infine come semplificare la conformità fiscale in modo da poterti concentrare sulla crescita della tua attività.

Come la procedura di pagamento online può aumentare la conversione

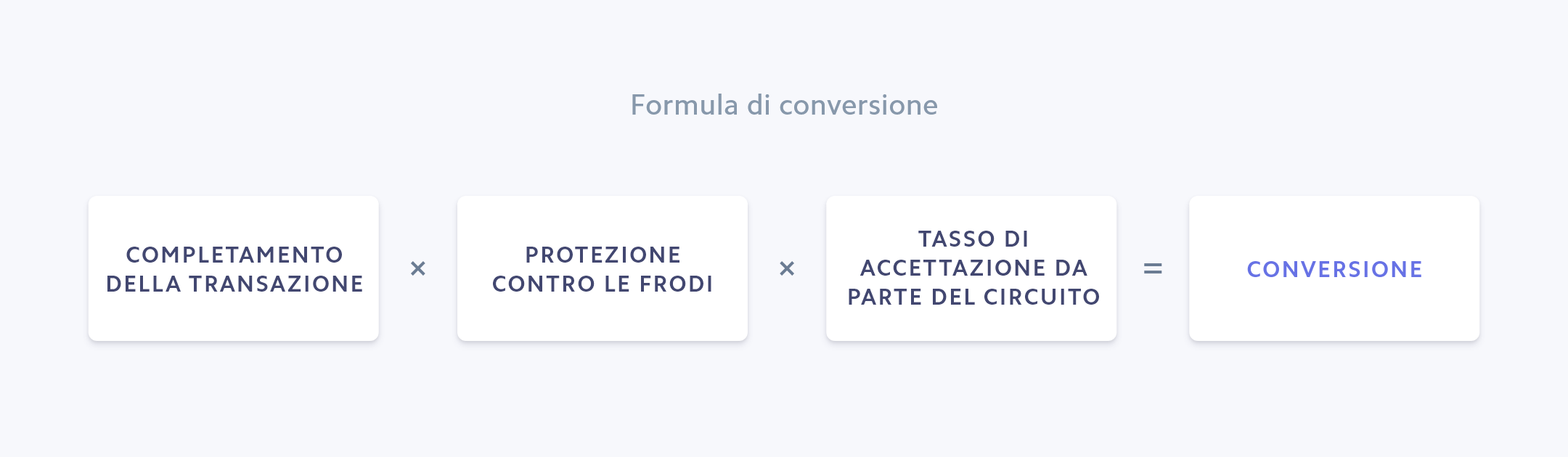

Le transazioni sono composte da tre fasi: pagamento, protezione contro le frodi e accettazione da parte del circuito. La conversione avviene quando la transazione è portata a termine correttamente.

Nel corso di ciascuna fase, il gruppo di potenziali clienti potrebbe restringersi gradualmente: se il flusso di pagamento è lungo e complicato, una percentuale di clienti abbandonerà la procedura. Quando poi si considerano anche le frodi e i tassi di accettazione medi delle transazioni, i clienti si riducono ulteriormente.

Comprendere come avviene l'interazione in queste fasi è molto importante per ottimizzare l'intera procedura, soprattutto per quelle aziende in cui pagamenti, frodi e accettazioni sono gestiti da team diversi, ciascuno focalizzato sulle proprie metriche. Ad esempio, se il team che si occupa del completamento del pagamento si concentra solo sulla riduzione dei tassi di abbandono del carrello, potrebbe decidere di semplificare la procedura chiedendo meno informazioni al cliente. Questo approccio, tuttavia, potrebbe aumentare la percentuale di frodi, poiché non vengono raccolti dati quali l'indirizzo di addebito completo e il CAP per convalidare la transazione.

In questa sezione viene offerta una panoramica della procedura di pagamento online e vengono condivise le pratiche ottimali per aumentare la conversione.

Progettazione di moduli di pagamento ottimali

La procedura di pagamento online inizia con la pagina in cui i clienti inseriscono i dati di pagamento per acquistare beni o servizi. In questa fase è necessario raccogliere un numero sufficiente di dettagli per verificare che il cliente sia chi dice di essere, ma senza complicare troppo la procedura per evitare l'abbandono.

Se il modulo di pagamento è troppo complicato, si rischia che gli acquirenti più probabili (quelli che hanno aggiunto articoli al carrello e mostrano l'intenzione di acquistare) non concludano l'acquisto. Infatti l'87% dei clienti abbandona un acquisto, se la procedura di pagamento è troppo complessa.

Per aumentare il tasso di completamento del pagamento, il primo passo è ripercorrere la procedura dal punto di vista del cliente per individuare così le eventuali complessità che potrebbero determinare l'abbandono. Presta attenzione ai tempi di caricamento del sito, al numero di campi presenti nel modulo e alla presenza o meno di una funzione di completamento automatico.

I moduli di pagamento migliori si adattano all'esperienza del cliente. Ad esempio, la pratica ottimale prevede di mettere a disposizione moduli di pagamento reattivi che si adattano automaticamente alle dimensioni ridotte dello schermo di un dispositivo mobile e di mostrare il tastierino numerico quando i clienti devono inserire i dati della carta. Devi inoltre prendere in considerazione l'idea di supportare i metodi di pagamento mobili, come Apple Pay o Google Pay, per evitare l'inserimento manuale dei dati.

Per rivolgerti a un pubblico internazionale, il modulo di pagamento deve soddisfare qualsiasi mercato. Permettere ai clienti di pagare nella loro valuta locale è un buon inizio, ma dovrai anche supportare metodi di pagamento locali per offrire ai clienti un'esperienza pertinente. Ad esempio, oltre metà dei clienti nei Paesi Bassi preferisce pagare con iDEAL, una modalità che trasferisce fondi direttamente dal conto bancario del cliente all'azienda.

Il numero di carta può inoltre indicare la sede geografica del cliente, permettendo di cambiare in modo dinamico i campi del modulo per acquisire le informazioni più pertinenti per ciascun paese. Ad esempio, se il modulo rileva una carta britannica, è necessario che venga aggiunto in modo dinamico il campo per l'inserimento del codice postale alfanumerico. Se il modulo rileva una carta di credito o di debito americana, è necessario modificare questo stesso campo in modo che chieda il codice postale a cinque cifre statunitense.

Stripe Checkout è una pagina di pagamento pronta all'uso pensata per promuovere la conversione. Visualizza dinamicamente i wallet quando occorre e supporta 15 lingue permettendo ai clienti di utilizzare un modulo di completamento del pagamento personalizzato e pertinente. Trova ulteriori informazioni qui.

Gestione dei rischi online

La fase successiva riguarda la valutazione delle transazioni per capire se sono fraudolente o meno. La maggioranza dei pagamenti illegali coinvolge truffatori che fingono di essere clienti legittimi e usano carte e numeri di carte rubati.

Ad esempio, se un truffatore completa un acquisto sul sito web utilizzando un numero di carta rubato che non è stato segnalato, è possibile che il pagamento venga elaborato correttamente. Quando poi il titolare della carta scopre l'utilizzo fraudolento del metodo di pagamento, contesta il pagamento con la banca richiedendone lo storno. Se da un lato è possibile contestare lo storno dimostrando che il pagamento era valido, i regolamenti dei circuiti delle carte di credito tendono a favorire il cliente nella maggior parte delle contestazioni. Se la tua azienda perde una contestazione, perderai l'importo originale della transazione. In qualità di titolare dell'azienda dovrai anche corrispondere una commissione per lo storno, vale a dire il costo associato alla procedura di annullamento del pagamento.

Gli storni rappresentano una componente dell'accettazione dei pagamenti online, ma il miglior modo di gestirli è evitare che si verifichino e a tale scopo sono disponibili due approcci: la logica basata su regole e il machine learning.

Rilevamento delle frodi basato su regole

Il rilevamento delle frodi basato su regole opera secondo l'assunto "se succede x, procedi con y" e viene gestito su base continua dagli analisti di frodi. Ad esempio, vengono bloccate tutte le transazioni provenienti da un determinato paese, indirizzo IP o riguardanti importi superiori a una certa somma. Tuttavia, poiché è basata su regole rigorose, questa logica non riconosce gli schemi nascosti né si adatta ai mutevoli vettori di frode che vanno oltre questi parametri definiti. Di conseguenza gli analisti tentano costantemente di stare al passo, creando manualmente nuove regole man mano che rilevano frodi, ma non le evitano in modo proattivo.

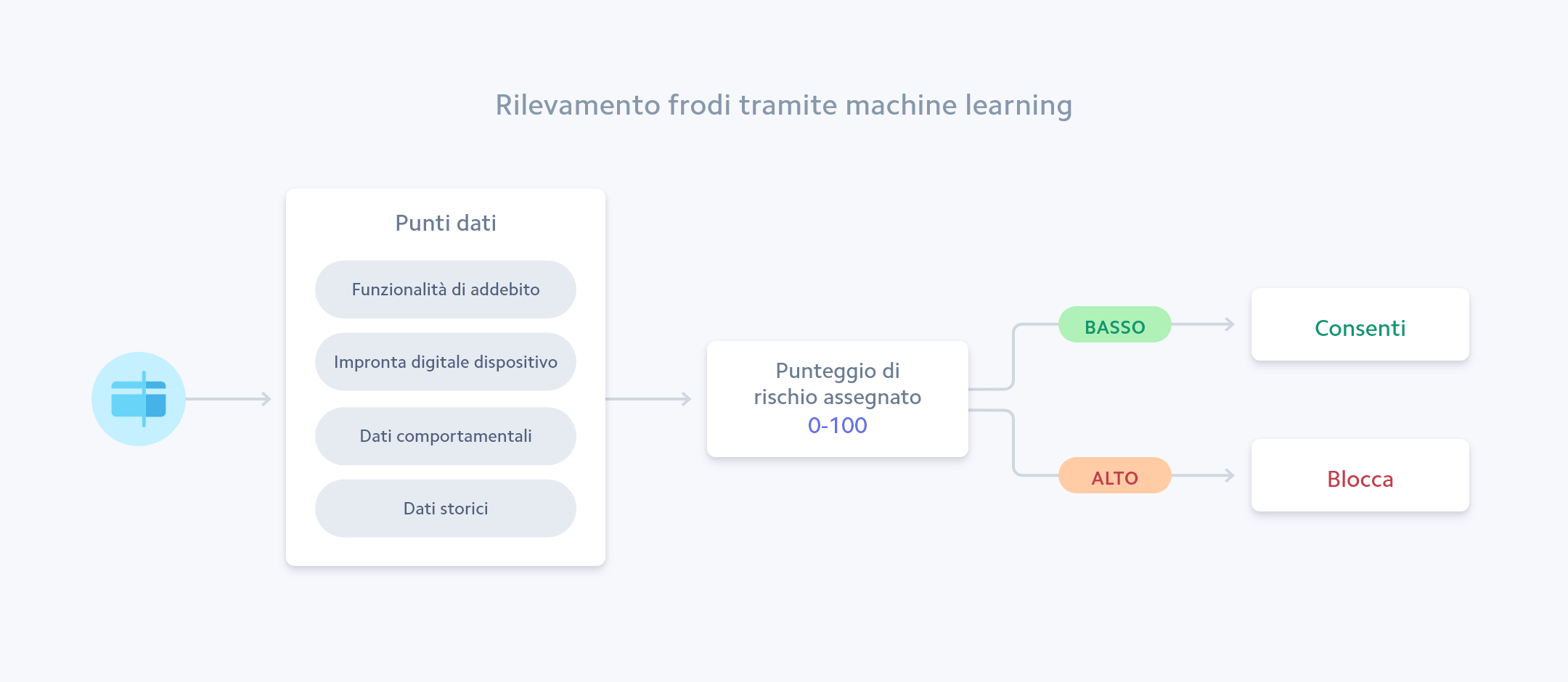

Utilizzo del machine learning per rilevare le frodi

La gestione delle frodi basata sul machine learning, invece, è in grado di utilizzare i dati delle transazioni per addestrare gli algoritmi che apprendono e si adattano di conseguenza. Alcuni modelli di machine learning imitano il comportamento dei revisori umani, mentre altri si basano su milioni di punti dati. Questi modelli distinguono le transazioni legittime da quelle potenzialmente fraudolente. Alcuni di essi apprendono in autonomia, il che li rende più scalabili ed efficaci rispetto alla logica basata su regole.

Supponiamo ad esempio che un cliente con un comportamento di navigazione normale e un indirizzo IP sospetto voglia acquistare qualcosa sul tuo sito. Il machine learning stabilisce l'importanza di ciascuno di questi segnali. Ad esempio, la transazione va rifiutata solo in base all'indirizzo IP? Un sistema basato su regole potrebbe bloccare tutte le transazioni provenienti da quella località, mentre un modello basato sul machine learning è in grado di distinguere fra transazioni legittime e non legittime considerando la località, ma anche tutte le altre informazioni disponibili per determinare la probabilità che un dato pagamento possa comportare uno storno.

La combinazione di entrambi questi approcci, ovvero la logica basata su regole e quella basata su machine learning, potrebbe offrire una potente soluzione personalizzabile. In questo modo potrai non solo sfruttare la sofisticatezza del machine learning, ma anche personalizzare l'approccio e la logica in base alle caratteristiche della tua attività. Potresti ad esempio impostare regole personalizzate basate sul livello di rischio di un sottogruppo di utenti a seconda degli articoli acquistati.

Per ulteriori informazioni, consulta la nostra guida al machine learning per il rilevamento delle frodi.

Stripe Radar è una suite di moderni strumenti per la rilevazione e la prevenzione delle frodi. Si basa sul machine learning adattivo, con algoritmi che valutano ogni transazione in base al rischio di frode e agiscono di conseguenza. Radar è offerto gratuitamente nell'ambito della tariffazione integrata di Stripe. Gli utenti possono effettuare l'aggiornamento a Radar for Fraud Teams per stabilire le proprie logiche basate su regole e utilizzare altri potenti strumenti per professionisti antifrode.

Migliorare l'accettazione da parte dei circuiti

L'ultima fase della procedura di pagamento online è l'accettazione da parte del circuito della carta, vale a dire la corretta elaborazione e l'accettazione del pagamento con carta da parte della banca emittente.

Quando i clienti completano un acquisto, viene inviata una richiesta di pagamento alla banca emittente, la quale accetta o rifiuta la richiesta a seconda di una serie di fattori, dal saldo disponibile per il cliente alla formattazione dei metadati della transazione, fino all'inattività del sistema. Più alto è il tasso di accettazione, più transazioni avrai elaborato.

Puoi ridurre i pagamenti erroneamente rifiutati raccogliendo dati aggiuntivi o trasmettendo dettagli quali il codice CVC, l'indirizzo di addebito e il codice postale durante il pagamento. Questi dati offrono alla banca emittente delle informazioni aggiuntive sulla transazione, il che aumenta la possibilità che le transazioni legittime vengano correttamente accettate.

Stripe aiuta a migliorare automaticamente l'accettazione di rete per le aziende grazie a integrazioni di rete dirette e a collaborazioni specializzate che forniscono ulteriori dati e approfondimenti sulle motivazioni dei rifiuti. Ce ne serviamo per realizzare modelli di machine learning in grado di individuare i metodi ottimali di aggiornamento dei metadati di pagamento per migliorare le opportunità di accettazione. Ulteriori informazioni qui.

Metodi di pagamento diffusi in tutto il mondo

Se le carte costituiscono il metodo di pagamento più utilizzato negli Stati Uniti, il 40% dei consumatori al di fuori degli Stati Uniti preferisce invece metodi di pagamento diversi dalle carte di credito o di debito, ad esempio i bonifici bancari e i wallet (come Alipay, WeChat Pay o Apple Pay). Non offrire i metodi di pagamento preferiti dai clienti di tutto il mondo potrebbe comportare una perdita delle vendite.

Per sfruttare al meglio una base clienti globale, devi offrire i metodi di pagamento più comuni nei Paesi cui ti rivolgi. Queste sono di cinque tipi:

Le carte di credito consentono ai clienti di prendere in prestito i fondi da una banca e pagare il saldo intero ogni mese o restituire il denaro con gli interessi. Le carte di debito permettono di completare i pagamenti prelevando il denaro direttamente dal conto corrente di un cliente anziché utilizzando una linea di credito.

I wallet, tra cui Apple Pay e Google Pay, permettono ai clienti di pagare prodotti o servizi in modalità elettronica grazie al collegamento con una carta o un conto bancario. Questa modalità consente inoltre ai clienti di conservare il denaro direttamente nell'app grazie alle ricariche.

Gli addebiti e i trasferimenti bancari consentono di movimentare denaro direttamente dal conto bancario del cliente. Gli addebiti sul conto raccolgono i dati bancari dei clienti per prelevare i fondi dai loro conti (ad esempio, ACH negli Stati Uniti). I trasferimenti di credito creano un collegamento con i conti bancari dei clienti per trasferire il denaro a te (come nel caso dei bonifici). Sono disponibili inoltre metodi di pagamento come Giropay in Germania e iDEAL nei Paesi Bassi, che agevolano i trasferimenti operando come un livello aggiuntivo rispetto a quello delle banche, ma somigliano ai wallet.

La modalità di pagamento a rate è sempre più diffusa perché offre ai clienti il finanziamento immediato per pagamenti online, generalmente restituito nel tempo a rate fisse. Sono di questo tipo le soluzioni come Clearpay, Klarna e Affirm.

I metodi di pagamento basati sui contanti, offerti da aziende quali OXXO e Boleto, consentono di completare acquisti online senza un conto bancario. Invece di pagare un prodotto o un servizio, i clienti ricevono un voucher scansionabile con un numero di riferimento della transazione da presentare a uno sportello bancomat, in banca, in un negozio di quartiere o presso un supermercato per completare il pagamento in contanti. Una volta che il numero di riferimento per il pagamento trova corrispondenza con l'acquisto iniziale, l'azienda viene pagata e spedisce il prodotto.

Per ulteriori informazioni, consulta la nostra guida ai metodi di pagamento.

Stripe ti permette di accettare decine di metodi di pagamento con un'unica integrazione. Ulteriori informazioni.

Semplificare la conformità all'imposta sulle vendite, l'IVA e la GST

Le attività online sono tenute a riscuotere le imposte indirette in oltre 130 paesi e nella maggior parte degli Stati Uniti; tuttavia, rimanere conformi può essere difficile, soprattutto se la tua azienda è in crescita. Le regole e le aliquote fiscali cambiano costantemente e variano in base a cosa vendi e dove lo vendi. Se ignori queste complessità, rischi di pagare sanzioni e interessi oltre alle imposte non riscosse.

L'imposta indiretta viene chiamata con nomi diversi nel mondo. Ad esempio, negli Stati Uniti è chiamata imposta sulle vendite, in Europa imposta sul valore aggiunto (IVA), in Australia e Canada imposta su beni e servizi (GST) e in Giappone imposta sui consumi (JCT). La procedura di riscossione di queste imposte può variare sensibilmente, ma il risultato è sempre lo stesso: il cliente finale paga l'imposta.

I trattamenti fiscali dipendono dal tipo di prodotto che vendi: fisico o digitale. Per i beni fisici il trattamento fiscale dipende da dove vengono spediti i prodotti e dall'indirizzo di spedizione, oltre che dalla categoria a cui appartengono i prodotti nelle varie giurisdizioni. Esistono molte differenze a livello di città, stato e paese. I prodotti digitali (come i corsi online o gli abbonamenti ai siti web) possono essere altrettanto complessi. Negli Stati Uniti, 40 stati tassano i beni digitali, e nell'UE, i prodotti digitali sono tassabili se soddisfano determinati criteri.

Indipendentemente da ciò che vendi, dovrai rispondere a queste domande per rispettare l'imposta sulle vendite, l'IVA, e la GST:

- Dove e quando sono soggetto all'obbligo di riscossione delle imposte?

- Come faccio a registrarmi per riscuotere le imposte?

- In che percentuale devo applicare le imposte su ciascun prodotto o servizio?

- Come dichiaro e verso il denaro che ho raccolto?

Per ulteriori informazioni sulle imposte, consulta le nostre guide:

Stripe Tax calcola e riscuote in automatico l'imposta sulle vendite, l'IVA e la GST sia sui prodotti e servizi fisici che su quelli digitali, in tutti gli Stati degli Stati Uniti e in oltre 100 Paesi. Scopri di più.

Per i commercianti online

Consulta questa sezione se vuoi vendere merce di persona presso punti vendita oltre che sul tuo sito web o sulla tua app.

Sempre più spesso, i venditori al dettaglio che hanno avviato la propria attività solo su Internet si ritrovano a espandersi aprendo anche sedi fisiche. Poiché oltre il 90% degli acquisti si verifica ancora di persona, le attività digitali possono in questo modo creare un nuovo flusso di ricavi.

La sfida, tuttavia, è riuscire a unificare i dati per i pagamenti online e di persona. I clienti si aspettano di interagire con la tua azienda allo stesso modo, a prescindere dal canale utilizzato, e anche le modalità di completamento di un acquisto devono essere coerenti e in linea con il brand. Ad esempio, gli utenti potrebbero aspettarsi che codici sconto e promozioni possano essere utilizzati per gli acquisti sia online che di persona.

Ecco due cose da sapere se vuoi espandere la tua attività online aprendo anche sedi fisiche:

1. Utilizza l'infrastruttura esistente

I venditori al dettaglio spesso devono configurare due fornitori di servizi di pagamento: uno per l'attività online e l'altro per le vendite in negozio. Questo approccio richiede due integrazioni e due account separati, il che raddoppia la quantità di lavoro necessaria per l'avvio, complica la gestione della riconciliazione finanziaria e separa spesso i dati dei clienti all'interno di ciascun account.

Invece, puoi utilizzare l'infrastruttura esistente, quella che usi già per i pagamenti online, senza rivolgerti a un nuovo fornitore: così facendo non solo risparmierai tempo e risorse, ma semplificherai la reportistica e creerai un'esperienza d'uso unificata.

L'esperienza di pagamento risulterà perciò più fluida sia per i clienti che acquistano da smartphone sia per quelli che vengono a trovarti in negozio. Ad esempio, i clienti potrebbero sottoscrivere un abbonamento in negozio e utilizzarlo anche online. Il metodo di pagamento utilizzato in negozio verrebbe salvato nel profilo online, dove è possibile aggiornare i dettagli o cambiare la frequenza dell'abbonamento.

2. Supporta le carte con chip e i wallet mobili

Le carte dotate di banda magnetica aumentano i rischi per le aziende, perché sono facili da clonare e necessitano di ulteriori passaggi per crittografare i dati di pagamento dei clienti. Di conseguenza, le carte con chip e standard EMV, più sicure e in grado di proteggere le aziende da responsabilità in caso di frode, sono lo standard globale da decenni.

Nel 2015, gli Stati Uniti hanno iniziato il passaggio alle carte con chip che oggi vengono utilizzate per la maggior parte delle transazioni con carta di credito. Tuttavia, molte aziende utilizzano ancora lettori di carte datati che supportano le carte con banda magnetica. Durante la valutazione degli strumenti da acquistare per accettare i pagamenti di persona, è importante scegliere un nuovo lettore compatibile con le carte dotate di chip.

Devi inoltre prendere in considerazione l'idea di supportare i wallet mobili, come Apple Pay e Google Pay, per le transazioni in negozio. Proprio come le carte con chip, i wallet crittografano i dati di pagamento e riducono le responsabilità associate alle transazioni fraudolente. I wallet mobili migliorano anche l'esperienza di pagamento, rendendo le transazioni più comode e semplici per i clienti.

Stripe Terminal ti aiuta a unificare i tuoi canali online e offline con strumenti di sviluppo flessibili, lettori di carte precertificati e gestione dell'hardware basata su cloud.

Aziende SaaS e che offrono abbonamenti

Leggi questa sezione se addebiti i pagamenti ai tuoi clienti su base ricorrente o se utilizzi dati di pagamento salvati.

Quando si gestiscono i ricavi ricorrenti, sono molte le complessità legate all'invio e alla riscossione dei pagamenti, nonché all'adeguamento ai diversi modelli di prezzo. Devi memorizzare i dati di pagamento dei clienti e cambiarli accuratamente a determinati intervalli.

Puoi farlo in due modi: implementando il tuo sistema di pagamento o acquistando software esistenti. A prescindere da quello che preferisci, assicurati che il tuo sistema di addebito accetti ordini dal web o tramite interfacce mobili, invii fatture corrette in base al modello di prezzo (addebito a tariffa fissa o con tariffe differenziate, ad esempio) e riscuota i pagamenti tramite qualsiasi metodo di pagamento preferito dai clienti. Devi anche disporre di funzionalità per visualizzare dati importanti per le aziende con ricavi ricorrenti, ad esempio relativi all'abbandono, ai ricavi ricorrenti mensili e ad altre metriche chiave per gli abbonamenti, oppure eseguire l'integrazione con il gestionale clienti o il programma di contabilità.

Per stabilire se sviluppare un software da zero o se acquistarne uno già pronto, rifletti sul costo opportunità. Prendi in considerazione le risorse di progettazione continue necessarie per creare e gestire il software di fatturazione rispetto alle altre esigenze della tua attività.

Ecco tre considerazioni per i pagamenti di aziende SaaS e che offrono abbonamenti:

1. Imposta una logica di abbonamento flessibile

La logica di abbonamento consiste in regole basate sul tempo e sul prezzo che, insieme, addebitano i pagamenti ai clienti secondo una frequenza predeterminata. Quando hai solo un prodotto e prezzi semplici, ad esempio 25 € al mese per un abbonamento software, configurare questa logica nel sistema di addebito è facile perché l'importo non cambia di mese in mese.

Nel tempo, potresti dover aggiungere nuovi prodotti e promozioni via via che il giro di affari aumenta. Devi garantire che la logica di abbonamento riesca a gestire questa crescita con la possibilità di sperimentare diversi modelli di prezzo, ad esempio una tariffa fissa, per utenza o abbonamenti a consumo, o tariffe differenziate, modello freemium e prove gratuite. Potresti inoltre voler mettere a disposizione dei clienti pacchetti o sconti.

La logica di abbonamento dovrà anche mostrarsi flessibile per rispondere alle esigenze dei clienti che cambiano piano quando lo ritengono opportuno. Ad esempio, se un cliente vuole passare a un piano più economico a metà del mese in corso, dovrai ripartire i costi di entrambi i piani e garantire che al cliente venga addebitato il giusto importo.

2. Rifletti sulle tue esigenze di invio delle fatture

I clienti generalmente preferiscono ricevere una fattura se viene addebitato loro un importo consistente o se devono pagare una bolletta una tantum (approcci comuni alle aziende SaaS, i cui clienti sono rappresentati da altre aziende).

Per inviare le fatture, pensa a come dovrebbe essere la procedura di creazione: le fatture avranno tutte le stesse voci riga o dovranno essere personalizzate? A seconda dei paesi in cui operi, devi anche seguire diversi requisiti di fattura. Ad esempio, potresti dover seguire una numerazione sequenziale o impostare determinati prefissi a livello di cliente o di account.

Quindi è necessaria una modalità per inviare le fatture ai clienti: preferisci farlo manualmente via email, oppure la tua soluzione di fatturazione ti permette di automatizzare la procedura?

Per ulteriori informazioni, consulta la nostra guida alla fatturazione.

3. Riduci l'abbandono involontario

La maggior parte delle aziende SaaS e delle attività che offrono abbonamenti si trovano di fronte a problemi di abbandono involontario quando un cliente intende pagare un prodotto, ma il tentativo di pagamento non va a buon fine a causa di carte scadute, fondi insufficienti o dati della carta non aggiornati (il 9% delle fatture con abbonamento non viene pagato al primo tentativo di addebito per abbandono involontario).

Quando i pagamenti non andati a buon fine in un mese sono pochi, è facile chiamare o inviare un'email a ciascun cliente interessato chiedendo di porre rimedio alla situazione (inserendo un nuovo metodo di pagamento o aggiornando i dati delle carte). Ma questo approccio diventa poco praticabile quando l'azienda si deve rivolgere a centinaia di clienti con pagamenti non andati a buon fine.

Un modo più scalabile per comunicare con i clienti è inviare email automatizzate ogni volta che un pagamento viene rifiutato.

Oltre alle comunicazioni in uscita, puoi anche automatizzare direttamente nuovi tentativi di pagamento. Molte aziende eseguono di nuovo le transazioni non andate a buon fine secondo un programma di sollecito fisso, ad esempio ogni sette giorni. Prova diverse frequenze per scoprire qual è quella più efficace per la tua attività oppure individua un fornitore di servizi di pagamento in grado di automatizzare la procedura di sollecito e di adattarla alle preferenze dei tuoi clienti.

Stripe Billing offre una soluzione di addebito completa che consente di creare e gestire logiche di abbonamento e fatture, di accettare qualsiasi metodo di pagamento supportato e di ridurre gli abbandoni involontari grazie a una logica di ripetizione intelligente dei tentativi.

Per piattaforme e marketplace

Questa sezione è dedicata ai gestori di piattaforme software, che consentono ad altre aziende di accettare pagamenti diretti dai propri clienti (come Shopify) e di marketplace, dove i pagamenti riscossi dai clienti vengono successivamente trasferiti sui conti di venditori o fornitori di servizi (ad esempio, Lyft).

Piattaforme e marketplace sono vincolati da requisiti di pagamento tra i più complessi, in quanto accettano denaro per conto di venditori e fornitori di servizi per poi inviarli a questi ultimi tramite bonifico. Di conseguenza, è necessario produrre valutazioni molto specifiche, tra cui la verifica dell'identità dei venditori, la gestione conforme dei trasferimenti di denaro, il prelievo di una commissione relativa al costo del servizio da ogni pagamento e la presentazione dei moduli 1099 all'IRS laddove previsto.

Tuttavia, offrendo funzionalità di pagamento ai clienti, è possibile differenziare il proprio marketplace o piattaforma e garantire un valore aggiunto a venditori e fornitori di servizi. In questo modo è possibile aiutarli ad avviare le rispettive attività più rapidamente senza che debbano preoccuparsi di estenuanti procedure di registrazione o della necessità di scrivere il codice per poter essere in grado di accettare pagamenti.

In origine, per aggiungere una funzionalità di pagamento era necessario ottenere un'autorizzazione e agire costantemente come facilitatore dei pagamenti per conto dei circuiti delle carte (come Visa, Mastercard, Discover o American Express). Poiché la tua azienda è considerata garante del flusso dei fondi quando trasferisci denaro tra acquirenti e venditori, i circuiti delle carte applicano normative rigorose. Questa procedura può richiedere mesi (se non anni) e milioni di dollari in termini di costi iniziali e di esercizio.

Tuttavia, al giorno d'oggi piattaforme e marketplace hanno a disposizione varie opzioni per aggiungere funzionalità di pagamento personalizzate per i propri clienti e recuperare ricavi dai pagamenti senza doversi registrare come facilitatori.

Ecco due funzionalità da considerare quando si integrano procedure di pagamento in una piattaforma o in un marketplace:

1. Verificare gli utenti durante l'attivazione

Prima di accettare denaro per conto di venditori o aziende, devi attivarne l'account sul tuo sistema di pagamento e verificarne l'identità. Questa fase è vincolata da leggi e regolamenti molto rigorosi, tra cui le norme che regolano l'adeguata verifica della clientela Know Your Customer (KYC) e i requisiti di screening delle sanzioni, che possono comportare multe e sanzioni in caso di violazione. Oltre alle normative governative, variabili a seconda del paese, i circuiti di carte come Visa, Mastercard, Discover e American Express hanno i propri requisiti per la raccolta delle informazioni, che vengono aggiornati a cadenza regolare.

Riuscire a trovare un equilibrio tra l'incidenza di tali requisiti e l'esperienza d'uso è un'operazione alquanto delicata. Da un lato occorre acquisire quante più informazioni possibili (nome completo, indirizzo email, data di nascita, ultime quattro cifre del numero di previdenza sociale negli Stati Uniti, numero di telefono e indirizzo) per assicurarsi che la propria piattaforma non venga utilizzata per scopi illeciti, come il riciclaggio di denaro sporco o il finanziamento di attività terroristiche, evitando al contempo eventuali sanzioni da organismi di regolamentazione e partner finanziari.

D'altra parte, l'obiettivo è offrire un'esperienza d'uso migliore rispetto a quella offerta dalla concorrenza. Ciò significa predisporre una procedura di attivazione lineare e non invasiva, cosa non sempre possibile quando si tratta di richiedere informazioni dettagliate.

Per ridurre la complessità di tale procedura può essere utile adottare un approccio graduale all'acquisizione dei dati e, quando possibile, sfruttare il completamento automatico dei campi. Ad esempio, puoi chiedere i dati a venditori e fornitori di servizi solo nel caso in cui abbiano superato una determinata soglia fiscale in base ai requisiti dell'IRS. Inoltre, potresti precompilare i campi relativi a ragione sociale e indirizzo laddove tu sia già in possesso di queste informazioni.

2. Supportare diverse modalità per trasferire denaro

Pagare gli utenti non significa semplicemente spostare denaro da un'estremità all'altra di un segmento: occorre essere in grado di riscuotere i costi del servizio per la propria piattaforma, suddividere e reindirizzare i fondi ai vari venditori e monitorare le tempistiche d'invio dei bonifici ai loro conti bancari.

Supponiamo che tu gestisca una piattaforma di e-commerce e un cliente effettui un acquisto di 50 USD presso un venditore. Le parti in causa sono tre: la tua piattaforma, i venditori o fornitori di servizi e i loro acquirenti o utenti finali. Prima di procedere al pagamento, devi riscuotere la tariffa relativa all'uso della piattaforma. Successivamente devi capire come e quando inviare i fondi rimanenti al venditore. Invii il pagamento immediatamente al ricevimento dei beni o dei servizi o accumuli i fondi, disponendo i bonifici a cadenza settimanale? Hai a disposizione le coordinate bancarie corrette per instradare il pagamento?

Devi inoltre assicurarti di trasferire il denaro nel rispetto degli obblighi di conformità. Negli USA, ad esempio, 46 stati richiedono licenze specifiche per consentire il trasferimento di denaro per conto di altri. In Europa la normativa PSD2 prevede che gli intermediari di pagamento siano in possesso di una licenza. Se un organismo di regolamentazione ti considera un trasmettitore di denaro o un intermediario di pagamento, ma non disponi di autorizzazioni in tal senso, la tua attività rischia sanzioni o persino la chiusura.

A seconda del tuo modello aziendale dovresti essere in grado di supportare diverse modalità per trasferire denaro, tra cui:

- One-to-one: l'importo trasferito a un destinatario viene addebitato a un cliente (ad es. un servizio di ride-sharing).

- One-to-many: una transazione viene suddivisa tra diversi venditori o destinatari (ad es. un marketplace di vendita al dettaglio, dove un cliente acquista un "carrello" che contiene articoli provenienti da vari negozi online).

- Trattenere i fondi: una piattaforma accetta fondi dai clienti e li mantiene in riserva prima di pagare i destinatari (ad es. una piattaforma di biglietteria che invia i pagamenti solo al termine di un evento).

- Addebiti sull'account: una piattaforma esegue un addebito o uno storno di transazione per prelevare fondi dai suoi venditori o fornitori di servizi (ad es. una piattaforma di e-commerce che preleva un canone mensile dagli account dei clienti aziendali per la manutenzione dei profili dei negozi).

- Abbonamenti: una piattaforma consente ai suoi venditori di riscuotere un addebito periodico dai clienti (ad es. una piattaforma SaaS permette alle organizzazioni non profit di accettare donazioni ricorrenti).

Stripe Connect permette a piattaforme e marketplace di facilitare i pagamenti ai propri venditori, fornitori di servizi e clienti. Supporta attivazione e verifica, permette di accettare oltre 135 valute e decine di metodi di pagamento locali in tutto il mondo con protezione antifrode integrata, di pagare gli utenti e di tracciare il flusso dei fondi.

Letture aggiuntive

Speriamo che questa guida ti abbia fornito una panoramica generale dei pagamenti online e che ti abbia aiutato a comprendere i vari aspetti della configurazione dei pagamenti.

Si tratta della prima di una serie di guide sugli aspetti fondamentali dei pagamenti online. Nelle prossime guide continueremo a illustrare i concetti di base, come i pagamenti di persona e ricorrenti, oltre ad alcuni argomenti più avanzati come la gestione dei pagamenti rifiutati e dei bonifici.

Nel frattempo, ecco alcuni riferimenti aggiuntivi da consultare:

Per tutte le aziende che accettano pagamenti

- Guida ai metodi di pagamento

- Guida sulla conformità alle norme PCI

- Nozioni base sul machine learning per il rilevamento delle frodi

- 3D Secure 2: un nuovo standard di autenticazione

- Come gestire le transazioni fraudolente

Per i commercianti online

Per le aziende SaaS

- Guida alla fatturazione

- Guida agli addebiti ricorrenti

- Come creare e addebitare un abbonamento con Stripe

- Guida per le aziende SaaS e come farle crescere

- Pratiche ottimali di SCA per le attività basate su ricavi ricorrenti

Per piattaforme e marketplace

- Come inoltrare i pagamenti tra più parti con Stripe

- L'impatto della direttiva PSD2 sui marketplace e le piattaforme in Europa

- Guida alla facilitazione dei pagamenti per piattaforme e marketplace

- Guida alla gestione del rischio per le piattaforme software

Glossario relativo ai pagamenti

Il presente glossario fornisce una definizione dei termini più comuni del settore dei pagamenti.

Banca acquirente

È una banca o un istituto finanziario che elabora pagamenti con carte di credito o di debito per conto dell'esercente e li invia tramite i circuiti delle carte di credito alla banca emittente.

Bonifici bancari

Possono riferirsi a un addebito, quando raccogli le informazioni bancarie dei clienti e prelevi i fondi dai loro conti, o a un trasferimento di credito, laddove ti colleghi ai conti bancari dei clienti e questi ti trasferiscono denaro.

Titolare della carta

Una persona che possiede una carta di credito o di debito.

Circuiti delle carte di credito

Elaborano le transazioni tra esercenti e società emittenti e gestiscono l'accettazione delle carte di credito. Controllano anche i costi del circuito. Alcuni circuiti noti sono, ad esempio, Visa, Mastercard, Discover e American Express.

Storno

Noto anche come contestazione, uno storno si verifica quando i titolari della carta contestano un pagamento con la società emittente della carta. Durante la procedura di storno, è responsabilità dell'esercente dimostrare che la persona che ha completato l'acquisto sia il titolare della carta e ha autorizzato la transazione.

Commissioni di storno

I costi sostenuti dall'esercente quando la banca acquirente annulla un pagamento con carta.

Wallet

Strumento che permette ai clienti di pagare prodotti o servizi in modalità elettronica collegandovi una carta o un conto bancario oppure caricando del denaro direttamente sull'app, come avviene per Apple Pay, Google Pay, Alipay e WeChat.

Contestazioni

Vedi "Storno".

Sistema a quattro parti

Le quattro parti coinvolte nell'elaborazione dei pagamenti: il titolare della carta, l'esercente, la banca acquirente e la banca emittente.

Frode

Qualsiasi transazione falsa o illegale. Si verifica solitamente quando qualcuno ruba un numero di carta o i dati di un conto corrente e impiega tali informazioni per effettuare transazioni non autorizzate.

Commissione d'interscambio

Una tariffa corrisposta alla banca emittente per l'elaborazione dei pagamenti con carta.

Banca emittente

La banca che emette le carte di credito e di debito per i consumatori.

Codice merceologico MCC (Merchant Category Code)

Un numero a quattro cifre utilizzato per classificare un'azienda per tipo di beni o servizi venduti.

Tasso di accettazione da parte del circuito

La percentuale di transazioni accettate o rifiutate dalla banca emittente. Un rifiuto può verificarsi a causa di credenziali scadute, sospetto di frode o fondi insufficienti.

Costi del circuito

Il totale di commissioni d'interscambio e commissioni di schema.

Facilitatore di pagamenti

Da sempre, l'aggiunta della funzionalità di pagamento impone a una piattaforma o a un marketplace di registrarsi come facilitatore di pagamenti con i circuiti delle carte di credito in quanto responsabile del flusso di fondi tra acquirenti e venditori. Oggi è facile aggiungere tale funzionalità senza diventare facilitatore di pagamenti.

Gateway di pagamento

Un software che crittografa i dati delle carte di credito sul server di un esercente e li invia alla banca acquirente. Servizi gateway e banche acquirenti sono in genere la stessa entità.

Metodi di pagamento

Il metodo scelto dal consumatore per pagare beni o servizi acquistati. Fra i metodi di pagamento ricordiamo bonifici bancari, carte di debito o di credito e wallet.

Elaboratore del pagamento

Permette la transazione con carta di credito trasmettendo i dati del pagamento tra l'esercente, la banca emittente e la banca acquirente. Esso generalmente ricava i dati sul pagamento da un gateway di pagamento.

Standard di sicurezza dei dati PCI (PCI DSS)

Uno standard di sicurezza informatica che si applica a tutte le entità coinvolte nella memorizzazione, nell'elaborazione o nella trasmissione dei dati del titolare della carta e/o dei dati di autenticazione sensibili.

Commissioni di schema

Commissioni riscosse dal circuito della carta. Per una singola transazione potrebbero essere previste diverse commissioni di schema, come le tariffe di autorizzazione o di servizio.