Den här guiden går igenom grunderna i onlinebetalningar och förklarar skillnaderna för vanliga affärsmodeller: näthandlare, SaaS- och abonnemangsföretag samt plattformar och marknadsplatser. Börja med att läsa den grundläggande informationen om betalningar och vad alla företag behöver veta om onlinebetalningar. Därefter kan du hoppa direkt till avsnittet om din affärsmodell.

Vi har även satt ihop en lista över de vanligaste branschtermerna och deras definitioner, så om det är någon term du inte förstår kan du hänvisa till ordlistan.

Om du vill börja ta emot betalningar online direkt kan du läsa vår dokumentation för att komma igång.

Grundläggande om betalningar: Hur fungerar onlinebetalningar?

Innan du fördjupar dig i den specifika informationen om betalningar för olika affärsmodeller är det bra att ha en god förståelse för hur betalningar fungerar: hur pengar flyttas från en kund till ditt företag, hur banker möjliggör dessa betalningar och vilka kostnader som är förknippade med systemet. Genom att lära dig mer om de här grundläggande byggstenarna för onlinebetalningar kan du få en bättre förståelse för hur betalningar fungerar som en del av din affärsmodell.

Flöde för onlinebetalningar

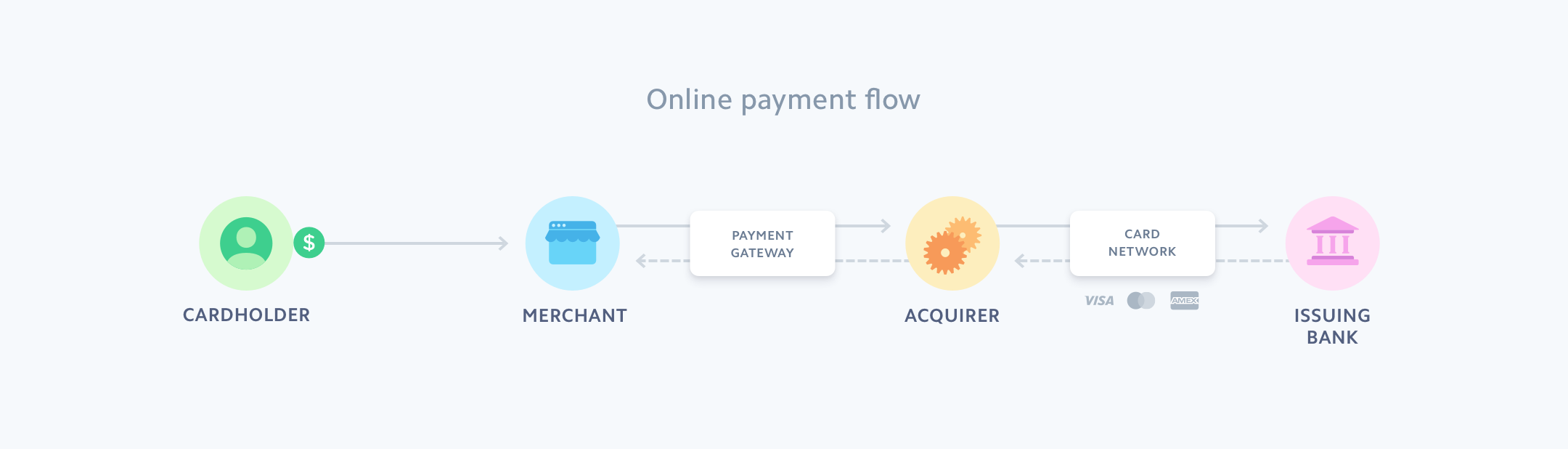

Det finns fyra huvudsakliga parter i varje onlinetransaktion:

Kortinnehavare: Personen som äger ett kreditkort

Handlare: Företagsägaren

Inlösare: En bank som behandlar kreditkortsbetalningar för handlarens räkning och vidarebefordrar dem via kortbetalningsnätverk (som Visa, Mastercard, Discover eller American Express) till den utfärdande banken. Ibland kan inlösare också samarbeta med en tredje part för att hjälpa till att behandla betalningar.

Utfärdande bank: Banken som utfärdar krediter och kort till konsumenter för kortbetalningsnätverkens räkning.

För att ta emot kortbetalningar online måste du samarbeta med alla dessa aktörer (antingen via en enda betaltjänstleverantör eller genom att bygga egna integrationer).

Först måste du skapa ett bankkonto för ditt företag och etablera en relation med en inlösare eller betalleverantör. Inlösare och betalleverantörer hjälper till att skicka betalningar från din webbplats till kortbetalningsnätverk som Visa, Mastercard, Discover och American Express. Beroende på din konfiguration kan du ha en separat inlösare (ofta en bank som upprätthåller relationer med kortbetalningsnätverken) och en betalleverantör (som samarbetar med inlösaren för att förmedla transaktioner) eller en enda relation som innehåller båda tjänsterna.

För att samla in betalningsuppgifter på ett säkert sätt kan du också behöva en gateway, som hjälper till att säkra information. Gateways använder ofta tokenisering för att anonymisera betalningsuppgifter och hålla känsliga data borta från dina system, vilket hjälper dig att uppfylla branschens säkerhetsriktlinjer, de så kallade PCI-standarderna.

En enda leverantör kan erbjuda gateway-, behandlings- och inlösartjänster, vilket kan hjälpa till att effektivisera processen för onlinebetalningar. Ibland bygger betalleverantören direkta integrationer med kortbetalningsnätverken, vilket hjälper till att minska beroendet av tredje part.

När du tar emot en betalning online kommer denna gateway att kryptera data som ska skickas till inlösaren och sedan vidare till kortbetalningsnätverken. Kortbetalningsnätverken kommunicerar därefter med den utfärdande banken, som antingen bekräftar eller nekar betalningen (bankregler eller tillsynskrav kan ibland kräva ytterligare kortautentisering, som 3D Secure innan en betalning godkänns). Den utfärdande banken vidarebefordrar meddelandet till gatewayen eller inlösaren så att du kan bekräfta betalningen för kunden (t.ex. genom att visa meddelandet "betalning godkänd" eller "betalning nekad" på din webbplats).

Det här beskriver processen för onlinebetalningar för engångsbetalningar med USD i USA. Om du vill expandera internationellt kan du behöva hitta en bankpartner och skapa relationer lokalt. Om du introducerar en ny produkt och vill börja debitera kunder regelbundet, måste du inte bara acceptera kreditkortsnumret, utan också initiera och debitera betalningar enligt ett visst intervall. Du skulle också behöva skapa logik för att kunna hantera olika prissättningsmodeller, ta reda på hur du kan återvinna misslyckade betalningar, hantera proportionella betalningar när kunder byter abonnemang med mera.

Transaktionsavgifter och kostnader förknippade med onlinebetalningar

Det finns en mängd olika avgifter som tillämpas för varje transaktion som behandlas genom detta fyrpartssystem. Visa, Mastercard, Discover, American Express och andra kortbetalningsnätverk fastställer avgifterna, som kallas interchange- och programavgifter.

Interchange-avgifterna står vanligtvis för huvuddelen av kostnaderna för en transaktion. Detta belopp ges till den utfärdande banken eftersom den tar på sig den största risken genom att erbjuda kredit- eller banktjänster till kortinnehavaren.

Programavgifter tas ut av kortbetalningsnätverken själva och kan inkludera ytterligare auktoriseringsavgifter och avgifter för gränsöverskridande transaktioner. Avgifter kan också tas ut för återbetalningar och andra nätverkstjänster.

Tillsammans utgör dessa avgifter nätverkskostnaderna. Dessa varierar beroende på korttyp, transaktionsplats, kanal (fysisk eller online) och MCC-kod (branschkod). Till exempel skulle en transaktion som görs med ett förmånskort medföra högre nätverksavgifter än en transaktion som görs med ett vanligt kreditkort eftersom banker ofta använder dessa avgifter för att subventionera kostnaden för förmånsprogrammet.

Stripes standardpriser för pay-as-you-go erbjuder en enda, transparent avgift för alla kortbetalningar, vilket ger dig mer förutsägbarhet vad gäller dina betalningskostnader. Läs mer.

För alla företag som tar emot onlinebetalningar

I det här avsnittet tar vi upp på tre viktiga ämnen för alla företag som tar emot betalningar: hur tratten för onlinebetalningar kan öka konverteringsgraden, hur du genom att lägga till rätt betalningsmetoder kan öka antalet potentiella kunder och hur du kan förenkla efterlevnaden av skatteregler så att du kan fokusera på företagets tillväxt.

Så kan tratten för onlinebetalningar öka konverteringsgraden

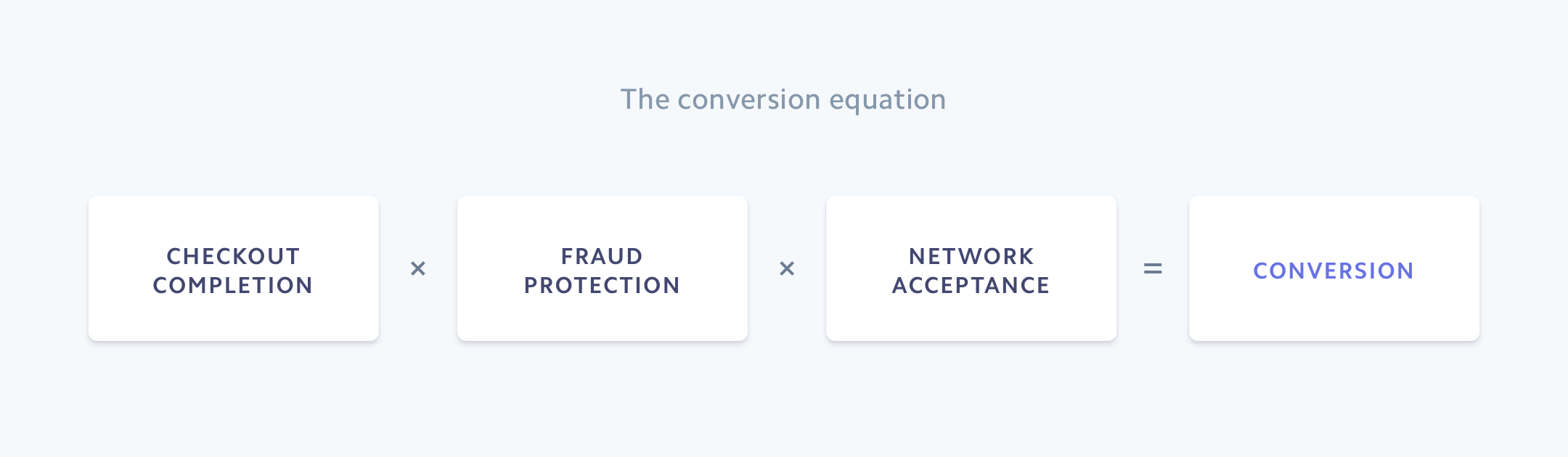

Transaktioner går igenom tre steg: slutförande av transaktionen i kassan, skydd mot bedrägeri och godkännande av nätverket. Konvertering sker när en transaktion slutförs.

I varje skede i denna betalningsprocess kan antalet potentiella kunder gradvis krympa. Om du har en lång eller komplicerad betalningsprocess i kassan kommer en bråkdel av kunderna att falla bort. När man sedan tar hänsyn till bedrägerier och genomsnittlig godkännandefrekvens för transaktioner krymper denna grupp ännu mer.

Det är viktigt att förstå samspelet mellan de här skedena för att kunna optimera hela tratten. Detta gäller särskilt företag som har separata team som ansvarar för kassa, bedrägeribekämpning och nätverksgodkännande, där alla optimerar för att förbättra sina egna nyckeltal. Om teamet som till exempel arbetar med att öka antalet slutförda kassatransaktioner enbart fokuserar på att minska andelen övergivna kundvagnar kan de begära mindre kundinformation för att minska friktionen. Detta kan dock leda till fler bedrägerier, eftersom man då inte alltid samlar in uppgifter som den fullständiga faktureringsadressen och postnummer för att hjälpa till att validera transaktionen.

I det här avsnittet ger vi dig en översikt över tratten för onlinebetalningar och delar med oss av bästa praxis för att öka konverteringen.

Skapa bästa möjliga kassaformulär

Tratten för onlinebetalningar börjar med kassaupplevelsen, där kunderna anger sin betalningsinformation för att köpa varor eller tjänster. I det här skedet ska fokus ligga på att samla in tillräckligt med information för att kunna verifiera att kunderna är de som de utger sig för att vara, men undvika att lägga till för mycket friktion i betalningsprocessen, vilket kan leda till att kunderna överger den helt och hållet.

Om ditt kassaformulär är för komplicerat riskerar du att förlora försäljning från de mest sannolika köparna – kunder med varor i varukorgen som avser att göra ett köp. Faktum är att 87 procent av kunder avbryter ett köp om det är för svårt att betala i kassan.

För att öka antalet slutförda köp i kassan är det första steget att gå igenom din kassaprocess ur kundens synvinkel och identifiera eventuell friktion som skulle kunna leda till bortfall. Var uppmärksam på hur lång tid det tar för webbplatsen att laddas, hur många fält som finns i formuläret och om kassaprocessen har stöd för automatisk ifyllning av uppgifter.

De bästa kassaformulären anpassar sig till kundens upplevelse. Det är till exempel bästa praxis att erbjuda adaptiva kassaformulär som automatiskt ändrar storlek till den mindre skärmen på en mobil enhet och erbjuder en numerisk knappsats när kunderna uppmanas att ange sina kortuppgifter. Du bör också överväga att ha stöd för mobila betalningsmetoder, som Apple Pay eller Google Pay, för att undanröja behovet av att ange uppgifter manuellt.

Om du väljer att expandera internationellt måste ditt kassaformulär tillgodose behoven på varje marknad. Att ge kunderna möjlighet att betala i sin lokala valuta är en början, men du måste också stödja lokala betalningsmetoder för att ge den mest relevanta upplevelsen. Till exempel föredrar mer än hälften av kunderna i Nederländerna att betala med iDEAL, en betalningsmetod som överför pengar direkt från kundens bankkonto till företaget.

Kortnumret kan också indikera var en kund befinner sig geografiskt, vilket gör att du kan ändra formulärfälten dynamiskt för att samla in rätt information för varje land. Om formuläret till exempel känner igen ett brittiskt kort bör du lägga till ett fält för att ange postnumret. Om ditt formulär känner igen ett amerikanskt kredit- eller bankkort bör du ändra det fältet till ZIP-kod.

Stripe Checkout är en direkt utbytbar betalningssida som är utformad för att öka konverteringen. Den visar dynamiskt mobila plånböcker när det är lämpligt och har stöd för 15 språk så att kunderna kan använda ett kassaformulär som är anpassat och relevant. Läs mer här.

Hantera risk online

Nästa steg är att utvärdera om en transaktion är bedräglig. Majoriteten av obehöriga betalningar involverar bedragare som utger sig för att vara legitima kunder genom att använda stulna kort och kortnummer.

Om en bedragare till exempel gör ett köp på din webbplats med ett stulet kortnummer som inte har rapporterats, är det möjligt att betalningen genomförs. När kortinnehavaren sedan upptäcker bedräglig användning av kortet kommer han eller hon sannolikt att ifrågasätta betalningen hos sin bank genom att lämna in en begäran om återkreditering (chargeback). Även om du har möjlighet att bestrida återkrediteringen genom att skicka in bevis som styrker huruvida betalningen var giltig, gynnar kortbetalningsnätverkens regler i de flesta fall kunden i de flesta tvister. Om ditt företag förlorar en tvist förlorar företaget det ursprungliga transaktionsbeloppet. Du som företagare skulle också behöva betala en återkrediteringsavgift, dvs. kostnaden för att banken återförde kortbetalningen.

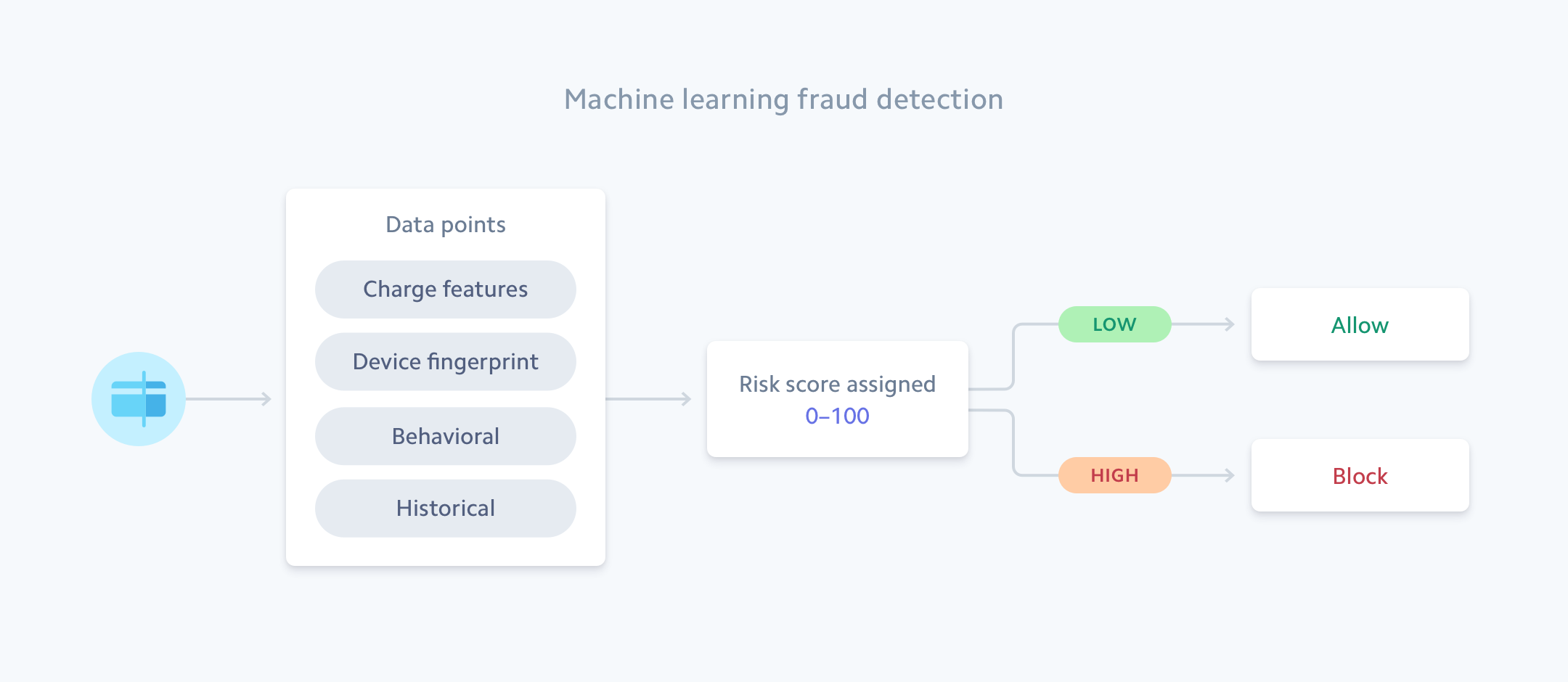

Återkrediteringar är tyvärr en del av vardagen för onlinebetalningar, men det bästa sättet att hantera dem är att dock att förhindra att de överhuvudtaget inträffar. Det finns två huvudsakliga metoder: regelbaserad logik och maskininlärning.

Regelbaserad identifiering av bedrägerier

Regelbaserad identifiering av bedrägerier fungerar enligt logiken "om x händer, gör y". Denna logik skapas och hanteras kontinuerligt av bedrägerianalytiker. Exempel på användningsområden är att blockera alla transaktioner från ett visst land, en viss IP-adress eller över ett visst belopp. Men eftersom den här logiken bygger på strikta regler kan den inte identifiera dolda mönster och anpassar sig inte heller till förändrade bedrägerivektorer genom att analysera information bortom dessa angivna parametrar. Det innebär att analytiker ofta jobbar i uppförsbacke och manuellt skapar nya regler efter att de upptäckt ett fall av bedrägeri, i stället för att proaktivt bekämpa bedrägerier.

Maskininlärningsbaserad identifiering av bedrägerier

Bedrägeribekämpning baserad på maskininlärning kan å andra sidan använda transaktionsdata för att träna algoritmer som lär och anpassar sig. Vissa maskininlärningsmodeller efterliknar beteendet hos mänskliga granskare, medan andra tränas på miljontals datapunkter. Dessa modeller lär sig att skilja legitima transaktioner från de som är potentiellt bedrägliga. Vissa av dessa modeller kan till och med träna sig själva, vilket gör dem mer skalbara och effektiva än regelbaserad logik.

Låt oss till exempel säga att en kund med normalt surfbeteende och en misstänkt IP-adress vill köpa något från din webbplats. Maskininlärning avgör hur mycket vikt var och en av dessa signaler ska ha. Ska transaktionen till exempel nekas enbart baserat på IP-adressen? Ett regelbaserat system kan blockera alla transaktioner från den platsen, men en maskininlärningsmodell bör kunna skilja mellan legitima och oberättigade transaktioner genom att vikta platsen tillsammans med all annan tillgänglig information för att avgöra sannolikheten för att en viss betalning kommer att leda till en återkreditering.

Att kombinera dessa två metoder – regelbaserad logik och bedrägeribekämpning via maskininlärning – kan vara en effektiv, anpassningsbar lösning. Du kan utnyttja den avancerade maskininlärningen, men också anpassa strategin och skapa logik som är specifik för ditt företag. Du kan till exempel ange anpassade regler baserat på risknivån för en grupp av användare och vad de köper.

För mer information kan du läsa vår guide om maskininlärning för identifiering av bedrägeri.

Stripe Radar är en uppsättning moderna verktyg för att identifiera och förebygga bedrägerier. Kärnan drivs av adaptiv maskininlärning, med algoritmer som utvärderar bedrägeririsken för varje transaktion och vidtar lämpliga åtgärder. Radar ingår kostnadsfritt som en del av Stripes integrerade priser. Användare kan uppgradera till Radar for Fraud Teams för att konfigurera sin egen regelbaserade logik och använda andra kraftfulla verktyg för bedrägeriexperter.

Förbättra godkännande hos nätverken

Det sista steget i tratten för onlinebetalningar är godkännande hos kortbetalningsnätverken: den utfärdande banken behandlar och accepterar kortbetalningen.

När kunderna gör ett köp skickas en betalningsbegäran till den utfärdande banken. Den utfärdande banken kommer antingen att godkänna eller avslå begäran. Detta beslut baseras på en rad olika faktorer – allt från kundens tillgängliga saldo, formateringen av transaktionens metadata eller till och med systemavbrott. Ju högre auktoriseringsgrad, desto fler transaktioner har du kunnat behandla och genomföra.

Du kan hjälpa till att minska antalet betalningar som nekas i onödan genom att samla in ytterligare data eller vidarebefordra uppgifter som CVC-kod, faktureringsadress och postnummer i kassan. Denna information ger den utfärdande banken extra information om transaktionen, vilket hjälper till att förbättra chanserna för att legitima transaktioner godkänns.

Stripe hjälper till att automatiskt förbättra godkännande av nätverken för företag tack vare direkta nätverksintegrationer och branschpartnerskap som ger ytterligare data och insikter om orsakerna till nekade betalningar. Vi använder detta för att bygga maskininlärningsmodeller som identifierar de bästa sätten att uppdatera betalningsmetadata för att förbättra chanserna för godkännande. Läs mer här.

Globala betalningsmetoder

Trots att kort är den dominerande betalningsmetoden i USA föredrar 40 procent av konsumenterna utanför USA att använda andra betalningsmetoder än kredit- eller bankkort, inklusive banköverföringar och digitala plånböcker (som Alipay, WeChat Pay eller Apple Pay). Du kan förlora omsättning helt enkelt för att du inte erbjuder de föredragna betalningsmetoderna för en global publik.

För att dra nytta av en global kundbas måste du erbjuda de betalningsmetoder som är vanligast i de länder där du är verksam. Det finns fem vanliga typer av betalningsmetoder:

Kreditkort gör det möjligt för kunder att låna pengar från en bank och antingen betala av hela saldot varje månad eller betala tillbaka pengarna med ränta. Vid betalning med bankkort dras pengar direkt från en kunds checkkonto, istället för att använda en kreditlinje.

Med digitala plånböcker, inklusive Apple Pay och Google Pay, kan kunderna betala för produkter eller tjänster elektroniskt genom att länka ett kort eller bankkonto. Digitala plånböcker kan också göra det möjligt för kunder att lagra monetärt värde direkt i appen genom att göra påfyllningar.

Bankdebiteringar och överföringar flyttar pengar direkt från kundens bankkonto. Kontodebiteringar samlar in dina kunders bankinformation och drar medel från deras konton (till exempel ACH i USA). Kreditöverföringar är kopplade till kundernas bankkonton och de skickar pengar till dig (t.ex. banköverföringar via så kallade "wire transfers" i USA). Det finns också betalningsmetoder som Giropay i Tyskland och iDEAL i Nederländerna som fungerar som ett skikt ovanpå banken för att möjliggöra överföringar, men ser mer ut som digitala plånböcker.

Köp nu, betala senare är en betalningsmetod som blir allt mer populär. Den erbjuder kunden omedelbar tillgång till medel för ett inköp online som sedan betalas av i delbetalningar. Exempel inkluderar Afterpay, Klarna och Affirm.

Kontantbaserade betalningsmetoder från företag som OXXO och Boleto gör det möjligt för kunder att handla online utan ett bankkonto. Istället för att betala för en produkt eller tjänst får kunden en kupong som kan skannas och som har ett referensnummer för transaktionen. Kunden tar med kupongen till en bankomat, bank, närbutik eller mataffär och betalar kontant. När referensnumret för kontantbetalningen har matchats till det ursprungliga köpet får företaget betalt och kan skicka produkten.

För mer information, läs vår guide till betalningsmetoder.

Med Stripe kan du stödja ett tiotal betalningsmetoder med en enda integration. Läs mer.

Förenkla efterlevnaden av omsättningsskatt, moms och GST

Internetföretag måste ta ut indirekta skatter i över 130 länder och i de flesta amerikanska delstater. Det kan dock vara svårt att efterleva alla dessa regler, särskilt när ditt företag växer. Skatteregler och skattesatser ändras ständigt och varierar beroende på var och vad du säljer. Om du ignorerar detta komplexa område riskerar du att behöva betala straffavgifter och ränta utöver obetalda skatter.

Indirekta skatter har olika namn runt om i världen. Indirekt skatt kallas omsättningsskatt (sales tax) i USA, mervärdesskatt (moms) i Europa, skatt på varor och tjänster (GST) i Australien och Kanada och konsumtionsskatt (JCT) i Japan. Processen för att ta ut dessa skatter kan variera avsevärt, men resultatet är detsamma: Slutkunden betalar skatten.

Hur skatten behandlas beror på om du säljer en fysisk eller digital produkt. För fysiska varor beror den skattemässiga behandlingen på platsen från och till vilken leveransen skickas samt hur produkten kategoriseras i varje jurisdiktion. Det finns många skillnader mellan städer, delstater och länder. Digitala produkter (t.ex. onlinekurser eller webbplatsmedlemskap) kan vara lika komplexa. I USA beskattar 40 delstater digitala varor, och i EU är digitala produkter skattepliktiga om de uppfyller vissa kriterier.

Oavsett vad du säljer måste du svara på dessa frågor för att efterleva reglerna för omsättningsskatt, moms och GST:

- Var och när är jag skyldig att ta ut skatt?

- Hur registrerar jag mig för att ta ut skatt?

- Hur mycket skatt ska jag ta ut för varje produkt eller tjänst?

- Hur deklarerar och betalar jag in de pengar jag tar ut?

Du hittar mer information om dessa skatter i våra guider:

Stripe Tax beräknar och tar automatiskt ut omsättningsskatt, moms och GST på både fysiska och digitala varor och tjänster i alla delstater i USA och fler än 100 länder. Läs mer.

För e-handlare

Läs det här avsnittet om du bedriver försäljning på en webbplats eller mobilapp och vill börja sälja varor fysiskt i butik.

Återförsäljare som började som onlineverksamheter lyckas i allt högre grad expandera till den fysiska världen genom att öppna fysiska lokaler. Eftersom mer än 90 procent av alla köp fortfarande sker fysiskt skapar detta potential för digitala företag att skapa en ny intäktsström.

Utmaningen är dock att data från digitala och fysiska betalningar måste konsolideras. Kunderna förväntar sig att interagera med ditt företag på samma sätt i alla kanaler, och som en del av det måste deras upplevelse av att handla hos ditt företag vara enhetlig och i linje med din varumärkesprofilering. Till exempel kan användare förvänta sig att rabattkoder och kampanjer gäller både online och för fysiska köp.

Här är två saker du behöver veta om du vill expandera din onlineverksamhet till den fysiska världen:

1. Utnyttja befintlig infrastruktur

Återförsäljare måste ofta konfigurera två separata betalleverantörer: en för onlineköp och en för fysiska köp. Detta kräver två integrationer och två separata konton, vilket fördubblar mängden arbete som krävs för att komma igång. Detta gör det också svårt att hantera ekonomisk avstämning och leder ofta till att kunddata isoleras i varje konto.

Se istället till att utnyttja din befintliga betalningsinfrastruktur – den du redan har konfigurerat för onlinebetalningar – snarare än att ta in en ny leverantör. Detta sparar inte bara tid och resurser, det förenklar också rapporteringen och hjälper till att skapa en mer enhetlig kundupplevelse.

Du skapar på så sätt en sömlös betalningsupplevelse, oavsett om kunderna gör ett köp på sin smartphone eller går in i din butik. Kunder kan till exempel påbörja ett abonnemang personligen i din butik som fortsätter online. Betalningsmetoden de använde i butiken skulle då sparas i deras onlineprofil, där de sedan kan uppdatera alla uppgifter eller ändra abonnemanget.

2. Erbjud stöd för chipkort och mobila plånböcker

Kort med magnetremsa ökar företagets riskexponering eftersom de är enkla att kopiera för bedragare och kräver ytterligare åtgärder för att kryptera kundens betalningsinformation. Som ett resultat av detta har kort med EMV-chip – som är säkrare och skyddar företag från ansvar i händelse av bedrägeri – varit den globala standarden i årtionden.

År 2015 började USA sin övergång till chipkort och idag används de för majoriteten av alla kreditkortstransaktioner. Det finns dock fortfarande företag som använder äldre kortterminaler som stöder kort med magnetremsa. När du överväger hårdvara för att ta emot betalningar i fysisk miljö är det viktigt att välja en mer modern kortterminal som låter dig ta emot chipkort.

Du bör också överväga att stödja mobila plånböcker, som Apple Pay och Google Pay, för transaktioner i fysisk miljö. Precis som chipkort krypterar de betalningsinformationen på ett säkert sätt och minimerar ditt ansvar i samband med bedrägliga transaktioner. Mobila plånböcker förbättrar också betalningsupplevelsen, vilket gör transaktionerna bekvämare och effektivare för kunderna.

Stripe Terminal hjälper dig att konsolidera dina online- och offlinekanaler och har flexibla utvecklarverktyg, färdigcertifierade kortterminaler och molnbaserad terminalhantering.

För SaaS- och abonnemangsföretag

Läs det här avsnittet om du debiterar dina kunder på återkommande basis eller använder sparad betalningsinformation.

När man hanterar återkommande intäkter brottas man ofta med komplexitet kring hur man initierar och tar betalningarna samt hur man hanterar olika prissättningsmodeller. Du måste lagra kundernas betalningsinformation och debitera dem korrekt belopp enligt ett bestämt tidsintervall.

Det finns två sätt att konfigurera detta: Bygg ditt eget betalsystem eller köp befintlig programvara. Oavsett vad du väljer måste du se till att ditt faktureringssystem kan ta emot beställningar från en webb- eller mobilkassa, fakturera kunden korrekt baserat på prismodellen (t.ex. för ett fast pris eller nivåbaserad prissättning) och debitera betalningar med de betalningsmetoder som kunden föredrar att använda. Du behöver även kunna få åtkomst till insikter som är viktiga för återkommande affärstransaktioner, som kundbortfall, månatliga återkommande intäkter och andra viktiga nyckeltal för abonnemang – eller integrera med ditt CRM-system eller kontosystem.

När du bestämmer dig för om du ska bygga egen programvara från grunden eller köpa en befintlig lösning är det viktigt att inte glömma bort alternativkostnaderna. Tänk på de kontinuerliga tekniska resurser som krävs för att utveckla och underhålla din faktureringsprogramvara kontra andra behov inom företaget.

Här är tre saker att tänka på när det gäller SaaS- och abonnemangsbetalningar:

1. Konfigurera flexibel abonnemangslogik

Abonnemangslogiken består av tids- och prisbaserade regler som tillsammans debiterar kunderna på ett korrekt sätt i en förutbestämd takt. När du bara har en produkt och enkel prissättning, till exempel 25 USD per månad för ett programvaruabonnemang, är det enkelt att konfigurera den här logiken i faktureringssystemet eftersom beloppet inte ändras från månad till månad.

Efter hand kan det hända att du utökar verksamheten och lägger till nya produkter och kampanjer. Du måste se till att abonnemangslogiken kan hantera den här tillväxten med möjlighet att experimentera med olika prismodeller, till exempel abonnemang med fast pris, per användare eller förbrukningsbaserade abonnemang, eller nivåbaserad prissättning, freemium och kostnadsfria provperioder. Du kanske också vill kunna erbjuda paket eller rabatter.

Din abonnemangslogik bör också vara tillräckligt flexibel för att ta hänsyn till att kunder kan ändra sin plan när som helst. Om någon vill byta till ett billigare abonnemang i mitten av månaden måste du proportionellt beräkna kostnaderna för båda abonnemangen och se till att kunden att debiteras för rätt belopp efter ändringen.

2. Fundera på dina faktureringsbehov

Kunder föredrar vanligtvis att få en faktura om du debiterar dem för ett stort belopp eller skickar en engångsfaktura (båda är vanliga för SaaS-företag vars kunder är andra företag).

När det gäller att skicka fakturor bör du tänka på hur processen för att skapa dem ska se ut: Har fakturorna samma radposter eller behöver var och en anpassas? Beroende på vilka länder du är verksam i måste du också följa olika fakturakrav. Du kan till exempel behöva följa sekventiell fakturanumrering eller ange fakturaprefix på antingen kund- eller kontonivå.

Sedan behöver du ett sätt att skicka fakturorna till kunderna. Fundera på om du vill skicka dem manuellt via e-post eller om din faktureringslösning kan automatisera denna process åt dig.

För mer information, läs vår guide till fakturering.

3. Minimera ofrivilligt kundbortfall

De flesta SaaS- och abonnemangsföretag drabbas av problem med ofrivilligt kundbortfall, där kunder har för avsikt att betala för en produkt men deras betalningsförsök misslyckas på grund av utgångna kort, otillräckliga medel eller inaktuella kortuppgifter (9 procent av alla abonnemangsfakturor misslyckas vid första debiteringsförsöket på grund av ofrivilligt kundbortfall).

När du bara har en handfull misslyckade betalningar per månad är det enkelt att ringa eller skicka e-post till varje kund och be honom eller henne åtgärda situationen (oavsett om det är genom att använda en annan betalningsmetod eller uppdatera betalningsuppgifterna). Men i takt med att ditt företag växer och du måste hantera hundratals kunder med misslyckade betalningar är detta inte längre ett realistiskt tillvägagångssätt.

Ett mer skalbart sätt att kommunicera med dina kunder är att skicka automatiska e-postmeddelanden om misslyckade betalningar när en betalning nekas.

Utöver utgående kommunikation kan du också försöka genomföra betalningarna direkt på nytt. Många företag försöker genomföra misslyckade transaktioner på nytt enligt ett fast schema, till exempel var sjunde dag (den här processen kallas dunning). Experimentera med olika intervall för att ta reda på vad som är mest effektivt för ditt företag eller hitta en betalleverantör som automatiserar dunningprocessen och låter dig anpassa den baserat på dina kunders preferenser.

Stripe Billing erbjuder en heltäckande faktureringslösning. Du kan skapa och hantera abonnemangslogik och fakturor, ta emot alla betalningsmetoder som stöds och minska ofrivilligt kundbortfall med smart återförsökslogik.

För plattformar och marknadsplatser

Läs det här avsnittet om du är en programvaruplattform och gör det möjligt för andra företag att ta emot betalningar direkt från sina kunder (som Shopify) eller om du är en marknadsplats, där du tar emot betalningar från kunder och sedan betalar ut dem till säljare eller tjänsteleverantörer (som Lyft).

Plattformar och marknadsplatser har några av de mest komplexa betalningskraven eftersom de tar emot pengar för säljares eller tjänsteleverantörers räkning och gör utbetalningar till dem. Som ett resultat av detta finns det många unika saker att tänka på, inklusive verifiering av säljares identiteter, hantering av penningöverföring i enlighet med reglerna, uttag av en serviceavgift för varje betalning och inlämning av 1099-formulär till IRS, den amerikanska skattemyndigheten, när det är tillämpligt.

Men genom att tillhandahålla betalningsfunktionalitet till dina kunder kan du särskilja din plattform eller marknadsplats och skapa mervärde för dina säljare eller tjänsteleverantörer. Du kan hjälpa dem att lansera sina företag snabbare utan att de behöver oroa sig för långa ansökningar om handlarkonton eller skriva kod för att kunna ta emot betalningar.

För att kunna lägga till betalningsfunktioner har man traditionellt sett varit tvungen att skaffa ett tillstånd och registrera sig för och bibehålla statusen som betalningsförmedlare hos kortbetalningsnätverk (som Visa, Mastercard, Discover eller American Express). Eftersom du anses kontrollera flödet av pengar när du flyttar pengar mellan köpare och säljare tillämpar kortbetalningsnätverken strikta regler. Denna process kan ta månader (ibland år) och kräva miljontals dollar i inledande och löpande kostnader.

Idag finns det dock flera alternativ för plattformar och marknadsplatser att lägga till anpassade betalningsfunktioner för sina kunder och tjäna pengar på betalningar, utan att själva behöva registrera sig som betalningsförmedlare.

Här är två funktioner som du måste tänka på när du lägger till betalningar på din plattform eller marknadsplats:

1. Verifiera användare under onboarding

Innan du tar emot några pengar för dina säljares eller företags räkning måste du registrera dem på ditt betalningssystem och verifiera deras identitet. Detta steg är komplicerat på grund av stränga lagar och förordningar, inklusive lagar om kundkännedom (KYC) och krav på sanktionskontroller, som medför straff och böter vid överträdelser. Förutom statliga och regionala regelverk, som kan variera från land till land, har kortbetalningsnätverk som Visa, Mastercard, Discover och American Express sina egna krav på insamling av information, som uppdateras regelbundet.

Det är en snäv balansgång att uppfylla dessa informationskrav utan att användarupplevelsen påverkas. Å ena sidan vill du samla in så mycket information som möjligt (t.ex. fullständigt namn, e-postadress, födelsedatum, de fyra sista siffrorna i socialförsäkringsnumret i USA, telefonnummer och adress) för att säkerställa att din plattform inte används för brottsändamål som penningtvätt eller finansiering av terrorism. Du vill också undvika påföljder från tillsynsorgan och finansiella partner.

Å andra sidan vill du göra din användarupplevelse bättre än konkurrenternas. Det innebär en smidig onboarding-upplevelse, som inte alltid är kompatibel med all den detaljerade information man måste begära.

För att minska friktionen bör du överväga att samla in uppgifter i omgångar och automatiskt fylla i fält för användarna när det är möjligt. Du kan till exempel välja att be om säljarens eller tjänsteleverantörers skatteuppgifter först när de har överskridit en skatterapporteringströskel. Du kan också fylla i fält med företagets registrerade namn och adress i förväg om du redan har samlat in denna information.

2. Erbjud stöd för olika sätt att flytta pengar

Att betala dina användare innebär mer än att bara flytta pengar från punkt A till punkt B. Du behöver kunna ta ut plattformsavgifter, dela upp och skicka medel mellan säljare samt styra när utbetalningar skickas till säljarnas bankkonton.

Låt oss säga att du driver en e-handelsplattform och en kund gör ett köp på 50 USD från en säljare. Här måste du tänka på tre parter: din plattform, dina säljare eller tjänsteleverantörer och deras köpare eller slutanvändare. Innan du betalar säljaren måste du ta ut plattformsavgiften. Sedan måste du ta reda på hur och när du ska skicka de återstående medlen till säljaren. Skickar du utbetalningen direkt efter mottagandet av varorna eller tjänsterna, eller låter du beloppen ackumuleras och betalar ut en gång i veckan? Har du rätt bankuppgifter för att skicka betalningen?

Du måste också se till att du flyttar pengar på ett regelenligt sätt. I USA kräver till exempel 46 delstater att man har tillstånd för att flytta pengar för andras räkning. I Europa kräver det andra betaltjänstdirektivet (PSD2) att betalningsförmedlare har tillstånd. Om en tillsynsmyndighet anser att du är en penningöverförare eller betalningsförmedlare och du inte har tillstånd, riskerar du böter eller nedstängning av verksamheten.

Beroende på din affärsmodell bör du kunna stödja ett antal olika sätt att flytta pengar, till exempel:

- En person till en annan: En kund debiteras och en mottagare får betalt (t.ex. en samåkningstjänst).

- En person till många: En transaktion delas upp på flera säljare eller mottagare (t.ex. en marknadsplats där en kund har en kundvagn med varor från flera onlinebutiker).

- Innehav av medel: En plattform tar emot medel från kunder och innehåller dem innan de betalas ut till mottagare (t.ex. en biljettförsäljningsplattform som endast betalar mottagarna efter det att evenemanget har genomförts).

- Kontodebiteringar: En plattform upphäver en debitering eller transaktion för att dra pengar från sina säljare eller tjänsteleverantörer (t.ex. en e-handelsplattform som tar ut en månatlig avgift för butiksunderhåll från sina företagskunder).

- Abonnemang: En plattform ger sina säljare möjlighet att göra återkommande debiteringar från kunder (t.ex. en SaaS-plattform ger de ideella organisationerna på plattformen möjlighet att ta emot regelbundna gåvor).

Stripe Connect gör det möjligt för plattformar och marknadsplatser att underlätta betalningar för sina säljare, tjänsteleverantörer och kunder. Connect stöder onboarding och verifiering, låter dig ta emot över 135 valutor och ett tiotal lokala betalningsmetoder runt om i världen med inbyggt bedrägeriskydd, göra utbetalningar till användare och hålla koll på flödet av medel.

Ytterligare resurser

Vi hoppas att den här guiden har gett dig en bättre överblick över onlinebetalningar och hjälpt dig att förstå nyanserna i din egen betalningskonfiguration.

Det här är den första guiden i en serie om grunderna för onlinebetalningar. Vi kommer att fortsätta att se närmare på grundläggande koncept som betalningar i fysisk miljö och återkommande betalningar samt mer avancerade ämnen som nekade betalningar och utbetalningshantering i framtida guider.

Under tiden kan du fördjupa dig i följande resurser:

Alla företag som tar emot betalningar

- En guide till betalningsmetoder

- En guide till PCI-efterlevnad

- En introduktion till maskininlärning för identifiering av bedrägeri

- 3D Secure 2: En ny autentiseringsstandard

- Så här hanterar man bedrägliga transaktioner

Näthandlare

- Så här använder du Stripe Terminal för att ta emot betalningar i fysisk miljö

- En guide till köp nu, betala senare

SaaS-företag

- En guide till fakturering

- En guide till återkommande fakturering

- Så här skapar och debiterar man för ett abonnemang med Stripe

- En guide till SaaS-företag och hur man får dem att växa

- Bästa praxis för SCA för företag med återkommande intäkter

Plattformar och marknadsplatser

- Hur man dirigerar betalningar mellan flera parter med Stripe

- Hur det andra betaltjänstdirektivet (PSD2) påverkar marknadsplatser och plattformar i Europa

- En guide till betalningsförmedling för plattformar och marknadsplatser

- En guide till riskhantering för programvaruplattformar

Betalningsordlista

I den här ordlistan definierar vi de vanligaste termerna i betalningsbranschen.

Inlösare

En inlösare, även kallad inlösande bank, är en bank eller ett finansinstitut som behandlar kredit- eller bankkortsbetalningar för handlarens räkning och dirigerar dem genom kortbetalningsnätverken till den utfärdande banken.

Banköverföringar

Kan hänvisa till en kontodebitering, där du samlar in dina kunders bankinformation och drar medel från deras konton, eller en kreditöverföring, där du länkar till kundernas bankkonton och de överför pengar till dig.

Kortinnehavare

En person som äger ett kredit- eller bankkort.

Kortbetalningsnätverk

Hanterar transaktioner mellan handlare och utfärdare och styr var kreditkort kan accepteras. De bestämmer även nätverkskostnaderna. Exempel är Visa, Mastercard, Discover och American Express.

Återkreditering (chargeback)

En återkreditering (chargeback), även kallad tvist, inträffar när kortinnehavaren ifrågasätter en betalning hos sin kortutfärdare. Under återkrediteringsprocessen är det handlaren som måste bevisa att den person som gjorde köpet äger kortet och har godkänt transaktionen.

Avgifter för återkrediteringar (chargebacks)

Den kostnad som handlaren ådrar sig när den inlösande banken upphäver en kortbetalning.

Digital plånbok

Gör det möjligt för kunder att betala för produkter eller tjänster elektroniskt genom att länka ett kort eller bankkonto, eller genom att lagra penningvärdet direkt i appen. Exempel är Apple Pay, Google Pay, Alipay och WeChat.

Tvister

Se definitionen för Återkreditering (chargeback).

Fyrpartssystem

De fyra parter som är involverade i behandlingen av betalningar: kortinnehavaren, handlaren, inlösaren och den utfärdande banken.

Bedrägeri

Alla falska eller olagliga transaktioner. Inträffar vanligtvis när någon har stulit ett kortnummer eller uppgifter för ett checkkonto och använder den informationen för att göra en obehörig transaktion.

Interchange

En avgift som betalas till den utfärdande banken för behandling av en kortbetalning.

Utfärdande bank

Banken som utfärdar kredit- och bankkort till konsumenter.

MCC-kod (branschkod)

Ett fyrsiffrigt nummer som används för att klassificera ett företag efter vilken typ av varor eller tjänster det tillhandahåller.

Nätverksgodkännande

Andelen transaktioner som godkänns eller nekas av den utfärdande banken. En nekad transaktion kan inträffa på grund av inaktuella inloggningsuppgifter, misstanke om bedrägeri eller otillräckligt saldo.

Nätverkskostnader

Summan av interchange- och programavgifter.

Betalningsförmedlare

Traditionellt har det krävts att en plattform eller marknadsplats registrerar sig och upprätthåller status som betalningsförmedlare (även kallat payfac på engelska) hos kortbetalningsnätverken, eftersom de ansågs kontrollera flödet av medel mellan köpare och säljare. Idag är det enkelt att lägga till de betalningsfunktioner som de flesta plattformar och marknadsplatser kräver utan att bli en betalningsförmedlare.

Betalningsgateway

Programvara som krypterar kreditkortsinformation på en handlares server och skickar den till inlösaren. Gatewaytjänster och inlösare är ofta samma enhet.

Betalningsmetod

Sättet som en konsument väljer för att betala för varor eller tjänster. Betalningsmetoder inkluderar banköverföringar, kredit- eller bankkort och digitala plånböcker.

Betalleverantör

Möjliggör kreditkortstransaktionen genom att skicka betalningsinformation mellan handlaren, den utfärdande banken och inlösaren. Betalleverantören får vanligtvis betalningsuppgifterna från en betalningsgateway.

PCI Data Security Standards (PCI DSS)

En informationssäkerhetsstandard som gäller för alla enheter som är involverade i lagring, behandling eller överföring av kortinnehavaruppgifter och/eller känsliga autentiseringsuppgifter.

Kortprogramsavgifter

Avgifter som tas ut av kortbetalningsnätverket. En enskild transaktion kan medföra flera programavgifter, t.ex. auktoriseringsavgifter eller serviceavgifter.