Dieser Leitfaden behandelt die Grundlagen von Online-Zahlungen und erklärt die Unterschiede für gängige Geschäftsmodelle: Online-Händler, SaaS- und Abonnementunternehmen sowie Plattformen und Marktplätze.

Darüber hinaus haben wir eine Liste mit den wichtigsten branchenspezifischen Begriffen und Definitionen für Sie zusammengestellt. Falls Ihnen bestimmte Formulierungen nicht vertraut sind, können Sie diese direkt im Glossar am Ende des Dokuments nachschlagen.

Wenn Sie lieber sofort mit dem Akzeptieren von Online-Zahlungen beginnen möchten, lesen Sie sich unsere Dokumentation durch und starten Sie direkt.

Wie funktionieren Online-Zahlungen?

Bevor wir auf spezifische Geschäftsmodelle eingehen, sehen wir uns an, wie Zahlungen überhaupt funktionieren. Wie genau gelangt das Geld von der Kundschaft zu Ihrem Unternehmen? Welche Rolle spielen Banken dabei? Und wie viel kostet das alles eigentlich? Mit den Antworten auf diese Fragen erschließen sich auch die Feinheiten von Zahlungsverfahren und ihre Bedeutung für das eigene Geschäftsmodell direkter.

Welche Voraussetzungen müssen für das Akzeptieren von Online-Zahlungen getroffen werden?

Grundlegend erforderlich ist hierbei zunächst ein Geschäftskonto und zudem die Zusammenarbeit mit einem Acquirer oder Zahlungsabwickler. Acquirer und Abwickler leiten die Zahlungen von der Händler-Website dann die Kartennetzwerke wie Visa, Mastercard, Discover und American Express weiter. Je nach Geschäftsmodell beauftragen Sie selbst dabei entweder jeweils einen Acquirer (meist eine Bank mit Netzwerkmitgliedschaft) und einen Abwickler (der in Zusammenarbeit mit dem Acquirer die Transaktionen abwickelt) oder Sie beauftragen einen Komplettanbieter für beide Dienste.

Für die sichere Erfassung der Zahlungsdaten benötigen Sie zudem ein Zahlungsgateway. Gateways verwenden häufig die Technik der Tokenisierung, um Zahlungsdaten zu anonymisieren und sicherzustellen, dass keine vertraulichen Daten in Ihre Systeme eingespeist werden. Dies hilft Ihnen bei der Einhaltung der branchenweiten Sicherheitsrichtlinien, die PCI-Standards.

Der Ablauf von Online-Zahlungen

An jeder Online-Transaktion sind vier Hauptakteure beteiligt:

-Karteninhaber/in: Die Person, die die Kreditkarte besitzt

-Händler/in: Die/der Unternehmensinhaber/in

-Acquirer: Eine Bank, die Kreditkartenzahlungen im Auftrag des/der Händlers/Händlerin abwickelt und über das jeweilige Kartennetzwerk (z. B. Visa, Mastercard, Discover oder American Express) an die ausstellende Bank übermittelt. Einige Acquirer arbeiten bei der Zahlungsabwicklung zudem mit externen Partnern zusammen.

-Ausstellende Bank: Die Bank, die den Kredit einräumt und Karten im Namen der Kartennetzwerke an Verbraucher/innen ausstellt.

Wer Online-Zahlungen per Kreditkarte annimmt, arbeitet dabei stets mit genau diesen Akteuren zusammen (entweder über einen bestimmten Zahlungsdienstleister oder eine eigene Integration).

Ein einziger Anbieter kann sowohl Zahlungsgateway- als auch Abwicklungs- und Acquiring-Dienste anbieten. Das ist hilfreich für die Optimierung Ihrer Online-Zahlungen. Bisweilen entwickelt ein solcher Zahlungsdienstleister direkte Integrationen zu den Kartennetzwerken, wodurch die Abhängigkeit von Dritten verringert wird.

Wenn Sie Online-Zahlungen annehmen, verschlüsselt das Gateway die Daten zuverlässig und übermittelt sie zunächst an den Acquirer und anschließend an die Kartennetzwerke. Die Kartennetzwerke nehmen wiederum Kontakt mit der ausstellenden Bank auf, die die Zahlung dann entweder freigibt oder ablehnt. Bankenvorschriften und aufsichtsrechtliche Anforderungen verlangen in einigen Fällen eine zusätzliche Kartenauthentifizierung, etwa per 3D Secure, bevor die jeweilige Zahlung angenommen werden kann. Die ausstellende Bank übermittelt dann eine Nachricht an das Gateway bzw. den Acquirer, damit Sie die Zahlung der Kundschaft gegenüber bestätigen können (z. B. mit einer Mitteilung wie „Zahlung akzeptiert“ oder „Zahlung abgelehnt“ auf Ihrer Website).

Die Grafik stellt den Online-Zahlungsworkflow für einmalige Zahlungen in der lokalen Währung in den USA dar. Wenn Sie international expandieren möchten, sollten Sie eine Partnerbank finden und lokale Geschäftsbeziehungen aufbauen. Wenn Sie ein neues Produkt einführen und Kundschaft beispielsweise regelmäßig wiederkehrende Zahlungen berechnen möchten, müssen Sie nicht nur die Kreditkartennummer akzeptieren, sondern auch korrekt in bestimmten Zeitintervallen Zahlungen anweisen und einziehen. Außerdem erfordern verschiedene Preismodelle zusätzlichen Programmieraufwand und Sie müssen entscheiden, wie Sie mit fehlgeschlagenen Zahlungen, anteilmäßigen Verrechnungen bei Tarifwechseln auf Kundenseite und vielen anderen Themen umgehen.

Transaktionsgebühren und Kosten bei Online-Zahlungen

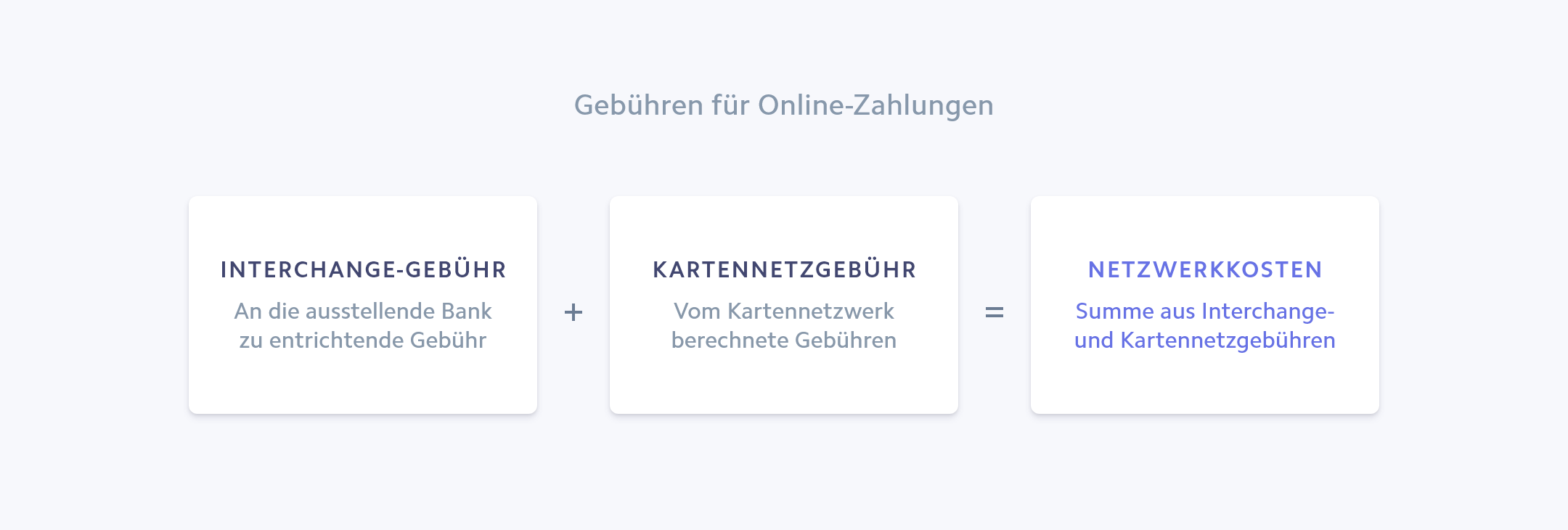

Für jede einzelne Transaktion, die unter Beteiligung der vier genannten Akteure abgewickelt wird, werden verschiedene Gebühren fällig. Diese werden von Visa, Mastercard, Discover, American Express und anderen Kartennetzwerken festgelegt und als Interchange- oder Kartennetzgebühren bezeichnet.

Austauschgebühren stellen gewöhnlich den Großteil der bei jeder Transaktion anfallenden Kosten dar. Diesen Betrag erhält die ausstellende Bank, da sie den Großteil des Risikos übernimmt, indem Sie Kredit gewährt oder der Kundin/dem Kunden Bankdienstleistungen bietet.

Kartenorganisationsgebühren werden durch die Kartenaussteller selbst erhoben und umfassen etwa zusätzliche Autorisierungsgebühren und grenzüberschreitende Transaktionsgebühren. Außerdem werden bisweilen für Rückerstattungen und andere Ausstellerdienste Gebühren erhoben.

Insgesamt bilden diese Gebühren die Netzwerkkosten. Diese können je nach Kartentyp, Transaktionsort, Kanal (persönlich oder online) und Merchant Category Code (MCC) variieren. So fallen beispielsweise für eine Transaktion mit einer Kreditkarte mit Bonusprogramm höhere Netzwerkkosten an, als bei einer gewöhnlichen Kreditkarte, da Banken diese Gebühren oft nutzen, um diese Belohnungsprogramme gegenzufinanzieren.

Mit den nutzungsabhängigen Tarifen von Stripe zahlen Sie eine transparente Gebühr für sämtliche Kartenzahlungen und können Ihre Kosten damit genauer im Voraus planen.

Das sollten Unternehmen bei Online-Zahlungen beachten

In diesem Abschnitt geht es um drei wichtige Fragestellungen für alle Unternehmen, die Zahlungen annehmen: Wie können Sie mithilfe von Online-Zahlungen Ihre Konversionsrate steigern? Wie können Sie mit den richtigen Zahlungsmethoden Ihren Kundenstamm erweitern? Und wie können Sie Ihre Steuer-Compliance vereinfachen, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können?

So können Online-Zahlungen Ihre Konversionsrate steigern

Jede Transaktion lässt sich in die drei Schritte Bezahlvorgang, Betrugsschutz und Netzwerkakzeptanz unterteilen. Von Konversion kann erst dann die Rede sein, wenn die jeweilige Transaktion zum Abschluss gebracht wurde.

In jeder Phase der Online-Zahlungsabwicklung kann Ihr Kundenkreis ein wenig schrumpfen. Ist Ihr Bezahlvorgang zu lang und kompliziert, werden einige Kundinnen und Kunden frühzeitig aufgeben. Wenn man dann noch Betrugsversuche und die durchschnittlichen Akzeptanzraten berücksichtigt, sinkt die Kundenanzahl sogar noch weiter.

Für bestmögliche Ergebnisse sollte man also wissen, wie genau die einzelnen Schritte miteinander zusammenhängen. Dies gilt vor allem für Unternehmen, bei denen separate Teams mit Bezahlvorgang, Betrugsbekämpfung und Netzwerkakzeptanz betraut sind, die jeweils speziell ihre eigenen Zahlen im Auge haben. Wenn sich beispielsweise ein Team ausschließlich um den Bezahlvorgang und insbesondere die Vermeidung von Kaufabbrüchen kümmert, kommt es möglicherweise auf die Idee, weniger Kundendaten zu erfassen, um das Verfahren unkomplizierter zu gestalten. Das kann allerdings Betrugsversuchen Tür und Tor öffnen, da einige Daten wie die vollständige Rechnungsadresse oder die Postleitzahl zur Validierung der Transaktion dann nicht konsequent erfasst werden.

In diesem Abschnitt geben wir einen Überblick über den Ablauf von Online-Zahlungen und stellen Ihnen Best Practices zur Steigerung der Konversionsrate vor.

Die optimale Gestaltung eines Bezahlformulars

Am Anfang jeder Online-Zahlung steht der Bezahlvorgang. Dabei geben die Kundinnen und Kunden ihre Zahlungsdaten ein, um Waren oder Dienstleistungen zu erwerben. Hier sollten Sie darauf achten, genügend Daten zu erfassen, um die Identität der Kundinnen und Kunden zu überprüfen. Andererseits sollte der Bezahlvorgang aber auch nicht zu kompliziert werden. Denn das kann dazu führen, dass Ihre Kundinnen und Kunden währenddessen aufgeben.

Ist Ihr Bezahlformular zu kompliziert, entgehen Ihnen möglicherweise Umsätze der aussichtsreichsten Käufer/innen, die ihren Warenkorb bereits gefüllt haben und wirklich etwas kaufen möchten. Tatsächlich brechen 87 % der Verbraucher/innen ihren Kauf ab, wenn der Bezahlvorgang zu kompliziert ist.

Damit ihr Bezahlvorgang möglichst häufig abgeschlossen wird, beachten Sie die folgenden Punkte:

-Kundenperspektive beachten: Betrachten Sie Ihren Bezahlvorgang stets aus der Kundenperspektive und halten Sie nach potenziellen Problemen Ausschau, die die Kundschaft zum frühzeitigen Abbruch ihres Einkaufs bringen könnten.

-Ladezeiten prüfen: Prüfen Sie genau, wie lange das Laden der Seite dauert, wie viele Formularfelder ausgefüllt werden müssen und ob das automatische Ausfüllen für im Browser gespeicherte Daten unterstützt wird.

-Responsive Formulare nutzen: Gute Bezahlformulare berücksichtigen das Kundenerlebnis. So sind responsive Bezahlformulare beispielsweise mittlerweile Standard. Sie passen sich automatisch der geringeren Bildschirmgröße von Mobilgeräten an und bieten eine numerische Tastatur, wenn Kundinnen und Kunden zur Eingabe ihrer Kartendaten aufgefordert werden.

-Anbieten mobiler Zahlungsmethoden: Sie sollten in Betracht ziehen, mobile Zahlungsmethoden wie Apple Pay oder Google Pay zu akzeptieren, bei denen keine manuelle Dateneingabe mehr nötig ist und die schnelle Bezahlvorgänge ermöglichen.

Zusätzliche Kriterien für internationale Bezahlvorgänge:

Falls Sie international expandieren möchten, müssen Sie Ihr Bezahlformular natürlich auch an den jeweiligen Markt anpassen. Selbstverständlich sollten Sie dabei die jeweilige Landeswährung akzeptieren. Doch auch die vor Ort bevorzugten Zahlungsmethoden sind wichtig, um den Kundenerwartungen gerecht zu werden. So zahlt beispielsweise mehr als die Hälfte der Kundinnen und Kunden in den Niederlanden bevorzugt mit iDEAL. Bei dieser Zahlungsmethode wird das Geld vom Kundenkonto direkt an das Unternehmen überwiesen.

Zudem lässt sich anhand der Kartennummer der Kundenstandort ablesen. So können Sie die Formularfelder genau so anpassen, dass stets die im jeweiligen Land erforderlichen Daten abgefragt werden. Wenn Ihr Formular beispielsweise eine Karte aus dem Vereinigten Königreich erkennt, sollten Sie für Zahlungen dort das Eingabefeld „Postcode“ (Postleitzahl) hinzufügen. Erkennt das Bezahlformular hingegen eine amerikanische Kredit- oder Debitkarte, sollte dieses Feld stattdessen mit „ZIP code“ (also dem spezifisch US-amerikanischen Begriff für Postleitzahl) beschriftet werden.

Stripe Checkout ist eine gehostete Bezahlseite, die auf die Steigerung der Konversionsrate ausgelegt ist. Checkout zeigt bei Bedarf dynamisch Digital Wallets an und unterstützt 15 Sprachen. Dadurch können Ihre Kundinnen und Kunden ein auf sie abgestimmtes und für sie relevantes Formular nutzen. Erfahren Sie mehr über Checkout.

Online-Risikomanagement

Im nächsten Schritt des Bezahlvorgangs müssen betrügerische Transaktionen herausgefiltert werden. Bei den meisten betrügerischen Zahlungen geben sich betrügerisch Agierende mithilfe gestohlener Karten und Kartennummern als legitime Kundinnen und Kunden aus.

Wenn beispielsweise betrügerisch agierende Personen mit einer gestohlenen, aber noch nicht gesperrten Kartennummer etwas auf Ihrer Website kaufen, wird die Zahlung unter Umständen tatsächlich abgewickelt. Wenn der/die rechtmäßige Karteninhaber/in den Betrug dann bemerkt, kann er/sie bei seiner/ihrer Bank eine Rückbuchung verlangen. Diese können Sie zwar per se verhindern, wenn Sie Belege für die Gültigkeit der Zahlung vorlegen. Allerdings sollten Sie beachten, dass die Kartennetzwerke bei den meisten Anfechtungen im Sinne der Kundschaft entscheiden. Scheitert Ihr Unternehmen mit einer Anfechtung, verlieren Sie auch die Transaktionssumme. Außerdem müssen Sie als Geschäftsinhaber/in in diesem Fall zusätzlich die Kosten der Rückbuchung tragen.

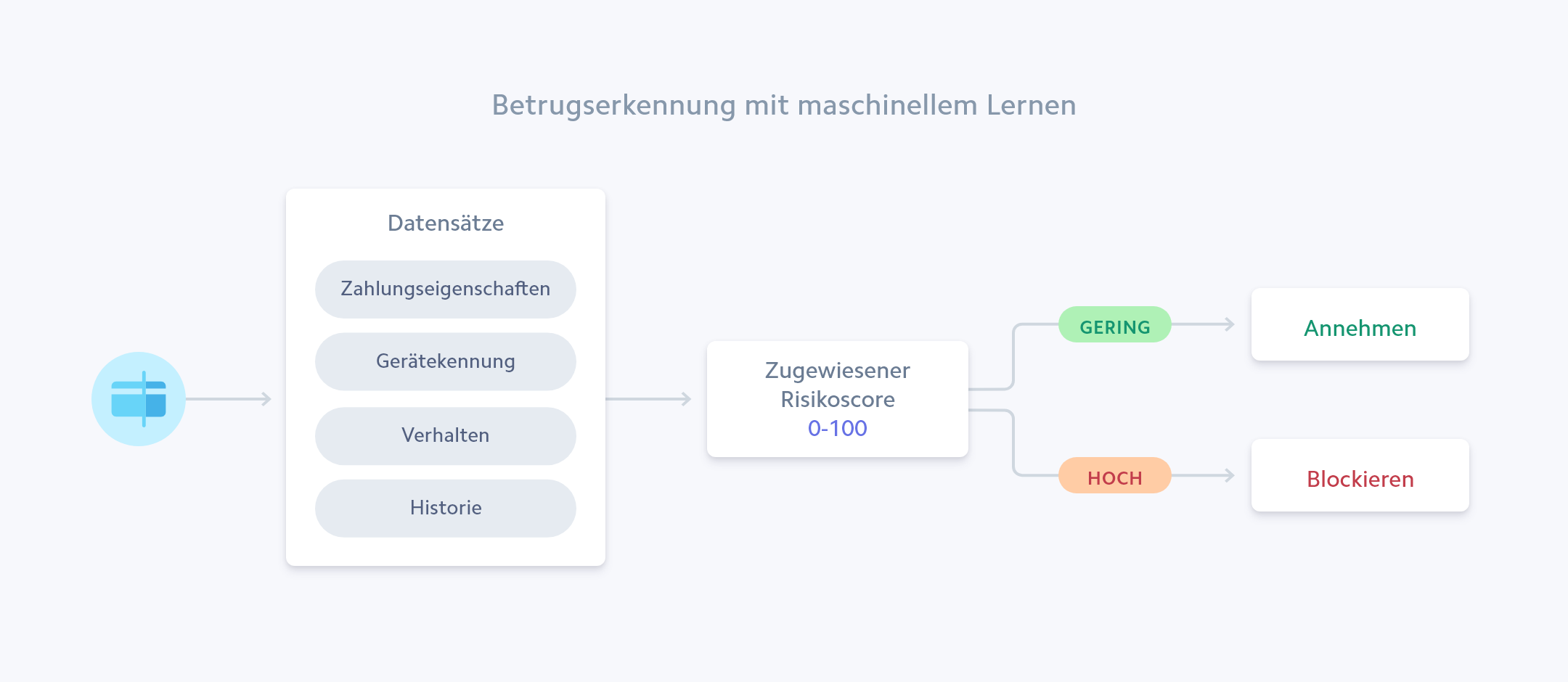

Zwar sind Rückbuchungen bei der Online-Zahlungsabwicklung unvermeidlich, die beste Möglichkeit, mit ihnen umzugehen, besteht jedoch darin, sie von vornherein zu verhindern. Dabei gibt es zwei unterschiedliche Herangehensweisen: regelbasierte Logik und Maschinelles Lernen (ML).

Regelbasierte Betrugserkennung

Die regelbasierte Betrugserkennung verfährt nach dem Motto: „Wenn X, dann Y.“ Die genaue Vorgehensweise wird dabei von Betrugsanalystinnen und -analysten fortlaufend angepasst. So können beispielsweise sämtliche Transaktionen aus einem bestimmten Land, über eine bestimmte IP-Adresse oder ab einem bestimmten Betrag abgelehnt werden. Da diese Vorgehensweise allerdings auf strikten Regeln beruht, ist sie blind für verborgene Muster und Verhaltensänderungen der betrügerisch agierenden Person. Denn die Hintergründe der festgelegten Parameter bleiben unbekannt. Deshalb hinken die Analystinnen und Analysten oft den betrügerisch agierenden Personen hinterher. Wird eine neue Betrugsmasche bekannt, erstellen sie neue Regeln – zu proaktiver Betrugsbekämpfung kommt es hier aber nicht.

Betrug mithilfe von Maschinellem Lernen erkennen

Eine auf Maschinellem Lernen basierende Betrugsbekämpfung füttert hingegen Algorithmen mit Transaktionsdaten und entwickelt sie so ständig weiter. Einige ML-Modelle ahmen dabei das Verhalten menschlicher Prüfer/innen nach, während andere mit Millionen von Datensätzen trainiert werden. So lernen die Modelle, legitime Transaktionen von potenziell betrügerischen zu unterscheiden. Einige können sich sogar selbst trainieren, was sie im Vergleich zur regelbasierten Logik skalierbarer und effizienter macht.

Was passiert aber nun, wenn jemand mit unauffälligem Online-Verhalten und einer verdächtigen IP-Adresse etwas über Ihre Website kaufen möchte? Zunächst wird dann mithilfe von ML entschieden, wie die einzelnen Kriterien gewichtet werden sollen. Soll beispielsweise eine Transaktion ausschließlich wegen der IP-Adresse abgelehnt werden? Ein regelbasiertes System würde unter Umständen sämtliche Transaktionen vom betroffenen Ort aus blockieren. Das Maschinelle Lernen kann dagegen gute von schlechten Transaktionen unterscheiden, da Standort und andere Daten gewichtet analysiert werden, um die Rückbuchungswahrscheinlichkeit von Zahlungen zu ermitteln.

Werden beide Ansätze – regelbasierte Logik und ML-Betrugsbekämpfung – miteinander kombiniert, entsteht eine höchst leistungsstarke, individuell anpassbare Lösung. So nutzen Sie die Komplexität des Maschinellen Lernens, passen Ihr Verfahren aber zugleich mithilfe von Regeln exakt an die Bedürfnisse Ihres Unternehmens an. Dabei können Sie beispielsweise individuelle Regeln für Anwendergruppen und Einkäufe mit unterschiedlichen Risikostufen definieren.

Weitere Informationen finden Sie in unserem Leitfaden Eine Einführung in das Maschinelle Lernen zur Betrugserkennung.

Stripe Radar besteht aus einer Reihe moderner Tools zur Betrugserkennung und Betrugsprävention und läuft hauptsächlich über adaptives maschinelles Lernen. Hier überprüfen Algorithmen alle Transaktionen auf ein Betrugsrisiko und ergreifen entsprechende Maßnahmen. Radar ist als Teil des integrierten Preismodells kostenlos im Umfang von Stripe enthalten. Nutzer/innen können allerdings ein Upgrade zu Radar for Fraud Teams vornehmen und so ihre eigene regelbasierte Logik einrichten und auch andere starke, von Anti-Betrugsexpertinnen und -experten empfohlene Tools nutzen.

Verbesserung der Netzwerkakzeptanz

In einem letzten Schritt geht es darum, die Netzwerkakzeptanz zu erhöhen. Sie müssen also dafür sorgen, dass die ausstellende Bank die Zahlungen auch tatsächlich akzeptiert und verarbeitet.

Wenn jemand etwas einkauft, wird eine Zahlungsaufforderung an die ausstellende Bank übermittelt. Anhand mehrerer Faktoren wie dem Kontostand der jeweiligen Kundinnen und Kunden, dem Format der Transaktionsmetadaten oder sogar der Systemausfallzeiten wird diese Aufforderung von der ausstellenden Bank dann entweder akzeptiert oder abgelehnt. Dabei gilt: Je höher Ihre Akzeptanzrate ist, desto mehr Transaktionen konnten Sie verarbeiten.

Unnötige Ablehnungen können Sie also vermeiden, indem Sie zusätzliche Daten erfassen oder Angaben wie Prüfziffer/CVC, Rechnungsadresse und Postleitzahl im Bezahlvorgang weiterleiten. Denn so erhält die ausstellende Bank zusätzliche Transaktionsdaten, was wiederum die Annahmewahrscheinlichkeit bei legitimen Transaktionen erhöht.

Verbessern Sie mit Stripe automatisch die Netzwerkakzeptanz Ihres Unternehmens. Durch direkte Netzwerkintegrationen und branchenweite Zusammenarbeit wird die Datenbasis erweitert und die Gründe zum Rückgang der Verkaufszahlen werden anschaulich dargestellt. Diese Erkenntnisse nutzen wir zur Modellerstellung für das Maschinelle Lernen. Auf diese Weise werden die besten Wege zum Aktualisieren von Zahlungs-Metadaten identifiziert und die Annahmewahrscheinlichkeit wird verbessert. Erfahren Sie mehr zur Autorisierung von Zahlungen.

Globale und lokal bevorzugte Zahlungsmethoden einsetzen

In den USA beispielsweise sind Karten die am häufigsten genutzte Online-Zahlungsmethode. Doch ansonsten bevorzugen 40 % der Verbraucher/innen weltweit andere Zahlungsmethoden als Kredit- oder Debitkarte, beispielsweise Banküberweisungen und Digital Wallets (z. B. Alipay, WeChat Pay oder Apple Pay). Möglicherweise entgehen Ihnen also auch Umsätze, weil Sie nicht die bevorzugten Zahlungsmethoden Ihrer globalen Kundschaft anbieten.

Um einen weltweiten Kundenkreis anzusprechen, sollten Sie also immer genau die Zahlungsmethoden zur Verfügung stellen, die in den jeweiligen Ländern am beliebtesten sind. Zahlungsmethoden lassen sich in die folgenden fünf Kategorien unterteilen:

Kreditkarten gewähren Kundinnen und Kunden Finanzmittel als Darlehen, das sie entweder monatlich ausgleichen oder in verzinsten Raten zurückzahlen. Mit Debitkarten hingegen wird Geld direkt vom Girokonto der Kundinnen und Kunden abgebucht und kein Kreditrahmen in Anspruch genommen.

Digital Wallets wie Apple Pay und Google Pay ermöglichen durch die Verknüpfung mit einer Karte oder einem Bankkonto elektronische Zahlungen. Außerdem können Kundinnen und Kunden in Digital Wallets Guthaben direkt über die App speichern.

Lastschriften und Überweisungen sind Transaktionen, die direkt über das Bankkonto der Kundschaft abgewickelt werden. Bei einer Lastschrift werden die Bankdaten der Kundinnen und Kunden eingeholt. Anschließend wird das Geld dann vom Konto abgebucht. Bei Banküberweisungen wird Geld direkt vom Kundenkonto an Sie übermittelt. Außerdem gibt es noch Zahlungsmethoden wie iDEAL in den Niederlanden, die zwar ebenfalls Banküberweisungen beinhalten, aber eher Digital Wallets ähneln.

Jetzt kaufen, später bezahlen erfreut sich immer größerer Beliebtheit. Bei dieser Zahlungsmethode erhalten Kundinnen und Kunden eine Sofortfinanzierung für ihre Online-Zahlung und zahlen diese dann in vorab festgelegten Raten über einen bestimmten Zeitraum ab. Beispiele sind Afterpay, Klarna und Affirm.

Bargeldgestützte Zahlungsmethoden von Anbietern wie OXXO oder Boleto ermöglichen es Kundinnen und Kunden, auch ohne eigenes Bankkonto im Internet einzukaufen. Bei bargeldgestützten Zahlungsmethoden wird der Einkauf nicht direkt bezahlt. Stattdessen erhalten die Kundinnen und Kunden einen Gutschein mit einer Nummer. Dieser kann dann an einem Bankautomaten, bei der Bank, in einem Mini-Markt oder im Supermarkt per Scanner ausgelesen werden, um dort die Zahlung in bar zu leisten. Nachdem die Referenznummer der Barzahlung mit dem ursprünglichen Einkauf abgeglichen wurde, wird das Unternehmen bezahlt und kann das Produkt abschicken.

Weitere Informationen finden Sie in unserem Leitfaden zu Zahlungsmethoden.

Stripe unterstützt eine Vielzahl an Zahlungsmethoden mit nur einer einzigen Integration. Mehr erfahren.

Umsatz- und Verkaufssteuer vereinfachen

Internetunternehmen müssen in über 130 Ländern und in den meisten US-Bundesstaaten indirekte Steuern erheben. Die Einhaltung der Konformität kann dabei eine Herausforderung darstellen, insbesondere wenn Ihr Unternehmen skaliert. Die Steuerbestimmungen und -sätze ändern sich ständig und variieren je nachdem, was und wo Sie verkaufen. Wenn Sie diese Vielschichtigkeit ignorieren, riskieren Sie, zusätzlich zu den nicht eingezogenen Steuern auch noch Strafen und Zinsen zahlen zu müssen.

Für indirekte Steuern sind weltweit unterschiedliche Bezeichnungen gebräuchlich. In den USA werden sie als „sales tax“ (Verkaufssteuer) bezeichnet. In Europa heißen sie Mehrwertsteuer, in Australien und Kanada „goods and services tax“ (GST) und in Japan Verbrauchssteuer. Die Verfahren der Steuererhebung unterscheiden sich ebenfalls, dienen aber stets demselben Zweck: Der/die Endkunde/Endkundin bezahlt die Steuer.

Die Steuerbehandlung hängt davon ab, ob Sie ein physisches oder digitales Produkt verkaufen. Die Steuerbehandlung physischer Waren hängt vom Ursprungs- und Bestimmungsort und der Produkteinordnung durch die zuständigen Steuerbehörden ab. Diese unterscheidet sich von Stadt zu Stadt, Bundesstaat zu Bundesstaat und Land zu Land. Auch digitale Produkte (wie Online-Kurse oder Mitgliedschaften auf Websites) können komplex sein. In den USA besteuern 40 Bundesstaaten digitale Waren. In der EU sind digitale Produkte steuerpflichtig, wenn sie bestimmte Kriterien erfüllen.

Unabhängig davon, was Sie verkaufen, sollten Sie folgende Fragen beantworten, um Vorschriften zu Umsatzsteuer, Mehrwertsteuer und GST einzuhalten:

- Wo und zu welchem Zeitpunkt bin ich zur Steuererhebung verpflichtet?

- Wo melde ich den Steuereinzug an?

- Welcher Steuersatz gilt für die einzelnen Produkte und Dienstleistungen?

- Wie laufen Steuererklärung und -abführung ab?

Weitere Informationen zu diesen Vorschriften finden Sie in unseren FAQs:

Stripe Tax berechnet automatisch die auf physische und digitale Produkte und Dienstleistungen anfallende Sales Tax, USt. oder GST und weist sie aus – in sämtlichen US-Bundesstaaten und in über 100 Ländern weltweit. Mehr erfahren.

Für Online-Händler/innen

Dieser Abschnitt ist besonders für die Händler/innen interessant, die Waren nicht nur über Ihre Website oder App, sondern auch im stationären Einzelhandel anbieten. Denn immer mehr Online-Händler/innen, die ursprünglich nur im Internet präsent waren, expandieren nun auch in den stationären Einzelhandel. Da mehr als 90 % aller Einkäufe noch immer persönlich getätigt werden, bietet sich Online-Unternehmen hier eine neue Umsatzmöglichkeit.

Der Abgleich von Daten aus Online- und persönlichen Zahlungen ist allerdings eine große Herausforderung. Denn die Kundinnen und Kunden erwarten ungeachtet des Absatzkanals ein konsistentes Einkaufserlebnis, wie sie es von Ihnen und Ihrem Unternehmen gewohnt sind. So gehen sie unter Umständen davon aus, dass Rabattcodes und Aktionen sowohl im Internet als auch im Geschäft gelten.

Diese beiden Dinge sollten Sie beachten, wenn Sie Ihr Online-Geschäft auf den stationären Einzelhandel ausweiten wollen:

1. Nutzen Sie die bestehende Infrastruktur

Viele Einzelhändler/innen beauftragen zwei unterschiedliche Zahlungsdienstleister: einen für das Online-Geschäft und einen für das Ladengeschäft. Dies erfordert aber auch zwei Integrationen und zwei getrennte Geschäftskonten, wodurch sich der Arbeitsaufwand natürlich verdoppelt. Außerdem verkompliziert sich so der Finanzabgleich und es besteht die Gefahr, dass Kundendaten immer nur in einem Konto gespeichert werden.

Deshalb sollten Sie Ihre bestehende Infrastruktur für Online-Zahlungen möglichst in ihrer gesamten Breite nutzen, anstatt sich vorschnell nach einem neuen Anbieter umzusehen. Sie sparen so nicht nur Zeit und Mittel, sondern vereinfachen auch Ihre Berichterstattung und sorgen für ein einheitlicheres Kundenerlebnis.

So schaffen Sie letztlich einen nahtlosen Bezahlvorgang – egal ob Ihre Kundinnen und Kunden per Smartphone oder persönlich bei Ihnen im Geschäft einkaufen. Und Ihre Kundinnen und Kunden selbst bleiben flexibel und können beispielsweise ein Abonnement persönlich abschließen und dann online weiterführen. In diesem Fall würde die im Geschäft verwendete Zahlungsmethode im Kundenprofil gespeichert, wo die Kundschaft sie dann nachträglich bearbeiten und ihr Abonnement weiter konfigurieren kann.

2. Unterstützen Sie Chipkarten und Mobile Wallets

Karten mit Magnetstreifen erhöhen das Geschäftsrisiko, da sie leicht von betrügerisch agierenden Personen kopiert werden können und bei der Verschlüsselung von Zahlungsdaten zusätzliche Schritte erfordern. Deshalb sind EMV-Chipkarten, die einen besseren Schutz bieten und Unternehmen im Betrugsfall vor Haftungsansprüchen schützen, seit mehreren Jahrzehnten weltweiter Standard.

2015 begann auch in den USA die Umstellung auf Chipkarten. Heute werden sie bereits bei den meisten Kreditkartentransaktionen genutzt. Es gibt aber immer noch Unternehmen, die veraltete Kartenlesegeräte für Magnetstreifenkarten nutzen. Wenn Sie sich also nach Geräten umsehen, um Zahlungen vor Ort anzunehmen, sollten Sie sich für ein neueres Modell entscheiden, mit dem Sie auch Chipkarten akzeptieren können.

Außerdem empfiehlt es sich, Digital Wallets wie Apple Pay und Google Pay für persönliche Transaktionen zu unterstützen. Genau wie Chipkarten verschlüsseln auch diese die Zahlungsdaten sicher und begrenzen so Ihr Haftungsrisiko mit Blick auf betrügerische Transaktionen. Digital Wallets verbessern außerdem das Zahlungserlebnis, machen es generell nahtloser.

Mit Stripe Terminal können Sie Ihre Online- und Offline-Kanäle durch flexible Entwickler-Tools, vorzertifizierte Kartenlesegeräte und cloudbasiertes Hardwaremanagement vereinheitlichen.

Für SaaS- und Abonnement-Modelle

Dieser Abschnitt ist für Unternehmen besonders interessant, die von Ihrer Kundschaft regelmäßige Zahlungen erhalten oder gespeicherte Zahlungsinformationen verwenden, denn wiederkehrende Umsätze sind relativ kompliziertes Terrain, was die Initiierung und Erfassung von Zahlungen sowie die Einbindung unterschiedlicher Preismodelle betrifft. Sie müssen die Zahlungsdaten Ihrer Kundschaft nicht nur speichern, sondern die Zahlungen genau zum richtigen Zeitpunkt veranlassen.

Dabei haben Sie zwei Möglichkeiten: Sie können Ihr eigenes Bezahlsystem einrichten oder sich für eine kostenpflichtige Software entscheiden. In jedem Fall müssen Sie darauf achten, dass Ihr Abrechnungssystem Bestellungen sowohl von Ihrer Internetseite als auch von Mobilgeräten aus akzeptiert. Außerdem müssen Sie den Kundinnen und Kunden den korrekten Preis berechnen (Flatrate bzw. Preisstaffelung) und die Zahlung über die kundenseitig bevorzugte Zahlungsmethode einholen. Und schließlich benötigen Sie auch eine Möglichkeit, wichtige Daten zu Ihrem wiederkehrenden Geschäft zu erfassen, etwa zu den Themen Kundenabwanderung, den monatlichen Umsätzen und anderen Kennzahlen. Alternativ können Sie auch eine Integration mit Ihrem CRM- oder Abrechnungssystem durchführen.

Bei der Entscheidung, ob Sie eine eigene Software entwickeln oder ein bestehendes Angebot nutzen möchten, sollten Sie stets die Opportunitätskosten im Hinterkopf behalten. Überlegen Sie also genau, welchen technischen Aufwand die Entwicklung und Pflege Ihrer Abrechnungssoftware im Verhältnis zu Ihren übrigen geschäftlichen Aufwendungen bedeutet.

Hier finden Sie einige Empfehlungen für SaaS- und Abonnementzahlungen:

Gestalten Sie Ihre Abonnement-Optionen flexibel.

Zeit- und preisbasierte Regeln entscheiden darüber, welche Gebühren Ihren Kundinnen und Kunden in einem vorgegebenen zeitlichen Intervall berechnet werden. Wenn Sie nur ein Produkt anbieten und Ihre Preisstruktur eher übersichtlich ist (z. B. 25 Euro/Monat für ein Software-Abo), gestaltet sich die Einrichtung in Ihrem System recht unkompliziert, da der Betrag jeden Monat identisch ist.

Mit der Zeit nehmen Sie aber vielleicht neue Produkte ins Programm oder führen Aktionen durch. Dann müssen Sie sicherstellen, dass Ihr Abonnementmechanismus mit Ihrem Wachstum Schritt halten und mit verschiedenen Tarifmodellen (Flatrate, nutzer- oder nutzungsspezifische Tarife, Freemium, kostenlose Testversionen) umgehen kann. Weiter möchten Sie unter Umständen auch Pakete oder Rabatte anbieten.

Ihre Abonnementlogik muss also flexibel genug sein, um Tarifwechsel Ihrer Kundinnen und Kunden jederzeit umsetzen zu können. Möchte jemand etwa mitten im Monat in einen günstigeren Tarif wechseln, müssen Sie die Kosten anteilig verrechnen und sicherstellen, dass den Kundinnen und Kunden immer genau der richtige Betrag berechnet wird.

Behalten Sie die Abrechnungsanforderungen im Blick.

Bei großen Beträgen und Einmalzahlungen möchten die meisten Kundinnen und Kunden eine Rechnung. Dies kommt bei SaaS-Unternehmen, die in anderen Branchen als ihre Kundschaft tätig sind, relativ häufig vor.

Deshalb sollten Sie sich Gedanken darüber machen, wie Sie Ihre Rechnungen erstellen: Sollen alle dieselben Posten aufweisen? Oder benötigen Sie ganz individuelle Varianten? Je nachdem, in welchen Ländern Sie tätig sind, müssen Sie auch unterschiedliche Rechnungsanforderungen beachten. So müssen Sie Ihre Rechnungen unter Umständen fortlaufend nummerieren oder bestimmte Kennungen für verschiedene Kundinnen und Kunden bzw. Konten verwenden.

Und dann müssen Sie sie ja auch noch an Ihre Kundinnen und Kunden übermitteln. Hier lohnt die Überlegung, ob Sie Ihre Rechnungen lieber per E-Mail verschicken möchten oder ob Ihre Abrechnungssoftware diesen Prozess für Sie automatisch erledigen kann.

Weitere Informationen finden Sie in unserem Leitfaden zur Rechnungsstellung.

Minimieren Sie ungewollte Abwanderung

Bei vielen SaaS- und Abonnement-Anbietern kommt es zu ungewollter Kundenabwanderung. Etwa dann, wenn Kundinnen und Kunden für ein Produkt zahlen möchten, die Zahlung jedoch aufgrund abgelaufener Karten, nicht ausreichender Kreditlimits oder veralteter Karteninformationen fehlschlägt. So werden 9 % aller Abonnement-Rechnungen aufgrund von ungewollter Kundenabwanderung beim ersten Versuch abgelehnt.

Verzeichnen Sie nur eine Handvoll fehlgeschlagener Zahlungen pro Monat, können Sie die betroffenen Kundinnen und Kunden problemlos einzeln anrufen oder per E-Mail kontaktieren und sie auffordern, eine andere Zahlungsmethode zu verwenden oder ihre Zahlungsdaten zu aktualisieren. Wenn Ihr Unternehmen aber stark wächst und Sie Hunderte fehlgeschlagener Zahlungen bearbeiten müssen, ist diese Herangehensweise wenig probat.

Eine skalierbare Möglichkeit für die Kundenkommunikation hingegen sind automatisierte Hinweise zu fehlgeschlagenen Zahlungen via E-Mail.

Außerdem können Sie versuchen, die Zahlungen direkt zu wiederholen. Viele Unternehmen wiederholen fehlgeschlagene Transaktionen nach einem festen Schema, beispielsweise alle sieben Tage (ein als „Dunning“ bezeichneter Vorgang). Probieren Sie unterschiedliche Taktungen aus, um herauszufinden, welche für Ihr Unternehmen am besten geeignet ist. Alternativ suchen Sie sich einen Zahlungsdienstleister, der diesen Dunning-Prozess automatisiert und es Ihnen ermöglicht, ihn an Ihre Kundinnen und Kunden anzupassen.

Stripe Billing ist eine Lösung für die End-to-End-Rechnungsstellung. Über Stripe Billing können Sie Abonnementmechanismen und Rechnungen erstellen und verwalten, alle unterstützten Zahlungsmethoden annehmen und mittels eines smarten Wiederholungsmechanismus ungewollte Abwanderung reduzieren.

Für Plattformen und Marktplätze

Dieser Abschnitt ist für Sie besonders interessant, wenn Sie eine Softwareplattform sind, die anderen Unternehmen die Annahme von Zahlungen direkt von ihren Kundinnen und Kunden ermöglichen (wie bei Shopify) oder wenn Sie ein Marktplatz sind, also Zahlungen von Kundinnen und Kunden einziehen und dann Verkäufer/innen und Dienstleister/innen auszahlen (wie bei Lyft).*

Plattformen und Marktplätze unterliegen den komplexesten Zahlungsanforderungen, weil sie Geld im Namen von Verkäufer/innen oder Dienstleister/innen annehmen und an diese Auszahlungen durchführen. Dementsprechend sind viele einzigartige Überlegungen anzustellen, etwa die Einbindung einer Identitätsverifizierung der Verkäufer/innen, die rechtlich einwandfreie Organisation der Geldübertragung, die Erhebung einer Dienstgebühr für jede Zahlung und gegebenenfalls die Einreichung von 1099-Formularen bei der IRS.

Allerdings verleiht Ihnen die Bereitstellung einer Zahlungsfunktionalität für Ihre Kundschaft, für Ihre Plattform oder Ihren Marktplatz ein Alleinstellungsmerkmal und einen Mehrwert für Ihre Verkäufer/innen oder Dienstleister/innen. Sie helfen diesen, ihre Unternehmen schneller zu starten, ohne dass diese sich mit langwierigen Händlerregistrierungsanträgen oder der Programmierung für die Zahlungsannahme auseinandersetzen müssen.

Traditionell erforderte die Bereitstellung von Zahlungsfunktionen eine Lizenzierung und die Registrierung und Aufrechterhaltung des Status als Zahlungsverarbeiter bei den Kartenausstellern (wie Visa oder Mastercard). Da Sie dabei als Kontrollinstanz über Geldflüsse zwischen Kundschaft und Verkäuferinnen und Verkäufern angesehen werden, gelten seitens der Kartenaussteller strenge Auflagen. Der Prozess kann Monate dauern (manchmal Jahre) und Millionen von Dollar an Vorauskosten und laufenden Kosten bedeuten.

Heute bestehen allerdings verschiedene Optionen für Plattformen und Marktplätze, speziell angepasste Zahlungskapazitäten für ihre Kundschaft bereitzustellen und aus Zahlungen Umsätze zu generieren, ohne sich selbst als Zahlungsverarbeiter registrieren zu müssen.

Über diese beiden Kapazitäten sollten Sie sich Gedanken machen, wenn Sie Zahlungen für Ihre Plattform oder Ihren Marktplatz bereitstellen möchten:

Nutzer/innen während des Onboardings verifizieren

Bevor Sie im Namen Ihrer Verkäufer/innen oder Unternehmen Zahlungen annehmen, müssen Sie sie in Ihr Zahlungssystem aufnehmen und ihre Identität verifizieren. Dieser Schritt ist aufgrund strenger Gesetze und Auflagen kompliziert, darunter Know Your Customer (KYC)-Gesetze und Sanktionsüberwachungspflichten, für die im Falle von Zuwiderhandlungen Strafen und Strafzahlungen anfallen können. Zusätzlich zu den Regierungsauflagen, die sich von Land zu Land unterscheiden, haben die Kartenaussteller, also auch Visa und Mastercard, ihre eigenen Datenerfassungsregelungen, die regelmäßig aktualisiert werden.

Diese Datenanforderungen mit der Benutzerfreundlichkeit in Einklang zu bringen ist eine Herausforderung. Einerseits möchten Sie so viele Daten wie möglich erfassen (vollständiger Name, E-Mail-Adresse, Geburtsdatum, letzte vier Stellen der Sozialversicherungsnummer in den USA, Telefonnummer und Anschrift), damit Ihre Plattform nicht für unlautere Zwecke wie Geldwäsche oder Terrorismusfinanzierung missbraucht wird. Auch müssen Sie Strafen von den Regulierungsbehörden und Finanzpartnern vermeiden.

Andererseits möchten Sie benutzerfreundlicher als Ihre Wettbewerber sein. Das umfasst ein reibungsloses Onboarding, was nicht immer mit den detaillierten Datenerfassungsanforderungen vereinbar ist.

Um solche Hürden zu vermeiden, sollten Sie Daten phasenweise erheben und Ihren Nutzerinnen und Nutzern Felder bieten, die sich automatisch vervollständigen, wo immer dies möglich ist. Sie könnten beispielsweise erst nach den Steuerdaten Ihrer Verkäufer/innen oder Dienstleister/innen fragen, wenn diese den IRS-Meldegrenzwert überschreiten. Außerdem können Sie Felder wie rechtsgültiger Name und Anschrift vorausfüllen, sofern Sie diese Daten bereits erfasst haben.

Bieten Sie verschiedene Geldübertragungswege an

Die Auszahlung Ihrer Nutzer/innen umfasst mehr als nur die Übertragung von Geld von A nach B. Sie müssen in der Lage sein, Dienstgebühren zu erheben, Gelder zwischen Verkäuferinnen und Verkäufern aufzuteilen und umzuleiten und die Kontrolle über den Zeitpunkt von Auszahlungen an das Bankkonto des Verkäufers/der Verkäuferin behalten.

Nehmen wir einmal an, Sie betreiben eine E-Commerce-Plattform und ein Kunde/eine Kundin kauft etwas bei einem Verkäufer/einer Verkäuferin im Wert von 50 USD. Sie müssen sich über drei Akteure Gedanken machen: Ihre Plattform, Ihre Verkäufer/innen oder Dienstleister/innen und deren Käufer/innen oder Endnutzer/innen. Bevor Sie den Verkäufer bzw. die Verkäuferin bezahlen, müssen Sie Ihre Plattformgebühr berechnen. Außerdem müssen Sie festlegen, wann und wie Sie den verbliebenen Betrag an Ihren Verkäufer/Ihre Verkäuferin übertragen. Übertragen Sie das Geld unverzüglich nach Erhalt der Waren oder Dienstleistungen oder aggregieren Sie die Gelder und zahlen wöchentlich aus? Haben Sie die korrekten Bankdaten zur Verfügung, um die Zahlung anzuweisen?

Sie müssen ebenfalls sicherstellen, dass Sie das Geld in rechtssicherer Form übertragen. Beispielsweise erfordern 46 Staaten in den USA eigene Lizenzen für Geldübertragung im Namen von Dritten. In Europa erfordern PSD2-Gesetze Lizenzen für Zahlungsvermittler. Wenn Sie von einer Regulierungsbehörde als Zahlungsüberträger oder Zahlungsvermittler eingestuft werden, jedoch keine entsprechende Lizenz besitzen, besteht das Risiko von Strafzahlungen oder sogar das einer angeordneten Schließung.

Je nach Geschäftsmodell sollten Sie verschiedene Geldübertragungswege unterstützen können, wie beispielsweise:

- One-to-one: Ein Kunde/eine Kundin muss bezahlen und ein/e Empfänger/in wird ausbezahlt (z. B. ein Car-Sharing-Dienst).

- One-to-many: Eine Transaktion wird zwischen mehreren Verkäufer/innen oder Empfänger/innen aufgeteilt (z. B. ein Einzelhandelsmarktplatz, bei dem ein Kunde/eine Kundin einen "Warenkorb" mit Artikeln von verschiedenen Online-Shops kauft).

- Geldaufbewahrung: Eine Plattform nimmt Gelder von Kundschaft an und bewahrt diese auf, bevor sie sie an die Empfänger/innen auszahlt (z. B. eine Ticket-Plattform, die die Empfänger/innen erst nach Stattfinden der Veranstaltung ausbezahlt).

- Kontoeinzug: Eine Plattform tätigt eine Abbuchung oder eine Transaktionsumkehr, um Gelder von seinen Verkäuferinnen/Verkäufern oder Dienstleisterinnen/Dienstleistern einzuziehen (z. B. eine E-Commerce-Plattform, die eine monatliche Lagerungsgebühr von seiner Geschäftskundschaft einzieht).

- Abonnements: Eine Plattform ermöglicht es ihren Verkäufer/innen, eine wiederkehrende Gebühr von Kundschaft einzuziehen (z. B. eine SaaS-Plattform, die gemeinnützigen Organisationen wiederkehrende Spenden ermöglicht).

Über Stripe Connect können Plattformen und Marktplätze ihren Verkäuferinnen und Verkäufern, Dienstleistern und ihrer Kundschaft den Bezahlvorgang vereinfachen. Stripe Connect unterstützt das Onboarding und die Verifizierung, ermöglicht die Annahme von mehr als 135 Währungen und Dutzenden lokalen Zahlungsmethoden weltweit und verfügt über eine integrierte Betrugsprävention. Zudem können Sie Nutzer/innen auszahlen und Geldströme nachverfolgen.

Weiterführende Informationen

Mit diesem Leitfaden haben Sie nun einen soliden Überblick über das Thema Online-Zahlungen und ihre Einrichtung gewonnen.

Er ist Teil einer ganzen Serie, in der wir die Grundlagen von Online-Zahlungen behandeln. In den weiteren Teilen geht es um andere wichtige Aspekte wie Präsenzzahlungen und regelmäßige Zahlungen sowie komplexere Themen wie Ablehnungen und Zahlungsmanagement.

Hier finden Sie weitere Inhalte zum Thema:

Alle Unternehmen, die Zahlungen annehmen

- Ein Leitfaden zu Zahlungsmethoden

- Ein Leitfaden für PCI-Konformität

- Eine Einführung in das maschinelle Lernen zur Betrugserkennung

- 3D Secure 2: Ein neuer Authentifizierungsstandard

- Umgang mit betrügerischen Transaktionen

Online-Händler/innen

- Wie Sie Stripe Terminal verwenden, um persönliche Zahlungen zu akzeptieren

- Eine Einführung in Jetzt kaufen, später bezahlen

SaaS-Unternehmen

- Ein Leitfaden zur Rechnungsstellung

- Eine Einführung in die wiederkehrende Abrechnung

- So erstellen und berechnen Sie ein Abonnement mit Stripe

- SaaS-Modelle im Überblick – So bauen Sie ein erfolgreiches SaaS-Unternehmen auf

- Bewährte Praktiken für die starke Kundenauthentifizierung (SCA) von Unternehmen mit wiederkehrenden Einnahmen

Plattformen und Marktplätze

- So handhaben Sie mit Stripe Zahlungen zwischen mehreren Parteien

- Wie sich PSD2 auf Marktplätze und Plattformen auswirkt

- Ein Leitfaden zur Zahlungsvermittlung für Plattformen und Marktplätze

- Eine Einführung in das Risikomanagement für Softwareplattformen

Glossar zum Thema

In diesem Glossar finden Sie Definitionen zu gängigen Branchenbegriffen.

Acquirer (Händlerbank)

Acquirer, auch als Acquiring-Banken bezeichnet, verarbeiten im Auftrag von Händler/innen Kredit- und Debitkartenzahlungen und leiten diese über das jeweilige Kartennetzwerk an die Ausgabebank weiter.

Ausstellende Bank

Bank, die Verbraucher/innen Kredite gewährt und Debitkarten an sie ausgibt.

Banküberweisungen

Eine Kontobelastung, bei der Sie die Bankdaten Ihrer Kund/innen erfassen und ihre Konten belasten; umfasst auch Banküberweisungen, die Sie von Kundenkonten empfangen.

Betrug

Eine falsche oder gesetzeswidrige Transaktion. Die meisten Betrugsfälle beruhen auf gestohlenen Kartennummern oder Kontodaten, die dann für nicht autorisierte Transaktionen genutzt werden.

Digital Wallets

Mit Digital Wallets können Verbraucher/innen Produkte und Dienstleistungen über eine verknüpfte Karte bzw. ein Bankkonto bezahlen oder ihre App direkt mit Guthaben aufladen. Beispiele sind Apple Pay, Google Pay, Alipay und WeChat Pay.

Händlerkategoriecode (MCC = Merchant Category Code)

Eine vierstellige Zahl zur Kategorisierung von Unternehmen anhand seiner angebotenen Produkte bzw. Dienstleistungen.

Interchange

An die Ausgabebank für die Verarbeitung einer Kartenzahlung zu entrichtende Gebühr.

Karteninhaber/in

Besitzer/in einer Kredit- oder Debitkarte.

Kartennetzgebühren

Die vom Kartennetzwerk berechneten Gebühren. Dabei können je nach Transaktion mehrere Kartennetzgebühren etwa für Autorisierung und Bearbeitung anfallen.

Kartennetzwerke

Kartennetzwerke verarbeiten Transaktionen zwischen Händler/innen und Ausgabebanken und kontrollieren, wo Kreditkarten angenommen werden können. Außerdem legen sie die Netzwerkgebühren fest. Beispiele sind Visa, Mastercard, Discover und American Express.

Netzwerkakzeptanz

Der Anteil der Transaktionen, die von der Ausgabebank akzeptiert bzw. abgelehnt werden. Eine Ablehnung kann durch veraltete Angaben, Betrugsverdacht oder Limitüberschreitungen verursacht werden.

Netzwerkkosten

Die Summe aus Interbankenentgelten und Kartennetzgebühren.

PCI Data Security Standards (PCI DSS)

Datensicherheitsstandard für alle Akteure, die an der Speicherung, Verarbeitung oder Übermittlung von Kartendaten und/oder sensiblen Authentifizierungsdaten beteiligt sind.

Rückbuchung

Zu einer Rückbuchung (auch als angefochtene Zahlung bezeichnet) kommt es, wenn eine Zahlung von dem/der Karteninhaber/in beim Kartenaussteller angefochten wird. Bei Rückbuchungen liegt die Beweislast bei dem/der Händler/in, der/die nachweisen muss, dass es sich bei dem/der Käufer/in um den/die rechtmäßige/n Karteninhaber/in handelt und diese/r die Transaktion autorisiert hat.

Rückbuchungsgebühren

Von dem/der Händler/in zu tragende Gebühren für die Rückabwicklung einer Kartenzahlung durch die Acquirer-Bank.

Vier-Parteien-System

Bezeichnet die vier an der Zahlungsabwicklung beteiligten Akteure: Karteninhaber/in, Händler/in, Acquirer und Ausgabebank.

Zahlungsabwickler

Der Zahlungsanbieter ermöglicht die Kreditkartentransaktionen, indem er Zahlungsdaten an Zwischenhändler/innen, Ausgabebank und Acquirer übermittelt. Der Zahlungsanbieter erhält die Zahlungsdaten dabei meist von einem Zahlungs-Gateway.

Zahlungsanfechtungen

Siehe Eintrag "Rückbuchung".

Zahlungs-Gateway

Software, die Kreditkartendaten auf dem Händlerserver verschlüsselt und an den Acquirer übermittelt. Gateway-Anbieter und Acquirer sind oft ein und dasselbe Unternehmen.

Zahlungsmethode

Das Verfahren, das Verbraucher/innen zur Bezahlung von Waren und Dienstleistungen nutzen. Beispiele für Zahlungsmethoden sind Banküberweisungen, Lastschriftverfahren und Digital Wallets

Zahlungsvermittler

Per se benötigen Plattformen und Marktplätze für Zahlungsfunktionen eine Zulassung als Zahlungsvermittler bei den Kartennetzwerken, da sie in dieser Rolle den Geldfluss zwischen Kundschaft und Verkäuferinnen/Verkäufern kontrollieren. Doch inzwischen können viele Plattformen und Marktplätze Zahlungsfunktionen über Partner auch ohne eine solche Zulassung als Zahlungsvermittler anbieten.