リバースチャージ手続きは、商品やサービスが海外に供給される場合に適用されます。海外に事業を展開している企業は、付加価値税 (VAT) の納税義務と請求書発行に大きく影響するため、このプロセスを詳しく検討する必要があります。

ただし、国内売上の場合でもリバースチャージが適用されることがあります。本記事では、リバースチャージについての基本的な説明をはじめ、リバースチャージを利用している国やサービス、リバースチャージの導入理由をご紹介します。また、適切なリバースチャージ請求書の作成方法についても解説しています。

本記事の内容

- リバースチャージ手続きとは?

- リバースチャージ手続きの利用場面

- リバースチャージ手続きが存在する理由

- リバースチャージ手続きを適用している国

- リバースチャージ手続きにおける適切な請求方法

リバースチャージ手続きとは?

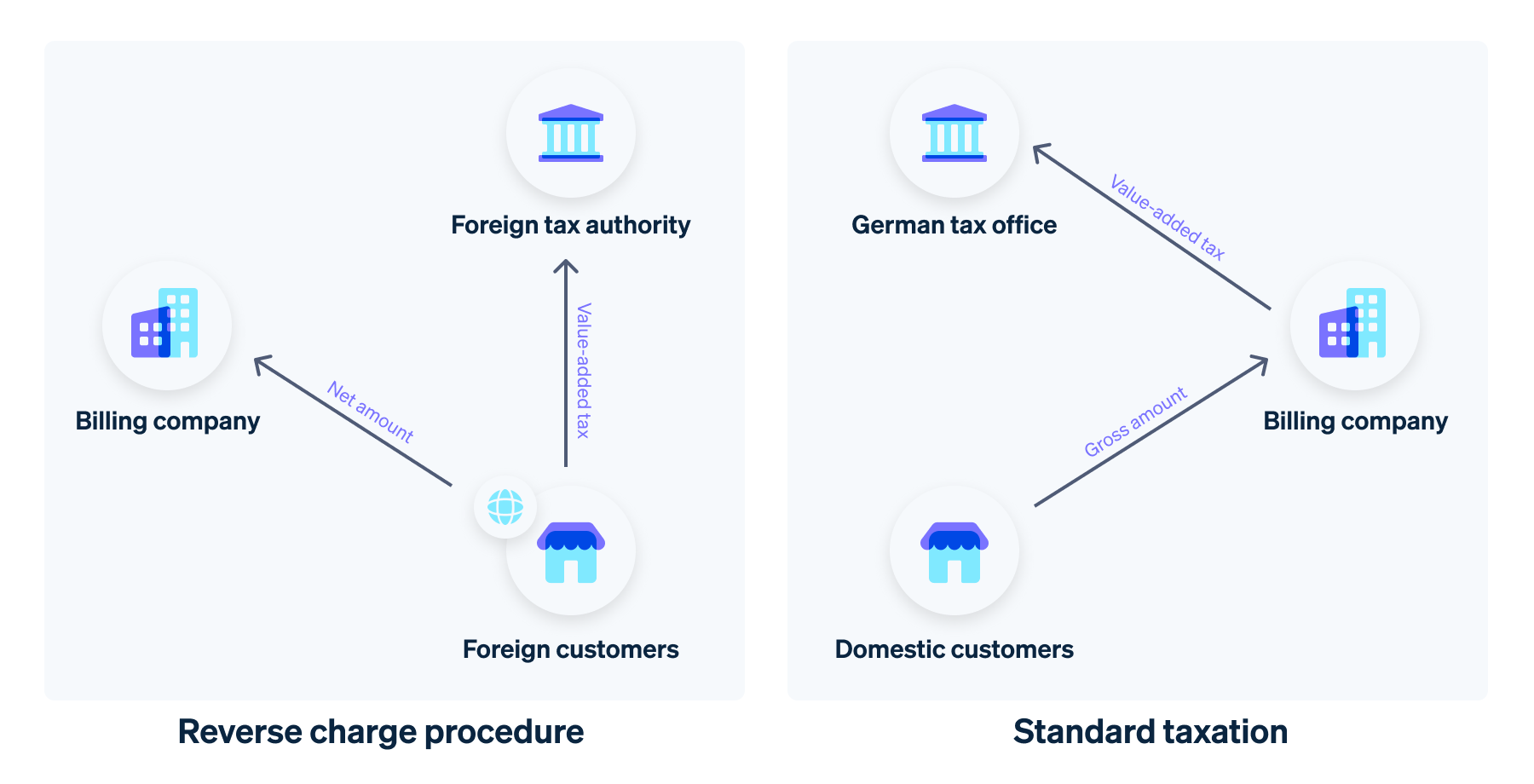

リバースチャージ手続きは、ドイツ VAT 法 (UStG) 第196条に基づいて、ドイツおよびヨーロッパの VAT 法に定められた規則です。課税対象企業間における商品やサービスのクロスボーダー取引では、納税義務が受取人に移転します。通常、サービス料の請求書を発行する企業は、税務署に VAT を納付します。しかし、リバースチャージ制度の下では、サービスを提供する会社ではなく、それを受け取る会社が VAT を納付する特別な状況が発生します。つまり、サービスプロバイダーは請求書に正味金額のみを表示させることができます。リバースチャージ手続きの法的根拠は、UStG のセクション 13b にあります。

国内においてこの手続きは、建設や清掃サービスなどの一部の特殊なケースでも利用されています。その理由は、これらのセクターが VAT 詐欺に対して特に脆弱であるためです。VAT がサービスを受ける企業によって納付されるのを防ぐために (ただし、サービスを提供する企業は納付を行わない)、納税義務がサービスの受取人 (通常は控除権を持つ国内の顧客) に移されることがあります。

リバースチャージ手続きと標準課税の比較

リバースチャージ手続きの利用場面

一般に、リバースチャージは B2B セクター、つまり企業が他の企業にサービスを提供する場合にのみ利用可能です。個人はリバースチャージ手続きの利用対象から除外されます。もう一つの重要な要件は、手続きに係るサービスがドイツで課税対象でなければならないことです。これらの条件を満たした場合、UStG のセクション 13b(1) および (2) の規定が適用されます。

納税義務を移転できるのは、以下のようなサービスです。

- 外国に設立された会社が請け負う作業またはその他のサービス (作業とは、供給会社が独自に調達した材料を加工または処理し、物品を供給することと解釈されます)

- 破産手続外で担保として譲渡された物品の引渡し (すなわち、所有権の変更を伴わない債務者から債権者への動産の移転)

- 不動産譲渡税法 (RETT) の対象となる売上

- 建物の建設、修繕、改築、撤去など、受取人自身が継続的に建設サービスを提供する場合の建設サービスの購入

- 天然ガスネットワークおよび電力によるガス供給

- 金および金めっきの供給

- €5,000 以上の携帯電話、タブレットコンピューター、ゲーム機、集積回路、その他電気通信サービスの提供

- 建物および附属設備の清掃 (サービスの受取人自身が建物清掃サービスの提供者である場合)

リバースチャージの手続きは中小企業でも適用できますか?

UStG 第 19 条に従い、中小企業規制を採用する企業はリバースチャージ手続きを適用できません。自社が VAT を納付しなければならなくなるため、国内でサービスを購入した方が税制上有利です。中小企業は、リバースチャージ手続きを利用して、第三国の VAT をドイツの税務署に納付する義務があります。それでも、その納税額を仮払消費税として請求することはできません。

リバースチャージ手続きが存在する理由

リバースチャージ手続きは、予防的な理由と実用的な理由からその導入に至りました。

- VAT 詐欺の回避:リバースチャージ制度が導入された主な理由の一つは、いわゆるカルーセル詐欺の存在です。商品やサービスのクロスボーダー取引において、買い手が仕入税を請求し、取引先が VAT を納付しないという、VAT 法の抜け穴を悪用する詐欺が企業のあいだで横行しています。リバースチャージ制度が導入されることで、受取側の企業は、VAT の納付なしに還付を受けられないようになります。

- クロスボーダービジネスの簡素化:国境を越えてサービスや商品を供給する欧州連合 (EU) 企業の場合、リバースチャージ制度により VAT 義務の管理が容易になります。他の EU 加盟国に事業を展開する企業は、サービスを提供する国における VAT の登録と納付について懸念を抱く必要がなくなります。これにより、管理上の負担が軽減され、海外事業を展開する企業の会計処理が簡素化されます。

- プロセスの効率化:バリューチェーンには、建設業を含むさまざまな業界の企業が関与することがよくあります。リバースチャージの導入により、個々のサプライヤーが VAT を納付し、後で還付を受ける手間が軽減されます。代わりに、最終的な受取人が納税義務を負うため、プロセスがより効率的になり、税金の徴収における問題の原因が一部解消されます。

- 税務署の業務簡素化:また、リバースチャージ手続きを行うことで、ドイツの税務当局は国外に税金を請求する必要がなくなるため、業務が簡素化されます。このことは同様に、他の国の税務署にも当てはまります。以上を踏まえて、リバースチャージ手続きにより税務当局の負担が軽減されます。

リバースチャージ手続きを適用している国

リバースチャージ手続きは、多くの国、特に EU や VAT 制度が普及している国で利用されています。以下はその例です。

EU

特定の条件の下、すべての EU 加盟国でリバースチャージ手続きが適用されます。その法的根拠は理事会指令2006/112/ECであり、すべての EU 加盟国を拘束します。

イギリス

イギリスは 2020 年 1 月 31 日に EU を脱退したため、2021 年 1 月 1 日以降、イングランド、スコットランド、ウェールズへの商品の輸出は EU VAT 指令の対象ではなくなりました。

今後、イギリスへの配送は、一般に非課税の輸出配送とみなされます。個々のケースでは、配送する商品の価値によって VAT の扱いが決まります。正味売上価格が £135 ポンド未満の小口貨物は、関税と輸入売上税が免除されます。ただし、標準的なイギリスの VAT の対象となります。

また、商品が顧客に送られるか、企業に送られるかによって扱いが異なってきます。小規模の B2C 取引では、請求書にイギリスの VAT を含めなければなりません。したがって、供給会社はイギリスで VAT に登録し、それに応じて納税する必要があります。ただし、取引がオンラインプラットフォームを介して行われた場合にはこのルールは適用されません。この場合、マーケットプレイスの運営者が VAT を納付する必要があります。

法人顧客には異なるルールが適用されます。リバースチャージは、小規模の B2B 取引がその適用対象となります。つまり、サービスを受ける企業は、イギリスで VAT を納付することになります。リバースチャージは、個人に供給されるサービスには適用されませんが、B2B の場面では、コンサルティングやマーケティングなど特定のサービスに適用されます。

その他の第三国

リバースチャージは、オーストラリア、カナダ、シンガポール、スイス、アメリカなど、多くの第三国でのクロスボーダー取引にも利用されています。ただし、ルールは統一されていないため、企業は常にケースバイケースで確認する必要があります。

間違いを防ぐためにも、専門家に相談することを強くお勧めします。Stripe Tax でも自動で正しい税額が計算できます。これにより、企業は他国の VAT 規制について自ら情報収集する必要がなくなります。さらに、Stripe Tax を使用すると、全世界の支払いに係る税金を徴収して申告し、還付に必要なすべての書類にいつでも一元的にアクセスできます。

リバースチャージ手続きにおける適切な請求方法

リバースチャージ手続きと標準の請求書は、2 つの点で大きく異なります。まず、このような請求書には正味金額のみが表示される (すなわち VAT が表示されない) 場合があります。次に、リバースチャージ手続きの適用を明確に示す必要があります。意思表示を行うには、請求書に英語で「Tax Liability of the Service Recipient (サービス受領者の納税義務)」または「Reverse Charge (リバースチャージ)」と記載するだけで構いません。

さらに、UStG のセクション 14 に記載されている必須情報を請求書に含める必要があります。以下はその情報の例です。

- 商品またはサービスを提供する会社の完全な名前と住所

- 商品またはサービスの受取人の完全な名前と住所

- 請求書の日付

- 商品またはサービスの引渡し日

- 税務署が事業会社に発行した納税者番号、または連邦中央税務局 (BZSt) が発行した VAT 登録番号

- 連続する一意の請求書番号

- 配送商品の数量と種類、または提供サービスの範囲と種類

請求 の詳細については、関連記事をご参照ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。