La procédure d’autoliquidation s’applique lorsque les biens et services sont livrés à l’étranger. Les entreprises ayant des activités à l’international doivent étudier le processus en détail, car il a un impact significatif sur les obligations en matière de taxe sur la valeur ajoutée (TVA) et sur la facturation.

Toutefois, l’autoliquidation s’applique également dans certains cas nationaux. Dans cet article, vous découvrirez ce qu’est l’autoliquidation, quels pays et services l’utilisent et pourquoi elle a été introduite. Nous vous expliquerons également comment créer une facture d’autoliquidation correcte.

Sommaire de cet article

- Qu’est-ce que la procédure d’autoliquidation ?

- Quand la procédure d’autoliquidation est-elle utilisée ?

- Pourquoi la procédure d’autoliquidation existe-t-elle ?

- Dans quels pays la procédure d’autoliquidation est-elle appliquée ?

- Comment facturer correctement avec la procédure d’autoliquidation ?

Qu’est-ce que la procédure d’autoliquidation ?

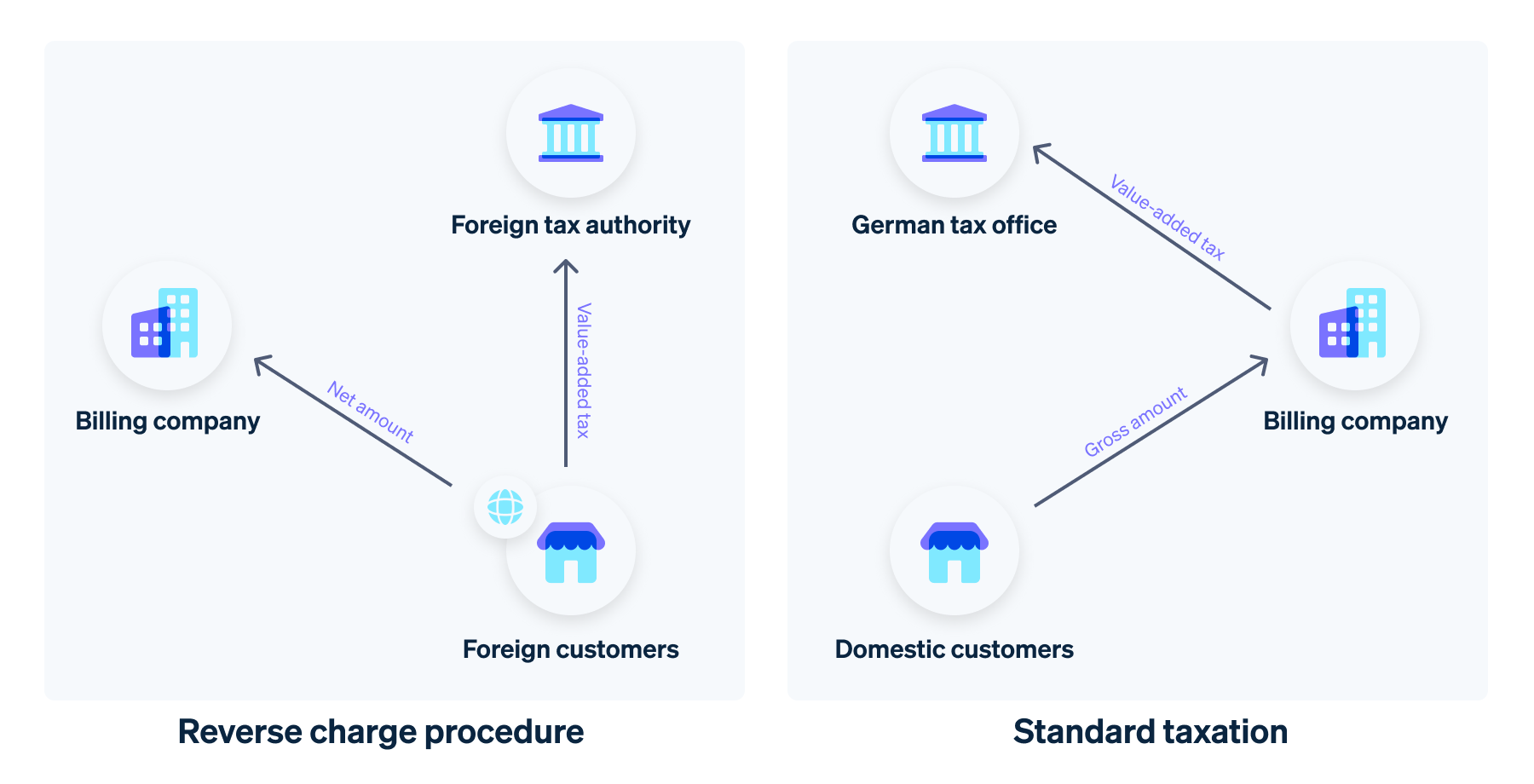

La procédure d’autoliquidation est un règlement ancré dans le droit allemand et européen de la TVA sur la base de l’article 196 de la loi allemande sur la TVA (UStG). Dans la plupart des livraisons transfrontalières de biens et de services entre entreprises assujetties, l’obligation fiscale est transférée au bénéficiaire. Les entreprises qui facturent normalement un service s’acquittent de la TVA auprès de l’administration fiscale. Néanmoins, dans le cadre du système d’autoliquidation, il existe des cas particuliers où la TVA n’est pas payée par l’entreprise qui fournit le service, mais par l’entreprise qui le reçoit. Cela signifie que les fournisseurs de services ne sont autorisés à indiquer que les montants nets sur leurs factures. La base juridique de la procédure d’autoliquidation est l’article 13b de l’UStG.

La procédure est également utilisée au niveau national dans certains cas uniques, tels que dans le secteur de la construction et des services de nettoyage. En effet, ces secteurs sont particulièrement vulnérables à la fraude à la TVA. Afin d’éviter que la TVA ne soit payée par l’entreprise qui reçoit le service (mais pas par l’entreprise qui le fournit), l’obligation fiscale est parfois transférée au bénéficiaire du service, qui est généralement un client domestique disposant d’un droit de déduction.

Procédure d’autoliquidation de la TVA vs. imposition standard

Quand la procédure d’autoliquidation est-elle utilisée ?

En général, une autoliquidation n’est possible que dans le secteur du B2B, c’est-à-dire lorsque des entreprises fournissent des services à d’autres entreprises. Les particuliers sont exclus de la procédure d’autoliquidation. Une autre condition importante est que le service en question doit être imposable en Allemagne. Si ces conditions sont remplies, les dispositions de l’article 13b, paragraphes 1 et 2, de l’UStG s’appliquent.

L’autoliquidation est possible pour les services suivants :

- Travaux ou autres services exécutés par une entreprise établie à l’étranger (on entend par travaux la fourniture d’articles pour la transformation ou le traitement desquels les entreprises fournisseurs utilisent des matériaux qu’elles se sont procurés elles-mêmes)

- Remise des objets cédés en garantie en dehors de la procédure d’insolvabilité, c’est-à-dire que la propriété d’un bien meuble est transférée du débiteur au créancier sans modification de la propriété

- Ventes relevant de la loi sur les droits de mutation immobilière (RETT)

- L’achat de services de construction, comme des travaux de construction, de réparation, de modification ou de démolition de bâtiments, lorsque les bénéficiaires fournissent eux-mêmes des services de construction de façon continue.

- Approvisionnement en gaz via le réseau de gaz naturel et d’électricité

- Fourniture d’or et de placage d’or

- Fourniture de téléphones portables, tablettes, consoles de jeux et circuits intégrés d’une valeur d’au moins 5 000 € et autres services de télécommunications

- Nettoyage des bâtiments et de leurs composantes, lorsque les bénéficiaires du service sont eux-mêmes des prestataires de services de nettoyage de bâtiments

La procédure d’autoliquidation s’applique-t-elle également aux petites entreprises ?

La procédure d’autoliquidation ne s’applique pas aux entreprises qui utilisent le règlement sur les petites entreprises conformément à l’article 19 de l’UStG. Il est préférable pour elles d’acheter leurs services sur le plan national, car elles doivent s’acquitter elles-mêmes de la TVA. Les petites entreprises sont tenues de payer la TVA du pays tiers à l’administration fiscale allemande en utilisant la procédure d’autoliquidation. Même dans ce cas, elles ne peuvent pas réclamer le montant en tant que taxe déductible.

Pourquoi la procédure d’autoliquidation existe-t-elle ?

La procédure d’autoliquidation a été mise en place pour plusieurs raisons, à la fois préventives et pratiques :

- Éviter la fraude à la TVA : L’une des principales raisons de l’introduction du mécanisme d’autoliquidation est ce que l’on appelle la fraude au carrousel. Les entreprises exploitent les failles de la législation transfrontalière en matière de TVA : lorsque des biens ou des services sont échangés entre pays, les acheteurs réclament la taxe déductible, mais les commerçants ne paient pas la TVA incluse. Le mécanisme d’autoliquidation empêche les entreprises du pays destinataire de recevoir un remboursement de TVA sans l’avoir payée au préalable.

- Simplifier les activités transfrontalières : Pour les entreprises de l’Union européenne qui fournissent des services ou des biens à l’étranger, le mécanisme d’autoliquidation facilite la gestion de leurs obligations en matière de TVA. Les entreprises opérant dans d’autres pays de l’UE n’ont pas à se soucier de l’immatriculation et du paiement de la TVA dans chaque pays où elles fournissent des services. Cela permet de réduire les charges administratives et de simplifier la comptabilité des entreprises qui exercent leurs activités à l’international.

- Des processus plus efficaces : La chaîne de valeur implique souvent de multiples acteurs dans de nombreux secteurs, dont la construction. L’autoliquidation réduit la nécessité pour les fournisseurs individuels de payer la TVA et de recevoir un remboursement ultérieur. Au lieu de cela, les bénéficiaires finaux en assument la responsabilité, ce qui rend le processus plus efficace et réduit les sources potentielles d’erreur dans la collecte de l’impôt.

- Simplification pour l’administration fiscale : La procédure d’autoliquidation simplifie également le travail des autorités fiscales allemandes, car elles n’ont pas à faire valoir leurs créances fiscales à l’étranger. Il en va de même pour leurs homologues d’autres pays. De cette manière, la procédure d’autoliquidation soulage l’administration fiscale.

Dans quels pays la procédure d’autoliquidation est-elle appliquée ?

La procédure d’autoliquidation est courante dans de nombreux pays, en particulier dans l’UE et dans les pays dotés de systèmes de TVA bien développés. Voici quelques exemples :

Union européenne

Sous certaines conditions, la procédure d’autoliquidation est appliquée dans tous les États membres de l’UE. La base juridique est la directive 2006/112/CE du Conseil, qui est contraignante pour tous les pays de l’UE.

Grande-Bretagne

Depuis que le Royaume-Uni a quitté l’UE le 31 janvier 2020, les envois transfrontaliers de marchandises vers l’Angleterre, l’Écosse et le Pays de Galles ne sont plus soumis à la directive européenne sur la TVA à compter du 1er janvier 2021.

Les livraisons vers le Royaume-Uni seront désormais généralement considérées comme des livraisons à l’exportation hors taxes. Dans certains cas, c’est la valeur des marchandises de l’envoi qui détermine le traitement de la TVA. Les petits envois dont le prix de vente net est inférieur à 135 £ sont exonérés de droits de douane et de taxe de vente à l’importation. Néanmoins, ils sont soumis à la TVA britannique.

Cela dépend si les marchandises sont adressées à des clients ou à des entreprises. Les petits envois B2C doivent inclure la TVA britannique sur la facture. Par conséquent, l’entreprise fournisseur doit s’inscrire à la TVA au Royaume-Uni et payer la taxe en conséquence. Cela ne s’applique pas si la vente est effectuée via une plateforme en ligne, auquel cas l’opérateur de la place de marché doit s’acquitter de la TVA.

Des règles différentes s’appliquent aux clients professionnels : l’autoliquidation concerne les petites fournitures B2B. Cela signifie que l’entreprise qui reçoit le service paie la TVA au Royaume-Uni. L’autoliquidation ne s’applique pas aux services fournis aux particuliers, mais dans le segment du B2B, elle s’applique à des services spécifiques tels que le conseil ou le marketing.

Autres pays tiers

L’autoliquidation de la TVA est également utilisée pour les livraisons transfrontalières dans de nombreux pays tiers, notamment en Australie, au Canada, aux États-Unis, à Singapour et en Suisse. Cependant, les règles ne sont pas uniformes, ce qui nécessite pour les entreprises de toujours effectuer une vérification au cas par cas.

Pour plus de sécurité, il est toujours préférable de consulter un professionnel. Stripe Tax calcule automatiquement le montant exact de la taxe. Cela signifie que les entreprises n’ont plus besoin de s’informer sur la réglementation en matière de TVA dans d’autres pays. De plus, Stripe Tax vous permet de collecter et de déclarer les taxes sur les paiements dans le monde entier, et d’accéder à tout moment à tous les documents nécessaires pour un remboursement de taxes.

Comment facturer correctement avec la procédure d’autoliquidation ?

Une procédure d’autoliquidation diffère d’une facture standard sur deux points essentiels. Tout d’abord, une telle facture peut n’afficher que des montants nets, c’est-à-dire qu’aucune TVA n’est indiquée. Deuxièmement, elle doit indiquer clairement l’application de la procédure d’autoliquidation. À cette fin, il suffit d’ajouter en anglais les mentions « Tax Liability of the Service Recipient » ou « Reverse Charge » sur les factures.

De plus, les mentions obligatoires énumérées à l’article 14 de l’UStG doivent figurer sur la facture. Il s’agit notamment des informations suivantes :

- Nom et adresse complets de l’entreprise fournissant le produit ou le service

- Nom et adresse complets du destinataire du produit ou du service

- Date de la facture

- Date de livraison du produit ou du service

- Numéro d’identification fiscale délivré à l’entreprise exécutante par l’administration fiscale ou numéro d’identification TVA délivré par l’Office central fédéral des impôts (BZSt)

- Numéro de facture consécutif et unique

- Quantité et type de produits livrés ou étendue et type de service fourni

Pour plus d’informations sur la facturation, reportez-vous à l’article correspondant.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.