Omvänd skattskyldighet tillämpas när varor och tjänster levereras utomlands. Företag med internationell verksamhet måste studera processen i detalj, eftersom den har en betydande inverkan på momsskyldigheterna och faktureringen.

Omvänd skattskyldighet gäller dock även i vissa inhemska fall. I den här artikeln får du veta vad omvänd skattskyldighet är, vilka länder och tjänster som använder den och varför den infördes. Vi kommer också att förklara hur du skapar en korrekt faktura med omvänd skattskyldighet.

Vad innehåller den här artikeln?

- Vad är omvänd skattskyldighet?

- När används omvänd skattskyldighet?

- Varför finns förfarandet för omvänd skattskyldighet?

- I vilka länder tillämpas omvänd skattskyldighet?

- Så här fakturerar du korrekt med omvänd skattskyldighet

Vad är omvänd skattskyldighet?

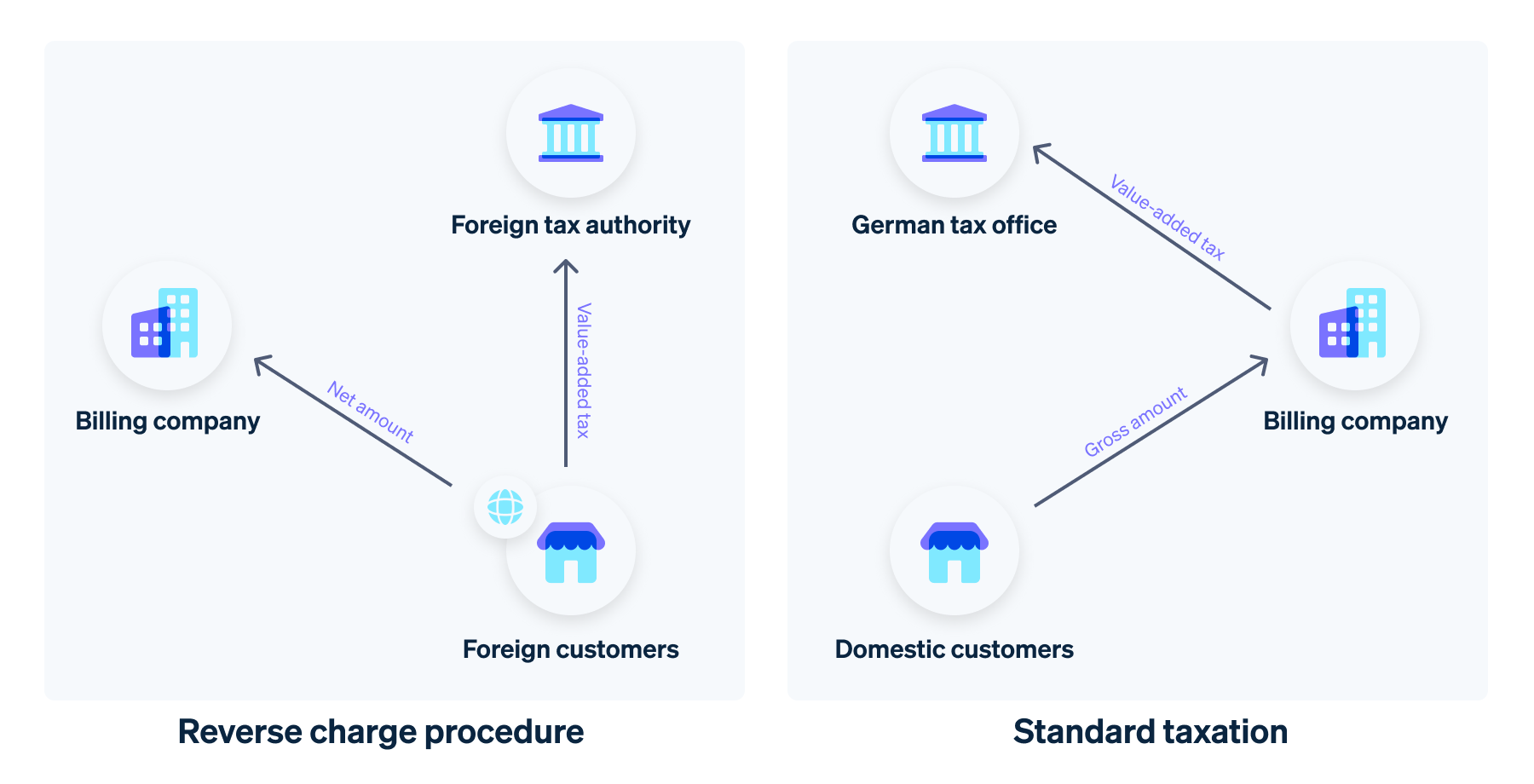

Omvänd skattskyldighet är en förordning som är förankrad i tysk och europeisk mervärdesskattelag på grundval av 196 § i den tyska mervärdesskattelagen (nedan kallad UStG). Vid de flesta gränsöverskridande leveranser av varor och tillhandahållanden av tjänster mellan beskattningsbara företag övergår skattskyldigheten till mottagaren. De företag som normalt fakturerar en tjänst betalar mervärdesskatten till skattemyndigheten. Inom ramen för systemet med omvänd skattskyldighet finns det dock särskilda fall där mervärdesskatt inte betalas av det företag som tillhandahåller tjänsten utan av det företag som tar emot den. Detta innebär att tjänsteleverantörer endast får ange nettobelopp på sina fakturor. Den rättsliga grunden för förfarandet för omvänd skattskyldighet är 13 b § UStG.

Förfarandet används också inom landet i vissa unika fall, till exempel bygg- och städtjänster. Detta beror på att dessa sektorer är särskilt sårbara för momsbedrägerier. För att undvika att mervärdesskatten betalas av det företag som tar emot tjänsten (men inte av det företag som tillhandahåller den) överförs skatteskulden ibland till tjänstemottagaren, som vanligtvis är en inhemsk kund med avdragsrätt.

Omvänd skattskyldighet kontra normalbeskattning

När används omvänd skattskyldighet?

I allmänhet är omvänd skattskyldighet endast möjlig inom B2B-sektorn, dvs. när företag tillhandahåller tjänster till andra företag. Privatpersoner omfattas inte av omvänd skattskyldighet. Ett annat viktigt krav är att tjänsten i fråga ska vara skattepliktig i Tyskland. Om dessa villkor är uppfyllda gäller bestämmelserna i § 13b.1 och 13b.2 UStG.

Omvänd skattskyldighet är möjlig för följande tjänster:

- Byggentreprenader eller andra tjänster som utförs av ett företag som är etablerat utomlands (med byggentreprenader avses leverans av varor för vars bearbetning eller behandling de levererande företagen använder material som de själva har anskaffat).

- Överlämnande av föremål som ställts som säkerhet utanför insolvensförfaranden, dvs. äganderätten till lös egendom överförs från gäldenären till borgenären utan att äganderätten ändras.

- Försäljningar som omfattas av lagen om överlåtelseskatt på fastigheter (RETT).

- Köp av byggtjänster – till exempel arbete som omfattar uppförande, reparation, ändring eller borttagning av byggnader – när mottagarna själva tillhandahåller byggtjänster på löpande basis.

- Leveranser av gas via naturgasnätet och el.

- Leveranser av guld och guldplätering.

- Leveranser av mobiltelefoner, surfplattor, spelkonsoler och integrerade kretsar till ett värde av minst 5 000 euro samt andra telekommunikationstjänster.

- Städning av byggnader och delar av dem – när tjänstemottagarna själva är leverantörer av städtjänster.

Gäller omvänd skattskyldighet även småföretag?

Omvänd skattskyldighet tillämpas inte på företag som använder sig av förordningen om småföretag enligt 19 § UStG. Det är bättre för dem att köpa sina tjänster inom landet, eftersom de måste betala momsen själva. Småföretag är skyldiga att betala momsen för tredjelandet till det tyska skatteverket med hjälp av förfarandet för omvänd skattskyldighet. Trots detta kan de inte göra anspråk på beloppet som ingående skatt.

Varför finns förfarandet för omvänd skattskyldighet?

Förfarandet för omvänd skattskyldighet infördes av flera skäl, både förebyggande och praktiska:

- Undvika momsbedrägerier: Ett av de främsta skälen till att förfarandet för omvänd skattskyldighet infördes är så kallade karusellbedrägerier. Företagen utnyttjar kryphål i lagstiftningen om gränsöverskridande mervärdesskatt: när varor eller tjänster handlas mellan länder kräver köparna att de ska betala ingående skatt, men näringsidkarna betalar inte in den moms som ingår. Omvänd skattskyldighet hindrar företag i mottagarlandet från att få tillbaka momsen utan att först betala in den.

- Förenkla gränsöverskridande verksamhet: För företag i EU som tillhandahåller tjänster eller varor över gränserna gör förfarandet för omvänd skattskyldighet det lättare att hantera sina skyldigheter i fråga om mervärdesskatt. Företag som är verksamma i andra EU-länder behöver inte registrera sig och betala moms i alla länder där de tillhandahåller tjänster. Detta minskar de administrativa bördorna och förenklar redovisningen för företag som verkar internationellt.

- Effektivare processer: Värdekedjan involverar ofta flera aktörer inom många branscher, inklusive byggbranschen. Omvänd skattskyldighet minskar behovet för enskilda leverantörer att betala in moms och senare få en återbetalning. I stället är det slutmottagarna som bär ansvaret, vilket effektiviserar processen och minskar potentiella felkällor i skatteuppbörden.

- Förenkling för skatteverket: Förfarandet för omvänd skattskyldighet förenklar också de tyska skattemyndigheternas arbete, eftersom de inte behöver driva in skattefordringar utomlands. Detsamma gäller för deras motsvarigheter i andra länder. På så sätt befriar förfarandet för omvänd skattskyldighet skattemyndigheterna.

I vilka länder tillämpas omvänd skattskyldighet?

Omvänd skattskyldighet är vanligt i många länder, särskilt inom EU och i länder med välutvecklade momssystem. Här är några exempel:

Europeiska unionen

Omvänd momsskyldighet tillämpas under vissa förutsättningar i EU:s alla medlemsländer. Den rättsliga grunden för detta är rådets direktiv 2006/112/EG, som är bindande för alla EU-länder.

Storbritannien

Sedan Storbritannien lämnade EU den 31 januari 2020 omfattas gränsöverskridande transporter av varor till England, Skottland och Wales inte längre av det europeiska momsdirektivet från och med den 1 januari 2021.

Leveranser till Storbritannien betraktas nu i regel som skattefria exportleveranser. I enskilda fall kommer värdet på varorna i försändelsen att avgöra momsbehandlingen. Små försändelser med ett nettoförsäljningspris på mindre än 135 pund är befriade från tullavgifter och importmoms. Icke desto mindre är de föremål för standardiserad brittisk mervärdesskatt.

Detta beror på om varorna skickas till kunder eller företag. Små B2C-försändelser måste ha brittisk moms på fakturan. Därför måste det levererande företaget registrera sig för moms i Storbritannien och betala skatt i enlighet med detta. Detta gäller inte om försäljningen sker via en onlineplattform, i vilket fall marknadsplatsoperatören måste betala momsen.

Olika regler gäller för företagskunder: omvänd skattskyldighet gäller för små B2B-leveranser. Det innebär att det företag som tar emot tjänsten betalar moms i Storbritannien. Den omvända skattskyldigheten gäller inte tjänster som tillhandahålls privatpersoner, men inom B2B-segmentet gäller den för vissa tjänster som rådgivning eller marknadsföring.

Andra tredjeländer

Omvänd skattskyldighet används också för gränsöverskridande leveranser i många tredjeländer, inklusive Australien, Kanada, Singapore, Schweiz och USA. Reglerna är dock inte enhetliga, så företagen måste alltid kontrollera från fall till fall.

För att vara på den säkra sidan är det alltid bäst att konsultera en skatterådgivare. Stripe Tax beräknar automatiskt rätt skattebelopp. Det innebär att företag inte längre behöver informera sig om momsreglerna i andra länder. Med Stripe Tax kan du dessutom ta ut och redovisa skatt på betalningar över hela världen och när som helst få central åtkomst till alla dokument du behöver för skatteåterbäring.

Så här fakturerar du korrekt med omvänd skattskyldighet

Omvänd skattskyldighet skiljer sig från en standardfaktura på två viktiga sätt. För det första kan en sådan faktura bara visa nettobelopp, dvs. ingen moms visas. För det andra ska det tydligt anges att förfarandet för omvänd skattskyldighet tillämpas. För detta ändamål räcker det att lägga till orden "Tax Liability of the Service Recipient" eller "Reverse Credit" på fakturor på engelska.

Dessutom måste de obligatoriska uppgifter som anges i § 14 UStG anges på fakturan. Detta omfattar särskilt följande:

- Fullständigt namn och adress för det företag som tillhandahåller produkten eller tjänsten

- Fullständigt namn och adress för mottagaren av produkten eller tjänsten

- Datum för fakturan

- Datum för leverans av produkten eller tjänsten

- Skatteregistreringsnummer som utfärdats till det utförande företaget av skatteverket eller momsregistreringsnummer som utfärdats av det federala centrala skattekontoret (BZSt)

- Ett konsekutivt, unikt fakturanummer

- Antal och typ av levererade produkter eller omfattning och typ av tjänst som tillhandahålls

Mer information om fakturering finns i respektive artikel.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.