O procedimento de cobrança reversa, ou autoliquidação, aplica-se quando os bens e serviços são fornecidos no estrangeiro. Empresas com operações internacionais precisam estudar o processo em detalhes, pois ele impacta significativamente as obrigações do imposto sobre valor agregado (IVA) e o faturamento.

No entanto, a cobrança também se aplica em alguns casos domésticos. Neste artigo, explicamos o que é uma cobrança reversa, quais países e serviços a usam e por que ela foi introduzida. Também explicamos como criar uma fatura de cobrança reversa correta.

Neste artigo:

- O que é o procedimento de cobrança reversa?

- Quando é usado o procedimento de cobrança reversa?

- Por que existe o procedimento de cobrança reversa?

- Em que países é aplicado o procedimento de cobrança reversa?

- Como faturar corretamente com o procedimento de cobrança reversa

O que é o procedimento de cobrança reversa?

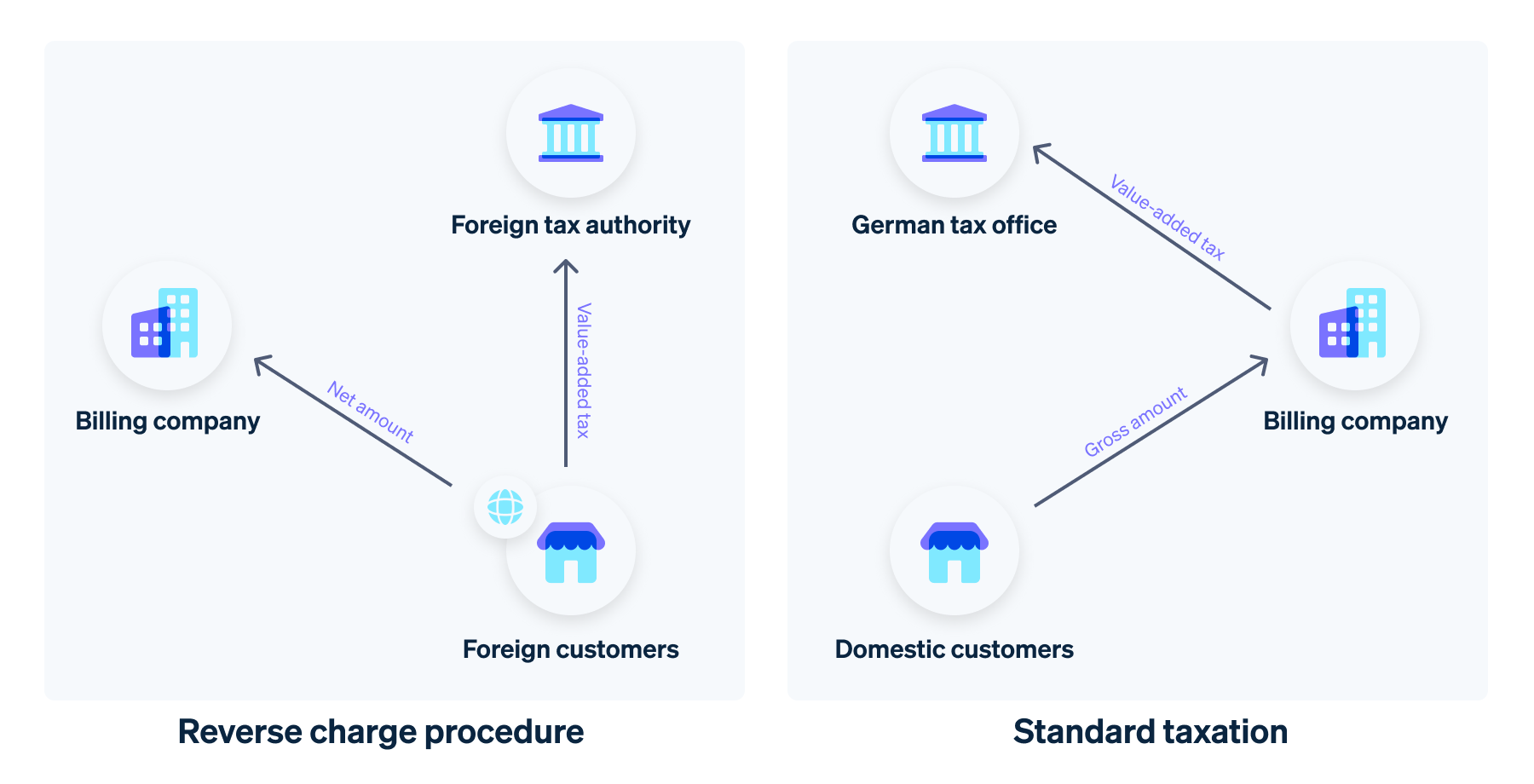

O procedimento de autoliquidação ou cobrança reversa é um regulamento ancorado na lei alemã e europeia do IVA com base no Art. 196 da Lei alemã do IVA (UStG). Na maioria das entregas de bens e prestações de serviços internacionais entre sociedades sujeitos passivos, a obrigação fiscal é transferida para o destinatário. As empresas que normalmente faturam um serviço pagam o IVA ao fisco. Ainda assim, no âmbito do sistema de cobrança reversa, existem casos especiais em que o IVA é pago não pela empresa que presta o serviço, mas pela empresa que o recebe. Isso significa que os prestadores só podem exibir valores líquidos em suas faturas. A base jurídica para o procedimento de autoliquidação é a secção 13b da UStG.

O procedimento também é usado no âmbito nacional em alguns casos específicos, como serviços de construção e limpeza, por serem particularmente vulneráveis a fraudes de IVA. Para evitar que o IVA seja pago pela empresa que recebe o serviço (mas não pela empresa que o presta), a obrigação fiscal é por vezes transferida para o destinatário do serviço, que é normalmente um cliente doméstico com direito a dedução.

Procedimento de cobrança reversa em relação à tributação padrão

Quando é usado o procedimento de cobrança reversa?

Em geral, a cobrança reversa só é possível no setor B2B, ou seja, quando as empresas prestam serviços para outras empresas. Pessoas físicas estão excluídas do procedimento de autoliquidação. Outro requisito importante é que o serviço em questão seja tributável na Alemanha. Se estas condições forem cumpridas, aplicam-se as disposições da Seção 13b(1) e (2) da UStG.

A reversão da responsabilidade fiscal é possível para os seguintes serviços:

- Obras ou outros serviços executados por uma empresa estabelecida no estrangeiro (entende-se por obras o fornecimento de artigos para cuja transformação ou tratamento as empresas fornecedoras utilizam materiais que adquiriram por conta própria).

- Entrega de bens cedidos em garantia fora do processo de insolvência, ou seja, a propriedade de um bem móvel é transferida do devedor para o credor sem qualquer alteração da propriedade.

- Vendas que se enquadram na Lei do Imposto sobre Transmissão de Imóveis (RETT).

- Aquisição de serviços de construção, como trabalhos que envolvam a construção, reparação, alteração ou remoção de edifícios, quando os próprios destinatários prestam serviços de construção de forma contínua.

- Fornecimento de gás através da rede de gás natural e eletricidade.

- Fornecimento de ouro e revestimento em ouro.

- Fornecimento de celulares, tablets, consoles de jogos e circuitos integrados de valor mínimo de € 5.000 e outros serviços de telecomunicações.

- Limpeza de edifícios e suas partes — quando os próprios destinatários dos serviços são prestadores de serviços de limpeza predial.

O procedimento de cobrança reversa também se aplica a pequenas empresas?

O procedimento de cobrança reversa não se aplica a empresas que usam o regulamento de pequenas empresas de acordo com a Seção 19 da UStG. Para elas, é melhor adquirir serviços no mercado doméstico, pois ficam sempre responsáveis pelo IVA. Pequenas empresas são obrigadas a pagar o IVA do país terceiro à administração fiscal alemã através do procedimento de cobrança reversa. Mesmo assim, eles não podem reivindicar o valor como imposto a montante.

Por que existe o procedimento de cobrança reversa?

O procedimento foi introduzido por várias razões, tanto preventivas como práticas:

- Evitar a fraude ao IVA: uma das principais razões para a introdução do mecanismo de autoliquidação é a chamada fraude em carrossel. As empresas exploram lacunas na legislação do IVA para situações internacionais: quando os bens ou serviços são comercializados entre países, os compradores reclamam o imposto a montante, mas os comerciantes não pagam o IVA incluído. O mecanismo de cobrança reversa impede que as empresas no país destinatário recebam um reembolso de IVA sem pagá-lo antes.

- Simplificação das atividades internacionais: para empresas na União Europeia que fornecem serviços ou bens ao exterior, o mecanismo de cobrança reversa facilita o gerenciamento das obrigações de IVA. As empresas que operam noutros países da UE não precisam cadastrar-se e pagar IVA em todos os países onde prestam serviços, o que reduz encargos administrativos e simplifica a contabilidade.

- Processos mais eficientes: a cadeia de valor pode envolver vários participantes de muitos setores, inclusive a construção. Uma cobrança reversa dispensa cada fornecedor de pagar o IVA e depois receber um reembolso. O destinatários final fica responsável, tornando o processo mais eficiente e reduzindo potenciais erros na arrecadação de impostos.

- Simplificação para o fisco: o procedimento de autoliquidação também simplifica o trabalho das autoridades fiscais alemãs, evitando que tenham de executar créditos fiscais no exterior. O mesmo se aplica aos seus homólogos de outros países. Dessa forma, o procedimento de cobrança reversa alivia o fisco.

Em quais países é aplicado o procedimento de cobrança reversa?

O procedimento de autoliquidação é comum em muitos países, especialmente na UE e em países com sistemas de IVA bem desenvolvidos. Alguns exemplos:

União Europeia

Em determinadas condições, o procedimento de autoliquidação é aplicado em todos os Estados-Membros da UE. A base jurídica é a Diretiva 2006/112/CE do Conselho, vinculativa para todos os países da UE.

Grã-Bretanha

Como o Reino Unido deixou a UE em 31 de janeiro de 2020, as remessas internacionais de mercadorias para a Inglaterra, Escócia e País de Gales não estão mais sujeitas à Diretiva Europeia do IVA desde 1º de janeiro de 2021.

Envios para o Reino Unido são geralmente considerados exportações isentas de impostos. Em casos individuais, o valor das mercadorias na remessa determinará o tratamento do IVA. Pequenas remessas com preço de venda líquido inferior a £ 135 estão isentas de direitos alfandegários e imposto de importação sobre vendas. No entanto, estão sujeitos ao IVA padrão do Reino Unido.

Isso depende se as mercadorias estão sendo enviadas para pessoas físicas ou jurídicas. Remessas B2C pequenas precisam inclui o IVA do Reino Unido na fatura. Então, a empresa fornecedora deve registrar-se no IVA no Reino Unido e pagar o imposto devido. Isto não se aplica se a venda for feita através de uma plataforma online, caso em que o operador marketplace deve pagar o IVA.

Regras diferentes se aplicam a clientes corporativos: a cobrança reversa se aplica a suprimentos de B2B de pequeno porte. Isso significa que a empresa que recebe o serviço paga IVA no Reino Unido. A cobrança reversa não se aplica a serviços prestados a pessoas físicas, mas, no segmento B2B, aplica-se a serviços específicos, como consultoria ou marketing.

Outros países terceiros

A cobrança reversa também é usada para fornecimentos transfronteiriços em muitos outros países, como Austrália, Canadá, Singapura, Suíça e Estados Unidos. No entanto, as regras não são uniformes, por isso as empresas precisam sempre verificar caso a caso.

Para garantir, é sempre melhor consultar um profissional. O Stripe Tax calcula automaticamente o valor correto dos impostos. Isso significa que as empresas não precisam mais se informar sobre os regulamentos de IVA em outros países. Além disso, Stripe Tax permite recolher e declarar impostos sobre pagamentos em todo o mundo e acessar centralmente todos os documentos necessários para reembolsos de impostos a qualquer momento.

Como faturar corretamente com o procedimento de cobrança reversa

Um procedimento de cobrança reversa difere de uma fatura padrão de duas formas. Em primeiro lugar, essa fatura pode mostrar apenas valores líquidos, ou seja, sem inclusão de IVA. Em segundo lugar, é preciso indicar claramente a aplicação do procedimento de cobrança reversa. Para isso, basta adicionar as palavras "Tax Liability of the Service Recipient" ou "Reverse Charge" nas faturas em inglês.

Além disso, as informações obrigatórias listadas na Seção 14 da UStG devem ser incluídas na fatura, especificamente:

- Nome completo e endereço da empresa fornecedora do produto ou serviço.

- Nome completo e endereço do destinatário do produto ou serviço.

- Data da fatura.

- Data de entrega do produto ou serviço.

- Número fiscal emitido à empresa executora pela repartição fiscal ou o número de identificação do IVA emitido pela Repartição Central de Impostos Federal (BZSt).

- Um número de fatura único e consecutivo.

- Quantidade e tipo de produtos entregues ou o escopo e tipo de serviço prestado.

Para obter mais informações sobre faturamento, consulte o artigo relevante.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.