El procedimiento de inversión del sujeto pasivo se aplica cuando los bienes y servicios se entregan en el extranjero. Las empresas con operaciones internacionales deben estudiar el proceso en detalle, ya que afecta significativamente a las obligaciones y la facturación del impuesto sobre el valor añadido (IVA).

Sin embargo, la inversión del sujeto pasivo también se aplica en algunos casos de ámbito doméstico. En este artículo descubrirás qué es la inversión del sujeto pasivo, qué países y servicios la utilizan y por qué se ha introducido. También explicaremos cómo crear correctamente una factura de inversión del sujeto pasivo.

¿De qué trata este artículo?

- ¿Qué es el procedimiento de inversión del sujeto pasivo?

- ¿Cuándo se utiliza el procedimiento de inversión del sujeto pasivo?

- ¿Por qué existe el procedimiento de inversión del sujeto pasivo?

- ¿En qué países se aplica el procedimiento de inversión del sujeto pasivo?

- Cómo facturar correctamente con el procedimiento de inversión del sujeto pasivo

¿Qué es el procedimiento de inversión del sujeto pasivo?

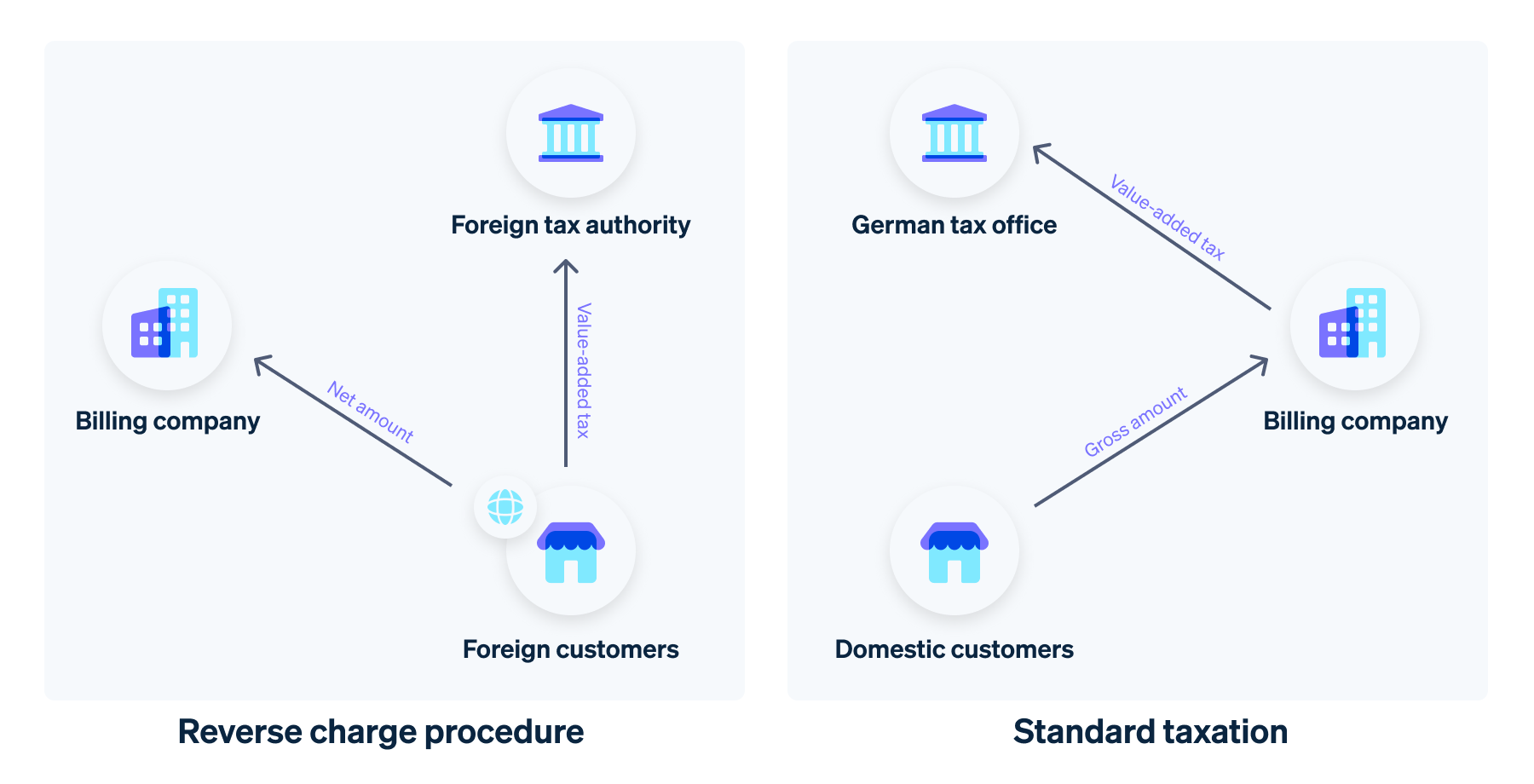

El procedimiento de inversión del sujeto pasivo es un reglamento que se basa en la legislación del IVA alemana y europea según lo dispuesto en el artículo 196 de la Ley alemana del IVA (UStG). En la mayoría de las entregas transfronterizas de bienes y prestaciones de servicios entre empresas sujetas al impuesto, la deuda tributaria se traslada al destinatario. Las empresas que normalmente facturan un servicio pagan el IVA a la oficina de impuestos. Sin embargo, bajo el sistema de inversión del sujeto pasivo, hay casos especiales en los que el IVA no es pagado por la empresa que presta el servicio, sino por la empresa que lo recibe. Esto significa que los proveedores de servicios solo pueden mostrar los importes netos en sus facturas. La base jurídica del procedimiento de inversión del sujeto pasivo es el artículo 13b de la UStG.

El procedimiento también se utiliza en el país en ciertos casos únicos, como los servicios de construcción y limpieza. Esto se debe a que estos sectores son especialmente vulnerables al fraude del IVA. Para evitar que el IVA sea pagado por la empresa que recibe el servicio (y no por la empresa que lo presta), la deuda tributaria se transfiere a veces al destinatario del servicio, que suele ser un cliente nacional con derecho a deducción.

Procedimiento de inversión del sujeto pasivo vs. tributación estándar

¿Cuándo se utiliza el procedimiento de inversión del sujeto pasivo?

En general, una inversión del sujeto pasivo solo es posible en el sector B2B, es decir, cuando las empresas prestan servicios a otras empresas. Los particulares quedan excluidos del procedimiento de inversión del sujeto pasivo. Otro requisito importante es que el servicio en cuestión debe estar sujeto a impuestos en Alemania. Si se cumplen estas condiciones, se aplicarán las disposiciones del artículo 13b, apartados 1 y 2, de la UStG.

Es posible anular la obligación tributaria en el caso de los siguientes servicios:

- Obras u otros servicios realizados por una empresa establecida en el extranjero (se entiende por obras el suministro de artículos para cuya transformación o tratamiento las empresas suministradoras utilizan materiales que han adquirido por su cuenta)

- Entrega de objetos cedidos como garantía fuera del procedimiento de insolvencia, es decir, la propiedad de un bien mueble se transfiere del deudor al acreedor sin ningún cambio en la propiedad

- Ventas que entran dentro de la Ley del Impuesto sobre Transmisiones Patrimoniales (RETT)

- Compra de servicios de construcción, como trabajos relacionados con la construcción, reparación, alteración o remoción de edificios, cuando los propios destinatarios presten servicios de construcción de manera continua

- Suministros de gas a través de la red de gas natural y electricidad

- Suministros de oro y chapado en oro

- Suministros de teléfonos móviles, tabletas, videoconsolas y circuitos integrados por un valor mínimo de 5.000 € y otros servicios de telecomunicaciones

- Limpieza de edificios y sus partes: cuando los propios destinatarios del servicio son proveedores de servicios de limpieza de edificios.

¿El procedimiento de inversión del sujeto pasivo se aplica también a las pequeñas empresas?

El procedimiento de inversión del sujeto pasivo no se aplica a las empresas que utilizan el reglamento sobre pequeñas empresas de conformidad con el artículo 19 de la UStG. Es mejor que compren sus servicios en el país, ya que tienen que pagar el IVA ellos mismos. Las pequeñas empresas están obligadas a pagar el IVA del tercer país a la oficina fiscal alemana mediante el procedimiento de inversión del sujeto pasivo. Aun así, no pueden reclamar el importe como impuesto soportado.

¿Por qué existe el procedimiento de inversión del sujeto pasivo?

El procedimiento de inversión del sujeto pasivo se introdujo por varias razones, tanto preventivas como prácticas:

- Evitar el fraude del IVA: Una de las principales razones para introducir el mecanismo de inversión del sujeto pasivo es el llamado fraude de carrusel. Las empresas aprovechan las lagunas de la legislación transfronteriza en materia de IVA: cuando los bienes o servicios se comercian entre países, los compradores reclaman el impuesto soportado, pero los comerciantes no pagan el IVA incluido. El mecanismo de inversión del sujeto pasivo impide que las empresas del país receptor reciban la devolución del IVA sin haberla pagado antes.

- Simplificación de los negocios transfronterizos: Para las empresas de la Unión Europea que suministran servicios o bienes a través de las fronteras, el mecanismo de inversión del sujeto pasivo facilita la gestión de las obligaciones en materia de IVA. Las empresas que operan en otros países de la UE no tienen que preocuparse de registrarse y pagar el IVA en todos los países en los que prestan servicios. Esto reduce las cargas administrativas y simplifica la contabilidad para las empresas que operan a nivel internacional.

- Procesos más eficientes: La cadena de valor a menudo involucra a múltiples actores en muchas industrias, incluida la construcción. La inversión del sujeto pasivo reduce la necesidad de que los proveedores individuales paguen el IVA y posteriormente reciban un reembolso. En cambio, los destinatarios finales asumen la responsabilidad, lo que hace que el proceso sea más eficiente y reduce las posibles fuentes de error en la recaudación de impuestos.

- Simplificación para la Agencia Tributaria: El procedimiento de inversión del sujeto pasivo también simplifica el trabajo de las autoridades fiscales alemanas, ya que no tienen que hacer valer las reclamaciones fiscales en el extranjero. Lo mismo ocurre con sus homólogos de otros países. De esta manera, el procedimiento de inversión del sujeto pasivo libera a las autoridades fiscales.

¿En qué países se aplica el procedimiento de inversión del sujeto pasivo?

El procedimiento de inversión del sujeto pasivo es habitual en muchos países, especialmente en la UE y en países con sistemas de IVA bien desarrollados. Estos son algunos ejemplos:

Unión Europea

Bajo ciertas condiciones, el procedimiento de inversión del sujeto pasivo se aplica en todos los Estados miembros de la UE. La base jurídica para ello es la Directiva 2006/112/CE del Consejo, que es vinculante para todos los países de la UE.

Gran Bretaña

Desde que el Reino Unido abandonó la UE el 31 de enero de 2020, los envíos transfronterizos de mercancías a Inglaterra, Escocia y Gales ya no están sujetos a la Directiva europea del IVA desde el 1 de enero de 2021.

A partir de ese momento, las entregas en el Reino Unido se consideran entregas de exportación exentas de impuestos. En casos individuales, el valor de los bienes en el envío determinará el tratamiento del IVA. Los envíos pequeños con un precio de venta neto inferior a 135 libras esterlinas están exentos de derechos de aduana e impuestos sobre las ventas de importación. No obstante, están sujetos al IVA del Reino Unido.

Esto depende de si los productos se envían a clientes o empresas. Los pequeños envíos B2C deben incluir el IVA del Reino Unido en la factura. Por lo tanto, la empresa proveedora debe registrarse a efectos del IVA en el Reino Unido y pagar el impuesto correspondiente. Esto no se aplica si la venta se realiza a través de una plataforma en línea, en cuyo caso el operador del marketplace debe pagar el IVA.

Se aplican diferentes reglas a los clientes comerciales: la inversión del sujeto pasivo se aplica a pequeños suministros B2B. Esto significa que la empresa que recibe el servicio paga el IVA en el Reino Unido. La inversión del sujeto pasivo no se aplica a los servicios prestados a particulares, pero en el segmento B2B, se aplica a servicios específicos como consultoría o marketing.

Otros terceros países

La inversión del sujeto pasivo también se utiliza para suministros transfronterizos en muchos terceros países, incluidos Australia, Canadá, Estados Unidos, Singapur y Suiza. Sin embargo, las reglas no son uniformes, por lo que las empresas siempre deben verificar caso por caso.

Para tener absoluta seguridad, siempre es mejor consultar a un profesional. Stripe Tax calcula automáticamente el importe del impuesto correcto. Esto significa que las empresas ya no tienen que informarse sobre la normativa del IVA en otros países. Además, Stripe Tax te permite cobrar y declarar impuestos sobre pagos en todo el mundo y acceder de forma centralizada a toda la documentación que necesitas para el reembolso de impuestos en cualquier momento.

Cómo facturar correctamente con el procedimiento de inversión del sujeto pasivo

Un procedimiento de inversión del sujeto pasivo difiere de una factura estándar en dos aspectos fundamentales. En primer lugar, es posible que una factura de este tipo solo muestre importes netos, es decir, que no se muestre el IVA. En segundo lugar, debe indicar claramente la aplicación del procedimiento de inversión del sujeto pasivo. Para ello, basta con añadir las palabras «Tax Liability of the Service Recipient» o «Reverse Charge» en las facturas en inglés.

Además, la información obligatoria enumerada en la Sección 14 de la UStG debe incluirse en la factura. Esto incluye, en particular:

- Nombre completo y dirección de la empresa que proporciona el producto o servicio

- Nombre completo y dirección del destinatario del producto o servicio

- Fecha de la factura

- Fecha de entrega del producto o servicio

- Número fiscal expedido a la sociedad ejecutante por la oficina fiscal o número de identificación del IVA expedido por la Oficina Federal Central de Impuestos (BZSt)

- Un número de factura único y consecutivo.

- Cantidad y tipo de productos entregados o el alcance y tipo de servicio prestado

Para más información sobre facturación, consulta el artículo correspondiente.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.