La procedura di inversione contabile si applica quando i beni e i servizi sono forniti all'estero. Le attività che operano a livello internazionale devono studiare questo processo in dettaglio, in quanto influisce in modo significativo sugli obblighi relativi all'imposta sul valore aggiunto (IVA) e sulla fatturazione.

Tuttavia, l'inversione contabile trova applicazione anche in specifici contesti nazionali. In questo articolo scoprirai che cos'è l'inversione contabile, quali Paesi e servizi la utilizzano e perché è stata introdotta. Spiegheremo anche come creare una fattura corretta per l'inversione contabile.

Di cosa tratta questo articolo?

- Che cos'è la procedura di inversione contabile?

- Quando viene utilizzata la procedura di inversione contabile?

- Perché esiste la procedura di inversione contabile?

- In quali Paesi si applica la procedura di inversione contabile?

- Come fatturare correttamente con la procedura di inversione contabile

Che cos'è la procedura di inversione contabile?

La procedura di inversione contabile è un regolamento ancorato alla legge sull'IVA tedesca ed europea e si basa sull'articolo 196 della legge tedesca sull'IVA (UStG). Generalmente, nelle cessioni di beni e servizi tra imprese, l'IVA è a carico del destinatario, anche a livello internazionale. Le aziende che normalmente fatturano un servizio versano l'IVA all'ufficio tributario. Tuttavia, nell'ambito del sistema dell'inversione contabile, vi sono casi particolari in cui l'IVA non è pagata dall'azienda che fornisce il servizio, ma dall'azienda che lo riceve. Ciò significa che i fornitori di servizi possono indicare sulle loro fatture solo importi netti. La base giuridica per la procedura di inversione contabile è l'articolo 13b dell'UStG.

La procedura trova applicazione anche a livello nazionale, sebbene in contesti specifici come quelli dei servizi di edilizia e pulizia. Ciò è dovuto al fatto che questi settori sono particolarmente vulnerabili alle frodi in materia di IVA. Per evitare che l'IVA sia pagata dalla società che riceve il servizio (ma non dalla società che lo fornisce), l'onere fiscale viene talvolta trasferito al destinatario del servizio, che di solito è un cliente nazionale con diritto a detrazione.

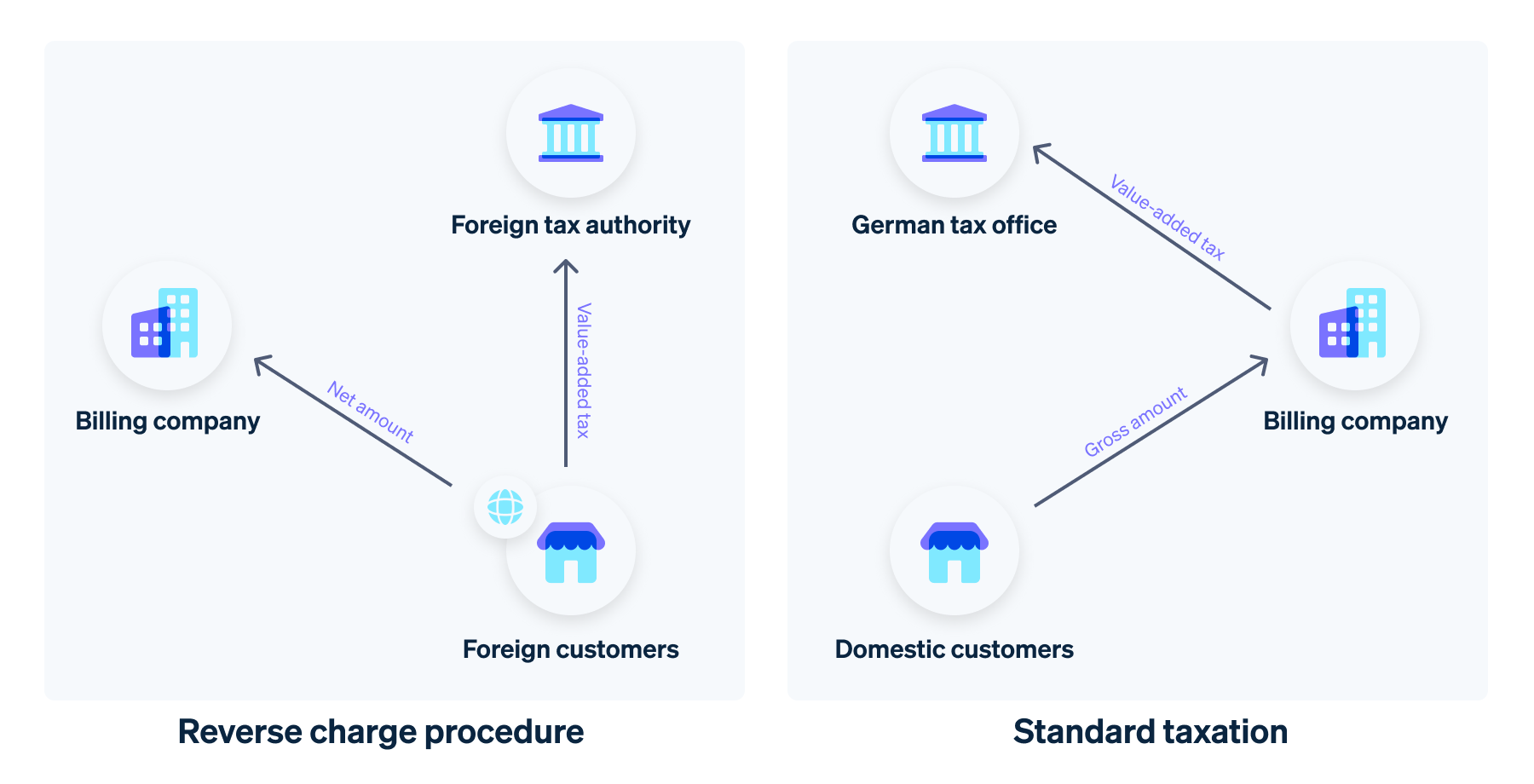

Confronto tra la procedura di inversione contabile e la tassazione standard

Quando viene utilizzata la procedura di inversione contabile?

In generale, l'inversione contabile è possibile solo nel settore B2B, cioè quando le aziende forniscono servizi ad altre aziende. I privati sono esclusi dalla procedura di inversione contabile. Un altro requisito importante è che il servizio in questione deve essere imponibile in Germania. Se queste condizioni sono soddisfatte, si applicano le disposizioni dell'articolo 13b, paragrafi 1 e 2, dell'UStG.

Lo storno degli oneri fiscali è possibile per i seguenti servizi:

- Lavori o altri servizi eseguiti da un'azienda stabilita all'estero (per lavori si intende la fornitura di articoli per la cui lavorazione o trattamento le imprese fornitrici utilizzano materiali che si sono procurati autonomamente)

- Consegna di oggetti ceduti in garanzia al di fuori della procedura concorsuale, vale a dire che la proprietà di un bene mobile viene trasferita dal debitore al creditore senza alcuna modifica della proprietà

- Vendite che rientrano nell'ambito di applicazione della legge sull'imposta sui trasferimenti di proprietà (RETT)

- Acquisto di servizi di edilizia, come lavori che comportano la costruzione, la riparazione, la modifica o la rimozione di edifici, quando i destinatari stessi forniscono servizi di costruzione su base continuativa

- Forniture di gas attraverso la rete del gas naturale e di energia elettrica

- Forniture di oro e doratura

- Forniture di telefoni cellulari, tablet, consolle per videogiochi e circuiti integrati del valore di almeno 5.000 euro e altri servizi di telecomunicazione

- Pulizia degli edifici e delle loro parti: quando i destinatari stessi del servizio sono fornitori di servizi di pulizia degli edifici

La procedura di inversione contabile si applica anche alle piccole imprese?

La procedura di inversione contabile non si applica alle aziende che si avvalgono del regime di piccolo imprenditore ai sensi della sezione 19 dell'UStG. Per loro è preferibile che acquistino i servizi a livello nazionale, evitando così di dover gestire l'IVA di altri Paesi. Le piccole imprese sono obbligate a pagare l'IVA per il Paese terzo all'ufficio tributario tedesco utilizzando la procedura di inversione contabile. Ciononostante, non possono richiedere l'importo a titolo di imposta a monte.

Perché esiste la procedura di inversione contabile?

La procedura di inversione contabile è stata introdotta per diversi motivi, sia preventivi che pratici:

- Evitare le frodi in materia di IVA: Uno dei motivi principali per introdurre il meccanismo dell'inversione contabile è la cosiddetta frode carosello. Le aziende sfruttano le lacune nella legislazione transfrontaliera in materia di IVA: quando beni o servizi vengono scambiati tra Paesi, gli acquirenti richiedono l'imposta a monte, ma i commercianti non pagano l'IVA inclusa. Il meccanismo di inversione contabile impedisce alle aziende del Paese destinatario di ricevere un rimborso IVA senza averla prima pagata.

- Semplificare le attività transfrontaliere: Per le aziende dell'Unione europea che forniscono servizi o beni a livello transfrontaliero, il meccanismo dell'inversione contabile semplifica la gestione degli obblighi in materia di IVA. Le aziende che operano in altri Paesi dell'UE non devono preoccuparsi di registrarsi e pagare l'IVA in ogni Paese in cui prestano servizi. In questo modo si riducono gli oneri amministrativi e si semplifica la contabilità per le aziende che operano a livello internazionale.

- Processi più efficienti: La catena del valore spesso coinvolge più attori in molti settori, tra cui l'edilizia. L'inversione contabile riduce la necessità per i singoli fornitori di pagare l'IVA e successivamente ricevere un rimborso. Al contrario, i destinatari finali si assumono la responsabilità, rendendo il processo più efficiente e riducendo le potenziali fonti di errore nella riscossione delle imposte.

- Semplificazione per l'ufficio tributario: La procedura di inversione contabile semplifica anche il lavoro delle autorità fiscali tedesche, in quanto non devono far valere i crediti fiscali all'estero. Lo stesso vale per le loro controparti in altri Paesi. In questo modo, la procedura di inversione contabile sgrava le autorità fiscali.

In quali Paesi si applica la procedura di inversione contabile?

La procedura di inversione contabile è comune in molti Paesi, soprattutto nell'UE e nei Paesi con sistemi IVA ben sviluppati. Ecco alcuni esempi:

Unione europea

A determinate condizioni, la procedura di inversione contabile viene applicata in tutti gli Stati membri dell'UE. La base giuridica è la Direttiva 2006/112/CE del Consiglio, che è vincolante per tutti i Paesi dell'UE.

Gran Bretagna

Da quando il Regno Unito ha lasciato l'UE il 31 gennaio 2020, le spedizioni transfrontaliere di merci verso Inghilterra, Scozia e Galles non sono più soggette alla direttiva europea sull'IVA a partire dal 1° gennaio 2021.

Le consegne nel Regno Unito saranno generalmente considerate consegne per l'esportazione esenti da imposte. Nei singoli casi, il valore della merce nella spedizione determinerà il trattamento IVA. Le piccole spedizioni con un prezzo di vendita netto inferiore a 135 £ sono esenti da dazi doganali e tasse sulle vendite all'importazione. Ciononostante, sono soggette all'IVA del Regno Unito standard.

Ciò dipende dal fatto che la merce venga inviata a clienti o aziende. Le spedizioni B2C di piccole dimensioni devono includere l'IVA del Regno Unito sulla fattura. Pertanto, la società fornitrice deve registrarsi ai fini dell'IVA nel Regno Unito e pagare l'imposta di conseguenza. Ciò non si applica se la vendita viene effettuata tramite una piattaforma online, nel qual caso il gestore del mercato deve pagare l'IVA.

Per i clienti business si applicano regole diverse: l'inversione contabile si applica alle piccole forniture B2B. Ciò significa che l'azienda che riceve il servizio paga l'IVA nel Regno Unito. L'inversione contabile non si applica ai servizi forniti ai privati, ma nel segmento B2B si applica a servizi specifici come la consulenza o il marketing.

Altri Paesi terzi

L'inversione contabile viene utilizzata anche per le forniture transfrontaliere in molti Paesi terzi, tra cui Australia, Canada, Singapore, Svizzera e Stati Uniti. Tuttavia, le regole non sono uniformi, quindi le aziende devono sempre verificare caso per caso.

Per andare sul sicuro, è sempre meglio consultare un professionista. Stripe Tax calcola automaticamente l'importo dell'imposta corretto. Ciò significa che le aziende non devono più informarsi sulle normative IVA in altri Paesi. Inoltre, Stripe Tax ti consente di riscuotere e segnalare le imposte sui pagamenti in tutto il mondo e di accedere centralmente a tutti i documenti necessari per i rimborsi fiscali in qualsiasi momento.

Come fatturare correttamente con la procedura di inversione contabile

L'inversione contabile differisce da una fattura standard per due aspetti fondamentali. In primo luogo, una fattura di questo tipo potrebbe mostrare solo gli importi netti, ovvero l'IVA non è indicata. In secondo luogo, deve indicare chiaramente l'applicazione della procedura di inversione contabile. A tal fine, è sufficiente aggiungere la dicitura "Tax Liability of the Service Recipient" o "Reverse Charge" sulle fatture in inglese.

Inoltre, sulla fattura devono essere incluse le informazioni obbligatorie di cui alla sezione 14 dell'UStG. Ciò include, in particolare:

- Nome completo e indirizzo dell'azienda che fornisce il prodotto o servizio

- Nome e indirizzo completi del destinatario del prodotto o servizio

- Data della fattura

- Data di consegna del prodotto o servizio

- Identificativo fiscale rilasciato all'azienda esecutrice dall'ufficio tributario o numero di partita IVA rilasciato dall'Ufficio tributario federale centrale tedesco (BZSt)

- Un numero di fattura univoco consecutivo

- Quantità e tipo di prodotti consegnati o l'ambito e il tipo di servizio fornito

Per ulteriori informazioni sulla fatturazione, consulta l'articolo dedicato.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.