Bei Lieferungen von Waren und Dienstleistungen ins Ausland greift das sogenannte Reverse-Charge-Verfahren. Unternehmen, die grenzüberschreitende Geschäfte tätigen, sollten sich mit dem Verfahren im Detail auseinandersetzen, da es umfassende Auswirkungen auf die umsatzsteuerlichen Pflichten sowie die Rechnungsstellung hat. Doch auch im Inland greift das Reverse-Charge-Verfahren in einigen Fällen.

In diesem Artikel erfahren Sie, was das Reverse-Charge-Verfahren ist, in welchen Ländern und für welche Leistungen es angewendet wird, und warum es eingeführt wurde. Zudem erklären wir, wie Sie eine korrekte Rechnung im Reverse-Charge-Verfahren erstellen.

Worum geht es in diesem Artikel?

- Was ist das Reverse-Charge-Verfahren?

- In welchen Fällen wird Reverse-Charge-Verfahren angewendet?

- Warum gibt es das Reverse-Charge-Verfahren?

- In welchen Ländern wird das Reverse-Charge-Verfahren angewendet?

- Wie sieht eine korrekte Rechnung im Reverse-Charge-Verfahren aus?

Was ist das Reverse-Charge-Verfahren?

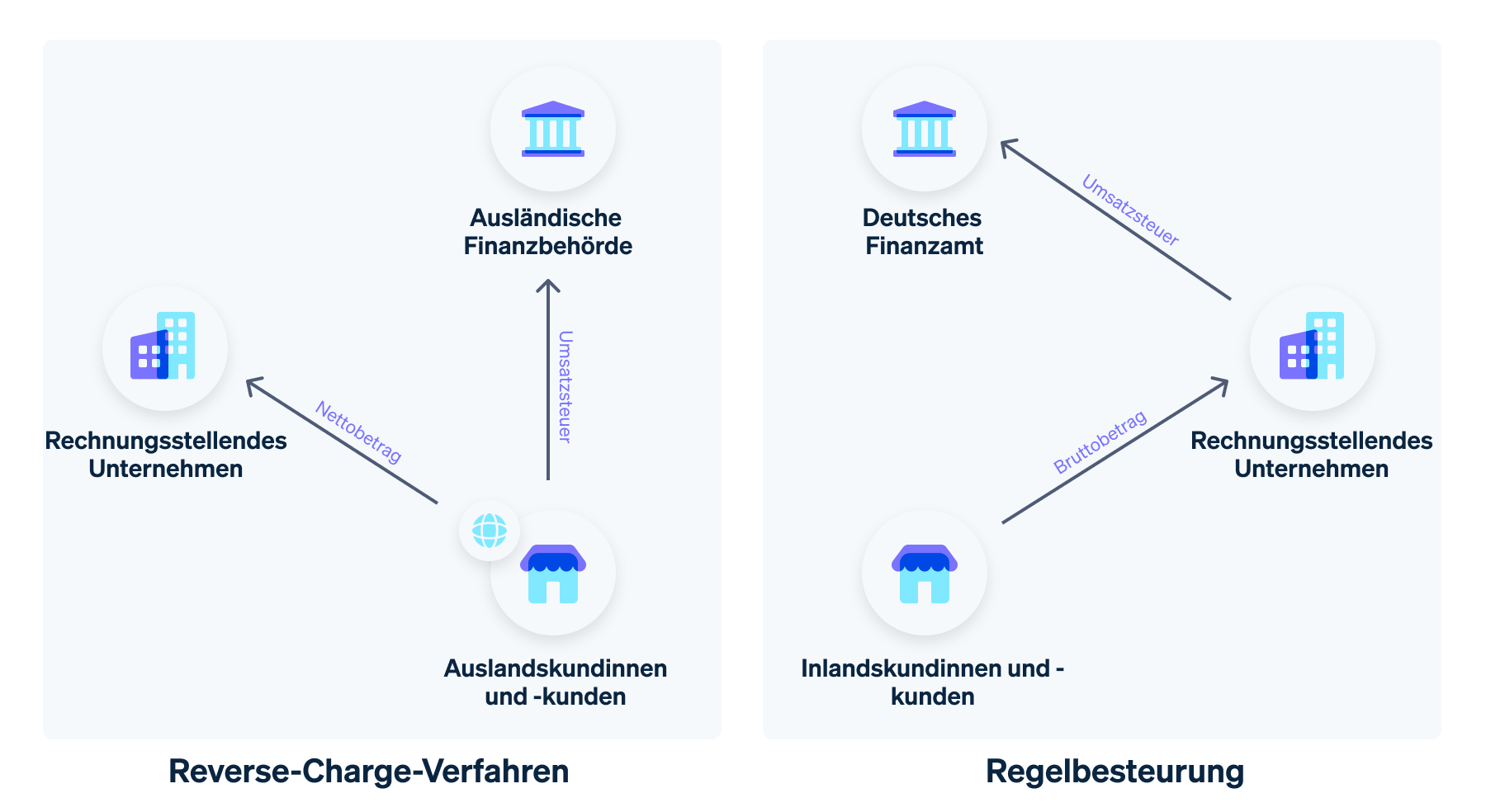

Das Reverse-Charge-Verfahren ist eine Regelung, die auf Basis des Artikels 196 der EU-Mehrwertsteuer-Systemrichtlinie im deutschen und im europäischen Umsatzsteuerrecht verankert ist. Sie dient der Umkehr der Steuerschuldnerschaft bei zumeist grenzüberschreitenden Lieferungen von Waren und Dienstleistungen zwischen steuerpflichtigen Unternehmen. Im Normalfall führen diejenigen Unternehmen die Umsatzsteuer an das Finanzamt ab, die eine Leistung erbringen und diese in Rechnung stellen. Im Zuge des Reverse-Charge-Verfahrens sind jedoch einige Sonderfälle definiert, bei denen die Umsatzsteuer nicht von den leistenden, sondern den leistungsempfangenden Unternehmen abgeführt wird. Dies hat zur Folge, dass die Leistungserbringer/innen lediglich Netto-Beträge auf ihren Rechnungen ausweisen dürfen. Die gesetzliche Grundlage für das Reverse-Charge-Verfahren ist § 13b UStG.

Das Verfahren kommt auch im Inland in bestimmten Sonderfällen zur Anwendung, wie etwa bei Bau- und Gebäudereinigungsleistungen. Der Hintergrund dafür liegt in der besonderen Anfälligkeit dieser Branchen für Umsatzsteuerbetrug. Um zu verhindern, dass die Umsatzsteuer zwar vom leistungsempfangenen Unternehmen gezahlt, aber vom leistungserbringenden Unternehmen nicht an das Finanzamt abgeführt wird, wird die Steuerschuld in bestimmten Fällen auf den in der Regel inländischen und vorsteuerabzugsberechtigten Leistungsempfänger übertragen.

Reverse-Charge-Verfahren vs. Regelbesteuerung

In welchen Fällen wird Reverse-Charge-Verfahren angewendet?

Grundsätzlich ist eine Umkehr der Steuerschuldnerschaft ausschließlich im B2B-Bereich möglich, das heißt, wenn Unternehmen Leistungen für andere Unternehmen erbringen. Privatpersonen sind vom Reverse-Charge-Verfahren ausgeschlossen. Eine weitere wichtige Voraussetzung ist, dass die betreffende Leistung in Deutschland steuerpflichtig sein muss. Sind diese Bedingungen erfüllt, greifen die in § 13b UStG Absatz 1 und 2 genannten Tatbestände.

Für die folgenden Leistungen ist eine Umkehr der Steuerschuldnerschaft möglich:

- Werklieferungen oder sonstige Leistungen, die von einem im Ausland ansässigen Unternehmen ausgeführt werden (Werklieferungen werden dabei verstanden als Lieferungen von Gegenständen für deren Be- oder Verarbeitung die liefernden Unternehmen Stoffe verwenden, die sie selbst beschafft haben)

- Lieferung sicherungsübereigneter Gegenstände außerhalb des Insolvenzverfahrens, das heißt, das Eigentum einer beweglichen Sache geht von Schuldner/innen auf Gläubiger/innen über, ohne dass sich die Besitzverhältnisse ändern

- Umsätzen, die unter das Grunderwerbsteuergesetz fallen

- dem Bezug von Bauleistungen, das heißt Werklieferungen, die der Herstellung, Instandsetzung, Änderung oder Beseitigung von Bauwerken dienen – sofern die Leistungsempfänger/innen selbst nachhaltig Bauleistungen erbringen

- Lieferungen von Gas über das Erdgasnetz und Elektrizität

- Lieferungen von Gold und Goldplattierungen

- Lieferungen von Mobilfunkgeräten, Tablet-Computern, Spielekonsolen und integrierten Schaltkreisen im Wert von mindestens 5.000 € sowie sonstigen Leistungen auf dem Gebiet der Telekommunikation

- Der Reinigung von Gebäuden und Gebäudeteilen – sofern die Leistungsempfänger/innen selbst nachhaltig Gebäudereinigungsleistungen erbringen

Gilt das Reverse-Charge-Verfahren auch für Kleinunternehmen?

Für Unternehmen, die die Kleinunternehmerregelung nach § 19 UStG in Anspruch nehmen, gilt das Reverse-Charge-Verfahren nicht. Für sie ist es besser, ihre Leistungen im Inland zu beziehen, da sie selbst für die Umsatzsteuer aufkommen müssen. Kleinunternehmen sind verpflichtet, die Umsatzsteuer für das Drittland im Reverse-Charge-Verfahren an das deutsche Finanzamt abzuführen. Sie dürfen den Betrag allerdings nicht als Vorsteuer geltend machen.

Warum gibt es das Reverse-Charge-Verfahren?

Die Umkehr der Steuerschuldnerschaft wurde aus verschiedenen Gründen eingeführt, die sowohl präventiver als auch praktischer Natur sind:

- Vermeidung von Umsatzsteuerbetrug: Eine der Hauptursachen für die Einführung des Reverse-Charge-Verfahrens ist der sogenannte Karussellbetrug oder Umsatzsteuerkarussell. Hierbei nutzen Unternehmen Lücken im grenzüberschreitenden Umsatzsteuerrecht aus: Während Waren oder Dienstleistungen zwischen verschiedenen Ländern gehandelt werden, machen die involvierten Abnehmer/innen die Vorsteuer geltend, doch die Händler/innen führen die einbezogene Umsatzsteuer nicht ab. Das Reverse-Charge-Verfahren verhindert, dass Unternehmen im Empfängerland die Umsatzsteuer erstattet bekommen, ohne sie vorher bezahlt zu haben.

- Vereinfachung grenzüberschreitender Geschäfte: Für EU-Unternehmen, die Dienstleistungen oder Waren über Grenzen hinweg anbieten, erleichtert das Reverse-Charge-Verfahren die Abwicklung von Umsatzsteuerpflichten. Unternehmen, die in einem anderen EU-Land tätig sind, müssen sich nicht in jedem Land, in dem sie Leistungen erbringen, um die Registrierung und Abführung der Umsatzsteuer kümmern. Dies reduziert den administrativen Aufwand und vereinfacht die Buchhaltung für Unternehmen, die international tätig sind.

- Effizientere Abläufe: In vielen Branchen, unter anderem im Baugewerbe, sind häufig mehrere Akteure in die Wertschöpfungskette involviert. Das Reverse-Charge-Verfahren reduziert die Notwendigkeit, dass die einzelnen Lieferantinnen und Lieferanten Umsatzsteuer abführen und später zurückerstattet bekommen. Stattdessen tragen die Endempfänger/innen die Verantwortung, was den Ablauf effizienter macht und mögliche Fehlerquellen in der Steuererhebung verringert.

- Vereinfachung für das Finanzamt: Auch die Arbeit des deutschen Finanzamts wird durch das Reverse-Charge-Verfahren vereinfacht, da es keine Steueransprüche im Ausland vollstrecken muss. Gleiches gilt für die entsprechenden Institutionen in anderen Ländern. Das Reverse-Charge-Verfahren entlastet folglich die Finanzbehörden.

In welchen Ländern wird das Reverse-Charge-Verfahren angewendet?

Das Reverse-Charge-Verfahren ist in vielen Ländern verbreitet, insbesondere in der EU und in Ländern mit einem gut entwickelten Umsatzsteuersystem. Nachfolgend finden Sie einige Beispiele:

Europäische Union

Die Umkehr der Steuerschuldnerschaft wird in allen EU-Mitgliedstaaten unter bestimmten Voraussetzungen angewendet. Die rechtliche Grundlage hierfür ist die Mehrwertsteuersystemrichtlinie (Richtlinie 2006/112/EG), die für alle EU-Länder verbindlich ist.

Großbritannien

Seit dem 31. Januar 2020 ist Großbritannien nicht mehr Mitglied der Europäischen Union, dadurch fallen seit dem 1. Januar 2021 grenzüberschreitende Warensendungen nach England, Schottland und Wales nicht mehr unter die europäische Mehrwertsteuersystemrichtlinie.

Lieferungen in das Vereinigte Königreich gelten nun grundsätzlich als steuerfreie Ausfuhrlieferungen. Im Einzelfall bestimmt der Warenwert der Sendung die umsatzsteuerliche Behandlung. Kleinsendungen mit einem Warenwert von weniger als 135 britischen Pfund Nettoverkaufspreis sind bei der Einfuhr von Zoll und Einfuhrumsatzsteuer befreit. Sie unterliegen allerdings der regulären britischen Umsatzsteuer.

Entscheidend ist dabei, ob die Waren an private Kundinnen und Kunden oder an Unternehmen versandt werden. B2C-Kleinsendungen müssen auf der Rechnung die britische Umsatzsteuer ausweisen. Die liefernden Unternehmen müssen sich folglich umsatzsteuerlich in Großbritannien registrieren lassen und die Umsatzsteuer zahlen. Dies gilt nur dann nicht, wenn der Verkauf über eine Online-Plattform abgewickelt wird, da in diesem Fall die Marktplatzbetreiber/innen die Umsatzsteuer abführen müssen.

Im Geschäftskundenbereich gelten andere Regelungen: Bei B2B-Kleinsendungen wird das Reverse-Charge-Verfahren angewendet. Demnach entrichten die leistungsempfangenden Unternehmen in Großbritannien die Umsatzsteuer. Auch bei Dienstleistungen für Privatpersonen ist eine Umkehr der Steuerschuldnerschaft nicht möglich; während das Reverse-Charge-Verfahren im B2B-Segment bei bestimmten Dienstleistungen wie Beratungs- oder Marketingleistungen zur Anwendung kommt.

Weitere Drittländer

Das Reverse-Charge-Verfahren wird bei grenzüberschreitenden Lieferungen darüber hinaus in zahlreichen Drittländern genutzt – darunter Australien, Kanada, die Schweiz, Singapur und die USA. Die Regelungen sind jedoch nicht einheitlich, weshalb sich Unternehmen stets im Einzelfall informieren sollten.

Wer auf Nummer sicher gehen möchte, sollte sich professionelle Unterstützung suchen. So wird mit Stripe Tax der korrekte Steuerbetrag automatisch ermittelt. Dadurch müssen sich Unternehmen nicht mehr selbst über die umsatzsteuerlichen Regelungen in anderen Ländern informieren. Darüber hinaus können Sie mit Stripe Tax Steuern für weltweite Zahlungen erheben und melden sowie jederzeit zentral auf sämtliche Unterlagen zugreifen, die Sie für Steuererstattungen benötigen.

Wie sieht eine korrekte Rechnung im Reverse-Charge-Verfahren aus?

Eine Rechnung im Reverse-Charge-Verfahren unterscheidet sich in zwei wesentlichen Punkten von einer Standardrechnung. Erstens darf eine solche Rechnung nur Nettobeträge ausweisen, das heißt, es wird keine Umsatzsteuer angegeben. Zweitens muss das Rechnungsdokument eindeutig auf die Anwendung des Reverse-Charge-Verfahrens hinweisen. Hierfür genügt der schriftliche Zusatz „Steuerschuldnerschaft des Leistungsempfängers“ beziehungsweise „Reverse Charge” auf englischen Rechnungen.

Darüber hinaus müssen die in § 14 UStG aufgeführten Pflichtangaben auf der Rechnung zu finden sein. Hierzu zählen:

- vollständiger Name und vollständige Anschrift des leistenden Unternehmens

- vollständiger Name und vollständige Anschrift der Leistungsempfängerin beziehungsweise des Leistungsempfängers

- Datum der Rechnungsausstellung

- Datum der Lieferung oder sonstigen Leistung

- die dem leistenden Unternehmen vom Finanzamt erteilte Steuernummer oder die vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer

- eine fortlaufende, einmalig vergebene Rechnungsnummer

- die Menge und Art der gelieferten Produkte oder den Umfang und die Art der erbrachten Dienstleistung

Weitere Informationen zur Rechnungsstellung finden Sie in unserem entsprechenden Beitrag.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.