当商品和服务在国外供应时,反向征税程序适用。进行国际业务的企业需要详细了解这一过程,因为它对增值税 (VAT) 的义务和开账单方式有重大影响。

然而,在某些国内情况下,反向征税也适用。本文将介绍什么是反向征税程序、哪些国家/地区和服务会使用该程序以及其引入的原因。我们还会解释如何正确开具反向征税账单。

目录

- 什么是反向征税程序?

- 何时使用反向征税程序?

- 为什么会有反向征税程序?

- 哪些国家/地区适用反向征税程序?

- 如何正确开具反向征税账单

什么是反向征税程序?

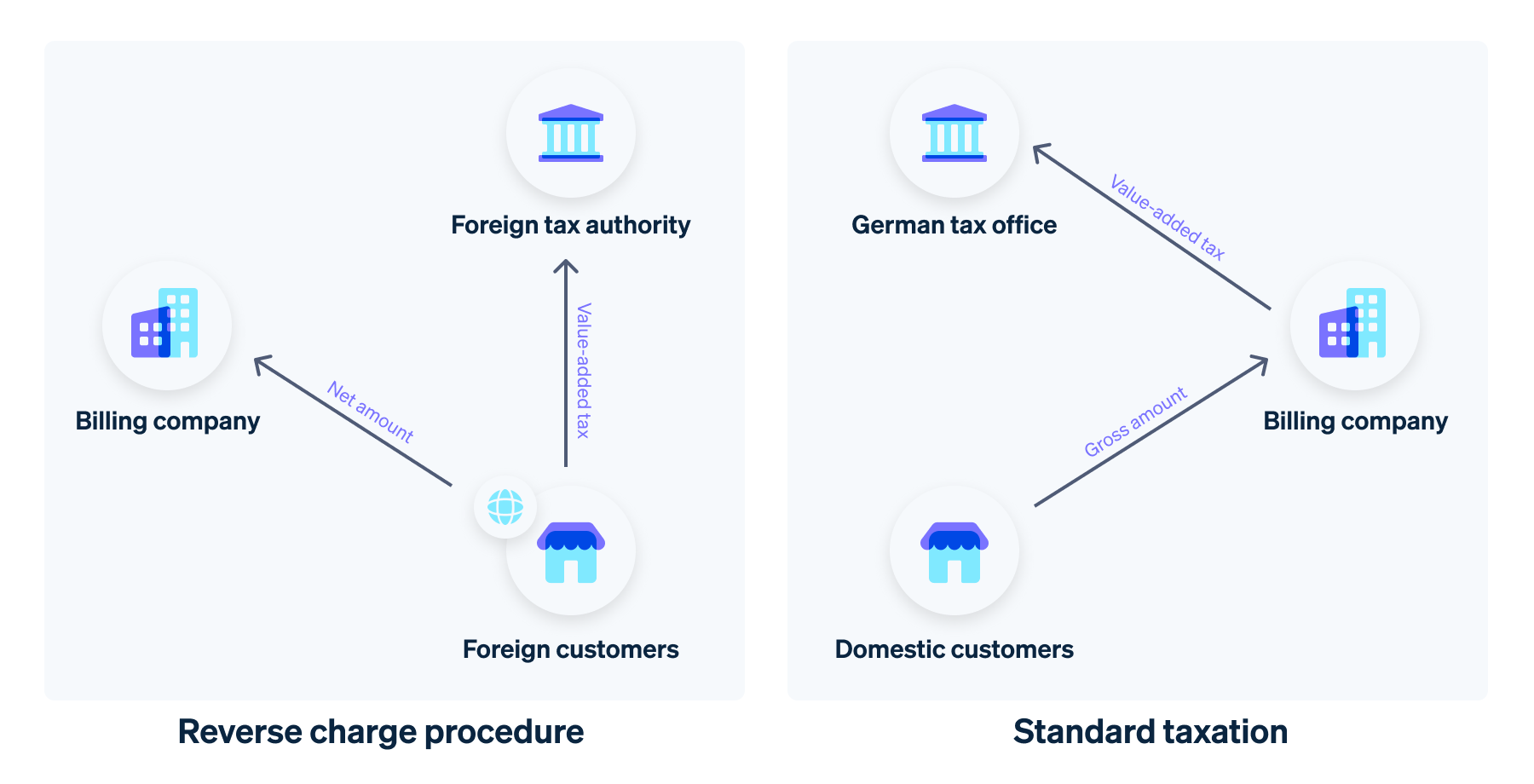

反向征税程序是基于德国增值税法案 (UStG) 第 196 条的德国和欧洲增值税法中的一项规定。大多数跨境商品和服务供应中,增值税责任会转移给收货方。通常情况下,提供服务的公司需要将增值税缴纳给税务机关。然而,在反向征税制度下,在某些特殊情况下,由接收服务的公司而非提供服务的公司承担增值税责任。这意味着服务提供者只能在账单中显示净金额。反向征税程序的法律依据为 UStG 第 13b 条。

在某些国内特殊情况下,如建筑和清洁服务中,也会使用该程序。这是因为这些行业特别容易发生增值税欺诈。为避免提供服务的公司支付增值税(而非接收服务的公司),税收责任有时会转移给通常有抵扣权的国内客户。

反向征税程序 vs 标准征税

何时使用反向征税程序?

一般来说,反向征税仅适用于 B2B 领域,即公司向其他公司提供服务时。私人个体不适用于反向征税程序。另一个重要要求是,所提供的服务必须在德国缴税。如果这些条件得到满足,则适用 UStG 第 13b 条第 1 款和第 2 款的规定。

税收责任可在以下服务中进行转移:

- 外国公司进行的工程或其他服务(工程是指使用由供应公司自行采购的材料进行的物品加工或处理)

- 非破产程序中的担保物交付,即动产的所有权从债务人转移到债权人,而所有权本身没有变化

- 属于房地产转让税法 (RETT)范围内的销售

- 建筑服务的采购,如涉及建筑物的施工、维修、改造或拆除的工作,当接收方自己持续提供建筑服务时

- 通过天然气网络供应的天然气和电力

- 金和镀金物品的供应

- 价值至少为 5000 欧元的移动电话、平板电脑、游戏机及集成电路的供应,以及其他电信服务

- 建筑物及其部分的清洁服务,当接收服务的公司本身是建筑清洁服务的提供者时

反向征税程序是否适用于小型企业?

根据 UStG 第 19 条的小型企业规定,反向征税程序不适用于这些公司。小型企业最好在国内购买服务,因为他们需要自己支付增值税。对于第三国的增值税,小型企业有义务通过反向征税程序向德国税务机关支付。但即便如此,他们也无法将这笔金额作为进项税进行抵扣。

为什么会有反向征税程序?

引入反向征税程序有几个原因,既有预防性目的,也有实际需求:

- 防止增值税欺诈: 反向征税机制的主要目的之一是防止所谓的增值税回流欺诈。企业利用跨境增值税法规中的漏洞:在国家/地区间交易商品或服务时,买方可以申请进项税抵扣,而交易商则不支付应包含的增值税。反向征税机制可防止接收国的企业在未缴纳增值税的情况下获得增值税退税。

- 简化跨境业务: 对于向其他欧盟国家供应服务或商品的企业来说,反向征税机制有助于简化增值税义务管理。跨境运营的企业无需在每个提供服务的国家/地区注册和缴纳增值税,从而降低行政负担,并简化国际业务的会计核算。

- 提高流程效率: 价值链涉及多个行业的多方参与者,如建筑行业。反向征税减少了单个供应商支付增值税并随后申请退税的需求。相反,最终的接收方承担责任,使流程更加高效,并减少税收征管中的潜在错误来源。

- 简化税务机关的工作: 反向征税程序还简化了德国税务机关的工作,因为他们无需在国外执行税收索赔。其他国家/地区的税务机关也是如此。因此,反向征税程序为税务机关减轻了负担。

哪些国家/地区适用反向征税程序?

反向征税程序在许多国家/地区很常见,特别是在欧盟和具有发达增值税系统的国家/地区。例如:

欧盟

在某些条件下,所有欧盟成员国都适用反向征税程序。其法律依据是理事会指令 2006/112/EC,对所有欧盟国家具有约束力。

英国

自 2020 年 1 月 31 日英国脱离欧盟以来,自 2021 年 1 月 1 日起,向英格兰、苏格兰和威尔士的跨境货物运输不再受欧洲增值税指令的约束。

对英国的交货一般将被视为免税出口交货。在个别情况下,货物的价值将决定增值税的处理方式。净销售价格低于 135 英镑的小额货物免征关税和进口增值税。然而,它们仍需遵守标准的英国增值税规则,

这取决于货物是寄给客户还是企业。对于小型 B2C 发货,账单上必须包含英国增值税。因此,供货公司必须在英国注册增值税并相应缴纳税款。如果销售是通过在线平台进行的,则不适用此规定,此时由市场运营商支付增值税。

对于商业客户,适用不同的规定:对于小型 B2B 供应,适用反向征税程序,这意味着服务接收公司在英国支付增值税。反向征税不适用于对私人提供的服务,但在 B2B 领域,反向征税适用于某些特定服务,如咨询或市场营销。

其他第三国

反向征税程序也适用于许多第三国的跨境供应,包括澳大利亚、加拿大、新加坡、瑞士和美国。然而,规则并不统一,因此公司需要根据具体情况进行检查。

为确保安全,最好咨询专业人士。Stripe Tax可自动计算正确的税额,这意味着公司不再需要了解其他国家/地区的增值税规定。此外,Stripe Tax 允许您对全球支付进行税收收取和报告,并可随时集中访问所有退税所需的文件。

如何正确开具反向征税账单

反向征税程序的账单与标准账单有两个主要区别。首先,这类账单可能只显示净额,即不显示增值税。其次,必须明确标明反向征税程序的适用。为此,只需在账单上添加“服务接收方纳税”(Tax Liability of the Service Recipient) 或“反向征税”(Reverse Charge) 的字样即可。

此外,账单上还必须包含 UStG 第 14 条中列出的必备信息,特别是:

- 提供产品或服务的公司的完整名称和地址

- 产品或服务接收方的完整名称和地址

- 账单日期

- 产品交付或服务提供的日期

- 由税务机关签发给执行公司的税号或联邦中央税务局 (BZSt) 签发的增值税识别号

- 连续且唯一的账单编号

- 所交付产品的数量和类型,或所提供服务的范围和类型

有关开账单的更多信息,请参阅相关文章。

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。