EU 内の企業間の商品の移動は、可能な限り円滑に行われる必要があります。このため、EU 加盟国は国境を越えた取引に関する特別な税制に合意しています。域内取得は、このプロセスの重要な部分です。

この記事では、域内取得とは何か、およびその要件について説明します。また、域内取得の課税方法と付加価値税 (VAT) の申告方法についても説明します。

この記事の内容

- 域内取得とは?

- 域内取得の要件

- 域内取得の課税の仕組み

- 域内取得の VAT 報告の仕組み

域内取得とは?

ドイツ VAT 法 (UStG) 第 1a 条 で定義されているように、EU 域内の企業または課税対象者が別の EU 加盟国から商品を購入すると、域内取得が発生します。商品は、ある EU 加盟国から別の EU 加盟国に物理的に配送されます。

1993 年、域内取得の導入により輸入売上税が廃止され、欧州域内国境 が廃止されました。これにより、関税が不要になります。商取引では、企業自体で納税額を計算します。取得の評価基準と税額は、会計記録に記録する必要があります。

取得税の計算により、EU 加盟国は EU 域内の供給と企業が生み出す収入を照合し、すべての取引が正しく記録されるようにすることができます。域内取得は、商品の自由な移動を促進し、企業の二重課税を防ぐことも目的としています。

域内取得の要件

域内取得は、一定の要件を満たす必要があります。

ある EU 加盟国から別の EU 加盟国への配送: 商品は、EU の 1 つの加盟国から別の加盟国に物理的に配送される必要があります。EU 以外の国から EU 加盟国への配送は VAT の対象にはなりません。

購入者の身分: 購入者は、VAT 目的で登録された起業家または法人である必要があります。個人は、新車の購入という 1 つの例外を除いて、VAT の対象にはなりません。新車の購入は、購入者のステータスに関係なく、常に域内取得として扱われます。

取得した利用目的: 起業家はビジネスのために商品を購入する必要があり、法人は私的な目的でのみ購入できます。

サプライヤーの状況: サプライヤーは、ビジネスの一環として支払いと引き換えに配送を行う会社である必要があります。UStG 第 19 条 によると、非課税の小規模起業家 は除外されます。

VAT 識別番号 (VAT ID): 買い手と売り手の双方が有効なVAT ID を持っている必要があります。これにより、供給が割り当てられ、取引が域内取得として扱われるようになります。

UStG 第 1a 条第 3 項、以下のいずれかの条件が満たされる場合、通常、域内取得は存在しません。

購入者は、仕入税額控除の除外につながる非課税販売のみを行う起業家です。

購入者は、中小企業の起業家規制に従って売上に VAT が課されない起業家です。

購入者は、UStG 第 24 条 に基づく定額課税の対象となる農家および林業従事者です。

購入者は非起業家の法人です。

ただし、上記の場合、取得税の免除は、前年と当年の EU 域内商品購入の合計額が 12,500 ユーロ未満と予想される場合にのみ適用されます。この所得基準を超えると、これらの一般的に非課税のグループも所得税の対象となります。

また、所得基準額を超えない場合でも、自主的に所得税納税義務に切り替えることが可能です。そのためには、購入者は VAT ID を使用する必要があります。このオプションを行使すると、購入者は少なくとも 2 暦年間、取得税の納税義務を負うことになります。

アルコール飲料、タバコ、鉱物油などの物品税は例外です。それらは常に、上記のカテゴリの人物の域内取得として扱われます。

域内取得の課税の仕組み

UStG 第 3d 条 によると、EU 域内取得は通常、購入者 (つまり商品の受取人) が設立されている EU 加盟国で課税されます。域内取得の場合、購入者は自国で VAT を申告して支払います。ただし、仕入税額控除を受ける資格がある場合は、仕入税として税金を請求できます。これは、ドイツ企業が他の EU 加盟国から商品を購入する場合、ドイツで取得税が課されることを意味します。製品によって税率 は 7% または 19% です。

UStG 第 13 条第 1 項第 6 号、サプライヤーが請求書を発行すると、域内取得の売上高税が発生します。これは、配送から購入までの間に VAT が課税されない期間を防ぐことを目的としています。ただし、購入者は請求書を受け取るまで請求書の発行日を知りません。したがって、取得税イベントが発生する最も遅い日付は、商品受領の翌月です。これは、商品受領と請求書受領の間に大幅なタイムラグがある場合に特に関連します。

特殊なケース:キャッチオール条項

購入者が注文時に他の加盟国が発行した VAT ID を使用した場合、その国で税金を支払う必要があります。この場合、購入者は、仕向国で税金がすでに支払われていることを証明できるまで、仕入税を控除する権利はありません。このケースは「キャッチオール」ケースと呼ばれます。仕向国での VAT 登録が必要です。この場合、取得税額の修正は可能です。ただし、買い手は発生した利息を支払う必要があります。

国際決済の処理や国境を越えた販売への課税に関して安全を確保したい企業には、Stripe がお役に立ちます。Stripe Payments を使用すると、100 を超える支払い方法へのアクセスとスムーズで安全な支払いプロセスを顧客に提供できます。すべての支払いは簡単に受け付けて管理できます。Stripe Tax では、グローバルな支払いに対する税金を徴収して報告することもできます。正しい税額が自動的に決定され、税務上必要なすべての書類にアクセスできます。

域内取得の VAT 報告の仕組み

他のヨーロッパ諸国に商品やサービスを販売する企業は、国境を越えた販売を要約報告書 の形式で税務当局に報告する必要があります。要約報告書は、域内取得が正しく課税されているかどうかを当局が迅速かつ確実に確認できるようにする国境を越えたシステムです。

UStG 第 18a 条 に基づき、ドイツ企業は、この期間の域内配送の総売上高が 50,000 ユーロを超えない限り、翌月 25 日までに四半期ごとに国境を越えた売上高を報告する必要があります。この場合、事業者は、この金額を超過した暦月の末日から起算して 25 日目までに要約報告書を提出しなければなりません。

さらに、企業は、すでに経過した暦四半期の暦月の売上高も提出する必要があります。原則として、ビジネスがVAT 予備申告書 を月次ベースまたは四半期ベースで提出するかどうかは関係ありません。報告期間中に域内販売がない場合は、税務署に要約報告書を提出する必要はありません。

VAT 申告書を提出せず、税務署に前払いを行う企業には、特別な規則が適用されます。これらのいわゆる「年次支払者」は、毎年要約報告書を提出することができます。ただし、これは、前暦年と現在の暦年に会社が提供したすべての消耗品およびその他のサービスの合計が 200,000 ユーロを超えないこと、および前暦年と現在の暦年におけるすべての EU 域内販売の合計が 15,000 ユーロ未満であることを条件としています。

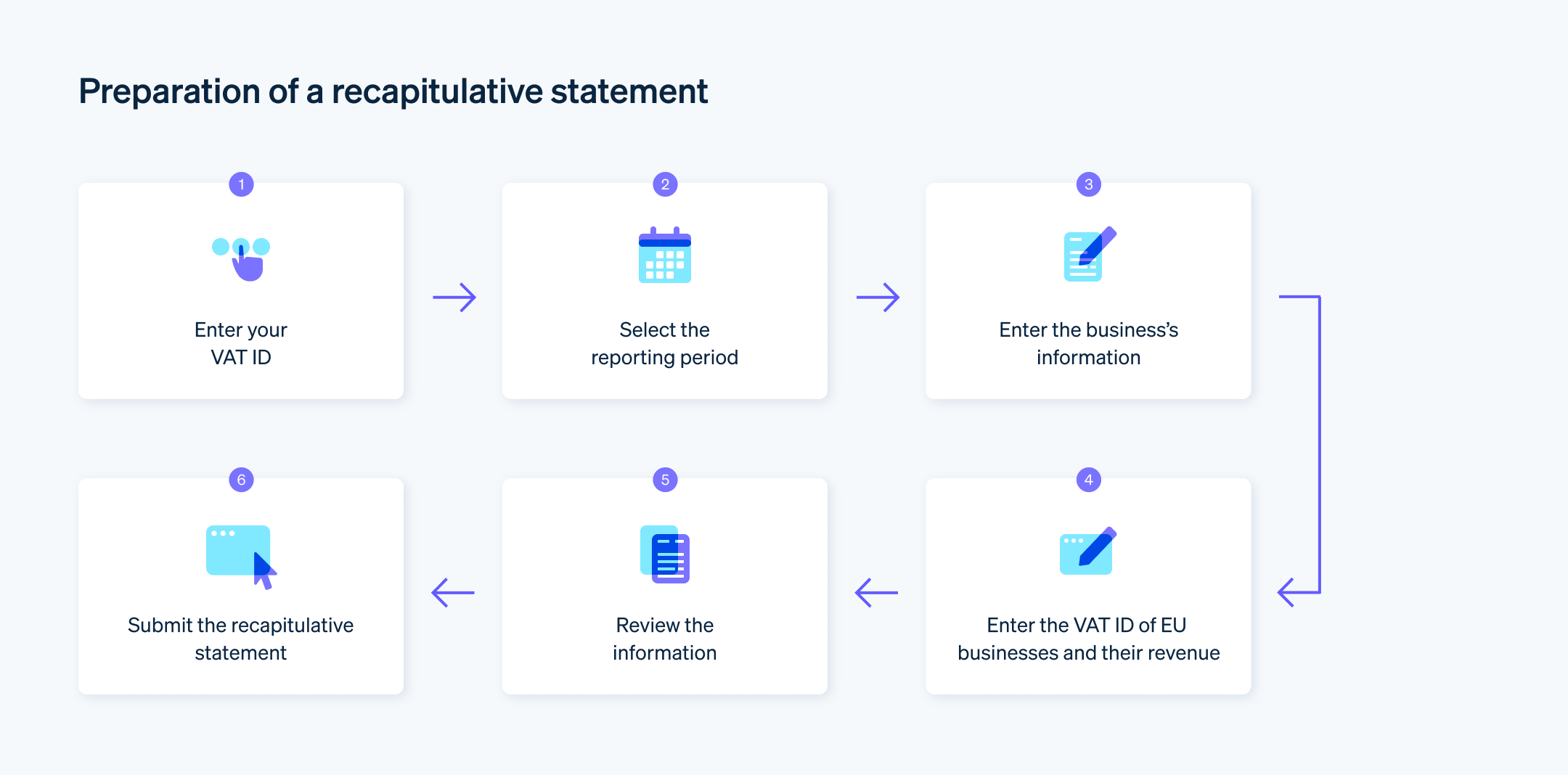

要約報告書の作成方法

要約報告書の作成は、わずか数ステップで行うことができます。このための前提条件は、ドイツ企業は連邦中央税務局 (BZSt) オンラインポータル またはより一般的に使用されるポータルである ELSTER に登録する必要があります。ELSTER の詳細については、デジタル納税申告書 の記事をご覧ください。

ここでは、要約報告書の作成方法をご紹介します。

会社の VAT 番号を入力します。

要約報告書の報告期間 (つまり、年と月または四半期)を選択します。次に、「次へ」ボタンをクリックします。

名前、住所、電話番号などの会社情報を入力します。次に、「次へ」ボタンをクリックします。

域内の商品またはサービスを受領した企業の VAT ID と、各企業の売上高を入力します。

すべての情報の完全性と正確性を注意深く確認してください。

最終確認を添えて概要レポートを提出します。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。