水道光熱費、サブスクリプション料金、企業のインボイスといった継続支払いの処理は、時間がかかる上に間違いが起きやすいものです。延滞、手作業による処理、予測不可能なキャッシュフローも、企業や消費者にとって課題になりえます。

口座振替は、決済取引をシンプル化する一般的なキャッシュレス決済方法です。Pew Research の調査では、アメリカ人のおよそ 10 人に 4 人 (41%) が、典型的な週を想定した場合、購入した商品を一切現金で決済しないと回答しました。デジタル決済や自動決済を選好する傾向が強まっていることがここに表れています。

この記事では、口座振替とは何か、長年の間に口座振替がどのように変化してきたか、銀行振込とどのように違うのかなどについてご説明します。

この記事の内容

- 口座振替とは

- 口座振替は長年の間にどう変化したか

- 口座振替の利点

- 口座振替と銀行振込の違い

- 口座振替した資金の返金を顧客が要求できる期間

- 口座振替ができなかった場合

- Stripe Payments にできること

口座振替とは

口座振替は、企業が決済の処理に使用できる安全なキャッシュレス決済法です。「口座振替」という用語については、SEPA ダイレクトデビット決済 をご参照ください。

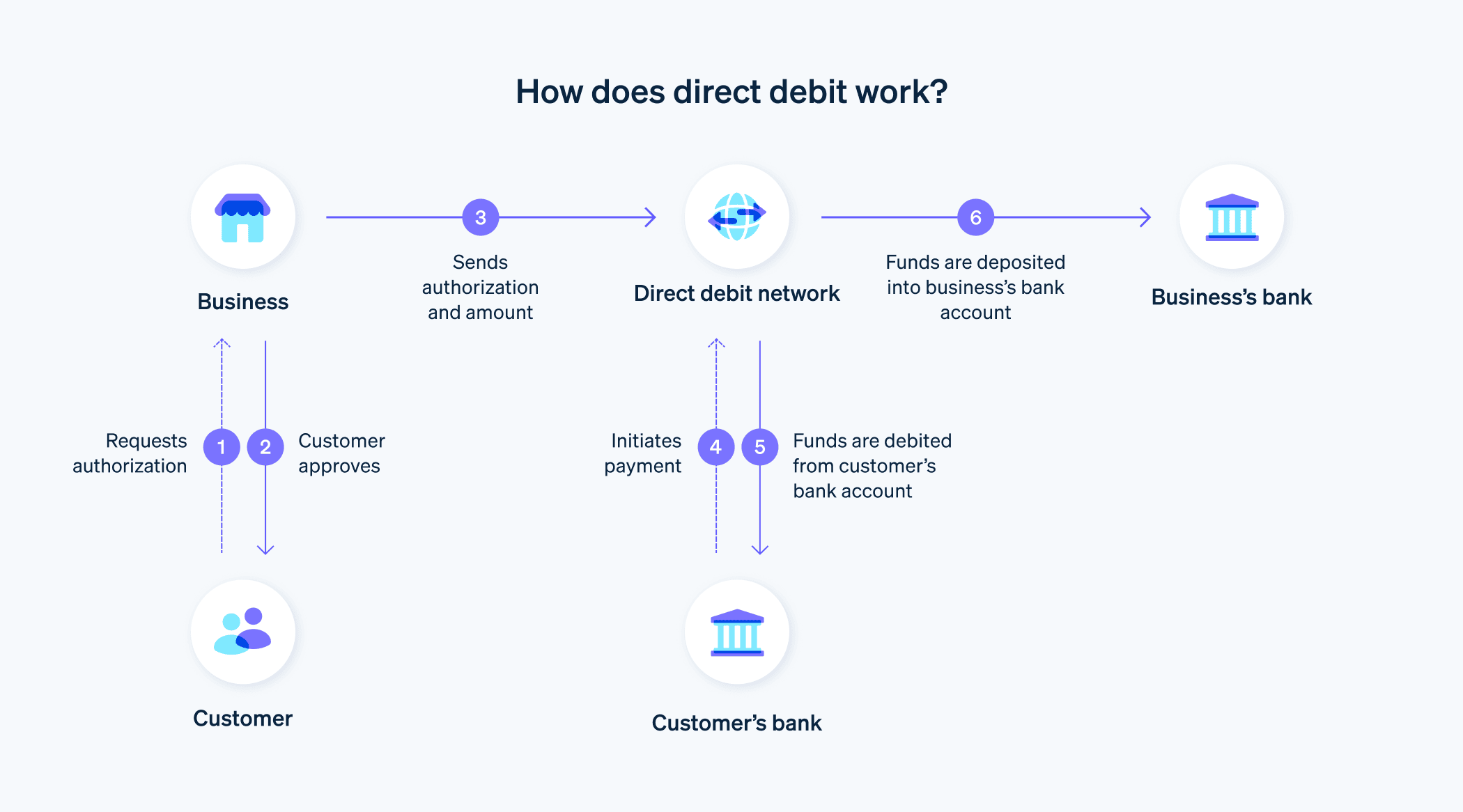

口座振替を利用すると、企業は決済日に顧客の銀行口座から代金を回収することができます。口座振替では、顧客が手作業で送金を行う他の決済方法とは違って、資金を自動的に引き出す権限が企業に与えられるため、延滞を最小限に抑えることができます。

口座引落取引を処理するためには、口座振替の指示 (別名 SEPA ダイレクトデビット同意書) が必要です。これは、口座からの引き落とし金額に対する顧客の同意書です。口座振替は、代金を期日どおりに受け取ることができ、コストが発生しないという安心感を企業に与えます。

口座振替による決済は、サブスクリプション料金や会費といった継続支払いの場合に特に役立ちます。口座振替を自動化すれば、請求プロセスのスピードアップ、キャッシュフローの改善、事務作業の軽減、決済プロセス全体の効率化が図れます。

口座振替は長年の間にどう変化したか

2009 年に SEPA ダイレクトデビットスキームが導入されるまで、口座振替は口座振替委任状 と借方記入によって行われ、多くの場合、決済処理のための書式が必要でした。

SEPA ダイレクトデビットスキームの開始により、標準化されたフレームワークの下で、自動資金決済センター (ACH) のデビット取引を複数の国をまたいで処理できるようになりました。企業が初めて国境を越えて口座振替による代金回収を行えるようになった結果、決済サービスの範囲が広がり、効率が高まりました。

2014 年 2 月 1 日までは、口座振替の承認と手作業による借方記入が引き続き使用されていましたが、この時点で、SEPA ダイレクトデビットスキームがこれらの旧式な手段に完全に取って代わりました。それまでの口座振替の指示は、オープンバンキングと金融規則に準じた SEPA ダイレクトデビット同意書に自動的に切り替えられました。

口座振替の利点

口座振替は、企業が顧客から代金を回収するための安全で自動化された手段です。この決済手段が企業にもたらすメリットは次の通りです。

- 費用対効果の高い代金回収: 手作業による請求が不要になるため、事務コストの削減と業務効率の改善が図れます。

- 自動決済: 代金が期日に確実に回収されるため、延滞や不払いのリスクが低減されます。

- キャッシュフロー管理の改善: 代金を期日に受け取れるため、企業は財務計画を上手に立てることができます。

- 会計処理の効率化: 取引が自動的に記録されるため、ミスが起きる可能性が小さくなり、照合が容易になります。

- 作業負荷の軽減: 支払いを手動で処理したり、リマインダーを送信したり、未払いの請求書をフォローアップしたりする必要がありません。

- 柔軟な決済方法: クレジットカードやデビットカード、銀行振込、オンラインバンキングサービスと互換性があります。

顧客もまた、口座振替により、手間のかからない自動決済の利便性を享受することができます。顧客側の利点:

- 便利で手間のかからない決済: 支払い期限を覚えたり、水道光熱費などの請求書やサブスクリプション料金、会費の送金を手作業で行う必要がありません。

- 安全な取引: 銀行口座情報は暗号化されているため、詐欺や不正アクセスのリスクを減らすことができます。

- 不正な引き落としの防止: 顧客は口座振替取引を監視し、不一致が発生した場合にチャージバックを要求できます。

- 支払いの詳細を何度も入力する必要がない:継続支払いは自動的に処理されます。

- 効率的で信頼性の高い決済処理: 支払いはシームレスに処理され、紙の請求書や手作業による承認は必要ありません。

口座振替を自動化することによって、企業はキャッシュフローを最適化し、事務処理の負担を軽減し、財務上の安全性を高めることができます。一方、顧客は非常にシンプルでスピーディな、信頼性の高い取引の恩恵を受けることができます。

口座振替と銀行振込の違い

口座振替と銀行振込の大きな違いは取引の主体にあります。

銀行振込では、支払人が手作業で支払いを開始しなければなりません。支払人は受取人の情報を入力し、送金額を指定し、オンラインバンキングシステムで送金を承認しなければなりません。

口座振替では、企業が代金を自動的に回収することを支払人が許可します。口座振替同意書で許可が与えられた時点で、企業は合意された金額を引き出すことができます。顧客にさらなるアクションを求める必要はありません。

顧客が口座振替された資金の返金を要求できる期間

口座振替された資金の返金期間は、取引がコアダイレクトデビット (個人と企業の間の振替) か、法人間口座振替 (2 社の企業間、または自営業者間) かによって異なります。

- コアダイレクトデビット: 顧客は引き落とし日から 8 週間以内であれば返金を求めることができます。正当な理由は不要です。

- 返金期間の延長: 顧客が引き落としの事前通知を受け取っていなかった場合、誤った口座情報が使用された場合、または不正使用が疑われる場合、返金期限は 13 カ月に延長されます。

- 法人間口座振替: 同意書が無効であるか、不正行為が疑われる場合を除き、返金が自動的に行われることはありません。このような場合、顧客は 13 カ月以内に引き落としに異議を申し立てることができます。

チャージバックは、企業に多額のコストを発生させ、企業の評判に影響を与えます。問題を防ぐため、企業は引き落としの都度、すべての情報が正しいことを確認し、事前に顧客に引き落としを通知する必要があります。これにより、口座振替された資金の返金を顧客が理由なく要求することが防げます。

口座振替ができなかった場合

口座振替ができなかった理由はいくつか考えられます。

- 顧客の口座残高が不足している

- 送金中の銀行のエラー、または技術的な問題が生じた

- 口座情報が誤っている、または口座情報が古い

- 口座に制限がかかっているため、または不正使用の疑いがあるために口座振替が拒否された

このような場合、企業は速やかに行動し、顧客に連絡を取って問題を解決する必要があります。また、銀行振込その他の決済方法で支払いを手配することも可能です。

Stripe Payments でできること

Stripe Payments は統合型のグローバル決済ソリューションです。成長中のスタートアップから大企業まで、あらゆるビジネスがオンライン、対面、世界各地でスムーズに決済システムを導入できます。

Stripe Payments は以下のような場面でご活用いただけます:

- 決済体験の最適化: 構築済みの決済 UI、125100 種類以上の支払い方法へのアクセス、Stripe が構築したウォレットである Link により、スムーズな顧客体験を実現し、エンジニアリングの工数を何千時間単位で節約できます。

- 新市場への迅速な展開: 195 カ国、135 以上の通貨で利用可能な国際間決済オプションにより、世界中の顧客にリーチし、多通貨管理の複雑性とコストを軽減できます。

- 対面とオンライン決済の統合: オンラインと対面チャネルにまたがるユニファイドコマース体験を構築することにより、顧客ごとにパーソナライズされたサービスを提供し、ロイヤルティを高め、収益を伸ばします。

- 決済パフォーマンスの向上: ノーコードの不正利用防止機能や承認率向上のための高度な機能を含む、カスタマイズ可能で設定が簡単な各種決済ツールにより、収益を増加させます。

- 柔軟で信頼性の高いプラットフォームによる迅速な成長: 99.999% の稼働率と業界トップクラスの信頼性を備え、スケールに合わせて拡張可能なプラットフォーム上で構築できます。

Stripe Payments のオンラインおよび対面決済がビジネスにどのように役立つかについて、詳しくはこちらをご覧ください。または 今すぐ開始 してください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。