El fraude de pagos se ha extendido y se ha vuelto más sofisticado en los últimos tiempos. Según un informe de la Comisión Federal de Comercio (FTC) estadounidense, se denunciaron 2,4 millones de casos de fraude en 2022, con unas pérdidas asociadas de aproximadamente 8800 millones de dólares. Los avances en tecnología digital hacen que cada vez haya más tipos de negocios en línea, con lo que aumenta el volumen y la diversidad de transacciones financieras.

Cuando las transacciones financieras pasan de los métodos basados en papel a las plataformas digitales, la complejidad de las transacciones digitales, cada vez mayor, exige también que se apliquen estrictos protocolos de seguridad. Por ejemplo, como consecuencia de la globalización de las operaciones comerciales, cada vez más empresas llevan a cabo transacciones transfronterizas, lo cual incrementa la complejidad y el riesgo, dados los diferentes entornos legales y sistemas financieros.

A la vista de estos cambios, las empresas deben implementar mecanismos de seguridad y prevención del fraude más completos. Al mismo tiempo, los clientes esperan ahora transacciones financieras inmediatas y sin errores. Para cumplir estas expectativas, es necesario implementar soluciones de pago entrelazadas y bien planificadas que permitan efectuar transacciones rápidas, precisas y seguras. Una de estas soluciones es la verificación de cuentas bancarias, una parte cada vez más importante de los protocolos de seguridad financiera.

Aquí encontrarás lo que necesitas saber sobre la naturaleza de la verificación de cuentas bancarias, su funcionamiento y la forma en que afecta a las empresas y los entornos financieros que habilitan los pagos modernos.

¿De qué trata este artículo?

- ¿Qué es la verificación de cuentas bancarias?

- ¿Para qué se utiliza la verificación de cuentas bancarias?

- ¿Cómo funciona la verificación de cuentas bancarias?

- ¿Por qué es importante la verificación de cuentas bancarias?

¿Qué es la verificación de cuentas bancarias?

La verificación de cuentas bancarias es un proceso mediante el cual se confirma la validez de una cuenta bancaria. Se puede llevar a cabo por distintos motivos, como comprobar que una cuenta esté activa, confirmar que pertenece a la persona que alega su titularidad o verificar que haya fondos suficientes para transacciones,tales como los depósitos directos o los pagos automatizados. Además, suele utilizarse en los pagos bancarios en línea para reducir el riesgo de fraude o errores.

¿Para qué se utiliza la verificación de cuentas bancarias?

La verificación de cuentas bancarias autentica la titularidad y la validez de una cuenta bancaria específica. Se trata de un requisito previo para las transacciones en línea —especialmente en el caso de las transferencias electrónicas de fondos y los pagos de la cámara de compensación automatizada (ACH)— y otras actividades financieras. El objetivo es confirmar los datos esenciales, como el nombre del titular de la cuenta, el número de cuenta y el tipo (es decir, corriente o de ahorros). Contribuye a evitar errores, reducir el fraude y mantener la precisión de las transacciones electrónicas.

¿Cómo funciona la verificación de cuentas bancarias?

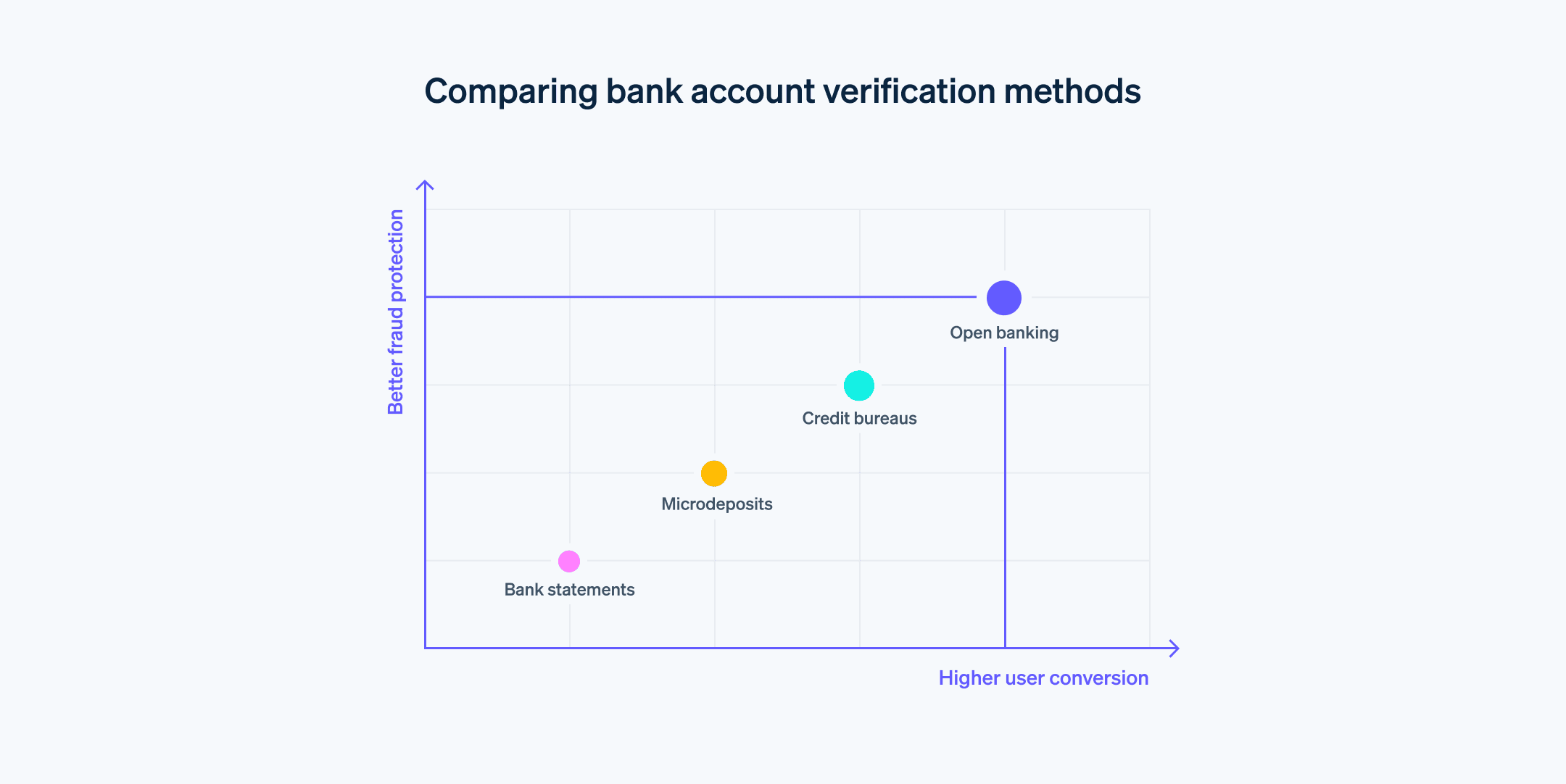

Existen varios métodos de verificación disponibles. Estos métodos pueden incluir algoritmos para verificar la estructura del número de cuenta de acuerdo con los protocolos del país o de la institución bancaria, microdepósitos directos para verificar el estado de la cuenta o técnicas de autenticación multifactor para confirmar la identidad del cliente.

Independientemente del método de verificación, el objetivo principal es evaluar la legitimidad de una cuenta y reducir el riesgo de errores financieros o actividades potencialmente fraudulentas. Estos son algunos de los métodos de verificación más comunes:

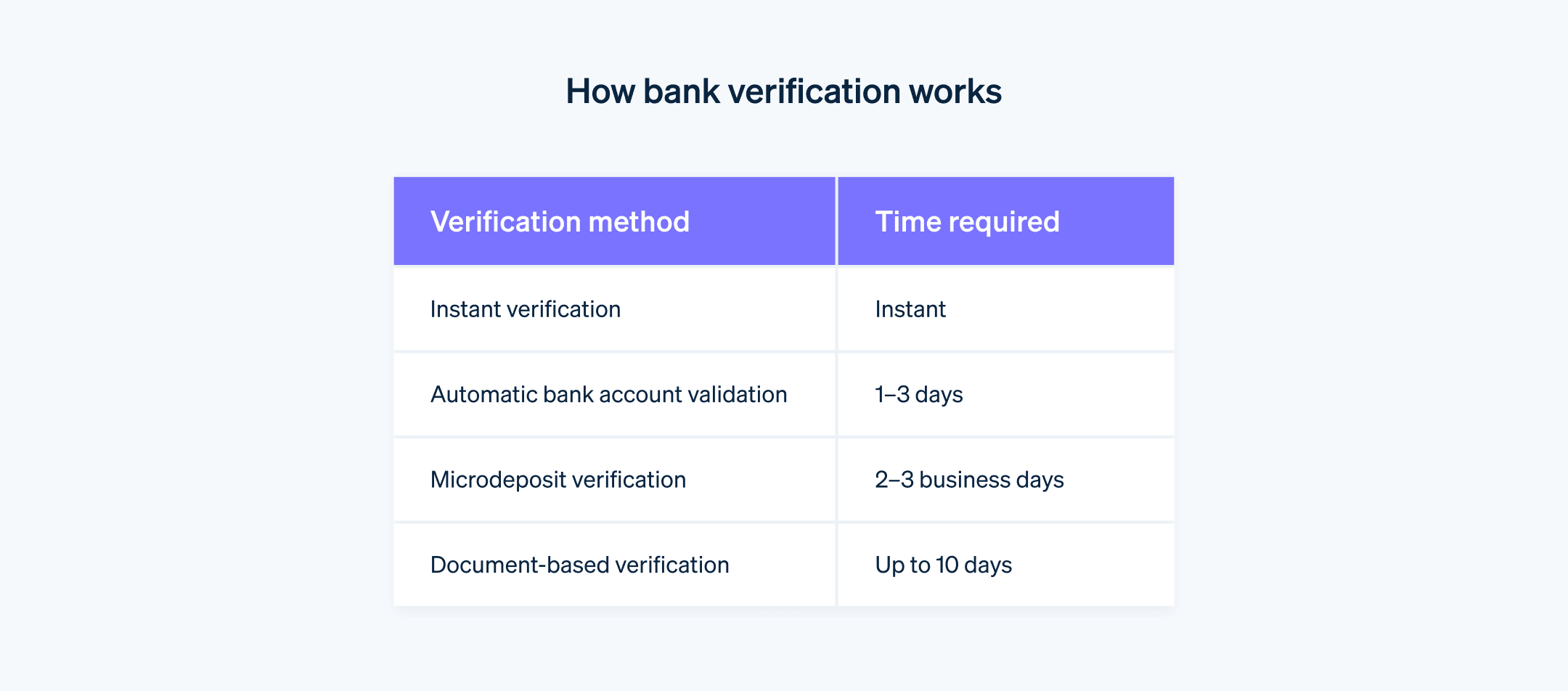

Verificación instantánea

Este método utiliza interfaz de programación de aplicaciones (API) technology to allow a customer to log into their online bank via a third-party like Stripe Financial Connections.

OAuth (autorización abierta) es la forma más rápida y segura de realizar verificaciones instantáneas. Las conexiones de OAuth utilizan autenticación basada en tokens, lo que permite a los clientes iniciar sesión directamente en su cuenta bancaria en Internet sin compartir sus nombres de usuario ni contraseñas. El token se usa para proteger los datos confidenciales sustituyéndolos por un token para que las empresas lo utilicen para validar las credenciales de la cuenta. Esta interfaz hace que los datos de la cuenta estén disponibles de inmediato, lo que facilita una verificación rápida.

Es común ver que la verificación instantánea se usa en configuraciones como estas:

- Marketplaces en Internet: Para acelerar el onboarding, los clientes pueden vincular rápidamente sus cuentas bancarias para pagos o depósitos.

- E-commerce y suscripciones: Las empresas pueden verificar al instante las cuentas de los clientes y comenzar a cobrar pagos únicos o recurrentes.

- Aplicaciones de finanzas personales: Estas aplicaciones ofrecen consejos presupuestarios basados en el historial de transacciones.

- Plataformas de inversión: A menudo se necesita un historial financiero detallado para que estas plataformas funcionen.

Validación automática de cuenta bancaria

Con la validación automática de cuentas bancarias (ABAV), los clientes introducen manualmente los datos de su cuenta bancaria y un tercero valida la cuenta y los números de ruta en una base de datos para garantizar que la cuenta es legítima. Este tipo de verificación suele aplicarse en situaciones como:

- Pagos fuera de Internet: Empresas que aceptan pedidos por teléfono o correo

- Pago entre empresas: Empresas que realizan transacciones grandes que requieren contratación y pagos manuales

Verificación por microdepósitos

La verificación por microdepósitos implica el envío de pequeñas transferencias monetarias a la cuenta bajo escrutinio. Una vez recibido, el titular de la cuenta debe verificar o bien el código que figura en la descripción del cargo en el extracto bancario o los importes exactos. Aunque se considera fiable, es un proceso más lento que puede demorar de dos a tres días hábiles. Este tipo de verificación se ve a menudo en situaciones que involucran a instituciones financieras tradicionales. Dado su largo historial de uso, los bancos tradicionales y las cooperativas de crédito, instituciones para las que un proceso más lento es aceptable, utilizan ampliamente este método.

Verificación basada en documentos

Con la verificación basada en documentos, el titular de la cuenta proporciona documentos en papel o electrónicos, como un cheque anulado o extractos bancarios, para confirmar el estado y la titularidad de su cuenta. Esta suele ser una opción más laboriosa y puede requerir supervisión manual, lo que podría retrasar el proceso de verificación. Algunos casos en los que este tipo de verificación puede ser apropiado incluyen los siguientes:

- Préstamos hipotecarios: Los riesgos son elevados en los préstamos hipotecarios y los prestamistas prefieren una documentación exhaustiva para verificar la situación financiera del solicitante.

- Préstamos para automóviles: Al igual que en los préstamos hipotecarios, los préstamos para automóviles suelen requerir una documentación detallada para la verificación.

¿Por qué es importante la verificación de cuentas bancarias?

La verificación de cuentas bancarias contribuye a la fiabilidad y la precisión de los sistemas de procesamiento de pagos, ya que potencia la seguridad, la eficiencia y el cumplimiento normativo en las transacciones financieras. Para ello, la verificación de cuentas bancarias hace lo siguiente:

Establece la legitimidad de la cuenta

Establecer la legitimidad de una cuenta ayuda a evitar transacciones fraudulentas y comportamientos engañosos. Una verificación precisa de las cuentas protege a las instituciones financieras y a las empresas frente a irregularidades financieras que podrían tener repercusiones caras.

Facilita los pagos automatizados y digitales

La verificación se asegura de que la información de la cuenta es correcta, lo que posibilita un procesamiento más fluido de transacciones como los adeudos directos, los pagos automatizados de facturas y las compras en línea. Si la información es incorrecta, pueden darse fallos en las transacciones, lo que lleva al cobro de comisiones y a la alteración de las operaciones financieras tanto para los clientes como para las empresas.

Mantiene el cumplimiento de la normativa

Los marcos normativos, como la ley de secreto bancario (Bank Secrecy Act) de EE. UU y la directiva europea PSD2, obligan a las instituciones financieras a aplicar ciertos pasos de verificación. De no hacerlo, se pueden imponer multas cuantiosas y la reputación de la organización infractora puede verse afectada. La verificación actúa como mecanismo integrado para el cumplimiento de estas obligaciones normativas y es necesaria para mantenerse dentro de los límites de la legalidad.

Aumenta la precisión de los datos

Las empresas y las instituciones financieras recopilan muchos datos para realizar análisis, tomar decisiones y mejorar los servicios. La verificación contribuye a la precisión de los datos y a su fiabilidad para futuras decisiones empresariales e interacciones con los clientes.

Mejora la relación con los titulares de cuentas

La verificación aporta tranquilidad a los titulares de cuentas, ya que estos saben que se aplican medidas para confirmar la legitimidad de las transacciones y evitar posibles contratiempos financieros.

El enfoque de Stripe en cuanto a la prevención del fraude se basa en la tecnología de machine learning integrada y en la autenticación adicional para diferenciar a los clientes reales de los estafadores.

Si lo deseas, puedes obtener más información sobre la forma de combatir el fraude con Stripe.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.