Zahlungsbetrug ist inzwischen immer weiter verbreitet und ausgefeilter geworden. Einem Bericht der Federal Trade Commission (FTC) zufolge gab es im Jahr 2022 2,4 Mio. Betrugsmeldungen mit einem Gesamtschaden von etwa 8,8 Mrd. USD. Die Fortschritte in der digitalen Technologie führen dazu, dass immer mehr Arten von Unternehmen ihre Aktivitäten online durchführen, wodurch der Umfang und die Vielfalt von Finanztransaktionen zunehmen.

Mit der Verlagerung von Finanztransaktionen von papierbasierten Verfahren auf digitale Plattformen erfordert die zunehmende Komplexität der digitalen Transaktionen auch zuverlässige Sicherheitsprotokolle. Die Globalisierung der Geschäftstätigkeit bedeutet beispielsweise, dass immer mehr Unternehmen grenzüberschreitende Transaktionen durchführen, was die Komplexität und das Risiko aufgrund der unterschiedlichen rechtlichen Rahmenbedingungen und Finanzsysteme erhöht.

Als Folge dieser Veränderungen müssen Unternehmen umfassendere Betrugspräventions- und Sicherheitsverfahren einführen. Gleichzeitig erwarten Kundinnen und Kunden heutzutage sofortige und fehlerfreie Finanztransaktionen. Um diese Erwartungen erfüllen zu können, müssen sorgfältig durchdachte, ineinandergreifende Zahlungslösungen implementiert werden, die schnelle, präzise und sichere Transaktionen ermöglichen. Hierzu gehört auch die Verifizierung von Bankkonten, die zu einem immer wichtigeren Bestandteil von Finanzsicherheitsprotokollen geworden ist.

Im Folgenden erfahren Sie, was die Verifizierung von Bankkonten ist, wie sie funktioniert und welche Auswirkungen sie auf Unternehmen und das Finanzumfeld hat, in dem moderne Zahlungen möglich sind.

Worum geht es in diesem Artikel?

- Was versteht man unter der Verifizierung von Bankkonten?

- Wozu dient die Verifizierung von Bankkonten?

- Wie funktioniert die Verifizierung von Bankkonten?

- Warum ist die Verifizierung von Bankkonten wichtig?

Was versteht man unter der Verifizierung von Bankkonten?

Die Verifizierung eines Bankkontos ist ein Verfahren, mit dem die Gültigkeit eines Bankkontos bestätigt wird. Diese Überprüfung erfolgt aus verschiedenen Gründen, z. B. um sicherzustellen, dass ein Konto aktiv ist. Oder um zu prüfen, ob es der Person gehört, die den Anspruch auf das Konto erhebt, und um zu festzustellen, ob genügend Geldmittel für Transaktionen wie direkte Einzahlungen oder automatische Zahlungen vorhanden sind. Die Verifizierung von Bankkonten wird üblicherweise bei Online-Bankzahlungen eingesetzt, um das Risiko von Betrug oder Fehlern zu verringern.

Wozu dient die Verifizierung von Bankkonten?

Die Verifizierung eines Bankkontos dient der Authentifizierung der Inhaberschaft und der Gültigkeit eines bestimmten Bankkontos. Sie ist eine Voraussetzung für Online-Transaktionen – insbesondere elektronische Überweisungen und ACH-Zahlungen (Automated Clearing House) – und verschiedene andere Finanzaktivitäten. Zweck der Überprüfung ist es, wichtige Details wie den Namen der Kontoinhaberin oder des Kontoinhabers, die Kontonummer und die Art des Kontos (d. h. Giro- oder Sparkonto) festzustellen. Dadurch lassen sich Fehler vermeiden, Betrug reduzieren und die Richtigkeit elektronischer Transaktionen schützen.

Wie funktioniert die Verifizierung von Bankkonten?

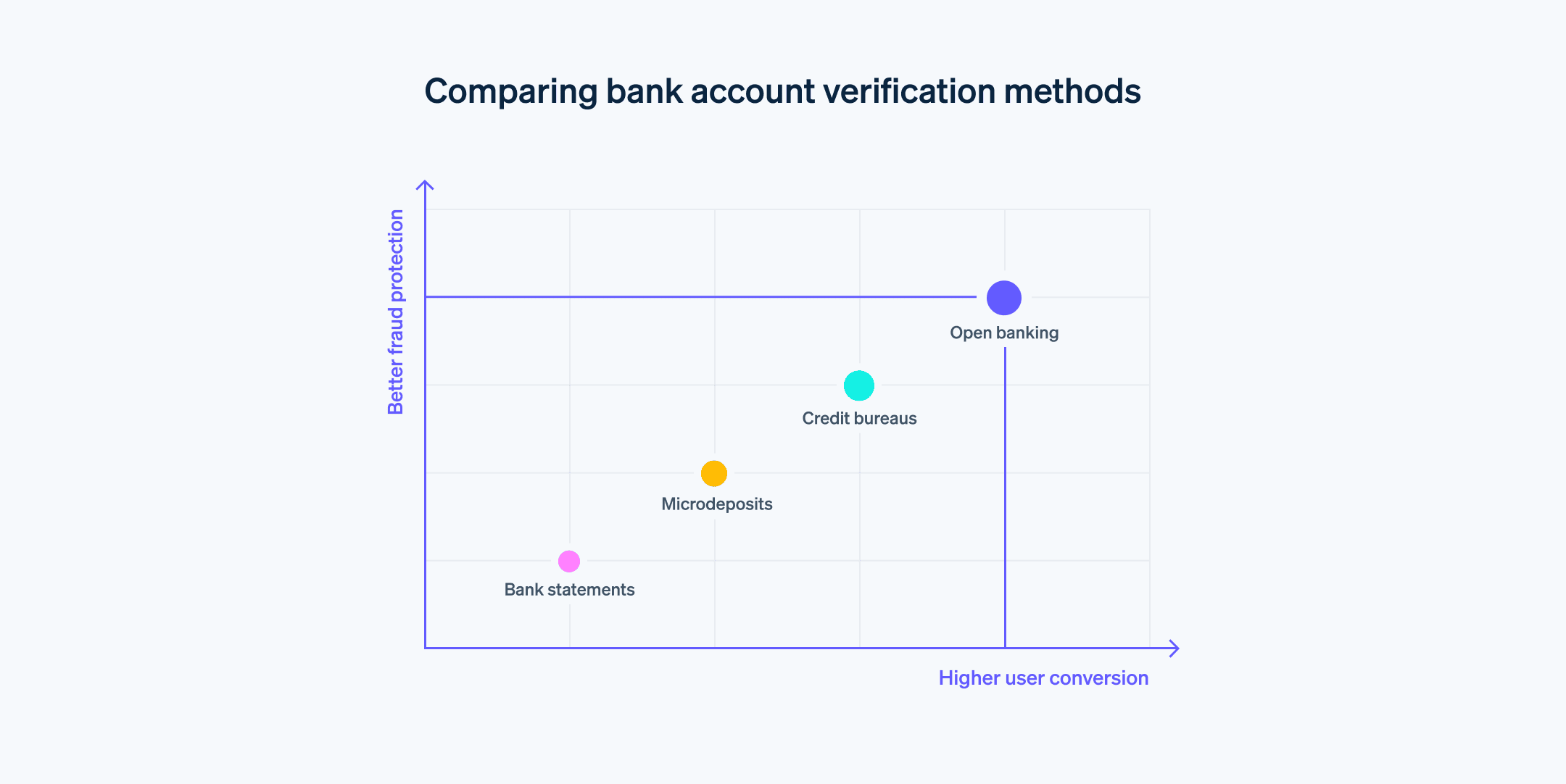

Es stehen mehrere Verifizierungsmethoden zur Verfügung. Diese Methoden können Algorithmen zur Überprüfung der Kontonummernstruktur nach Länder- oder Bankinstitutsprotokollen, direkte Testeinzahlungen zur Überprüfung des Kontostatus oder Multifaktor-Authentifizierungstechniken zur Bestätigung der Kundenidentität umfassen.

Unabhängig von der Verifizierungsmethode besteht das Hauptziel darin, die Legitimität eines Kontos zu beurteilen und das Risiko finanzieller Fehlentscheidungen oder potenzieller betrügerischer Aktivitäten zu verringern. Im Folgenden finden Sie einige der gängigen Verifizierungsmethoden:

Sofortige Verifizierung

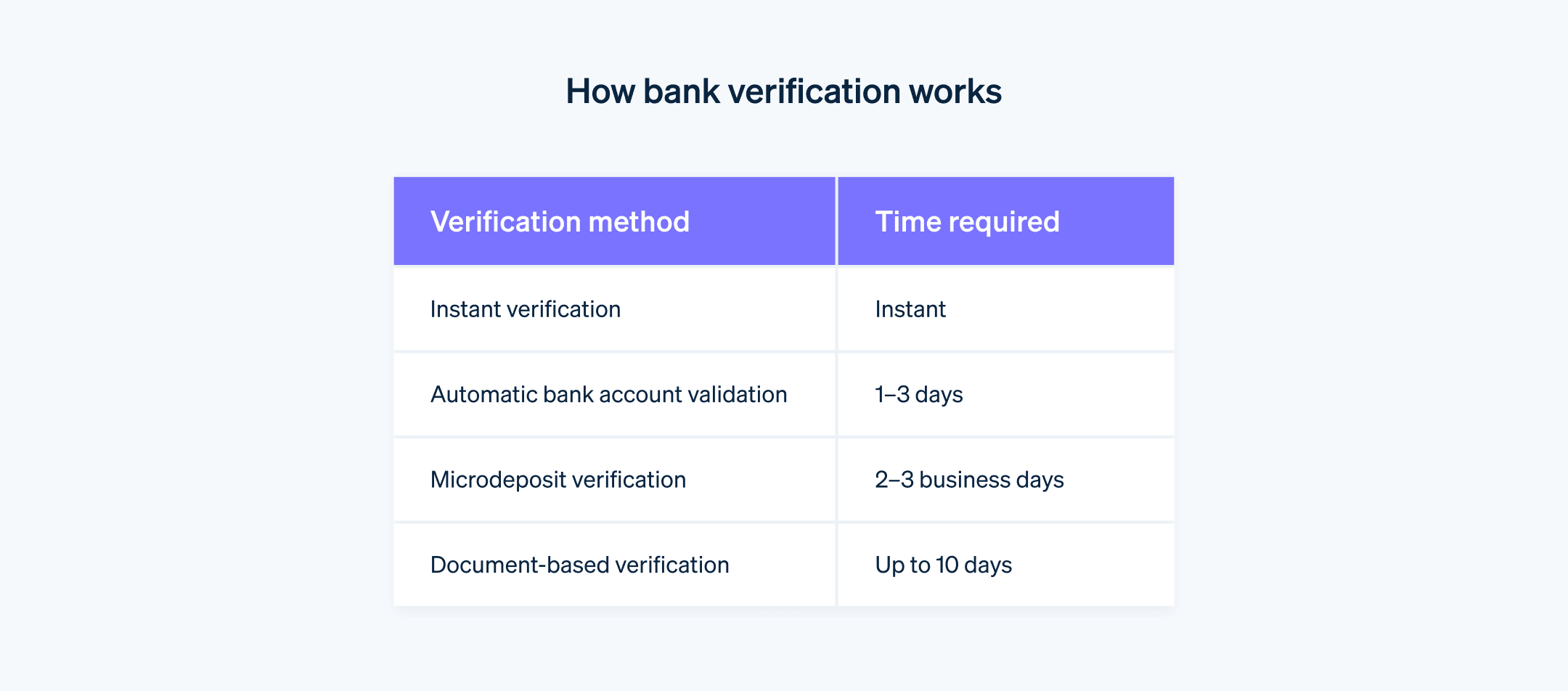

Bei dieser Methode wird die Programmierschnittstelle (API)-Technologie, die es Kunden und Kundinnen ermöglicht, sich über einen Drittanbieter wie Stripe Financial Connections bei ihrem Online-Banking anzumelden.

OAuth (Open Authorization) ist der schnellste und sicherste Weg für die sofortige Verifizierung. OAuth-Verbindungen verwenden eine Token-basierte Authentifizierung, die es Kunden und Kundinnen ermöglicht, sich direkt bei ihrem Online-Bankkonto anzumelden, ohne ihre Nutzernamen und Passwörter weiterzugeben. Das Token wird verwendet, um sensible Daten zu schützen, indem es durch ein Token ersetzt wird, das Unternehmen zur Überprüfung von Kontoanmeldedaten verwenden können. Diese Schnittstelle stellt die Kontodetails sofort zur Verfügung und ermöglicht eine schnelle Verifizierung.

Es ist üblich, dass die sofortige Verifizierung in Einstellungen wie den folgenden verwendet wird:

- Online-Marktplätze: Für ein schnelleres Onboarding können Kundinnen und Kunden ihre Bankkonten für Zahlungen oder Einzahlungen schnell verknüpfen.

- E-Commerce und Abonnements: Unternehmen können Kundenkonten sofort verifizieren und einmalige oder wiederkehrende Zahlungen einziehen.

- Apps für persönliche Finanzen: Diese Apps bieten eine Budgetberatung auf der Grundlage der Transaktionshistorie.

- Investitionsplattformen: Damit diese Plattformen funktionieren, ist oft eine detaillierte Finanzhistorie erforderlich.

Automatische Bankkontovalidierung

Bei der automatischen Bankkontovalidierung (ABAV) geben Kundinnen und Kunden ihre Bankkontodaten manuell ein und ein Drittanbieter validiert die Kontonummer und die Bankleitzahl anhand einer Datenbank, um sicherzustellen, dass das Konto legitim ist. Diese Art der Verifizierung findet sich häufig in Situationen, in denen es um Folgendes geht:

- Offline-Zahlungen: Unternehmen, die Bestellungen per Telefon oder Post entgegennehmen

- Zahlungen zwischen Unternehmen: Unternehmen, die große Transaktionen tätigen, die manuelle Vertragsabschlüsse und Zahlungen erfordern

Verifizierung von Mikroeinzahlungen

Bei der Verifizierung von Mikroeinzahlungen werden kleine Geldtransfers an das zu prüfende Konto gesendet. Nach Erhalt muss der/die Kontoinhaber/in entweder den Code in der Zahlungsbeschreibung in der Abrechnung oder die genauen Beträge überprüfen. Obwohl das Unternehmen als zuverlässig gilt, ist es ein langsamerer Prozess, der zwei bis drei Werktage dauern kann. Diese Art der Verifizierung wird häufig in Situationen gesehen, in denen traditionelle Finanzinstitute involviert sind. Angesichts ihrer langen Nutzungsgeschichte verwenden traditionelle Banken und Kreditgenossenschaften – Institutionen, für die eine langsame Abwicklung eher akzeptabel ist – diese Methode in großem Umfang.

Dokumentenbasierte Verifizierung

Bei der dokumentenbasierten Verifizierung legt der/die Kontoinhaber/in Papier- oder elektronische Dokumente wie einen entwerteten Scheck oder Kontoauszüge vor, um seinen/ihren Kontostatus und seine/ihre Kontoinhaberschaft zu belegen. Dies ist in der Regel eine arbeitsintensivere Option, die möglicherweise manuelle Kontrolle erfordert, wodurch sich der Verifizierungsprozess möglicherweise verzögert. Einige Fälle, in denen diese Art der Überprüfung geeignet sein kann, sind:

- Hypothekendarlehen: Bei Hypothekendarlehen steht viel auf dem Spiel, und Kreditgeber bevorzugen eine gründliche Dokumentation, um die finanzielle Leistungsfähigkeit eines Antragstellers/einer Antragstellerin zu überprüfen.

- Autokredite: Ähnlich wie bei Hypothekenkrediten erfordern Autokredite oft eine solide Dokumentation zur Überprüfung.

Warum ist die Verifizierung von Bankkonten wichtig?

Die Verifizierung von Bankkonten trägt dazu bei, das Vertrauen in Zahlungsverarbeitungssysteme und deren Genauigkeit zu stärken, indem sie die Sicherheit, Effizienz und Legalität von Finanztransaktionen unterstützt. Nachfolgend erfahren Sie, wie die Verifizierung von Bankkonten dieses Ziel erreicht:

Feststellung der Legitimität des Kontos

Die Feststellung der Legitimität eines Kontos trägt dazu bei, betrügerische Transaktionen zu vermeiden oder betrügerisches Verhalten zu verhindern. Für Finanzinstitute und Unternehmen schützt eine genaue Kontoverifizierung vor finanziellen Unregelmäßigkeiten, die kostspielige Auswirkungen haben können.

Erleichterung automatisierter und digitaler Zahlungen

Die Verifizierung gewährleistet, dass die Kontoinformationen korrekt sind, was eine reibungslosere Abwicklung von Transaktionen wie Lastschriften, automatischen Rechnungszahlungen und Online-Einkäufen ermöglicht. Fehlerhafte Informationen können zu fehlgeschlagenen Transaktionen führen, wodurch Gebühren anfallen und die finanziellen Abläufe für Kundinnen und Kunden sowie Unternehmen beeinträchtigt werden.

Aufsichtsrechtliche Compliance sicherstellen

Regulatorische Rahmenbedingungen wie der Bank Secrecy Act der Vereinigten Staaten und die PSD2 in Europa verpflichten Finanzinstitute zu bestimmten Verifizierungsmaßnahmen. Die Nichteinhaltung dieser Vorschriften kann zu hohen Geldstrafen und Rufschädigung für das betreffende Unternehmen führen. Die Verifizierung dient als integrierter Mechanismus zur Erfüllung dieser gesetzlichen Anforderungen und ist eine Notwendigkeit, um gesetzeskonform operieren zu können.

Höhere Datengenauigkeit

Unternehmen und Finanzinstitute sammeln viele Daten zur Analyse, Entscheidungsfindung und Serviceverbesserung. Die Verifizierung trägt zur Genauigkeit dieser Daten bei und macht sie für zukünftige Geschäftsentscheidungen und Interaktionen mit Kundinnen und Kunden zuverlässiger.

Pflege der Beziehungen zu Kontoinhaberinnen und Kontoinhabern

Die Verifizierung gibt Kontoinhaberinnen und Kontoinhabern die Gewissheit, dass Maßnahmen ergriffen werden, um die Legitimität von Transaktionen zu bestätigen und sie vor möglichen finanziellen Problemen zu schützen.

Der Ansatz von Stripe zur Betrugsprävention basiert auf integrierter maschineller Lerntechnologie und ergänzender Authentifizierung, um echte Kundinnen und Kunden von betrügerischen Akteurinnen oder Akteuren zu unterscheiden.

Lesen Sie mehr darüber, wie Sie Betrug mit Stripe bekämpfen können.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.