Una LLC, o «empresa de responsabilidad limitada», es una estructura empresarial en los Estados Unidos que combina elementos de corporaciones y sociedades. Ofrece protección de responsabilidad limitada, lo que significa que los activos personales de los titulares están protegidos de las deudas comerciales y de acciones legales. A diferencia de una corporación, una LLC no está obligada a tener una estructura de gestión formal, como una junta directiva. Los propios miembros (administración por miembros) o los gerentes designados (administración por gerentes) pueden administrar una LLC.

Cuando se constituye una LLC, una de las primeras decisiones importantes que deberá tomar es en qué estado registrarla. Cada estado de EE. UU. tiene su propio conjunto de beneficios, normativas e implicaciones fiscales que pueden afectar las operaciones y la rentabilidad de su LLC. Desde los entornos favorables para los negocios de Delaware y Wyoming hasta las ventajas fiscales de Nevada, el estado en el que se incorpore puede influir en la responsabilidad legal, la situación financiera y otros aspectos de su empresa.

Si es un emprendedor radicado en EE. UU. o un empresario internacional que busca ingresar al mercado estadounidense, elegir el estado adecuado para su LLC puede influir en su éxito a largo plazo. A continuación, explicaremos qué ofrece cada estado para la constitución de una LLC y cómo elegir el más adecuado para su empresa.

¿Qué contiene este artículo?

- ¿Para qué tipos de negocios son mejores las LLC?

- Ventajas y desventajas de constituir una LLC

- Conceptos básicos de impuestos de una LLC

- Cómo elegir el estado adecuado para su LLC

- Principales estados para una LLC

- Constitución de una LLC como no ciudadano

¿Para qué tipos de negocios son mejores las LLC?

Según la Oficina del Censo de EE. UU., se constituyeron más de 430,000 nuevas empresas en junio de 2024. Aunque las LLC son adecuadas para muchas empresas, es posible que no sean la mejor opción para todas. Las empresas que buscan financiamiento mediante capital de riesgo o que tienen previsto salir a bolsa podrían beneficiarse más con las corporaciones. Los siguientes tipos de empresas tienen más probabilidades de beneficiarse de las características de una LLC.

Servicios profesionales: los consultores, autónomos, contadores, abogados y otros profesionales suelen elegir las LLC por la protección de responsabilidad personal, que separa los activos personales de las deudas y obligaciones de la empresa.

Pequeñas empresas: muchas pequeñas empresas eligen las LLC por su simplicidad y por la tributación directa, en la que las ganancias y pérdidas se trasladan a las declaraciones de impuestos personales de los propietarios para evitar la doble tributación.

_Bienes raíces: _ los inversores inmobiliarios y las empresas de gestión de propiedades suelen usar LLC para poseer propiedades. Esto brinda protección de responsabilidad y posibles ventajas fiscales.

Startups: las startups con potencial de crecimiento moderado a alto pueden preferir las LLC, ya que ofrecen flexibilidad en la estructura de propiedad y en la distribución de ganancias, lo que las hace atractivas para los posibles inversores.

Empresas familiares: las LLC pueden ser una buena opción para empresas familiares, ya que permiten acuerdos flexibles de propiedad y administración entre los familiares, al mismo tiempo que protegen los activos personales.

Negocios de riesgo elevado: las empresas con mayores riesgos de responsabilidad, como la construcción o la fabricación, pueden beneficiarse de la protección de responsabilidad que ofrecen las LLC.

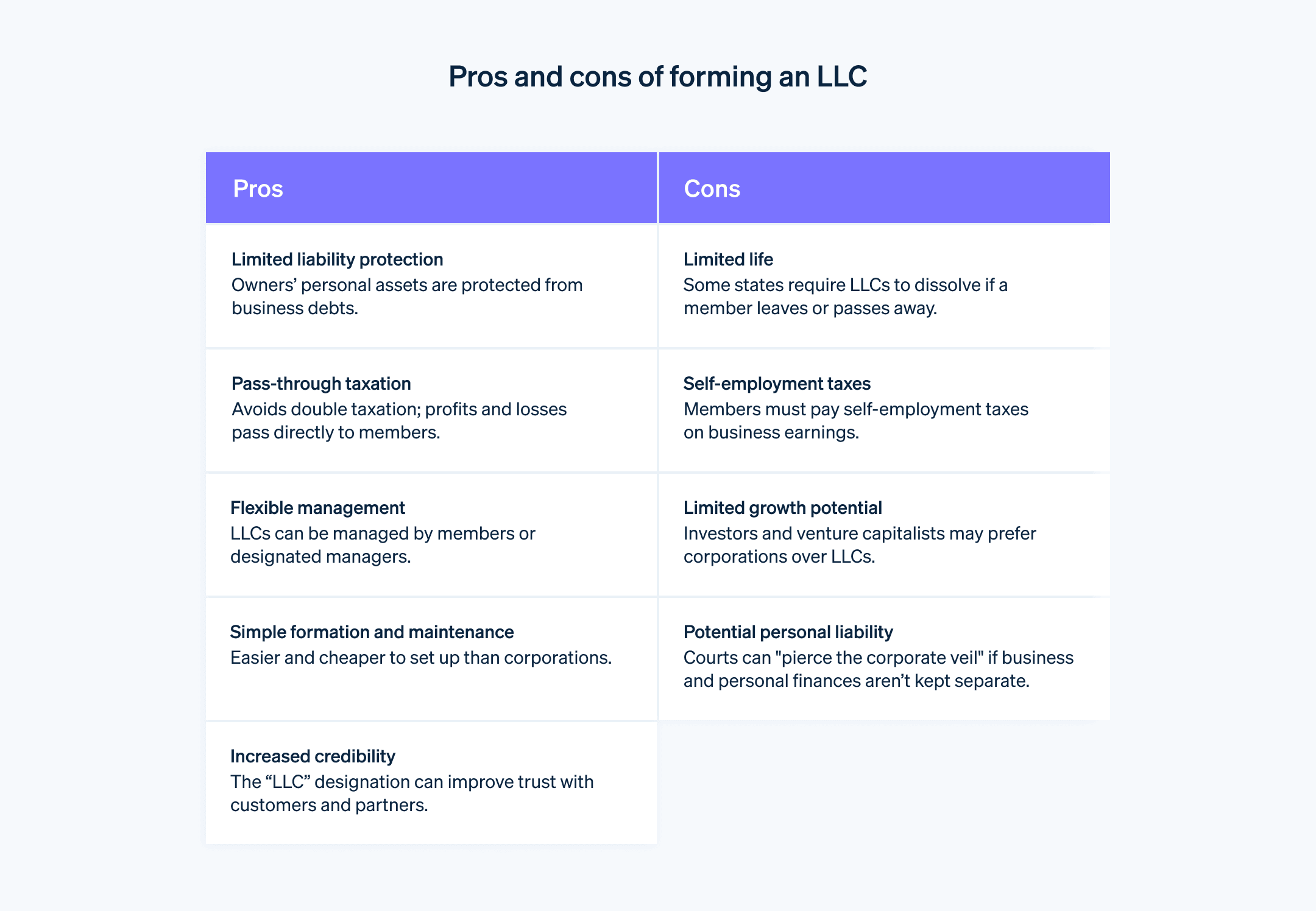

Ventajas y desventajas de constituir una LLC

La constitución de una LLC tiene ventajas y desventajas, que se detallan a continuación.

Ventajas

_Protección de responsabilidad limitada: _ los miembros no son personalmente responsables de las deudas o responsabilidades de la empresa.

Tributación directa: las LLC evitan la doble tributación porque trasladan las ganancias y pérdidas directamente a las declaraciones de impuestos personales de los miembros.

Flexibilidad: las LLC tienen flexibilidad en la estructura de gestión, la distribución de ganancias y los acuerdos de propiedad.

Simplicidad: las LLC suelen ser más fáciles y económicas de constituir y mantener que las corporaciones.

Credibilidad: tener un nombre de empresa que incluya «LLC» puede transmitir credibilidad y profesionalismo a los clientes, socios y proveedores.

Desventajas

Vida limitada: en algunos estados, las LLC tienen una vida útil limitada y es posible que deban disolverse si un miembro se retira o fallece.

_Impuestos sobre el trabajo por cuenta propia: _ los miembros que participan activamente en la empresa se consideran trabajadores por cuenta propia y deben pagar los impuestos correspondientes.

_Potencial de crecimiento limitado: _ las LLC pueden no ser tan atractivas para los capitalistas de riesgo o los inversores ángeles como las corporaciones, lo que podría limitar su potencial de crecimiento.

_Potencial de responsabilidad personal: _ en ocasiones poco frecuentes, los tribunales pueden «levantar el velo corporativo» y responsabilizar personalmente a los miembros si no mantienen la separación entre los activos personales y los de la empresa, o si participan en actividades fraudulentas.

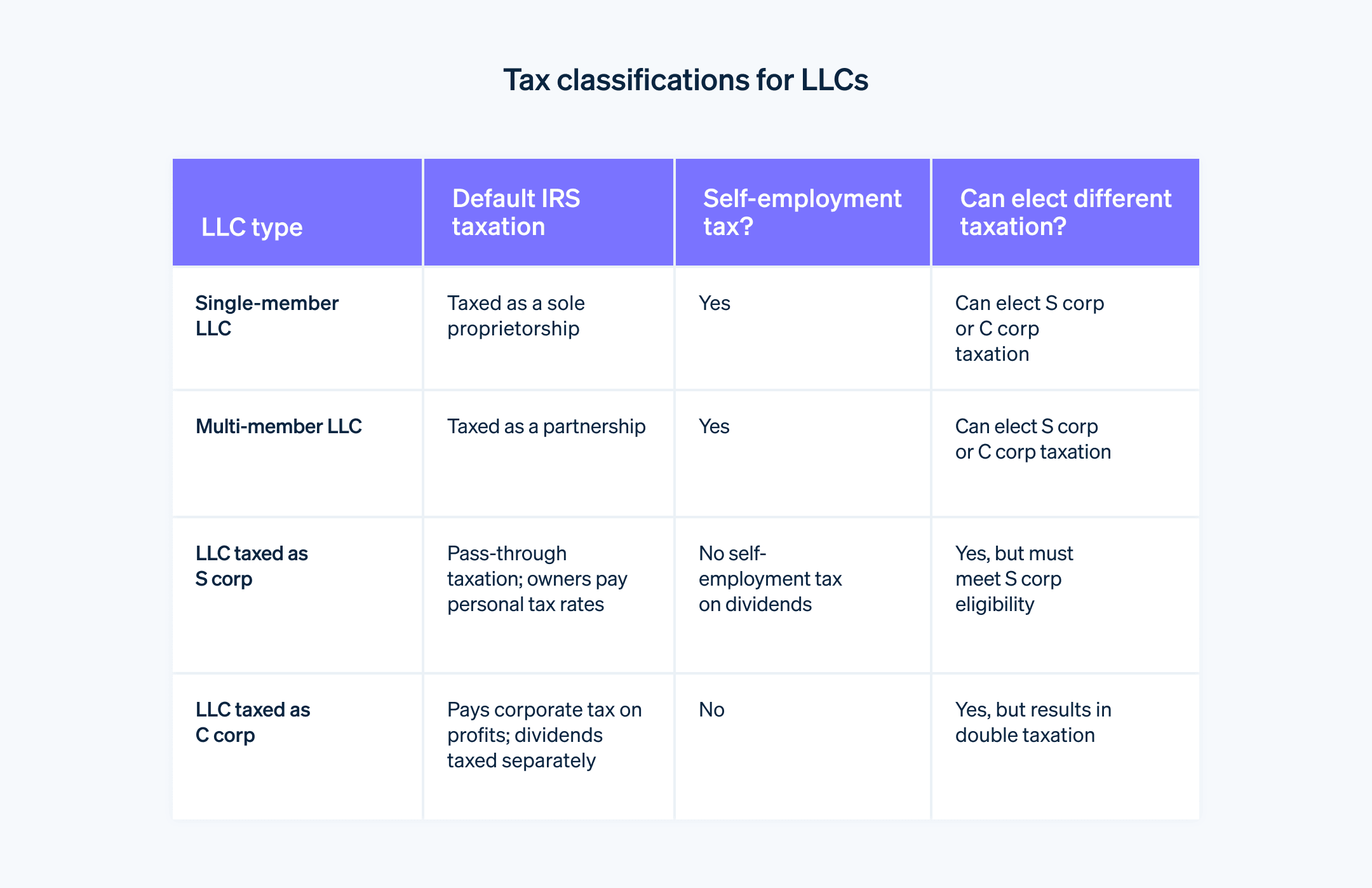

Conceptos básicos de impuestos de una LLC

La tributación de una LLC depende de la cantidad de miembros (titulares) y de la clasificación impositiva elegida. Cuando elige una clasificación impositiva para su LLC, es recomendable consultar con un experto tributario acerca de sus circunstancias y objetivos específicos, ya que su clasificación puede afectar considerablemente su carga tributaria general y su situación financiera.

LLC unipersonal

Designación del IRS: de forma predeterminada, el IRS (Servicio de Impuestos Internos de los Estados Unidos) trata a las LLC de un solo miembro como entidades no consideradas, lo que significa que los ingresos y gastos de la empresa se declaran en la declaración de impuestos sobre los ingresos personal del titular (Formulario 1040, Anexo C).

_Impuestos por trabajo por cuenta propia: _ el titular paga impuestos por trabajo por cuenta propia sobre las ganancias de la LLC.

Cambio de situación fiscal: el titular puede optar por que la LLC tribute como unacorporación S o una corporación C presentando los formularios correspondientes ante el IRS (Servicio de Impuestos Internos de los Estados Unidos).

LLC de varios miembros

Designación del IRS: de forma predeterminada, las LLC de varios miembros tributan como sociedades. La LLC presenta una declaración informativa (Formulario 1065) para reportar los ingresos y pérdidas al IRS (Servicio de Impuestos Internos de los Estados Unidos), pero la empresa en sí no paga impuestos sobre los ingresos. Cada miembro declara su parte de los ingresos y pérdidas (según su porcentaje de titularidad que se indica en un Anexo K-1 que se envía anualmente) en su declaración de impuestos personal.

Impuestos por trabajo por cuenta propia: cada miembro paga impuestos por trabajo por cuenta propia sobre su parte de las ganancias de la LLC.

Cambio de situación fiscal: las LLC de varios miembros pueden optar por tributar como una corporación S o una corporación C presentando los formularios necesarios ante el IRS (Servicio de Impuestos Internos de los Estados Unidos).

Clasificaciones de impuestos alternativos

_Corporación S: _ elegir tributar como una corporación S ofrece beneficios fiscales potenciales, ya que permite a los titulares recibir un salario y dividendos, lo que podría reducir los impuestos por trabajo por cuenta propia.

Corporación C: elegir tributar comocorporación C significa estar sujeto a doble tributación. La corporación tendrá que pagar impuestos sobre sus ganancias y los accionistas también deberán pagar impuestos sobre los dividendos que reciban.

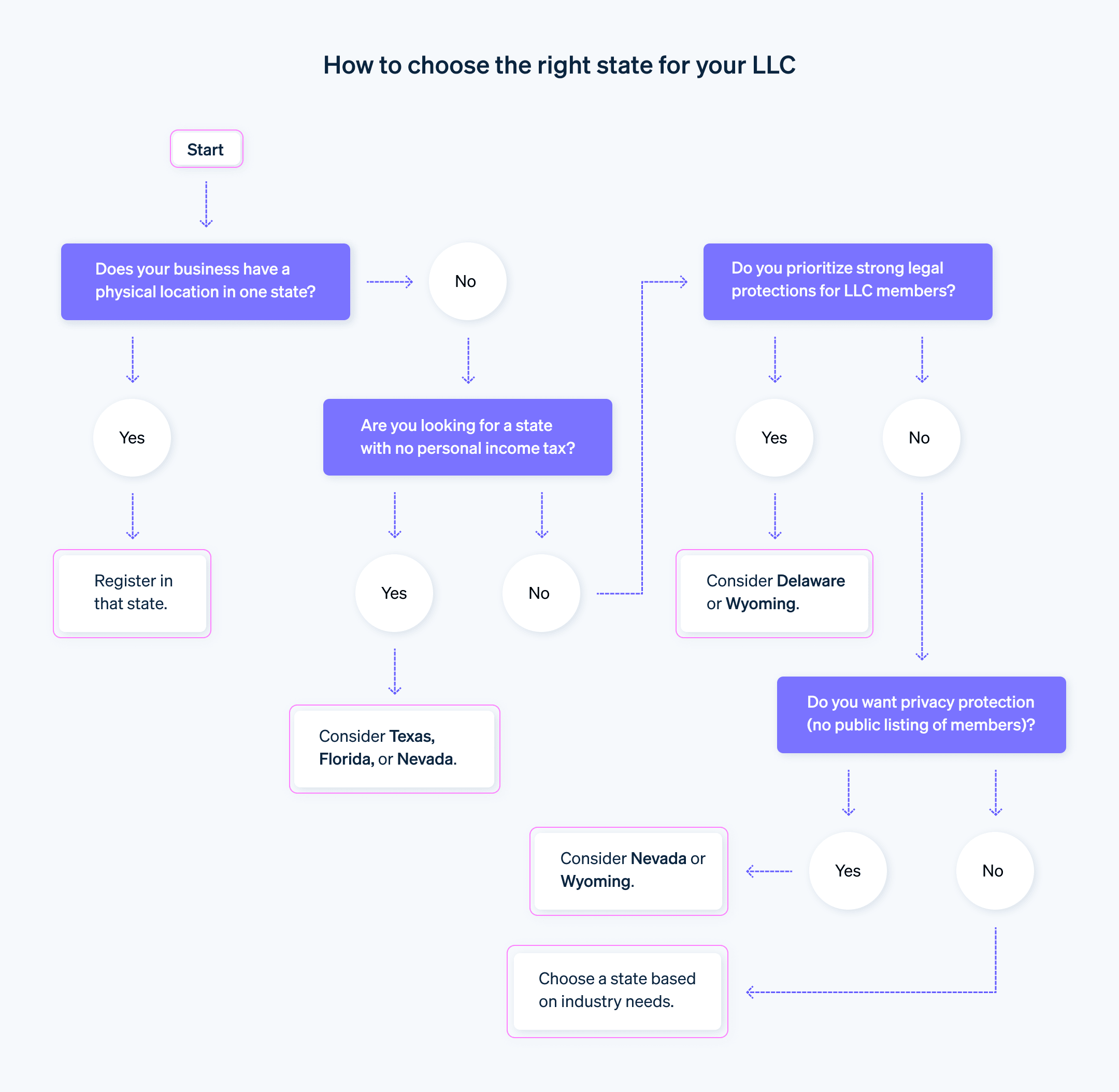

Cómo elegir el estado adecuado para su LLC

Cuando elige en qué estado registrar su LLC, es recomendable consultar con un abogado empresarial o un experto tributario que conozca los detalles específicos de las leyes de LLC de cada estado y pueda brindar asesoramiento personalizado. Además del asesoramiento profesional, considere los siguientes factores para que pueda decidir qué estado es el más adecuado para las necesidades de su empresa.

Presencia física: si su empresa cuenta con una tienda física, oficina o actividades importantes en un estado en particular, tiene sentido registrar su LLC en ese estado, ya que deberá cumplir con las leyes locales y los requisitos fiscales, independientemente de dónde se constituya oficialmente la LLC.

Impuestos estatales: considere el entorno fiscal del estado. Algunos estados, como Texas, Florida y Nevada, no tienen impuestos sobre ingresos personales, lo que podría ser beneficioso según la estructura fiscal de su LLC.

Leyes específicas del estado: cada estado tiene su propio conjunto de leyes y normativas que rigen diferentes aspectos de las LLC, como la protección de responsabilidad, los requisitos de informes y la gobernanza. Algunos estados, como Delaware y Nevada, son populares por sus leyes favorables para los negocios y por sus precedentes legales bien establecidos que protegen a los miembros de las LLC.

Costos: cada estado tendrá sus propias tarifas de constitución inicial, tarifas de informes anuales, impuestos de franquicia y otros costos relacionados con el mantenimiento de una LLC. Estas tarifas varían ampliamente de un estado a otro.

Consideraciones para inversores: si está buscando inversión, algunos estados pueden resultar más atractivos para los inversores. Por ejemplo, muchos prefieren Delaware por su sistema legal predecible y su amplio cuerpo de leyes corporativas.

Privacidad: algunos estados, como Wyoming y Nevada, ofrecen mayores protecciones de privacidad para los propietarios de LLC y no exigen la revelación de la información de los miembros en presentaciones públicas.

Necesidades futuras del negocio: considere la escalabilidad de su empresa y sus necesidades futuras. Si tiene previsto expandirse a varios estados, podría ser conveniente elegir un estado con un marco normativo que facilite la expansión.

Comodidad y familiaridad: registrar una LLC en su estado de origen puede brindar el beneficio de la comodidad y la familiaridad con las leyes y prácticas locales. Esto también puede simplificar las operaciones si la mayoría de sus actividades empresariales y bancarias son locales.

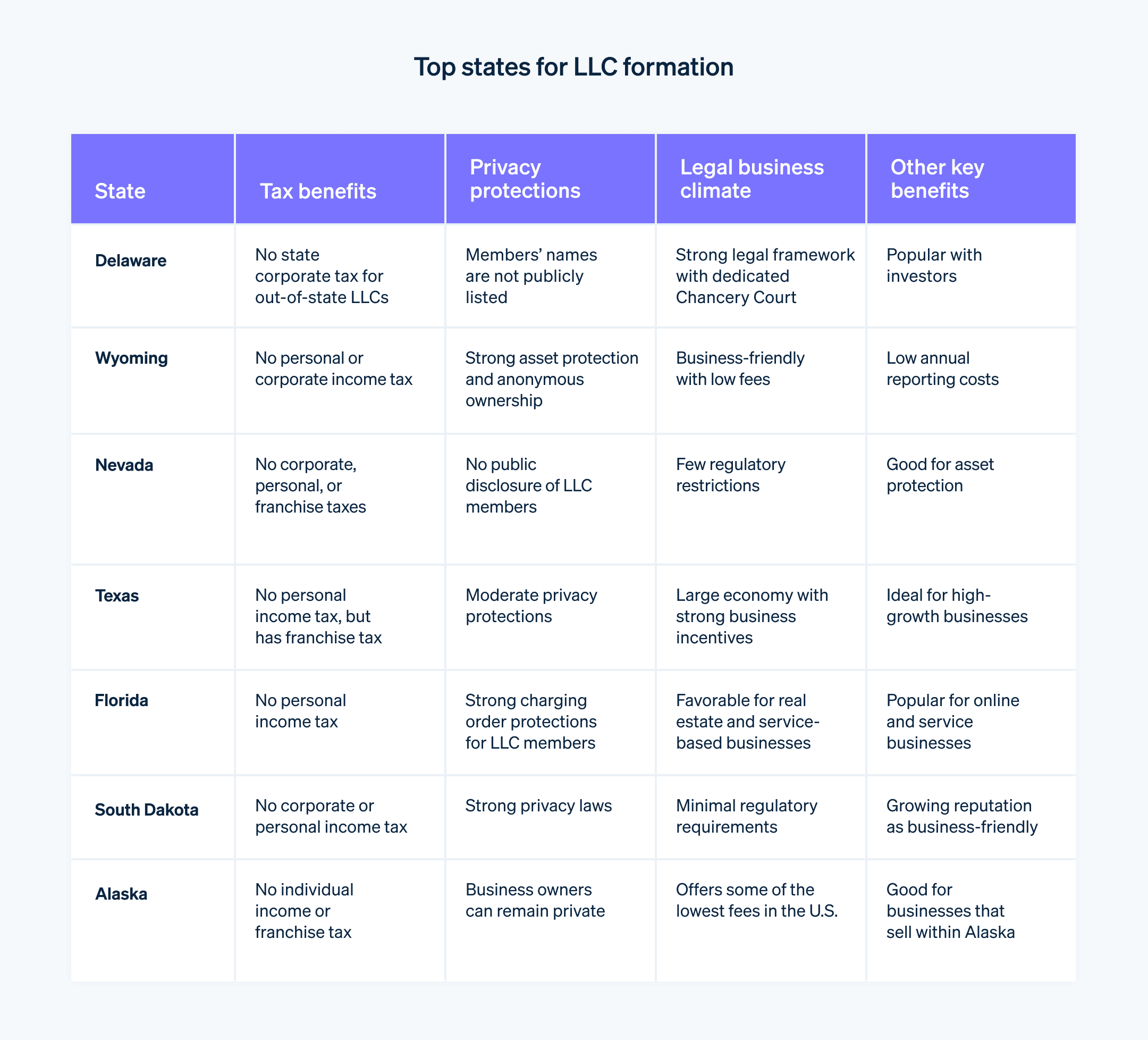

Principales estados para una LLC

Varios estados ofrecen a las LLC entornos empresariales favorables, protecciones legales y políticas fiscales. A continuación, se presentan algunos de los mejores estados para las LLC.

Delaware: Delaware es reconocido por sus leyes empresariales avanzadas y flexibles, sobre todo en materia de derecho corporativo. Muchas grandes corporaciones y LLC prefieren Delaware por su bien establecido Tribunal de Equidad, que se ocupa exclusivamente del derecho empresarial y ofrece resoluciones rápidas a disputas corporativas. En Delaware, no se aplica impuesto sobre los ingresos corporativos estatales a las entidades que operan fuera del estado y no se exige que los miembros de una LLC hagan públicos sus nombres. Además, cuenta con una estructura que permite tener «divisiones» separadas dentro de una misma LLC.

Wyoming: Wyoming cuenta con sólidas leyes de protección de activos y privacidad, que incluyen la protección mediante «órdenes de cobro» para los miembros de la LLC y la opción de titularidad anónima de la LLC por medio de un fideicomiso. Fue el primer estado en establecer la LLC y sigue siendo una jurisdicción proempresarial con bajas cargas regulatorias. Wyoming no tiene impuestos estatales sobre impuestos personales ni corporativos, no cobra impuesto de franquicia y ofrece tarifas bajas para la operación de negocios.

Nevada: Nevada cuenta con sólidas leyes de protección de activos y de privacidad. No exige la revelación de los miembros de la LLC y tiene pocas restricciones sobre la administración y titularidad de la LLC. Además, no tiene impuestos estatales sobre ingresos corporativos, impuestos sobre ingresos personales ni impuesto de franquicia.

Texas: Texas cuenta con un gran mercado, una economía sólida y un entorno favorable para los negocios, con numerosos incentivos para pequeñas empresas y startups. Además, no tiene impuestos estatales sobre ingresos personales y posee impuestos empresariales relativamente bajos, aunque sí aplica un impuesto de franquicia basado en las ganancias. Los miembros o un gerente pueden administrar las LLC en Texas y, cuando se constituye una LLC, no se exige publicar nada, lo que permite a las empresas ahorrar tiempo y dinero.

Florida: Florida tiene una economía en crecimiento y una estructura fiscal favorable, sin impuestos estatales sobre ingresos personales. Al igual que Delaware, permite divisiones separadas dentro de una LLC. También cuenta con protección mediante «órdenes de cobro» para los miembros de la LLC, lo que protege los activos personales frente a la responsabilidad. Es especialmente popular entre los inversores inmobiliarios y las empresas de servicios.

Dakota del Sur: Dakota del Sur ha empezado a ganar reconocimiento por su entorno favorable para empresas, que incluye requisitos normativos mínimos y sólidas leyes de privacidad. No tiene impuestos estatales sobre ingresos corporativos ni personales, ofrece tarifas bajas para la constitución de empresas y estructuras fiduciarias únicas para una protección adicional de activos.

Alaska: Alaska es única por no tener impuesto estatal sobre las ventas, lo que puede ser beneficioso para las empresas que realizan un gran volumen de ventas dentro del estado. Otros incentivos fiscales de Alaska incluyen la ausencia de impuesto sobre ingresos personales y de impuesto de franquicia. La baja densidad de población del estado y la abundancia de recursos naturales pueden ser una ventaja para ciertos tipos de negocios.

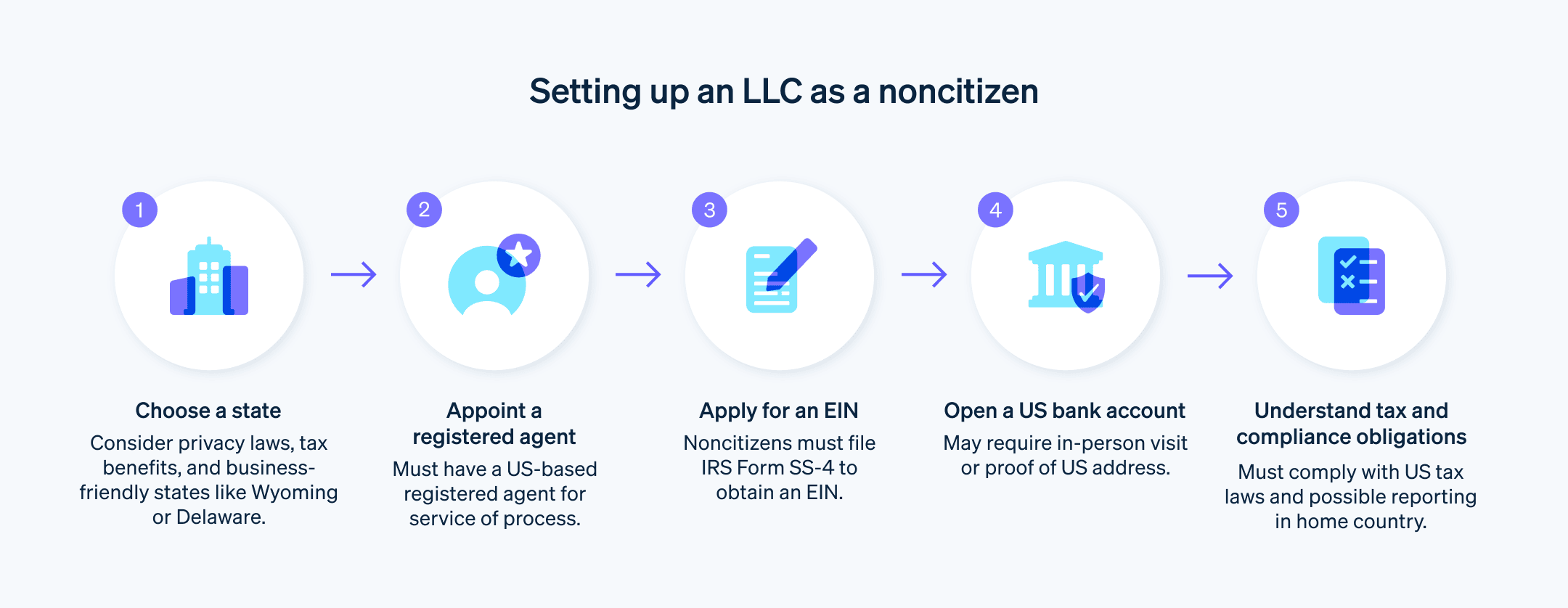

Constitución de una LLC como no ciudadano

Aunque los no ciudadanos pueden constituir una LLC en los EE. UU., el proceso exige una planificación minuciosa y el cumplimiento de las obligaciones legales y fiscales. Para facilitar este proceso, considere consultar con expertos legales y financieros familiarizados tanto con la legislación empresarial de EE. UU. como con la internacional. A continuación, se ofrece un vistazo rápido de cómo el proceso de constitución de una LLC difiere para los ciudadanos que no son de EE. UU.

Requisitos de identificación: como los no ciudadanos no tienen un Número del Seguro Social (SSN) para obtener un Número de Identificación del Empleador (EIN), deben solicitar un EIN presentando el Formulario SS-4 del IRS (Servicio de Impuestos Internos de los Estados Unidos) y, cuando sea necesario, dar seguimiento con el IRS por teléfono.

Desafíos bancarios: abrir una cuenta bancaria para una LLC suele ser más complicado para los no ciudadanos. La mayoría de los bancos de EE. UU. exigen que la persona que abre la cuenta esté físicamente presente y presente un comprobante de dirección en EE. UU., lo cual puede resultar difícil para los no residentes. Es posible que los no ciudadanos tengan que viajar a EE. UU. para cumplir con estos requisitos.

Requisitos del agente registrado: si bien tanto los ciudadanos como los no ciudadanos necesitan un agente registrado para su LLC, los no ciudadanos que no tienen una dirección física en EE. UU. a menudo deben utilizar un servicio de agente registrado en lugar de asignar esta función internamente.

Obligaciones fiscales: los no ciudadanos pueden enfrentar obligaciones fiscales más complicadas y costosas. Están sujetos a los impuestos de EE. UU. sobre los ingresos generados por la LLC y podrían tener que declarar y pagar impuestos también en su país de origen. Además, los no ciudadanos deben cumplir con leyes fiscales como la Ley sobre el Cumplimiento Fiscal para Cuentas en el Extranjero (FATCA)..

Titularidad y administración: no hay requisitos de ciudadanía o residencia para ser miembro de una LLC, pero la presencia de miembros extranjeros puede afectar la elegibilidad de la LLC para ciertas clasificaciones fiscales. Por ejemplo, las corporaciones S solo pueden tener como accionistas a ciudadanos estadounidenses o residentes permanentes.

Cumplimiento de la normativa y divulgación: los no ciudadanos pueden tener requisitos adicionales de cumplimiento de la normativa y de divulgación. Por ejemplo, si la LLC es propiedad de una entidad extranjera, es posible que deba presentar el Formulario 5472 para informar sobre las transacciones entre la LLC y su titular extranjero.

Estado de la visa: los no ciudadanos que quieran administrar activamente su LLC dentro de EE. UU. deben mantener un estado de visa adecuado.

¿Cómo puede ayudar Stripe Atlas?

Stripe Atlas establece las bases legales de tu empresa para que puedas recaudar fondos, abrir una cuenta bancaria y aceptar pagos dentro de dos días hábiles desde cualquier parte del mundo.

Únete a más de 75,000 empresas constituidas mediante Atlas, las cuales incluyen Startups respaldadas por importantes inversores, como Y Combinator, a16z y General Catalyst.

Solicitud de ingreso a Atlas

Solicitar la creación de una empresa con Atlas toma menos de 10 minutos. Elegirás la estructura de tu empresa, confirmarás al instante si el nombre de tu empresa está disponible y añadirás hasta cuatro cofundadores. También decidirás cómo dividir el capital, reservar un fondo común para futuros inversores y empleados, nombrar directivos y, finalmente, firmar de forma electrónica todos tus documentos. Los cofundadores también recibirán correos electrónicos invitándolos a firmar de manera electrónica sus documentos.

Acepta pagos y operaciones bancarias antes de que llegue tu EIN

Después de constituir tu empresa, Atlas solicita tu EIN. Los fundadores con número de Seguro Social, dirección y número de teléfono celular de EE. UU. pueden optar por el trámite acelerado del IRS (Servicio de Impuestos Internos de los Estados Unidos), mientras que otros recibirán el trámite estándar, que puede tardar un poco más. Además, Atlas permite realizar pagos y operaciones bancarias antes de obtener tu EIN para que puedas empezar a aceptar pagos y realizar transacciones antes de recibir tu EIN.

Compra de acciones del fundador sin efectivo

Los fundadores pueden adquirir acciones iniciales utilizando su propiedad intelectual (por ejemplo, derechos de autor o patentes) en lugar de efectivo, con el comprobante de compra almacenado en tu Dashboard de Atlas. Tu propiedad intelectual debe tener un valor de $100 o menos para usar esta funcionalidad. Si posees una propiedad intelectual por encima de ese valor, consulta con un abogado antes de proceder.

Declaración automática de la elección de impuestos 83(b)

Los fundadores pueden presentar una solicitud de elección fiscal 83(b) para reducir el impuesto sobre la renta personal. Atlas la presentará por ti, ya seas un fundador estadounidense o extranjero, con correo certificado de USPS y seguimiento. Recibirás una solicitud de elección 83(b) firmada y un comprobante de presentación directamente en tu Dashboard de Stripe.

Documentos legales de empresas de primer nivel

Atlas proporciona todos los documentos legales que necesitas para empezar a gestionar tu empresa. Los documentos de la corporación Atlas C se elaboran en colaboración con Cooley, uno de los estudios jurídicos de capital de riesgo más importantes del mundo. Estos documentos están diseñados para ayudarte a recaudar fondos de inmediato y garantizar la protección legal de tu empresa, que cubren aspectos como la estructura de titularidad, la distribución del capital y el cumplimiento de la normativa fiscal.

Un año gratis de Stripe Payments, más $50,000 en créditos y descuentos para socios

Atlas colabora con socios de primer nivel para ofrecer a los fundadores descuentos y créditos no incluidos. Estos incluyen descuentos en herramientas esenciales para ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones de líderes del sector, como AWS, Carta y Perplexity. También te proporcionamos el agente registrado de Delaware que necesitas gratis durante el primer año. Además, como usuario de Atlas, accederás a beneficios adicionales de Stripe, lo que incluye hasta un año de procesamiento de pagos gratuito para un volumen de pagos de hasta $100,000.

Obtén más información sobre cómo Atlas puede ayudarte a preparar tu nueva empresa de forma rápida y sencilla y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.