Une LLC ou « limited liability company » (une société à responsabilité limitée) est une structure d’entreprise aux États-Unis qui associe des éléments propres aux corporations (sociétés) et aux partnerships (sociétés de personnes). Elle offre une protection de la responsabilité limitée, ce qui signifie que les actifs personnels des propriétaires sont protégés des dettes de l'entreprise et des actions en justice. Contrairement à une société, une LLC n’est pas tenue d’avoir une structure de gestion formelle telle qu’un conseil d’administration. Une LLC est gérée soit par ses membres soit par des gestionnaires désignés.

Lors de la création d’une LLC, l’une des premières décisions importantes à prendre est de savoir dans quel État s’immatriculer. Chaque État des États-Unis a ses propres avantages, réglementations et implications fiscales qui peuvent avoir un impact sur les opérations et la rentabilité de votre LLC. Qu'il s'agisse de l'environnement favorable aux entreprises du Delaware et du Wyoming ou des avantages fiscaux du Nevada, l'État dans lequel vous vous constituez en société peut avoir une incidence sur la responsabilité juridique de votre entreprise, sa santé financière et bien d'autres aspects.

Que vous soyez un entrepreneur basé aux États-Unis ou un entrepreneur international cherchant à pénétrer le marché américain, choisir l'État le mieux adapté pour votre LLC peut avoir un impact sur votre réussite à long terme. Nous verrons ci-dessous ce qu'offre chaque État pour la création d’une LLC et comment choisir le meilleur État pour votre entreprise.

Sommaire de cet article

- Pour quels types d’activités les LLC sont-elles les mieux adaptées ?

- Avantages et inconvénients de la création d’une LLC

- Principes de base de la fiscalité des LLC

- Comment choisir l’État le mieux adapté pour votre LLC

- Principaux États pour les LLC

- Création d’une LLC en tant que ressortissant non américain

Pour quels types d’activités les LLC sont-elles les mieux adaptées ?

Selon le Bureau du recensement des États-Unis, plus de 430 000 nouvelles entreprises ont été créées en juin 2024. Bien que les LLC conviennent à de nombreuses entreprises, elles ne sont peut-être pas la meilleure option pour toutes. Les entreprises qui recherchent un financement substantiel de capital-risque ou qui envisagent d’entrer en bourse peuvent trouver la constitution en société plus avantageuse. Les types d’entreprises suivants sont les plus susceptibles de bénéficier des caractéristiques d’une LLC.

Services professionnels : Les consultants, les indépendants, les comptables, les avocats et autres professionnels choisissent souvent une LLC pour la protection de leur responsabilité personnelle, qui sépare les actifs personnels des dettes et des obligations de l'entreprise.

Petites entreprises : De nombreuses petites entreprises choisissent une LLC pour sa simplicité et sa transparence fiscale (« pass-through »), grâce à laquelle les bénéfices et les pertes sont répercutés sur les déclarations fiscales personnelles des propriétaires, évitant ainsi la double imposition.

Secteur immobilier : Les investisseurs dans l'immobilier et les sociétés de gestion immobilière utilisent souvent des LLC pour détenir des propriétés. Elles offrent une protection en matière de responsabilité et des avantages fiscaux potentiels.

Startups : Les startups ayant un potentiel de croissance modéré à élevé peuvent préférer les LLC car elles offrent une flexibilité dans la structure de propriété et la distribution des bénéfices, ce qui les rend attrayantes pour les investisseurs potentiels.

Entreprises familiales : Les LLC peuvent être un bon choix pour les entreprises familiales, car elles permettent des arrangements flexibles de propriété et de gestion entre les membres de la famille tout en protégeant les actifs personnels.

Entreprises à haut risque : Les activités présentant des risques de responsabilité plus élevés, telles que la construction ou l’industrie manufacturière, peuvent bénéficier de la protection en matière de responsabilité offerte par les LLC.

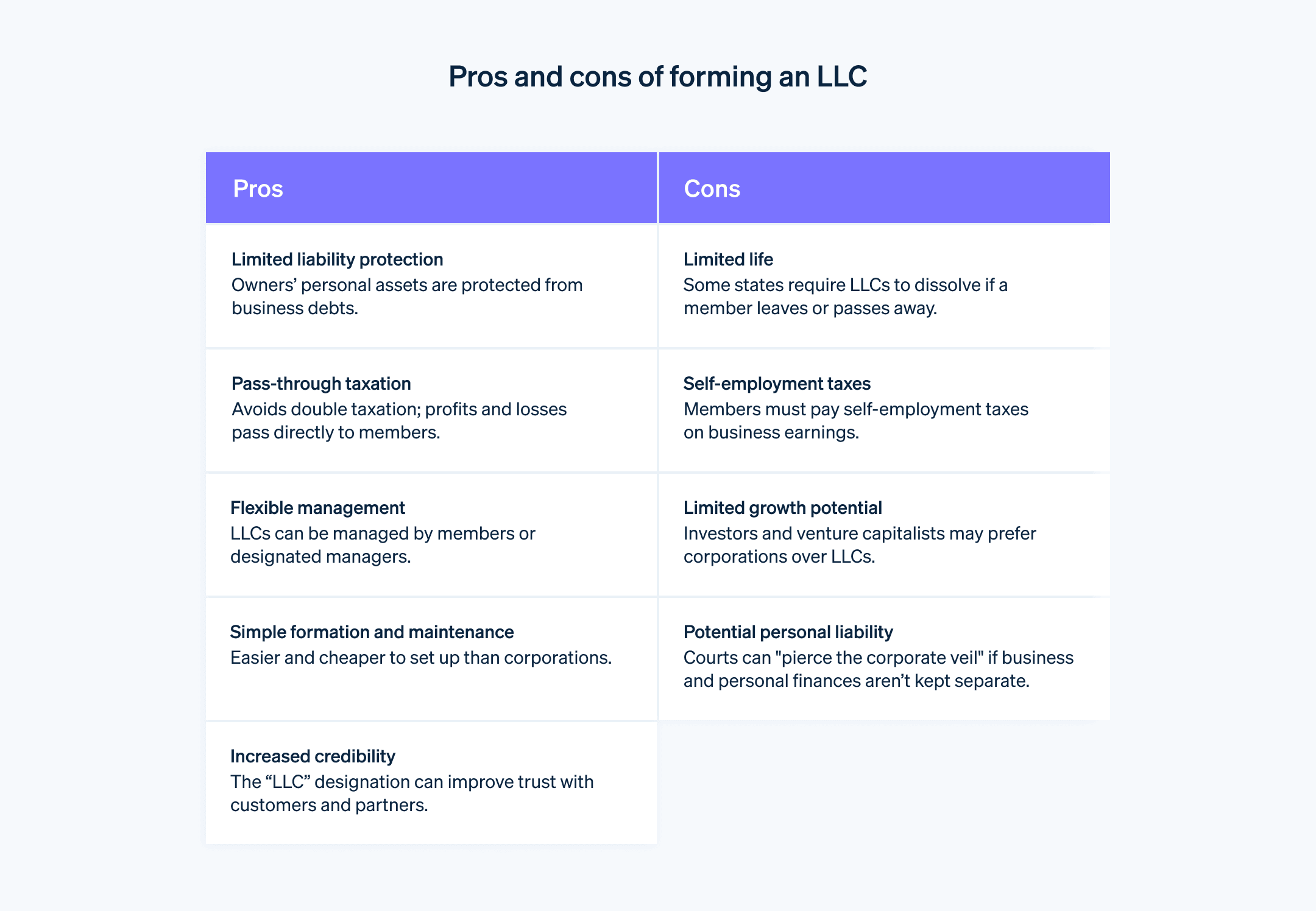

Avantages et inconvénients de la création d’une LLC

La constitution d’une LLC présente des avantages et des inconvénients, dont voici les principaux.

Avantages

Protection de la responsabilité limitée : Les membres ne sont pas personnellement responsables des dettes ou des obligations de la société.

Transparence fiscale (« pass-through ») : Les LLC évitent la double imposition en répercutant les bénéfices et les pertes directement sur les déclarations fiscales personnelles des membres.

Flexibilité : Les LLC disposent d’une flexibilité dans la structure de gestion, la distribution des bénéfices et les accords de propriété.

Simplicité : Les LLC sont généralement plus faciles et moins coûteuses à constituer et à gérer que les sociétés.

Crédibilité : Avoir un nom d’entreprise qui comprend « LLC » peut être synonyme de crédibilité et de professionnalisme pour les clients, les partenaires et les fournisseurs.

Inconvénients

Durée de vie limitée : Dans certains États, les LLC ont une durée de vie limitée et peuvent devoir être dissoutes en cas de départ ou de décès d’un membre.

Impôts sur le travail indépendant : Les membres qui participent activement à l'entreprise sont considérés comme des travailleurs indépendants et doivent payer les impôts sur le travail indépendant.

Potentiel de croissance limité : Les LLC ne sont peut-être pas aussi attrayantes que les sociétés pour les investisseurs en capital-risque ou les investisseurs providentiels, ce qui pourrait limiter leur potentiel de croissance.

Risque de responsabilité personnelle : Dans de rares cas, les tribunaux peuvent « percer le voile de la société » et tenir les membres personnellement responsables s'ils ne maintiennent pas la séparation entre les actifs personnels et professionnels ou s'ils se livrent à des activités frauduleuses.

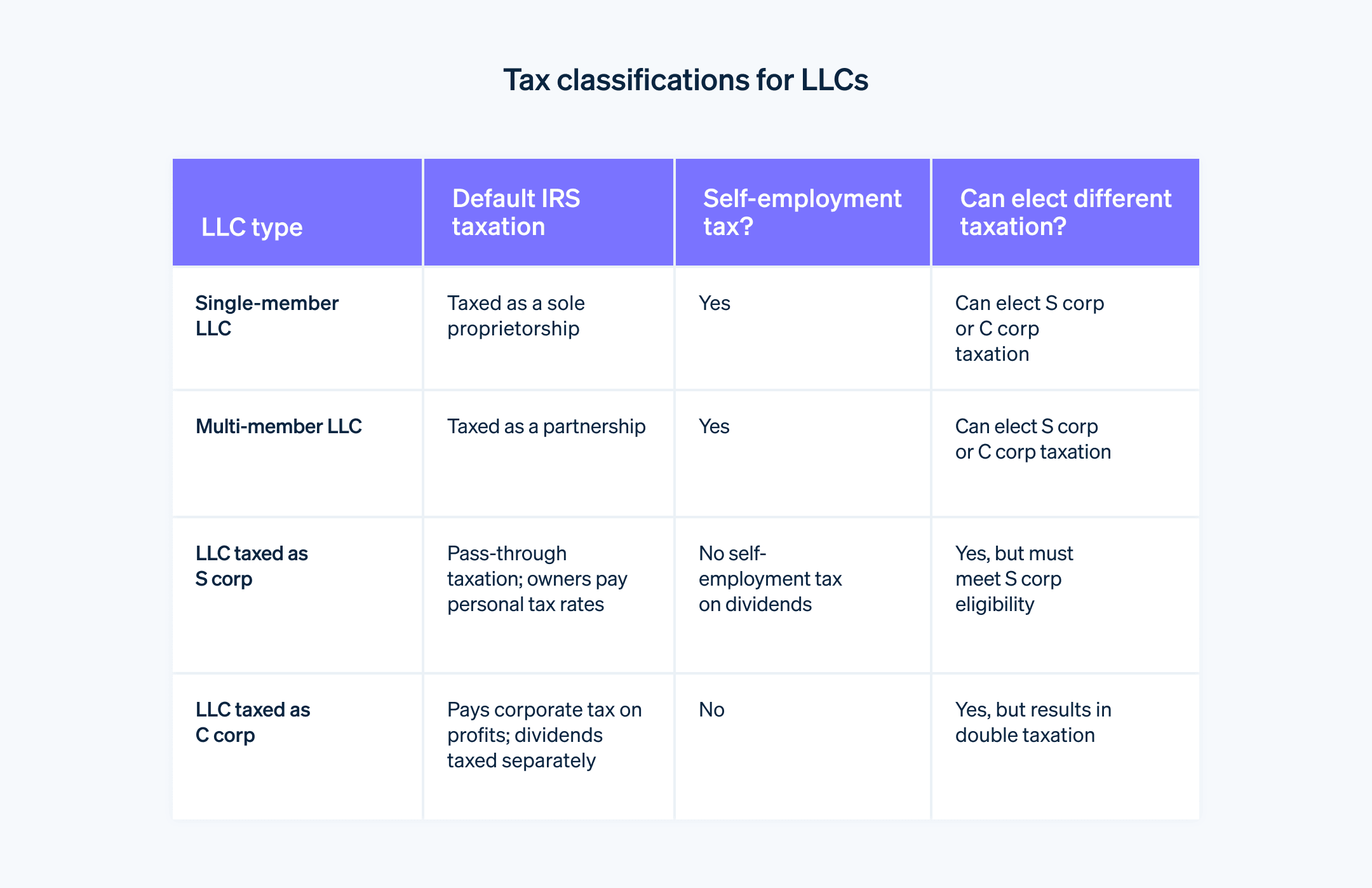

Principes de base de la fiscalité des LLC

La fiscalité d’une LLC dépend du nombre de membres (propriétaires) et de la classification fiscale choisie. Lorsque vous choisissez une classification fiscale pour votre LLC, il est préférable de consulter un professionnel de la fiscalité au sujet de votre situation et de vos objectifs spécifiques, car votre classification peut avoir un impact considérable sur votre charge fiscale globale et votre situation financière.

LLC à membre unique

Désignation de l’IRS : Par défaut, l'IRS traite les LLC à membre unique comme des entités non prises en compte, ce qui signifie que les revenus et les dépenses de l’entreprise sont déclarés dans la déclaration de revenus personnelle du propriétaire (Formulaire 1040, Annexe C).

Impôts sur le travail indépendant : Le propriétaire paie des impôts sur le travail indépendant sur les bénéfices de la LLC.

Changement de statut fiscal : Le propriétaire peut choisir de faire taxer la LLC en tant que société de type S ou de type C en déposant les formulaires appropriés auprès de l'IRS.

LLC à plusieurs membres

Désignation de l’IRS : Par défaut, les LLC comptant plusieurs membres sont imposées comme des sociétés de personnes. La LLC dépose une déclaration d’information (formulaire 1065) pour déclarer les revenus et les pertes à l'IRS, mais l’entreprise elle-même ne paie pas d’impôts sur le revenu. Chaque membre déclare sa part des revenus et des pertes (en fonction de son pourcentage de participation, part indiquée dans l'Annexe K-1 envoyée chaque année) dans sa déclaration de revenus personnelle.

Impôts sur le travail indépendant : Chaque membre paie des impôts sur le travail indépendant sur sa part des bénéfices de la LLC.

Changement de statut fiscal : Les LLC à plusieurs membres peuvent choisir d’être imposées comme une société de type S ou de type C en déposant les formulaires nécessaires auprès de l’IRS.

Autres classifications fiscales

Société de type S : Choisir d’être imposé en tant que société de type S offre des avantages fiscaux potentiels en permettant aux propriétaires de recevoir un salaire et des dividendes, ce qui peut réduire les impôts sur le travail indépendant.

Société de type C : Choisir d’être imposé en tant que société de type C signifie être soumis à une double imposition. La société devra payer l’impôt sur ses bénéfices et les actionnaires devront également payer l’impôt sur les dividendes reçus.

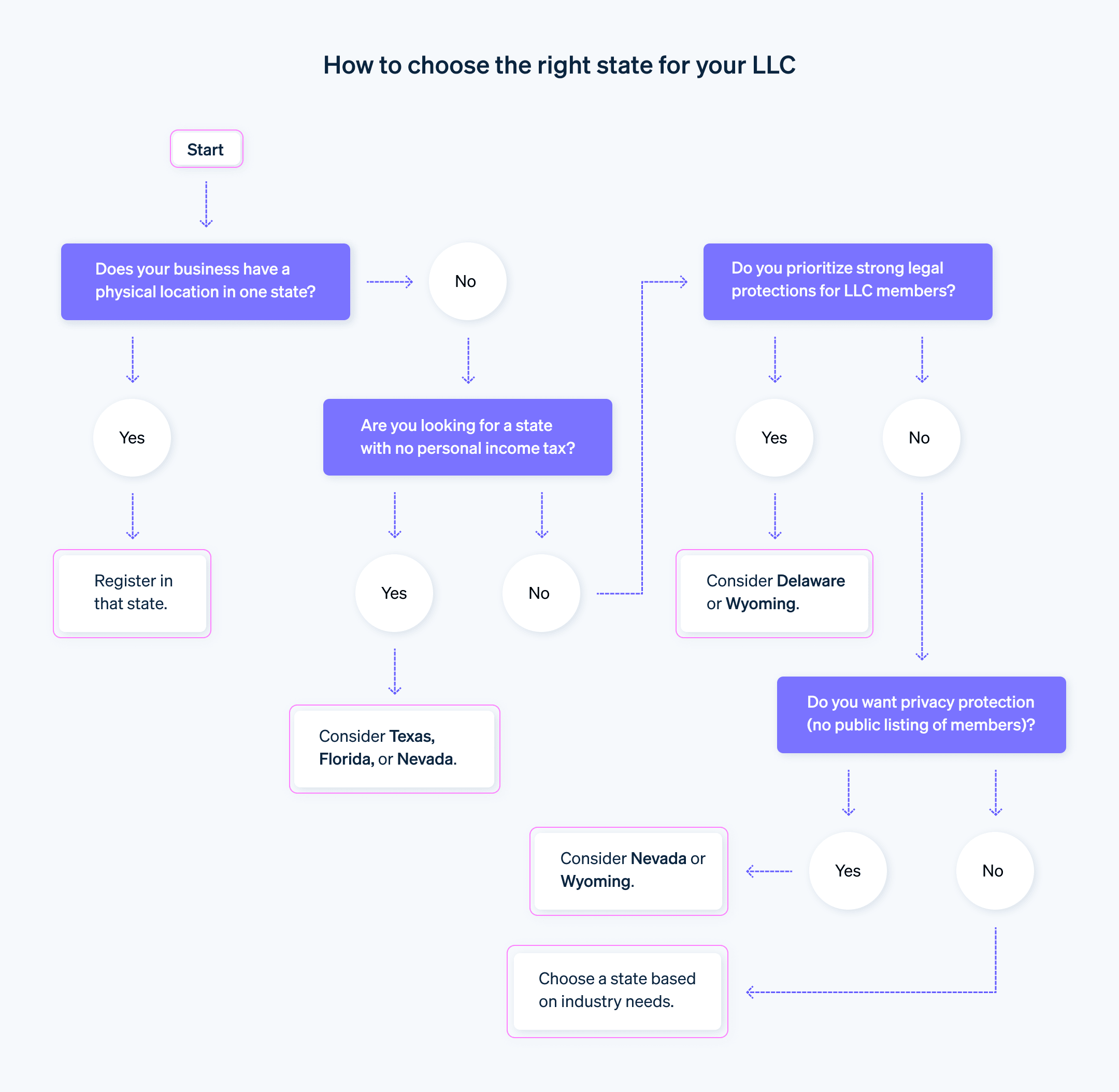

Comment choisir l’État le mieux adapté pour votre LLC

Lorsque vous choisissez l’État dans lequel immatriculer votre LLC, il est conseillé de consulter un avocat d’affaires ou un professionnel de la fiscalité qui comprend les nuances des lois sur les LLC spécifiques à chaque État et peut vous fournir des conseils personnalisés. Outre les conseils d’un professionnel, tenez compte des facteurs suivants pour déterminer l’État le mieux adapté aux besoins de votre entreprise.

Présence physique : Si votre entreprise dispose d’un magasin, d’un bureau ou d’opérations importantes dans un État donné, il est judicieux d’immatriculer votre LLC dans cet État, car vous devrez vous conformer aux lois et exigences fiscales locales, quel que soit le lieu où la LLC est officiellement constituée.

Impôts de l’État : Tenez compte de l’environnement fiscal de l’État. Certains États comme le Texas, la Floride et le Nevada ne prélèvent pas d’impôts sur le revenu des particuliers, ce qui peut être avantageux selon la structure fiscale de votre LLC.

Lois spécifiques à l’État : Chaque État possède son propre ensemble de lois et de réglementations régissant différents aspects des LLC, tels que la protection en matière de responsabilité, les exigences en matière de déclaration et la gouvernance. Certains États, comme le Delaware et le Nevada, sont réputés pour leurs lois favorables aux entreprises et leur jurisprudence bien établie qui protège les membres des LLC.

Coûts : Chaque État définit ses propres frais de constitution initiale, de rapport annuel, de taxe de franchise et autres coûts associés à la gestion d’une LLC. Ces frais varient considérablement d’un État à l’autre.

Considérations pour les investisseurs : Si vous recherchez des investissements, certains États pourraient présenter plus d'avantages pour les investisseurs. Par exemple, de nombreux investisseurs préfèrent le Delaware pour son système juridique prévisible et son vaste corpus de droit des sociétés.

Confidentialité : Certains États, comme le Wyoming et le Nevada, offrent une meilleure protection de la vie privée aux propriétaires de LLC et n’exigent pas la divulgation d’informations sur les membres dans les déclarations publiques.

Besoins futurs de l’entreprise : Tenez compte de l’évolutivité de votre entreprise et de vos besoins futurs. Si vous envisagez de vous implanter dans plusieurs États, songez à choisir un État dont l’environnement réglementaire facilite l’expansion.

Commodité et familiarité : L’immatriculation d’une LLC dans votre État d’origine peut offrir l'avantage de la commodité et de la familiarité avec les lois et pratiques locales. Cela peut également simplifier vos opérations si la plupart de vos activités commerciales et bancaires sont locales.

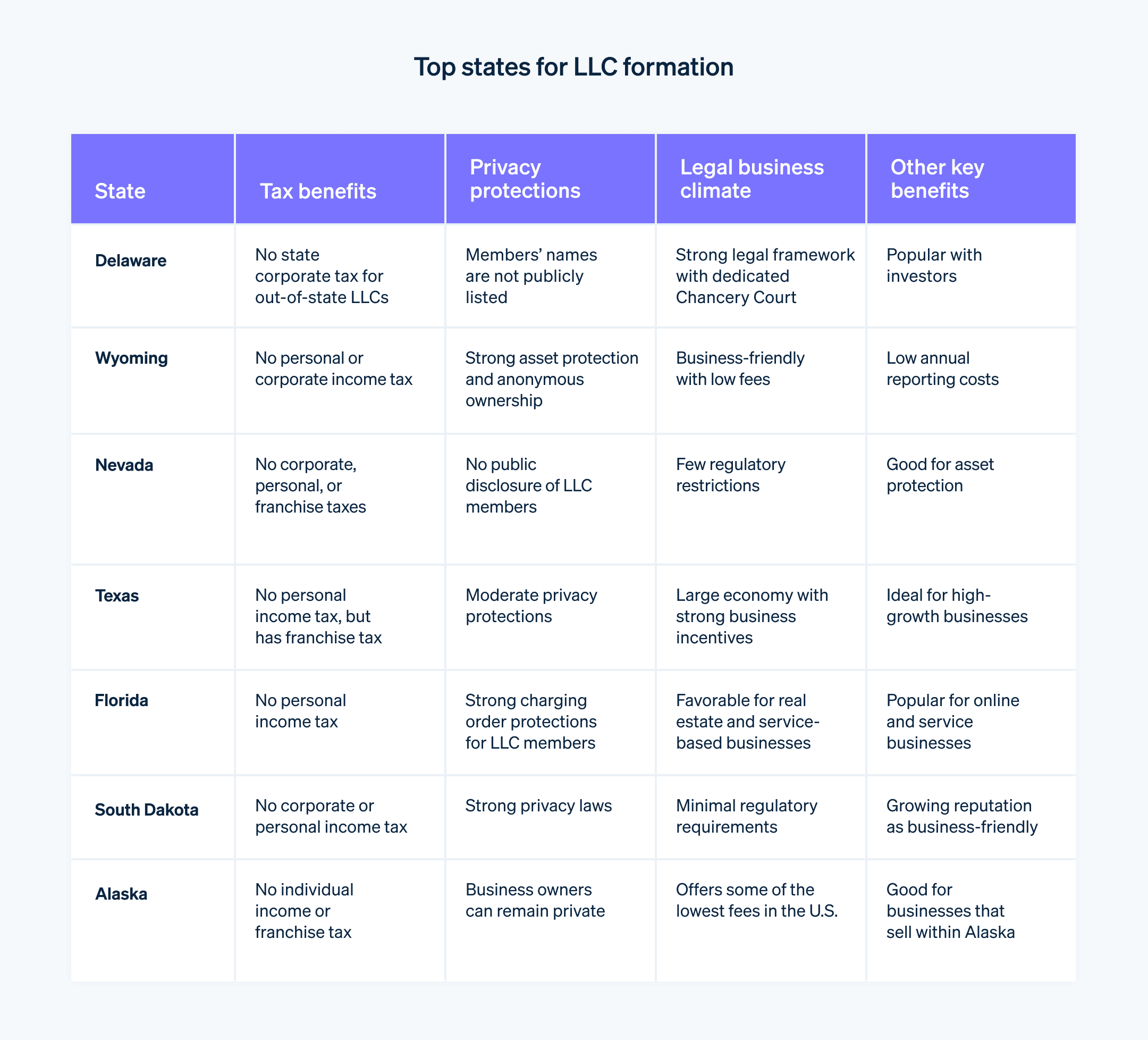

Principaux États pour les LLC

Plusieurs États offrent aux LLC un environnement commercial, des protections juridiques et des politiques fiscales favorables. Voici quelques-uns des meilleurs États pour les LLC.

Delaware : Le Delaware est réputé pour ses lois commerciales avancées et flexibles, en particulier en matière de droit des sociétés. De nombreuses grandes sociétés et LLC préfèrent le Delaware en raison de son tribunal (Chancery Court) bien établi, qui traite exclusivement du droit des affaires et permet de résoudre rapidement les litiges entre entreprises. Le Delaware ne prélève pas d’impôts sur les sociétés pour les entités du Delaware qui exercent leurs activités hors de l’État et n’exige pas que les membres d’une LLC mentionnent leur nom publiquement. Il propose également une structure qui permet des entités distinctes (series) sous une même LLC.

Wyoming : Le Wyoming dispose de lois strictes sur la protection des actifs et de la vie privée, y compris la protection des ordonnances constitutives de charge pour les membres de la LLC et la possibilité de détenir une LLC dans l'anonymat par le biais d’une fiducie. Ce fut le premier État à créer la LLC et il continue d’être un territoire favorable aux entreprises avec peu de contraintes réglementaires. Le Wyoming ne prélève pas d’impôts sur le revenu des particuliers ou des sociétés, ni de taxe de franchise, et perçoit des frais peu élevés pour l’exploitation des entreprises.

Nevada : Le Nevada dispose de lois strictes en matière de protection des actifs et de la vie privée. Il n’exige pas la divulgation des membres de la LLC et comporte peu de restrictions sur la gestion et la propriété des LLC. Le Nevada ne prélève pas d’impôts sur le revenu des sociétés, ni d’impôts sur le revenu des particuliers, ni de taxe de franchise.

Texas : Le Texas dispose d’un grand marché, d’une économie forte et d’un environnement favorable aux entreprises avec de nombreuses incitations pour les petites entreprises et les startups. Le Texas ne prélève pas d’impôts sur le revenu des particuliers, et ses impôts sur les sociétés sont relativement bas, bien qu’il ait une taxe de franchise basée sur les revenus. Au Texas, les LLC peuvent être gérées par les membres ou par les gestionnaires, et la constitution d'une LLC n'exige aucune annonce légale, ce qui représente un gain de temps et d'argent pour les entreprises.

Floride : La Floride dispose d'une économie florissante et d'une structure fiscale favorable, sans impôts sur le revenu des particuliers. À l’instar du Delaware, elle autorise des entités distinctes (series) sous une même LLC. Elle dispose également d’une protection des ordonnances constitutives de charge pour les membres de la LLC, qui protège les actifs personnels de toute responsabilité. C'est une structure particulièrement populaire auprès des investisseurs immobiliers et des entreprises de services.

Dakota du Sud : Le Dakota du Sud commence à être reconnu pour son climat d’affaires favorable, comprenant notamment des exigences réglementaires minimales et des lois strictes sur la protection de la vie privée. Il ne prélève pas d’impôts sur le revenu des sociétés ou des particuliers, perçoit des frais peu élevés pour la création d’entreprise et propose des structures de fiducie uniques pour une protection supplémentaire des actifs.

Alaska : L’Alaska est unique en raison de l’absence de taxe sur les ventes prélevée par l'État, ce qui peut être avantageux pour les entreprises qui y réalisent une grande partie de leurs ventes. Les autres incitations fiscales de l’Alaska comprennent l’absence d’impôts sur le revenu des particuliers ou d'une taxe de franchise. La faible densité de population de l’État et l’abondance de ses ressources naturelles peuvent être un avantage pour certains types d’entreprises.

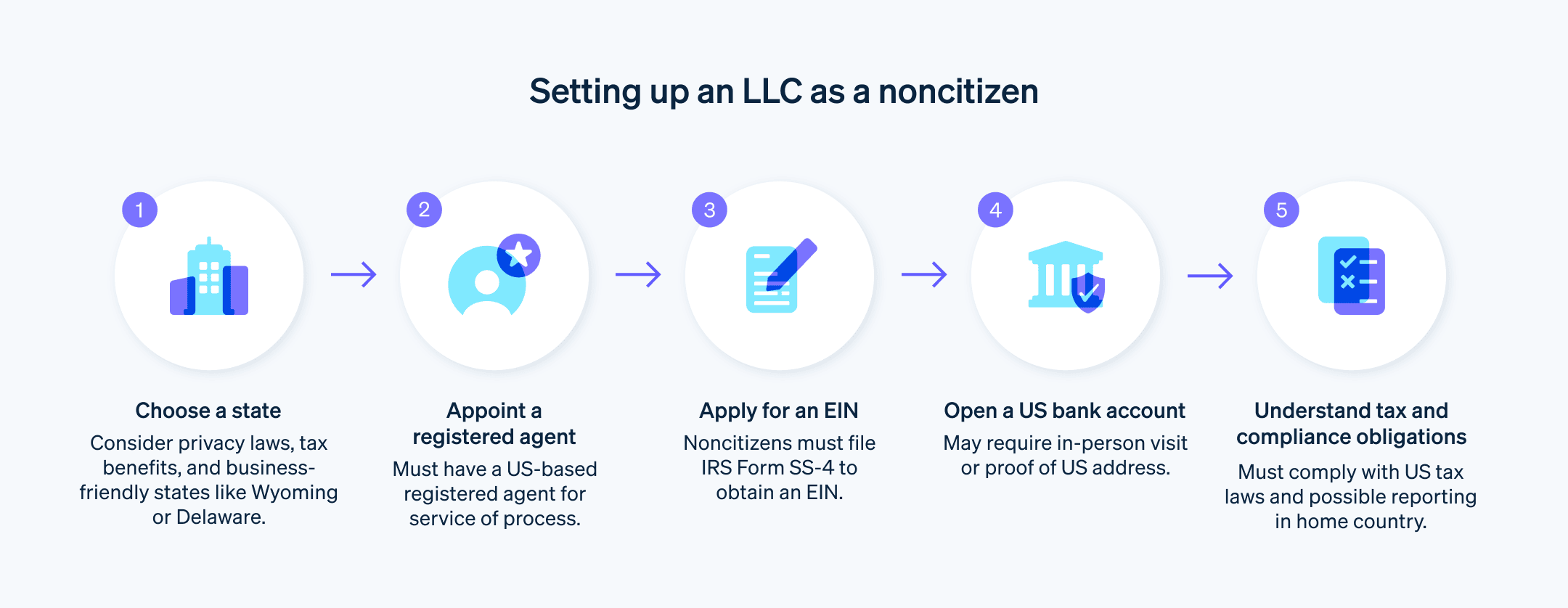

Création d’une LLC en tant que ressortissant non américain

Bien que les ressortissants d'autres pays puissent créer une LLC aux États-Unis, le processus implique une planification minutieuse et le respect des obligations légales et fiscales. Pour vous aider à gérer ce processus, envisagez de consulter des experts juridiques et financiers qui connaissent à la fois le droit des affaires américain et international. Voici un aperçu rapide des différences dans le processus de création d’une LLC pour les ressortissants non américains.

Exigences en matière d’identification : Les ressortissants non américains ne disposant pas d’un numéro de sécurité sociale (SSN) permettant d’obtenir un numéro d’identification d’employeur (EIN), ils doivent demander un numéro EIN en remplissant le Formulaire SS-4 de l'IRS (et en relançant l'IRS par téléphone, si nécessaire).

Difficultés bancaires : L’ouverture d’un compte bancaire pour une LLC a tendance à être plus compliquée pour les ressortissants non américains. La plupart des banques américaines exigent que la personne ouvrant le compte soit physiquement présente et qu’elle fournisse la preuve d’une adresse aux États-Unis, ce qui peut être difficile pour les non-résidents. Les ressortissants non américains peuvent avoir besoin de se rendre aux États-Unis pour satisfaire ces exigences.

Exigences relatives à l’agent agréé : Les citoyens américains et les ressortissants non américains ont tous besoin d’un agent agréé pour leur LLC, mais les ressortissants non américains qui n’ont pas une adresse physique aux États-Unis doivent souvent utiliser un service d’agent agréé plutôt que d’attribuer ce rôle en interne.

Obligations fiscales : Les ressortissants non américains peuvent faire face à des obligations fiscales plus compliquées et plus coûteuses. Ils sont soumis aux impôts américains sur les revenus produits par la LLC et peuvent également devoir déclarer et payer des impôts dans leur pays d’origine. Les ressortissants non américains doivent également se conformer aux lois fiscales telles que la Foreign Account Tax Compliance Act (FATCA).

Propriété et gestion : Il n’y a pas de conditions de citoyenneté ou de résidence pour être membre d’une LLC, mais la présence de membres étrangers peut affecter l’admissibilité de la LLC à certaines classifications fiscales. Les sociétés de type S, par exemple, ne peuvent avoir que des citoyens américains ou des résidents permanents comme actionnaires.

Conformité et déclaration : Les ressortissants non américains peuvent être soumis à des exigences supplémentaires en matière de conformité et de déclaration. Par exemple, si la LLC est détenue par une entité étrangère, elle devra peut-être remplir un Formulaire 5472 pour déclarer les transactions entre la LLC et son propriétaire étranger.

Statut du visa : Les ressortissants non américains qui souhaitent gérer activement leur LLC aux États-Unis doivent conserver un statut de visa approprié.

Comment Stripe Atlas peut aider

Stripe Atlas met en place les bases juridiques de votre entreprise afin que vous puissiez collecter des fonds, ouvrir un compte bancaire et accepter des paiements sous deux jours ouvrables depuis n’importe où dans le monde.

Rejoignez plus de 75 000 entreprises incorporées sur Atlas, y compris des startups soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

L’inscription sur Atlas

La création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisissez la structure de votre entreprise, vérifiez instantanément si le nom de votre entreprise est disponible et ajoutez jusqu’à quatre cofondateurs. Vous décidez également de la répartition du capital, réservez une partie du capital pour les futurs investisseurs et employés, nommez les dirigeants, puis signez électroniquement tous vos documents. Tous les cofondateurs recevront également un e-mail les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuer des opérations bancaires avant l’obtention de votre EIN

Après avoir créé votre entreprise, Atlas vous demande votre numéro EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable originaire des États-Unis peuvent bénéficier d’un processus de traitement accéléré par l’IRS, tandis que les autres bénéficieront d’un processus de traitement standard qui peut prendre un peu plus de temps. De plus, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention du numéro EIN, afin que vous puissiez commencer à accepter des paiements et à effectuer des transactions avant que votre numéro EIN ne vous soit attribué.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) plutôt que de l’argent liquide, la preuve d’achat étant sauvegardée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 $ ou moins pour utiliser cette fonctionnalité ; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de procéder.

Déclaration automatique relative au formulaire d’élection fiscale 83(b)

Les fondateurs peuvent déposer un formulaire 83(b) pour réduire l’impôt sur le revenu des personnes physiques. Atlas se chargera de l’envoyer en recommandé USPS avec suivi, que vous soyez un fondateur originaire des États-Unis ou non. Vous recevrez un formulaire 83(b) signé et une preuve de déclaration directement dans votre Dashboard Stripe.

Documents juridiques de l’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour commencer à gérer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la distribution des actions et la conformité fiscale.

Une année gratuite de Stripe Payments, plus 50 000 $ en crédits et remises partenaires

Atlas collabore avec des partenaires de premier plan pour offrir aux fondateurs des remises et des crédits exclusifs. Profitez de réductions sur les outils indispensables en matière d’ingénierie, de fiscalité, finance de conformité et gestion, grâce à des partenaires de renom comme AWS, Carta et Perplexity. Nous vous fournissons également gratuitement, durant votre première année, l’agent enregistré requis dans le Delaware. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, incluant jusqu’à un an de traitement des paiements gratuit pour un volume maximal de 100 000 $.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.