現在、カード支払いはよく使用されている決済手段の 1 つです。この記事では、さまざまなカード支払いの種類、カード支払いの仕組み、そして利用者やあらゆる規模の企業におけるカード支払いのメリットをご紹介します。

この記事の内容

- カード支払いとは

- カード支払いの種類

- POS でのカード支払いの仕組み

- オンラインカード支払いの仕組み

- 企業にとってのカード支払いのメリット

- カード支払いのコスト

- カード支払いの引き落としのタイミング

- 銀行口座に十分な資金がない場合のカード支払い

カード支払いとは

カード支払いは、利用者が POS またはオンラインで、デビットカードまたはクレジットカードを使用して購入代金を支払うキャッシュレス決済手段です。デビットカードで支払う場合は銀行口座から直接引き落とされ、クレジットカードで支払う場合は後日請求されます。カード支払いはすばやく簡単に利用でき、購入プロセスをスピードアップできるため、ほとんどの企業が採用しています。

カード支払いの種類

POS またはオンラインで企業が利用者に提供できるカード支払いには、さまざまな種類があります。一般的な方法の一つがデビットカードです。クレジットカードという選択肢もあります。クレジットカードでは、後日 (通常は月末)、利用者の口座に請求され、一般的には報酬プログラムなどの付加的なメリットがあります。

NFC 技術を使用した非接触型決済も一般的な方法として広まっています。この方法では、リーダーにカードをタップするだけで、金額が自動的に引き落とされます。スマートフォンやスマートウォッチを使ったモバイル決済も一般的になってきています。Stripe を使用した決済手段と収益最適化についてはこちらをご覧ください。

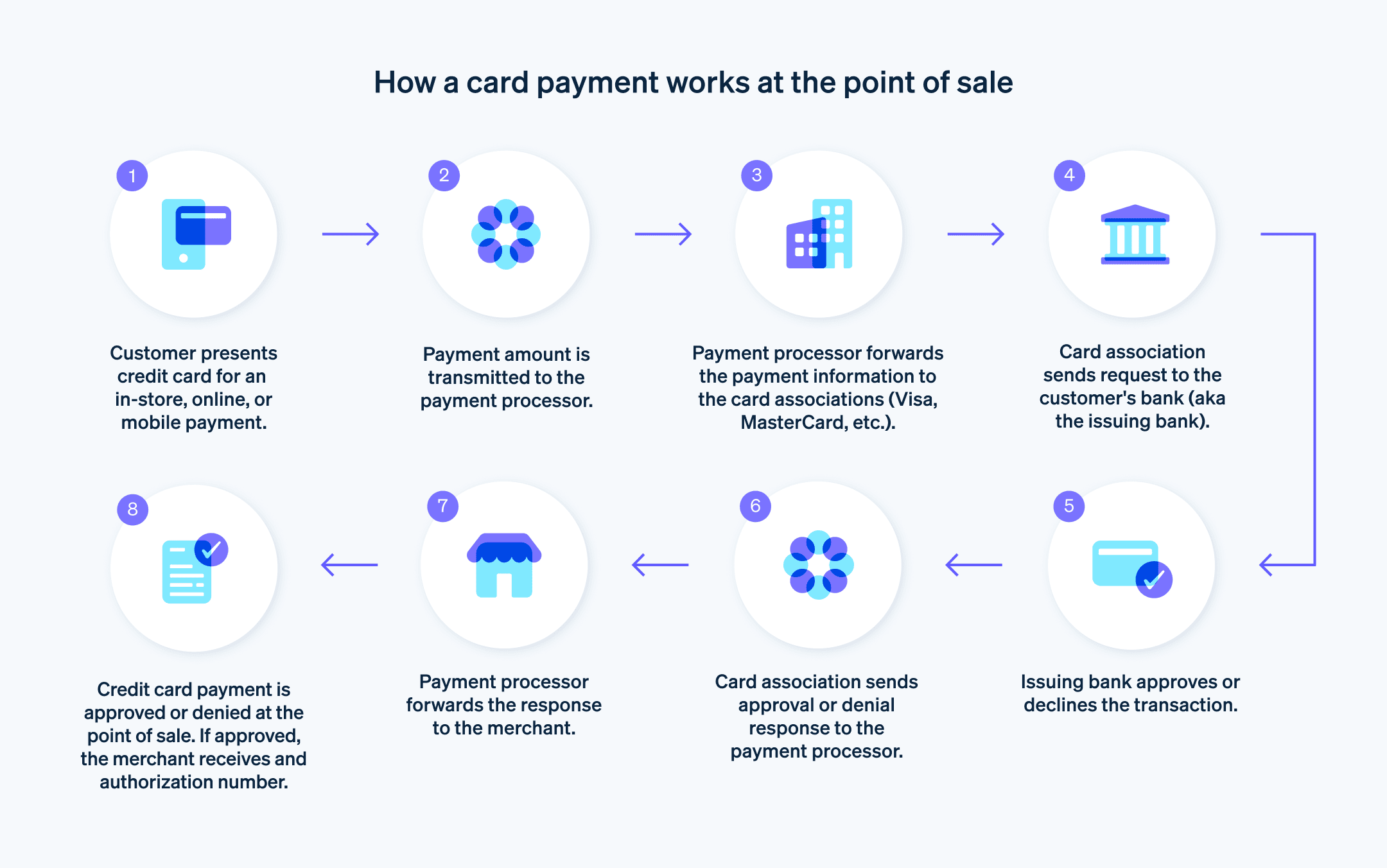

POS でのカード支払いの仕組み

POS を使用してカード支払いを行うには、リーダーにカードを挿入またはタップします。するとリーダーは、カード上の情報をすべて読み取り、それを決済代行業者に送信します。決済代行業者は、ゲートウェイからのリクエストを処理し、取引を承認し、利用者の銀行口座に十分な資金があるかどうかをチェックします。取引が承認されると、利用者の口座から企業の口座に送金されます。通常、このプロセスには数秒しかかかりません。

オンラインカード支払いの仕組み

オンラインでクレジットカードやデビットカードを使用して支払いをすることもできます。デビットカードには、Maestro や Visa などのプロバイダーの共同バッジが必要です。企業は、オンラインでクレジットカード決済を処理して取引情報を銀行と共有するペイメントゲートウェイと連携している必要があります。

利用者はクレジットカードでの支払いを選択し、クレジットカード番号、有効期限、セキュリティコードを入力し、支払いを確定する必要があります。2021 年に導入されたオンラインでのカード支払いのセキュリティ基準である 3D セキュア (3DS) プロセスにより、利用者は支払いの最終ステップで、TAN (取引番号) やパスワードの入力、またはアプリや指紋の利用 (方法は銀行によって異なる) による支払いの確認を行うことが必要です。ゲートウェイによる簡単なチェックの後に支払いが完了します。このステップが導入されたことで、クレジットカードによるオンライン決済がさらに安全になりました。

企業にとってのカード支払いのメリット

カード支払いは利用者にとって便利なだけではありません。企業も、決済処理を簡単に行えるようになります。カード支払いはすばやく効率的で信頼性が高いため、企業はより多くの顧客にサービスを提供できます。

さらに、カード支払いではセキュリティも強化されます。取引はすべて電子的に処理され、カードによる取引はすべて暗号化されるため、第三者が取引情報を操作することはできません。そのため、偽札が使用されたり現金が盗まれたりするリスクがなくなります。カード支払いシステムには不正利用検知ソフトウェアが搭載されており、不正取引から企業を守ります。また、利用者はカードで支払いを行う場合に購入する量が多くなる傾向があるため、企業は収益を増やすこともできます。

企業にとっての大きなメリットの 1 つは、即座にカードから引き落とされるため、代金をすばやく受け取ることができる点です。カード支払いシステムでは、利用者の習慣に関する情報も得られます。企業は利用者の購買習慣を詳しく理解、分析して、頻繁に購入される商品や、顧客の間で人気がある場所を判断することができます。これにより、マーケティング戦略を調整したり、顧客のニーズを満たす新製品を開発したりできるようになります。

カード支払いのコスト

企業にとってのカード支払いにおける正確なコストは、ペイメントプロバイダーや売上高など、さまざまな要因によって異なります。

POS での決済を受け付けるためのカードリーダーの設定に、1 回限りの初期費用がかかる場合があります。この場合、モデルやメーカーによって異なりますが、通常は 50 ~ 500 ユーロかかります。ペイメントプロバイダーから月単位または年単位で手数料を請求される場合もあります。手数料はプロバイダーによって異なるため、比較することが重要です。

取引手数料も重要な要素です。これは、利用者の支払いを処理する際に支払う必要がある手数料です。プロバイダーのカードを使用する場合、取引の 1 ~ 3 % の手数料がかかります。料金体系や内訳はプロバイダーによって異なります。企業が支払うべき固定費と変動費については、事前にプロバイダーに確認する必要があります。

カード支払いの引き落としのタイミング

引き落としが行われるまでの時間は、カードの種類 (クレジットカード、デビットカードなど) や企業の決済システムによって異なります。一般的には、ジロカード (デビットカード) の場合は数分から遅くとも翌営業日までに引き落とされ、クレジットカードでの支払いの場合は 1 営業日から数日かかります。

カード支払いの引き落としが行われるまでの時間については、他にもいくつかの要因が影響します。たとえば、金額が大きい場合や国際的な取引の場合は、企業の口座に着金するまでに時間がかかることがあります。支払いが週末や祝祭日の前後に行われた場合も、引き落とし処理に時間がかかることがあります。

銀行口座に十分な資金がない場合のカード支払い

利用者が POS でカード支払いをしようとしたものの口座に十分な資金がない場合、決済は自動的に拒否されます。電子的なキャッシュの処理では、利用者の銀行に対して電子的な接続を確立し、十分な資金があるかどうかをチェックします。これは数秒以内で行われます。支払いに対応できる残高がない場合、支払いは自動的に拒否されます。企業にとっては、支払いの不履行を回避できることになります。この場合、利用者は現金など別の方法で支払う必要があります。これはオンライン注文でも同様で、十分な資金がない場合はペイメントプロバイダーによって取引が自動的に拒否されます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。