La variedad de regímenes del impuesto sobre el valor añadido (IVA) exclusivos de cada país de la Unión Europea (UE) puede hacer que la gestión de la venta a distancia sea especialmente difícil. Para evitar errores y sanciones fiscales, las empresas de comercio electrónico de Francia deben conocer las normas específicas en materia de IVA de cada país al que venden. En este artículo veremos cómo las empresas pueden gestionar el IVA cuando venden a distancia.

¿De qué trata este artículo?

- ¿Cómo afecta el IVA a la venta a distancia?

- ¿Quién tiene que declarar el IVA de la venta a distancia?

- ¿Cuáles son las normas de IVA para los vendedores a distancia?

- ¿Cuáles son los umbrales de IVA para las ventas online?

- ¿Cómo declaro el IVA de la venta a distancia?

¿Cómo afecta el IVA a las ventas a distancia?

Cuando las empresas realizan ventas a través de plataformas de comercio electrónico, son responsables de declarar y pagar el IVA, de la misma manera que lo harían con las transacciones tradicionales en persona. Sin embargo, en la venta a distancia, la residencia del proveedor, vendedor o cliente puede afectar al tipo de IVA aplicable.

La naturaleza internacional de las ventas en línea puede plantear numerosos desafíos relacionados con los impuestos, incluida la determinación del lugar de tributación, el tipo de IVA y los requisitos de declaración. Los vendedores a distancia deben mantenerse informados sobre los cambios legislativos para garantizar el cumplimiento tributario y evitar posibles sanciones.

¿Quién tiene que declarar el IVA de la venta a distancia?

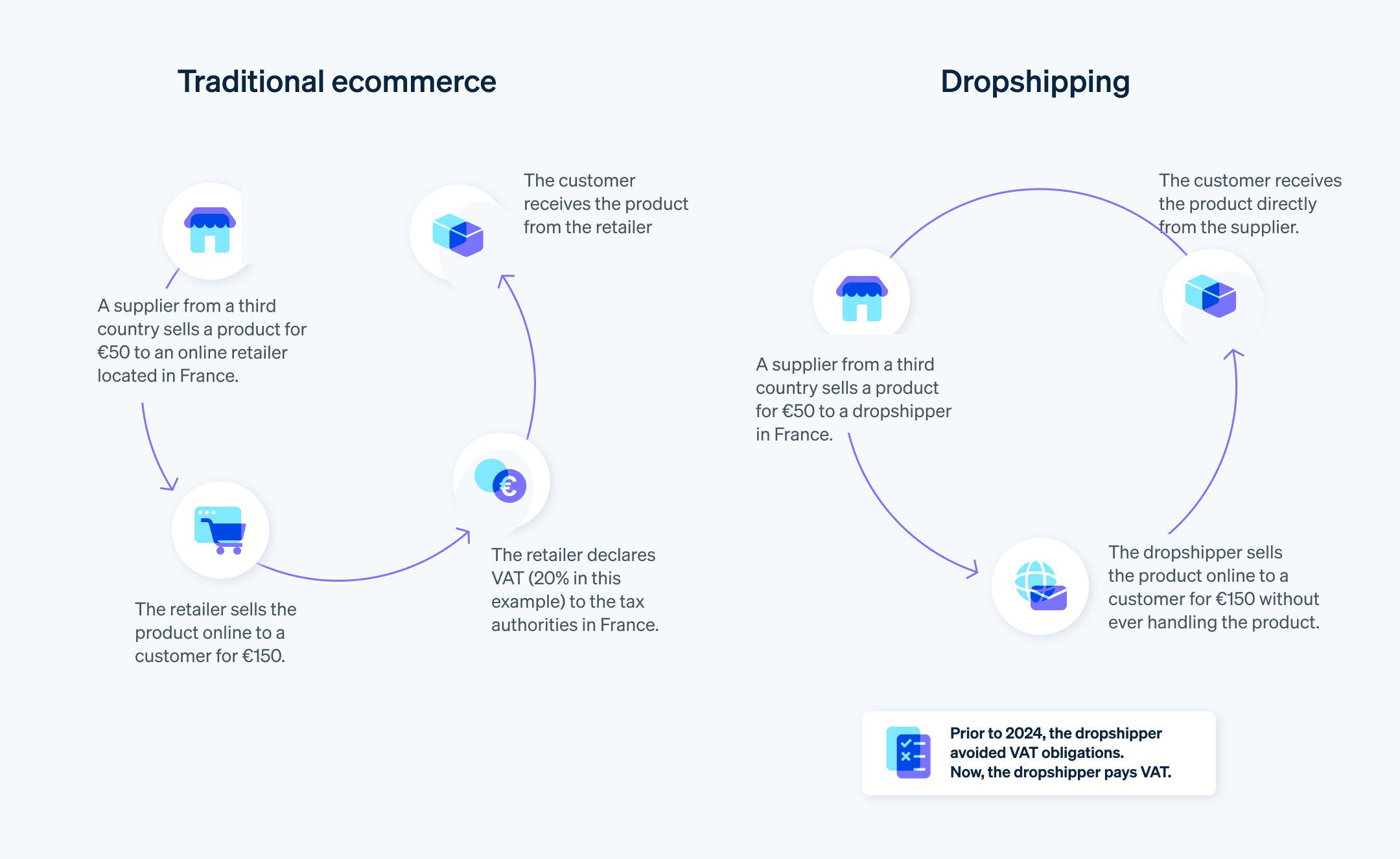

El IVA se aplica a todas las ventas a distancia que se realicen en Francia, tanto el comercio electrónico tradicional como las ventas de dropshipping. Los vendedores en línea, ya sean empresas o particulares, son responsables del pago del IVA.

Con Stripe Tax, las empresas pueden automatizar las declaraciones de IVA para ventas a distancia con un solo clic. Una variedad de herramientas garantizan el cumplimiento a través de una solución confiable y fácil de integrar.

¿Cuáles son las normas en materia de IVA para los vendedores a distancia?

Desde el 1 de julio de 2021, la ventanilla única del IVA simplifica las normas sobre el IVA para las ventas a distancia dentro de la UE.

Como resultado, las empresas pagan el IVA en sus propios países (por ejemplo, una empresa de Francia paga el IVA en Francia) sobre todas las ventas hasta un cierto límite. Una vez alcanzado ese umbral de ventas, las empresas pagan el IVA en los países a los que venden (por ejemplo, una empresa en Francia que vende a un cliente en Alemania paga el IVA en Alemania). Las empresas pagan y declaran todos los impuestos a través del portal de ventanilla única.

Para luchar contra el fraude fiscal y las pérdidas de ingresos derivadas de la venta a distancia, Francia, al igual que otros países miembros, introdujo nuevas medidas de control y lucha contra el fraude en 2024. El objetivo específico de estas medidas es reforzar los requisitos de información para las plataformas en línea y mejorar la trazabilidad de las transacciones.

La Ley de Finanzas de 2024: Nuevas medidas y objetivos

En respuesta al crecimiento del comercio electrónico y de los complejos modelos de negocio en línea, como el dropshipping, el gobierno de Francia promulgó la Ley de Finanzas de 2024. Sus reglamentos y requisitos de información se centran específicamente en la venta a distancia de bienes importados de terceros países. Estas medidas tienen por objeto:

- Garantizar la tributación justa de todas las transacciones

- Combatir el fraude fiscal

- Evitar la erosión de la base imponible

- Mejorar el control fiscal en el sector del comercio electrónico

- Mejorar la trazabilidad de las transacciones

- Aumentar la rendición de cuentas de las plataformas en línea

- Recuperar los ingresos fiscales perdidos

- Fomentar una competencia más leal entre los participantes en el mercado

- Simplificar el cobro del IVA en las transacciones en línea

Las empresas, tanto si están ubicadas en Francia como en el extranjero, ahora deben ajustar sus prácticas comerciales para cumplir con los nuevos requisitos de la legislación.

Dropshipping y evasión del IVA

La evolución del comercio minorista en línea ha hecho posible que las empresas de dropshipping eviten las obligaciones de IVA mediante la venta de productos que se envían directamente de un proveedor en un país no perteneciente a la UE. Sin embargo, la legislación francesa ahora impide que los dropshippers eludan sus obligaciones en materia de IVA.

Artículo 112, I-A y G de la Ley de Finanzas de 2024 especifica que cuando no se cumplen las condiciones para la tributación de la importación, el IVA se devenga en Francia y es responsabilidad del vendedor.

Además, ciertas transacciones de venta a distancia que antes se clasificaban como ocurridas fuera de la UE ahora están «territorializadas» en Francia, lo que significa que están sujetas al IVA francés. Esto se aplica, en particular, cuando el importe del IVA sobre las importaciones es inferior al que se pagaría por una venta en Francia.

¿Cuáles son los umbrales de IVA para las ventas online?

Para determinar cuándo y dónde una empresa debe declarar el IVA de las ventas a distancia, es necesario conocer los umbrales de venta.

El umbral de las ventas a distancia

Para simplificar las normas sobre el IVA en las ventas a distancia, la UE estableció un umbral de venta a distancia de 10.000 €, que entró en vigor el 1 de julio de 2021. Si las ventas anuales totales de una empresa de comercio electrónico en un país determinado se mantienen por debajo del umbral de 10.000 €, aplican el IVA de su propio país. Para las ventas anuales por encima del umbral, el vendedor debe aplicar el IVA del país del cliente.

Esto significa que un vendedor a distancia en Francia que vende un producto a un cliente que reside en Alemania aplicará el IVA francés a la transacción, incluso si el vendedor entrega el producto en Alemania. Sin embargo, una vez que las ventas anuales del vendedor francés en toda la UE alcancen los 10.000 €, todas las ventas posteriores tendrán que aplicar el IVA del país de entrega. Si, por ejemplo, el vendedor realizaba ventas adicionales a clientes en Alemania, el vendedor aplicaría el IVA alemán a esas ventas.

Umbrales básicos de exención del IVA

En Francia, cuando una empresa supera los umbrales de ventas de la exención básica del IVA, entra en un período de gracia. Esto le permite a la empresa seguir utilizando ese régimen de IVA durante un período específico, hasta un umbral más elevado. Una vez que las ventas superan el nuevo umbral, la empresa debe empezar a cobrar IVA en sus ventas.

|

Umbrales del régimen básico de exención de IVA |

Aumento de los umbrales durante un período de gracia |

|

|---|---|---|

|

Prestación de servicios |

37.500 € |

41.250 € |

|

Compra y venta de bienes |

85.000 € |

93.500 € |

¿Cómo declaro el IVA de las ventas a distancia?

Con el fin de estandarizar los procedimientos de declaración del IVA en toda la UE, cada Estado miembro ha establecido una ventanilla única del IVA. Este sistema permite a las empresas centralizar sus obligaciones de declaración.

Gracias a la ventanilla única del IVA, así como a la ventanilla única de importación (IOSS, aplicable a las empresas de fuera de la UE), los vendedores pueden gestionar fácilmente sus obligaciones fiscales dentro de la UE.

En Francia, las empresas pueden cumplir con sus obligaciones en materia de IVA enviando su declaración por Internet a través del Dashboard seguro de la empresa, en el sitio web impots.gouv.fr, utilizando el formulario n.º 3517-S-SD.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.