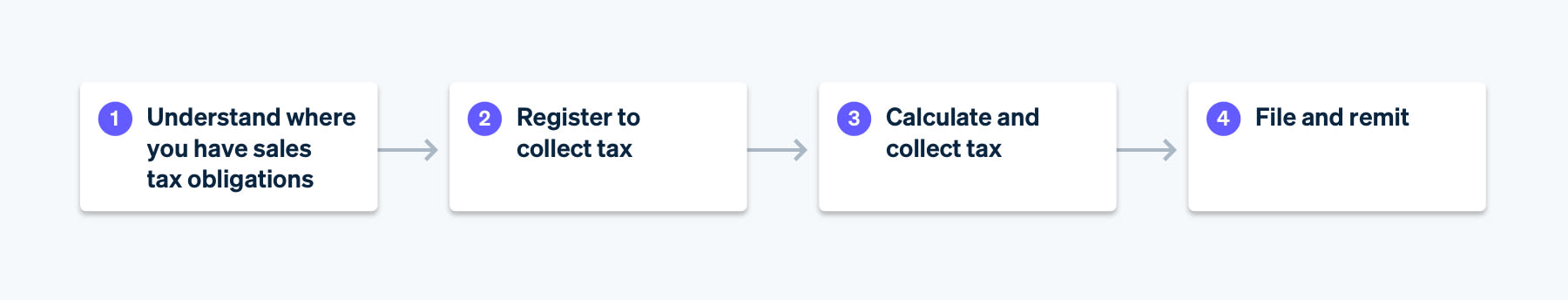

Para garantizar que tu empresa siga cumpliendo con la normativa fiscal, primero debes entender dónde tienes la obligación de recaudar impuestos sobre tus ventas y cumplir con la legislación en materia de nexo económico. Después, debes seguir el proceso de registro de impuestos sobre las ventas con la autoridad fiscal correspondiente; calcular y recaudar el importe correcto de impuestos de tus clientes; y, por último, presentar tu declaración y remitir el impuesto recaudado al gobierno.

Preparar y presentar con precisión tus declaraciones de impuestos y remitir los impuestos recaudados puede ser complicado, ya que cada estado de EE. UU. y otras autoridades fiscales locales tienen normas diferentes, como la frecuencia con la que debes presentar, el tipo de información que debes proporcionar, el formulario a utilizar, cómo presentar tu declaración de impuestos y tu pago, así como otras diferencias administrativas.

Esta guía proporciona información detallada sobre cómo presentar las declaraciones de impuestos sobre ventas en los EE. UU., incluidas instrucciones específicas sobre cómo presentar el impuesto sobre las ventas en cada estado de los EE. UU.

Aspectos básicos de la presentación y la remisión

El impuesto sobre las ventas es un tipo de impuesto indirecto. Los impuestos indirectos se aplican a las ventas de bienes o servicios pagados por el cliente a una empresa, que a su vez debe pagar el impuesto recaudado al estado u otra autoridad fiscal local. Esta es la razón por la que el impuesto sobre las ventas a menudo se conoce como un «impuesto de transferencia». El impuesto pasa del cliente o comprador al vendedor, quien a su vez remite el impuesto recaudado a la autoridad fiscal. Es importante recordar que tú, la empresa, estás actuando como agente del estado u otra autoridad fiscal local, lo que significa que estás reteniendo los fondos de los impuestos recaudados en nombre de la autoridad fiscal y debes remitir o pagar la cantidad recaudada cuando presentes tu declaración. La presentación es el acto de presentar una declaración de impuestos sobre las ventas o un informe de tu actividad de ventas durante un período, mientras que la remisión es enviar el impuesto recaudado a las entidades gubernamentales correspondientes.

En la mayoría de las situaciones, tu pago de impuestos (remisión) vence al mismo tiempo que vencen tus declaraciones e informes de impuestos. La presentación y la remisión suelen ir juntas, pero es importante tener en cuenta que son dos actividades distintas.

La frecuencia de presentación y remisión es exclusiva para tu empresa y la establece el estado u otra autoridad fiscal local cuando te registras para cobrar impuestos. Las empresas con gran volumen suelen tener que presentar sus declaraciones con más frecuencia que las pequeñas, por lo que la frecuencia puede cambiar a medida que crece la empresa.

Presentación de una declaración de impuestos sobre ventas

Presentar una declaración implica declarar de forma resumida tus transacciones de ventas durante el período de declaración de impuestos, incluidos los importes que cobraste a tus clientes. Una declaración, según los requisitos del formulario, detalla la información, incluidas las ventas brutas, las deducciones, incluidas las ventas exentas y no tributables, las ventas sujetas a impuestos y la cantidad de impuestos recaudados. Es posible que también se requiera que las cantidades declaradas se detallen por jurisdicciones de nivel inferior o por ubicación de notificación.

Cada autoridad fiscal estatal o local determina los detalles específicos, el formato y la frecuencia requerida para declarar y presentar impuestos. Por ejemplo, algunos estados de EE. UU. exigen a las empresas que declaren las ventas por ciudad, condado o distrito fiscal especial en el momento de presentar la declaración. Hay otros estados que solo requieren información a nivel consolidado o estatal. Tener registros precisos, detallados y actualizados es crucial para mantener el cumplimiento de la normativa fiscal y será útil cuando llegue el momento de presentar una declaración de impuestos o en el caso de una auditoría.

Notas clave sobre la presentación

- Frecuencia de presentación: la frecuencia de presentación la establece la autoridad fiscal y se proporciona a las empresas cuando se registran para recaudar impuestos. La frecuencia de las presentaciones puede variar en función de los ingresos anuales y de otros factores. Es posible que tengas que remitir los impuestos mensualmente, anualmente o con otra frecuencia establecida.

- Declaraciones sin actividad: aunque no hayas recaudado impuestos en una zona durante un período de declaración determinado, es posible que sigas obligado a presentar una declaración de impuestos. Debes estar preparado para presentar las declaraciones fiscales antes de la fecha límite en cada período de declaración, independientemente de las ventas realizadas durante ese tiempo. Si continúas presentando declaraciones sin actividad, la autoridad fiscal podría notificarte que ya no estás obligado a presentar una declaración. Hasta que recibas un aviso de cambio de frecuencia, debes mantener tu calendario de presentación actual.

- Exenciones: las empresas deben tener en cuenta las deducciones y exenciones a la hora de cumplimentar sus declaraciones de impuestos sobre las ventas. Estas varían según la ubicación, pero algunos tipos comunes de deducciones incluyen exenciones de reventa, productos exentos de impuestos, ventas en las que los impuestos fueron recaudados por facilitadores de marketplace y ventas a organizaciones exentas. No todas las ventas requerirán que cobres impuestos de un cliente, pero deberás estar al tanto de dichas exenciones antes de presentar las declaraciones de impuestos sobre ventas.

- _Estados con autonomía tributaria: _ los estados con autonomía tributaria permiten que las ciudades con autogobierno administren sus propios impuestos sobre las ventas, además de definir sus propias bases imponibles. Estas ciudades pueden establecer sus propias reglas fiscales, y a los vendedores se les podría exigir completar registros y declaraciones adicionales en dichas áreas. Los siguientes son estados con autonomía tributaria: Alabama, Alaska, Arizona, Colorado y Luisiana.

Remisión

Mientras que la presentación es declarar el impuesto que se recaudó, la remisión es tomar el impuesto recaudado y transferirlo al estado u otra autoridad tributaria local. Al igual que en la presentación de impuestos, cada autoridad fiscal exige su propio método y plazo para la presentación de la declaración, que puede variar en función del volumen de ventas en cada ubicación. Por ejemplo, en Connecticut, la frecuencia varía entre mensual, trimestral y anual en función de la obligación tributaria total. Salvo contadas excepciones, por lo general, el impuesto se debe pagar con la declaración.

- Fechas de vencimiento: asegúrate de que tus pagos de impuestos se presenten antes de la fecha de vencimiento para evitar tener que pagar multas e intereses.

- Métodos de pago: algunas autoridades fiscales solo permiten pagos electrónicos como ACH, EFT (transferencia electrónica de fondos) o pagos con tarjeta de crédito y débito.

- Prórrogas y medidas de alivio: como ocurrió durante la pandemia, muchos estados implementaron medidas de alivio fiscal para otorgar a las empresas más tiempo para declarar y remitir el impuesto sobre las ventas. Esta es una práctica habitual durante desastres naturales u otras interrupciones importantes, publicándose la información sobre el alivio por parte de la autoridad fiscal estatal correspondiente.

Cómo presentar y remitir declaraciones de impuestos sobre las ventas por estado

Para declarar y remitir impuestos, tienes que presentar declaraciones a cada una de las autoridades fiscales en las que estés registrado y hayas cobrado impuestos. La mayoría de las áreas requieren la presentación en línea de declaraciones de impuestos y pagos electrónicos, aunque algunas permitirán a las empresas enviar sus documentos físicamente por correo.

Alabama

El Departamento de Hacienda de Alabama exige a los vendedores que presenten y remitan el impuesto sobre las ventas en línea. Puedes presentar la declaración en línea a través de My Alabama Taxes (MAT). No obstante, si vas a remitir más de 750 dólares en un solo pago, Alabama te exige pagar mediante transferencia electrónica de fondos (EFT) a través de My Alabama Taxes ONE SPOT.

Alaska

El impuesto sobre las ventas puede presentarse y remitirse en línea a la Comisión del impuesto sobre las ventas de vendedores remotos de Alaska.

Arizona

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Arizona (conocido como impuesto sobre el privilegio de las transacciones en Arizona):

- Presentarlo en línea en el Departamento de Hacienda de Arizona.

- Puedes presentar la declaración por correo utilizando el Formulario TPT-EZ si resides en el estado, o el Formulario TPT-2 si resides fuera del estado. Sin embargo, los vendedores están obligados a declarar y pagar en línea si su obligación fiscal en el año anterior fue de 1.000.000 de dólares o más.

Arkansas

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Arkansas:

- Presentarlo en línea en el Punto de Acceso al Contribuyente de Arkansas (ATAP).

- Presentarlo por correo usando el Formulario ET-1. Para presentar tu declaración de esta manera, debes comunicarte con el Departamento de Finanzas y Administración de Arkansas en el 501-682-7104 y se te enviará por correo un Formulario ET-1.

California

Los vendedores tienen dos opciones para presentar su impuesto sobre las ventas en California:

- Presentarlo en línea a través del Departamento de Administración de Impuestos y Tasas de California.

- Presentar la declaración por correo utilizando el Formulario Abreviado de Declaración del Impuesto sobre las Ventas y el Uso de California. Sin embargo, debes pagar en línea si tu obligación fiscal mensual estimada es de 10.000 dólares o más.

Colorado

Los vendedores tienen dos opciones para presentar su impuesto sobre las ventas en Colorado:

- Presentarlo en línea en el Departamento de Hacienda de Colorado.

- Presentarlo por correo con el formulario DR-0100 y enviarlo al Departamento de Hacienda de Colorado.

Connecticut

El impuesto sobre las ventas debe presentarse y remitirse en línea en el Departamento de Hacienda de Connecticut.

Distrito de Columbia

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas en Washington, DC:

- Presentarlo en línea con MyTax DC.

- Presentar la solicitud por correo utilizando uno de estos tres formularios:

- Formulario de presentación anual: Formulario FR-800A

- Formulario de presentación trimestral: FR-800Q

- Formulario de presentación mensual: FR-800M

- Formulario de presentación anual: Formulario FR-800A

Florida

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Florida:

- Presentarlo en línea en el Departamento de Hacienda de Florida.

- Presentarlo por correo con el Formulario DR-15.

Georgia

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas en Georgia:

- Presentarlo en línea en el Departamento de Hacienda de Georgia.

- Presentarlo por correo utilizando el Formulario ST-3.

Hawái

Hawái no tiene un impuesto sobre las ventas tradicional, sino que tiene un impuesto general sobre las ventas (GET). En lugar de un impuesto sobre una venta pagada por el comprador, el GET es un impuesto por «el privilegio de hacer negocios» en el estado de Hawái y que se cobra al vendedor. En Hawái, el vendedor es responsable de remitir el GET tanto si realmente cobra o no el GET en una transacción. Sin embargo, los vendedores pueden trasladar el GET a los clientes, y es por eso que si realizas una compra en Hawái, es probable que veas un pequeño porcentaje de la venta repercutida en tu recibo para cubrir el GET. Encontrarás más información aquí. Los vendedores pueden presentar y remitir su GET de Hawái en línea en Hawaii Tax Online.

Idaho

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Idaho:

- Presentarlo en línea en el Punto de Acceso al Contribuyente (TAP) de la Comisión Tributaria del Estado de Idaho.

- Presentarlo por correo usando el formulario 850. El comisionado fiscal estatal debe enviarte por correo un formulario 850 personalizado.

Illinois

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Illinois:

- Presentarlo en línea en MyTax Illinois.

- Presentarlo por correo utilizando el Formulario ST-1.

Indiana

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Indiana en línea ante el Departamento de Hacienda de Indiana.

Iowa

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Iowa en línea ante el Departamento de Hacienda de Iowa.

Kansas

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Kansas:

- Presentarlo en línea en el Departamento de Hacienda de Kansas. Si nunca antes has utilizado este sistema, es posible que debas comunicarte con el Departamento de Hacienda de Kansas para obtener tu código de acceso.

- Los vendedores deben utilizar el Formulario ST-36 para presentar la declaración por correo. También se puede utilizar el Formulario CT-9U.

Kentucky

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Kentucky en línea en el Departamento de Hacienda de Kentucky.

Luisiana

Dependiendo del tipo de licencia que tenga el vendedor y de si es un vendedor a distancia o tiene su sede en Luisiana, deberá presentar la declaración de una de las tres formas siguientes:

- En línea a través de E-Parish.

- En línea mediante Presentación Remota de Vendedores.

- En línea en el Punto de Acceso del Contribuyente de Luisiana.

Maine

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Maine:

- Presentarlo en línea a través del Portal de Impuestos de Maine.

- Presentarlo por correo utilizando el Formulario ST-7.

Maryland

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Maryland en línea en el sitio web del Contralor de Maryland.

Massachusetts

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Massachusetts:

- Presentarlo en línea en el Departamento de Hacienda de Massachusetts. Las empresas con más de 5000 dólares de deuda gravable deben usar este método para presentarlo.

- Presentarlo por correo utilizando el Formulario ST-9.

Míchigan

Los vendedores pueden presentar y remitir su impuesto sobre las ventas en línea en Michigan en el Michigan Treasury Online.

Minnesota

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas en Minnesota:

- Presentarlo en línea en el Departamento de Hacienda de Minnesota.

- Presentar su solicitud por teléfono llamando al departamento de ingresos al 1-800-570-3329. Sin embargo, si tienes una responsabilidad contributiva sobre las ventas y el uso de 10.000 dólares o más en el ejercicio fiscal del estado (del 1 de julio al 30 de junio), deberás pagar todos los impuestos electrónicamente a partir del siguiente año natural.

Misisipi

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Misisipi en línea en el Departamento de Hacienda de Misisipi.

Misuri

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Misuri:

- Presentarlo en línea en el Departamento de Hacienda de Missouri. Si presentas la declaración desde fuera del estado, selecciona «Impuesto sobre el Uso del Vendedor». Los vendedores con alto volumen que hayan realizado pagos de 8.000 dólares o más en el ejercicio fiscal anterior están obligados a declarar en línea. En algunos casos, los declarantes trimestrales también pueden estar obligados a pagar en línea.

- Presentarlo por correo usando el Formulario 53-1. El Departamento de Hacienda de Missouri te emitirá este formulario. No recibirás formularios de declaración impresos por correo si has optado previamente por la presentación electrónica. Para volver a recibirlos en formato físico, debes comunicarte con el departamento y solicitar las declaraciones en papel para períodos futuros.

Nebraska

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Nebraska:

- Presentarlo en línea en el Departamento de Hacienda de Nebraska. Debes remitir tu pago mediante Nebraska E-Pay.

- Presentarlo por correo utilizando el Formulario 10.

Nevada

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Nevada:

- Presentarlo en línea en el Departamento de tributación de Nevada.

- Presentarlo por correo usando el Formulario TXR-01.01c.

Nueva Jersey

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Nueva Jersey:

- Presentarlo en línea en el New Jersey Tax Portal.

- Presentarlo por correo utilizando el Formulario ST-50.

Nuevo México

Es importante tener en cuenta que Nuevo México no tiene un impuesto sobre las ventas. En su lugar, grava los ingresos brutos. Este gravamen se aplica a cualquier persona que se dedique a realizar actividades empresariales en Nuevo México. En casi todos los casos, la persona que se dedica al negocio repercute el impuesto al consumidor, ya sea por separado o como parte del precio de venta. Puedes encontrar más información aquí. Los vendedores tienen dos opciones para presentar y remitir su gravamen sobre los ingresos brutos de Nuevo México:

- Presentarlo en línea usando E-File.

- Presentarlo por correo usando la Declaración de impuestos sobre ingresos brutos.

Nueva York

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Nueva York en línea en el Departamento de Tributación y Finanzas de Nueva York.

Carolina del Norte

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Carolina del Norte:

- Presentarlo en línea en el Departamento de Hacienda de Carolina del Norte.

- Presentarlo por correo utilizando este formulario de declaración fiscal.

Dakota del Norte

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Dakota del Norte en línea en el Punto de Acceso para Contribuyentes de Dakota del Norte (TAP).

Ohio

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Ohio en línea en el Departamento de Tributación de Ohio.

Oklahoma

Los vendedores pueden presentar y remitir su impuesto sobre las ventas en línea en Oklahoma en OK Tap.

Pensilvania

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Pensilvania:

- Presentarlo en línea en el Departamento de Hacienda de Pensilvania.

- Presentar tu solicitud por teléfono llamando al 1-800-748-8299.

Rhode Island

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Rhode Island:

- Presentarlo en línea en la División de Tributación de Rhode Island.

- Pagar por correo usando la Declaración Simplificada del Impuesto sobre las Ventas de Rhode Island. Los vendedores deben presentar y pagar por Internet si tu obligación fiscal en el año anterior fue de 200 dólares o más.

Carolina del Sur

Los vendedores pueden presentar y remitir sus ventas de Carolina del Sur en línea en el Departamento de Hacienda de Carolina del Sur.

Dakota del Sur

Los vendedores pueden presentar y remitir su impuesto sobre las ventas de Dakota del Sur en línea en el Departamento de Hacienda de Dakota del Sur.

Tennessee

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Tennessee:

- Presentarlo en línea en el Departamento de Hacienda de Tennessee.

- Presentarlo por correo utilizando el Formulario SLS-450.

Texas

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Texas:

- Presentarlo en línea en el sitio web de TxComptroller eSystems.

- Presentarlo por correo usando una declaración del impuesto sobre ventas y uso de Texas.

Utah

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Utah:

- Presentarlo en línea en el Punto de Acceso del Contribuyente de Utah (TAP).

- Los vendedores también pueden optar por presentar la declaración por correo. Después de que se haya emitido una licencia de impuestos sobre las ventas, la Comisión fiscal enviará por correo una declaración personalizada a cada vendedor, a menos que el vendedor haya optado por no recibir declaraciones en papel. Si un vendedor no recibe una declaración en papel, es responsabilidad del vendedor obtener formularios en blanco, presentar todos los formularios de declaración correspondientes y remitir los impuestos antes de la fecha de vencimiento. Figura una lista de todos los formularios oportunos en el sitio web del estado.

Vermont

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Vermont:

- Presentarlo en línea usando el portal myVTax.

- Presentar por correo y enviar el pago a: Vermont Department of Taxes PO Box 1779, Montpelier, VT 05601-1779.

Virginia

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Virginia:

- Presentar y remitir a través del Servicio en línea VATAX del Departamento de Tributación de Virginia para Empresas.

- Presentarlo por correo utilizando el formulario ST-1.

Washington

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas en Washington:

- Presentarlo en línea en el Departamento de Hacienda de Washington.

- Puedes utilizar diversos formularios para presentar la declaración y realizar el pago por correo postal.

Virginia Occidental

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas en Virginia Occidental:

- Presentarlo en línea en MyTaxes.

- Presentarlo por correo postal utilizando el Formulario CST200CU.

Wisconsin

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Wisconsin:

- Presentarlo en línea en el Departamento de Hacienda de Wisconsin.

- Presentarlo por correo utilizando el Formulario ST-12.

Wyoming

Los vendedores tienen dos opciones para presentar y remitir su impuesto sobre las ventas de Wyoming:

- Presentarlo en línea utilizando el Sistema de presentación electrónica de Wyoming para empresas (WYIFS).

- Presentarlo por correo utilizando el Formulario 41-1.

Cómo puede ayudarte Stripe Tax

Stripe ayuda a los marketplaces a crear y escalar eficaces empresas globales de pagos y servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal internacional para que puedas centrarte en el crecimiento de tu empresa. Tax calcula y recauda automáticamente el IVA, el impuesto sobre las ventas y el impuesto sobre bienes y servicios (GST), tanto para productos o servicios físicos como digitales, en 100 países y en todos los estados de EE. UU. Stripe Tax está integrado de forma nativa en Stripe, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte a:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que recaudar impuestos en función de tus transacciones de Stripe. Tras registrarte, podrás activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a cobrar impuestos añadiendo una línea de código a tu integración existente de Stripe o añadir el cobro de impuestos a los productos sin código de Stripe, como Invoicing, con tan solo un clic.

- Regístrate para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros de impuestos y aprovecha el proceso simplificado en el que se cubren automáticamente los datos en la aplicación, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás fuera de EE. UU., Stripe colabora con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Recauda automáticamente el impuesto sobre las ventas: Stripe Tax calcula y cobra el importe de los impuestos adeudados. Es compatible con cientos de productos y servicios, y está al día de los cambios en las reglas fiscales y las tasas.

- Simplificar la presentación y la remisión: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con tus datos de transacciones de Stripe, lo que permite a nuestros socios gestionar tus presentaciones para que puedas centrarte en hacer crecer tu negocio.

Obtén más información sobre Stripe Tax