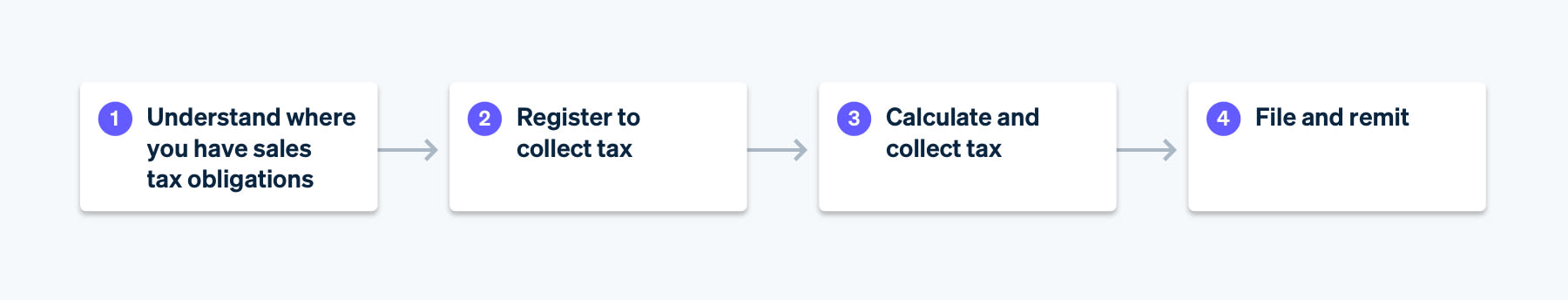

เพื่อให้มั่นใจว่าธุรกิจของคุณปฏิบัติตามข้อกำหนดด้านภาษีอยู่เสมอ คุณต้องเข้าใจก่อนว่าคุณมีภาระหน้าที่ในการเรียกเก็บภาษีจากการขายและปฏิบัติตามกฎหมายความเชื่อมโยงทางเศรษฐกิจ จากนั้นคุณต้องดําเนินการตามกระบวนการจดทะเบียนภาษีการขาย กับหน่วยงานจัดเก็บภาษีที่เหมาะสม โดยคํานวณและเรียกเก็บภาษีในจํานวนที่ถูกต้องจากลูกค้า จากนั้นจึงยื่นแบบแสดงรายการภาษีและนําส่งภาษีที่รัฐบาลเรียกเก็บ

การเตรียมและยื่นแบบแสดงรายการภาษีอย่างแม่นยําและนําส่งภาษีที่เรียกเก็บอาจเป็นเรื่องที่ซับซ้อน เนื่องจากแต่ละรัฐของสหรัฐอเมริกาและหน่วยงานภาษีระดับท้องถิ่นอื่นๆ จะมีกฎที่แตกต่างกันไป เช่น ความถี่ในการยื่น ประเภทข้อมูลที่ต้องระบุ แบบฟอร์มที่ใช้ วิธีส่งแบบแสดงรายการภาษีและการชําระเงิน รวมถึงความแตกต่างด้านการบริหารอื่นๆ

คู่มือฉบับนี้จะให้ข้อมูลแบบละเอียดเกี่ยวกับการยื่นแสดงรายการภาษีการขายในสหรัฐอเมริกา รวมถึงคําแนะนําเฉพาะเกี่ยวกับวิธียื่นภาษีการขายของรัฐในแต่ละรัฐของสหรัฐอเมริกา

ข้อมูลพื้นฐานเกี่ยวกับการยื่นและนําส่ง

ภาษีการขายคือภาษีทางอ้อมประเภทหนึ่ง ภาษีทางอ้อมมีผลใช้กับการขายสินค้าหรือบริการที่ลูกค้าชําระให้กับธุรกิจ ซึ่งธุรกิจจะต้องจ่ายภาษีที่เรียกเก็บให้กับรัฐหรือหน่วยงานภาษีท้องถิ่นอื่นๆ ด้วยเหตุนี้ จึงมักเรียกภาษีการขายว่า "ภาษีแบบส่งผ่าน " ภาษีจะเปลี่ยนมือจากลูกค้าหรือผู้ซื้อไปยังผู้ขาย ซึ่งจะนําส่งภาษีที่เรียกเก็บไปยังหน่วยงานจัดเก็บภาษี คุณควรจําไว้ว่าธุรกิจดําเนินการในฐานะตัวแทนของรัฐหรือหน่วยงานภาษีท้องถิ่นอื่น ซึ่งหมายความว่าคุณกําลังเก็บเงินจากภาษีที่เรียกเก็บในนามของหน่วยงานด้านภาษีไว้ และต้องนําส่งหรือจ่ายเงินที่เรียกเก็บเมื่อคุณยื่นแบบแสดงรายการภาษี การยื่นคือการกระทําในการส่งแบบฟอร์มแสดงรายการภาษีการขายหรือรายงานกิจกรรมการขายของคุณในรอบหนึ่งๆ ในขณะที่การส่งเงินเป็นการส่งภาษีที่เก็บไปให้หน่วยงานราชการที่เกี่ยวข้อง

ในสถานการณ์ส่วนใหญ่ ภาษีที่คุณชําระ (นําส่ง) จะครบกําหนดชําระพร้อมกันกับที่ครบกําหนดการแสดงรายการภาษีและรายงาน การยื่นและการนําส่งมักจะควบคู่กัน แต่ควรจําไว้ว่าเป็นสองกิจกรรมที่แยกจากกัน

ความถี่ในการยื่นและการนำส่งจะขึ้นอยู่กับธุรกิจของคุณ และกําหนดโดยรัฐหรือหน่วยงานภาษีท้องถิ่นอื่นเมื่อคุณจดทะเบียนเพื่อเรียกเก็บภาษี ธุรกิจที่มีปริมาณการชําระเงินสูงมักต้องยื่นบ่อยกว่าธุรกิจขนาดเล็ก ดังนั้นความถี่ของคุณจึงเปลี่ยนแปลงได้เมื่อธุรกิจเติบโตขึ้น

การยื่นแบบแสดงรายการภาษีการขาย

การยื่นแบบแสดงรายการภาษีเกี่ยวข้องกับการรายงานธุรกรรมการขายของคุณโดยสรุปในช่วงเวลาที่รายงาน รวมถึงจํานวนเงินที่คุณเรียกเก็บจากลูกค้า การแสดงรายการภาษีซึ่งขึ้นอยู่กับข้อกําหนดแบบฟอร์ม จะระบุรายละเอียดต่างๆ รวมถึงยอดขายขั้นต้น การหักภาษี รวมถึงยอดขายที่ได้รับการยกเว้นและไม่ต้องเสียภาษี การขายที่ต้องเสียภาษี และจํานวนภาษีที่เรียกเก็บ นอกจากนี้ยังอาจต้องแจกแจงจํานวนเงินที่รายงานตามเขตอํานาจศาลระดับล่างหรือตามตําแหน่งที่ตั้งสําหรับการรายงาน

หน่วยงานภาษีของรัฐและหน่วยงานภาษีท้องถิ่นแต่ละแห่งจะกําหนดรายละเอียด รูปแบบ และความถี่ที่เฉพาะเจาะจงสําหรับการรายงานและการยื่นภาษี ตัวอย่างเช่น บางรัฐในสหรัฐอเมริกากําหนดให้ธุรกิจต้องรายงานยอดขายโดยแบ่งตามเมือง เคาน์ตี หรือเขตอํานาจภาษีพิเศษเมื่อยื่นแบบฟอร์ม มีรัฐอื่นๆ ที่กำหนดให้ใช้เพียงข้อมูลแบบรวมหรือระดับรัฐเท่านั้น การมีบันทึกที่ถูกต้อง ละเอียด และเป็นปัจจุบันเป็นสิ่งสําคัญสําหรับการรักษาความต่อเนื่องในการปฏิบัติตามข้อกําหนดด้านภาษี และจะเป็นประโยชน์เมื่อถึงเวลายื่นแบบแสดงรายการภาษี หรือในกรณีที่มีการตรวจสอบภาษี

หมายเหตุสําคัญเกี่ยวกับการยื่น

- ความถี่ในการยื่น: ความถี่ในการยื่นภาษีนั้นกำหนดโดยหน่วยงานด้านภาษี และจะระบุให้กับธุรกิจต่างๆ ตอนที่จดทะเบียนเพื่อเรียกเก็บภาษี ความถี่ในการยื่นภาษีอาจเปลี่ยนแปลงได้ตามรายรับต่อปีและปัจจัยอื่นๆ คุณอาจต้องนําส่งภาษีรายเดือน รายปี หรือความถี่อื่นที่กำหนดไว้

- การส่งคืนเป็นศูนย์: แม้ว่าคุณไม่ได้เรียกเก็บภาษีในพื้นที่หนึ่งๆ ในช่วงเวลาการรายงานบางช่วง แต่คุณอาจยังจําเป็นต้องยื่นแบบแสดงรายการภาษีด้วย เตรียมพร้อมสําหรับการยื่นแบบแสดงรายการภาษีภายในวันที่ครบกําหนดของรอบการรายงานทุกครั้ง หากยังคงยื่นแบบส่งคืนเป็น 0 ต่อไป คุณอาจได้รับแจ้งจากหน่วยงานภาษีว่าคุณไม่จําเป็นต้องยื่นแบบแสดงรายการภาษีอีกต่อไป คุณควรทำตามกำหนดการยื่นภาษีจนกว่าจะได้รับการแจ้งเตือนเรื่องความถี่ที่เปลี่ยนแปลงไป

- การยกเว้น: ธุรกิจควรพิจารณาการหักภาษีและการยกเว้นเมื่อกรอกแบบฟอร์มยื่นภาษีการขาย โดยจะแตกต่างกันไปตามตําแหน่งที่ตั้ง แต่การหักภาษีบางประเภทที่พบบ่อย ได้แก่ การยกเว้นสำหรับการขายต่อ ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษี การขายที่เรียกเก็บภาษีโดยผู้ให้บริการสนับสนุนด้านมาร์เก็ตเพลส และการขายให้แก่องค์กรที่ได้รับการยกเว้นภาษี การขายบางรายการไม่ได้กําหนดให้คุณต้องเก็บภาษีจากลูกค้า แต่คุณจะต้องทราบการยกเว้นดังกล่าวก่อนที่จะยื่นแบบฟอร์มแสดงรายการภาษีการขาย

- รัฐที่มีการปกครองตนเอง: รัฐที่มีการปกครองตนเองอนุญาตให้แต่ละเมืองที่ปกครองตนเองสามารถจัดการภาษีการขายของตนเองและกําหนดฐานภาษีของตนเองได้ เมืองเหล่านี้สามารถกําหนดกฎภาษีของตนเองได้ และผู้ขายอาจต้องจดทะเบียนและยื่นเพิ่มเติมในพื้นที่เหล่านี้ให้เสร็จสมบูรณ์ ต่อไปนี้เป็นรัฐที่มีการปกครองตนเอง: แอละแบมา, อะแลสกา, แอริโซนา, โคโลราโดและลุยเซียนา

การนำส่ง

ในขณะที่การยื่นภาษีคือการรายงานภาษีที่เรียกเก็บ การนำส่งภาษีจะเป็นการนำภาษีที่เรียกเก็บไปโอนให้กับหน่วยงานภาษีของรัฐหรือหน่วยงานภาษีท้องถิ่นอื่นๆ หน่วยงานภาษีแต่ละแห่งจะมีวิธีการและช่วงเวลาในการนำส่งของตัวเอง ซึ่งอาจแตกต่างกันไปตามปริมาณยอดขายในตําแหน่งที่ตั้งนั้น ตัวอย่างเช่น ในคอนเนคติกัต ความถี่จะแตกต่างกันไปในแต่ละเดือน ไตรมาส และปี โดยขึ้นอยู่กับความรับผิดทางภาษีทั้งหมด ภาษีมักจะครบกำหนดพร้อมกับการยื่นภาษี โดยมีข้อยกเว้นเล็กน้อย

- วันครบกําหนดชําระ: โปรดตรวจสอบว่าได้ส่งการจ่ายภาษีภายในวันที่กําหนดเพื่อหลีกเลี่ยงไม่ให้ต้องจ่ายค่าปรับและดอกเบี้ย

- วิธีการชําระเงิน: หน่วยงานภาษีบางแห่งจะอนุญาตการชําระเงินทางอิเล็กทรอนิกส์ เช่น ACH, EFT (การโอนเงินทางอิเล็กทรอนิกส์) หรือการชําระเงินผ่านบัตรเครดิตและเดบิตเท่านั้น

- มาตรการขยายเวลาและการเยียวยา: อย่างเช่นในกรณีช่วงโรคระบาด หลายๆ รัฐได้ออกมาตรการเยียวยาด้านภาษีเพื่อให้ธุรกิจมีเวลามากขึ้นในการยื่นและนําส่งภาษีการขาย ในช่วงภัยพิบัติทางธรรมชาติหรือการหยุดชะงักที่สําคัญอื่นๆ นี่เป็นแนวทางปฏิบัติที่พบบ่อย และหน่วยงานภาษีของรัฐจะเป็นผู้กำหนดรายละเอียดด้านการเยียวยา

วิธียื่นและนำส่งการแสดงรายการภาษีการขายตามรัฐ

ในการยื่นและนําส่งภาษี คุณต้องส่งแบบแสดงรายการภาษีไปยังหน่วยงานภาษีแต่ละแห่งที่คุณจดทะเบียนและได้มีการเรียกเก็บภาษี พื้นที่ส่วนใหญ่กําหนดให้ต้องส่งแบบแสดงรายการภาษีและชําระเงินทางอิเล็กทรอนิกส์ผ่านทางออนไลน์ แต่บางพื้นที่จะอนุญาตให้ธุรกิจส่งเอกสารทางไปรษณีย์ได้

แอละแบมา

กรมสรรพากรแอละแบมากําหนดให้ผู้ขายยื่นและนําส่งภาษีขายทางออนไลน์ คุณสามารถยื่นภาษีออนไลน์ได้ที่ My Alabama Taxes (MAT) อย่างไรก็ตาม หากคุณนําส่งเงินมากกว่า 750 ดอลลาร์สหรัฐในการชําระเงินครั้งเดียว รัฐแอละแบมากําหนดให้คุณต้องชําระเงินด้วยการโอนเงินทางอิเล็กทรอนิกส์ (EFT) ผ่าน My Alabama Taxes ONE SPOT

อะแลสกา

คุณสามารถยื่นและนำส่งภาษีการขายทางออนไลน์ได้ที่ Alaska Remote Seller Sales Tax Commission

แอริโซนา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในรัฐแอริโซนาอยู่ 2 แบบ (เรียกว่าภาษีสิทธิ์ในการทำธุรกรรมในรัฐแอริโซนา) ดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรแอริโซนา

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม TPT-EZ หากคุณอาศัยอยู่ในรัฐ หรือ TPT-2 หากคุณอาศัยอยู่นอกรัฐ อย่างไรก็ตาม ผู้ขายจะต้องยื่นและชําระเงินทางออนไลน์หากความรับผิดด้านภาษีในปีที่ผ่านมาอยู่ที่ 1,000,000 ดอลลาร์สหรัฐขึ้นไป

อาร์คันซอ

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในอาร์คันซออยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่ [Arkansas Taxpayer Access Point (ATAP)]](https://atap.arkansas.gov/ "Arkansas ATAP")

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ET-1 หากต้องการยื่นวิธีนี้ คุณต้องติดต่อกรมการคลังและการบริหารรัฐอาร์คันซอ ที่หมายเลข 501-682-7104 แล้วหน่วยงานจะส่งแบบฟอร์ม ET-1 ไปให้คุณทางไปรษณีย์

แคลิฟอร์เนีย

ผู้ขายมีตัวเลือกในการยื่นภาษีการขายในแคลิฟอร์เนียอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ผ่านกรมภาษีและค่าธรรมเนียมของแคลิฟอร์เนีย

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์มสั้นของแคลิฟอร์เนีย—แบบแสดงรายการภาษีการขายและโภคภัณฑ์ คุณต้องชําระเงินออนไลน์หากความรับผิดทางภาษีรายเดือนโดยประมาณคือ 10,000 ดอลลาร์สหรัฐขึ้นไป

โคโลราโด

ผู้ขายมีตัวเลือกในการยื่นภาษีการขายในโคโลราโดอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรโคโลราโด

- ยื่นทางไปรษณีย์โดยใช้[แบบฟอร์ม DR-0100]](https://tax.colorado.gov/DR0100) แล้วส่งไปรษณีย์ไปที่กรมสรรพากรโคโลราโด

คอนเนตทิคัต

ต้องยื่นและนำส่งภาษีการขายทางออนไลน์ที่บริการกรมสรรพากรคอนเนตทิคัต

เขตปกครองพิเศษโคลัมเบีย

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในวอชิงตันดีซีอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์กับ MyTax DC

- ยื่นทางไปรษณีย์โดยใช้หนึ่งในสามแบบฟอร์มต่อไปนี้

- แบบฟอร์มผู้ยื่นรายปี: แบบฟอร์ม FR-800A

- แบบฟอร์มผู้ยื่นรายไตรมาส: FR-800Q

- แบบฟอร์มผู้ยื่นรายเดือน: FR-800M

- แบบฟอร์มผู้ยื่นรายปี: แบบฟอร์ม FR-800A

รัฐฟลอริดา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในฟลอริดาอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรฟลอริดา

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม DR-15

จอร์เจีย

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในจอร์เจียอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรจอร์เจีย

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-3

ฮาวาย

ฮาวายไม่มีภาษีขายแบบทั่วไป แต่มีภาษีสรรพสามิตทั่วไป (GET) แทนที่ผู้ซื้อจะเป็นผู้เสียภาษีขาย ในรัฐฮาวายมี GET ซึ่งเป็นภาษีสําหรับ "สิทธิ์ในการทําธุรกิจ") ในรัฐฮาวาย ซึ่งเรียกเก็บจากผู้ขาย ในฮาวาย ผู้ขายมีหน้าที่รับผิดชอบในการนำส่ง GET ไม่ว่าจริงๆ แล้วพวกเขาจะได้เก็บ GET จากธุรกรรมหรือไม่ก็ตาม อย่างไรก็ตาม ผู้ขายสามารถส่งต่อ GET ให้ลูกค้า และนั่นจึงเป็นเหตุผลที่ว่าหากคุณซื้อสินค้าในฮาวาย คุณอาจมียอดขายในอัตราร้อยละเล็กน้อยแนบมากับใบเสร็จเพื่อให้ครอบคลุม GET คุณสามารถดูข้อมูลเพิ่มเติมได้ที่นี่ ผู้ขายสามารถยื่นและนําส่งภาษี GET ของฮาวายทางออนไลน์ได้ที่ Hawaii Tax Online

ไอดาโฮ

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในไอดาโฮอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่ Idaho State Tax Commission’s Taxpayer Access Point (TAP)

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม 850กรรมาธิการภาษีของรัฐต้องส่งแบบฟอร์ม 850 ที่ปรับแล้วไปให้คุณทางไปรษณีย์

อิลลินอยส์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในอิลลินอยส์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่ MyTax Illinois

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-1

อินเดียนา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในอินเดียนาทางออนไลน์ได้ที่กรมสรรพากรอินเดียนา

ไอโอวา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในไอโอวาได้ทางออนไลน์ที่กรมสรรพากรไอโอวา

แคนซัส

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในแคนซัสอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรแคนซัส หากไม่เคยใช้ระบบนี้มาก่อน คุณอาจต้องติดต่อกรมสรรพากรแคนซัสเพื่อขอรหัสเข้าใช้งาน

- ผู้ขายควรใช้แบบฟอร์ม ST-36 เพื่อยื่นทางไปรษณีย์ [แบบฟอร์ม CT-9U]](https://www.ksrevenue.gov/pdf/ct09u.pdf "Form CT-9U") ก็สามารถใช้ได้เช่นกัน

เคนทักกี

ผู้ขายสามารถยื่นและนําส่งภาษีการขายในรัฐเคนทักกีทางออนไลน์ได้ที่กรมสรรพากรเคนทักกี

ลุยเซียนา

ขึ้นอยู่กับว่าผู้ขายมีใบอนุญาตประเภทใด และขายจากทางไกลหรืออยู่ในลุยเซียนา ผู้ขายจะยื่นภาษีด้วยหนึ่งในสามวิธีต่อไปนี้

- ออนไลน์ผ่าน E-Parish

- ออนไลน์ผ่านการยื่นภาษีของผู้ขายจากทางไกล

- ยื่นภาษีออนไลน์ที่ Louisiana Taxpayer Access Point

เมน

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเมนอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ผ่านพอร์ทัลภาษีของเมน

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-7

แมริแลนด์

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในแมริแลนด์ทางออนไลน์ได้ที่เว็บไซต์กรมบัญชีแห่งแมริแลนด์

แมสซาชูเซตส์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในแมสซาชูเซตส์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรแมสซาชูเซตส์ ธุรกิจที่มีภาระด้านภาษีมากกว่า 5,000 ดอลลาร์สหรัฐจะต้องใช้วิธีนี้เพื่อยื่นภาษี

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-9

มิชิแกน

ผู้ขายสามารถยื่นและส่งภาษีการขายในมิชิแกนทางออนไลน์ได้ที่ Michigan Treasury Online

มินนิโซตา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในมินนิโซตาอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรมินนิโซตา

- ยื่นทางโทรศัพท์โดยโทรติดต่อกรมสรรพากรได้ที่ 1-800-570-3329 อย่างไรก็ตาม หากคุณมีภาระด้านภาษีขายและภาษีการใช้งานที่มีมูลค่า 10,000 ดอลลาร์สหรัฐขึ้นไปในปีบัญชีของรัฐ (1 กรกฎาคม– 30 มิถุนายน) คุณต้องชําระภาษีทั้งหมดทางอิเล็กทรอนิกส์โดยเริ่มจากปีปฏิทินถัดไป

มิสซิสซิปปี

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในมิสซิสซิปปีทางออนไลน์ได้ที่กรมสรรพากรมิสซิสซิปปี

มิสซูรี

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในมิสซูรีอยู่ 2 แบบดังนี้

- ยื่นเอกสารทางออนไลน์ที่กรมสรรพากรมิสซูรี หากยื่นภาษีจากนอกรัฐ ให้เลือก "Vendor’s Use Tax " ผู้ขายสินค้าที่มียอดขายสูงที่มีรายการชําระเงินตั้งแต่ 8,000 ดอลลาร์สหรัฐขึ้นไปในปีภาษีก่อนหน้าต้องยื่นภาษีออนไลน์ ในบางกรณี ผู้ยื่นรายไตรมาสอาจต้องชําระเงินออนไลน์ด้วยเช่นกัน

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม 53-1 ซึ่งกรมสรรพากรมิสซูรีจะออกแบบฟอร์มนี้ให้คุณ คุณจะไม่ได้รับแบบฟอร์มแสดงรายการภาษีเป็นกระดาษทางไปรษณีย์หากคุณเคยยื่นรายการทางอิเล็กทรอนิกส์มาก่อน เว้นแต่คุณจะติดต่อกรมสรรพากรเพื่อขอยื่นแสดงรายการเป็นกระดาษในอนาคต

เนแบรสกา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเนแบรสกาอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรเนแบรสกา คุณจะนำส่งการชำระเงินผ่าน Nebraska E-Pay

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม 10

เนวาดา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเนวาดาอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรเนวาดา

- ยื่นทางไปรษณีย์โดยใช้ แบบฟอร์ม REV-F013

นิวเจอร์ซีย์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในนิวเจอร์ซีย์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่พอร์ทัลภาษีนิวเจอร์ซีย์

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-50

นิวเม็กซิโก

ควรทราบไว้ว่านิวเม็กซิโกไม่มีภาษีขาย แต่มีภาษีรายรับรวมแทน ภาษีนี้บังคับใช้กับบุคคลใดก็ตามที่มีธุรกิจในเม็กซิโก ในเกือบทุกกรณี บุคคลที่ทำธุรกิจจะส่งต่อภาษีไปให้ผู้บริโภค โดยอาจระบุแยกหรือรวมเป็นส่วนหนึ่งของราคาขาย คุณสามารถดูข้อมูลเพิ่มเติมได้ที่นี่ ผู้ขายมีตัวเลือกในการยื่นและนําส่งภาษีรายรับรวมในนิวเม็กซิโก 2 แบบ ได้แก่

- ยื่นออนไลน์โดยใช้ E-File

- ยื่นทางไปรษณีย์โดยใช้ แบบแสดงรายการภาษีจากยอดรายรับ

นิวยอร์ก

ผู้ขายสามารถยื่นและนําส่งภาษีการขายในนิวยอร์กทางออนไลน์ได้ที่กรมสรรพากรและการเงินนิวยอร์ก

นอร์ทแคโรไลนา

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในนอร์ทแคโรไลนาอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรนอร์ทแคโรไลนา

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์มแสดงรายการภาษีนี้

นอร์ทดาโคตา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในนอร์ทดาโคตาทางออนไลน์ได้ที่ North Dakota Taxpayer Access Point (TAP)

โอไฮโอ

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในโอไฮโอทางออนไลน์ได้ที่กรมการภาษีโอไฮโอ

โอคลาโฮมา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในโอคลาโฮมาได้ที่ OK Tap

เพนซิลเวเนีย

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเพนซิลเวเนียอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรเพนซิลเวเนีย

- ยื่นเอกสารทางโทรศัพท์ที่หมายเลข 1-800-748-8299

โรดไอแลนด์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในโรดไอแลนด์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรโรดไอส์แลนด์

- ชําระเงินทางไปรษณีย์โดยใช้ แบบแสดงรายการภาษีการขายที่พัฒนาขึ้นของโรดไอแลนด์ ผู้ขายต้องยื่นและชําระเงินทางออนไลน์หากความรับผิดด้านภาษีของคุณในปีที่แล้วมีมูลค่า 200 ดอลลาร์สหรัฐขึ้นไป

เซาท์แคโรไลนา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในเซาท์แคโรไลนาทางออนไลน์ได้ที่กรมสรรพากรเซาท์แคโรไลนา

รัฐเซาท์ดาโคตา

ผู้ขายสามารถยื่นและนำส่งภาษีการขายในเซาท์ดาโคตาทางออนไลน์ได้ที่กรมสรรพากรเซาท์ดาโคตา

เทนเนสซี

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเทนเนสซีอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรเทนเนสซี

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม SLS-450

เท็กซัส

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเท็กซัสอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่เว็บไซต์ TxComptroller eSystems

- ยื่นทางไปรษณีย์โดยใช้แบบแสดงรายการภาษีการขายและโภคภัณฑ์ของเท็กซัส

ยูทาห์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในยูทาห์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่ Utah Taxpayer Access Point (TAP)

- ผู้ขายสามารถเลือกยื่นเอกสารทางไปรษณีย์ได้เช่นกัน หลังจากออกใบอนุญาตเรียกเก็บภาษีขายแล้ว คณะกรรมการภาษีจะส่งแบบแสดงรายการภาษีสำหรับผู้ขายแต่ละรายทางไปรษณีย์ เว้นแต่ผู้ขายจะเลือกที่จะไม่รับแบบแสดงรายการภาษีแบบกระดาษ หากผู้ขายไม่ได้รับแบบแสดงรายการภาษีแบบกระดาษ เป็นหน้าที่ของผู้ขายที่จะต้องหาแบบฟอร์มเปล่า ยื่นแบบฟอร์มแสดงรายการภาษีที่ถูกต้องทั้งหมด แล้วนําส่งภาษีภายในวันที่กําหนด แบบฟอร์มที่เกี่ยวข้องทั้งหมดอยู่ในเว็บไซต์ของรัฐ

เวอร์มอนต์

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเวอร์มอนต์อยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์โดยใช้พอร์ทัล myVTax

- ยื่นทางไปรษณีย์ และส่งการชําระเงินไปที่: Vermont Department of Taxes PO Box 1779, Montpelier, VT 05601-1779

เวอร์จิเนีย

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเวอร์จิเนียอยู่ 2 แบบดังนี้

- ยื่นและนำส่งภาษีผ่าน[บริการ VATAX ออนไลน์สำหรับธุรกิจของกรมการภาษีเวอร์จิเนีย]](https://www.ireg.tax.virginia.gov/VTOL/Login.seam "Virginia Department of Taxation | VATAX Online Service")

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-1

วอชิงตัน

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในวอชิงตันอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรวอชิงตัน

- คุณสามารถใช้แบบฟอร์มหลายแบบเพื่อยื่นและชำระภาษีทางไปรษณีย์ได้

เวสต์เวอร์จิเนีย

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในเวสต์เวอร์จิเนียอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่ MyTaxes

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม CST200CU

วิสคอนซิน

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในวิสคอนซินอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์ที่กรมสรรพากรวิสคอนซิน

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม ST-12

รัฐไวโอมิง

ผู้ขายมีตัวเลือกในการยื่นและนำส่งภาษีการขายในไวโอมิงอยู่ 2 แบบดังนี้

- ยื่นภาษีออนไลน์โดยใช้ระบบการยื่นแบบฟอร์มทางอินเทอร์เน็ตสำหรับธุรกิจของไวโอมิง (WYIFS)

- ยื่นทางไปรษณีย์โดยใช้แบบฟอร์ม 41-1

Stripe Tax ช่วยอะไรได้บ้าง

Stripe ช่วยมาร์เก็ตเพลสต่างๆ สร้างและขยายธุรกิจการชำระเงินและบริการทางการเงินระดับโลกที่ทรงประสิทธิภาพได้ โดยใช้เวลาการทำงานน้อยลงและมีโอกาสในการเติบโตมากขึ้น Stripe Tax ลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีทั่วโลก เพื่อให้คุณมีเวลาทุ่มเทกับการพัฒนาธุรกิจให้เติบโต โดยระบบจะคำนวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษี GST โดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีก 100 ประเทศ Stripe Tax สร้างขึ้นภายใน Stripe โดยเฉพาะ และช่วยให้คุณเริ่มใช้งานได้รวดเร็วขึ้นโดยที่ไม่ต้องมีการผสานการทำงานหรือใช้ปลั๊กอินของบริษัทอื่น

Stripe Tax ช่วยคุณทำสิ่งต่อไปนี้ได้

- ทำความเข้าใจว่าต้องจดทะเบียนและเรียกเก็บภาษีที่ไหน: ดูประเทศที่คุณอาจต้องเรียกเก็บภาษีตามธุรกรรม Stripe หลังจากจดทะเบียนแล้ว คุณสามารถปิดใช้การเรียกเก็บภาษีในรัฐหรือประเทศใหม่ได้ในไม่กี่วินาที คุณจะเริ่มเรียกเก็บภาษีได้โดยเพิ่มโค้ดเพียงบรรทัดเดียวลงในการผสานการทำงาน Stripe ที่ใช้อยู่ หรือเพิ่มการเรียกเก็บภาษีลงในผลิตภัณฑ์ Stripe ที่ไม่ต้องเขียนโค้ด เช่น Invoicing ด้วยการคลิกเพียงปุ่มเดียว

- จดทะเบียนชำระภาษี: หากคุณมีธุรกิจอยู่ในสหรัฐอเมริกา สามารถให้ Stripe จัดการการจดทะเบียนภาษีแทนคุณ ช่วยกรอกรายละเอียดการสมัครล่วงหน้าและรับประโยชน์จากขั้นตอนที่ง่ายขึ้น ถ้าคุณอยู่นอกประเทศสหรัฐอเมริกา Stripe พารท์เนอร์กับ Taxually ในการจดทะเบียนภาษีกับสำนักงานสรรพากรในพื้นที่ ให้คุณประหยัดเวลาและปฏิบัติตามระเบียบข้อบังคับท้องถิ่นได้ง่ายขึ้น

- เก็บภาษีการขายโดยอัตโนมัติ: Stripe Tax จะคำนวณและเก็บภาษีตามจำนวนที่ค้างชำระ โดยรองรับสินค้าและบริการหลายร้อยรายการ ทั้งยังมีข้อมูลล่าสุดเกี่ยวกับกฎและการเปลี่ยนแปลงอัตราภาษี

- ทำให้การยื่นและนำส่งเป็นเรื่องง่ายขึ้น: พาร์ทเนอร์ทั่วโลกที่ได้รับความไว้วางใจของเราจะช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นซึ่งเชื่อมต่อกับข้อมูลธุรกรรมใน Stripe ของคุณ ให้พาร์ทเนอร์ของเราช่วยจัดการการยื่นเอกสารให้คุณ เพื่อให้คุณมีเวลาไปมุ่งเน้นในการพัฒนาธุรกิจให้เติบโต

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Tax