การปฏิบัติตามข้อกำหนดด้านภาษีการขายอาจมีความซับซ้อนและใช้เวลาในการดำเนินการที่นาน โดยเฉพาะในสหรัฐอเมริกา แต่ละรัฐมีหน่วยงานด้านภาษีการขายของตนเองที่กำหนดกฎระเบียบทางภาษีเมื่อเป็นกรณีที่ธุรกิจต้องเก็บภาษี กฎระเบียบเหล่านี้ได้มีการเปลี่ยนแปลงมากมายในช่วงไม่กี่ปีที่ผ่านมาและยังคงเปลี่ยนแปลงต่อไป ทำให้การระบุว่าเมื่อใดและที่ไหนที่คุณต้องเรียกเก็บภาษีการขายจากธุรกรรมเป็นเรื่องยาก

คู่มือนี้จะช่วยให้คุณกำหนดได้ว่าเมื่อใดที่ต้องจดทะเบียนเพื่อเก็บภาษีในสหรัฐอเมริกาเพื่อหลีกเลี่ยงบทลงโทษและดอกเบี้ยที่มาจากการไม่ปฏิบัติตามข้อกำหนด นอกจากนี้ยังจะแสดงให้คุณเห็นถึงวิธีการปฏิบัติตามขั้นตอนการจดทะเบียนภาษีการขายในแต่ละรัฐ พร้อมอธิบายว่าควรทำอย่างไรหากคุณมีภาระผูกพันในการเก็บภาษีการขายแต่ยังไม่ได้จดทะเบียน เราจะยังแชร์วิธีที่ Stripe สามารถช่วยคุณปฏิบัติตามข้อกำหนดด้านภาษีอย่างต่อเนื่องได้

เมื่อใดจึงควรจดทะเบียนเพื่อเก็บภาษีการขาย

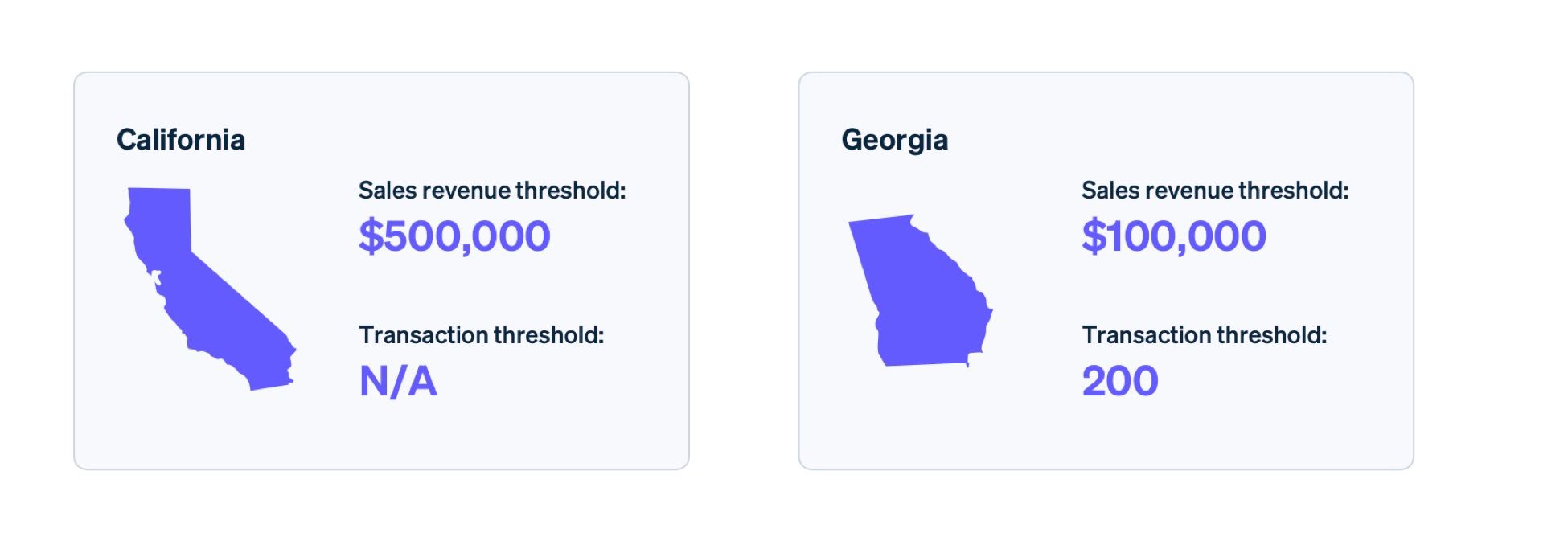

ในสหรัฐอเมริกา คุณต้องลงทะเบียนภาษีการขายในแต่ละรัฐที่คุณมีคุณสมบัติตรงตาม มาตรฐานความเชื่อมโยงทางกายภาพหรือทางเศรษฐกิจ หรือข้อกำหนดอื่นๆ ของรัฐ สำหรับผู้ขายที่อยู่นอกรัฐ มาตรฐานที่ใช้กำหนดว่าคุณควรลงทะเบียนเพื่อเรียกเก็บภาษีการขายเมื่อใดก็คือความเชื่อมโยงทางเศรษฐกิจโดยทั่วไป ทั้งนี้ เกณฑ์ความเชื่อมโยงทางเศรษฐกิจจะขึ้นอยู่กับรายรับจากการขายหรือปริมาณธุรกรรม โดยที่บางครั้งอาจขึ้นอยู่กับทั้งสองปัจจัย ตัวอย่างเช่น ในรัฐแคลิฟอร์เนีย คุณต้องลงทะเบียนและเรียกเก็บภาษีการขายเมื่อมีรายรับจากการขายจากลูกค้าในรัฐแคลิฟอร์เนียเกิน 500,000 ดอลลาร์สหรัฐฯ อย่างไรก็ตาม ในรัฐจอร์เจีย คุณต้องเริ่มเรียกเก็บภาษีการขายเมื่อมีรายรับจากการขายเกิน 100,000 ดอลลาร์สหรัฐฯ หรือรับธุรกรรมจากลูกค้าในรัฐจอร์เจียครบ 200 รายการ

จำนวนตามเกณฑ์ทางเศรษฐกิจที่แตกต่างกันในแคลิฟอร์เนียและจอร์เจีย

จำนวนตามเกณฑ์ทางเศรษฐกิจที่แตกต่างกันในแคลิฟอร์เนียและจอร์เจีย

คำจำกัดความของความเชื่อมโยงด้านภาษีการขายจะแตกต่างกันไปในแต่ละรัฐเช่นเดียวกับความเชื่อมโยงทางกายภาพ แต่โดยทั่วไปแล้ว การมีความเชื่อมโยงทางกายภาพไม่ว่าจะประเภทใดก็ตามสามารถสร้าง "การมีตัวตนที่เพียงพอ" (หรือความเชื่อมโยงที่เพียงพอ) ได้ และกำหนดให้คุณต้องลงทะเบียนและเก็บภาษีการขายในรัฐนั้น ซึ่งอาจรวมถึงการมีสำนักงานหรือสำนักงานใหญ่ อุปกรณ์ หรือพนักงานในรัฐนั้น หรือแม้แต่การแสดงตัวตนชั่วคราว เช่น เข้าร่วมงานแสดงสินค้าในอุตสาหกรรม ตำแหน่งที่ตั้งของพื้นที่จัดเก็บสินค้าคงคลังก็สามารถสร้างความเชื่อมโยงในรัฐนั้นได้เช่นกัน (ซึ่งรวมถึงสินค้าคงคลังที่จัดเก็บในคลังสินค้า Amazon FBA หรือศูนย์ดำเนินการตามคำสั่งซื้อของบุคคลที่สามอื่นๆ)

สิ่งสำคัญที่ต้องทราบคือมี 5 รัฐที่ไม่มีภาษีการขายแบบทั่วทั้งรัฐ อันได้แก่ รัฐอลาสก้า รัฐเดลาแวร์ รัฐมอนแทนา รัฐนิวแฮมป์เชียร์ และรัฐออริกอน ซึ่งหมายความว่าคุณไม่จำเป็นต้องเก็บภาษีการขายทั่วไปในรัฐเหล่านี้ อย่างไรก็ตาม รัฐอลาสก้าอนุมัติให้เก็บภาษีการขายในระดับเทศบาลได้ ในกรณีส่วนใหญ่ ผู้ค้าจะต้องลงทะเบียนภาษีการขายในระดับรัฐเท่านั้น โดยมีข้อยกเว้นบางประการที่เราจะแจ้งให้ทราบด้านล่าง

เมื่อคุณระบุได้แล้วว่าจะต้องเก็บภาษีที่ไหน ขั้นตอนต่อไปคือการลงทะเบียนกับหน่วยงานภาษีของรัฐหรือท้องถิ่น ซึ่งเป็นสิ่งสำคัญอย่างยิ่ง เนื่องจากคุณต้องลงทะเบียนเพื่อเก็บภาษีก่อนเริ่มคำนวณและเก็บภาษีการขาย โปรดทราบว่าแนวทางปฏิบัตินี้ใช้กับผู้ขายตรง หากคุณขายสินค้าบนมาร์เก็ตเพลสเพียงที่เดียว คุณควรปรึกษาผู้เชี่ยวชาญด้านภาษีการขายเพื่อพิจารณาว่าจำเป็นต้องลงทะเบียนขอใบอนุญาตเก็บภาษีการขายหรือไม่ เนื่องจากแนวทางปฏิบัติด้านภาษีสำหรับมาร์เก็ตเพลสแต่ละรายการมีความแตกต่างกัน

ในสหรัฐอเมริกา ธุรกิจควรลงทะเบียนก็ต่อเมื่อระบุความเชื่อมโยงได้แล้ว ไม่ว่าจะเป็นผ่านความเชื่อมต่อทางกายภาพ มาตรฐานความเชื่อมโยงทางเศรษฐกิจ หรือข้อกำหนดอื่นๆ ของรัฐ ทั้งนี้ ขั้นตอนการจดทะเบียนของคุณก็จะยังคงเหมือนเดิมไม่ว่าคุณจะขายสินค้าประเภทใดก็ตาม (เช่น สินค้าดิจิทัล บริการ หรือสินค้าที่จับต้องได้)

- รัฐที่ปกครองตนเองอนุญาตให้เมืองที่มีสถานะปกครองตนเองจัดเก็บและบริหารภาษีการขายของตนเอง รวมทั้งกำหนดฐานภาษีได้ เมืองเหล่านี้สามารถกำหนดกฎเกณฑ์ภาษีของตนเอง และผู้ขายอาจต้องลงทะเบียนเพิ่มเติมในพื้นที่ดังกล่าว รัฐที่ปกครองตนเอง ได้แก่ แอละแบมา, อลาสก้า, แอริโซนา, โคโลราโดและลุยเซียนา

- อลาสก้าเป็นรัฐที่ปกครองตนเอง โปรดดูข้อมูลเพิ่มเติมในเชิงอรรถที่หนึ่ง กฎหมายภาษีขายของผู้ขายทางไกลของอลาสก้าได้รับการผ่านร่างเมื่อวันที่ 6 มกราคม 2020 อย่างไรก็ตาม จากจุดนั้น เขตอำนาจศาลในท้องถิ่นจะตัดสินใจว่าจะนำกฎหมายนี้ไปใช้หรือไม่ และเมื่อเขตอำนาจศาลในพื้นที่ได้นำกฎหมายนี้ไปใช้ ธุรกิจต่างๆ มีเวลา 30 วันในการเริ่มเรียกเก็บภาษีการขายจากผู้ซื้อในอลาสก้าที่ตั้งอยู่ในเขตอำนาจศาลนั้น

- แอริโซนาเป็นรัฐที่ปกครองตนเอง โปรดดูข้อมูลเพิ่มเติมในเชิงอรรถที่หนึ่ง

- โคโลราโดเป็นรัฐที่ปกครองตนเอง โปรดดูข้อมูลเพิ่มเติมในเชิงอรรถที่หนึ่ง

- ลุยเซียนาเป็นรัฐที่ปกครองตนเอง แม้ว่าในลุยเซียนาจะเรียกว่าเขตแพริชก็ตาม โปรดดูข้อมูลเพิ่มเติมในเชิงอรรถที่หนึ่ง

- ผู้ขายต้องมีคุณสมบัติตรงตามเกณฑ์ทั้งยอดขายและหมายเลขธุรกรรมในนิวยอร์กและคอนเนตทิคัต

วิธีจดทะเบียนขอใบอนุญาตภาษีการขายในสหรัฐอเมริกา

เนื่องจากแต่ละรัฐมีหน่วยงานด้านภาษีการขายเป็นของตัวเอง คุณจึงต้องลงทะเบียนเพื่อเรียกเก็บภาษีการขายในรัฐที่คุณปฏิบัติตามข้อกำหนดการลงทะเบียนภาษีแยกจากกัน หากต้องการจดทะเบียนใบอนุญาตภาษีการขาย ให้เริ่มต้นโดยไปที่เว็บไซต์หน่วยงานภาษีของรัฐนั้นๆ คุณสามารถดูลิงก์สําหรับแต่ละรัฐได้ที่นี่ หรือให้ Stripe Tax จัดการกระบวนการจดทะเบียนภาษีในสหรัฐอเมริกาทั้งกระบวนการให้คุณ

มีข้อยกเว้นสำหรับรัฐที่เข้าร่วมในข้อตกลงการขายและการใช้ภาษีแบบปรับปรุง (SSUTA) ข้อตกลงนี้ถูกสร้างขึ้นเพื่อพยายามทำให้กระบวนการการลงทะเบียนภาษีขายเรียบง่ายขึ้น ปัจจุบัน 24 รัฐได้ผ่านกฎหมายเพื่อให้เป็นไปตาม SSUTA: อาร์คันซอ จอร์เจีย อินเดียนา ไอโอวา แคนซัส เคนทักกี มิชิแกน มินนิโซตา เนบราสกา เนวาดา นิวเจอร์ซีย์ นอร์ทแคโรไลนา นอร์ทดาโคตา โอไฮโอ โอคลาโฮมา โรดไอแลนด์ เซาท์ดาโคตา เทนเนสซี ยูทาห์ เวอร์มอนต์ วอชิงตัน เวสต์เวอร์จิเนีย วิสคอนซิน และไวโอมิง ผู้ขายสามารถลงทะเบียนเพื่อใช้ระบบการจดทะเบียนภาษีขายแบบมีประสิทธิภาพ (SSTRS) ได้ที่นี่ เมื่อลงทะเบียนแล้ว ผู้ใช้จะตั้งค่าบัญชีแยกกันในแต่ละรัฐและจะต้องจดทะเบียนแยกกันหากมีภาระหน้าที่ด้านภาษีการขายในรัฐที่ไม่เป็นไปตาม SSUTA

หากคุณเคยปฏิบัติตามข้อกำหนดการจดทะเบียนภาษีในรัฐใดรัฐหนึ่งมาก่อนแต่ไม่ได้จดทะเบียน คุณมีตัวเลือกดังต่อไปนี้ หากผ่านไป 2-3 เดือนนับตั้งแต่คุณปฏิบัติตามข้อกำหนดในการจดทะเบียนภาษี ขอแนะนำให้ปรึกษาผู้เชี่ยวชาญด้านภาษีการขายเพื่อกำหนดวิธีที่ดีที่สุดสำหรับธุรกิจของคุณ รัฐส่วนใหญ่มีโปรแกรมการเปิดเผยข้อมูลโดยสมัครใจเพื่อช่วยให้ผู้ขายแก้ไขปัญหาภาษีขายก่อนหน้านี้ได้ และคุณอาจมีสิทธิเข้าร่วมโปรแกรมนิรโทษกรรมของรัฐเพื่อให้คุณปฏิบัติตามกฎหมาย อย่าเริ่มเรียกเก็บภาษีจนกว่าคุณจะจดทะเบียนกับหน่วยงานภาษีของรัฐหรือหน่วยงานภาษีท้องถิ่นอย่างถูกต้อง

Stripe Tax ช่วยอะไรได้บ้าง

Stripe ช่วยมาร์เก็ตเพลสต่างๆ สร้างและขยายธุรกิจการชำระเงินและบริการทางการเงินระดับโลกที่ทรงประสิทธิภาพได้ โดยใช้เวลาการทำงานน้อยลงและมีโอกาสในการเติบโตมากขึ้น Stripe Tax ลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีทั่วโลก เพื่อให้คุณมีเวลาทุ่มเทกับการพัฒนาธุรกิจให้เติบโต โดยระบบจะคำนวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษี GST โดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีก 100 ประเทศ Stripe Tax สร้างขึ้นภายใน Stripe โดยเฉพาะ และช่วยให้คุณเริ่มใช้งานได้รวดเร็วขึ้นโดยที่ไม่ต้องมีการผสานการทำงานหรือใช้ปลั๊กอินของบริษัทอื่น

Stripe Tax ช่วยคุณทำสิ่งต่อไปนี้ได้

- ทำความเข้าใจว่าต้องจดทะเบียนและเรียกเก็บภาษีที่ไหน: ดูประเทศที่คุณอาจต้องเรียกเก็บภาษีตามธุรกรรม Stripe หลังจากจดทะเบียนแล้ว คุณสามารถปิดใช้การเรียกเก็บภาษีในรัฐหรือประเทศใหม่ได้ในไม่กี่วินาที คุณจะเริ่มเรียกเก็บภาษีได้โดยเพิ่มโค้ดเพียงบรรทัดเดียวลงในการผสานการทำงาน Stripe ที่ใช้อยู่ หรือเพิ่มการเรียกเก็บภาษีลงในผลิตภัณฑ์ Stripe ที่ไม่ต้องเขียนโค้ด เช่น Invoicing ด้วยการคลิกเพียงปุ่มเดียว

- จดทะเบียนชำระภาษี: หากคุณมีธุรกิจอยู่ในสหรัฐอเมริกา สามารถให้ Stripe จัดการการจดทะเบียนภาษีแทนคุณ ช่วยกรอกรายละเอียดการสมัครล่วงหน้าและรับประโยชน์จากขั้นตอนที่ง่ายขึ้น ถ้าคุณอยู่นอกประเทศสหรัฐอเมริกา Stripe พารท์เนอร์กับ Taxually ในการจดทะเบียนภาษีกับสำนักงานสรรพากรในพื้นที่ ให้คุณประหยัดเวลาและปฏิบัติตามระเบียบข้อบังคับท้องถิ่นได้ง่ายขึ้น

- เก็บภาษีการขายโดยอัตโนมัติ: Stripe Tax จะคำนวณและเก็บภาษีตามจำนวนที่ค้างชำระ โดยรองรับสินค้าและบริการหลายร้อยรายการ ทั้งยังมีข้อมูลล่าสุดเกี่ยวกับกฎและการเปลี่ยนแปลงอัตราภาษี

- ทำให้การยื่นและนำส่งเป็นเรื่องง่ายขึ้น: พาร์ทเนอร์ทั่วโลกที่ได้รับความไว้วางใจของเราจะช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นซึ่งเชื่อมต่อกับข้อมูลธุรกรรมใน Stripe ของคุณ ให้พาร์ทเนอร์ของเราช่วยจัดการการยื่นเอกสารให้คุณ เพื่อให้คุณมีเวลาไปมุ่งเน้นในการพัฒนาธุรกิจให้เติบโต

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Tax