Efterlevnad av skatteregler kan vara komplicerad och tidskrävande att navigera, särskilt i USA. Varje delstat har sin egen skattemyndighet för omsättningsskatt som bestämmer regelverket för när företag behöver ta ut skatt. Dessa regler har genomgått många förändringar under de senaste åren och fortsätter att förändras, vilket gör det till en utmaning att avgöra när och var du är skyldig att ta ut omsättningsskatt på transaktioner.

Denna guide hjälper dig att avgöra när du behöver registrera dig för att ta ut skatt i USA så att du kan undvika de böter och räntor som medföljer bristande efterlevnad. I guiden visas du också hur du går igenom registreringsprocessen för omsättningsskatt i enskilda delstater och får förklaringar om vad du ska göra om du för närvarande har en skyldighet att ta ut omsättningsskatt men ännu inte har registrerat dig. Vi kommer också att dela med oss av hur Stripe kan hjälpa dig att hantera fortlöpande efterlevnad av skatteregler.

När du ska registrera dig för att ta ut omsättningsskatt

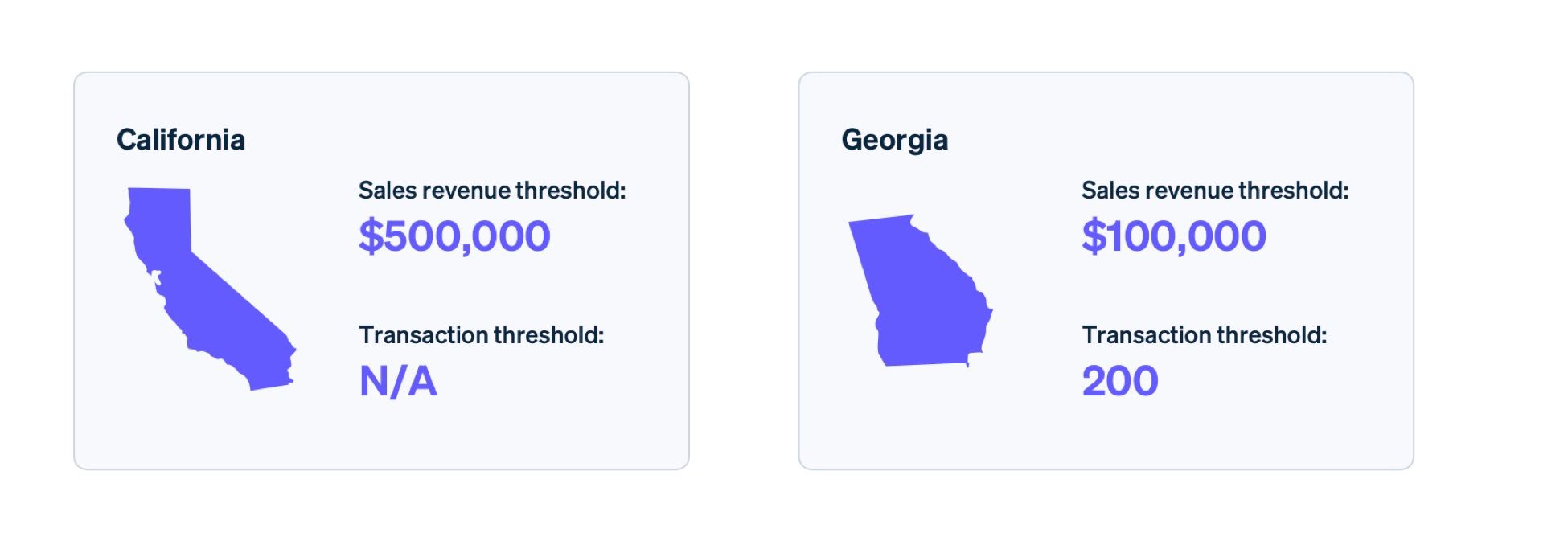

I USA är du skyldig att registrera dig för omsättningsskatt i varje delstat där du har uppfyllt standarder för fysiska eller ekonomiska förbindelseregler eller något annat krav från delstaten. För säljare utanför delstaten är ekonomisk förbindelse i allmänhet den tillämpliga standarden för att avgöra när man ska registrera sig för att ta ut omsättningsskatt. Trösklarna för ekonomiska förbindelse baseras antingen på försäljningsintäkter eller transaktionsvolym och ibland båda. Till exempel måste du i Kalifornien registrera dig och ta ut omsättningsskatt när verksamheten överstiger 500 000 dollar i försäljningsintäkter från kunder i Kalifornien. I Georgia måste du däremot börja ta ut omsättningsskatt när du överstiger 100 000 dollar i försäljningsintäkter eller genomför 200 transaktioner från kunder i Georgia.

Olika ekonomiska tröskelbelopp i Kalifornien och Georgia

Olika ekonomiska tröskelbelopp i Kalifornien och Georgia

Definitionen på förbindelseregler för omsättningsskatt, som fysisk förbindelse, varierar mellan olika delstater, men för det mesta kan en fysisk koppling av något slag skapa ”tillräcklig närvaro” (eller förbindelse) och innebära att du måste registrera dig och ta ut omsättningsskatt i den delstaten. Detta kan innebära att du har ett kontor eller huvudkontor, utrustning eller anställda i en delstat, eller till och med ha en tillfällig närvaro – som att delta i en branschmässa. Platsen där du lagrar inventarier kan också skapa förbindelse i en delstat. (I detta ingår inventarier som lagras i ett Amazon FBA-lager eller annan tredjeparts orderhanteringscenter.)

Det är viktigt att anmärka på att fem delstater inte har någon omsättningsskatt som gäller hela delstaten: Alaska, Delaware, Montana, New Hampshire och Oregon. Detta innebär att du inte behöver ta ut allmän omsättningsskatt i dessa delstater. Alaska tillåter däremot att omsättningsskatt tas ut på kommunal nivå. I de flesta situationer behöver handlare endast registrera sig på delstatlig nivå för omsättningsskatt med några få undantag som vi kommer att berätta om nedan.

När du har avgjort var du behöver ta ut skatt är ditt nästa steg att registrera dig hos den delstatliga eller lokala skattemyndigheten. Detta är avgörande eftersom du måste vara registrerad för att ta ut skatt innan du börjar beräkna och ta ut omsättningsskatt. Tänk på att dessa riktlinjer gäller för dem som säljer direkt. Om du säljer uteslutande på marknadsplatser bör du rådfråga en expert på omsättningsskatt för att avgöra om du behöver registrera dig för ett tillstånd för omsättningsskatt eftersom skattereglerna för marknadsplatser varierar.

I USA bör företag endast registrera sig när de har identifierat var de har förbindelse, antingen genom en fysisk koppling eller en standard för ekonomisk förbindelse eller något annat krav från delstaten. Oavsett vilken typ av produkter du säljer (t.ex. digitala varor, tjänster eller fysiska produkter) är det samma registreringsprocess.

- Delstater med en så kallad ”home rule” tillåter enskilda städer med ”home rule” att administrera sina egna omsättningsskatter samt att definiera sina egna skattebaser. Dessa städer kan definiera sina egna skatteregler och säljare kan behöva slutföra ytterligare registreringar i dessa områden. Följande delstater omfattas av home rule: Alabama, Alaska, Arizona, Colorado och Louisiana.

- Alaska är en delstat med självstyre (home rule). Se slutnot ett för mer information. Alaska Remote Seller Sales Tax Code antogs den 6 januari 2020. Lokala jurisdiktioner beslutar dock om de ska anta koden. När en lokal jurisdiktion har antagit koden har företag 30 dagar på sig att börja samla in omsättningsskatt från köpare i Alaska som befinner sig i den jurisdiktionen.

- Arizona är en delstat med självstyre (home rule). Se slutnot ett för mer information.

- Colorado är en delstat med självstyre (home rule). Se slutnot ett för mer information.

- Louisiana är en delstat med självstyre (home rule), även om de administrativa områdena kallas församlingar (parishes) i Louisiana. Se slutnot ett för mer information.

- Säljare måste uppfylla tröskelvärdena för både antal försäljningar och antal transaktioner i New York och Connecticut.

Så registrerar man sig för tillstånd för omsättningsskatt i USA

Eftersom varje delstat har sin egen myndighet för omsättningsskatt måste du registrera dig individuellt för att ta ut omsättningsskatt i de delstater där du har uppfyllt skatteregistreringskraven. För att registrera dig för ett tillstånd för omsättningsskatt går du till den delstatliga skattemyndighetens webbplats. Du hittar länken för varje delstat här eller låt Stripe Tax hantera hela den amerikanska skatteregistreringsprocessen åt dig.

Det finns ett undantag för delstater som deltar i det amerikanska avtalet Streamlined Sales and Use Tax Agreement (SSUTA). Avtalet skapades för att förenkla processen att registrera sig för omsättningsskatt. För närvarande har 24 delstater antagit lagstiftning för att följa SSUTA: Arkansas, Georgia, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, New Jersey, North Carolina, North Dakota, Ohio, Oklahoma, Rhode Island, South Dakota, Tennessee, Utah, Vermont, Washington, West Virginia, Wisconsin och Wyoming. Säljare kan registrera sig för det förenklade systemet för skatteregistrering (SSTRS) här. När registreringen har gjorts skapar användare konton i varje delstat. De måste registrera sig separat om de är skyldiga att ta ut omsättningsskatt i en delstat som inte följer SSUTA.

Om du tidigare uppfyllde kravet på skatteregistrering i en delstat men inte registrerade dig har du några olika alternativ. Om det har gått några månader sedan du överskred kravet på skatteregistrering kan det vara bra att rådfråga en skatteexpert för att avgöra nästa steg för ditt företag. De flesta delstater har ett frivilligt program för att hjälpa säljare att lösa tidigare skatteskulder, och du kan också vara berättigad att delta i en delstats amnestiprogram för att på så sätt börja följa reglerna. Börja inte ta ut skatt förrän du har registrerat dig hos den delstatliga eller lokala skattemyndigheten.

Så här kan Stripe Tax hjälpa till

Stripe hjälper marknadsplatser att bygga och skala upp kraftfulla globala företag inom betalningar och finansiella tjänster med lägre omkostnader och fler tillväxtmöjligheter. Stripe Tax minskar komplexiteten i global efterlevnad av skatteregler så att du kan fokusera på att utveckla ditt företag. Tax beräknar och tar automatiskt ut omsättningsskatt, moms och GST på både fysiska och digitala varor och tjänster i alla USA:s delstater och 100 andra länder. Stripe Tax är integrerat i Stripe så att du kan komma igång snabbare – ingen integration av tredje part eller insticksprogram krävs.

Stripe Tax kan hjälpa dig att:

- Förstå var du ska registrera dig och ta ut skatt: Se var du kan behöva ta ut skatt baserat på dina Stripe-transaktioner. När du har registrerat dig kan du aktivera skatteuppbörd i en ny stat eller ett nytt land på några sekunder. Du kan börja ta ut skatt genom att lägga till en rad kod i den befintliga Stripe-integrationen eller lägga till skatteuttag i Stripes kodfria produkter, till exempel Invoicing, med ett enda klick.

- Registrera sig för att betala skatt: Om ditt företag är baserat i USA kan du låta Stripe hantera dina skatteregistreringar och dra nytta av en förenklad process där du fyller i ansökan automatiskt, vilket sparar tid och förenklar efterlevnaden av lokala regelverk. Om du befinner dig utanför USA samarbetar Stripe med Taxually för att hjälpa dig att registrera dig hos lokala skattemyndigheter.

- Ta ut omsättningsskatt automatiskt: Stripe Tax beräknar och tar ut det skattebelopp som ska betalas. Den stöder hundratals produkter och tjänster, och innehåller alla de senaste skattereglerna och skattesatsändringarna.

- Enklare deklaration och betalning: Med våra betrodda globala partners kan användarna dra nytta av en smidig upplevelse som är kopplad till dina Stripe-transaktionsdata, så att våra partners kan hantera dina deklarationer så att du kan fokusera på att utveckla ditt företag.

Läs mer om Stripe Tax.