Le respect des obligations fiscales sur les ventes peut être complexe et long à gérer, en particulier aux États-Unis. Chaque État dispose de sa propre autorité en matière de taxe sur les ventes, qui définit les règles fiscales applicables aux entreprises en matière de perception de la taxe. Ces réglementations ont subi de nombreuses modifications au cours des dernières années et continuent d'évoluer, ce qui rend difficile la détermination du moment et du lieu où vous devez facturer la taxe sur les ventes lors de vos transactions.

Ce guide vous aidera à déterminer le moment opportun pour vous immatriculer afin de percevoir la taxe aux États-Unis. Vous éviterez ainsi les pénalités et les intérêts liés au non-respect de la loi. Il vous montrera également comment naviguer dans le processus d'immatriculation à la taxe sur les ventes dans les différents États et vous expliquera ce qu'il faut faire si vous avez l'obligation de percevoir la taxe sur les ventes mais que vous n'êtes pas encore immatriculé. Nous vous expliquerons également comment Stripe peut vous aider à gérer la conformité fiscale en cours.

Quand s'inscrire pour percevoir la taxe de vente

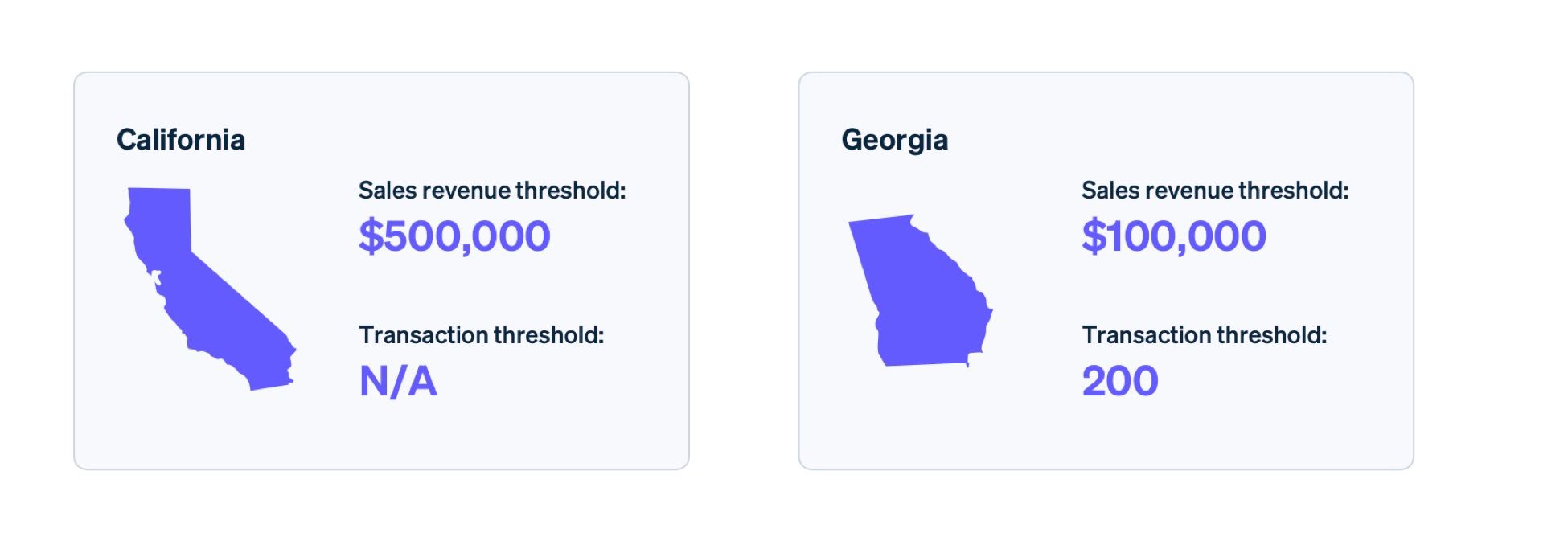

Aux États-Unis, vous êtes tenu de vous immatriculer pour la taxe de vente dans chaque État dans lequel vous avez satisfait aux normes du lien physique ou économique ou à toute autre exigence de l'État. Pour les vendeurs ne résidant pas dans un État, le lien économique est généralement la norme applicable pour déterminer le moment où il faut s'immatriculer pour percevoir la taxe de vente. Les seuils de lien économique sont basés soit sur le chiffre d'affaires, soit sur le volume des transactions, et parfois sur les deux. Par exemple, en Californie, vous devez vous immatriculer et percevoir la taxe de vente dès que vous dépassez 500 000 dollars de chiffre d'affaires réalisé avec des clients californiens. En revanche, en Géorgie, vous devez commencer à percevoir la taxe de vente dès que votre chiffre d'affaires dépasse 100 000 dollars ou que vous effectuez 200 transactions avec des clients en Géorgie.

Des seuils économiques différents en Californie et en Géorgie

Des seuils économiques différents en Californie et en Géorgie

Les définitions du lien fiscal, tout comme le lien physique, varient d'un État à l'autre, mais en général, le fait d'avoir un lien physique, quel qu'il soit, peut créer une « présence suffisante » (ou lien) et vous obliger à vous immatriculer et à percevoir la taxe de vente dans cet État. Il peut s'agir d'un bureau ou d'un siège social, d'équipements ou d'employés dans un État, ou même d'une présence temporaire, comme la participation à un salon professionnel. Le lieu de stockage de vos stocks peut également créer un lien dans un État. (Cela inclut les stocks sauvegardés dans un entrepôt Amazon FBA ou dans un autre centre d'exécution tiers).

Il est important de noter que cinq États n'appliquent pas de taxe de vente à l'échelle de l'État : L'Alaska, le Delaware, le Montana, le New Hampshire et l'Oregon. Cela signifie que vous n'avez pas besoin de collecter la taxe générale de vente dans ces États. Toutefois, l'Alaska autorise la perception d'une taxe de vente au niveau municipal. Dans la plupart des cas, les commerçants n'ont besoin de s'enregistrer qu'au niveau de l'État à des fins de taxe de vente, à quelques exceptions près, que nous présentons ci-dessous.

Une fois que vous avez déterminé où vous devez percevoir la taxe, l'étape suivante consiste à vous immatriculer auprès de l'autorité fiscale locale ou de l'État. Cette étape est cruciale, car vous devez être immatriculé pour percevoir la taxe avant de commencer à calculer et à percevoir la taxe sur les ventes. N'oubliez pas que ces lignes directrices s'appliquent aux vendeurs directs. Si vous vendez exclusivement sur des places de marché, vous devez consulter un expert en taxe sur les ventes pour déterminer si vous devez vous immatriculer pour obtenir un permis de taxe sur les ventes, car les orientations fiscales pour les places de marché varient.

Aux États-Unis, les entreprises ne devraient s'immatriculer qu'une fois qu'elles ont identifié où elles ont un lien, soit par une connexion physique, soit par une norme de lien économique ou toute autre exigence de l'État. Peu importe quel type de produits vous vendez (par exemple, des biens numériques, des services ou des produits physiques), votre processus d'immatriculation reste le même.

- Les États autonomes autorisent les villes particulières à gérer leurs propres taxes de vente et à définir leurs propres bases taxées. Ces villes peuvent définir leurs propres règles fiscales et les marchands peuvent être tenus d’effectuer des inscriptions supplémentaires dans ces régions. Les États autonomes suivants sont l’Alabama, l’Alaska, l’Arizona, le Colorado et la Louisiane.

- L’Alaska est un État à autonomie gouvernementale. Pour en savoir plus, consultez la première note de bas de page. Le code de la taxe de vente de l’Alaska pour les marchands à distance a été adopté le 6 janvier 2020. Cependant, les territoires locaux décident d’adopter ou non le code. Une fois qu’un territoire local a adopté le code, les entreprises ont 30 jours pour commencer à percevoir la taxe de vente auprès des acheteurs de l’Alaska situés dans ce territoire.

- L’Arizona est un État à autonomie gouvernementale. Pour en savoir plus, consultez la première note de bas de page.

- Le Colorado est un État à autonomie gouvernementale. Pour en savoir plus, consultez la première note de bas de page.

- La Louisiane est un État à autonomie gouvernementale, bien qu’on parle de paroisses en Louisiane. Pour en savoir plus, consultez la première note de bas de page.

- Les marchands doivent respecter les seuils de chiffre d’affaires et de nombre de transactions dans les États de New York et du Connecticut.

Comment s'inscrire pour obtenir un permis de taxe de vente aux États-Unis

Étant donné que chaque État a sa propre administration fiscale, vous devez vous inscrire individuellement pour percevoir la taxe de vente dans les États où vous avez satisfait aux exigences d'inscription fiscale. Pour obtenir un permis de taxe de vente, commencez par vous rendre sur le site Web de l'administration fiscale de l'État. Vous trouverez le lien pour chaque État ici. Vous pouvez aussi laisser Stripe Tax gérer pour vous l'ensemble du processus d'inscription fiscale aux États-Unis.

Une exemption est prévue pour les États participant à l'Accord de rationalisation de la taxe de vente et de la taxe d'utilisation (Streamlined Sales and Use Tax Agreement ou SSUTA). Cet accord a été créé pour tenter de simplifier le processus d'inscription à la taxe de vente. À l'heure actuelle, 24 États ont adopté des lois pour se conformer à l'accord SSUTA : Arkansas, Géorgie, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, New Jersey, Caroline du Nord, Dakota du Nord, Ohio, Oklahoma, Rhode Island, Dakota du Sud, Tennessee, Utah, Vermont, Washington, Virginie-Occidentale, Wisconsin et Wyoming. Les marchands peuvent s'inscrire au système simplifié d'inscription à la taxe de vente (SSTRS) ici. Une fois inscrits, les utilisateurs configurent des comptes individuellement auprès de chaque État et devront s'inscrire séparément s'ils ont des obligations en matière de taxe de vente dans un État qui ne se conforme pas à l'accord SSUTA.

Si vous remplissiez les conditions d'inscription fiscale dans un État, mais que vous avez omis de vous inscrire, plusieurs options s'offrent à vous. Si quelques mois se sont écoulés depuis que vous avez dépassé l'exigence d'inscription fiscale, il serait judicieux de consulter des experts en taxe de vente pour déterminer la meilleure voie à suivre pour votre entreprise. La plupart des États ont mis en place un programme de déclaration volontaire pour aider les marchands à régler leurs obligations antérieures en matière de taxe de vente, et vous pourriez être admissible au programme d'amnistie d’un État pour vous mettre en conformité. Ne commencez pas à percevoir des taxes tant que vous n'êtes pas correctement inscrit auprès de l'administration fiscale locale ou de l'État.

Comment Stripe Tax peut vous aider

Stripe aide les places de marché à créer et à développer des entreprises mondiales de services de paiement et de services financiers avec moins de frais généraux et plus d’opportunités de croissance. Stripe Tax simplifie la conformité fiscale afin de vous permettre de vous consacrer à votre activité. Cet outil calcule et collecte la taxe de vente, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans 100 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement sans avoir besoin d’une intégration ou de modules d’extension tiers.

Stripe Tax peut vous aider :

- Déterminez les territoires où vous devez vous enregistrer et collecter des taxes : Prenez connaissance des territoires où vous pouvez avoir à prélever des taxes en fonction de vos transactions Stripe. Une fois inscrit, vous pouvez prélever des taxes dans un autre État ou pays en quelques secondes. Vous pouvez commencer à prélever des taxes par l’ajout d’une seule ligne de code à votre intégration Stripe, ou activez le prélèvement de taxes sur des produits sans codage de Stripe, comme Invoicing, à l’aide d’un simple clic.

- S’inscrire pour payer des impôts : si votre entreprise est basée aux États-Unis, laissez Stripe gérer vos inscriptions fiscales, et profitez d’un processus simplifié qui préremplit les détails du formulaire d’inscription, ce qui vous permet de gagner du temps et de simplifier le processus de conformité aux réglementations locales. Si votre entreprise est située en dehors des États-Unis, Stripe s’associe à Taxually pour vous aider à vous inscrire auprès de l’administration fiscale locale.

- Percevoir automatiquement la taxe de vente : Stripe Tax calcule et perçoit le montant des taxes dues. Cette option prend en charge des centaines de produits et services et est mise à jour au fur et à mesure que la réglementation et les taux applicables changent.

- Simplifier la déclaration et le versement : grâce à nos partenaires de confiance à l’international, les utilisateurs profitent d’une expérience fluide qui facilite le partage de vos données transactionnelles Stripe. Ainsi, nos partenaires gèrent vos déclarations, vous permettant ainsi de vous concentrer sur le développement de votre entreprise.

En savoir plus sur Stripe Tax.