El cumplimiento de la normativa fiscal puede ser complejo y lento, sobre todo en Estados Unidos. Cada estado cuenta con su propia autoridad impositiva que establece normativas fiscales para cuando las empresas deben cobrar impuestos. Estas normativas han atravesado numerosos cambios en los últimos años y lo siguen haciendo, por lo que resulta complejo determinar cuándo y dónde se deben cobrar impuestos sobre las ventas en las transacciones.

Esta guía te ayudará a determinar cuándo debes registrarte para cobrar impuestos en EE. UU. y, de este modo, evitar las sanciones y los intereses que conlleva el incumplimiento. También te enseñará a navegar por el proceso de registro para el impuesto sobre las ventas en estados individuales y te explicará qué hacer si tienes actualmente la obligación de cobrar impuestos sobre las ventas, pero aún no te has registrado. Asimismo, explicaremos cómo te puede ayudar Stripe a cumplir la normativa fiscal en todo momento.

Cuándo registrarse para cobrar el impuesto sobre las ventas

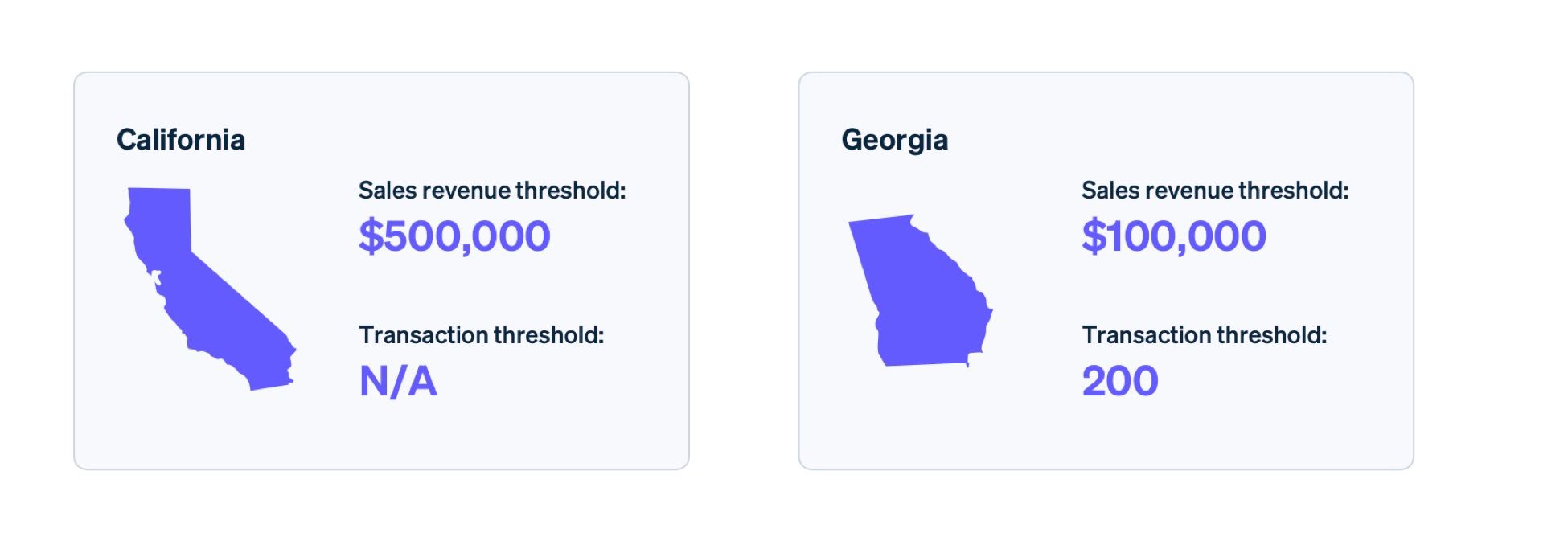

En EE. UU., es obligatorio registrarse para el impuesto sobre las ventas en cada estado en el que se han cumplido los estándares de nexo económico o físico o cualquier otro requisito del estado. Para los vendedores de otros estados, el nexo económico es, por lo general, el estándar pertinente para determinar cuándo registrarse para cobrar el impuesto sobre las ventas. Los umbrales del nexo económico se basan en los ingresos de las ventas, en el volumen de las transacciones o, a veces, en ambos. Por ejemplo, en California, hay que registrarse y cobrar el impuesto sobre las ventas una vez que se hayan superado los 500.000 dólares en ingresos de ventas con clientes en California. Sin embargo, en Georgia, se debe empezar a cobrar el impuesto sobre las ventas cuando se hayan superado los 100.000 dólares en ingresos de ventas o realizar 200 transacciones con clientes en Georgia.

Diferentes umbrales económicos en California y Georgia

Diferentes umbrales económicos en California y Georgia

La definición del nexo del impuesto sobre las ventas, como nexo físico, varía en función del estado pero, en general, tener una conexión física de cualquier tipo puede crear «presencia suficiente» (o un nexo) y exigirte registrarte y cobrar el impuesto sobre las ventas en el estado en cuestión. Esto puede implicar disponer de una oficina o sede, equipos o empleados en un estado, o incluso una presencia temporal, como asistir a una feria industrial. La ubicación del almacenamiento de tu inventario también puede crear un nexo en un estado. (Aquí se incluye el inventario almacenado en un almacén de Amazon FBA u otro centro de gestión logística de terceros.)

Es importante tener en cuenta que hay cinco estados que no cuentan con un impuesto estatal sobre las ventas: Alaska, Delaware, Montana, Nuevo Hampshire y Oregón. Esto significa que en esos estados no es obligatorio cobrar impuestos generales sobre las ventas. Sin embargo, Alaska sí autoriza el gravamen del impuesto sobre las ventas a nivel municipal. En la mayoría de los casos, los comerciantes solo deberán registrarse a nivel estatal a efectos del impuesto sobre las ventas con algunas excepciones que veremos más adelante.

Una vez que se haya determinado dónde se debe cobrar el impuesto, el siguiente paso es registrarse con la autoridad fiscal estatal o local. Esto resulta crucial, ya que es obligatorio registrarse para cobrar el impuesto para poder empezar a calcularlo y cobrarlo. Ten presente que estas directrices se aplican a vendedores directos. Si vendes exclusivamente en marketplaces, debes consultar a alguien experto en impuestos sobre las ventas para determinar si debes registrarte para obtener el permiso pertinente, ya que la orientación fiscal para los marketplaces varía.

En EE. UU., las empresas solo deben registrarse una vez que han identificado dónde tienen un nexo, ya sea mediante un estándar de conexión física o de nexo económico, o cualquier otro requisito del estado. No importa qué tipo de productos vendas (artículos digitales, servicios o productos físicos): el proceso de registro sigue siendo el mismo.

- Los estados con autonomía tributaria permiten que las ciudades con autogobierno administren sus propios impuestos sobre las ventas, además de definir sus propias bases imponibles. Estas ciudades pueden establecer sus propias reglas fiscales, y a los vendedores se les podría exigir completar registros y declaraciones adicionales en dichas áreas. Los siguientes son estados con autonomía tributaria: Alabama, Alaska, Arizona, Colorado y Luisiana.

- Alaska es un estado autónomo. Consulta la nota uno al final para obtener más información. El Código de Impuestos sobre Ventas de Vendedores Remotos de Alaska se aprobó el 6 de enero de 2020. Sin embargo, a partir de ahí, las jurisdicciones locales deciden si adoptan o no el código. Una vez que una jurisdicción local ha adoptado el código, las empresas tienen 30 días para comenzar a recaudar el impuesto sobre las ventas de los compradores de Alaska ubicados en esa jurisdicción.

- Arizona es un estado autónomo. Consulta la nota uno al final para obtener más información.

- Colorado es un estado autónomo. Consulta la nota uno al final para obtener más información.

- Luisiana es un estado autónomo, aunque en Luisiana se les denomina «parishes». Consulta la nota uno al final para obtener más información.

- Los vendedores deben cumplir los umbrales de número de ventas y transacciones en Nueva York y Connecticut.

Cómo registrarse para obtener un permiso de impuesto sobre ventas en EE. UU.

Como cada estado tiene su propia autoridad fiscal para las ventas, debes registrarte individualmente para recaudar el impuesto sobre las ventas en los estados en los que hayas cumplido los requisitos de registro fiscal. Para registrarte y obtener un permiso de impuesto sobre las ventas, visita el sitio web de la autoridad fiscal estatal. Puedes encontrar el enlace para cada estado aquí, o deja que Stripe Tax gestione por ti todo el proceso de registro fiscal en EE. UU.

Hay una exención para los estados que participan en el Acuerdo simplificado de impuestos sobre las ventas (SSUTA). Este acuerdo se creó para tratar de simplificar el proceso de registro de impuestos sobre las ventas. Actualmente, 24 estados han aprobado legislación para cumplir con el acuerdo SSUTA: Arkansas, Carolina del Norte, Dakota del Norte, Dakota del Sur, Georgia, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, Nueva Jersey, Ohio, Oklahoma, Rhode Island, Tennessee, Utah, Vermont, Virginia Occidental, Washington, Wisconsin y Wyoming. Los vendedores pueden registrarse en el Sistema simplificado de registro de impuestos sobre las ventas (SSTRS) aquí. Una vez registrados, los usuarios deberán configurar las cuentas de forma individual en cada estado y tendrán que registrarse por separado si tienen obligaciones impositivas respecto a las ventas en cualquier estado que no cumpla con el acuerdo SSUTA.

Si anteriormente cumpliste con el requisito de registro de impuestos en un estado, pero no te registraste, tienes algunas opciones. Si han pasado algunos meses desde que excediste el requisito de registro de impuestos, lo recomendable es que consultes a algún experto en impuestos sobre ventas para determinar el mejor camino a seguir para tu negocio. La mayoría de los estados tienen un programa de información voluntaria para ayudar a los vendedores a resolver sus obligaciones fiscales con anterioridad; además, es posible que cumplas los requisitos para participar en el programa de amnistía de un estado como una forma de cumplir con la normativa. No comiences a recaudar impuestos hasta que te hayas registrado debidamente con la autoridad fiscal estatal o local.

Cómo puede ayudarte Stripe Tax

Stripe ayuda a los marketplaces a crear y escalar eficaces empresas globales de pagos y servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal internacional para que puedas centrarte en el crecimiento de tu empresa. Tax calcula y recauda automáticamente el IVA, el impuesto sobre las ventas y el impuesto sobre bienes y servicios (GST), tanto para productos o servicios físicos como digitales, en 100 países y en todos los estados de EE. UU. Stripe Tax está integrado de forma nativa en Stripe, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte a:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que recaudar impuestos en función de tus transacciones de Stripe. Tras registrarte, podrás activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a cobrar impuestos añadiendo una línea de código a tu integración existente de Stripe o añadir el cobro de impuestos a los productos sin código de Stripe, como Invoicing, con tan solo un clic.

- Regístrate para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros de impuestos y aprovecha el proceso simplificado en el que se cubren automáticamente los datos en la aplicación, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás fuera de EE. UU., Stripe colabora con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Recauda automáticamente el impuesto sobre las ventas: Stripe Tax calcula y cobra el importe de los impuestos adeudados. Es compatible con cientos de productos y servicios, y está al día de los cambios en las reglas fiscales y las tasas.

- Simplificar la presentación y la remisión: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con tus datos de transacciones de Stripe, lo que permite a nuestros socios gestionar tus presentaciones para que puedas centrarte en hacer crecer tu negocio.

Obtén más información sobre Stripe Tax