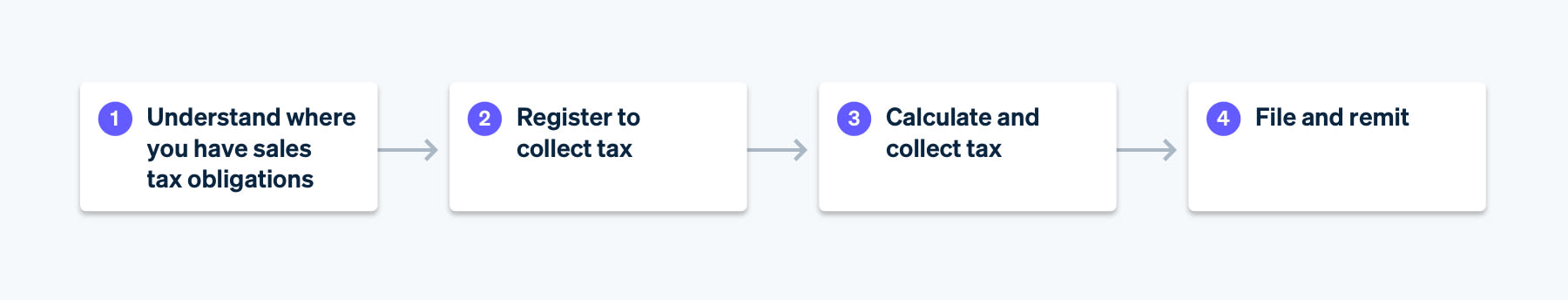

Om ervoor te zorgen dat je bedrijf belastingcompliant blijft, moet je eerst begrijpen waar je verplicht bent belasting te innen over je verkopen en voldoen aan de economische nexus-wetgeving. Daarna moet je het aangifteproces voor omzetbelasting bij de betreffende belastinginstantie; de juiste hoeveelheid belasting bij je klanten berekenen en innen. En tot slot, dien je aangifte in en draag de geïnde belasting af aan de overheid.

Het nauwkeurig voorbereiden en indienen van je belastingaangiften en het afdragen van de geïnde belasting kan ingewikkeld zijn, omdat elke Amerikaanse staat en andere lokale belastingautoriteiten andere regels hebben, zoals hoe vaak je aangifte moet doen, het soort informatie dat je moet verstrekken, het formulier dat je moet gebruiken, hoe je je belastingaangifte en betaling moet indienen, en andere administratieve verschillen.

Deze gids biedt uitgebreide informatie over het indienen van een btw-aangifte in de Verenigde Staten, inclusief specifieke instructies voor het aangeven van een omzetbelasting in elke Amerikaanse staat.

De basisbeginselen van aangifte doen en overmaken

Omzetbelasting is een vorm van indirecte belasting. Indirecte belastingen zijn van toepassing op de verkoop van goederen of diensten die door de klant wordt betaald aan een bedrijf, dat op zijn beurt de geïnde belasting moet afdragen aan de staat of een andere lokale belastinginstantie. Dit is de reden waarom omzetbelasting vaak een 'doorberekeningsbelasting' wordt genoemd. De belasting gaat van de klant of koper naar de verkoper, die de geïnde belasting vervolgens afdraagt aan de belastingdienst. Het is belangrijk om te onthouden dat jij, het bedrijf, optreedt als een agent van de staat of een andere lokale belastingautoriteit, wat betekent dat je het geld van de geïnde belasting namens de belastingdienst in handen hebt en het geïnde bedrag moet afdragen of betalen wanneer je je aangifte indient. Aangifte is het indienen van een aangifte omzetbelasting of een rapport over je verkoopactiviteit voor een periode, terwijl afdracht het indienen is van de geïnde belasting bij de betreffende overheidsinstanties.

In de meeste situaties is je belastingbetaling (afdracht) verschuldigd op hetzelfde moment dat je belastingaangiften en -rapporten verschuldigd zijn. Aangifte en overschrijving zijn vaak aan elkaar gekoppeld, maar het is belangrijk om in gedachten te houden dat het twee afzonderlijke activiteiten zijn.

De aangifte- en afdrachtfrequentie is uniek voor jouw bedrijf en wordt ingesteld door de staat of een andere lokale belastingautoriteit wanneer je je registreert om belasting te berekenen. Bedrijven met een hoog volume moeten vaak vaker aangifte doen dan kleine bedrijven, dus de frequentie kan veranderen naarmate je bedrijf groeit.

Aangifte omzetbelasting doen

Als je een aangifte indient, rapporteer je in een samenvatting je verkooptransacties voor de rapportageperiode, inclusief de bedragen die je bij je klanten hebt geïnd. Een aangifte, afhankelijk van de formuliervereisten, bevat gedetailleerde informatie zoals je bruto-omzet, aftrekposten (waaronder niet-belastbare en vrijgestelde verkopen), belastbare verkopen en het bedrag van de geïnde belasting. Het kan ook zijn dat de gerapporteerde bedragen moeten worden gespecificeerd per rechtsgebied op een lager niveau of per rapportagelocatie.

Elke nationale of lokale belastingdienst bepaalt de specifieke details, indeling en frequentie die vereist zijn voor de aangifte en aangifte van belastingen. Sommige staten in de Verenigde Staten vereisen bijvoorbeeld dat bedrijven bij hun aangifte hun omzet per stad, county of speciaal belastingdistrict vermelden. Er zijn andere staten die alleen informatie op geconsolideerd of staatsniveau nodig hebben. Het hebben van nauwkeurige, gedetailleerde en bijgewerkte gegevens is cruciaal voor het handhaven van fiscale compliance en zal nuttig zijn wanneer het tijd is om belastingaangifte te doen of in het geval van een audit.

Belangrijke opmerkingen bij het indienen van een formulier

- Aangiftefrequentie: De aangiftefrequentie wordt bepaald door de belastingdienst en wordt aan bedrijven verstrekt wanneer ze zich registreren om belasting te berekenen. De aangiftefrequentie kan variëren afhankelijk van de jaaromzet en andere factoren. Mogelijk moet je maandelijks of jaarlijks belasting afdragen, of een andere vaste frequentie.

- Geen retourzendingen: Zelfs als je tijdens een bepaalde aangifteperiode geen belasting hebt geïnd in een gebied, kan het zijn dat je nog steeds belastingaangifte moet doen. Zorg dat je voor elke rapportageperiode vóór de uiterste datum belastingaangifte moet doen, ongeacht of je in die periode hebt verkocht. Als je doorgaat met het indienen van nulaangiften, kan het zijn dat je van de belastingdienst te horen krijgt dat je geen aangifte meer hoeft te doen. Totdat je een wijziging in de frequentie ontvangt, moet je zich aan je indieningsschema houden.

- Vrijstellingen: Bedrijven moeten rekening houden met aftrekposten en vrijstellingen wanneer ze hun btw-aangifte indienen. Deze verschillen per locatie, maar enkele veelvoorkomende soorten aftrekposten zijn vrijstellingen voor wederverkoop, van belasting vrijgestelde producten, verkopen waarbij belastingen werden geïnd door marktplaatsfacilitators en verkopen aan vrijgestelde organisaties. Niet voor elke verkoop hoef je belasting te innen van een klant, maar je moet wel op de hoogte zijn van deze vrijstellingen voordat je een btw-aangifte indient.

- Home rule-staten: Home rule-staten staan individuele home rule-steden toe om hun eigen omzetbelasting te beheren en hun eigen belastinggrondslagen te bepalen. Deze steden kunnen hun eigen belastingregels vaststellen en verkopers kunnen verplicht worden om aanvullende registraties en aangiften in deze gebieden te doen. De volgende staten zijn home rule-staten: Alabama, Alaska, Arizona, Colorado en Louisiana.

Overschrijving

Bij aangifte wordt de geïnde belasting gemeld. Bij afdracht wordt de geïnde belasting in rekening gebracht en overgemaakt aan de staat of een andere lokale belastinginstantie. Net als bij aangifte verplicht elke belastingdienst een eigen methode en moment van afdracht opgeven. Deze kunnen variëren afhankelijk van je verkoopvolume op die locatie. In Connecticut varieert de frequentie bijvoorbeeld tussen maandelijks, elk kwartaal en jaarlijks op basis van de totale verschuldigde belasting. Op enkele uitzonderingen na is belasting meestal verschuldigd bij de aangifte.

- Vervaldata: Zorg ervoor dat je belastingbetalingen vóór de vervaldatum worden ingediend om te voorkomen dat je boetes en rente moet betalen.

- Betaalmethoden: Bepaalde belastingautoriteiten staan alleen elektronische betalingen toe, zoals ACH, elektronische overboeking (EFT) of betalingen met creditcards en betaalkaarten.

- Uitbreidingen en ontlastingsmaatregelen: Net als tijdens de pandemie hebben veel staten belastingverlagingsmaatregelen genomen om bedrijven meer tijd te geven om aangifte te doen en omzetbelasting af te dragen. Tijdens natuurrampen of andere grote verstoringen is dit een gangbare praktijk en details over de verlichting worden vrijgegeven door de belastingdienst van de staat.

Aangifte omzetbelasting indienen en afdrachten per staat

Als je belasting wilt aangeven en afdragen, moet je een aangifte indienen bij elke belastingdienst waar je bent geregistreerd en belastingen hebt berekend. In de meeste gebieden is het verplicht om online belastingaangifte te doen en elektronisch te betalen, hoewel ondernemingen in sommige gebieden hun documenten fysiek kunnen verzenden.

Alabama (Verenigde Staten)

Het Alabama Department of Revenue eist dat verkopers hun omzetbelasting online indienen en betalen. Je kan online aangifte doen op My Alabama Taxes (MAT). Als je echter meer dan $ 750 in één keer betaalt, eist Alabama dat je dit doet via elektronische overboeking (EFT) via My Alabama Taxes ONE SPOT.

Alaska

Omzetbelasting kan online worden ingediend en betaald bij de Alaska Remote Seller Sales Tax Commission.

Arizona

Verkopers hebben twee opties voor het indienen en afdragen van hun Arizona Sales Tax (in Arizona de 'transaction privilege tax'):

- Online indienen bij het Arizona Department of Revenue.

- Doe het per post met Formulier TPT-EZ als je in de staat woont, of TPT-2 als je buiten de staat woont. Verkopers moeten het echter online doen en betalen als ze vorig jaar $ 1.000.000 of meer aan belasting verschuldigd waren.

Arkansas

Verkopers hebben twee opties voor het indienen en afdragen van hun Arkansas Sales Tax:

- Doe dit online via het Arkansas Taxpayer Access Point (ATAP).

- Doe het per post met formulier ET-1. Om dit te doen, moet je contact opnemen met het Arkansas Department of Finance and Administration op 501-682-7104. Dan sturen ze je een formulier ET-1 per post.

Californië

Verkopers hebben twee opties voor het indienen van hun California Sales Tax:

- Online indienen via het California Department of Tax and Fee Administration.

- Per post indienen met behulp van California’s Short Form—Sales and Use Tax Return. Je moet online betalen als je geschatte maandelijkse belastingverplichting $ 10.000 of meer bedraagt.

Colorado

Verkopers hebben twee opties voor het indienen van hun Colorado Sales Tax:

- Online indienen bij het Colorado Department of Revenue.

- Per post indienen met behulp van Form DR-0100 en opsturen naar het Colorado Department of Revenue.

Connecticut

Omzetbelasting moet online worden ingediend en betaald bij het Connecticut Department of Revenue Services.

District van Colombia

Verkopers hebben twee opties voor het indienen en afdragen van hun omzetbelasting in Washington, DC:

- Online indienen via MyTax DC.

- Indienen per post via een van de volgende drie formulieren:

- Formulier voor jaarlijkse indieners: Formulier FR-800A

- Formulier voor driemaandelijkse indieners: FR-800Q

- Formulier voor maandelijkse indieners: FR-800M

- Formulier voor jaarlijkse indieners: Formulier FR-800A

Florida

Verkopers hebben twee opties voor het indienen en afdragen van hun Florida Sales Tax:

- Online indienen bij het Florida Department of Revenue.

- Per post indienen met Formulier DR-15.

Georgia

Verkopers hebben twee opties voor het indienen en afdragen van hun omzetbelasting voor Georgia:

- Online indienen bij het Georgia Department of Revenue.

- Per post indienen met formulier ST-3.

Hawaï

Hawaii heeft geen traditionele omzetbelasting. In plaats daarvan hebben ze een algemene accijns (GET). GET is geen belasting op een verkoop die door de koper wordt betaald, maar een belasting voor “het voorrecht om zaken te doen” in de staat Hawaii en wordt geheven van de verkoper. In Hawaii is een verkoper verantwoordelijk voor het afdragen van GET, ongeacht of hij daadwerkelijk GET int op een transactie. Verkopers mogen GET echter doorberekenen aan klanten, en daarom zie je bij een aankoop in Hawaii waarschijnlijk een klein percentage van de verkoop op je kassabon staan om GET te dekken. Meer informatie vind je hier . Verkopers kunnen hun Hawaii GET online indienen en afdragen via Hawaii Tax Online.

Idaho

Verkopers hebben twee opties om hun omzetbelasting in Idaho aan te geven en af te dragen:

- Online indienen via Idaho State Tax Commission's Taxpayer Access Point (TAP).

- Dien je aangifte per post in met Formulier 850. De belastingcommissaris van de staat moet je een gepersonaliseerd Formulier 850 toesturen.

Illinois

Verkopers hebben twee opties om hun Illinois Sales Tax aan te geven en af te dragen:

- Dien je aangifte online in bij MyTax Illinois.

- Dien je aangifte per post in met Formulier ST-1.

Indiana

Verkopers kunnen hun omzetbelasting in Indiana online indienen en betalen bij het Indiana Department of Revenue.

Iowa

Verkopers kunnen hun omzetbelasting in Iowa online indienen en betalen bij het Iowa Department of Revenue.

Kansas

Verkopers hebben twee opties om hun omzetbelasting voor Kansas aan te geven en af te dragen:

- Online indienen bij het Kansas Department of Revenue. Als je dit systeem nog nooit hebt gebruikt, moet je misschien contact opnemen met het Kansas Department of Revenue voor je toegangscode.

- Verkopers moeten Formulier ST-36 gebruiken om per post in te dienen. Formulier CT-9U kan ook worden gebruikt.

Kentucky

Verkopers kunnen hun omzetbelasting in Kentucky online indienen en betalen bij het Kentucky Department of Revenue.

Louisiana

Afhankelijk van het type licentie dat een verkoper heeft en of hij een verkoper op afstand is of gevestigd in Louisiana, zal hij op een van de volgende drie manieren indienen:

- Online via E-Parish.

- Online via Remote Sellers Filing.

- Online bij het Louisiana Taxpayer Access Point.

Maine

Verkopers hebben twee opties om hun Maine Sales Tax aan te geven en af te dragen:

- Online indienen via het Maine Tax Portal.

- Per post met Formulier ST-7.

Maryland

Verkopers kunnen hun omzetbelasting in Maryland online indienen en betalen op de website van Comptroller of Maryland .

Massachusetts

Verkopers hebben twee opties voor het indienen en afdragen van hun Massachusetts Sales Tax:

- Online aangeven via de Massachusetts Department of Revenue. Bedrijven met een belastingplicht van meer dan $ 5.000 moeten deze methode gebruiken om aan te geven.

- Per post aangeven met behulp van formulier ST-9.

Michigan

Verkopers kunnen hun omzetbelasting in Michigan online indienen en betalen op de website van Michigan Treasury Online.

Minnesota

Verkopers hebben twee opties voor het indienen en afdragen van hun Minnesota Sales Tax:

- Online indienen bij het Minnesota Department of Revenue.

- Telefonisch door de belastingdienst te bellen op 1-800-570-3329. Als je echter in het fiscale jaar van de staat (1 juli - 30 juni) een Sales and Use Tax van $ 10.000 of meer hebt, moet je alle belastingen elektronisch betalen, met ingang van het volgende kalenderjaar.

Mississippi

Verkopers kunnen hun omzetbelasting in Mississippi online indienen en betalen bij de Mississippi Department of Revenue.

Missouri

Verkopers hebben twee opties voor het indienen en afdragen van hun Missouri Sales Tax:

- Online indienen bij het Missouri Department of Revenue. Als je vanuit een andere staat indient, kies dan ‘Vendor's Use Tax’. Verkopers met een hoog volume die in het voorgaande belastingjaar $ 8.000 of meer hebben betaald, zijn verplicht om online in te dienen. In sommige gevallen kunnen ook kwartaalindieners verplicht zijn om online te betalen.

- Doe het per post met Formulier 53-1. Het Missouri Department of Revenue stuurt je dit formulier. Je krijgt geen papieren aangifteformulieren per post als je eerder elektronisch hebt aangegeven, tenzij je contact opneemt met het departement en vraagt om toekomstige papieren aangifteformulieren.

Nebraska

Verkopers hebben twee opties voor het aangeven en afdragen van hun Nebraska Sales Tax:

- Doe het online bij het Nebraska Department of Revenue. Je betaalt via Nebraska E-Pay.

- Dien je aangifte per post in met formulier 10.

Nevada

Verkopers hebben twee opties om hun Nevada Sales Tax aan te geven en af te dragen:

- Dien je aangifte online in bij het Nevada Department of Taxation.

- Doe het per post met Formulier TXR-01.01c.

New Jersey

Verkopers hebben twee opties om hun omzetbelasting in New Jersey aan te geven en af te dragen:

- Doe het online via de New Jersey Tax Portal.

- Doe het per post met Formulier ST-50.

New Mexico

Het is belangrijk om te weten dat New Mexico geen omzetbelasting heeft. In plaats daarvan is er een bruto-inkomstenbelasting. Deze belasting wordt geheven op iedereen die zaken doet in New Mexico. In bijna alle gevallen wordt de belasting door de ondernemer doorberekend aan de consument, hetzij apart vermeld, hetzij als onderdeel van de verkoopprijs. Meer info vind je hier. Verkopers hebben twee opties om hun bruto-inkomstenbelasting in New Mexico aan te geven en af te dragen:

- Online aangeven met E-File.

- Per post aangeven met het Gross Receipts Tax Return (aangifteformulier voor bruto-inkomstenbelasting).

New York

Verkopers kunnen hun omzetbelasting in New York online aangeven en afdragen bij het New York Department of Taxation and Finance (ministerie van Belastingen en Financiën van New York).

North Carolina

Verkopers hebben twee opties om hun sales tax voor North Carolina aan te geven en af te dragen:

- Online indienen bij het North Carolina Department of Revenue.

- Per post indienen met behulp van dit belastingaangifteformulier.

North Dakota

Verkopers kunnen hun omzetbelasting voor North Dakota online indienen en betalen bij het North Dakota Taxpayer Access Point (TAP).

Ohio

Verkopers kunnen hun omzetbelasting voor Ohio online indienen en betalen bij het Ohio Department of Taxation.

Oklahoma

Verkopers kunnen hun omzetbelasting voor Oklahoma online indienen en betalen via OK Tap.

Pennsylvania

Verkopers hebben twee opties om hun Pennsylvania Sales Tax aan te geven en af te dragen:

- Online indienen bij het Pennsylvania Department of Revenue.

- Bestand via de telefoon op 1-800-748-8299.

Rhode Island

Verkopers hebben twee opties om hun Rhode Island-omzetbelasting aan te geven en af te dragen:

- Online aangeven bij de Rhode Island Division of Taxation.

- Per post betalen met behulp van het Rhode Island Streamlined Sales Tax Return. Verkopers moeten online aangeven en betalen als hun belastingplicht in het voorgaande jaar $ 200 of meer bedroeg.

South Carolina

Verkopers kunnen hun omzetbelasting in South Carolina online aangeven en betalen bij de South Carolina Department of Revenue.

South Dakota

Verkopers kunnen hun omzetbelasting in South Dakota online aangeven en betalen bij de South Dakota Department of Revenue.

Tennessee

Verkopers hebben twee opties voor het indienen en afdragen van hun Tennessee Sales Tax:

- Online indienen bij de Tennessee Department of Revenue.

- Per post indienen met behulp van Formulier SLS-450.

Texas

Verkopers hebben twee opties voor het indienen en afdragen van hun Texas Sales Tax:

- Online indienen op de TxComptroller eSystems-website.

- Per post indienen met behulp van een Texas sales and use tax return.

Utah

Verkopers hebben twee opties voor het indienen en afdragen van hun Utah Sales Tax:

- Online indienen bij het Utah Taxpayer Access Point (TAP).

- Verkopers kunnen er ook voor kiezen om per post aan te geven. Nadat een omzetbelastingvergunning is afgegeven, stuurt de belastingdienst een gepersonaliseerd aangifteformulier naar elke verkoper, tenzij de verkoper ervoor heeft gekozen om geen papieren aangifteformulieren te ontvangen. Als een verkoper geen papieren aangifteformulier ontvangt, is het de verantwoordelijkheid van de verkoper om blanco formulieren te verkrijgen, alle relevante aangifteformulieren in te dienen en de belasting vóór de vervaldatum af te dragen. Alle relevante formulieren staan vermeld op de website van de staat.

Vermont

Verkopers hebben twee opties voor het indienen en afdragen van hun omzetbelasting in Vermont:

- Online indienen via myVTax portal.

- Per post indienen en een betaling sturen naar: Vermont Department of Taxes PO Box 1779, Montpelier, VT 05601-1779.

Virginia

Verkopers hebben twee opties voor het indienen en afdragen van hun Virginia Sales Tax:

- Dien in en draag af via de VATAX Online Service for Business van het Virginia Department of Taxation.

- Dien per post in met behulp van formulier ST-1.

Washington

Verkopers hebben twee opties voor het indienen en afdragen van hun Washington Sales Tax:

- Online indienen bij het Washington Department of Revenue.

- Je kunt verschillende formulieren gebruiken om per post in te dienen en te betalen.

West Virginia

Verkopers hebben twee opties voor het indienen en afdragen van hun West Virginia Sales Tax:

- Online indienen bij MyTaxes.

- Doe het per post met Formulier CST200CU.

Wisconsin

Verkopers hebben twee opties om hun omzetbelasting voor Wisconsin aan te geven en af te dragen:

- Doe het online bij het Wisconsin Department of Revenue.

- Doe het per post met Formulier ST-12.

Wyoming

Verkopers hebben twee opties om hun sales tax voor Wyoming aan te geven en af te dragen:

- Doe het online via het Wyoming Internet Filing System for Businesses (WYIFS).

- Doe het per post met Formulier 41-1.

Hoe Stripe Tax kan helpen

Stripe helpt marktplaatsen krachtige wereldwijde betaal- en financiële diensten op te bouwen en op te schalen, met minder overhead en meer kansen om te groeien. Stripe Tax maakt compliance met internationale belastingregels eenvoudiger, zodat je je volledig kunt richten op de groei van je bedrijf. Met Stripe Tax worden de omzetbelasting, btw en GST automatisch berekend en geïnd voor zowel fysieke als digitale producten en diensten in alle staten in de VS en in 100 landen. Stripe Tax is volledig geïntegreerd in Stripe, zodat je meteen aan de slag kunt, zonder integratie of plug-ins van derden.

Stripe Tax kan je helpen met:

- Krijg inzicht in waar je je moet registreren en belasting moet berekenen: Weet waar je mogelijk belasting moet berekenen op basis van je Stripe-transacties. Nadat je je hebt geregistreerd, kun je binnen enkele seconden de functie voor het berekenen van belastingen in een nieuw land of nieuwe Amerikaanse staat inschakelen. Eén regel code in je bestaande Stripe integratie is vaak al voldoende om te starten met het berekenen van belasting, of voeg deze functie met één muisklik toe aan Stripe-producten zoals Invoicing, zonder dat je iets hoeft te programmeren.

- Registreer je om belasting te betalen: als je onderneming in de VS is gevestigd, laat Stripe dan je belastingregistraties beheren en profiteer van een vereenvoudigd proces waarbij de aanvraaggegevens vooraf worden ingevuld, waardoor je tijd bespaart en je gemakkelijker aan de lokale regelgeving kunt voldoen. Als je buiten de VS gevestigd bent, werkt Stripe samen met Taxually om je te helpen bij de registratie bij de lokale belastingdienst.

- Omzetbelasting automatisch berekenen: Stripe Tax berekent de verschuldigde belasting en zorgt ervoor dat deze wordt geïnd. Het programma ondersteunt honderden producten en diensten, en is up-to-date met wijzigingen in belastingregels en belastingtarieven.

- Vereenvoudig aangifte en afdracht: Met onze betrouwbare wereldwijde partners profiteren gebruikers van een naadloze ervaring die aansluit op je Stripe-transactiegegevens, waardoor onze partners je aangiften kunnen beheren, zodat jij je kunt concentreren op de groei van je bedrijf.

Lees meer over Stripe Tax.