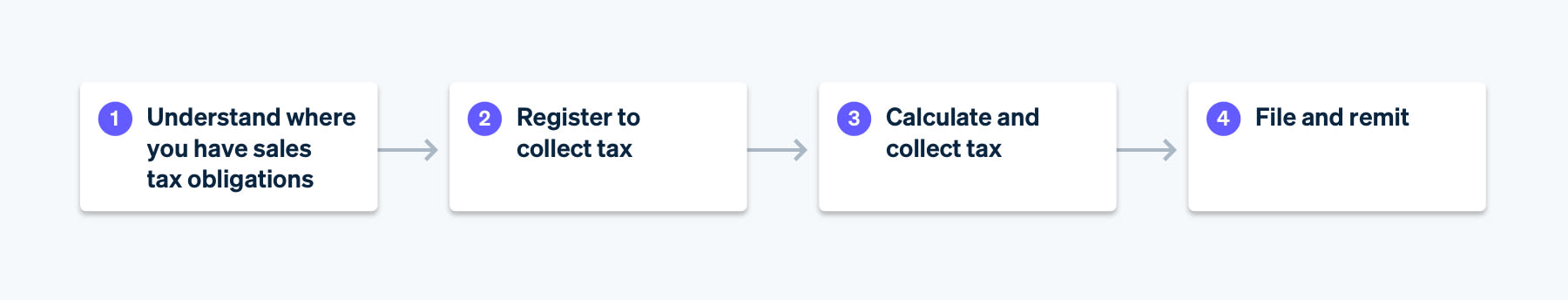

Pour garantir la conformité fiscale de votre entreprise, vous devez d’abord déterminer où vous avez l’obligation de prélever des taxes sur vos ventes et vous conformer aux lois sur le lien économique. Ensuite, vous devez suivre le processus d’inscription à la taxe de vente auprès de l’autorité fiscale compétente; calculer et collecter le bon montant de taxe auprès de vos clients; puis produire votre déclaration et verser les taxes collectées au gouvernement.

Il peut être compliqué de préparer et de remplir correctement vos déclarations fiscales et de verser les taxes perçues, car chaque État américain et les autres autorités fiscales au niveau local ont des règles différentes, telles que la fréquence des déclarations, le type d’informations à fournir, le formulaire à utiliser, la manière de soumettre votre déclaration fiscale et votre paiement, ainsi que d’autres différences de nature administrative.

Ce guide présente des informations détaillées sur la façon de remplir une déclaration de taxe de vente aux États-Unis, y compris des instructions spécifiques sur la façon de remplir une déclaration de taxe de vente dans chaque État américain.

Les notions de base sur la déclaration et le versement

La taxe de vente est un type d’impôt indirect. Les impôts indirects s’appliquent aux ventes de produits ou de services payés par le client à une entreprise, qui doit à son tour payer la taxe perçue à l’État ou à une autre autorité fiscale locale. C’est pourquoi la taxe de vente est souvent appelée « répercussion ». La taxe passe du client ou de l’acheteur au vendeur, qui la verse ensuite à l’autorité taxatrice. Il est important de se rappeler que vous, l’entreprise, agissez en tant que mandataire de l’État ou d’une autre autorité fiscale locale, ce qui signifie que vous détenez les fonds de la taxe perçue pour le compte de l’autorité fiscale et que vous devez verser ou payer le montant perçu lorsque vous produisez votre déclaration. Le dépôt consiste à soumettre une déclaration de taxe de vente ou un rapport sur vos activités de vente pour une période donnée, tandis que le versement consiste à soumettre la taxe perçue aux entités gouvernementales appropriées.

Dans la plupart des cas, votre paiement de taxe (versement) doit être effectué en même temps que votre déclaration fiscale et vos rapports. La déclaration et le versement sont souvent associés, mais il est important de garder à l’esprit qu’il s’agit de deux activités distinctes.

La fréquence de vos déclarations et versements est propre à votre entreprise et est fixée par l’État ou une autre autorité fiscale locale lors de votre inscription pour prélever des taxes. Les entreprises à volume élevé doivent produire des déclarations plus fréquemment que les petites entreprises, de sorte que la fréquence peut changer en fonction de la croissance de votre entreprise.

Production d’une déclaration de taxe de vente

La production d’une déclaration implique la déclaration sommaire de vos transactions de vente pour la période de déclaration, y compris les montants que vous avez perçus auprès de vos clients. Selon les exigences du formulaire, une déclaration contient des renseignements précis, notamment vos ventes brutes, les déductions, y compris les ventes non taxables et exonérées, les ventes taxables et le montant de la taxe perçue. Les montants déclarés peuvent également devoir être détaillés par des juridictions de niveau inférieur ou par lieu de déclaration.

Chaque autorité fiscale locale ou d’État détermine les détails, la fréquence et le format précis requis pour produire et déposer la déclaration d’impôts. Par exemple, certains États américains exigent des entreprises qu’elles déclarent leurs ventes par ville, par comté ou par district fiscal spécial lors de la production de la déclaration. D’autres États n’exigent des informations qu’au niveau consolidé ou au niveau de l’État. Il est essentiel de disposer de registres précis, détaillés et actualisés pour maintenir la conformité fiscale et cela sera utile au moment de produire une déclaration d’impôt ou en cas de contrôle.

Remarques principales sur la déclaration

- Fréquence des déclarations : La fréquence des déclarations est fixée par l’autorité fiscale et est communiquée aux entreprises lorsqu’elles s’inscrivent pour prélever des taxes. La fréquence des déclarations peut varier en fonction des revenus annuels et d’autres facteurs. Vous devrez peut-être avoir à verser des taxes tous les mois, tous les ans ou à une autre fréquence établie.

- Déclaration de revenus dont le montant est nul : Même si vous n’avez pas perçu de taxes dans une région au cours d’une certaine période de déclaration, vous pouvez tout de même être tenu(e) de produire une déclaration fiscale. Soyez prêt(e) à produire vos déclarations fiscales avant la date limite pour chaque période de déclaration, quelles que soient les ventes réalisées au cours de la période. Si vous continuez à ne produire que des déclarations dont le montant est nul, l’administration fiscale peut vous informer que vous n’êtes plus tenu(e) de produire une déclaration. Jusqu’à ce que vous receviez un avis de changement de fréquence, vous devez vous en tenir à votre calendrier de déclaration.

- Exemptions : Les entreprises doivent tenir compte des déductions et des exonérations lorsqu’elles remplissent leurs déclarations de taxe de vente. Celles-ci varient selon l’emplacement, mais certains types de déductions courants comprennent les exemptions de revente, les produits exempts de taxes, les ventes pour lesquelles les taxes ont été perçues par les facilitateurs de la place de marché et les ventes à des organisations exemptées. Il n’est pas nécessaire de collecter la taxe auprès des clients pour toutes les ventes, mais vous devez être au courant de ces exemptions avant de soumettre leurs déclarations de taxe sur les ventes.

- États autonomes : Les États autonomes permettent aux villes autonomes particulières d’administrer leurs propres taxes de vente et de définir leurs propres bases taxées. Ces villes peuvent définir leurs propres règles fiscales, et les vendeurs peuvent être tenus d’effectuer des inscriptions et des déclarations supplémentaires dans ces régions. Les États autonomes suivants sont : l’Alabama, l’Alaska, l’Arizona, le Colorado et la Louisiane.

Versement

Alors que la déclaration consiste à déclarer la taxe perçue, le versement consiste à prendre la taxe perçue et à la transmettre à l’État ou à une autre autorité fiscale locale. Comme pour la déclaration, chaque autorité fiscale impose sa propre méthode et son propre moment de versement, qui peuvent varier en fonction de votre volume de ventes à cet endroit. Par exemple, au Connecticut, la fréquence varie en fonction de l’impôt total à payer et peut être mensuelle, trimestrielle ou annuelle. À quelques exceptions près, la taxe est généralement due au moment du dépôt de la déclaration.

- Dates limite : Assurez-vous que vos paiements de taxe sont soumis à la date limite pour éviter d’avoir à payer des pénalités et des intérêts.

- Moyens de paiement : Certaines autorités fiscales n’autorisent que les paiements électroniques, comme les paiements ACH, les virements électroniques de fonds ou les paiements par carte de crédit ou de débit.

- Prolongations et mesures d’allègement : Comme ce fut le cas pendant la pandémie, de nombreux États ont adopté des mesures d’allègement fiscal afin de donner aux entreprises plus de temps pour déclarer et verser la taxe de vente. Lors de catastrophes naturelles ou d’autres perturbations majeures, il s’agit d’une pratique courante, et les détails de l’allègement sont publiés par l’autorité fiscale de l’État.

Comment produire et verser les déclarations de taxe de vente par État

Pour déclarer les taxes et les verser, vous devez envoyer une déclaration à chaque autorité fiscale dans laquelle vous êtes inscrit(e) et avez perçu des taxes. La plupart des régions exigent la soumission en ligne des déclarations de taxes et des paiements électroniques, bien que certaines permettent aux entreprises d’envoyer leurs documents par courrier postal.

Alabama

Le département des revenus de l’Alabama exige que les marchands déclarent et reversent en ligne la taxe de vente. Vous pouvez produire votre déclaration en ligne sur My Alabama Taxes (MAT). Toutefois, si vous versez plus de 750 $ en un seul paiement, l’Alabama exige que vous payiez par transfert électronique de fonds (TEF) au moyen de My Alabama Taxes ONE SPOT.

Alaska

La taxe de vente peut être déclarée et versée en ligne à la Commission de la taxe de vente marchande à distance de l’Alaska.

Arizona

Les marchands ont deux options pour déclarer et verser leur taxe de vente en Arizona (appelée « transaction privilege tax » en Arizona) :

- Déposez votre déclaration en ligne auprès du département des revenus de l’Arizona.

- Envoyez votre déclaration par la poste à l’aide du formulaire TPT-EZ si vous résidez dans l’État, ou le formulaire TPT-2 si vous résidez hors de l’État. Toutefois, les marchands sont tenus de déclarer et de payer en ligne si leur dette fiscale de l’année précédente était supérieure ou égale à 1 000 000 $.

Arkansas

Les marchands ont deux options pour déclarer et verser leur taxe de vente en Arkansas :

- Faites votre déclaration en ligne sur Arkansas Taxpayer Access Point (ATAP).

- Envoyez votre déclaration par la poste à l’aide du formulaire ET-1. Pour déposer votre déclaration de cette façon, vous devez contacter le département des Finances et de l’Administration de l’Arkansas au 501-682-7104 et un formulaire ET-1 vous sera envoyé par courrier postal.

Californie

Les marchands ont deux options pour déclarer leur taxe de vente californienne :

- Déposez votre déclaration en ligne auprès du California Department of Taxer and Fee Administration (Département californien de l’administration fiscale et des redevances).

- Envoyez votre déclaration par la poste à l’aide du formulaire abrégé californien – Déclaration de taxe sur les ventes et l’utilisation. Vous devez payer en ligne si votre obligation fiscale mensuelle estimée est égale ou supérieure à 10 000 $.

Colorado

Les marchands ont deux options pour déclarer leur taxe de vente au Colorado :

- Déposez votre déclaration en ligne auprès du département des revenus du Colorado.

- Envoyez votre déclaration par la poste à l’aide du Formulaire DR-0100 à l’attention du département des revenus du Colorado.

Connecticut

La taxe de vente doit être déclarée et versée en ligne auprès du Connecticut Department of Revenue Services (Département des services fiscaux du Connecticut).

District de Columbia

Les marchands ont deux options pour déclarer et verser leur taxe de vente de Washington, DC :

- Faites votre déclaration en ligne auprès de MyTax DC.

- Envoyez votre déclaration par la poste à l’aide de l’un des trois formulaires suivants :

- Formulaire des déclarants annuels : Formulaire FR-800A

- Formulaire trimestriel de déclaration : FR-800Q

- Formulaire de déclaration mensuelle : FR-800M

- Formulaire des déclarants annuels : Formulaire FR-800A

Floride

Les marchands ont deux options pour déclarer et verser leur taxe de vente en Floride :

- Déposez votre déclaration en ligne auprès du département des revenus de Floride.

- Envoyez votre déclaration par la poste à l’aide du Formulaire DR-15.

Géorgie

Les marchands ont deux options pour déclarer et verser leur taxe de vente en Géorgie :

- Déposez votre déclaration en ligne auprès du département des revenus de Géorgie.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-3.

Hawaï

Hawaï n’applique pas de taxe de vente traditionnelle. À la place, il existe une taxe générale d’accise (GET). Plutôt qu’une taxe sur une vente payée par le client, la GET est une taxe pour « le privilège de faire des affaires » dans l’État d’Hawaï et prélevée sur le marchand. À Hawaï, un marchand est responsable du versement de la GET, qu’il perçoive ou non la GET sur une transaction. Cependant, les marchands sont autorisés à répercuter la GET sur les clients, et c’est pourquoi, si vous effectuez un achat à Hawaï, vous verrez probablement un petit pourcentage de la vente figurer sur votre reçu pour couvrir la GET. Vous trouverez plus d’informations ici. Les marchands peuvent déclarer et verser leur GET d’Hawaï en ligne sur le site Hawaii Tax Online.

Idaho

Les marchands ont deux options pour déclarer et verser leur taxe de vente de l’Idaho :

- Faites votre déclaration en ligne sur le site Taxpayer Access Point (TAP) de la Commission fiscale de l’État de l’Idaho.

- Envoyez votre déclaration par la poste à l’aide du formulaire 850. Le commissaire fiscal de l’État doit vous envoyer par la poste un formulaire 850 personnalisé.

Illinois

Les marchands ont deux options pour déclarer et verser leur taxe de vente de l’Illinois :

- Déposez votre déclaration en ligne sur MyTax Illinois.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-1.

Indiana

Les marchands peuvent déclarer et verser leur taxe de vente de l’Indiana en ligne au département des revenus de l’Indiana.

Iowa

Les marchands peuvent déclarer et verser leur taxe de vente de l’Iowa en ligne au département des revenus de l’Iowa.

Kansas

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Kansas :

- Si vous n’avez jamais utilisé ce système auparavant, vous devrez peut-être joindre le département des revenus du Kansas pour obtenir votre code d’accès.

- Les marchands doivent utiliser le Formulaire ST-36 pour un envoi postal. Le Formulaire CT-9U peut également être utilisé.

Kentucky

Les marchands peuvent déclarer et verser leur taxe de vente du Kentucky en ligne au département des revenus du Kentucky

Louisiane

Selon le type de licence dont dispose un marchand et s’il s’agit d’un marchand à distance ou d’un marchand établi en Louisiane, il déposera sa déclaration de l’une des trois méthodes suivantes :

- En ligne à l’aide de E-Parish.

- En ligne par déclaration des marchands à distance.

- En ligne sur le site Louisiana Taxpayer Access Point.

Maine

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Maine :

- Faites votre déclaration en ligne sur le portail fiscal du Maine.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-7.

Maryland

Les marchands peuvent déclarer et verser leur taxe de vente du Maryland en ligne sur le site Web du contrôleur du Maryland.

Massachusetts

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Massachusetts :

- Déposez votre déclaration en ligne auprès du département des revenus du Massachusetts. Les entreprises dont les obligations taxées dépassent 5 000 $ doivent utiliser cette méthode pour effectuer leur déclaration.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-9.

Michigan

Les marchands peuvent déclarer et verser leur taxe de vente du Michigan en ligne sur le site Michigan Treasury Online.

Minnesota

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Minnesota :

- Déposez votre déclaration en ligne auprès du département des revenus du Minnesota.

- Déposez votre déclaration par téléphone en appelant le service des revenus au 1 800 570-3329. Toutefois, si vous êtes redevable d’une taxe de vente et d’utilisation égale ou supérieure à 10 000 $ au cours de l’exercice financier de l’État (du 1er juillet au 30 juin), vous devez payer toutes les taxes par voie électronique à partir de l’année civile suivante.

Mississippi

Les marchands peuvent déclarer et verser leur taxe de vente du Mississippi en ligne auprès du département des revenus du Mississippi.

Missouri

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Missouri :

- Déposez votre déclaration en ligne auprès du département des revenus du Missouri. Si vous produisez votre déclaration depuis l’extérieur de l’État, choisissez « Vendor’s Use Tax » (Taxe d’utilisation du fournisseur). Les marchands à volume élevé de transactions qui ont effectué des paiements d’une valeur supérieure ou égale à 8 000 $ au cours de l’année d’imposition précédente doivent déposer leur déclaration en ligne. Dans certains cas, les déclarants trimestriels peuvent également être tenus de payer en ligne.

- Envoyez votre déclaration par la poste à l’aide du formulaire 53-1. Le département des revenus du Missouri vous enverra ce formulaire. Vous ne recevrez pas de déclarations papier par la poste si vous avez déjà effectué votre déclaration par voie électronique, à moins que vous ne contactiez le service concerné pour demander à recevoir vos déclarations sur papier à l’avenir.

Nebraska

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Nebraska :

- Déposez votre déclaration en ligne auprès du département des revenus du Nebraska. Vous reverserez votre paiement par le biais de Nebraska E-Pay.

- Envoyez votre déclaration par la poste en utilisant le formulaire 10.

Nevada

Les marchands ont deux options pour déclarer et verser leur taxe de vente au Nevada :

- Déposez votre déclaration en ligne auprès du Nevada Department of Taxation (Département des impôts du Nevada).

- Envoyez votre déclaration par la poste à l’aide du formulaire TXR-01.01c.

New Jersey

Les marchands ont deux options pour déclarer et verser leur taxe de vente du New Jersey :

- Déposez votre déclaration en ligne sur le portail fiscal du New Jersey.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-50.

Nouveau-Mexique

Il est important de noter que le Nouveau-Mexique n’a pas de taxe de vente, mais une taxe sur les recettes brutes. Cette taxe est imposée à toute personne exerçant une activité commerciale au Nouveau-Mexique. Dans presque tous les cas, la personne exerçant une activité commerciale répercute la taxe au consommateur soit séparément, soit dans le cadre du prix de vente. Vous trouverez plus d’informations ici. Les marchands ont deux options pour déclarer et verser leur taxe sur les recettes brutes du Nouveau-Mexique :

- Déposez votre déclaration en ligne à l’aide du service E-File.

- Envoyez votre déclaration par la poste à l’aide du formulaire de déclaration fiscale sur les recettes brutes.

New York

Les marchands peuvent déclarer et verser leur taxe de vente de New York en ligne auprès du Département des impôts et des finances de New York.

Caroline du Nord

Les marchands ont deux options pour déclarer et verser leur taxe de vente de la Caroline du Nord :

- Déposez votre déclaration en ligne auprès du département des revenus de Caroline du Nord.

- Envoyez votre déclaration par la poste à l’aide de ce formulaire de déclaration d’impôt.

Dakota du Nord

Les marchands peuvent déclarer et verser leur taxe de vente du Dakota du Nord en ligne sur le site North Dakota Taxpayer Access Point (TAP).

Ohio

Les marchands peuvent déclarer et reverser leur taxe de vente de l’Ohio en ligne auprès du Département des impôts de l’Ohio.

Oklahoma

Les marchands peuvent déclarer et re leur taxe de vente Oklahoma en ligne sur OK Tap.

Pennsylvanie

Les marchands ont deux options pour déclarer et verser leur taxe de vente de la Pennsylvanie :

- Déposez votre déclaration en ligne auprès du département des revenus de Pennsylvanie.

- Faites votre déclaration par téléphone au 1 800 748-8299.

Rhode Island

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Rhode Island :

- Déposez votre déclaration en ligne auprès de la Division fiscale du Rhode Island.

- Payez par la poste à l’aide de la déclaration simplifiée de taxe de vente du Rhode Island. Les marchands doivent produire leur déclaration et payer en ligne si leur obligation fiscale de l’année précédente était supérieure ou égale à 200 $.

Caroline du Sud

Les marchands peuvent déclarer et verser leurs ventes en Caroline du Sud en ligne sur le site du département des revenus de Caroline du Sud.

Dakota du Sud

Les marchands peuvent déclarer et verser leur taxe de vente du Dakota du Sud en ligne sur le site du département des revenus du Dakota du Sud.

Tennessee

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Tennessee :

- Déposez votre déclaration en ligne auprès du département des revenus du Tennessee.

- Envoyez votre déclaration par la poste en utilisant le formulaire SLS-450.

Texas

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Texas :

- Déposez votre déclaration en ligne sur le site TxComptroller eSystems.

- Envoyez votre déclaration par la poste à l’aide d’un formulaire de déclaration de taxe sur les ventes et l’utilisation au Texas.

Utah

Les marchands ont deux options pour déclarer et verser leur taxe de vente de l’Utah :

- Déposez votre déclaration en ligne sur le site Utah Taxpayer Access Point (TAP).

- Les marchands peuvent également choisir d’envoyer leur déclaration par la poste. Une fois qu’une licence de taxe de vente a été délivrée, la Commission fiscale enverra par la poste une déclaration personnalisée à chaque marchand, à moins que le marchand n’ait choisi de ne pas recevoir de déclaration sur papier. Si un marchand ne reçoit pas de déclaration papier, il lui incombe d’obtenir des formulaires vierges, de remplir tous les formulaires de déclaration appropriés et de verser les taxes avant la date limite. Tous les formulaires pertinents sont répertoriés sur le site Web de l’État.

Vermont

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Vermont :

- Déposez votre déclaration en ligne à l’aide du portail myVTax.

- Envoyez votre déclaration par la poste et votre paiement à : Vermont Department of Taxes PO Box 1779, Montpelier, VT 05601-1779.

Virginie

Les marchands ont deux options pour déclarer et verser leur taxe de vente de la Virginie :

- Déclarez et versez par l’intermédiaire du service en ligne VATAX du département des impôts de Virginie destinés aux entreprises.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-1.

Washington

Les marchands ont deux options pour déclarer et verser leur taxe de vente de l’État de Washington :

- Déposez votre déclaration en ligne auprès du département des revenus de Washington.

- Vous pouvez utiliser différents formulaires pour faire votre déclaration et envoyer votre paiement par la poste.

Virginie-Occidentale

Les marchands ont deux options pour déclarer et verser leur taxe de vente de la Virginie-Occidentale :

- Déposez votre déclaration en ligne sur MyTaxes.

- Envoyez votre déclaration par la poste à l’aide du Formulaire CST200CU.

Wisconsin

Les marchands ont deux options pour déclarer et verser leur taxe de vente du Wisconsin :

- Déposez votre déclaration en ligne auprès du département des revenus du Wisconsin.

- Envoyez votre déclaration par la poste en utilisant le formulaire ST-12.

Wyoming

Les marchands disposent de deux options pour déclarer et verser leur taxe de vente du Wyoming :

- Faites votre déclaration en ligne à l’aide du système de dépôt en ligne pour les entreprises du Wyoming (WYIFS).

- Envoyez votre déclaration par la poste en utilisant le formulaire 41-1.

Comment Stripe Tax peut vous aider

Stripe aide les places de marché à créer et à développer des entreprises mondiales de services de paiement et de services financiers avec moins de frais généraux et plus d’opportunités de croissance. Stripe Tax simplifie la conformité fiscale afin de vous permettre de vous consacrer à votre activité. Cet outil calcule et collecte la taxe de vente, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans 100 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement sans avoir besoin d’une intégration ou de modules d’extension tiers.

Stripe Tax peut vous aider :

- Déterminez les territoires où vous devez vous enregistrer et collecter des taxes : Prenez connaissance des territoires où vous pouvez avoir à prélever des taxes en fonction de vos transactions Stripe. Une fois inscrit, vous pouvez prélever des taxes dans un autre État ou pays en quelques secondes. Vous pouvez commencer à prélever des taxes par l’ajout d’une seule ligne de code à votre intégration Stripe, ou activez le prélèvement de taxes sur des produits sans codage de Stripe, comme Invoicing, à l’aide d’un simple clic.

- S’inscrire pour payer des impôts : si votre entreprise est basée aux États-Unis, laissez Stripe gérer vos inscriptions fiscales, et profitez d’un processus simplifié qui préremplit les détails du formulaire d’inscription, ce qui vous permet de gagner du temps et de simplifier le processus de conformité aux réglementations locales. Si votre entreprise est située en dehors des États-Unis, Stripe s’associe à Taxually pour vous aider à vous inscrire auprès de l’administration fiscale locale.

- Percevoir automatiquement la taxe de vente : Stripe Tax calcule et perçoit le montant des taxes dues. Cette option prend en charge des centaines de produits et services et est mise à jour au fur et à mesure que la réglementation et les taux applicables changent.

- Simplifier la déclaration et le versement : grâce à nos partenaires de confiance à l’international, les utilisateurs profitent d’une expérience fluide qui facilite le partage de vos données transactionnelles Stripe. Ainsi, nos partenaires gèrent vos déclarations, vous permettant ainsi de vous concentrer sur le développement de votre entreprise.

En savoir plus sur Stripe Tax.