เพื่อมอบประสบการณ์การชำระเงินที่ปลอดภัย มีประสิทธิภาพ และผสานรวมให้กับลูกค้า ธุรกิจต่างๆ โดยเฉพาะธุรกิจที่ประมวลผลการขายผ่านหลายช่องทาง จะต้องเข้าใจระบบนิเวศของอุตสาหกรรมการชำระเงิน

ประสบการณ์การชำระเงินที่เพิ่มประสิทธิภาพไม่เพียงแต่จะช่วยยกระดับความพึงพอใจของลูกค้าเท่านั้น แต่ยังส่งผลต่อผลกำไรสุทธิและโอกาสในการเติบโตของธุรกิจอีกด้วย นอกจากช่วยให้ธุรกิจรับการชําระเงินในตลาดได้มากขึ้นแล้ว ระบบการชําระเงินที่มีประสิทธิภาพยังช่วยลดต้นทุนการดําเนินงานและปรับปรุงการจัดการกระแสเงินสดได้ด้วย

คู่มือนี้ให้ข้อมูลเชิงลึกเกี่ยวกับระบบนิเวศของอุตสาหกรรมการชำระเงิน รวมทั้งช่วยให้ธุรกิจต่างๆ สามารถพัฒนากลยุทธ์การชำระเงินที่ดีขึ้นซึ่งจะช่วยปรับปรุงประสบการณ์ของลูกค้าในทุกช่องทาง

บทความนี้ให้ข้อมูลอะไรบ้าง

- ระบบนิเวศของอุตสาหกรรมการชําระเงิน

- แนวโน้มและการคาดการณ์สําหรับอุตสาหกรรมการชําระเงิน

- วิธีที่ธุรกิจต่างๆ สามารถทํางานร่วมกับระบบนิเวศของอุตสาหกรรมการชําระเงิน

ระบบนิเวศของอุตสาหกรรมการชําระเงิน

ระบบนิเวศของอุตสาหกรรมการชําระเงินคือเครือข่ายผู้มีส่วนเกี่ยวข้อง เทคโนโลยี กระบวนการ และกฎระเบียบที่ซับซ้อนซึ่งช่วยอํานวยความสะดวกในการแลกเปลี่ยนมูลค่าเงินสําหรับสินค้าและบริการ ซึ่งออกแบบมาเพื่อช่วยให้การทําธุรกรรมระหว่างลูกค้า ธุรกิจ และสถาบันการเงินมีความปลอดภัย มีประสิทธิภาพ และราบรื่น

ภายในระบบนิเวศของอุตสาหกรรมการชำระเงิน ธนาคารผู้ออกบัตร ธนาคารผู้รับ ผู้ประมวลผลการชำระเงิน เกตเวย์การชำระเงิน และเครือข่ายการชำระเงิน ต่างร่วมมือกันเพื่อให้แน่ใจว่าการดำเนินงานจะราบรื่น ระบบนิเวศน์ปรับตัวอย่างต่อเนื่องและเปิดรับเทรนด์ใหม่ เทคโนโลยี และความต้องการของลูกค้า เช่น การชำระเงินแบบไร้สัมผัส กระเป๋าเงินดิจิทัล และธุรกรรมแบบเรียลไทม์ นอกจากนี้ ก็ยังดำเนินการภายใต้คำแนะนำของหน่วยงานกำกับดูแลระดับโลกและระดับภูมิภาคที่บังคับใช้มาตรการการปฏิบัติตาม ความปลอดภัย และการคุ้มครองผู้บริโภค เพื่อรักษาความสมบูรณ์และเสถียรภาพของระบบการเงิน

ผู้มีส่วนเกี่ยวข้องหลัก

ระบบนิเวศการชําระเงินประกอบด้วยองค์ประกอบและผู้เข้าร่วมหลายฝ่ายดังต่อไปนี้

ลูกค้า

ลูกค้าคือบุคคลทั่วไปหรือองค์กรที่ใช้บริการชําระเงินเพื่อซื้อสินค้า ชําระเงินตามใบเรียกเก็บ หรือโอนเงินธุรกิจ

ธุรกิจต่างๆ รับการชําระเงินค่าสินค้าและบริการ ไม่ว่าจะเป็นทางออนไลน์หรือที่จุดขายเครือข่ายการชําระเงิน

เครือข่ายการชําระเงินหรือที่เรียกว่าเครือข่ายบัตรหรือแผนการชําระเงิน คือระบบที่อํานวยความสะดวกในการทำธุรกรรมทางอิเล็กทรอนิกส์ระหว่างบุคคลต่างๆ ในระบบนิเวศการชําระเงิน โดยจะให้มอบโครงสร้างพื้นฐาน กฎ และมาตรฐานที่จําเป็นต่อการประมวลผลการชําระเงิน เช่น บัตรเครดิตและเดบิต หรือธุรกรรมกระเป๋าเงินดิจิทัล ตัวอย่างของเครือข่ายการชําระเงินรายใหญ่ ได้แก่ Visa, Mastercard, American Express และ Discoverธนาคารผู้ออกบัตร

ธนาคารผู้ออกบัตรหรือที่เรียกว่าผู้ออกบัตร คือสถาบันทางการเงินที่ให้บริการบัตรชําระเงิน เช่น บัตรเครดิตและบัตรเดบิตแก่ลูกค้า โดยจะมีหน้าที่รับผิดชอบในการประเมินและควบคุมความเสี่ยงด้านเครดิตที่เกี่ยวข้องกับบัตร การตั้งวงเงินของเจ้าของบัตร และการจัดการบัญชีของเจ้าของบัตร ธนาคารผู้ออกบัตรมีบทบาทสําคัญในระบบนิเวศการชําระเงิน โดยจะทำการอนุมัติธุรกรรมและรับผิดชอบต่อเงินทุนในระหว่างกระบวนการชำระเงินธนาคารผู้รับบัตร

ธนาคารผู้รับบัตรหรือที่เรียกว่าธนาคารผู้ค้าหรือสถาบันผู้รับบัตร คือสถาบันทางการเงินที่เป็นพาร์ทเนอร์กับธุรกิจต่างๆ ในการประมวลผลการชําระเงินทางอิเล็กทรอนิกส์ เช่น ธุรกรรมบัตรเครดิตและบัตรเดบิต ธนาคารเหล่านี้ช่วยอํานวยความสะดวกในการรับชําระเงินทางอิเล็กทรอนิกส์โดยการสร้างและดูแลบัญชีผู้ค้า ชําระเงินธุรกรรม และโอนเงินจากบัญชีของเจ้าของบัตรไปยังบัญชีของธุรกิจ ธนาคารผู้รับบัตรมีความสําคัญต่อระบบนิเวศการชําระเงิน เนื่องจากจะช่วยให้มั่นใจว่าธุรกรรมทางอิเล็กทรอนิกส์จะได้รับการประมวลผลและชําระเงินอย่างราบรื่นผู้ประมวลผลการชําระเงิน

ผู้ประมวลผลการชําระเงินคือบริษัทที่จัดการกระบวนการของธุรกรรมการชําระเงินอิเล็กทรอนิกส์ในนามของธุรกิจและธนาคารผู้รับบัตร โดยจะจัดการแง่มุมทางเทคนิคของการอนุมัติ การหักเงิน และการดําเนินการชําระเงินระหว่างธนาคารผู้ออกบัตร ธนาคารผู้รับบัตร และธุรกิจต่างๆ ผู้ประมวลผลการชําระเงินมีบทบาทสําคัญในระบบนิเวศการชําระเงิน โดยช่วยให้ธุรกิจสามารถรับชําระเงินทางอิเล็กทรอนิกส์รูปแบบต่างๆ เช่น บัตรเครดิต บัตรเดบิต และกระเป๋าเงินบนอุปกรณ์เคลื่อนที่เกตเวย์การชําระเงิน

เกตเวย์การชําระเงินคือบริการดิจิทัลที่ส่งข้อมูลการชําระเงินระหว่างธุรกิจ ผู้ประมวลผลการชําระเงิน และธนาคารผู้รับบัตระหว่างการทำธุรกรรมทางอิเล็กทรอนิกส์ โดยจะทําหน้าที่เป็นสะพานระหว่างเว็บไซต์ของธุรกิจหรือระบบระบบบันทึกการขาย (POS) กับผู้ประมวลผลการชําระเงิน เกตเวย์การชำระเงินเป็นส่วนสำคัญของระบบนิเวศการชำระเงิน โดยช่วยให้มั่นใจได้ว่าข้อมูลการชำระเงินที่ละเอียดอ่อนจะแลกเปลี่ยนกันได้อย่างปลอดภัย และอำนวยความสะดวกในการอนุมัติ หักยอด และชำระธุรกรรมสำหรับการซื้อทั้งแบบออนไลน์และในร้านผู้ให้บริการผู้ค้า (MSP)

บริษัทเหล่านี้คือบริษัทที่ให้บริการต่างๆ เพื่อช่วยให้ธุรกิจรับและประมวลผลการชําระเงินทางอิเล็กทรอนิกส์ได้ MSP มักจะทํางานอย่างใกล้ชิดกับธนาคารผู้รับบัตรและอาจให้บริการเพิ่มเติม เช่น เกตเวย์การชําระเงิน ระบบ POS และระบบป้องกันการฉ้อโกง โดยทั่วไปแล้ว บริษัทเหล่านี้จะนําเสนอโซลูชันการชําระเงินที่หลากหลายซึ่งปรับให้เหมาะกับความต้องการของธุรกิจและอุตสาหกรรมต่างๆองค์กรการขายอิสระ (ISOS)

ISOS คือบริษัทอื่นที่ทําหน้าที่เป็นตัวกลางระหว่างธุรกิจกับธนาคารผู้รับบัตร โดยมีหน้าที่รับผิดชอบในการจําหน่ายบัญชีผู้ค้าและบริการประมวลผลการชําระเงินในนามของธนาคารผู้รับบัตรหรือผู้ประมวลผลการชําระเงิน โดยทั่วไปแล้ว ISO จะมีเครือข่ายตัวแทนขายหรือตัวแทนจำหน่ายที่ทำการตลาดบริการของตนให้กับธุรกิจต่างๆ นอกจากนี้ยังอาจให้บริการที่เพิ่มมูลค่า เช่น ระบบ POS, เกตเวย์การชําระเงิน และเครื่องมือจัดการธุรกิจ ISO อยู่ภายใต้การกำกับดูแลของเครือข่ายการชําระเงินอย่าง Visa และ Mastercard และต้องเป็นไปตามมาตรฐานบางประการเพื่อรักษาสถานะของตนผู้ให้บริการสนับสนุนด้านการชําระเงิน (Payfacs)

ผู้ให้บริการสนับสนุนด้านการชําระเงิน ซึ่งเรียกอีกอย่างว่าผู้ให้บริการชำระเงิน (PSP) คือบริษัทที่ช่วยให้ธุรกิจต่างๆ ยอมรับการชำระเงินทางอิเล็กทรอนิกส์ได้โดยไม่จำเป็นต้องสร้างความสัมพันธ์โดยตรงกับธนาคารผู้รับบัตรหรือบัญชีผู้ค้าเฉพาะ ผู้ให้บริการสนับสนุนด้านการชําระเงินรวมธุรกิจหลายรายภายใต้บัญชีผู้ค้าหลักบัญชีเดียว ทําให้กระบวนการเริ่มต้นใช้งานง่ายขึ้น และลดค่าใช้จ่ายสําหรับธุรกิจ โดยจะจัดการการประมวลผลการชําระเงินในด้านต่างๆ รวมถึงการอนุมัติธุรกรรม การชําระเงิน และการจัดการการฉ้อโกงหน่วยงานกํากับดูแล

ภายในระบบนิเวศการชําระเงิน หน่วยงานกํากับดูแลคือหน่วยงานรัฐบาลและองค์กรที่สร้างและบังคับใช้กฎและข้อบังคับในการรักษาความถูกต้องสมบูรณ์ ปลอดภัย และมีประสิทธิภาพของอุตสาหกรรมการชําระเงิน หน่วยงานกำกับดูแลระดับโลกหลายแห่งมีอิทธิพลต่ออุตสาหกรรมการชำระเงิน รวมถึง Financial Action Task Force (FATF), Consumer Financial Protection Bureau (CFPB), European Central Bank (ECB), Financial Conduct Authority (FCA), European Banking Authority (EBA), Network for Greening the Financial System (NGFS) และธนาคารกลางของประเทศต่างๆ องค์กรเหล่านี้มีบทบาทหลักในการสร้างอุตสาหกรรมการชําระเงินด้วยการตั้งมาตรฐาน บังคับใช้การปฏิบัติตามข้อกําหนด และดูแลระบบนิเวศทางการเงินให้มีความปลอดภัยและเสถียร

องค์ประกอบที่หลากหลายเหล่านี้ทำงานร่วมกันเพื่อทำธุรกรรมประเภทต่างๆ เช่น ธุรกรรมที่แสดงบัตร ธุรกรรมที่ไม่แสดงบัตร และธุรกรรมกระเป๋าเงินดิจิทัล ระบบนิเวศของอุตสาหกรรมการชำระเงินมีการปรับตัวอย่างต่อเนื่อง ซึ่งขับเคลื่อนโดยความก้าวหน้าทางเทคโนโลยี การเปลี่ยนแปลงพฤติกรรมของลูกค้า และการเปลี่ยนแปลงกฎระเบียบ นำไปสู่การเกิดขึ้นของวิธีการชำระเงิน บริการ และรูปแบบธุรกิจใหม่ๆ

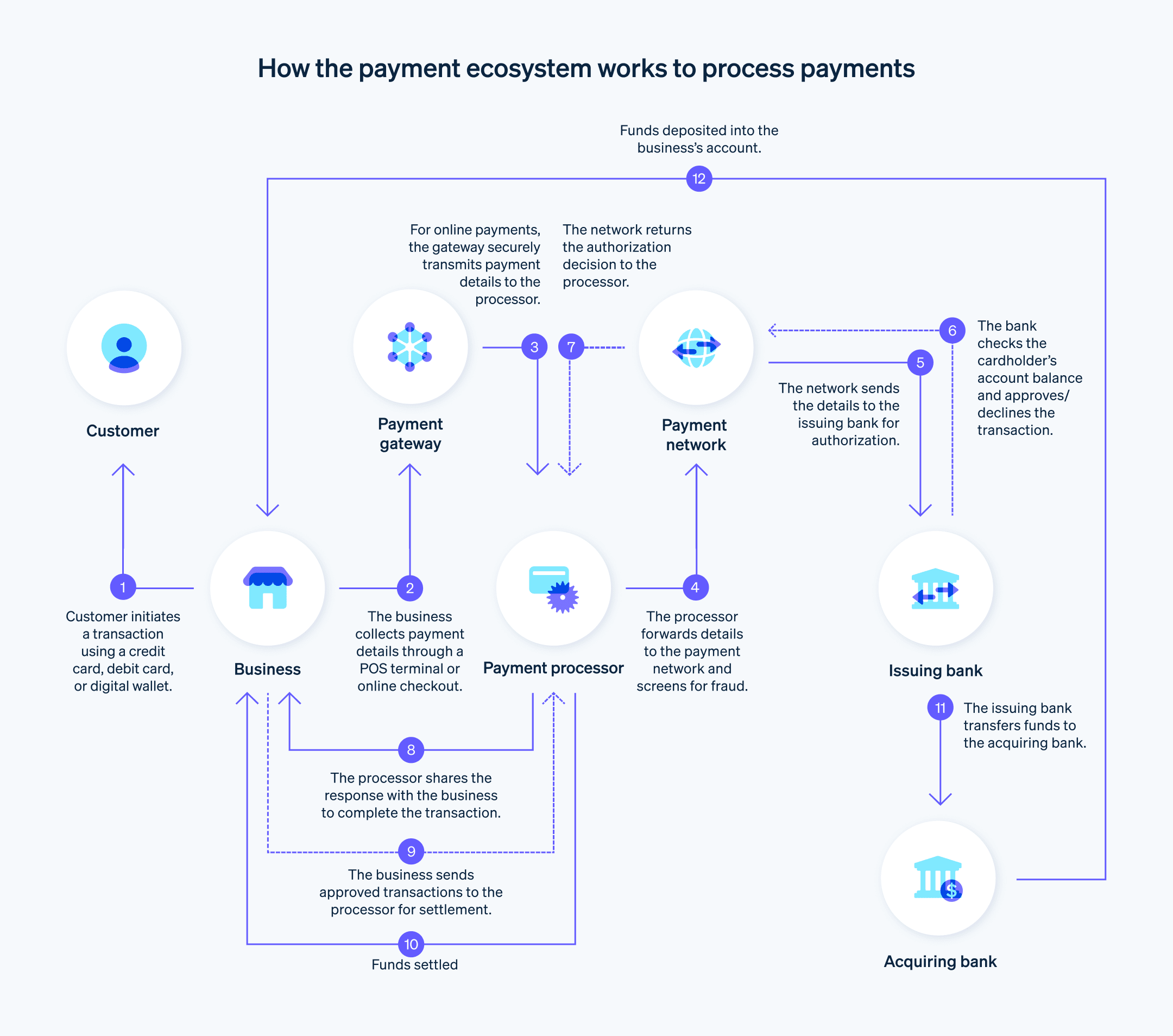

ระบบนิเวศการชำระเงินทำงานอย่างไรในการประมวลผลการชำระเงิน

ระบบนิเวศการประมวลผลการชำระเงินเป็นเครือข่ายความสัมพันธ์อันซับซ้อนระหว่างผู้มีส่วนเกี่ยวข้องที่ทำงานร่วมกันเพื่อให้สามารถดำเนินธุรกรรมได้อย่างราบรื่นและปลอดภัย ดังที่คำว่า "ระบบนิเวศ" บ่งบอก ขั้นตอนเหล่านี้เกิดขึ้นได้จากความสัมพันธ์และฟังก์ชันต่างๆ ที่เชื่อมโยงกัน ต่อไปนี้คือคือภาพรวมการทํางานของผู้มีส่วนเกี่ยวข้องเหล่านี้ระหว่างการประมวลผลการชําระเงิน

- ลูกค้า: ขั้นตอนดังกล่าวจะเริ่มต้นเมื่อลูกค้าตัดสินใจที่จะซื้อสินค้าหรือบริการด้วยวิธีการชําระเงิน เช่น บัตรเครดิต บัตรเดบิต หรือกระเป๋าเงินดิจิทัล

- ธุรกิจ: ลูกค้าแสดงวิธีการชําระเงินต่อธุรกิจ โดยการปัด เสียบ หรือแตะบัตรที่เทอร์มินัล POS จริง ป้อนรายละเอียดของบัตรทางออนไลน์ หรือใช้กระเป๋าเงินดิจิทัล

- เกตเวย์การชําระเงิน: ในธุรกรรมออนไลน์ เกตเวย์การชําระเงินจะส่งข้อมูลการชําระเงินจากเว็บไซต์หรือแอปของธุรกิจไปยังผู้ประมวลผลการชําระเงินอย่างปลอดภัย

- ผู้ประมวลผลการชําระเงิน: ผู้ประมวลผลการชําระเงินจะได้รับรายละเอียดธุรกรรมและส่งต่อไปยังเครือข่ายการชําระเงินที่เกี่ยวข้อง (Visa, Mastercard, American Express ฯลฯ) เพื่อขอรับการอนุมัติ นอกจากนี้ ผู้ประมวลผลยังตรวจสอบการฉ้อโกงและการปฏิบัติตามมาตรฐานความปลอดภัยด้วย

- เครือข่ายการชําระเงิน: เครือข่ายการชําระเงินจะได้รับรายละเอียดธุรกรรมจากผู้ประมวลผลการชําระเงิน แล้วส่งไปให้ธนาคารผู้ออกบัตรเพื่อขอรับการอนุมัติ

- ธนาคารผู้ออกบัตร: ธนาคารผู้ออกบัตรที่ออกบัตรจะตรวจสอบรายละเอียดธุรกรรม เช่น ยอดคงเหลือในบัญชีของเจ้าของบัตร เมื่อพิจารณาจากข้อมูลนี้ ธนาคารผู้ออกบัตรอาจอนุมัติหรือปฏิเสธธุรกรรมดังกล่าว และส่งผลการตัดสินใจกลับไปยังเครือข่ายการชําระเงิน

- เครือข่ายการชําระเงิน: เมื่อได้รับการตอบกลับจากธนาคารผู้ออกบัตร เครือข่ายการชําระเงินจะส่งต่อข้อความอนุมัติหรือปฏิเสธไปให้ผู้ประมวลผลการชําระเงิน

- ผู้ประมวลผลการชําระเงิน: ผู้ประมวลผลการชําระเงินจะได้รับการตอบกลับจากเครือข่ายการชําระเงินและส่งไปให้ธุรกิจ ไม่ว่าจะโดยตรงหรือผ่านเกตเวย์การชําระเงิน (สําหรับธุรกรรมออนไลน์)

- ธุรกิจ: ธุรกิจจะได้รับการตอบกลับเรื่องการอนุมัติ และดําเนินธุรกรรมให้เสร็จสิ้น หากได้รับการอนุมัติ ธุรกิจจะจัดส่งสินค้าหรือบริการให้แก่ผู้บริโภค จากนั้นจะเพิ่มธุรกรรมที่ได้รับอนุมัติไปยังกลุ่มธุรกรรมที่ระบบจะชําระเงินในภายหลัง

- การชําระเงิน: เมื่อสิ้นสุดวันหรือในช่วงเวลาที่กําหนดไว้ล่วงหน้า ธุรกิจจะส่งธุรกรรมที่ได้รับการอนุมัติจํานวนหนึ่งไปยังผู้ประมวลผลการชําระเงินเพื่อการชําระเงิน ผู้ประมวลผลการชําระเงินจะส่งต่อข้อมูลดังกล่าวไปยังเครือข่ายการชําระเงิน ซึ่งจะส่งธุรกรรมไปยังธนาคารผู้ออกบัตรที่เกี่ยวข้อง

- ธนาคารผู้ออกบัตรและธนาคารผู้รับบัตร: ธนาคารผู้ออกบัตรจะโอนเงินสําหรับธุรกรรมที่ได้รับอนุมัติไปยังธนาคารผู้รับบัตร ปกติแล้วขั้นตอนนี้จะใช้เวลาประมาณ 1-3 วันทําการ จากนั้นธนาคารผู้รับบัตรจะฝากยอดเงิน หลังจากหักลบด้วยค่าธรรมเนียมใดๆ ไปยังบัญชีของธุรกิจ

ตลอดกระบวนการประมวลผลการชำระเงิน ผู้มีส่วนเกี่ยวข้องแต่ละฝ่ายต่างมีบทบาทเฉพาะตัวในการรับประกันว่าธุรกรรมจะรวดเร็ว ปลอดภัย และเป็นไปตามมาตรฐานและระเบียบข้อบังคับของอุตสาหกรรม การทํางานร่วมกันระหว่างผู้มีส่วนเกี่ยวข้องเหล่านี้เป็นสิ่งสําคัญเพื่อให้ระบบนิเวศการชําระเงินทํางานได้อย่างราบรื่น

แนวโน้มและการคาดการณ์ในอุตสาหกรรมการชําระเงิน

ต่อไปนี้คือสิ่งที่ธุรกิจต่างๆ จำเป็นต้องทราบเกี่ยวกับสถานะของอุตสาหกรรมการชำระเงินในปัจจุบันและแนวโน้มสำคัญที่จะส่งผลต่ออนาคต

ภูมิทัศน์ในการแข่งขัน

อุตสาหกรรมการชำระเงินมีความแข่งขันสูงมาก โดยผู้เล่นแบบดั้งเดิม เช่น ธนาคารและเครือข่ายการชำระเงินต่างแข่งขันกันเพื่อส่วนแบ่งการตลาดควบคู่ไปกับธุรกิจฟินเทคและยักษ์ใหญ่ด้านเทคโนโลยี การแข่งขันนี้นำไปสู่การสร้างนวัตกรรมและมุ่งเน้นไปที่การปรับปรุงประสบการณ์ของลูกค้า ธุรกิจควรใช้สิ่งนี้ให้เป็นประโยชน์และเลือกพาร์ทเนอร์การชําระเงินที่มีค่าบริการอันดึงดูด เทคโนโลยีที่มีประสิทธิภาพ และการสนับสนุนลูกค้าที่ยอดเยี่ยม

การชําระเงินแบบไร้สัมผัส

ความต้องการระบบชำระเงินแบบไร้สัมผัส รวมไปถึงบัตรเครดิตแบบแตะเพื่อจ่ายและกระเป๋าสตางค์ดิจิทัล เติบโตขึ้นอย่างมากในช่วงไม่กี่ปีที่ผ่านมา โดยขับเคลื่อนด้วยความต้องการความสะดวก ความเร็ว และสุขอนามัยของลูกค้า ธุรกิจควรลงทุนในโซลูชันการชําระเงินแบบไร้สัมผัสและตอบสนองความต้องการของลูกค้า เพื่อยกระดับประสบการณ์การช็อปปิ้งโดยรวม

การบรรจบกันของช่องทางการค้าปลีก

เส้นแบ่งระหว่างการซื้อสินค้าทางออนไลน์ หน้าร้าน และการช็อปปิ้งบนอุปกรณ์เคลื่อนที่อาจพร่าเลือนมากขึ้น เนื่องจากลูกค้าคาดว่าจะได้รับประสบการณ์ที่ราบรื่นในทุกช่องทาง ธุรกิจควรเน้นที่การสร้างประสบการณ์การค้าแบบแพลตฟอร์มรวมโดยผสานช่องทางการขาย การจัดการสินค้าคงคลัง และระบบการชำระเงิน สิ่งนี้ไม่เพียงแต่จะช่วยปรับปรุงประสบการณ์ของลูกค้า แต่ยังช่วยเพิ่มประสิทธิภาพในการดําเนินงานและอํานวยความสะดวกในการตัดสินใจที่ขับเคลื่อนด้วยข้อมูล

กระเป๋าเงินดิจิทัล

การนํากระเป๋าเงินดิจิทัลอย่าง Apple Pay, Google Pay และ Samsung Pay มาใช้นั้นเริ่มเพิ่มขึ้นเรื่อยๆ หลังจากที่มีลูกค้าเลือกใช้สมาร์ทโฟนสําหรับการทำธุรกรรมมากขึ้น ธุรกิจควรรับการชําระเงินด้วยกระเป๋าเงินดิจิทัลเพื่อรองรับฐานลูกค้าที่เติบโตนี้และมอบประสบการณ์การชําระเงินที่ราบรื่น

คริปโตเคอร์เรนซี

การใช้คริปโตเคอเรนซี เช่น บิตคอยน์ อีเธอเรียม และสกุลเงินคงที่ สําหรับการชําระเงินกําลังเพิ่มขึ้นเรื่อยๆ แม้ว่าจะค่อยเป็นค่อยไปเมื่อเทียบกับแนวโน้มอื่นๆ เนื่องจากสภาพแวดล้อมด้านกฎระเบียบและการรับรู้ของสาธารณชนเกี่ยวกับคริปโตเคอเรนซีมีการพัฒนามากขึ้น ธุรกิจต่างๆ จึงควรติดตามข้อมูลและเตรียมพร้อมที่จะยอมรับคริปโตเคอเรนซีเป็นรูปแบบการชำระเงิน โดยเฉพาะอย่างยิ่งหากลูกค้ามีความรู้ด้านเทคโนโลยีเป็นพิเศษหรือเป็นชาวต่างชาติ

การตรวจสอบสิทธิ์ด้วยไบโอเมตริก

วิธีการตรวจสอบสิทธิ์ด้วยไบโอเมตริก เช่น การสแกนลายนิ้วมือ การจดจำใบหน้า และการจดจำเสียง ถูกนำมาใช้เพื่อการอนุมัติการชำระเงินเพิ่มมากขึ้น เทคโนโลยีเหล่านี้ช่วยเพิ่มความปลอดภัยและลดความเสี่ยงของการฉ้อโกง ธุรกิจควรใช้การตรวจสอบสิทธิ์ด้วยไบโอเมตริกกับธุรกรรมที่จุดขาย และสํารวจการประยุกต์ใช้สําหรับการชําระเงินออนไลน์และผ่านอุปกรณ์เคลื่อนที่

การชําระเงินผ่านอุปกรณ์อินเทอร์เน็ตของทุกสิ่ง (IoT)

เมื่ออุปกรณ์ IoT เป็นวิธีชําระเงินที่แพร่หลายมากขึ้น โอกาสด้านการชำระเงินรูปแบบใหม่จึงเกิดขึ้นด้วย เช่น รถยนต์เชื่อมต่อที่ช่วยให้ชำระเงินในรถได้ หรือเครื่องใช้ไฟฟ้าอัจฉริยะที่สามารถสั่งซื้อและชำระเงินค่าสินค้าได้โดยอัตโนมัติ ธุรกิจควรสํารวจโอกาสการชําระเงินด้วยอุปกรณ์ IoT ที่เกี่ยวข้องและเปิดรับแนวโน้มใหม่ๆ นี้

ปัญญาประดิษฐ์ (AI) และแมชชีนเลิร์นนิง

ในอุตสาหกรรมการชําระเงิน มีการใช้ AI และแมชชีนเลิร์นนิงใช้สําหรับตรวจจับการฉ้อโกง การจัดการความเสี่ยง และประสบการณ์ของลูกค้าโดยเฉพาะ ธุรกิจต่างๆ ควรใช้เทคโนโลยีเหล่านี้ในการพัฒนากระบวนการชําระเงิน ลดการฉ้อโกง และทําความเข้าใจพฤติกรรมของลูกค้าให้ดียิ่งขึ้น

การชําระเงินและส่งเงินข้ามพรมแดน

ความต้องการการชำระเงินข้ามพรมแดนที่มีประสิทธิภาพและต้นทุนต่ำนั้นเพิ่มมากขึ้น เนื่องจากอีคอมเมิร์ซและการค้าระดับโลกมีการขยายตัว ธุรกิจควรทํางานร่วมกับผู้ประมวลผลการชําระเงินที่รองรับธุรกรรมข้ามพรมแดน และทําความเข้าใจความท้าทายและข้อกําหนดทางกฎหมายเกี่ยวกับการชําระเงินระหว่างประเทศที่ไม่เหมือนใคร

การชําระเงินแบบเรียลไทม์

ระบบการชําระเงินแบบเรียลไทม์ที่ช่วยให้การโอนเงินแบบทันทีเริ่มเป็นที่นิยมมากขึ้น โดยขับเคลื่อนด้วยความต้องการของลูกค้าที่มุ่งเน้นความรวดเร็วและความสะดวกสบาย ธุรกิจต่างๆ ควรตระหนักถึงแผนงานการชำระเงินแบบเรียลไทม์ในตลาดของตน และพิจารณาการดำเนินการเพื่อปรับปรุงประสบการณ์ของลูกค้าและปรับปรุงกระแสเงินสดของตน

วิธีที่ธุรกิจต่างๆ สามารถทํางานร่วมกับระบบนิเวศของอุตสาหกรรมการชําระเงิน

ธุรกิจที่ต้องการใช้ระบบนิเวศการชําระเงินให้เกิดประโยชน์สูงสุดควรพิจารณาถึงขั้นตอนต่อไปนี้

ประเมินความต้องการและเป้าหมายทางธุรกิจ

เริ่มต้นด้วยการวิเคราะห์ข้อกําหนดที่ไม่เหมือนใครของธุรกิจ เช่น ฐานลูกค้าเป้าหมาย ช่องทางการขาย มูลค่าธุรกรรมเฉลี่ย และปริมาณการชําระเงินที่คาดการณ์ พิจารณาแผนการเติบโตและโอกาสในการขยายเข้าสู่ตลาดหรือช่องทางใหม่ๆศึกษาตัวเลือกการชําระเงินต่างๆ

ประเมินวิธีการชําระเงินต่างๆ (เช่น บัตรเครดิต บัตรเดบิต กระเป๋าเงินบนอุปกรณ์เคลื่อนที่ การโอนเงินผ่านธนาคาร) และระบุวิธีการชําระเงินที่เกี่ยวข้องกับฐานลูกค้าและโมเดลธุรกิจของคุณมากที่สุด หากคุณวางแผนว่าจะให้บริการแก่ตลาดต่างประเทศ ก็ควรให้บริการในหลายสกุลเงินและรองรับฟังก์ชันการชําระเงินข้ามพรมแดนเลือกผู้ให้บริการสําหรับผู้ค้า

มองหาผู้ให้บริการสําหรับผู้ค้าอันครบวงจรที่นําเสนอโซลูชันการชําระเงินที่เชื่อมต่อกันหลากหลายรูปแบบ ผู้ให้บริการอย่าง Stripe จะช่วยเพิ่มประสิทธิภาพให้การชําระเงินและมอบประสบการณ์ที่ราบรื่นให้กับลูกค้า พร้อมทั้งลดความซ้ําซ้อนการเชื่อมต่อระบบและการปรับแต่ง

Stripe นําเสนอ API และเครื่องมือนักพัฒนาที่ช่วยให้คุณผสานการทํางานโซลูชันการประมวลผลการชําระเงินเข้ากับระบบเว็บไซต์ แอปบนอุปกรณ์เคลื่อนที่ และระบบ POS ที่คุณมีอยู่ได้อย่างง่ายดาย ซึ่งจะช่วยให้คุณปรับแต่งประสบการณ์การชําระเงินให้เข้ากับแบรนด์ของคุณและนําเสนออินเทอร์เฟซผู้ใช้ที่สอดคล้องกันในทุกช่องทางระบบป้องกันการฉ้อโกง

การทำงานร่วมกับผู้ให้บริการที่ให้ความสำคัญกับการป้องกันการฉ้อโกงจะช่วยให้คุณมั่นใจในความปลอดภัยของข้อมูลลูกค้าและรักษาความไว้วางใจของลูกค้าไว้ได้ ตัวอย่างเช่น อัลกอริทึมการเรียนรู้เครื่องจักรขั้นสูงและฟีเจอร์ด้านความปลอดภัยของ Stripe Radar ช่วยปกป้องธุรกิจของคุณจากธุรกรรมฉ้อโกง ลดการดึงเงินคืน และต้นทุนที่เกี่ยวข้องความสามารถในการปรับขนาดและความยืดหยุ่น

เมื่อธุรกิจของคุณเติบโตขึ้น ความต้องการด้านการประมวลผลการชําระเงินของคุณอาจเปลี่ยนแปลงไปจากเดิม ดังนั้น โปรดมองหาผู้ให้บริการประมวลผลการชําระเงินที่พร้อมสนับสนุนคุณทั้งในตอนนี้และในอนาคต ชุดโซลูชันการชำระเงินของ Stripe ได้รับการออกแบบมาให้ปรับขนาดตามธุรกิจของคุณ โดยเสนอฟีเจอร์และบริการเพิ่มเติมตามต้องการ เช่น การออกใบแจ้งหนี้ การจัดการการชำระเงินตามรอบบิล และการอำนวยความสะดวกด้านการชำระเงินในมาร์เก็ตเพลสการรายงานและการวิเคราะห์

การเรียนรู้ที่สนับสนุนด้วยข้อมูลถือเป็นหัวใจสำคัญของกลยุทธ์ที่มั่นคง ดังนั้นคุณจึงหาผู้ให้บริการที่นำเสนอฟีเจอร์การรายงานและการวิเคราะห์ที่ครอบคลุมเพื่อช่วยคุณตรวจสอบประสิทธิภาพการชำระเงินของคุณ ระบุแนวโน้ม และตัดสินใจโดยอิงจากข้อมูลเพื่อเพิ่มประสิทธิภาพกลยุทธ์การชำระเงินของคุณการสนับสนุนลูกค้า

ตรวจสอบให้แน่ใจว่าผู้ให้บริการสำหรับผู้ค้าที่คุณเลือกนั้นมีการสนับสนุนลูกค้าที่เชื่อถือได้และตอบสนองได้ดีเพื่อแก้ไขปัญหาหรือข้อกังวลต่างๆ ที่อาจเกิดขึ้นในระหว่างกระบวนการผสานรวมหรือขณะใช้บริการของพวกเขาการปฏิบัติตามระเบียบข้อบังคับ

ผู้ให้บริการสำหรับผู้ค้าแต่ละรายจะให้การสนับสนุนในระดับต่างๆ ในแง่ของการปฏิบัติตามข้อกําหนด ดังนั้นโปรดเลือกผู้ให้บริการที่ตอบโจทย์ความต้องการของคุณ โซลูชันการชําระเงินของ Stripe ออกแบบมาเพื่อรองรับการปฏิบัติตามข้อกําหนดทางกฎหมาย เช่น มาตรฐานการรักษาความปลอดภัยข้อมูลสําหรับอุตสาหกรรมบัตรชําระเงิน (PCI DSS) และกฎระเบียบว่าด้วยการคุ้มครองข้อมูลส่วนบุคคล (GDPR) ซึ่งจะช่วยลดภาระในการจัดการข้อกําหนดที่ซับซ้อนเหล่านี้เป็นการภายในการวิเคราะห์ค่าใช้จ่าย

เปรียบเทียบโครงสร้างค่าบริการและค่าธรรมเนียมของผู้ให้บริการสําหรับผู้ค้ารายต่างๆ เพื่อค้นหาโครงสร้างที่ตรงกับงบประมาณและปริมาณธุรกรรมของธุรกิจคุณ สําหรับข้อมูลเพิ่มเติมเกี่ยวกับโมเดลค่าบริการของ Stripe โปรดไปที่นี่

การทํางานร่วมกับผู้ให้บริการของผู้ค้าที่ครอบคลุมอย่าง Stripe ช่วยให้ธุรกิจสามารถสร้างประสบการณ์การค้าแบบครบวงจรที่ช่วยเพิ่มประสิทธิภาพในการชําระเงิน ลดข้อมูลซ้ําซ้อน และป้องกันการฉ้อโกงได้ วิธีนี้รองรับกรณีการใช้งานที่หลากหลายสําหรับธุรกิจที่กําลังเติบโต ช่วยให้ธุรกิจรับและประมวลผลการชําระเงินของลูกค้าได้มีประสิทธิภาพในทุกช่องทางและตลาด

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ