Pour offrir à leurs clients une expérience de paiement sécurisée, efficace et intégrée, les entreprises doivent comprendre le fonctionnement de l'écosystème du secteur des paiements, en particulier si elles traitent des ventes sur plusieurs canaux.

Une expérience de paiement optimisée améliore non seulement la satisfaction des clients, mais a également un impact sur les résultats et les perspectives de croissance. Avoir un système de paiement efficace permet aux entreprises d'accepter des paiements sur davantage de marchés, tout en contribuant à réduire les coûts opérationnels et en améliorant la gestion de la trésorerie.

Ce guide propose un aperçu de l'écosystème du secteur des paiements, qui permet aux entreprises de développer une meilleure stratégie de paiement et d'améliorer l'expérience client à travers tous leurs canaux.

Sommaire

- Écosystème du secteur des paiements

- Tendances et prévisions pour le secteur des paiements

- Comment les entreprises peuvent-elles évoluer avec l'écosystème du secteur des paiements ?

Écosystème du secteur des paiements

L'écosystème du secteur des paiements est un réseau complexe d'acteurs, de technologies, de processus et de réglementations qui facilitent l'échange de valeur monétaire contre des biens et des services. Il est conçu pour favoriser la sécurité, l'efficacité et la transparence des transactions entre les clients, les entreprises et les institutions financières.

Les banques émettrices, les banques acquéreuses, les prestataires de services, les plateformes et les réseaux de paiement collaborent étroitement au sein de cet écosystème pour assurer le bon déroulement des opérations. L'écosystème des paiements s'adapte constamment aux nouvelles tendances, technologies et préférences des clients, comme le paiement sans contact, le portefeuille numérique ou encore les transactions en temps réel. De plus, il est supervisé par des organismes réglementaires mondiaux et régionaux qui appliquent des mesures de conformité, de sécurité et de protection des consommateurs afin de maintenir l'intégrité et la stabilité de l'ensemble du système financier.

Acteurs clés

L'écosystème des paiements se compose de plusieurs éléments et participants :

Clients

Les clients sont des personnes ou des organisations qui utilisent des services de paiement pour effectuer des achats, régler des factures ou transférer des fonds.Entreprises

Les entreprises acceptent des paiements en échange de biens et de services, que ce soit en ligne ou en magasin physique.Réseaux de paiement

Les réseaux de paiement, également appelés réseaux de cartes ou systèmes de paiement, sont des systèmes qui rendent possibles les transactions électroniques entre les différents acteurs de l'écosystème de paiement. Ils fournissent l'infrastructure, les règles et les normes nécessaires au traitement des paiements, comme les cartes de crédit et de débit ou les transactions par portefeuille électronique. Les principaux réseaux de paiement sont Visa, Mastercard, American Express et Discover.Banques émettrices

Les banques émettrices, également appelées émetteurs de cartes, sont des institutions financières qui fournissent des cartes de paiement aux clients, notamment des cartes de crédit et de débit. Elles doivent évaluer les risques de crédit associés aux cartes bancaires, fixer les limites de crédit des titulaires de cartes et gérer leurs comptes. Les banques émettrices jouent un rôle essentiel dans l'écosystème des paiements, car ce sont elles qui autorisent les transactions et assument la responsabilité des fonds au cours du processus de paiement.Banques acquéreuses

Les banques acquéreuses, également connues sous le nom de banques d'affaires ou acquéreurs, sont des institutions financières qui s'associent à des entreprises pour traiter les paiements électroniques, comme les transactions par carte de crédit et de débit. Ces banques rendent l'acceptation des paiements électroniques possible en établissant et en gérant des comptes marchands, en réglant les transactions et en transférant les fonds depuis les comptes des titulaires de cartes vers les comptes des entreprises. Les banques acquéreuses sont importantes pour le bon fonctionnement de l'écosystème des paiements, car elles veillent à ce que les transactions électroniques soient traitées et réglées correctement.Prestataires de services de paiement

Les prestataires de services de paiement sont des entités qui gèrent le processus de paiement électronique pour le compte des entreprises et de leurs banques acquéreuses. Ils gèrent les aspects techniques de l'autorisation, de la compensation et du règlement des transactions entre les banques émettrices, les banques acquéreuses et les entreprises. Les prestataires de services de paiement jouent un rôle crucial dans l'écosystème des paiements, car ils permettent aux entreprises d'accepter diverses formes de paiements électroniques, comme les cartes de crédit, les cartes de débit et les portefeuilles mobiles.Plateformes de paiement

Les plateformes de paiement sont des services numériques qui transmettent les informations de paiement entre les entreprises, les prestataires de services de paiement et les banques acquéreuses lors d'une transaction électronique. Ce sont elles qui font le lien entre le site Web ou le système de point de vente (PDV) de l'entreprise et le prestataire de services de paiement. Les plateformes de paiement constituent un élément important de l'écosystème des paiements. En effet, elles garantissent l'échange sécurisé de données de paiement sensibles et permettent l'autorisation, la saisie et le règlement des transactions pour les achats en ligne et en magasin physique.Prestataires de services pour marchands (MSP)

Ces entités fournissent une gamme de services pour aider les entreprises à accepter et à traiter les paiements électroniques. Les MSP travaillent souvent en étroite collaboration avec les banques acquéreuses et peuvent fournir des services supplémentaires, comme des plateformes de paiement, des systèmes de PDV et une protection contre la fraude. En règle générale, ils proposent une variété de solutions de paiement adaptées aux besoins de chaque entreprise et secteur d'activité.Organisations de vente indépendantes (OVI)

Les OVI sont des entités tierces qui servent d'intermédiaires entre les entreprises et les banques acquéreuses. Elles sont chargées de vendre des comptes marchands et des services de traitement des paiements pour le compte de banques acquéreuses ou de prestataires de services de paiement. La plupart du temps, elles disposent d'un réseau de commerciaux ou de revendeurs qui mettent en vente leurs services auprès des entreprises. Elles peuvent également fournir des services à valeur ajoutée, comme des systèmes de PDV, des plateformes de paiement et des outils de gestion d'entreprise. Les OVI étant réglementées par les réseaux de paiement, notamment Visa et Mastercard, elles doivent respecter certaines normes de conformité pour conserver leur statut.Facilitateurs de paiement

Les facilitateurs de paiement, également appelés prestataires de services de paiement, sont des entités qui permettent aux entreprises d'accepter des paiements électroniques sans avoir à établir une relation directe avec une banque acquéreuse ou un compte marchand dédié. Pour ce faire, ils regroupent plusieurs entreprises sous un seul compte marchand principal, afin de simplifier le processus d'inscription et de réduire les coûts pour les entreprises. Les facilitateurs de paiement s'occupent également des différents aspects du traitement des paiements, notamment l'autorisation et le règlement des transactions ainsi que la gestion des fraudes.Organismes de réglementation

Au sein de l'écosystème du secteur des paiements, les organismes de réglementation sont des agences gouvernementales et des organisations qui créent et appliquent des règles et des réglementations afin de maintenir l'intégrité, la sécurité et l'efficacité du secteur des paiements. De nombreux organismes de réglementation mondiaux influencent le secteur des paiements : le Groupe d'action financière (GAFI), le Bureau de protection des consommateurs en matière financière (CFPB), la Banque centrale européenne (BCE), la Financial Conduct Authority (FCA), l'Autorité bancaire européenne (ABE), le Network for Greening the Financial System (NGFS) et les banques centrales de différents pays. Ces organisations jouent un rôle essentiel dans l'évolution du secteur des paiements en définissant des normes, en veillant au respect des règles et en garantissant la sécurité et la stabilité de l'écosystème financier.

Tous ces acteurs travaillent en harmonie pour permettre différents types de transactions, par exemple, avec ou sans carte et par le biais de portefeuilles électroniques. L'écosystème du secteur des paiements s'adapte constamment, sous l'effet des avancées technologiques, des changements de comportement des clients et des évolutions réglementaires. Ces différents éléments conduisent à l'émergence de nouveaux moyens de paiement, de nouveaux services et de nouveaux modèles économiques.

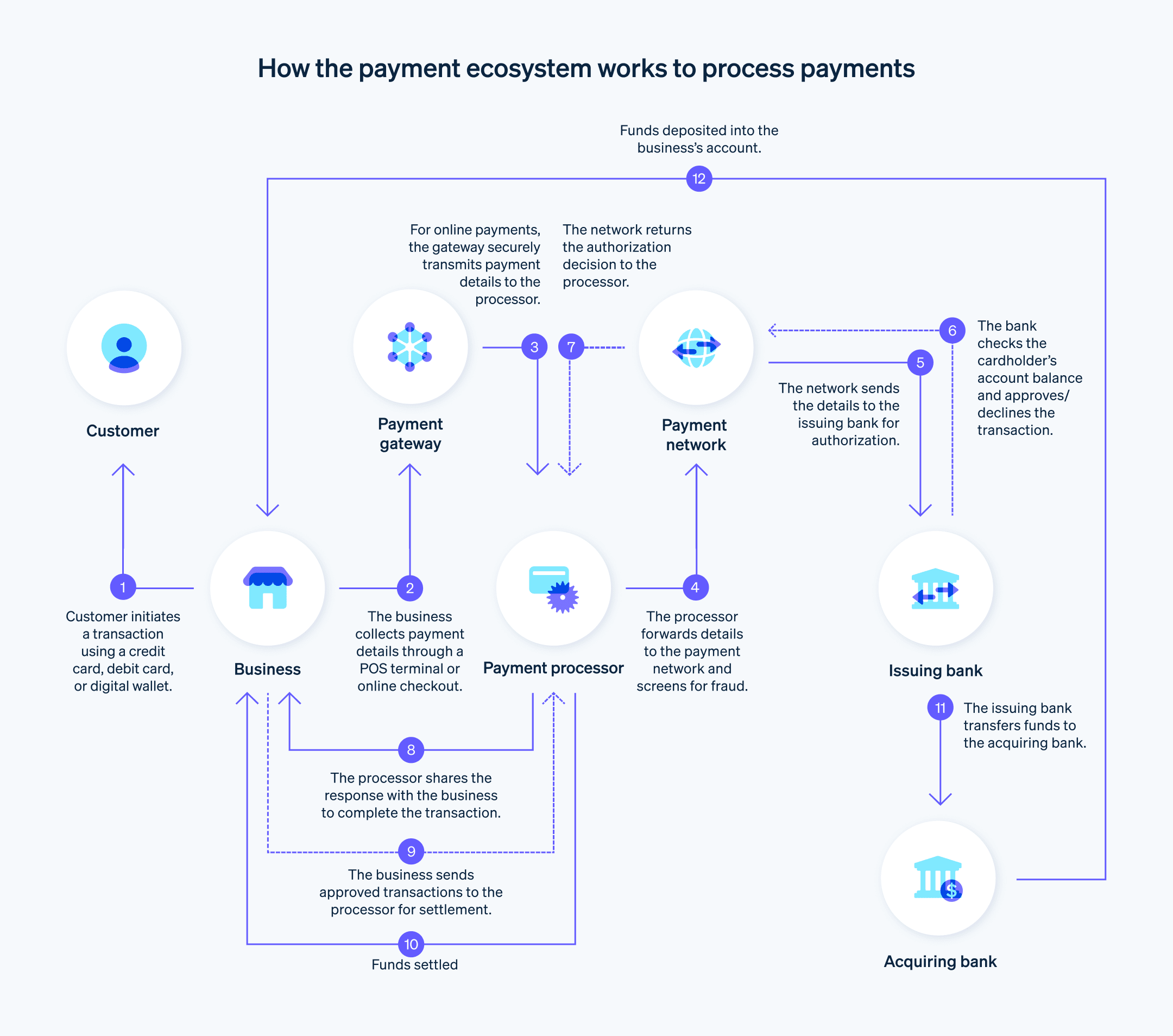

Fonctionnement de l'écosystème pour le traitement des paiements

L'écosystème du traitement des paiements est un réseau complexe de relations entre différents acteurs qui travaillent ensemble pour permettre d'effectuer des transactions de manière fluide et sécurisée. Comme le suggère le terme « écosystème », chaque paiement dépend de relations et de fonctions interconnectées. Voici un aperçu de la manière dont ces acteurs interagissent lors du traitement des paiements :

- Client : le processus s'enclenche lorsque le client décide d'effectuer un achat à l'aide d'une méthode de paiement, comme une carte de crédit, une carte de débit ou un portefeuille électronique.

- Entreprise : le client présente son mode de paiement à l'entreprise. Pour ce faire, il peut glisser ou insérer sa carte bancaire dans le terminal de PDV d'un magasin physique ou utiliser le sans contact. Il peut également saisir les informations de sa carte en ligne ou utiliser un portefeuille électronique.

- Plateforme de paiement : pour les transactions en ligne, la plateforme de paiement transmet en toute sécurité les informations de paiement depuis le site Web ou l'application de l'entreprise vers le prestataire de services de paiement.

- Prestataire de services de paiement : le prestataire de services de paiement reçoit les informations concernant la transaction et les transmet au réseau de paiement concerné (Visa, Mastercard, American Express, etc.) pour autorisation. Il vérifie également l'absence de fraude potentielle et le respect des normes de sécurité.

- Réseau de paiement : le réseau de paiement reçoit les informations relatives à la transaction transmises par le prestataire de services de paiement et les transmet à son tour à la banque émettrice pour autorisation.

- Banque émettrice : la banque émettrice vérifie les informations nécessaires à la transaction, comme le solde du compte bancaire du titulaire de la carte. Sur la base de ces informations, elle approuve ou refuse la transaction et renvoie la décision au réseau de paiement.

- Réseau de paiement : après avoir reçu la réponse de la banque émettrice, le réseau de paiement transmet le message d'approbation ou de refus au prestataire de services de paiement.

- Prestataire de services de paiement : le prestataire de services de paiement reçoit la réponse du réseau de paiement et l'envoie à l'entreprise, soit directement, soit par l'intermédiaire de la plateforme de paiement (pour les transactions en ligne).

- Entreprise : l'entreprise reçoit la réponse d'autorisation et effectue la transaction en conséquence. Si la transaction est approuvée, l'entreprise peut fournir le bien ou le service au consommateur. La transaction approuvée est ensuite ajoutée à un lot de transactions qui seront réglées ultérieurement.

- Virement des fonds : à la fin de la journée ou à une période prédéterminée, l'entreprise envoie le lot de transactions approuvées au prestataire de services de paiement pour se voir créditer les fonds. Ce dernier transmet le lot au réseau de paiement, qui achemine ensuite les transactions vers les différentes banques émettrices.

- Banque acquéreuse et banque émettrice : les banques émettrices transfèrent à la banque acquéreuse les fonds qui correspondent aux transactions approuvées. Ce processus prend généralement entre 1 et 3 jours ouvrables. La banque acquéreuse verse ensuite les fonds sur le compte de l'entreprise, déduction faite des frais éventuels.

Tout au long du processus de traitement des paiements, chaque acteur joue un rôle unique en veillant à ce que les transactions soient rapides, sûres et conformes aux normes et réglementations du secteur. La collaboration entre ces acteurs est donc indispensable au bon fonctionnement de l'ensemble de l'écosystème.

Tendances et prévisions pour le secteur des paiements

Voici tout ce que les entreprises doivent savoir sur la situation actuelle du secteur des paiements et sur les principales tendances à venir.

Paysage concurrentiel

Le secteur des paiements est extrêmement concurrentiel. En effet, les acteurs traditionnels, comme les banques et les réseaux de paiement, se disputent les parts de marché aux côtés des entreprises Fintech et des géants de la technologie. Cette concurrence a conduit à de nombreuses innovations et à une véritable envie d'améliorer l'expérience du client. Les entreprises peuvent donc tirer parti de cette situation en choisissant des partenaires qui proposent des prix compétitifs, une technologie puissante et un excellent service client.

Paiements sans contact

La demande pour le paiement sans contact, y compris avec une carte bancaire et un portefeuille électronique, a considérablement augmenté ces dernières années, poussée par les consommateurs en quête de commodité, de rapidité et d'hygiène. Les entreprises devraient donc continuer à investir dans des solutions de paiement sans contact afin de répondre aux préférences des clients et d'améliorer globalement leur expérience d'achat.

Convergence des canaux de vente

La frontière entre les achats en ligne, en magasin et sur application mobile tend à s'estomper : les clients s'attendent désormais à l'expérience la plus fluide possible sur tous les canaux. C'est pourquoi les entreprises devraient s'atteler à la création d'une expérience de vente unifiée en intégrant les canaux de vente, la gestion des stocks et les systèmes de paiement. Cette étape permettra non seulement d'améliorer l'expérience client, mais aussi de simplifier les opérations et de faciliter la prise de décisions en se basant sur des données concrètes.

Portefeuilles électroniques

L'adoption des portefeuilles numériques, à l'image d'Apple Pay, Google Pay et Samsung Pay, est en hausse. En effet, de plus en plus de clients choisissent d'utiliser leur smartphone pour effectuer des transactions. Les entreprises doivent donc s'assurer qu'elles acceptent les paiements par portefeuille électronique afin de répondre aux besoins de cette clientèle croissante et d'offrir une expérience de paiement fluide.

Cryptomonnaies

Bien qu'à un rythme plus lent par rapport à d'autres tendances, l'utilisation de cryptomonnaies, comme le bitcoin, l'ethereum et les stablecoins, gagne du terrain. Le cadre réglementaire et la perception publique des cryptomonnaies évoluent, les entreprises doivent donc se tenir informées à ce sujet et être prêtes à accepter les cryptomonnaies comme moyen de paiement, surtout si leurs clients sont étrangers ou particulièrement technophiles.

Authentification biométrique

Les méthodes d'authentification biométrique, notamment les empreintes d'identification, la reconnaissance faciale et la reconnaissance vocale, sont de plus en plus utilisées pour autoriser les paiements. Ces technologies renforcent la sécurité et réduisent le risque de fraude. Les entreprises peuvent donc envisager d'adopter l'authentification biométrique pour les transactions par TPE et explorer ses applications potentielles pour les paiements en ligne et mobiles.

Paiements avec l'Internet des objets (IdO)

La généralisation des dispositifs IdO s'accompagne de nouvelles possibilités de paiement. Par exemple, les voitures connectées autorisent les paiements embarqués et les appareils intelligents peuvent commander et payer des articles automatiquement. Les entreprises devraient explorer les possibilités de paiement IdO et être prêtes à adopter cette tendance émergente.

Intelligence artificielle (IA) et machine learning

Dans le secteur des paiements, l'IA et le machine learning sont largement utilisés pour la détection de la fraude, la gestion des risques et les expériences client personnalisées. Les entreprises peuvent également utiliser ces technologies pour améliorer leurs processus de paiement, réduire la fraude et mieux comprendre le comportement de leurs clients.

Paiements et versements transfrontaliers

La demande pour des paiements transfrontaliers efficaces et moins chers augmente à mesure que le e-commerce et les échanges internationaux se développent. Les entreprises devraient travailler avec des prestataires de services de paiement qui prennent en charge les transactions transfrontalières et qui comprennent les défis et les exigences réglementaires propres aux paiements internationaux.

Paiements en temps réel

Les systèmes de paiement en temps réel qui permettent des transferts de fonds instantanés sont de plus en plus courants, car les clients sont à la recherche de rapidité et de commodité. Les entreprises doivent se tenir informées des initiatives de paiement en temps réel sur leurs marchés et envisager de les mettre en œuvre afin d'améliorer l'expérience des clients et de rationaliser leur trésorerie.

Comment les entreprises peuvent-elles évoluer avec l'écosystème du secteur des paiements ?

Si vous souhaitez tirer le meilleur parti de l'écosystème des paiements, nous vous invitons à suivre les étapes suivantes.

Besoins et objectifs de votre entreprise

Commencez par analyser les besoins spécifiques de votre entreprise, comme votre clientèle cible, vos canaux de vente, la valeur moyenne de vos transactions et le volume de paiement attendu. Tenez compte de vos projets de croissance et de votre expansion potentielle vers de nouveaux marchés ou canaux.Options de paiement

Analysez les différents moyens de paiement (carte de crédit, carte de débit, portefeuille mobile, virement bancaire) et identifiez ceux qui conviennent le mieux à votre clientèle et à votre modèle économique. Si vous envisagez de desservir des marchés internationaux, pensez à proposer plusieurs devises et des possibilités de paiement transfrontalier.Prestataire de services pour marchands

Recherchez un prestataire de services pour marchands complet qui propose une large gamme de solutions de paiement interdépendantes. En plus de rationaliser les paiements, un prestataire comme Stripe peut offrir une expérience client transparente tout en réduisant les redondances.Intégration et personnalisation

Stripe propose des API et des outils de développement qui facilitent l'intégration des solutions de paiement avec votre site Web, votre application mobile et votre système de PDV existants. Vous pouvez ainsi personnaliser l'expérience de paiement pour qu'elle corresponde à votre marque et créer une interface utilisateur cohérente sur l'ensemble vos canaux.Protection contre la fraude

En collaborant avec un prestataire qui donne la priorité à la protection contre la fraude, vous pouvez garantir la sécurité des données de vos clients et conserver leur confiance. Par exemple, les algorithmes avancés de machine learning et les fonctionnalités de sécurité de Stripe Radar aident à protéger votre entreprise contre les transactions frauduleuses, ce qui permet de réduire les contestations de paiement et les coûts associés.Scalabilité et flexibilité

À mesure que votre entreprise se développe, vos besoins en matière de traitement des paiements peuvent évoluer. C'est pourquoi vous devriez vous tourner vers un prestataire de traitement des paiements qui soit en mesure de vous aider aujourd'hui et à l'avenir. La suite de solutions de paiement Stripe est conçue pour s'adapter à votre entreprise. En effet, elle propose des fonctionnalités et des services supplémentaires selon vos besoins, comme la facturation, la gestion des abonnements et la facilitation des paiements sur les places de marché.Rapports et analyses

Les enseignements tirés des données sont au cœur de toute stratégie imparable. Vous devriez rechercher un prestataire qui propose des fonctionnalités complètes de reporting et d'analyse pour vous aider à garder un œil sur vos performances de paiement, à identifier les tendances et à prendre des décisions fondées sur des données afin d'optimiser votre stratégie de paiement.Service d'assistance

Assurez-vous que votre prestataire de services pour marchands propose un service d'assistance fiable et réactif pour répondre à toute question ou préoccupation pouvant survenir au cours du processus d'intégration ou lors de l'utilisation de ses services.Conformité réglementaire

Les différents prestataires de services pour marchands offrent des niveaux d'assistance variables en ce qui concerne les considérations de conformité, vous devriez donc opter pour un fournisseur qui vous propose ce dont vous avez besoin. Les solutions de paiement Stripe sont conçues pour se conformer aux réglementations, dont la norme de sécurité de l'industrie des cartes de paiement (PCI DSS) et le règlement général sur la protection des données (RGPD). Cela permet notamment de réduire la charge liée à la gestion de ces exigences complexes en interne.Analyse des coûts

Comparez les frais et les structures tarifaires de différents prestataires de services pour marchands afin de trouver celui qui correspond au budget et au volume de transactions de votre entreprise. Pour plus d'informations sur le modèle de tarification de Stripe, cliquez ici.

En travaillant avec un prestataire de services pour marchands complet comme Stripe, les entreprises peuvent créer une expérience de vente unifiée et intégrée qui rationalise les paiements, réduit les redondances et protège contre la fraude. Cette approche prend en charge un large éventail de cas d'usage pour les entreprises en pleine croissance, ce qui leur permet d'accepter et de traiter efficacement les paiements de leurs clients à travers différents canaux et marchés.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.