国際課税を理解することは、多くの事業者、特に国境を越えて事業を展開している事業者にとって、大変な作業であるように思われるかも知れません。しかし、国際課税は事業者の財務の健全性と評判を左右しうる重要な側面です。アメリカ国内での源泉所得と国際課税を取り扱う際に遭遇する可能性のある要素の 1 つに、W-8 納税申告書があります。アメリカの内国歳入庁 (IRS) 絡みのただの申告作業の 1 つのように思われるかもしれませんが、この納税申告書は事業者にとって重要です。

大手の多国籍事業者であれ、新たな市場に参入するスタートアップであれ、W-8 申告書を理解することは、自社のビジネスをアメリカの税務規制に確実に準拠させるうえで役立ちます。また、租税条約上の減免措置を受けることで、大幅な経費削減につながる可能性もあります。

この記事では、W-8 申告書の知識としてその種類・提出義務者などについて取り上げます。また、W-8 などの納税申告書の提出プロセスを効率化するための Stripe のサポートもご紹介します。

この記事の内容

- W-8 申告書とは

- W-8 申告書の種類

- W-8 申告書の提出義務者

- W-8 申告書の提出方法

- Stripe がサポートできること

W-8 申告書とは

W-8 申告書とは、アメリカの内国歳入庁 (IRS) がアメリカ国内で金融取引を行う外国事業体 (個人および法人) に対して記入を義務付けている書類です。この申告書は、課税上のアメリカ非居住者であることを証明するもので、こうした外国事業体のアメリカでの源泉所得を管理するうえで重要な役割を果たします。ここでいうアメリカでの源泉所得には、アメリカ国内での不動産賃料やアメリカ企業からの配当金といった源泉から得られた収入などが含まれます。

また、この申告書を提出することで、非居住者に支払われるさまざまな収入から控除される、アメリカの源泉徴収の減免を受ける資格があることを主張できます。こうしたことが可能なのは、国外の納税義務者に対する二重課税の防止を目的とした租税条約を、アメリカが数多くの国と結んでいるためです。W-8 申告書を適切に記入することにより、外国事業体は自らがアメリカ納税義務法人でないことを証明し、該当する場合には、自国とアメリカとの間の租税条約に基づく減免措置を受けられます。そのため、W-8 申告書は、国際的な税務コンプライアンスを徹底し、アメリカの複雑な税制に対応していくうえで重要な要素となります。

W-8 申告書の種類

W-8 申告書とは、1 つのまとまった書類ではなく、事業者の状況によって利用するフォームが異なる複数の申告書の総称です。その対象はアメリカ国内で収入を得ている外国の個人から、アメリカを拠点に金融取引を行う国際機関や外国政府にまで及びます。事業者は自社のステータスに対応した正しい申告書を選択する必要があります。というのも、選択に応じて、源泉徴収される税額に影響する場合や、免税措置を受けられるようになる場合があるためです。

W-8 申告書には以下のようにいくつかのバージョンがあり、それぞれ用途が異なります。

W-8 BEN 申告書: 外国の個人 (たとえば、アメリカ企業にサービスを提供するドイツ在住のフリーランサー) が、アメリカ納税義務者でないことを確証する目的で使用する書類です。この申告書は、アメリカの納税義務が軽減される可能性のある、租税条約上の減免措置を受けるのに役立ちます。また、自分が受け取ろうとしている収入の正当な受取人であることを確認するためにも使用できます。これが特に重要になるのは、配当、ロイヤリティ、利子などの収入に関する場合です。

W-8 BEN-E 申告書: この申告書も同様の目的を果たしますが、外国の個人ではなく、外国法人を対象としています。たとえば、アメリカ企業にソフトウエアサービスを提供するインドの技術系スタートアップは、自社が外国法人であることを確証する目的でこの申告書を使用できます。さらに、インドとアメリカが租税条約を結んでいて、そのような事業者への減免措置を設けているのであれば、そのスタートアップはこの申告書で減免措置の適用を申請できます。

W-8 IMY 申告書: 仲介業者用のフォームで、他者の代理で行動する事業体または個人が使用できます。たとえば、カナダのブローカーがカナダの投資家のためにアメリカの証券を管理する場合、このブローカーは W-8 IMY 申告書を使用して仲介業者としての地位を申告し、これらの証券から生じる収入に対する納税義務を管理します。

W-8 EXP 申告書: 外国政府、国際機関、および同様の事業体が使用します。たとえば、アメリカ国内の投資から利子所得を得る外国政府機関は、この申告書を使用して自らの地位を確証するとともに、アメリカ税法または国際条約の下で適用されるアメリカでの源泉徴収の免除を請求することができます。

W-8 ECI 申告書: 外国の個人または事業体が、自身の所得がアメリカ国内での売買や事業と直接関連していることを主張する場合に使用します。たとえば、イギリスを拠点とするマーケティングコンサルタントが、あるプロジェクトに関してアメリカ企業のために働き、それが本人の収入の大部分を占めているとします。このようなコンサルタントは、この申告書を使用することにより、その所得がアメリカでの事業と「実質的に関連する (effectively connected)」ものであると主張し、アメリカ所在の個人または事業体と同様の税率での課税を受けることが可能となり、それよりも高い外国事業体に対する自動源泉徴収の税率の適用を避けることができます。

申告書の種類に応じて、提出者は特定の情報の提供を求められます。また、それぞれの申告書は、アメリカの租税関係法令に基づく制度において明確に異なる目的を果たします。IRS のウェブサイトでは、各申告書についてのより詳細な説明と、それぞれどのような場合に使用すればよいかについてのガイダンスを確認できます。

W-8 申告書の提出義務者

アメリカ国内の源泉から収入を得る外国の個人または法人の一部は、W-8 申告書の提出が必須です。IRS はこの申告書を基に、収入から源泉徴収すべき正しい税額を決定します。個人または法人が提出する W-8 申告書の種類は、それぞれが置かれている具体的な状況によって異なります。

外国事業体やそれぞれが置かれている具体的な状況によって、必要な W-8 申告書は以下のように異なります。

外国の個人 (W-8 BEN 申告書)

アメリカ国外の個人であって、アメリカ国内の源泉から特定の種類の収入 (利子、配当、賃料、ロイヤリティ、その他特定の種類の収入) を得る人は、W-8 BEN に記入します。この申告書は、該当する租税条約上の減免措置を申請し、その個人が税法上のアメリカ居住者でないことを証明するために使用されます。外国の法人 (W-8 BEN-E 申告書)

この申告書は、外国事業体が、アメリカ国内の源泉から収入を得る場合や、「会社代表者」として支払いを受ける場合に使用します。 この場合、会社代表者とは、何かしらの金銭的利益を得ている人を指しますが、厳密には、所有者のことではありません。たとえば、ある銀行口座を全面的に管理する人が、所有者としてその口座に記載されていない可能性があります。このような人物を会社代表者といいます。別の例を挙げると、会社代表者は、アメリカ企業から配当金を得ている外国法人である可能性があります。また、アメリカで事業を行っている外国のパートナーシップを指すこともあります。たとえば、アメリカ企業から配当金を得ているオーストラリアのソフトウェア会社や、アメリカで製品を販売しているイタリアのファッションデザインのパートナーシップであれば、この申告書を使用して、外国の事業者であることを確証できるほか、要件を満たしている場合には、アメリカの租税条約に基づく減免措置の適用を申請することもできます。外国の仲介業者またはフロースルー事業体 (W-8 IMY 申告書)

この申告書は、外国の仲介業者、パートナーシップ、単純信託または譲与者信託を対象としています。仲介業者は、アメリカ国外のブローカーやエージェントとして、クライアントに代わってアメリカ国内の投資を運用したり、アメリカで収入を受け取ったりしているかもしれません。たとえば、香港のブローカーがクライアントのためにアメリカの証券を運用する場合や、スイスの信託が受益者のためにアメリカでの収入を受け取る場合が考えられます。この申告書を提出することで、これらの仲介業者や信託は、適切な源泉徴収処理をクライアントまたは受益者のために進めることができます。外国政府、国際機関、または外国中央銀行 (W-8 EXP 申告書)

これらの事業体は、この申告書を提出することで、外国口座税務コンプライアンス法 (FATCA) の適用免除の対象となる場合にそれを申請できるほか、自らの地位を証明してアメリカ税法上の特定の税金を回避できます。アメリカ国債の利子所得を受け取る外国中央銀行は、その一例です。この申告書は、対象となる事業体が、自らの地位を証明し、アメリカ税法または国際租税条約に従ってアメリカの源泉徴収税の免除を申請するのに役立ちます。「実質的に関連する所得」のある外国の個人 (W-8 ECI 申告書)

アメリカ国内での売買や事業と実質的に関連する所得がある外国の個人は、この申告書を提出する必要があります。「実質的に関連する所得」には、アメリカ国内で売買や事業を行うパートナーシップから得られる、特定の賃貸料やロイヤルティ、または収入などが該当する場合があります。たとえば、イギリス人俳優がアメリカで制作された映画に出演した場合、アメリカ国内の事業活動と実質的に関連するものとみなされる収入を受け取る可能性があります。この申告書を使用すると、この俳優はアメリカ市民と同じ累進税率による課税を受けることができ、通常であれば外国の個人に適用される一律の源泉徴収を受けずに済みます。

もちろん、アメリカの税法は複雑であり、法律が変わる可能性もあります。そのため、上記に概要をまとめた各シナリオが、W-8 申告書を必要とするあらゆる状況を網羅しているとは限りません。各申告書について IRS から包括的なガイドラインが提供されていますが、まだ明示的に取り扱われていない状況例があるかもしれません。W-8 BEN 申告書の記入中に不明点が出てきた場合、アメリカの租税法令に詳しい税務専門家に助言を求めるのが最善です。

W-8 申告書の提出方法

W-8 申告書の提出には、いくつかのステップがあります。この申告書は、IRS が正しい源泉徴収額を決定するため、また条約に基づく減免措置の適用を受ける資格の証明として使用するため、正確に記入することが重要です。ここでは提出方法を見ていきましょう。

正しい申告書を特定する: すでにお伝えしたように、W-8 申告書にはいくつか種類があります。申告書の種類によって用途は異なります。最初のステップでは、自身の状況に合った申告書を特定します。

申告書をダウンロードする: 必要な W-8 申告書は、IRS の公式ウェブサイトからダウンロードできます。IRS は W-8 申告書を随時更新していますので、最新版の申告書を入手することが重要です。

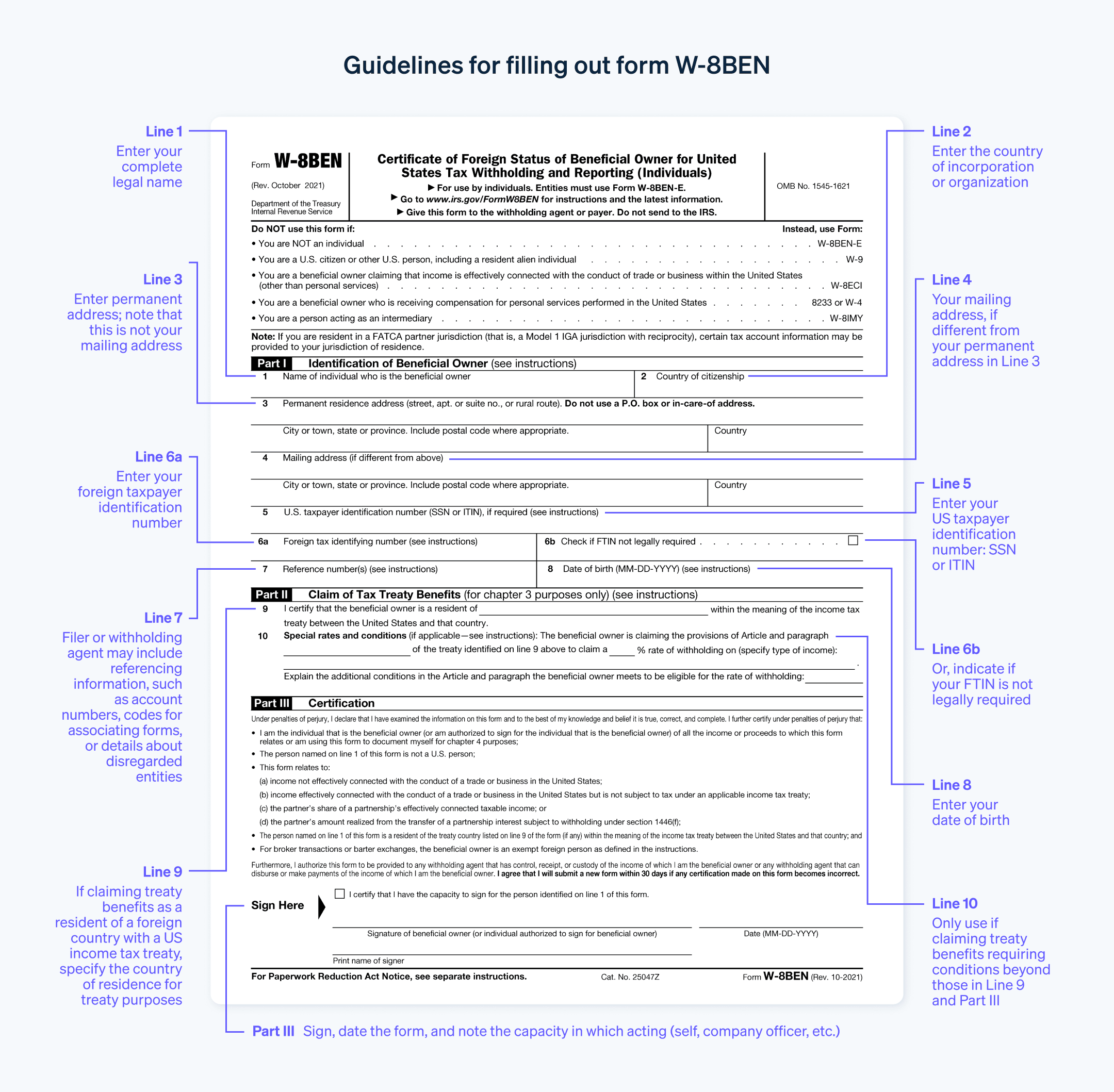

申告書に記入する:正確に、必要事項すべてに記入して申告書を完成させます。記入に誤りがあると、申告書の処理に遅れや問題が生じる可能性があるため、申告書ごとに IRS が提供する指示に従います。申告書の内容に少しでも不明な点がある場合は、税務専門家に助言を求めるのが最善です。

申告書を提出する: W-8 申告書は他の多くの納税申告書と異なり、通常、IRS に直接送付されることはありません。代わりに、源泉徴収義務者または支払人 (銀行、投資会社、またはこの申告書の提出者が収入を受け取っている他の機関など) に提出します。提出を受けた機関は、申告書の情報に基づき、その提出者の所得から源泉徴収すべき税額を決定します。また、必要に応じて申告書を IRS に転送する責任を負います。

申告書を更新する: W-8 申告書の有効期間は 3 年です。この期間が過ぎると、新たに申告書を提出しなければなりません。ご自身の状況が大きく変わっているのであれば、3 年の有効期間がまだ過ぎていなくても、新たに申告書に記入する必要があります。

上記は一般的なガイドであり、個々の具体的な状況に応じて必要となる詳細情報をすべて網羅しているわけではありません。税金に関する対応については、税務アドバイザーや税務専門家にご相談ください。

Stripe がサポートできること

Stripe では、事業者の財務関連業務を効率化できるように設計された各種ツールを提供しています。中でも Stripe Tax は、事業者の売上税、付加価値税 (VAT)、物品・サービス税 (GST) の計算と徴収を自動化するように設計されたサービスです。

Stripe は、W-8 申告書や国際的な税務コンプライアンスに伴う事業者の事務処理負担を大幅に軽減します。以下では、Stripe がどのようなサポートを提供できるかをご紹介します。

W-8 申告書の収集の自動化

Stripe は必要な W-8 申告書を顧客やベンダーから収集し、税務コンプライアンスの確保に必要な手作業を減らすのに役立ちます。必要な申告書を Stripe のプラットフォームが自動的にリクエストして検証するので、事業者は報告義務を果たし、遵守できなかった場合のリスクを管理することができます。税務書類の簡略化

Stripe は必要なすべての税務書類を 1 カ所で保管する、シンプルで使いやすいインターフェイスを提供します。これには、国際的な税務コンプライアンスに必要な W-8 BEN や W-8 BEN-E などの申告書も含まれます。適時のリマインダー

W-8 申告書の有効期限が近づいたときに (通常は 3 年ごと) リマインダーを表示する機能も備えています。この機能により、事業者は最新の税務申告書を入手できるので、申告書の失効に伴う罰則の回避に役立ちます。税務申告のサポート

Stripe Tax は事業者が必要な届出書の作成をスムーズに進められるようにすることで、税務申告時期に向けた準備をサポートします。届出書には、外国事業体に支払われた収入の詳細についての届出書が含まれる可能性があります。こうした届出書は、源泉徴収対象の収入に関する IRS の届出要件に準拠するために必要になることがあります。

Stripe が提供するツールプロダクトは、税務コンプライアンスのプロセスを効率化し、事業者が国際税務上の義務に対応できるよう強力に支援するため、国境を越えて事業を展開する事業者にとって貴重な資産となり得ます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。