Entender el funcionamiento de la tributación internacional puede parecer una tarea abrumadora para muchas empresas, especialmente para aquellas que están expandiendo sus operaciones más allá de las fronteras de su país. Sin embargo, la tributación internacional es un aspecto crucial que puede determinar la salud financiera y la reputación de tu empresa. Un elemento clave relacionado con los ingresos generados en EE. UU. y la tributación internacional es el formulario fiscal W-8. Aunque a primera vista pueda parecer un simple trámite del IRS, este formulario tiene gran importancia para las empresas.

Ya sea que tu empresa es una multinacional consolidada o una startup que se está abriendo camino en nuevos mercados, saber cómo funcionan los formularios W-8 puede ayudarte a garantizar que tu negocio cumpla con la normativa fiscal de EE. UU.. Además, te permitirá aprovechar las ventajas de los tratados fiscales, lo que podría ahorrarte grandes cantidades de dinero.

A continuación, descubrirás qué son los formularios W-8, los diferentes tipos de W-8 que existen, quién debe presentarlos y cómo puede Stripe ayudar a las empresas a simplificar el proceso de presentación de estos formularios fiscales.

Contenido de este artículo:

- ¿Qué es un formulario W-8?

- Tipos de formulario W-8

- ¿Quién debe presentar un formulario W-8?

- ¿Cómo presentar los formularios W-8?

- ¿Cómo puede ayudarte Stripe?

¿Qué es un formulario W-8?

Un formulario W-8 es un documento que exige la agencia tributaria estadounidense (IRS) a las entidades extranjeras, ya sea personas físicas o empresas, que mantienen relaciones financieras en EE. UU. Este formulario tiene como objetivo certificar su estatus de no residentes a efectos fiscales, siendo esencial para gestionar los ingresos generados en este país por dichas entidades. Esto incluye, entre otros, los ingresos provenientes del alquiler de propiedades en EE. UU. o los dividendos recibidos de empresas estadounidenses.

Este formulario también permite a estas entidades solicitar una reducción o una exención de retenciones en Estados Unidos que se deducen de distintos tipos de ingresos pagados a no residentes. Esto es posible debido a los tratados fiscales que Estados Unidos tiene con numerosos países con el fin de evitar la tributación doble a los contribuyentes extranjeros. Mediante la correcta cumplimentación del formulario W-8, las entidades extranjeras certifican su estatus de no estadounidense y, si procede, se benefician del tratado fiscal entre su país y EE. UU. Por tanto, el formulario W-8 es un elemento importante a la hora de garantizar el cumplimiento de la normativa fiscal internacional y gestionar las complejidades del sistema fiscal estadounidense.

Tipos de formulario W-8

El formulario W-8 no es un documento simple y uniforme, sino una serie de formularios diseñados para cubrir diferentes situaciones: desde particulares extranjeros que obtienen ingresos en EE. UU. hasta organizaciones internacionales o gobiernos extranjeros que cuentan con tratados financieros con base en EE. UU. Asegúrate de elegir el formulario correcto según tu estatus, ya que puede afectar al importe que se te retiene en concepto de impuestos, e incluso te puedes beneficiar de exenciones.

Existen varias versiones del formulario W-8, cada una con un propósito específico. Estas son las siguientes:

El formulario W-8BEN es un documento que utilizan los particulares extranjeros (por ejemplo, un freelance en Alemania que presta servicios a una empresa de EE. UU.) para confirmar su estatus de no estadounidense. De esta forma, pueden beneficiarse del tratado fiscal y potencialmente reducir sus obligaciones fiscales en EE. UU. Además, mediante este formulario también confirman que son los receptores legítimos de los ingresos que reciben, lo cual es especialmente importante cuando se trata de ingresos como los dividendos, derechos de autor e intereses.

El formulario W-8BEN-E tiene una finalidad similar, pero está pensado solo para entidades extranjeras, y no para personas físicas. Por ejemplo, una startup tecnológica de la India que presta servicios de software a una empresa de EE. UU. utilizaría este formulario para confirmar su estatus de extranjera. Además, si India y EE. UU. tienen un tratado fiscal que concede ventajas a estos negocios, la startup puede solicitar los beneficios mediante este formulario.

El formulario W-8IMY es para intermediarios, que pueden ser entidades o particulares que actúan en representación de otros. Por ejemplo, si un corredor de bolsa de Canadá administra valores de EE. UU. para inversores canadienses, utilizaría el formulario W-8IMY para declarar su estatus de intermediario y para gestionar las obligaciones fiscales asociadas a los ingresos obtenidos a partir de dichos valores.

El formulario W-8EXP lo utilizan gobiernos extranjeros, organizaciones internacionales y otras entidades similares. Por ejemplo, un organismo gubernamental extranjero que recibe ingresos por intereses de inversiones en EE. UU. utilizaría este formulario para confirmar su estatus y solicitar la posible exención de retenciones en EE. UU. que corresponda según la legislación fiscal de EE. UU. o el tratado fiscal.

El formulario W-8 ECI está destinado a entidades o particulares extranjeros que afirman que sus ingresos están directamente asociados a una actividad comercial o una empresa de EE. UU. Por ejemplo, pensemos en un asesor de marketing establecido en EE. UU. que trabaja para una firma estadounidense en un proyecto que representa una parte significativa de los ingresos del asesor. Mediante este formulario, el asesor puede declarar que sus ingresos están «efectivamente vinculados» a un negocio de EE. UU., lo cual le permite tributar con una tasa de impuesto similar al de las entidades y las personas físicas de EE. UU. en lugar de estar sujeto a la tasa de retención automática para entidades extranjeras, que es más alta.

Cada formulario requiere que el interesado proporcione información específica y cumple una finalidad diferente en el marco de la legislación y la normativa fiscal de EE. UU. El sitio web del IRS ofrece explicaciones más detalladas sobre cada uno de los formularios y brinda orientación sobre cuándo deben utilizarse.

¿Quién debe presentar un formulario W-8?

Ciertas personas y empresas que obtienen ingresos de fuentes en EE. UU. están obligadas a presentar un formulario W-8. Estos formularios permiten al IRS determinar la cantidad adecuada que debe retenerse de sus ingresos en concepto de impuestos. El tipo de formulario que un particular o una empresa debe presentar depende de las circunstancias específicas.

Cada entidad extranjera puede necesitar un formulario W-8 diferente según el tipo de entidad y su situación fiscal.

Particulares extranjeros (formulario W-8BEN)

Los particulares no residentes en EE. UU. que reciben ciertos tipos de ingresos de fuentes estadounidenses, como intereses, dividendos, alquileres, derechos de autor y otros ingresos, deben completar el formulario W-8BEN. Este formulario se utiliza para solicitar los beneficios de los tratados fiscales y para confirmar que el individuo no es residente en EE. UU. a efectos fiscales.Entidades empresariales extranjeras (formulario W-8BEN-E)

Este formulario está destinado a entidades extranjeras que obtienen ingresos de fuentes de EE. UU. o reciben pagos como «beneficiario efectivo». En este contexto, un beneficiario efectivo se refiere a una persona que obtiene beneficios financieros de una fuente, pero no es, técnicamente, el titular. Por ejemplo, puede ocurrir que la persona que ostenta el control total de una cuenta bancaria no figure como titular de la cuenta. Esta persona es un beneficiario efectivo. En otro ejemplo, el beneficiario efectivo también podría ser una empresa extranjera que recibe dividendos de una compañía estadounidense. También puede tratarsede una sociedad extranjera que realiza actividades comerciales en Estados Unidos. Por ejemplo, una empresa australiana de software que obtiene dividendos de una empresa estadounidense, o una sociedad italiana de diseño de moda que vende productos en EE. UU. utilizaría este formulario para confirmar su condición de entidad extranjera y, si corresponde, solicitar beneficios según un tratado fiscal con Estados Unidos.Intermediarios o entidades conducto (formulario W-8IMY)

Este formulario está destinado a intermediarios extranjeros, sociedades colectivas extranjeras y fideicomisos simples o de otorgante. Un intermediario puede ser un corredor de bolsa o un agente de fuera de EE. UU. que administra inversiones o recibe ingresos de este país en nombre de sus clientes, como una casa de corretaje de Hong Kong que administra valores estadounidenses para sus clientes, o un fideicomiso suizo que recibe ingresos de EE. UU. para sus beneficiarios. Al presentar este formulario, los intermediarios o los fideicomisos permiten determinar la retención fiscal adecuada que se aplicará a sus clientes o beneficiarios en concepto de impuestos.Gobiernos extranjeros, organizaciones internacionales o bancos centrales extranjeros (formulario W-8EXP)

Estas entidades presentan el formulario indicado para solicitar la exención de la aplicación de la Ley de Cumplimiento Tributario de Cuentas Extranjeras (FATCA), en caso de tener derecho a ello, y para certificar su estatus y evitar así ciertos impuestos contemplados en la legislación estadounidense. Un ejemplo de este caso sería un banco central extranjero que recibe ingresos por los intereses generados en bonos del Tesoro de EE. UU. Este formulario permite a dicha entidad certificar su estatus y solicitar las exenciones aplicables a la retención de impuestos en EE. UU. conforme a la normativa fiscal de este país o los tratados internacionales.Particulares extranjeros con «ingresos efectivamente vinculados» (formulario W-8ECI)

Los particulares extranjeros con ingresos efectivamente vinculados a una actividad comercial o una empresa de EE. UU. deben presentar este formulario. Los «ingresos efectivamente vinculados» pueden incluir ciertos alquileres y derechos de autor, así como los ingresos de una sociedad colectiva que lleva a cabo una actividad comercial o dirige una empresa en EE. UU. Por ejemplo, un actor británico que trabaja en una producción cinematográfica estadounidense podría recibir ingresos considerados efectivamente vinculados a una actividad comercial o una empresa de EE. UU. Este formulario permite que el actor tribute al tipo impositivo escalonado que se aplica a los ciudadanos estadounidenses, en lugar de afrontar la retención fija que se suele emplear para los extranjeros.

Es evidente que, dada la complejidad de la legislación fiscal de EE. UU. y la posibilidad de que esta cambie, las situaciones descritas más arriba podrían no abarcar todos los posibles escenarios en los que es necesario presentar un formulario W-8. Aunque el IRS ofrece directrices muy completas para cada formulario, podrían quedar circunstancias que no se abordan de forma explícita. Si estás completando un formulario W-8BEN y encuentras dificultades, lo más recomendable es buscar el asesoramiento de un experto en tributación con experiencia en las leyes y normas fiscales de EE. UU.

¿Cómo presentar los formularios W-8?

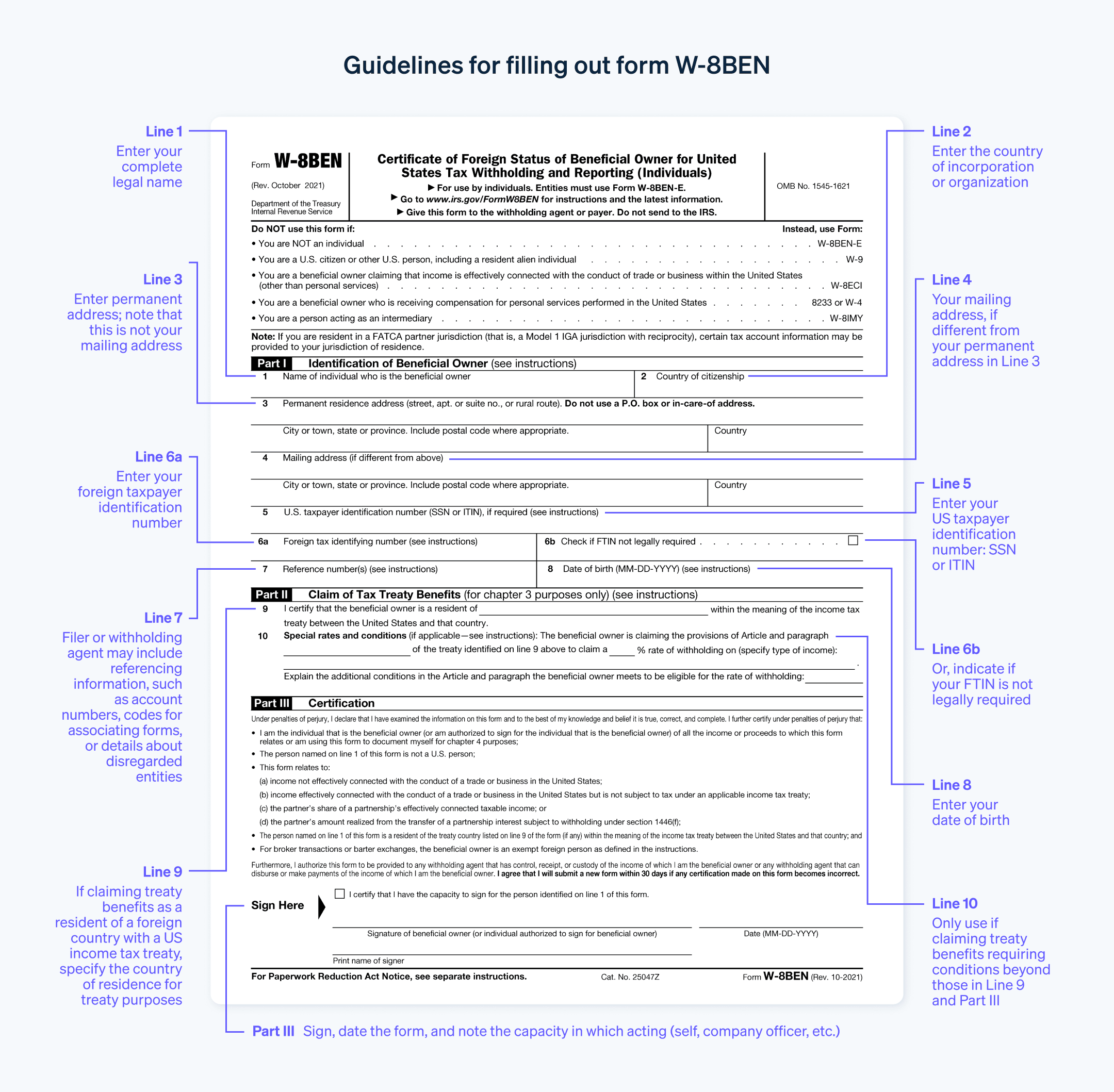

La presentación de un formulario W-8 implica varios pasos Dado que el IRS utiliza estos formularios para determinar el importe adecuado para la retención de impuestos adecuado como para validar la aplicación de las ventajas de los tratados fiscales, es importante completarlos correctamente. A continuación, te compartimos una guía para la presentación de los formularios W-8:

Identifica el formulario correcto: como hemos explicado, existen varios tipos de formulario W-8. Cada tipo de formulario tiene una finalidad diferente. El primer paso consiste en identificar el formulario que se adapta a tu situación.

Descarga el formulario: puedes descargar el formulario W-8 correspondiente desde el sitio web del IRS. Es importante que cuentes con la versión más actualizada del formulario, ya que el IRS los actualiza cada cierto tiempo.

Completa el formulario: responde el formulario de forma precisa. Si hay errores, pueden darse retrasos o surgir problemas con el procesamiento del formulario. Sigue las instrucciones que proporciona el IRS para cada formulario. Si no estás seguro sobre algún aspecto del formulario, es mejor que busques la asesoría de un experto tributario.

Envía el formulario: a diferencia de muchos otros formularios fiscales, los formularios W-8 no se envían directamente al IRS. En lugar de ello, deben ser entregados al agente o pagador que realiza la retención, como un banco, una empresa de inversiones u otra institución de la que recibas ingresos. Estas entidades utilizan la información del formulario para determinar el importe que se retiene por impuestos en tus ingresos y son responsables de reenviar el formulario al IRS en caso necesario.

Renueva el formulario: los formularios W-8 tienen una validez de tres años. Pasado este tiempo, debe enviarse un nuevo formulario. Si tus circunstancias cambian significativamente, deberías completar un nuevo formulario aunque no haya transcurrido aún el periodo de tres años.

Esta es una guía general y puede que no cubra todos los detalles específicos de tu situación. Para asuntos fiscales, siempre es recomendable consultar a un asesor fiscal o a un profesional especializado.

¿Cómo puede ayudarte Stripe?

Stripe ofrece distintas herramientas destinadas a optimizar y simplificar las operaciones financieras de las empresas, una de ellas es Stripe Tax, un servicio diseñado para automatizar el cálculo y el cobro del impuesto sobre las ventas, el impuesto sobre el valor añadido (IVA) y el impuesto sobre bienes y servicios (GST) para las empresas.

Stripe puede reducir significativamente la carga administrativa de las empresas en relación con los formularios W-8 y el cumplimiento de la normativa fiscal internacional. Stripe puede ayudarte del siguiente manera:

Recopilación automatizada de los formularios W-8

Stripe puede ayudarte a recopilar los formularios W-8 de los clientes y los proveedores, con lo que se reduce el trabajo manual necesario para garantizar el cumplimiento de la normativa fiscal. La plataforma de Stripe solicita automáticamente los formularios necesarios y los valida, esto ayuda a las empresas a cumplir sus obligaciones en cuanto a declaración fiscal y a gestionar los riesgos asociados al incumplimiento.Documentación fiscal simplificada

Stripe ofrece una interfaz sencilla e intuitiva que archiva toda la documentación fiscal necesaria en un mismo lugar. Esto incluye formularios como el W-8BEN o el W-8BEN-E, necesarios para el cumplimiento de la normativa fiscal internacional.Recordatorios a tiempo

Stripe envía también recordatorios cuando los formularios W-8 están a punto de vencer (por lo general, cada tres años). Con esta función, las empresas se aseguran de tener los formularios fiscales actualizados y evitar sanciones por formularios obsoletos.Ayuda en la declaración de impuestos

Stripe Tax ayuda a las empresas a prepararse para la gestión de los impuestos generando los informes necesarios. Entre estos informes pueden estar los que detallan los ingresos pagados a entidades extranjeras, que son necesarios para cumplir los requisitos del IRS en cuanto a la declaración de ingresos sujetos a retención de impuestos.

El conjunto de herramientas de Stripe, que optimiza el proceso de cumplimiento de la normativa fiscal y proporciona un apoyo confiable para gestionar las obligaciones fiscales internacionales, puede ser un recurso valioso para los negocios que operan más allá de sus fronteras.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.