Comprendre la fiscalité internationale peut sembler une tâche ardue pour de nombreuses entreprises, en particulier celles qui étendent leurs activités au-delà des frontières nationales. Pourtant, la fiscalité internationale est un aspect clé qui peut façonner la santé financière et la réputation de votre entreprise. Le formulaire fiscal W-8 est un élément que vous pouvez rencontrer lorsqu’il s’agit de revenus de source américaine et de fiscalité internationale. Bien qu’il puisse sembler n’être qu’un simple document de l’IRS, ce formulaire est important pour les entreprises.

Que vous soyez une multinationale établie ou une jeune entreprise qui s’aventure sur de nouveaux marchés, comprendre les formulaires W-8 peut vous aider à vous assurer que votre entreprise est en conformité avec les réglementations fiscales américaines. Elle peut également vous aider à tirer parti des avantages des conventions fiscales, ce qui pourrait vous faire économiser d’importantes sommes d’argent.

Ci-dessous, nous allons découvrir ce que sont les formulaires W-8, les différents types de formulaires W-8, qui doit les remplir et comment Stripe peut aider les entreprises à simplifier le traitement des formulaires fiscaux, y compris les formulaires W-8.

Que contient cet article?

- Qu’est-ce qu’un formulaire W-8?

- Types de formulaires W-8

- Qui doit remplir un formulaire W-8?

- Comment remplir les formulaires W-8

- Comment Stripe peut vous aider

Qu’est-ce qu’un formulaire W-8?

Un formulaire W-8 est un document que l’Internal Revenue Service (IRS) demande aux entités étrangères (particuliers et sociétés) de remplir si elles ont des transactions financières aux États-Unis. Ce formulaire authentifie leur statut de non-résidents américains aux fins de l’impôt et est essentiel à la gestion des revenus de source américaine pour ces entités, qui comprennent les revenus provenant de sources telles que la location de biens immobiliers américains ou les dividendes de sociétés américaines.

Le formulaire permet également à ces entités de demander à bénéficier d’une retenue à la source réduite ou exonérée aux États-Unis, qui est déduite de divers types de revenus versés à des non-résidents. Cela est possible en raison des conventions fiscales que les États-Unis ont conclues avec de nombreux pays, qui visent à éviter la double imposition des contribuables à l’étranger. En remplissant correctement le formulaire W-8, les entités étrangères certifient leur statut de non-américaines et, le cas échéant, bénéficient de la convention fiscale entre leur pays et les États-Unis. Par conséquent, le formulaire W-8 est un élément important pour garantir la conformité fiscale internationale et naviguer dans les subtilités du système fiscal américain.

Types de formulaires W-8

Le formulaire W-8 n’est pas un document unique et uniforme, mais une série de formulaires conçus pour répondre à différentes situations, des personnes étrangères gagnant un revenu aux États-Unis aux organisations internationales ou aux gouvernements étrangers qui ont des transactions financières basées aux États-Unis. Assurez-vous de choisir le bon formulaire pour représenter votre statut, car il peut avoir une incidence sur le montant de l’impôt retenu, voire entraîner des exemptions.

Il existe plusieurs versions du formulaire W-8, et chacune répond à un objectif différent :

Le formulaire W-8 BEN est un document utilisé par les personnes étrangères, par exemple un pigiste en Allemagne qui fournit des services à une entreprise américaine, pour confirmer leur statut de personne non américaine. Cela leur permet de tirer parti des avantages des conventions fiscales qui pourraient réduire leurs obligations fiscales aux États-Unis. De plus, ils utilisent ce formulaire pour affirmer qu’ils sont les bénéficiaires légitimes du revenu qu’ils reçoivent, ce qui est particulièrement pertinent lorsqu’il s’agit de revenus tels que des dividendes, des redevances ou des intérêts.

Le formulaire W-8 BEN-E a un objectif similaire, mais il est destiné aux entités étrangères et non aux particuliers. Par exemple, une jeune entreprise technologique indienne qui fournit des services logiciels à une entreprise américaine utilisera ce formulaire pour confirmer son statut à l’étranger. De plus, si l’Inde et les États-Unis ont une convention fiscale qui offre des avantages à ces entreprises, la jeune entreprise peut réclamer ces avantages en utilisant ce formulaire.

Le formulaire W-8 IMY est destiné aux intermédiaires, qui peuvent être des entités ou des individus agissant pour le compte d’une autre personne. Par exemple, si un courtier canadien gère des titres américains pour le compte d’investisseurs canadiens, ce courtier utilisera le formulaire W-8 IMY pour déclarer son statut d’intermédiaire et pour gérer les obligations fiscales à l’égard du revenu provenant de ces titres.

Le formulaire W-8 EXP est utilisé par des gouvernements étrangers, des organisations internationales et des entités similaires. Par exemple, un organisme gouvernemental étranger qui reçoit des revenus d’intérêts provenant d’investissements américains utilisera ce formulaire pour confirmer son statut et demander des exemptions des retenues à la source américaines qui s’appliquent en vertu de la législation fiscale américaine ou d’un traité international.

Le formulaire W-8 ECI est destiné aux personnes ou entités étrangères qui affirment que leurs revenus sont directement liés à un commerce ou à une entreprise américaine. Prenons l’exemple d’un consultant en marketing basé au Royaume-Uni qui travaille pour une entreprise américaine sur un projet qui représente une part importante de ses revenus. À l’aide de ce formulaire, le consultant peut affirmer que ses revenus sont "effectivement liés" à une entreprise américaine, ce qui lui permet d’être imposé à un taux similaire à celui des particuliers ou des entités américains plutôt que de faire face au taux de retenue automatique plus élevé pour les entités étrangères.

Chaque formulaire exige que le déclarant fournisse des informations spécifiques et répond à un objectif distinct dans le contexte des lois et réglementations fiscales américaines. Le site Web de l’IRS fournit des explications plus détaillées sur chaque formulaire et fournit des conseils sur le moment de les utiliser.

Qui doit remplir un formulaire W-8?

Certaines personnes et entreprises étrangères qui perçoivent des revenus de sources américaines doivent remplir un formulaire W-8. Ces formulaires aident l’IRS à déterminer le montant d’impôt à retenir sur le revenu. Le type de formulaire W-8 qu’une personne ou une entreprise doit remplir dépend de sa situation particulière.

Les différentes entités étrangères, et leurs situations spécifiques, nécessitent différents formulaires W-8 :

Particuliers étrangers (formulaire W-8 BEN)

Les personnes non américaines qui perçoivent certains types de revenus de sources américaines, tels que des intérêts, des dividendes, des loyers, des redevances et certains autres types de revenus, doivent remplir le formulaire W-8 BEN. Le formulaire est utilisé pour réclamer les avantages des conventions fiscales applicables et pour vérifier que la personne n’est pas un résident américain à des fins fiscales.Entités commerciales étrangères (formulaire W-8 BEN-E)

Ce formulaire est destiné aux entités étrangères qui perçoivent des revenus de sources américaines ou qui reçoivent des paiements en tant que "propriétaire bénéficiaire". Dans ce contexte, un propriétaire bénéficiaire fait référence à quelqu’un qui bénéficie financièrement de quelque chose, mais qui n’est pas, techniquement, le propriétaire. Par exemple, il est possible que la personne ayant le contrôle ultime d’un compte bancaire ne soit pas répertoriée dans le compte en tant que propriétaire. Cette personne est un propriétaire bénéficiaire. Dans un autre exemple, le propriétaire bénéficiaire pourrait être une société étrangère qui perçoit des dividendes d’une société américaine. Il peut également s’agir d’une société de personnes étrangère qui exerce des activités aux États-Unis. Par exemple, une société australienne de logiciels qui perçoit des dividendes d’une entreprise américaine ou un partenariat italien de créateurs de mode qui vend des produits aux États-Unis utilisera ce formulaire, ce qui lui permettra de confirmer son statut d’étranger et, s’il est admissible, de réclamer des avantages en vertu d’une convention fiscale américaine.Intermédiaires étrangers ou entités intermédiaires (formulaire W-8 IMY)

Ce formulaire s’adresse aux intermédiaires étrangers, aux sociétés de personnes étrangères ou aux fiducies simples ou constituantes étrangères. Il peut s’agir d’un courtier ou d’un agent situé en dehors des États-Unis qui gère des investissements américains ou qui reçoit des revenus américains pour le compte de ses clients, par exemple une société de courtage à Hong Kong qui gère des titres américains pour ses clients ou un trust suisse qui reçoit des revenus américains pour le compte de ses bénéficiaires. En remplissant ce formulaire, ces intermédiaires ou fiducies facilitent la retenue d’impôt appropriée pour leurs clients ou bénéficiaires.Gouvernements étrangers, organisations internationales ou institutions financières centrales étrangères (formulaire W-8 EXP)

Ces entités remplissent ce formulaire pour demander une exemption de la loi FATCA (Foreign Account Tax Compliance Act), si elles en sont exemptées, et pour certifier leur statut afin d’éviter certaines taxes en vertu de la législation fiscale américaine. Prenons l’exemple d’une banque centrale étrangère qui reçoit des revenus d’intérêts provenant d’obligations d’État américaines. Ce formulaire permet à ces entités de certifier leur statut et de demander toute exonération de retenue à la source aux États-Unis conformément à la législation fiscale américaine ou aux conventions fiscales internationales.Personnes physiques étrangères ayant des "revenus effectivement rattachés" (formulaire W-8 ECI)

Les personnes étrangères dont les revenus sont effectivement liés à un commerce ou à une entreprise américaine doivent remplir ce formulaire. Les "revenus effectivement connectés" peuvent inclure certains loyers et redevances, ou les revenus provenant d’une société de personnes qui exerce des activités commerciales ou commerciales aux États-Unis. Par exemple, un acteur britannique jouant dans un film produit aux États-Unis pourrait recevoir un revenu considéré comme effectivement lié à un commerce ou à une entreprise américaine. Ce formulaire permet à l’acteur d’être imposé aux mêmes taux progressifs qu’un citoyen américain plutôt que de faire face à la retenue forfaitaire qui s’applique généralement aux étrangers.

Bien entendu, en raison de la complexité des lois fiscales américaines et de la possibilité que les lois changent, les scénarios décrits ci-dessus pourraient ne pas englober toutes les situations dans lesquelles un formulaire W-8 est nécessaire. Bien que l’IRS fournisse des directives complètes pour chaque formulaire, il est possible que certaines circonstances ne soient pas explicitement abordées. Si vous remplissez un formulaire W-8 BEN et que vous êtes bloqué, la meilleure chose à faire est de demander conseil à un fiscaliste spécialisé dans les lois et réglementations fiscales américaines.

Comment remplir les formulaires W-8

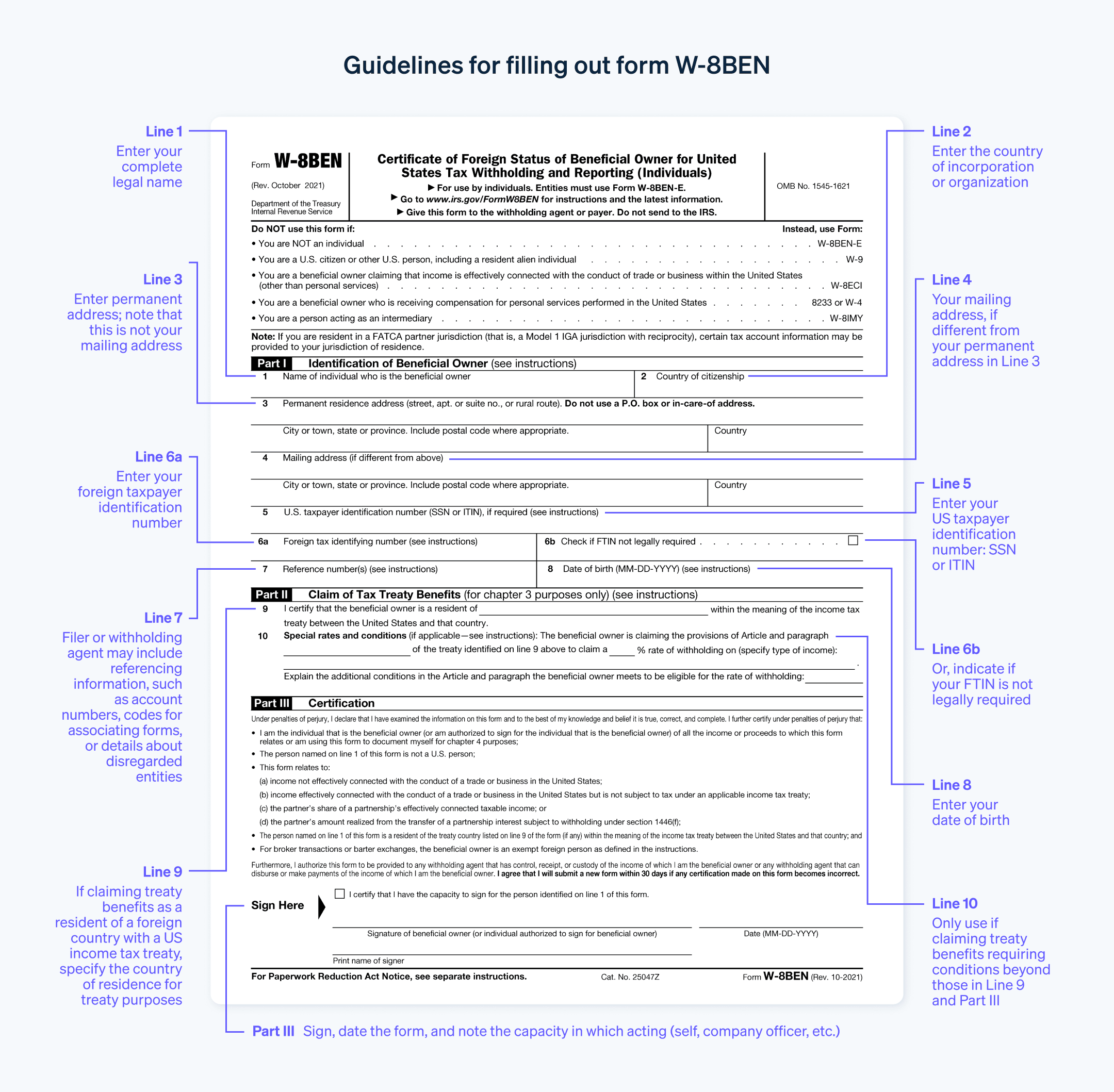

Le dépôt d’un formulaire W-8 implique plusieurs étapes. Étant donné que l’IRS utilise ces formulaires pour déterminer le montant exact de la retenue d’impôt et comme preuve des avantages de la convention fiscale, il est important de les remplir avec exactitude. Voici un guide sur la façon de remplir les formulaires W-8 :

Identifiez le bon formulaire : Comme nous l’avons vu, il existe plusieurs types de formulaires W-8. Chaque type de formulaire répond à un objectif différent. L’étape 1 consiste à identifier le formulaire qui convient à votre situation.

Téléchargez le formulaire : Vous pouvez télécharger le formulaire W-8 requis sur le site officiel de l’IRS. Il est important que vous disposiez de la dernière version du formulaire, car l’IRS met régulièrement à jour ces formulaires.

Remplissez le formulaire : Remplissez le formulaire de manière précise et complète. Toute erreur peut entraîner des retards ou des problèmes dans le traitement du formulaire. Suivez les instructions fournies par l’IRS pour chaque formulaire. Si vous n’êtes pas sûr d’un aspect du formulaire, il est préférable de demander conseil à un fiscaliste.

Soumettez le formulaire : Contrairement à de nombreux autres formulaires fiscaux, les formulaires W-8 ne sont généralement pas envoyés directement à l’IRS. Au lieu de cela, ils sont remis à l’agent de retenue ou au payeur, qui peut être l'institution financière, la société d’investissement ou une autre institution dont vous recevez un revenu. Ces entités utilisent les informations figurant sur le formulaire pour déterminer le montant d’impôt à retenir sur votre revenu et sont chargées de transmettre le formulaire à l’IRS si nécessaire.

Renouvelez le formulaire : Les formulaires W-8 restent valables trois ans. Passé ce délai, un nouveau formulaire devra être soumis. Si votre situation change de façon importante, vous devez remplir un nouveau formulaire, même si la période de trois ans n’est pas encore terminée.

Il s’agit d’un guide général qui peut ne pas inclure tous les détails requis dans des situations particulières. Lorsque vous traitez de questions fiscales, consultez un conseiller ou un professionnel fiscal.

Comment Stripe peut vous aider

Stripe propose une variété d’outils conçus pour rationaliser et simplifier les opérations financières des entreprises. Parmi ces outils, on trouve Stripe Tax, un service conçu pour automatiser le calcul et la collecte de la taxe de vente, la taxe sur la valeur ajoutée (TVA) et la taxe sur les produits et services (TPS) pour les entreprises.

Stripe peut réduire considérablement la charge administrative des entreprises en ce qui concerne les formulaires W-8 et la conformité fiscale internationale. Stripe peut vous aider :

Collecte automatisée des formulaires W-8

Stripe peut vous aider à collecter les formulaires W-8 nécessaires auprès des clients et des fournisseurs, ce qui réduit la charge de travail manuel nécessaire pour assurer la conformité fiscale. La plateforme Stripe demande automatiquement les formulaires nécessaires et les valide, ce qui permet aux entreprises de respecter leurs obligations de déclaration et de gérer les risques liés à la non-conformité.Documentation fiscale simplifiée

Stripe offre une interface simple et conviviale qui stocke tous lesnécessaires documents fiscaux en un seul endroit. Cela inclut les formulaires tels que W-8 BEN ou W-8 BEN-E qui sont nécessaires pour assurer la conformité fiscale internationale.Rappels en temps opportun

Stripe envoie également des rappels lorsque les formulaires W-8 sont sur le point d’expirer (en général, tous les trois ans). Cette fonctionnalité permet aux entreprises d’avoir des formulaires fiscaux à jour, ce qui leur permet d’éviter les pénalités liées à des formulaires obsolètes.Aide à la déclaration fiscale

Stripe Tax aide les entreprises à se préparer à la période des impôts en facilitant la génération des rapports nécessaires. Ces rapports pourraient inclure ceux qui détaillent les revenus versés à des entités étrangères, ce qui serait nécessaire pour se conformer aux exigences de déclaration de l’IRS relatives aux revenus soumis à la retenue d’impôt.

En simplifiant le processus de conformité fiscale et en offrant un soutien solide aux entreprises qui doivent faire face à leurs obligations fiscales internationales, la suite d’outils de Stripe peut être un atout précieux pour les entreprises qui exercent leurs activités au-delà des frontières.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.