Für viele Unternehmen kann der Umgang mit der internationalen Besteuerung eine Herausforderung darstellen, insbesondere für Unternehmen, die ihre Geschäftstätigkeit über nationale Grenzen hinweg ausweiten. Dabei ist die internationale Besteuerung ein wichtiger Aspekt, der die finanzielle Stabilität und den Ruf Ihres Unternehmens beeinflussen kann. Ein Dokument, auf die Sie im Zusammenhang mit Einkommen aus den USA und internationaler Besteuerung stoßen könnten, ist das Steuerformular W-8, welches ein wichtiges Formular für Unternehmen ist.

Sowohl etablierte multinationale Unternehmen als auch Start-ups, die sich auf neue Märkte wagen, sollten die W-8-Formulare kennen, um sicherzustellen, dass Ihr Unternehmen die US-Steuervorschriften einhält. Außerdem kann es Ihnen helfen, die Vorteile von Steuerabkommen zu nutzen, mit denen Sie möglicherweise erhebliche Summen sparen können.

Im Folgenden erfahren Sie, was W-8-Formulare sind, welche verschiedenen Arten von W-8-Formularen es gibt, wer sie einreichen muss und wie Stripe Unternehmen dabei unterstützen kann, den Umgang mit Steuerformularen, einschließlich W-8, zu vereinfachen.

Worum geht es in diesem Artikel?

- Was ist ein W-8-Formular?

- Arten von W-8-Formularen

- Wer muss ein W-8-Formular einreichen?

- So reichen Sie W-8-Formulare ein

- So unterstützt Stripe Unternehmen

Was ist ein W-8-Formular?

Ein W-8-Formular ist ein Dokument, das die US-Steuerbehörde (Internal Revenue Service, IRS) von ausländischen Personen – natürlichen und juristischen Personen – verlangt, wenn sie Finanzgeschäfte in den USA tätigen. Dieses Formular bestätigt ihren Status als nicht in den USA ansässige Steuerpflichtige und ist für die Verwaltung von Einkommen aus US-Quellen dieser Unternehmen von zentraler Bedeutung. Dazu gehören Einkommen aus Quellen wie der Vermietung von US-Immobilien oder Dividenden von US-Unternehmen.

Mit dem Formular können diese Unternehmen auch die Berechtigung für eine reduzierte oder befreite US-Quellensteuer beantragen, die von verschiedenen Einkommensarten abgezogen wird, die an Nichtansässige gezahlt werden. Dies ist aufgrund der Steuerabkommen möglich, die zwischen den USA und zahlreichen Ländern bestehen und die darauf abzielen, die Doppelbesteuerung von Steuerzahlern im Ausland zu verhindern. Durch das ordnungsgemäße Ausfüllen des W-8-Formulars bestätigen ausländische Unternehmen ihren Nicht-US-Steuerstatus und profitieren ggf. von dem Steuerabkommen zwischen ihrem Land und den USA. Daher ist das W-8-Formular ein wichtiges Element, um die Einhaltung internationaler Steuervorschriften zu gewährleisten und sich in den komplexen Strukturen des US-Steuersystems zurechtzufinden.

Arten von W-8-Formularen

Das W-8-Formular ist kein einzelnes, einheitliches Dokument, sondern besteht aus einer Reihe von Formularen, die für unterschiedliche Fälle vorgesehen sind: von ausländischen Einzelpersonen, die in den USA Einkommen erzielen, bis hin zu internationalen Organisationen oder ausländischen Regierungen, die in den USA Finanzgeschäfte tätigen. Sie sollten sicherstellen, dass Sie das richtige Formular für Ihren Steuerstatus wählen, denn dies kann sich auf die Höhe der einbehaltenen Steuern auswirken oder sogar zu Steuerbefreiungen führen.

Es gibt mehrere Versionen des W-8-Formulars und jedes dient einem anderen Zweck:

Das W-8 BEN-Formular ist ein Dokument, das von ausländischen Einzelpersonen – zum Beispiel einer Freiberuflerin oder einem Freiberufler in Deutschland, die/der Dienstleistungen für ein US-Unternehmen erbringt – verwendet wird, um ihren/seinen Nicht-US-Steuerstatus zu belegen. Damit profitieren sie von den Vorteilen eines Steuerabkommens, das ihre Steuerschuld in den USA verringern könnte. Darüber hinaus verwenden sie dieses Formular, um zu bestätigen, dass sie der rechtmäßige Empfänger bzw. die rechtmäßige Empfängerin des Einkommens sind, das sie erhalten. Dies ist besonders bei Einkommen wie Dividenden, Tantiemen oder Zinsen relevant.

Das W-8 BEN-E-Formular dient einem ähnlichen Zweck, ist aber für ausländische Unternehmen und nicht für Einzelpersonen gedacht. Ein indisches Start-up-Unternehmen, das Software-Dienstleistungen für eine US-amerikanische Firma erbringt, würde dieses Formular beispielsweise verwenden, um seinen ausländischen Steuerstatus zu belegen. Wenn zwischen Indien und den USA ein Steuerabkommen besteht, das solchen Unternehmen Vergünstigungen gewährt, kann das Start-up diese Vergünstigungen mit diesem Formular geltend machen.

Das W-8 IMY-Formular ist für Vermittler, die juristische oder natürliche Personen sein können und im Namen Dritter handeln. Wenn beispielsweise ein kanadischer Makler US-Wertpapiere für kanadische Anleger/innen verwaltet, würde dieser Makler das W-8-IMY-Formular verwenden, um seinen Vermittlerstatus zu erklären und die Steuerpflichten für die Erträge aus diesen Wertpapieren zu handhaben.

Das W-8 EXP-Formular wird von ausländischen Regierungen, internationalen Organisationen und ähnlichen Institutionen verwendet. Eine ausländische staatliche Behörde, die Zinserträge aus US-Investitionen erhält, würde dieses Formular beispielsweise verwenden, um ihren Steuerstatus zu belegen und alle Ausnahmen vom US-Steuerabzug geltend zu machen, die nach US-Steuerrecht oder internationalen Verträgen Anwendung finden.

Das W-8 ECI-Formular ist für ausländische natürliche oder juristische Personen, die angeben, dass ihr Einkommen direkt mit einem US-amerikanischen Handel oder Unternehmen verbunden ist. Nehmen wir zum Beispiel einen im Vereinigten Königreich ansässigen Marketingberater, der für eine Firma in den USA an einem Projekt arbeitet, das einen erheblichen Teil seines Einkommens ausmacht. Mit diesem Formular kann der Berater geltend machen, dass sein Einkommen „effektiv mit einem US-amerikanischen Unternehmen verbunden“ ist. Dies ermöglicht es ihm, zu einem ähnlichen Satz wie US-Einzelpersonen oder -Unternehmen besteuert zu werden, anstatt den höheren automatischen Quellensteuersatz für ausländische Unternehmen zu zahlen.

Bei jedem Formular handelt es sich um ein Formular, bei dem die Antragstellerin oder der Antragsteller bestimmte Angaben zur Verfügung stellen muss und das im Rahmen der US-Steuergesetze und -vorschriften einen bestimmten Zweck erfüllt. Auf der Website des IRS finden Sie genauere Erklärungen zu den einzelnen Formularen und Hinweise, in welchen Fällen sie zu verwenden sind.

Wer muss ein W-8-Formular einreichen?

Bestimmte ausländische Einzelpersonen und Unternehmen, die Einkommen aus US-Quellen beziehen, müssen ein W-8-Formular einreichen. Mit diesen Formularen kann der IRS den angemessenen Steuerbetrag ermitteln, der vom Einkommen einzubehalten ist. Welches W-8-Formular eine Einzelperson oder ein Unternehmen einreichen muss, hängt von ihren jeweiligen Umständen ab.

Für verschiedene ausländische Unternehmen und deren spezifische Situation sind unterschiedliche W-8-Formulare erforderlich:

Ausländische Einzelpersonen (W-8 BEN-Formular)

Nicht-amerikanische Einzelpersonen, die bestimmte Einkommen aus US-Quellen beziehen, wie z. B. Zinsen, Dividenden, Mieten, Lizenzgebühren und bestimmte andere Einkommensarten, müssen das W-8-BEN-Formular ausfüllen. Das Formular wird verwendet, um etwaige Vergünstigungen aus Steuerabkommen in Anspruch zu nehmen und um zu überprüfen, ob die Person für Steuerzwecke nicht in den USA ansässig ist.Ausländische Unternehmen (W-8 BEN-E-Formular)

Dieses Formular ist für ausländische Unternehmen gedacht, die Einkommen aus US-Quellen erzielen oder Zahlungen als „wirtschaftliche Eigentümer“ erhalten. In diesem Sinne ist eine wirtschaftliche Eigentümerin oder ein wirtschaftlicher Eigentümer die Person, die finanziell von einer Sache profitiert, aber genaugenommen nicht die Eigentümerin oder der Eigentümer ist. Es ist zum Beispiel möglich, dass die Person, die letztendlich die Kontrolle über ein Bankkonto hat, auf dem Konto nicht als Eigentümerin oder Eigentümer aufgeführt ist. Diese Person ist eine wirtschaftliche Eigentümerin oder ein wirtschaftlicher Eigentümer.

In einem anderen Beispiel könnte der wirtschaftliche Eigentümer ein ausländisches Unternehmen sein, das Dividenden von einem US-Unternehmen bezieht. Die Bezeichnung könnte sich auch auf eine ausländische Partnerschaft mit Geschäftstätigkeit in den USA beziehen. Ein australisches Softwareunternehmen, das Dividenden von einem US-Unternehmen erhält, oder eine italienische Modedesigner-Partnerschaft, die Produkte in den USA verkauft, würde dieses Formular beispielsweise verwenden, um ihren ausländischen Steuerstatus zu belegen und, falls berechtigt, Vergünstigungen im Rahmen eines US-Steuerabkommens zu beanspruchen.Ausländische Vermittler oder Flow-Through-Unternehmen (W-8 IMY-Formular)

Dieses Formular ist für ausländische Vermittler, ausländische Personengesellschaften oder ausländische „Simple oder Grantor Trusts“. Bei dem Vermittler kann es sich um eine Maklerin oder einen Makler oder eine Beauftragte oder einen Beauftragten außerhalb der USA handeln, die/der US-Anlagen verwaltet oder US-Einkommen im Namen ihrer/seiner Klientinnen und Klienten erhält – beispielsweise eine Maklerfirma in Hongkong, die US-Wertpapiere für ihre Kundinnen und Kunden verwaltet, oder ein Schweizer Trust, der US-Einkommen im Namen seiner Begünstigten erhält. Durch die Einreichung dieses Formulars können diese Vermittler oder Trusts ihren Klientinnen und Klienten oder Begünstigten einen angemessenen Steuerabzug verschaffen.Ausländische Regierungen, internationale Organisationen oder ausländische Zentralbanken (W-8 EXP-Formular)

Mit diesem Formular beantragen diese Institutionen eine Befreiung vom Foreign Account Tax Compliance Act (FATCA), wenn sie steuerbefreit sind, und bescheinigen ihren Steuerstatus, um bestimmte Steuern nach US-Steuerrecht zu vermeiden. Als Beispiel sei eine ausländische Zentralbank genannt, die Zinserträge aus US-Staatsanleihen erhält. Anhand dieses Formulars können die genannten Institutionen ihren Steuerstatus bescheinigen und etwaige Befreiungen von der US-Quellensteuer gemäß dem US-Steuerrecht oder internationalen Steuerabkommen geltend machen.Ausländische Einzelpersonen mit „effektiv verbundenem Einkommen“ (W-8 ECI-Formular)

Ausländische Personen mit Einkünften, die tatsächlich mit einem US-amerikanischen Handel oder Unternehmen verbunden sind, müssen dieses Formular einreichen. Zu den „effektiv verbundenen Einkommen“ können bestimmte Mieten und Lizenzgebühren oder Einkommen aus einer Partnerschaftsgesellschaft gehören, die ein US-amerikanisches Gewerbe oder Geschäft betreibt. So könnte beispielsweise ein britischer Schauspieler, der in einem in den USA produzierten Film mitspielt, Einkommen erzielen, das als tatsächlich mit einem US-amerikanischen Handel oder Geschäft verbunden gilt. Mit diesem Formular kann der Schauspieler zu den gleichen gestaffelten Steuersätzen wie ein US-Bürger besteuert werden und muss nicht den pauschalen Steuerabzug in Kauf nehmen, der normalerweise für Ausländer gilt.

Angesichts der komplexen US-Steuergesetze und der Möglichkeit, dass sich die Gesetze ändern können, decken die oben beschriebenen Szenarien nicht alle Situationen ab, in denen ein W-8-Formular erforderlich ist. Der IRS stellt zwar umfassende Richtlinien für jedes Formular zur Verfügung, aber es kann immer noch Umstände geben, die nicht ausdrücklich erwähnt werden. Wenn Sie ein W-8 BEN-Formular ausfüllen und nicht mehr weiter wissen, lassen Sie sich am besten von einer Steuerfachfrau oder einem Steuerfachmann beraten, die/der mit den US-Steuergesetzen und -vorschriften bestens vertraut ist.

So reichen Sie W-8-Formulare ein

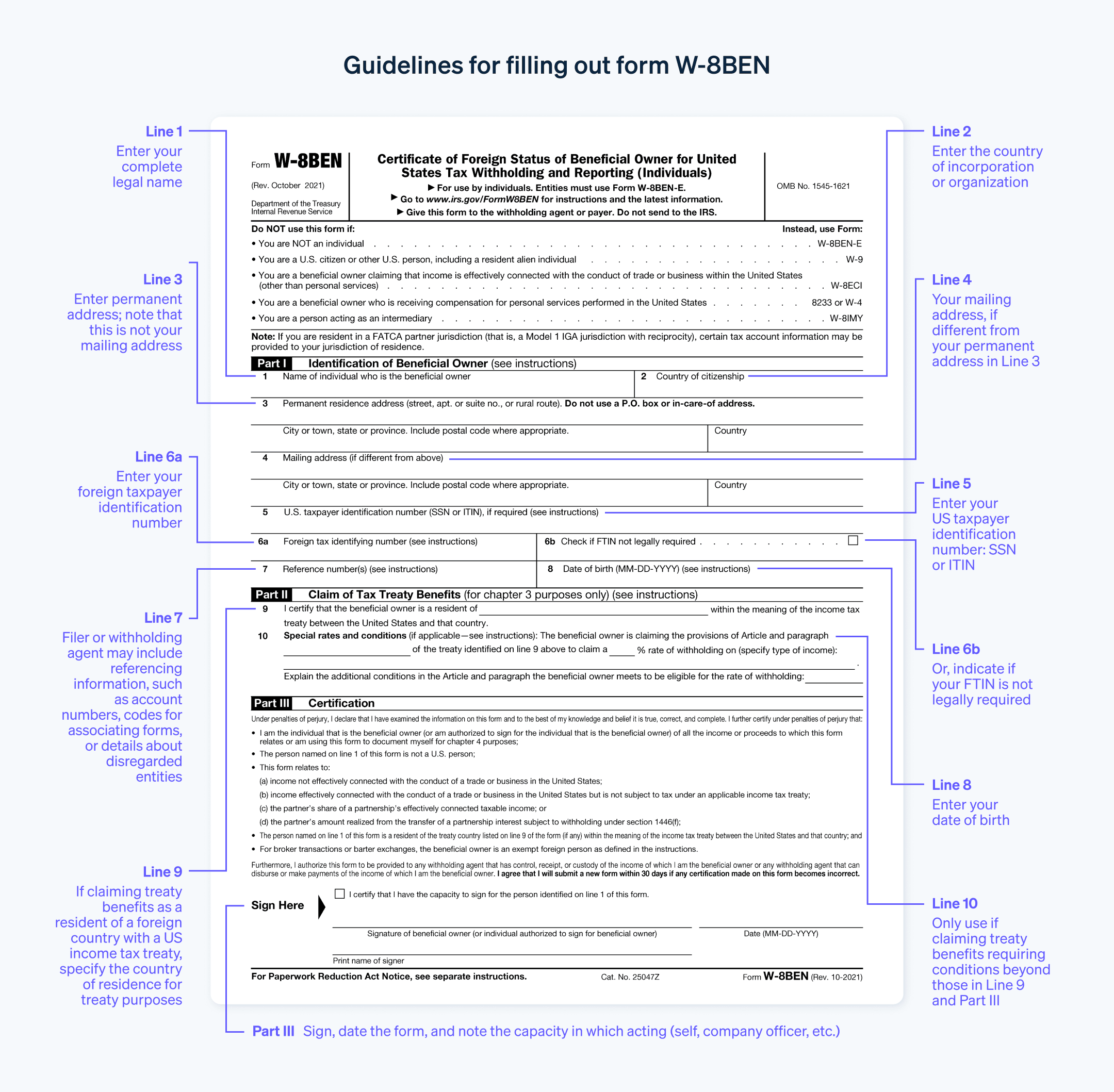

Die Einreichung eines W-8-Formulars besteht aus mehreren Schritten. Da der IRS diese Formulare verwendet, um die korrekte Höhe der Steuereinbehaltung zu ermitteln und als Nachweis für Vertragsleistungen zu dienen, ist es wichtig, dass Sie die Formulare korrekt ausfüllen. Im Folgenden erfahren Sie, wie Sie W-8-Formulare einreichen:

Wählen Sie das richtige Formular aus: Wie wir zuvor bereits erwähnt haben, gibt es mehrere Arten von W-8-Formularen. Jedes Formular dient einem anderen Zweck. Schritt 1 besteht darin, das für Ihre Bedürfnisse passende Formular zu finden.

Laden Sie das Formular herunter: Sie können das erforderliche W-8-Formular von der offiziellen Website des IRS herunterladen. Es ist wichtig, dass Sie die neueste Version des Formulars verwenden, da der IRS diese Formulare immer wieder aktualisiert.

Füllen Sie das Formular aus: Füllen Sie das Formular genau und vollständig aus. Eventuelle Fehler können zu Verzögerungen oder Problemen bei der Bearbeitung des Formulars führen. Befolgen Sie die Anweisungen, die von des IRS für jedes Formular bereitgestellt werden. Sollten Sie sich bei irgendeinem Aspekt des Formulars unsicher sein, lassen Sie sich am besten von einer Steuerberaterin oder einem Steuerberater beraten.

Reichen Sie das Formular ein: Im Gegensatz zu vielen anderen Steuerformularen werden die W-8-Formulare in der Regel nicht direkt an den IRS geschickt. Stattdessen werden sie an den Quellensteueragenten oder den Zahlungspflichtigen übermittelt, bei dem es sich um die Bank, die Investmentgesellschaft oder eine andere Institution handeln kann, von der Sie Einkommen beziehen. Diese Stellen verwenden die Informationen auf dem Formular, um zu bestimmen, wie viele Steuern sie von Ihrem Einkommen einbehalten müssen, und sind dafür verantwortlich, das Formular bei Bedarf an den IRS weiterzuleiten.

Erneuern Sie das Formular: W-8-Formulare bleiben drei Jahre lang gültig. Nach Ablauf dieser Frist muss ein neues Formular eingereicht werden. Wenn sich Ihre Umstände wesentlich ändern, sollten Sie ein neues Formular ausfüllen, auch wenn die Dreijahresfrist noch nicht abgelaufen ist.

Diese Informationen sind ein allgemeiner Leitfaden und enthalten möglicherweise nicht alle Einzelheiten, die in bestimmten Situationen erforderlich sind. Wenden Sie sich bei Steuerangelegenheiten an eine Steuerberaterin oder einen Steuerberater oder an eine Steuerfachfrau oder einen Steuerfachmann.

So unterstützt Stripe Unternehmen

Stripe stellt eine Reihe von Tools zur Verfügung, mit denen sich die Finanzgeschäfte von Unternehmen optimieren und vereinfachen lassen. Eines dieser Tools ist Stripe Tax, ein Dienst zur Automatisierung der Berechnung und Erhebung der Verkaufssteuer, Mehrwertsteuer (MwSt.) und der Waren- und Dienstleistungssteuer (Goods and Services Tax, GST) für Unternehmen.

Stripe kann den Verwaltungsaufwand für Unternehmen in Bezug auf W-8-Formulare und die Einhaltung internationaler Steuervorschriften erheblich reduzieren. So kann Stripe Sie unterstützen:

Automatisierte Erfassung von W-8-Formularen

Stripe kann Ihnen dabei helfen, die notwendigen W-8-Formulare von Kundinnen und Kunden und Lieferanten zu erfassen und so den manuellen Aufwand für die Einhaltung der Steuervorschriften zu reduzieren. Die Plattform von Stripe fordert die erforderlichen Formulare automatisch an und validiert sie. So können Unternehmen ihren Meldepflichten nachkommen und Risiken im Zusammenhang mit der Nichteinhaltung von Vorschriften vermeiden.Vereinfachte Steuerunterlagen

Stripe bietet eine einfache, nutzerfreundliche Oberfläche, auf der alle notwendigen Steuerunterlagen an einem Ort gespeichert werden. Dazu gehören Formulare wie W-8 BEN oder W-8 BEN-E, die für die Einhaltung internationaler Steuervorschriften erforderlich sind.Rechtzeitige Erinnerungen

Stripe benachrichtigt Sie auch, wenn die W-8-Formulare ablaufen (normalerweise alle drei Jahre). Mit dieser Funktion wird sichergestellt, dass den Unternehmen aktuelle Steuerformulare zur Verfügung stehen, um so Bußgelder aufgrund veralteter Formulare aus dem Weg zu gehen.Unterstützung bei der Steuerberichterstattung

Stripe Tax bereitet Unternehmen auf die bevorstehende Steuerperiode vor und erleichtert die Erstellung der erforderlichen Berichte. Diese Berichte können auch solche enthalten, in denen die an ausländische Unternehmen gezahlten Einkommen detailliert aufgeführt sind und die wiederum notwendig wären, um die IRS-Meldepflichten in Bezug auf die quellensteuerpflichtigen Einkommen zu erfüllen.

Durch die Optimierung der Steuerkonformität und die Unterstützung von Unternehmen bei der Einhaltung internationaler Steuerverpflichtungen können die Tools von Stripe für Unternehmen, die grenzüberschreitend tätig sind, eine wertvolle Hilfe sein.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.