支払い条件は、あらゆるビジネス活動において重要な役割を果たすものです。ほとんどの事業者は顧客に対して一定の支払い条件を設けています。この記事では、支払い条件の概要、一般的な支払い条件と支払い期限、事業者から提示されることが多い一般的な決済手段をご紹介します。

本記事の内容

- 支払い条件とは

- さまざまな支払い条件

- 特定の支払い条件で発生する追加手数料

- 支払い条件の法的重要性

支払い条件とは

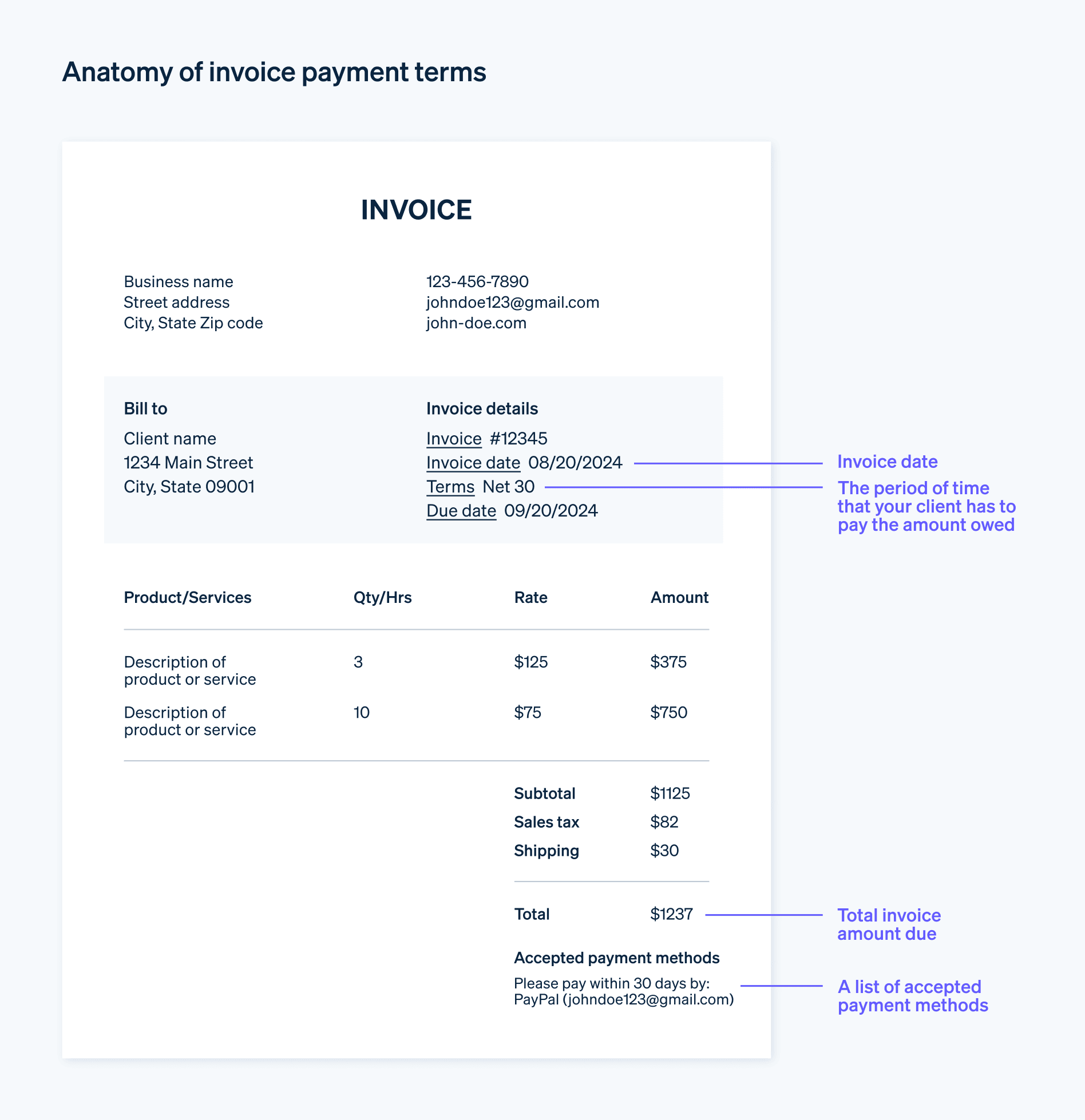

支払い条件とは、2 者間の合意に基づく契約条件であり、合意した価格の支払い方法、支払い先、支払い時期を定めたものです。支払い条件には、支払い額、支払い時期、通貨に加えて、支払いのタイプ (支払い方法や決済手段 など) も含まれます。ローン契約や分割払いの場合、支払い条件には金利や返済条件も含まれます。

一般的な条件は通常は事業者の利用規約で規定されており、両者の合意がある場合に限り、条件の変更が可能です。事業者が契約締結前に顧客に利用規約を提示している場合は、利用規約に同意したと見なされます。オンライン購入の場合、顧客が注文前に利用規約を読み同意したことを示すのが一般的です。支払い条件は、明確に定められ、両者が契約における自らの役割を履行するために必要な情報がすべて含んでいる必要があります。また、顧客が誤解しないように、適用される手数料と費用もすべて明確に定めることがとても重要です。

さまざまな支払い条件

支払いの時期と決済手段には、さまざまなオプションがあります。

「支払い時期」の支払い条件

支払い時期としてよく使用されるオプションは、前払い、サプライヤーのクレジット払い、および代金引換です。一般に、請求書は常に直ちに支払期日になりますが、他の支払い条件は、通常、会社間の合意に基づきます。

実際には、次のように表現されます。

- 「注文時の前払い」

- 「注文後直ちにクレジットカードに請求されます」

- 「請求書の発行後の即時支払い」

- 「14 日以内のお支払い」

- 「(日付) までにお支払いください」

一部の企業では、顧客に早期払いのインセンティブを与えるために、前払いまたは即時支払いの場合に現金割引やその他の減額手段を提供しています。たとえば、次のようになります。

- 「14 日以内のお支払いの場合、2% の現金割引が適用されます。30 日以内のお支払いの場合は割引なしの正味額です」

- 「前払いには 2% の現金割引が適用されます。」

- 「口座引き落としでお支払いの場合、2% の現金割引が適用されます」

一部の企業は分割払いに対応しています。この場合、すぐに一括で支払いが行われるのではなく、2 回以上の分割払いまたは一部支払いに分割されます。分割払い購入では、顧客は現在の予算で賄えなくても、より高価な商品を購入できるため、企業の売上増加も可能になります。分割払いの購入は、企業自体で行うことも、サービスプロバイダーで処理される場合もあります。

現金割引について

商取引における現金割引は、一定期間内に支払いが行われた場合に売り手が顧客に与える購入価格の割引です。この割引は常に任意であり、企業が提供しなければならないわけではありません。

「決済手段」の支払い条件

従来の支払い条件 (この場合は「決済手段」) または前払い、口座振替、請求書などの支払い方法に加えて、PayPal やビットコインなどのデジタルの代替決済手段もあります。企業は、決済手段を選択する際に、取るべきリスクのレベルを常に考慮する必要があります。以下に、最も一般的に使用される各決済手段のメリットを紹介します。

前払い

前払いでは、顧客は商品またはサービスの配送または受領前に、その代金を支払う必要があります。この決済手段は支払いを待つ必要がなくなるため、企業の財務面の安全性が向上します。また、前払いでは、支払い済みの請求書のキャンセルが難しいため、債務不履行のリスクを最小限に抑えることができます。ただし、この決済手段は、商品を受け取れることを信頼して事前に支払う必要があるため、顧客側には一定のリスクがあります。多くの企業は、この決済手段が選択された場合に代金を割り引くことで、顧客側から見たこの決済手段の魅力を引き上げようとしています。

代金引換

代金引換では、商品が引き渡されたときに、顧客が代金を支払います。この手段には企業側での対応がいくつか必要になります。1 つ目は、配送時まで代金が回収されず、会計システムへの計上が必要になるため、その分の労力が増えることです。2つ目は、商品の受け取り拒否や、配達時の不在も珍しくないため、企業側のリスクが上がることです。こうしたことで、返品配送や商品の保管の必要が生じるため、追加のコストが発生します。

代金引換を使用する際は顧客の住所が正確かつ完全であることを確認して、リスクを可能な限り下げる必要があります。電話による配達の事前通知は、実際に顧客が在宅しているかを確認できるため有効です。代金引換の料金について、企業は最終的に顧客に転嫁するか、販売価格に含めるかを検討できます。

請求書払い

請求書払いの場合、商品またはサービスの受領後一定期間内に (通常は銀行振込で) 支払うことに顧客が同意します。この支払い条件では、顧客が便利かつ安全に支払うことができ、多くの人に最も信頼されている支払い形式の 1 つであるため、企業は新たな顧客を引き付けることができます。ただし、この支払い条件では不払いのリスクが上がります。このリスクは、事前に顧客を確認するか、決済代行業者を使用することで、最小限にできます。

クレジットカード

発行されるクレジットカードには、カード保有者が利用できる限度額が設定されています。オンラインで購入する際に、顧客はクレジットカードの詳細情報を入力して、購入金額を承認します。店舗の POS では、顧客がカードをカードリーダーにかざすか、デバイスに挿入して PIN で確認するだけで済みます。金額は後日、顧客のクレジットカードの口座から引き落とされ、明細書は通常月末に発行されます。

クレジットカードには、すべての取引を暗号化するチップや磁気ストライプシステムが搭載されているため、不正利用を最小限に抑えると同時に、ビジネスの完全性を維持できます。

PayPal

PayPal はオンライン決済サービスであり、顧客は PayPal に銀行口座やクレジットカードの詳細情報を入力することで支払いを行うことができます。クレジットカードを使用する場合は、アカウントを作成する必要もありません。この支払い条件のメリットは、顧客がクレジットカード情報をオンラインストアに知らせる必要がないことです。企業は PayPal の使用料金を支払う必要がありますが、オンラインストアへの導入は簡単で、スピーディーかつ安全に取引を簡単に行うことができ、不正利用や不正購入を防ぐことができます。

口座振替

SEPA ダイレクトデビットで支払う際は、口座からの引き落としで企業への支払いが行われることを、同意書を使用して顧客が承諾します。この決済手段の場合、顧客は銀行口座情報を一度入力するだけで済み、企業は管理事務作業を減らすことができるため、特に継続支払いに適しています。また、期日を設定し、期限内に支払いを回収することもできます。

特定の支払い条件で発生する追加手数料

顧客が自身に最適な方法を選べるように、支払い条件を幅広く用意することをおすすめします。特定の支払い条件に追加手数料を設けるのも、事業の助けになります。一定の手数料の請求をお勧めする理由はさまざまですが、たいていは決済手段によってはコストや時間が余計にかかるためです。また、利用する決済手段のタイプによってリスク評価の費用も変わります。

ただし、次のような規制も遵守する必要があります。

2018 年 1 月以降、欧州連合内に所在する事業者は口座引き落とし、銀行振込、クレジットカードによる支払いの手数料が無料になりました。そのため、そのような決済手段で追加手数料を請求することはできません。この規制は、決済サービス指令 2015/2366/EU (PSD II) の条項 62(3) で規定されています。ドイツでは、この規制は Payment Services Supervision Act (ZAG: 決済サービス監督法) で定義されており、ドイツ民法典 (BGB) 第 270a 条 にも記載されています。

PayPal などのその他の支払い条件では追加手数料を請求することが可能です。ただし、この手数料は事業者が当該サービスを利用するために発生する実際の経費に対応した金額である必要があります。

決済条件の法的重要性

特に、所有権の移転や債務不履行による影響に関する場合は、決済条件の選択に法的影響が生じる可能性があります。

所有権の移転

商品の所有権を顧客に移転すると、顧客はすべての損害と損失に対する責任を負うことになり、会社は商品に対する請求を一切失います。[§ 446 BGB](https://www.gesetze-im-internet.de/bgb/__446.html "Gesetze-im-internet.de | Bundesministerium der Strafgesetzbuch, Bürgerliches Gesetzbuch (BGB) § 446 Gefahr- und Lastenübergang)の規定によると、顧客が購入代金を全額支払うまでは、商品の所有権は顧客に送金されません。そのため、決済が速やかに行われるように、遅延なく行われるようにする必要があります。

所有権の移転を明確に規定するために、顧客との契約に明確な条項を盛り込む必要があります。たとえば、顧客が商品を受け取ったときなのか、顧客の住所に配送されたときなのかなど、所有権が移転するタイミングを明確に定義することが特に重要です。

国際収支 (BOP) 法などの政策では、事業者がリスクに効果的に対処できるように規制措置を設けることが許可されており、それによって所有権の移転を保護できます。事業者は所有権の移転に関連する法的要件も遵守する必要があります。

債務不履行の影響

債務不履行の結果は、顧客が合意された期間内に決済義務を履行しなかった場合に顧客が直面する結果です。§ 286(1) BGB によると、顧客は会社から督促状を受け取ったにもかかわらず決済を行わない場合、債務不履行になります。

決済が遅れた場合、債権者は債務者に督促手数料と遅延損害金利を請求できます。また、債務者に商品の返品をリクエストし、さらなる法的措置を講じることを警告することもできます。

そのため、事業者は合意した決済条件が契約書に十分に明確で分かりやすく記述されていること、合意した期限を守れなかった場合に起こりうる影響についてすべての当事者が認識していることを事前に確認する必要があります。このような予防策を取ることで、契約合意に至りやすくなると同時に、債務不履行の影響によるリスクを限定的なものにできます。

具体的には、事業者は次の権利を有しています。

- 基準金利に 5% 上乗せした金額の遅延損害金利 ([§ 288(1) BGB](https://www.gesetze-im-internet.de/bgb/__288.html "Gesetze-im-internet.de | Bundesministerium der Strafgesetzbuch, Bürgerliches Gesetzbuch (BGB) § 288 Verzugszinsen und sonstiger Verzugsschaden])。

- 会社が督促通知を送信しても顧客がまだ支払わない場合の督促費用 (§ 288(5) BGB])。

- 決済遅延によって会社に損失が発生した場合の補償 (§ 280 (1) BGB])。

- 督促状を受け取り、妥当な決済期限が設定されているにもかかわらず顧客が決済を行わない場合、契約から撤回する権利 (§ 323 BGB])。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。