サービスを国外に提供している事業者は、付加価値税 (VAT) に注意する必要があります。域内サービスの概要と、課税されるケースについて説明します。また、基本的なリバースチャージ方式の手順と提出が義務付けられている販売額申告書についても説明します。さらに、域内サービスの請求書に記載する必要がある情報も大まかに紹介します。この記事の最後には、自社が域内サービスを提供しているかどうかを判断するのに役立つディシジョンツリーがあります。

この記事の内容

- 域内サービスとは

- 域内サービスに課税が必要なケース

- リバースチャージ方式とは

- 域内サービスの請求書に記載する必要がある必須情報

- 販売額申告書とは

- 事業者が域内サービスを提供するケース

域内サービスとは

域内サービスとは、事業者が他の EU 加盟国にサービスを提供する場合を指します。サービスの提供者と受取人の双方が、付加価値税納税者番号 (VAT ID 番号) を持つ事業者である必要があります。また、それぞれが異なる EU 加盟国に事業登録している必要もあります。域内サービスとは、VAT に関連して使用される用語であり、域内供給とは異なります。域内供給は、商品の購入または販売に適用される用語です。

域内サービスはその他のサービスとして分類されます。取引は次の法令に従って行われます。

- 付加価値税の共通制度に関する理事会指令 2006/112/EC

- 請求書に関する規則についての理事会指令 2010/45/EU (付加価値税の共通制度に関する指令 2006/112/EC の改正版)

域内サービスに課税が必要なケース

他のEU加盟国の企業に対する域内サービスは、ドイツ企業がドイツ国内で有償で提供する場合、ドイツの VAT の課税対象となり、免税措置は適用されません。ドイツの事業者が、UStG (VAT 法) 第 19 条に従って小規模事業者規定の要件を満たしている場合などは、免税が適用されます。また、特定の金融サービスや、航空機または船舶での旅行に関連する販売にも免税が適用されます (UStG 第 4 条を参照)。

ただし、サービスの履行地がドイツ以外の他の EU 加盟国内である場合、ドイツでは課税されません。サービスを複数の国で提供する場合、履行地を適切に判断することが重要です。一般に、履行地は受取側事業者の登記上の事務所がある場所となります。その場合、リバースチャージ方式が適用されます。

リバースチャージ方式とは

リバースチャージ方式は EU 域内の越境サービスに適用される特別なルールです。たとえば、ドイツの企業が他の EU 加盟国にサービスを提供し、履行地がドイツでない他の EU 加盟国である場合、原則としてそのサービスには受取側事業者の国の VAT が課せられます。その場合、ドイツの企業は他の EU 加盟国の税務署に VAT を納付する必要があります。リバースチャージ方式は、主に事業者に対するこの事務負担を軽減するために制定されたものです。この方式により、VAT 納税義務が相手側に転嫁されます。別の言い方をすると、請求者を発行したドイツの企業が税金を納付するのではなく、受取側事業者が自国で税金を納付します。

サービスと履行地に関するさまざまな規制

サービスまたは履行地に関連して、リバースチャージ方式の対象から除外されるケースがいくつかあります。以下はその例です。

電子サービス: 電子サービスは受取側事業者の国で課税されます。ラジオ、テレビ、電気通信サービスもこの対象に含まれます。

輸送手段のリース: 履行地は、輸送手段 (自動車やトレーラーなど) をリースする期間の長さに基づいて判断します。30 日間以内の短期リースの場合、履行地は自動車が引き渡された場所になります。長期リースの場合、履行地は受取側事業者の所在地になります。

見本市およびケータリングサービス: 見本市や展示会に関するサービスは、イベントを実施する国で課税されます。また、他の EU 加盟国の企業がそのようなサービスを利用する場合にもこの規則が適用されます。見本市、展示会、総会に入場する権利の付与に関しても同様です。ケータリングサービスも、飲食物を提供する場所で課税されます。

域内サービスの請求書に記載する必要がある必須情報

域内サービスに関して事業者が発行する請求書には、UStG 第 14 条第 4 項で定められた次の必須情報が記載されている必要があります。

- 請求書発行者の氏名と住所

- 請求書発行者の納税番号

- 請求書発行者の VAT ID 番号

- 請求書受取人の氏名と住所

- 請求書の発行日

- サービスが提供された日時

- 請求書の連番

- サービスの名称

- サービスのタイプと範囲

- 正味金額 (注: 税率と総額は不要)

域内サービスの請求書を発行する場合、次の 3 つの点を考慮する必要があります。

- 請求書には、請求書発行者の VAT ID 番号に加えて、受取側事業者の VAT ID 番号も記載する必要があります。不明な場合は、対象の事業者から入手する必要があります。この番号が請求書に記載されていない場合、VAT の納税義務は請求書発行者が負うことになります。その場合、以後の納付は請求書発行者の所轄税務署に対して行う必要があります。

- 免税を受ける予定の場合は、必ず VAT ID 番号が正しいことを確認する必要があります。確認は、連邦中央税務局 (BZSt) ポータル または欧州委員会の VIES を使用して行うことができます。

- 請求書には、免税またはリバースチャージ方式が適用されることについて書面による言及も記載する必要があります。ドイツの請求書の場合は、「Umsatzsteuerschuldnerschaft des Leistungsempfängers」と記載します。

請求書での言及は EU の公用語で行う

EU 加盟諸国の公用語で免税に関する言及を行う場合の表記を以下に示します。

- ブルガリア語: обратно начисляване

- クロアチア語: prijenos porezne obveze

- チェコ語: daň odvede zákazník

- デンマーク語: omvendt betalingspligt

- オランダ語: btw verlegd

- 英語: reverse charge

- エストニア語: pöördmaksustamine

- フィンランド語: käännetty verovelvollisuus

- フランス語: autoliquidation

- ギリシャ語: aντίστροφη επιβάρυνση

- ハンガリー語: fordított adózás

- イタリア語: inversione contabile

- ラトビア語: nodokļa apgrieztā maksā–ana

- リトアニア語: atvirk–tinis apmokestinimas

- マルタ語: inverżjoni tal-ħlas

- ポーランド語: odwrotne obciążenie

- ポルトガル語: autoliquidação

- ルーマニア語: taxare inversă

- スロバキア語: prenesenie daňovej povinnosti

- スロベニア語: povratna bremenitev

- スペイン語: inversión del sujeto pasivo

- スウェーデン語: omvänd betalningsskyldighet

事業者は、法に従った適切な請求書を作成するために、認定済みの決済サービスプロバイダーを利用することができます。このようなプロバイダーは、自動化されたプロセスを提供するだけでなく、高機能な請求書作成プログラムを提供しているため、域内サービスに対する請求書の場合にもエラー率は非常に低く抑えられます。

販売額申告書とは

UStG 第 18a 条によると、域内サービスを提供する事業者にとって最も重要な義務は、関連する販売額を税務署に定期的に申告することとされています。その申告は、販売額申告書の形式で行います。販売額申告書には域内サービスを一覧にして記載し、電子的に提出します (ドイツでは ELSTER ポータルを使用して行います)。この申告書は四半期ごとに提出します。ただし、3 カ月間の域内サービスの金額が 50,000 ユーロを超えた場合は毎月申告する必要があります。申告期限は翌月の 25 日です。

しかし、リバースチャージ方式により国内の企業は基本的に VAT の納付が免除されるにもかかわらず、なぜこの申告書を提出する必要があるのでしょうか。この規則は相手方 (受取側事業者) のためのものです。受取側事業者は自国で VAT を納付する必要があります。転嫁に関与した EU の税務署は、この販売額申告書を使用して、関与した事業者が取引に対して正しい税金を納付したかどうかを確認することができます。

事業者が域内サービスを提供するケース

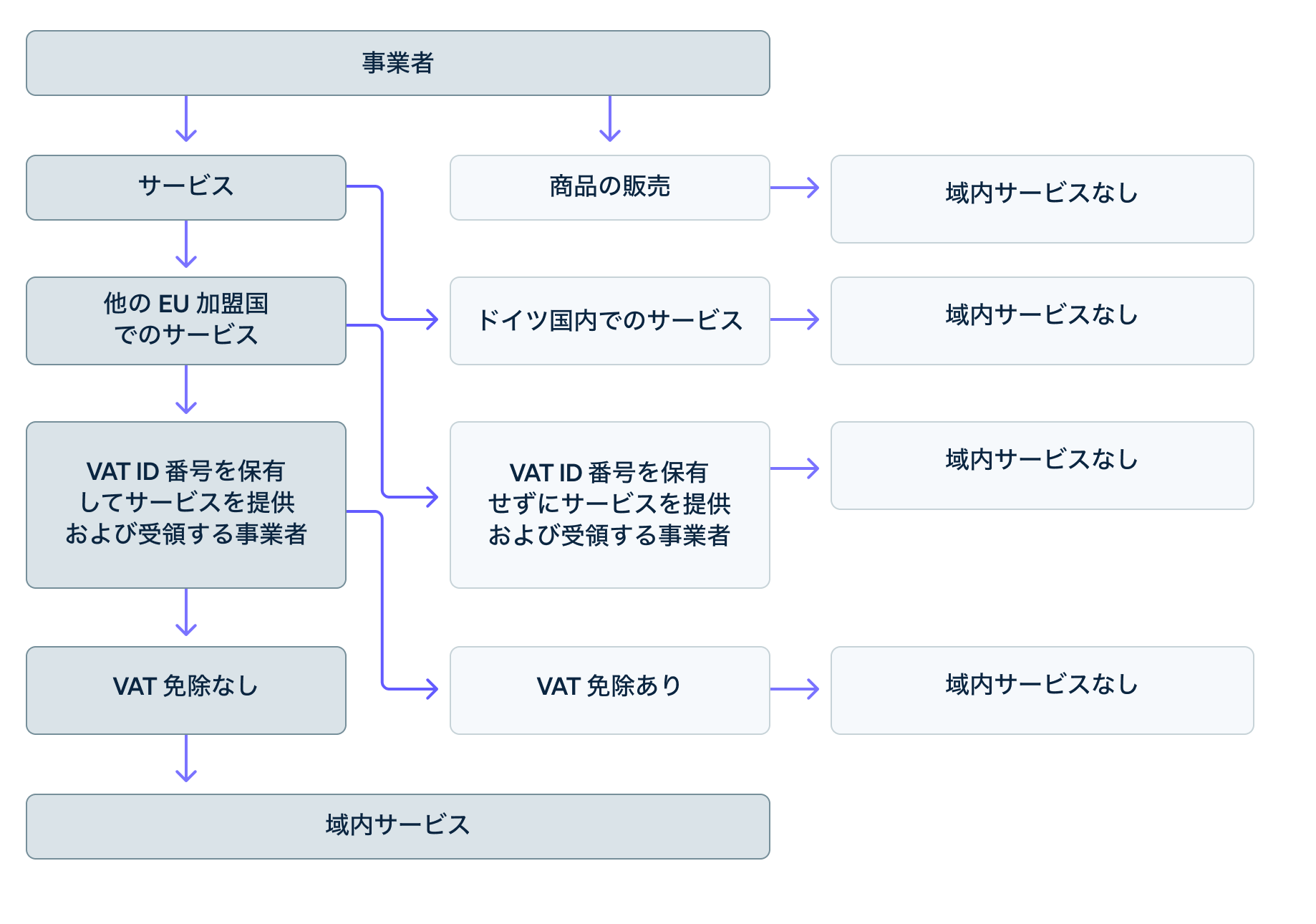

下図は、自社が域内サービスを提供しているかどうかを判断するための主な基準を記載したディシジョンツリーです。

詳細は請求書発行をご覧ください。また、財務プロセスに関して Stripe がどのような形でサポートできるか関心をお持ちの場合は、Stripe 営業チームにお問い合わせください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。