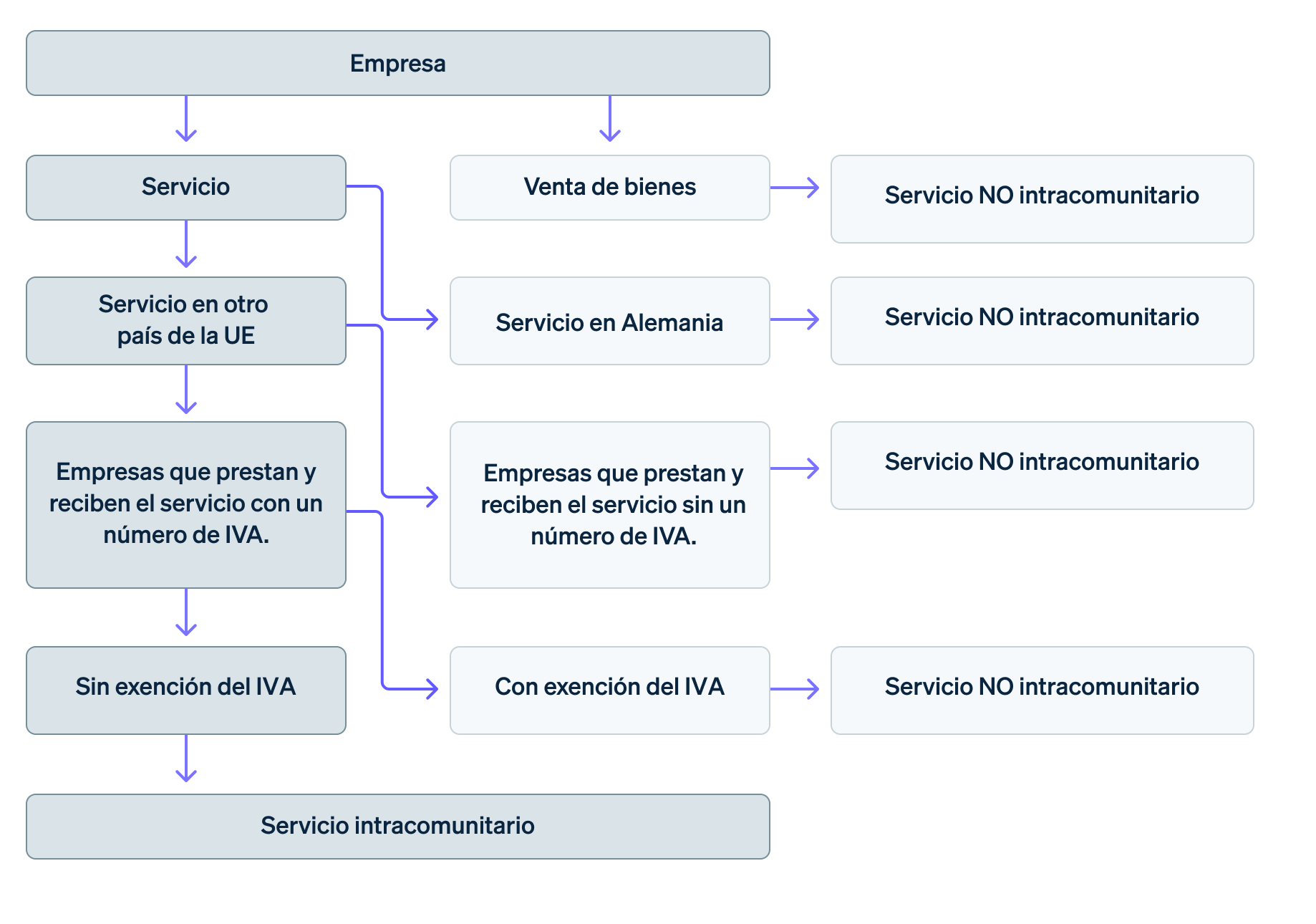

Las empresas que ofrecen sus servicios en el extranjero deben estar muy pendientes del impuesto sobre el valor añadido (IVA). Descubre qué son los servicios intracomunitarios y dónde se gravan. También te explicamos el procedimiento de inversión del sujeto pasivo y las declaraciones recapitulativas obligatorias. Además, te ofrecemos un resumen de los detalles que debe contener una factura para un servicio intracomunitario. Al final de este artículo encontrarás un árbol de decisión para ayudarte a identificar si tu empresa ofrece servicios intracomunitarios.

¿De qué trata este artículo?

- ¿Qué es un servicio intracomunitario?

- ¿Dónde se gravan los servicios intracomunitarios?

- ¿En qué consiste el procedimiento de inversión del sujeto pasivo?

- ¿Qué información obligatoria debe contener una factura para un servicio intracomunitario?

- ¿Qué es una declaración recapitulativa?

- ¿Cuándo ofrecen las empresas servicios intracomunitarios?

¿Qué es un servicio intracomunitario?

Se trata de servicios que una empresa presta en otro país de la Unión Europea. Tanto la empresa proveedora como la destinataria deben tener un número de identificación a efectos de IVA (número de IVA). También deben estar registradas en los Estados miembros de la Unión Europea, pero en diferentes países. El término «servicio intracomunitario» se utiliza en relación con el IVA, y no es lo mismo que la entrega intracomunitaria. La entrega intracomunitaria hace referencia a la compra o venta de bienes.

Los servicios intracomunitarios se clasifican como otros servicios. Se tramitan según la siguiente legislación:

- Directiva 2006/112/CE del Consejo relativa al sistema común del impuesto sobre el valor añadido

- Directiva 2010/45/UE del Consejo por la que se modifica la Directiva 2006/112/CE relativa al sistema común del impuesto sobre el valor añadido, en lo que respecta a las normas de facturación

¿Dónde se gravan los servicios intracomunitarios?

Los servicios intracomunitarios para empresas de otros países de la UE están sujetos al IVA alemán cuando los prestan empresas alemanas en Alemania a cambio de una tarifa, y no se aplican exenciones fiscales. Las exenciones fiscales se aplican a las empresas alemanas cuando, por ejemplo, cumplen los requisitos del Reglamento para pequeñas empresas en virtud del artículo 19 de la UStG (Ley del IVA). Las exenciones fiscales también se aplican, entre otros casos, a servicios financieros o ventas que guardan relación con los desplazamientos aéreos o marítimos, según lo dispuesto en el artículo 4 de la UStG.

Sin embargo, un servicio no se grava en Alemania si se presta fuera de Alemania, es decir, en otro país de la UE. Si los servicios se prestan en más de un país, es importante determinar correctamente el lugar pertinente de la prestación. Suele ser donde la empresa destinataria tiene su sede social. En tales casos, se aplica el procedimiento de inversión del sujeto pasivo.

¿En qué consiste el procedimiento de inversión del sujeto pasivo?

El procedimiento de inversión del sujeto pasivo es una norma especial para los servicios transfronterizos dentro de la Unión Europea. Por ejemplo, si una empresa alemana presta un servicio en otro país europeo y, por tanto, el lugar de la prestación no es Alemania, sino otro país de la UE, el servicio, en principio, estaría sujeto a IVA en el país destinatario. La empresa alemana tendría que pagar el IVA a la oficina fiscal de ese otro país de la UE. El procedimiento de inversión del sujeto pasivo se diseñó principalmente para aliviar a las empresas de esta carga burocrática. Como resultado del procedimiento, la responsabilidad de IVA se invierte. Esto quiere decir que, en lugar de que la empresa alemana que emite la factura pague el impuesto, es la empresa receptora la que debe gravarlo en su propio país.

Normativas diferentes sobre los servicios y el lugar de la prestación

Se aplican varias exenciones al procedimiento de inversión del sujeto pasivo en relación con el servicio o el lugar de la prestación. Entre ellas, destacan las siguientes:

Servicios electrónicos: se gravan en el país de la empresa destinataria. También se incluyen los servicios de radio, televisión y telecomunicaciones.

Alquiler de transporte: el lugar de la prestación se determina en función del tiempo que dure el alquiler del medio de transporte (por ejemplo, vehículos o remolques). Si se trata de un alquiler de corta duración no superior a 30 días, el lugar de la prestación será aquel en el que se entrega el vehículo. Si es de larga duración, el lugar de la prestación será aquel en el que radica la empresa destinataria.

Ferias comerciales y servicios de catering: los servicios relacionados con ferias y exposiciones se gravan en el país en el que se celebra el evento. Se aplica lo mismo cuando empresas de otros países de la UE usan tales servicios y a la concesión de derechos de entrada a ferias comerciales, exposiciones y congresos. Los servicios de catering también se gravan en el lugar en el que se ofrece la comida y bebida.

¿Qué información obligatoria debe contener una factura para un servicio intracomunitario?

Las facturas que las empresas emiten para los servicios intracomunitarios deben incluir la información obligatoria prevista en el artículo 14, apartado 4, de la UStG, que es la siguiente:

- nombre y dirección de la empresa emisora de la factura;

- número fiscal del emisor de la factura;

- número de IVA del emisor de la factura;

- nombre y dirección del destinatario de la factura;

- la fecha de emisión de la factura;

- la fecha y hora de prestación del servicio;

- número de factura;

- nombre del servicio;

- tipo y ámbito del servicio;

- importe neto (el tipo de IVA y el importe bruto no son obligatorios).

Hay que tener en cuenta tres aspectos al facturar servicios intracomunitarios:

- La factura debe incluir el número de IVA de la empresa destinataria además del número de IVA de la empresa emisora de la factura. En caso de duda, hay que pedir esta información a la empresa pertinente. Si este número no aparece en la factura, la responsabilidad del IVA recae en la empresa emisora de la factura. En consecuencia, es posible que los pagos posteriores deban hacerse a la oficina fiscal de la empresa emisora.

- Siempre es necesario comprobar la exactitud del número de IVA si una empresa pretende acogerse a la exención fiscal. Esto se puede hacer en el portal de la oficina fiscal federal central (BZSt) o mediante el sistema VIES (siglas inglesas de «sistema de intercambio de información sobre el IVA») de la Comisión Europea.

- La factura debe incluir también una referencia escrita a la exención del impuesto o al procedimiento de inversión del sujeto pasivo. En una factura alemana, hay que incluir la nota: «Umsatzsteuerschuldnerschaft des Leistungsempfängers».

Referencias para las facturas en los idiomas oficiales de la UE

Aquí tienes una lista con una referencia a la exención fiscal en los diferentes idiomas oficiales de la Unión Europea:

- Búlgaro: обратно начисляване

- Croata: prijenos porezne obveze

- Checho: daň odvede zákazník

- Danés: omvendt betalingspligt

- Neerlandés: btw verlegd

- Inglés: reverse charge

- Estonio: pöördmaksustamine

- Finlandés: käännetty verovelvollisuus

- Francés: autoliquidation

- Griego: aντίστροφη επιβάρυνση

- Húngaro: fordított adózás

- Italiano: inversione contabile

- Letón: nodokļa apgrieztā maksā–ana

- Lituano: atvirk–tinis apmokestinimas

- Maltés: inverżjoni tal-ħlas

- Polaco: odwrotne obciążenie

- Portugués: autoliquidação

- Rumano: taxare inversă

- Eslovaco: prenesenie daňovej povinnosti

- Esloveno: povratna bremenitev

- Español: inversión del sujeto pasivo

- Sueco: omvänd betalningsskyldighet

Las empresas pueden recurrir a proveedores de servicios de pago certificados para garantizar una facturación correcta conforme a la ley. Además de ofrecer procesos automatizados, estas empresas ofrecen programas de facturación inteligentes que reducen las tasas de error al mínimo, incluso en el caso de facturas de servicios intracomunitarios.

¿Qué es una declaración recapitulativa?

En el artículo 18, letra a), de la UStG, se estipula que una de las obligaciones más importantes de cualquier empresa que presta servicios intracomunitarios es declarar periódicamente las ventas correspondientes en la oficina fiscal. Esto se hace mediante una declaración recapitulativa, en la que figuran todos los servicios intracomunitarios, que se presenta por vía telemática (en Alemania, se utiliza el portal ELSTER). Esta declaración se presenta trimestralmente. Sin embargo, debe presentarse mensualmente si los servicios intracomunitarios superan los 50.000 euros en un período de tres meses. El plazo para presentar la declaración es el día 25 del mes siguiente.

¿Pero por qué es necesario presentar esta declaración si la empresa nacional está exenta de pagar IVA debido al procedimiento de inversión del sujeto pasivo? Esta norma va dirigida a la otra parte, es decir, a la empresa receptora, que debe pagar el IVA en su propio país. Las oficinas fiscales de la UE implicadas en el intercambio pueden usar las declaraciones recapitulativas para comprobar si las empresas han pagado el impuesto correcto por las transacciones.

¿Cuándo ofrecen las empresas servicios intracomunitarios?

A continuación tienes un árbol de decisión con los principales criterios que te ayudarán a identificar si tu empresa ofrece servicios intracomunitarios o no.

Consulta más información sobre la facturación. También puedes ponerte en contacto con nuestro equipo de ventas para saber cómo te puede ayudar Stripe en los procesos financieros.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.