Pour les entreprises qui proposent leurs services à l'étranger, suivre attentivement les exigences en matière de taxe sur la valeur ajoutée (TVA) est absolument essentiel. Cet article vous explique à quoi correspondent les services intracommunautaires et où ils sont taxés. Il se penche également sur la procédure d'autoliquidation de la TVA et sur l'obligation de dépôt d'états récapitulatifs. Vous y sont aussi présentés les informations à faire figurer dans les factures associées aux services intracommunautaires. L'arbre de décision proposé à la fin de ce guide vous aidera par ailleurs à déterminer la nature des services offerts par votre entreprise.

Sommaire

- Présentation des services dits intracommunautaires

- Lieu de taxation des services intracommunautaires

- Présentation de la procédure d'autoliquidation de la TVA

- Mentions à faire figurer sur les factures associées aux services intracommunautaires

- Présentation des états récapitulatifs

- Prestataires de services intracommunautaires

Présentation des services dits intracommunautaires

Un service intracommunautaire est un service fourni dans un pays de l'UE qui diffère de celui de l'entreprise dont il est issu. Le prestataire et le destinataire de ce service doivent être des entreprises qui disposent d'un numéro de taxe sur la valeur ajoutée (numéro de TVA). Ces entreprises doivent également être immatriculées dans un État membre de l'Union européenne, mais dans des pays différents. Le terme de service intracommunautaire est utilisé dans le cadre de la gestion de la TVA et doit être distingué de la livraison intracommunautaire. Cette dernière couvre en effet l'achat ou la vente de biens matériels.

Les services intracommunautaires sont pour leur part classés dans la catégorie « autres services ». Ils sont régis par la législation ci-dessous.

- Directive 2006/112/CE du Conseil relative au système commun de taxe sur la valeur ajoutée

- Directive 2010/45/UE du Conseil modifiant la directive 2006/112/CE relative au système commun de taxe sur la valeur ajoutée en ce qui concerne les règles de facturation

Lieu de taxation des services intracommunautaires

Les services intracommunautaires destinés aux entreprises d'autres pays de l'UE sont soumis à la TVA allemande lorsqu'ils sont fournis à titre payant en Allemagne par des entreprises allemandes et qu'aucune exemption fiscale ne s'applique. De telles exemptions s'appliquent, par exemple, pour les entreprises allemandes soumises au régime de la micro-entreprise, conformément à l'article 19 de l'UStG (loi sur la TVA). Certains services financiers ainsi que certaines ventes en lien avec des voyages aériens ou maritimes (voir article 4 de l'UStG), entre autres, peuvent également faire l'objet d'exemptions.

Les services dont le lieu de prestation se situe dans un autre pays de l'UE ne sont en revanche pas taxés en Allemagne. Dans le cas de services fournis dans plusieurs pays, il est important de déterminer correctement le lieu de prestation pertinent. Ce dernier correspond généralement à l'adresse du siège social de l'entreprise bénéficiaire. Dans ce cas, la procédure d'autoliquidation de la TVA s'applique.

Présentation de la procédure d'autoliquidation de la TVA

La procédure d'autoliquidation de la TVA est un régime spécial applicable aux services transfrontaliers délivrés au sein de l'Union européenne. Prenons l'exemple d'une entreprise allemande qui fournirait un service dans un autre pays européen. Le pays de prestation ne serait donc pas l’Allemagne, mais un autre État de l'UE. En principe, le service devrait donc être soumis à la TVA dans le pays destinataire. L'entreprise allemande devrait par conséquent reverser la TVA à l'administration fiscale pertinente. La procédure d'autoliquidation de la TVA a principalement été pensée pour éviter aux entreprises ce casse-tête administratif. Son application a pour effet d'inverser l'assujettissement à la TVA. Pour revenir à notre exemple, l'entreprise allemande émettrice de la facture ne serait ici plus redevable de la TVA et c’est l'entreprise bénéficiaire qui devrait la reverser dans son propre pays.

Réglementations en matière de services et de lieu de prestation

Plusieurs exemptions à la procédure d'autoliquidation de la TVA s'appliquent en fonction de la nature ou du lieu de prestation du service. En voici quelques exemples.

Services électroniques : les services électroniques sont taxés dans le pays du destinataire. Cela couvre également les services de radio, de télévision et de télécommunication.

Services de location de véhicules : le lieu de prestation est déterminé en fonction de la durée de location du moyen de transport (par exemple, un véhicule ou une remorque). Pour les contrats de location à court terme d'une durée maximale de 30 jours, le lieu d'exécution correspond à l'endroit de remise du véhicule. Dans le cas d'un bail à long terme, le lieu de prestation correspond au siège de l'entreprise bénéficiaire.

Foires commerciales et services de restauration : les services liés aux foires et aux expositions sont taxés dans le pays où l'événement a lieu. Cela s'applique également lorsque des entreprises d'autres pays de l'UE ont recours à ces services. Il en va de même pour les droits d'entrée à ces foires, expositions et congrès. Les services de restauration sont également taxés à l'endroit où la nourriture et les boissons sont servies.

Mentions à faire figurer sur les factures associées aux services intracommunautaires

Les factures émises pour des services intracommunautaires doivent comporter les mentions obligatoires prévues à l'article 14 de l'UStG, paragraphe 4, qui sont reprises ci-dessous.

- Nom et adresse de l'émetteur de la facture

- Numéro fiscal de l'émetteur de la facture

- Numéro de TVA de l'émetteur de la facture

- Nom et adresse du destinataire de la facture

- Date d'émission de la facture

- Date et heure auxquelles le service a été fourni

- Numéro de série de la facture

- Intitulé du service

- Type et portée du service

- Montant net (remarque : ni le taux d'imposition ni le montant brut ne sont requis)

Les trois points suivants sont également à prendre en compte lors de la facturation de services intracommunautaires.

- La facture doit également mentionner le numéro de TVA de l'entreprise bénéficiaire, en sus de celui de l'émetteur de la facture. En cas de doute, il convient de se rapprocher de l'entreprise concernée. Lorsque ce numéro n'est pas mentionné, la responsabilité en matière de TVA revient à l'émetteur de la facture. Ce dernier devra alors effectuer les versements associés auprès de sa propre administration fiscale.

- Dès lors qu'une entreprise entend bénéficier d'une exemption fiscale, il lui incombe de vérifier l'exactitude du numéro de TVA qui lui a été fourni. Cette démarche peut être accomplie sur le portail de l'office central fédéral des impôts (BZSt) ou via le système VIES de la Commission européenne.

- La facture doit également comporter une référence écrite à l'exemption de la taxe ou à la procédure d'autoliquidation de la TVA. La mention pertinente pour les factures émises en Allemagne est la suivante : « Umsatzsteuerschuldnerschaft des Leistungsempfängers ».

Mention de facturation pertinente dans les langues officielles de l'UE

Retrouvez ci-dessous la mention faisant référence à l'exemption fiscale dans les différentes langues officielles de l'Union européenne.

- Bulgare : обратно начисляване

- Croate : prijenos porezne obveze

- Tchèque : daň odvede zákazník

- Danois : omvendt betalingspligt

- Néerlandais : btw verlegd

- Anglais : reverse charge

- Estonien : pöördmaksustamine

- Finnois : käännetty verovelvollisuus

- Français : autoliquidation

- Grec : aντίστροφη επιβάρυνση

- Hongrois : fordított adózás

- Italien : inversione contabile

- Letton : nodokļa apgrieztā maksā–ana

- Lituanien : atvirk–tinis apmokestinimas

- Maltais : inverżjoni tal-ħlas

- Polonais : odwrotne obciążenie

- Portugais : autoliquidação

- Roumain : taxare inversă

- Slovaque : prenesenie daňovej povinnosti

- Slovène : povratna bremenitev

- Espagnol : inversión del sujeto pasivo

- Suédois : omvänd betalningsskyldighet

Les entreprises peuvent faire appel à des fournisseurs de services de paiement certifiés pour s'assurer une facturation correcte et conforme à la loi. En plus de proposer des processus automatisés, ces fournisseurs s'appuient également sur des programmes de facturation intelligents pour réduire au maximum les taux d'erreur, y compris dans le cas de factures concernant des services intracommunautaires.

Présentation des états récapitulatifs

En vertu de l'article 18a de l'UStG, l'une des principales obligations applicables à toute entreprise qui fournit des services intracommunautaires est de déclarer régulièrement les recettes correspondantes à l'administration fiscale. Cette déclaration se fait sous la forme d'un état récapitulatif soumis par voie électronique (ELSTER est le portail dédié en Allemagne) et qui consigne tous les services intracommunautaires fournis. Elle est à déposer chaque trimestre. Un dépôt mensuel peut toutefois être requis dès lors que le montant des services intracommunautaires fournis excède 50 000 euros sur une période de trois mois. La date limite de déclaration est le 25 du mois suivant.

Vous vous demandez en quoi ce rapport est utile alors que l'entreprise allemande est en principe soumise au régime d'autoliquidation de la TVA ? Ce régime vise l'autre partie (c'est-à-dire l'entreprise bénéficiaire) à qui il revient de reverser la TVA dans son propre pays. Les états récapitulatifs sont utiles aux administrations fiscales européennes impliquées dans l'échange pour vérifier que les entreprises concernées ont bien acquitté le bon montant de taxe sur les transactions.

Prestataires de services intracommunautaires

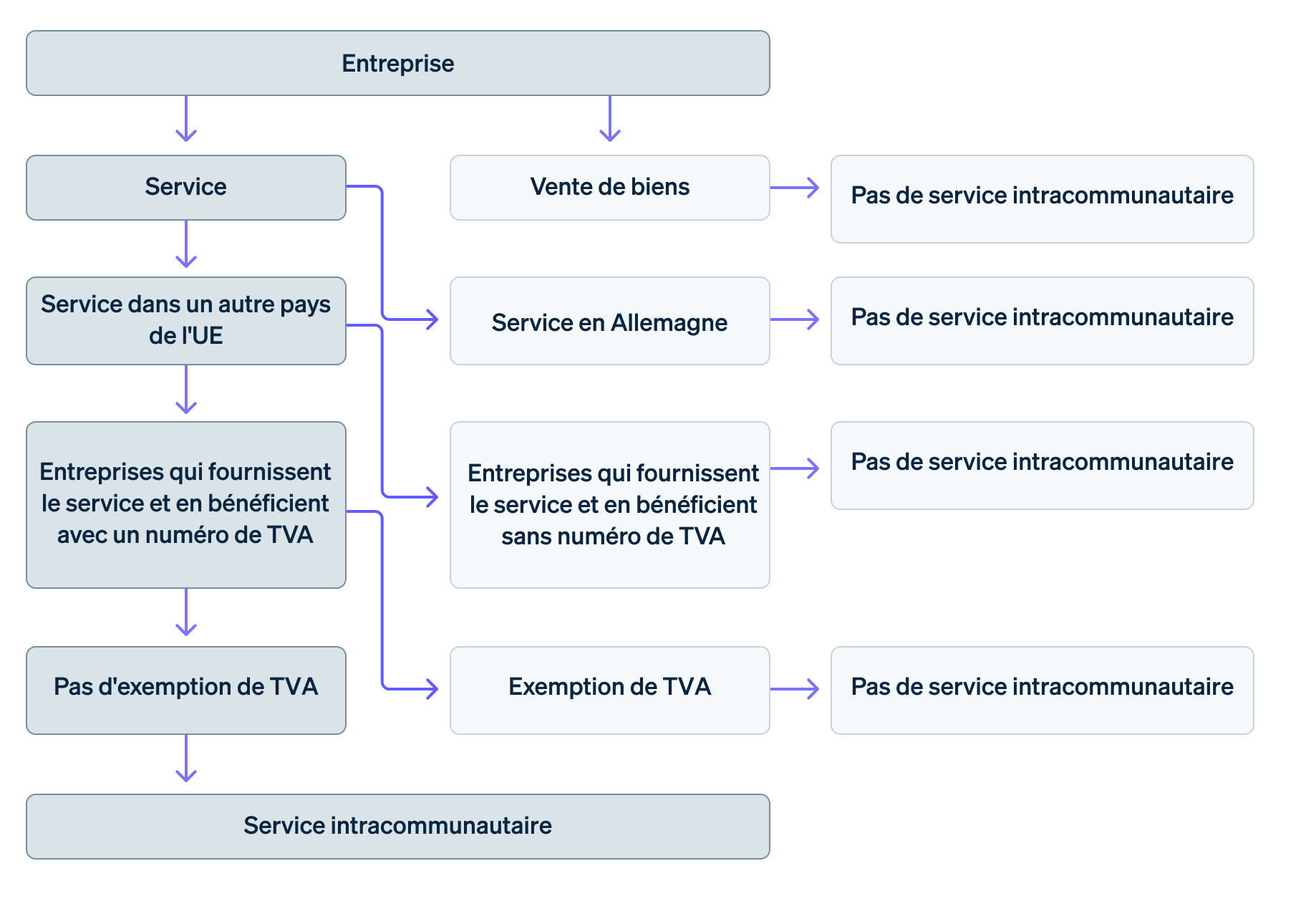

L'arbre de décision ci-dessous reprend les principaux critères qui vous permettront de déterminer si votre entreprise offre ou non des services intracommunautaires.

Pour en savoir plus sur la facturation, cliquez ici. Vous pouvez également contacter notre équipe commerciale pour discuter de la manière dont Stripe peut vous aider à gérer vos processus financiers.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.