Unternehmen, die ihre Leistungen über die Landesgrenzen hinaus anbieten, müssen bei der Umsatzsteuer genau hinschauen. In unserem Artikel erfahren Sie, was innergemeinschaftliche Leistungen sind und wie sie wo versteuert werden. Zudem erklären wir das zugrunde liegende Reverse-Charge-Verfahren sowie die vorgeschriebenen zusammengefassten Meldungen und geben wir einen Überblick, welche Angaben eine Rechnung für eine innergemeinschaftliche Leistung enthalten muss.

Worum geht es in diesem Artikel?

- Was ist eine innergemeinschaftliche sonstige Leistung?

- Wo müssen innergemeinschaftliche sonstige Leistungen versteuert werden?

- Was ist das Reverse-Charge-Verfahren?

- Welche Pflichtangaben muss eine Rechnung für eine innergemeinschaftliche sonstige Leistung enthalten?

- Was ist eine zusammenfassende Meldung?

- Wann erbringen Unternehmen innergemeinschaftliche Leistungen?

Was ist eine innergemeinschaftliche sonstige Leistung?

Von einer innergemeinschaftlichen sonstigen Leistung spricht man, wenn ein Unternehmen Dienstleistungen in einem anderen EU-Land erbringt. Sowohl Leistungserbringer als auch Leistungsempfänger müssen Unternehmen mit einer Umsatzsteuer-Identifikationsnummer (USt-IdNr.) sein. Außerdem müssen sie in Mitgliedsstaaten der Europäischen Union ansässig sein – allerdings in unterschiedlichen Ländern. Die innergemeinschaftliche Leistung ist ein umsatzsteuerlicher Begriff, der zu unterscheiden von der innergemeinschaftlichen Lieferung ist. Letztere findet beim Kauf beziehungsweise Verkauf von Waren Anwendung.

Die innergemeinschaftliche Leistung gehört zu den sonstigen Leistungen. Ihre Durchführung ist in den folgenden Richtlinien rechtlich geregelt:

- Richtlinie 2006/112/EG über das gemeinsame Mehrwertsteuersystem

- Richtlinie 2010/45/EU zur Änderung der Richtlinie 2006/112/EG über das gemeinsame Mehrwertsteuersystem hinsichtlich der Rechnungsstellungsvorschriften

Wo müssen innergemeinschaftliche sonstige Leistungen versteuert werden?

Innergemeinschaftliche sonstige Leistungen für Unternehmen aus Drittländern werden mit der deutschen Umsatzsteuer berechnet, wenn sie von deutschen Unternehmen gegen Entgelt im Inland erbracht werden und keine Steuerbefreiungen vorliegen. Von der Steuer befreit sind deutsche Unternehmen zum Beispiel, wenn sie die Voraussetzungen für die Kleinunternehmerregelung nach § 19 UStG erfüllen. Darüber hinaus gelten Steuerbefreiungen unter anderem für bestimmte Finanzleistungen oder Umsätze durch die Luft- und Seeschifffahrt (siehe § 4 UStG).

Liegt der Leistungsort jedoch nicht in Deutschland, sondern in einem anderen EU-Staat, wird die Leistung auch nicht in Deutschland versteuert. Bei grenzüberschreitenden Dienstleistungen ist deshalb wichtig, den Leistungsort korrekt zu bestimmen. Dieser befindet sich grundsätzlich dort, wo das empfangende Unternehmen seinen Sitz hat. In diesem Fall kommt das Reverse-Charge-Verfahren zum Einsatz.

Was ist das Reverse-Charge-Verfahren?

Das Reverse-Charge-Verfahren ist eine Sonderregelung für grenzüberschreitende Dienstleistungen innerhalb der Europäischen Union. Wenn beispielsweise ein deutsches Unternehmen eine Dienstleistung im europäischen Ausland erbringt und der Leistungsort dadurch nicht Deutschland, sondern das Drittland ist, wäre die Leistung grundsätzlich im Empfängerland umsatzsteuerbar. Damit müsste das deutsche Unternehmen die Umsatzsteuer im Drittstaat an das Finanzamt abführen. Das Reverse-Charge-Verfahren wurde entwickelt, um den Unternehmen diesen bürokratischen Mehraufwand zu ersparen. Durch die Regelung wird die Umsatzsteuerschuld umgedreht. Im konkreten Fall bedeutet das: Nicht das deutsche Unternehmen, dass die Rechnung stellt, führt die Steuern ab, sondern das Empfängerunternehmen im eigenen Land.

Abweichende Regelungen zum Leistungsort

Es gibt einige Ausnahmen des Reverse-Charge-Verfahrens in Bezug auf die Leistung beziehungsweise den Leistungsort. Dazu zählen unter anderem:

Elektronische Dienstleistungen: Elektronische Dienstleistungen werden im Land der Leistungsempfänger/innen besteuert. Hierzu zählen auch Rundfunk-, Fernseh- und Telekommunikationsdienstleistungen.

Überlassung von Beförderungsmitteln: Der Leistungsort wird in Abhängigkeit der Überlassungsdauer der Beförderungsmittel (zum Beispiel Fahrzeuge oder Anhänger) bestimmt. Bei einer kurzfristigen Überlassung von maximal 30 Tagen gilt als Leistungsort der Ort, wo das Beförderungsmittel übergeben wird. Bei einer langfristigen Überlassung ist der Leistungsort der Sitz des empfangenden Unternehmens.

Messe- und Verpflegungsleistungen: Leistungen im Rahmen von Messen und Ausstellungen werden im Land des Veranstaltungsorts besteuert. Dies ist auch der Fall, wenn diese Leistungen von Unternehmen aus Drittländern in Anspruch genommen werden. Gleiches gilt für die Einräumung von Eintrittsberechtigungen für Messen, Ausstellungen und Kongresse. Auch Cateringleistungen werden dort versteuert, wo die Speisen und Getränke zur Verfügung gestellt werden.

Welche Pflichtangaben muss eine Rechnung für eine innergemeinschaftliche sonstige Leistung enthalten?

Unternehmen, die Rechnungen für innergemeinschaftliche Leistungen stellen, müssen zunächst die laut §14 Abs. 4 UStG vorgegebenen Pflichtangaben beachten:

- Name und Anschrift des Rechnungsstellers/der Rechnungsstellerin

- Steuernummer des Rechnungsstellers/der Rechnungsstellerin

- Umsatzsteuer-Identifikationsnummer des Rechnungsstellers/der Rechnungsstellerin

- Name und Anschrift des Rechnungsempfängers/der Rechnungsempfängerin

- Ausstellungsdatum der Rechnung

- Zeitpunkt beziehungsweise Datum der Leistungserbringung

- Fortlaufende Rechnungsnummer

- Nennung der Dienstleistung

- Art und Umfang der Dienstleistung

- Nettobetrag (Wichtig: Der Steuersatz sowie der Bruttobetrag entfallen!)

Darüber hinaus müssen drei Besonderheiten beachtet werden, die speziell für die Rechnungsstellung bei innergemeinschaftlichen Leistungen gelten:

- Angabe der beteiligten UmSt.-IDs: Neben der Umsatzsteuer-Identifikationsnummer des Rechnungsstellers/der Rechnungsstellerin muss die Rechnung auch die Umsatzsteuer-Identifikationsnummer des empfangenden Unternehmens enthalten. Diese muss im Zweifel beim Unternehmen erfragt werden. Denn ohne die Angabe liegt die Umsatzsteuerschuld bei der rechnungsstellenden Seite. Und damit drohen Nachzahlungen an das heimische Finanzamt.

- UmSt.-ID-Prüfpflicht: Die Umsatzsteuerindentifikationsnummer muss stets auf Ihre Richtigkeit geprüft werden, wenn ein Unternehmen von der Steuerbefreiung Gebrauch machen möchte. Dies ist zum einen über das Portal des Bundeszentralamts für Steuern (BZSt) möglich oder per Validierung über VIES/MIAS der Europäischen Kommission.

- Hinweis auf Steuerbefreiung: Zudem muss auf der Rechnung ein schriftlicher Hinweis auf die Steuerbefreiung beziehungsweise das Reverse-Charge-Verfahren ergänzt werden. Auf einer deutschen Rechnung wäre dies: „Umsatzsteuerschuldnerschaft des Leistungsempfängers”.

Rechnungshinweise in den Amtssprachen der EU

Nachfolgend finden Sie den Hinweis zur Steuerbefreiung in den verschiedenen Amtssprachen der Europäischen Union:

- Englisch: Reverse Charge

- Bulgarisch: обратно начисляване

- Dänisch: omvendt betalingspligt

- Estnisch: pöördmaksustamine

- Finnisch: käännetty verovelvollisuus

- Französisch: Autoliquidation

- Griechisch: Αντίστροφη επιβάρυνση

- Italienisch: inversione contabile

- Kroatisch: prijenos porezne obveze

- Lettisch: nodokļa apgrieztā maksā–ana

- Litauisch: Atvirk–tinis apmokestinimas

- Maltesisch: Inverżjoni tal-ħlas

- Niederländisch: Btw verlegd

- Polnisch: odwrotne obciążenie

- Rumänisch: taxare inversă

- Portugiesisch: Autoliquidação

- Schwedisch: Omvänd betalningsskyldighet

- Slowakisch: prenesenie daňovej povinnosti

- Slowenisch: povratna bremenitev

- Spanisch: inversión del sujeto pasivo

- Tschechisch: daň odvede zákazník

- Ungarisch: fordított adózás

Zur rechtlich einwandfreien Rechnungserstellung können Unternehmen auf die Dienste von Stripe zurückgreifen. Stripe bietet mit Hilfe intelligenter Rechnungsprogramme nicht nur automatisierte Abläufe, sondern auch auf ein Minimum reduzierte Fehlerquoten – unter anderem bei Rechnungen für innergemeinschaftliche Leistungen.

Was ist eine zusammenfassende Meldung?

Zu den wichtigsten Pflichten eines Unternehmens, das innergemeinschaftliche sonstige Leistungen anbietet, gehört laut §18a UStG die regelmäßige Meldung der entsprechenden Umsätze an das Finanzamt. Dies geschieht mit einer sogenannten zusammenfassenden Meldung (ZM), in der die innergemeinschaftlichen Leistungen aufgelistet und in elektronischer Form übermittelt werden – in Deutschland über das Portal ELSTER. Der Meldezeitraum ist das Quartal. Erst wenn die innergemeinschaftlichen Leistungen innerhalb der drei Monate über 50.000 Euro liegen, muss monatlich gemeldet werden. Stichtag ist der 25. des Folgemonats.

Doch warum wurde die ZM überhaupt eingeführt, wenn die inländischen Unternehmen durch das Reverse-Charge-Verfahren ohnehin von der Umsatzsteuer befreit sind? Die Regelung zielt auf die Gegenseite, also die empfangenden Unternehmen, die die Umsatzsteuer in ihrem Land abführen müssen: Mit Hilfe der ZM können die im Austausch stehenden EU-Finanzämter überprüfen, ob diese Unternehmen die Umsätze korrekt versteuert haben.

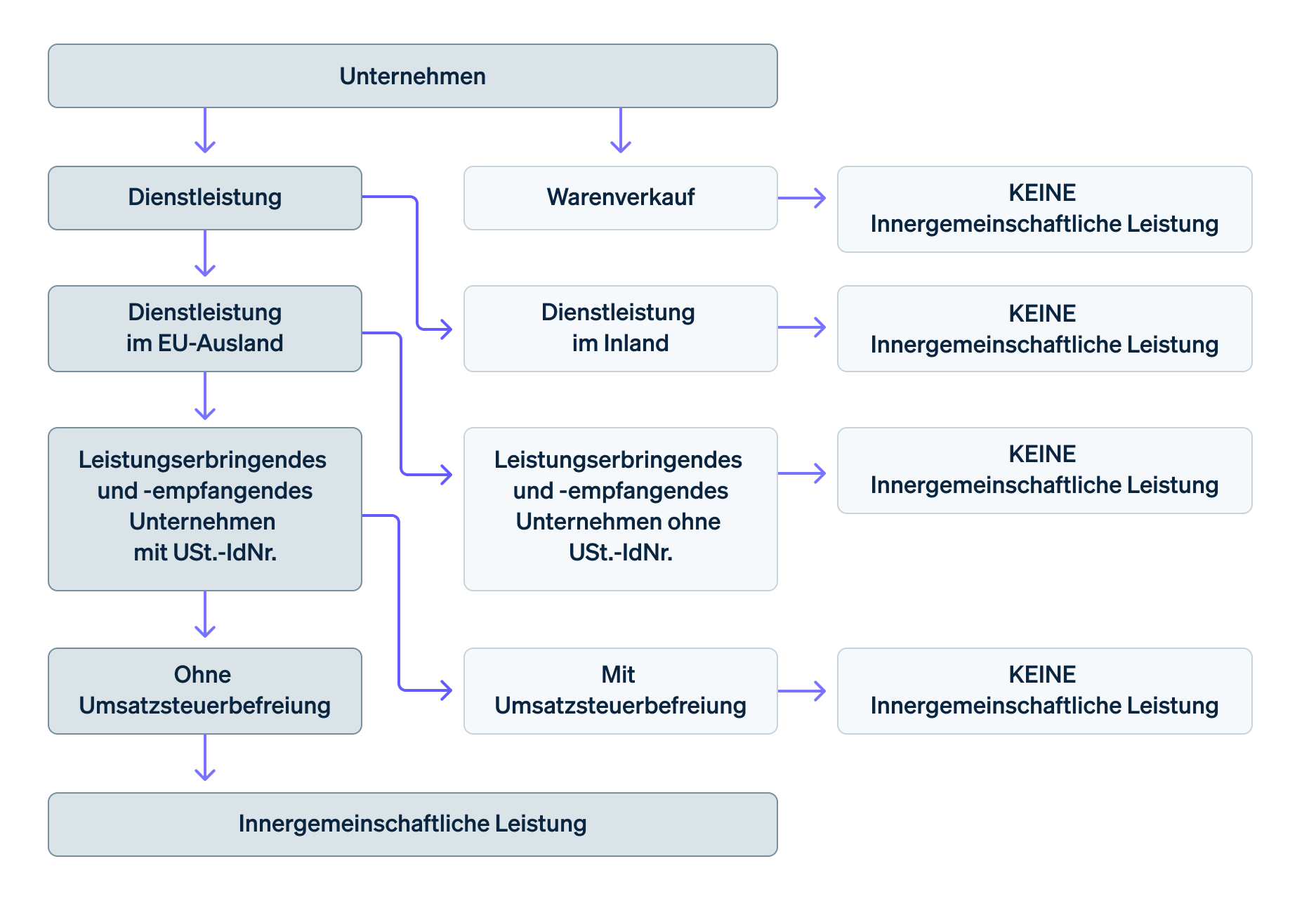

Wann erbringen Unternehmen innergemeinschaftliche Leistungen?

Nachfolgend finden Sie in unserem Entscheidungsbaum die wichtigsten Kriterien, die bestimmen, ob Ihr Unternehmen eine innergemeinschaftliche sonstige Leistung anbietet oder nicht.

Entdecken Sie mehr zum Thema Rechnungsstellung. Wenn Sie darüber sprechen möchten, wie Stripe Sie bei Ihren Finanzprozessen unterstützen kann, nehmen Sie Kontakt mit unserem Sales-Team auf.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.