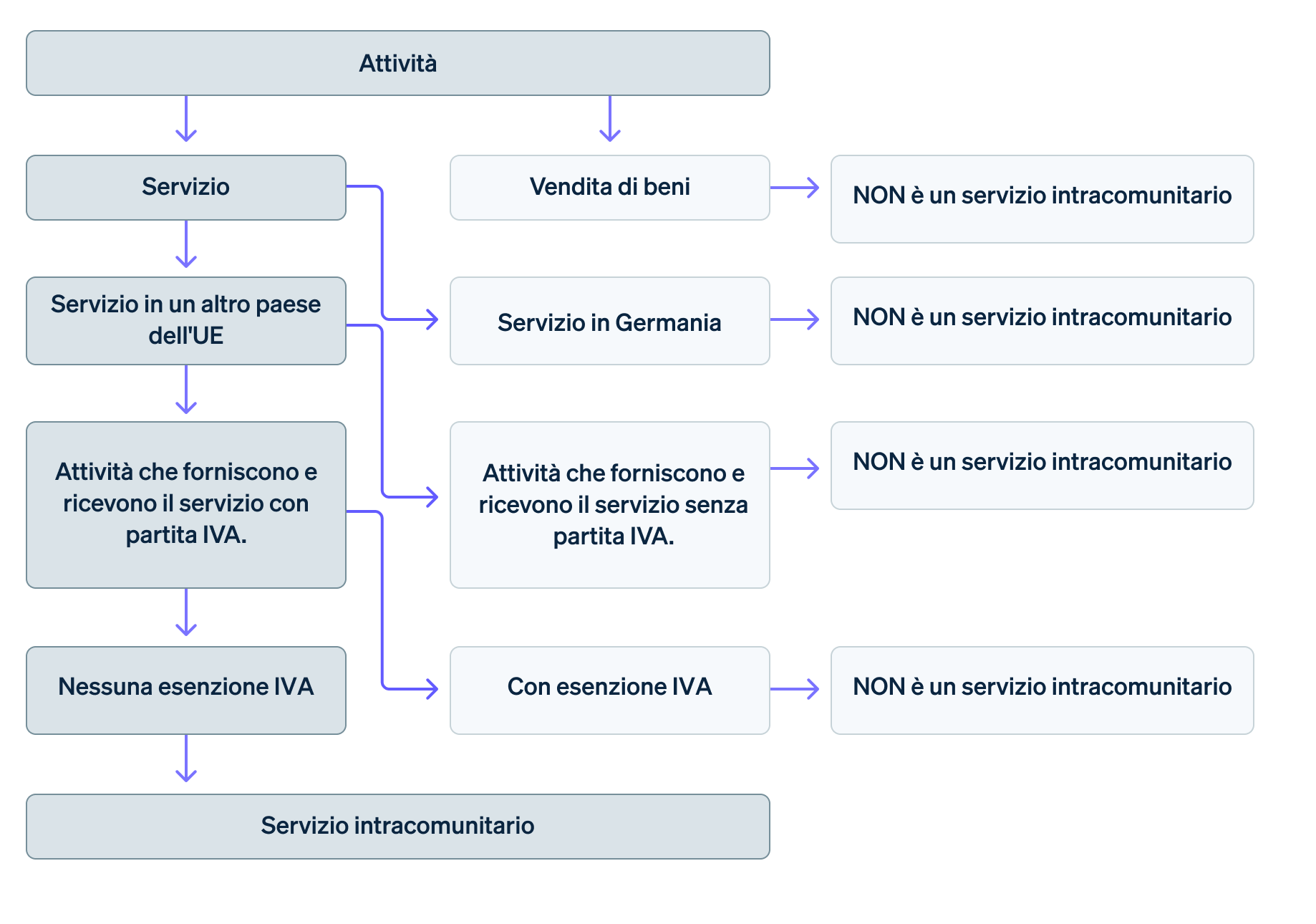

Le attività che offrono i loro servizi all'estero devono prestare attenzione all'imposta sul valore aggiunto (IVA). Scopri cosa sono i servizi intracomunitari e dove sono tassati. Forniremo informazioni anche sulla procedura di inversione contabile sottostante e sulle dichiarazioni riepilogative obbligatorie. È anche disponibile una panoramica dei dettagli da inserire in fattura nel caso di un servizio intracomunitario. Alla fine di questo articolo troverai un albero decisionale utile per capire se la tua attività offre servizi intracomunitari.

Contenuto dell'articolo

- Che cos'è un servizio intracomunitario?

- Dove devono essere tassati i servizi intracomunitari?

- In cosa consiste la procedura di inversione contabile?

- Quali informazioni obbligatorie devono essere incluse in una fattura per un servizio intracomunitario?

- Che cos'è una dichiarazione riepilogativa?

- In quali casi le attività offrono servizi intracomunitari?

Che cos'è un servizio intracomunitario?

Si parla di servizio intracomunitario quando un'attività fornisce servizi in un altro paese dell'UE. Sia il fornitore che il destinatario del servizio devono essere aziende con un numero di identificazione dell'imposta sul valore aggiunto (numero di partita IVA). Devono inoltre essere registrate in stati membri dell'Unione Europea, ma in paesi diversi. Il termine servizio intracomunitario viene utilizzato in relazione all'IVA ed è diverso da una cessione intracomunitaria. Quest'ultimo termine si applica in caso di acquisto o vendita di beni.

I servizi intracomunitari sono classificati come altri servizi. Le transazioni sono effettuate in conformità con la seguente legislazione:

- Direttiva 2006/112/CE del Consiglio relativa al sistema comune d'imposta sul valore aggiunto

- Direttiva 2010/45/UE del Consiglio che modifica la direttiva 2006/112/CE relativa al sistema comune d'imposta sul valore aggiunto per quanto riguarda le norme sulla fatturazione

Dove devono essere tassati i servizi intracomunitari?

I servizi intracomunitari per le aziende di altri paesi dell'UE sono soggetti all'IVA tedesca quando sono forniti da aziende tedesche in Germania in cambio di un compenso e non si applicano esenzioni fiscali. Le esenzioni fiscali si applicano alle aziende tedesche quando, ad esempio, soddisfano i requisiti della regola del piccolo imprenditore ai sensi dell'articolo 19 UStG (legge sull'IVA). Le esenzioni fiscali si applicano anche, tra gli altri casi, a particolari servizi finanziari o alle vendite in relazione a viaggi aerei o marittimi (articolo 4 UStG).

Tuttavia, un servizio non è tassato in Germania se il luogo di erogazione si trova al di fuori della Germania, in un altro paese dell'UE. Nel caso di servizi prestati in più di un paese, è importante determinare correttamente il luogo di erogazione pertinente. In genere, si tratta del luogo in cui l'azienda destinataria ha la propria sede legale. In questi casi, si applica la procedura di inversione contabile.

In cosa consiste la procedura di inversione contabile?

La procedura di inversione contabile è una regola speciale per i servizi transfrontalieri all'interno dell'Unione Europea. Ad esempio, se un'azienda tedesca fornisce un servizio in un altro paese europeo e quindi il luogo di erogazione non è la Germania ma questo altro paese dell'UE, il servizio sarebbe in linea di principio soggetto a IVA nel paese destinatario. L'azienda tedesca dovrebbe quindi pagare l'IVA all'ufficio tributario dell'altro paese dell'UE. La procedura di inversione contabile è stata elaborata fondamentalmente per evitare questo grattacapo burocratico. In base a questa procedura, l'obbligo di versamento dell'IVA viene invece invertito, ovvero è l'azienda destinataria a pagare l'imposta nel proprio paese, anziché l'azienda tedesca che ha emesso la fattura.

Diverse normative sui servizi e sul luogo di erogazione

Esistono diverse esenzioni alla procedura di inversione contabile in relazione al servizio o al luogo di erogazione, che includono:

Servizi elettronici: i servizi elettronici sono tassati nel paese del destinatario. Sono inclusi anche i servizi radiofonici, televisivi e di telecomunicazione.

Noleggio di mezzi di trasporto: il luogo di erogazione è determinato in base alla durata del noleggio del mezzo di trasporto (ad esempio, veicoli o rimorchi). Nel caso di un noleggio a breve termine per un massimo di 30 giorni, il luogo di erogazione è quello in cui viene consegnato il veicolo. Nel caso di un noleggio a lungo termine, il luogo di erogazione è la sede dell'azienda beneficiaria.

Fiere e servizi di catering: i servizi connessi a fiere ed esposizioni sono tassati nel paese in cui si svolge l'evento. Questo vale anche per le aziende di altri paesi dell'UE che utilizzano tali servizi e per la concessione dei diritti di ingresso a fiere, esposizioni e congressi. Anche i servizi di catering sono tassati nel luogo in cui vengono forniti cibi e bevande.

Quali informazioni obbligatorie devono essere incluse in una fattura per un servizio intracomunitario?

Le fatture emesse dalle attività per i servizi intracomunitari devono contenere le informazioni obbligatorie di cui all'articolo 14(4) UStG:

- Nome e indirizzo dell'emittente della fattura

- Identificativo fiscale dell'emittente della fattura

- Partita IVA dell'emittente della fattura

- Nome e indirizzo del destinatario della fattura

- Data di emissione della fattura

- Data e ora di erogazione del servizio

- Numero di serie della fattura

- Nome del servizio

- Tipo e portata del servizio

- Importo netto (nota: l'aliquota fiscale e l'importo lordo non sono richiesti)

Per la fatturazione dei servizi intracomunitari occorre tenere conto di tre elementi:

- La fattura deve includere anche la partita IVA dell'attività destinataria, oltre alla partita IVA dell'emittente della fattura. In caso di dubbi, è necessario rivolgersi all'attività interessata. Se questo numero non è indicato sulla fattura, la responsabilità dell'IVA spetta a chi emette la fattura. Potrebbe essere necessario effettuare i versamenti successivi all'ufficio tributario dell'emittente.

- Il numero di partita IVA deve essere sempre controllato per verificarne l'esattezza se un'attività intende avvalersi dell'esenzione fiscale. È possibile farlo sia nel portale dell'Ufficio federale centrale delle imposte (BZSt) sia utilizzando il VIES della Commissione Europea.

- La fattura deve inoltre contenere un riferimento scritto all'esenzione dall'imposta o alla procedura di inversione contabile. Su una fattura tedesca, la nota corretta è: "Umsatzsteuerschuldnerschaft des Leistungsempfängers".

Riferimenti per le fatture nelle lingue ufficiali dell'UE

L'elenco seguente riporta i riferimenti all'esenzione fiscale nelle varie lingue ufficiali dell'Unione Europea:

- Bulgaro: обратно начисляване

- Croato: prijenos porezne obveze

- Ceco: daň odvede zákazník

- Danese: omvendt betalingspligt

- Olandese: btw verlegd

- Inglese: reverse charge

- Estone: pöördmaksustamine

- Finlandese: käännetty verovelvollisuus

- Francese: autoliquidation

- Greco: aντίστροφη επιβάρυνση

- Ungherese: fordított adózás

- Italiano: inversione contabile

- Lettone: nodokļa apgrieztā maksā–ana

- Lituano: atvirk–tinis apmokestinimas

- Maltese: inverżjoni tal-ħlas

- Polacco: odwrotne obciążenie

- Portoghese: autoliquidação

- Rumeno: taxare inversă

- Slovacco: prenesenie daňovej povinnosti

- Sloveno: povratna bremenitev

- Spagnolo: inversión del sujeto pasivo

- Svedese: omvänd betalningsskyldighet

Le attività possono utilizzare i servizi di fornitori di servizi di pagamento certificati per una fatturazione corretta e conforme alla legge. Oltre a offrire processi automatizzati, queste aziende offrono programmi di fatturazione intelligenti per ridurre al minimo i tassi di errore, anche nel caso di fatture per servizi intracomunitari.

Che cos'è una dichiarazione riepilogativa?

Ai sensi dell'articolo 18a UStG, uno degli obblighi più importanti di qualsiasi attività che offre servizi intracomunitari è quello di comunicare regolarmente all'ufficio tributario le vendite corrispondenti. Questa comunicazione avviene in forma di dichiarazione riepilogativa con un elenco dei servizi intracomunitari e viene presentata per via elettronica, in Germania tramite il portale ELSTER. Questa dichiarazione viene presentata trimestralmente o mensilmente se i servizi intracomunitari superano i 50.000 euro entro un periodo di tre mesi. La scadenza per la presentazione è il 25 del mese successivo.

Ma perché è necessario presentare questo rendiconto quando l'azienda nazionale è sostanzialmente esentata dal pagamento dell'IVA grazie alla procedura di inversione contabile? Questa regola è rivolta alla controparte (cioè l'azienda destinataria), che deve pagare l'IVA nel proprio paese. Gli uffici tributari dell'UE coinvolti nello scambio possono utilizzare le dichiarazioni riepilogative per verificare se le attività hanno versato le imposte corrette sulle transazioni.

In quali casi le attività offrono servizi intracomunitari?

Di seguito è riportato un albero decisionale che presenta i criteri chiave per capire se la tua attività offre o meno servizi intracomunitari.

Scopri di più sulla fatturazione. Puoi anche contattare il nostro team commerciale per discutere di come Stripe possa aiutarti per i processi finanziari della tua attività.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.