Shopify、Xero、Jobber などの SaaS (サービスとしてのソフトウェア) プラットフォームは、オンラインストアの開設、財務管理、ホームサービスのスケジュール設定といったユーザーの課題を解決し、そのサービスの利用料として月額料金を請求することで、ビジネスを構築してきました。これらのプラットフォームの多くは成長するにつれて、収益を生む新しいサービスを検討するようになります。それらは投資家からの求めにより行われる場合がほとんどです。今日プラットフォームは、決済機能を活用して収益化し、新しい事業を生み出すことで収益源を多様化させています。

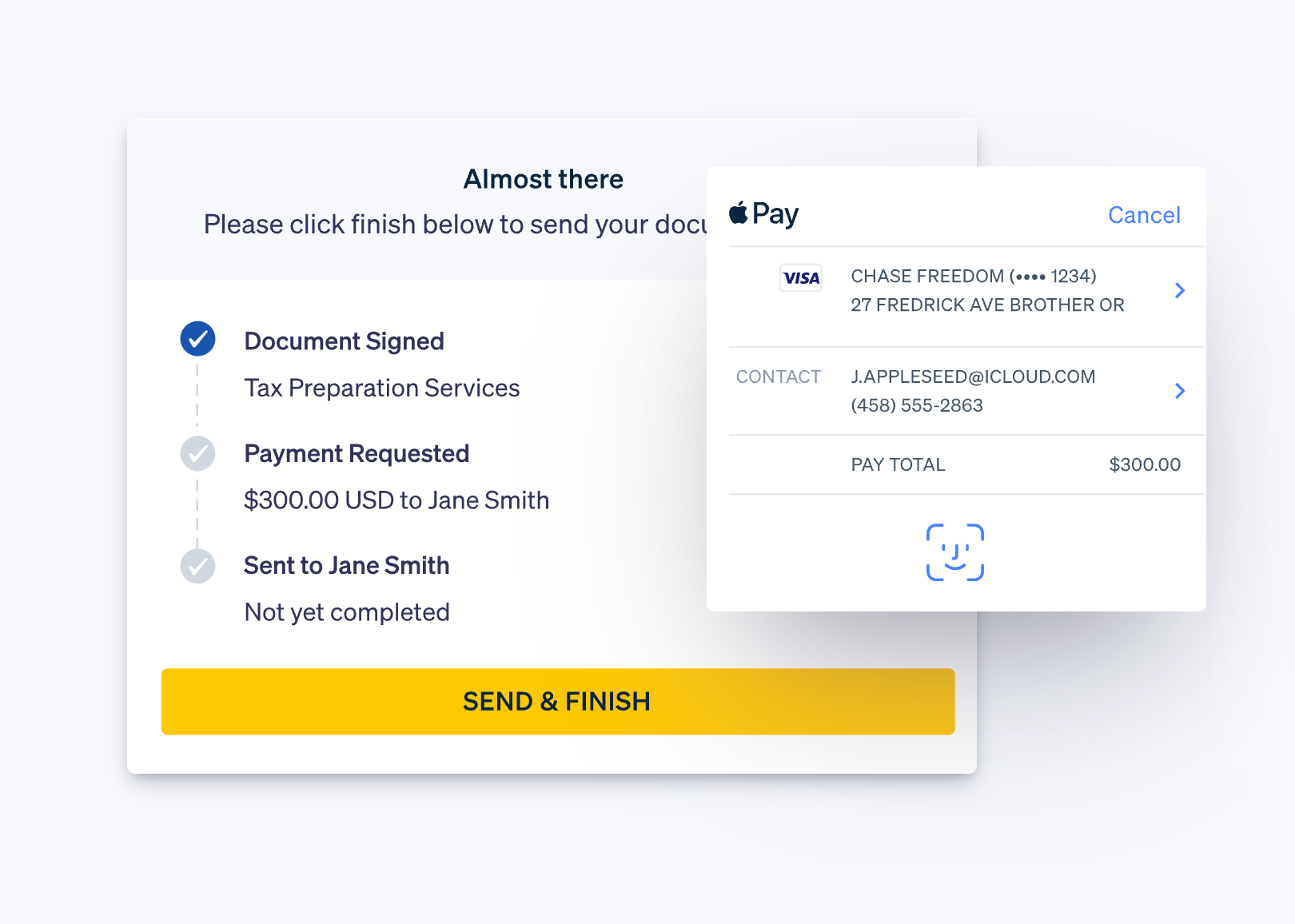

支払い機能は、多くの場合、重要なビジネスニーズを解決するカギとなります。プラットフォームに支払い機能を導入することにより、手作業での請求によるコスト、遅延、未払いといったリスクを取り除きながら、より便利な製品体験を提供できます。たとえば、DocuSign の顧客は、契約の署名と支払いのリクエストを 1 ステップで行う機能を求めていました。DocuSign は Stripe Connect を導入して DocuSign Payments を開始し、署名時に支払いをリクエストできるようにしました。開始以来、DocuSign Payments は 3 億 5,000 万ドルを超える金額を処理し、高品質の顧客体験を提供しながら、ユーザーがより迅速に支払いを受け取れるようサポートしてきました。

本ガイドでは、専用の決済チームを持つプラットフォーム向けに、埋め込み型の決済価格戦略を設計するための基本事項を説明します。支払いの収益化に関するベストプラクティス、価格設定のさまざまな試行方法、そして Stripe がどのように支援できるかを学びます。

埋め込み支払いの価格設定戦略

支払いの収益化方法を決める際には、一般的に 2 つの選択肢があります。1 つは、価格をカスタマイズし、支払いおよび関連機能に対して顧客へどのように課金するかを設計する方法。もう 1 つは、決済プロバイダーとの契約に応じて、収益分配(レベニューシェア)契約を締結する方法です。

Stripe では、オンラインペイメントや顧客の料金体系のカスタマイズから、レベニューシェアを獲得できます。詳細についてはこちらをご覧ください。

埋め込み型の支払い導入や収益化に慣れていないプラットフォームには、決済サービスプロバイダーと収益分配契約を結ぶことが推奨されます。そうすれば、自ら複雑な価格戦略を設計・実行する負担を避けることができます。

専用の決済チームを持つプラットフォームは、価格管理をより重視し、独自の収益化戦略を設計することを選ぶことが多いでしょう。ただし、単一の戦略だけに集中する必要はありません。複数の収益源を設ける方がビジネスに有利な場合もあります。たとえば、各取引ごとにマークアップを追加したい場合には、より高度な決済機能へのアクセスに対して月額料金を加え、決済量だけに依存しないようにすることも検討できます。

以下では、顧客に対し支払いおよび決済関連機能について料金を請求するための5つの主要な戦略を紹介します。

1. 顧客に決済機能の利用手数料を請求: 決済機能をその他のプレミアム機能とバンドルして、より高価なプランを作成します。たとえば、Squarespace は、Personal、Business、Commerce (Basic)、Commerce (Advanced) の 4 つのプランを提供しています。Personal プランは最も低料金ですが、決済機能は提供されません。その他の 3 つのプランはより高額ですが、顧客は支払いを処理できます。

|

基本プラン

$10/月 |

上位プラン

$25/月 |

|

|---|---|---|

|

支払いの回収

|

||

|

寄付の受け付け

|

||

|

ギフトカードの販売

|

||

|

POS

|

||

|

サブスクリプションの販売

|

||

|

高度な割引機能

|

2. 各取引の取引手数料を請求: 決済機能を活用して収益化するためのより直接的なアプローチは、プラットフォームで処理される各支払いに取引手数料を請求することです。

決済機能の利用に手数料を請求する場合と同様に、料金プランに複数の段階を作成して、段階ごとに異なる取引手数料を課すこともできます。

たとえば、より高額な料金プランでは、取引手数料を低くするといった設定が可能です。

|

基本プラン

$10/月 |

上位プラン

$25/月 |

|

|---|---|---|

|

オンラインクレジットカードの料金

|

2.9% + $0.30 | 2.75% + $0.30 |

3. 高度な決済機能に手数料を請求: 料金プランの差別化に的を絞り、より良いユーザー体験を生み出しましょう。StyleSeat のように、チャージバック保証や、より迅速に入金を受ける機会を顧客に提供するなどの、プレミアム機能を提供することも可能です。StyleSeat は、美容のプロフェッショナルが新しいクライアントを見つけて収益を増やせるツールを提供し、ビジネスの成長を支援しています。ユーザーには、入金までに 1 ~ 2 営業日待つのではなく、0.50 ドルの定額手数料で銀行口座またはデビットカードへの即時入金を受ける選択肢があります。

4. 別のペイメントゲートウェイの使用に手数料を請求: 多くのプラットフォームでは、支払い処理を 1 つのプロバイダーに統合して取引コストを下げ、ユーザーが別の決済サービスを使用する場合には手数料を請求します。Shopify は、ユーザーが Shopify Payments 以外のプロバイダーを使用して支払いを処理する場合、プランに応じて最大 2% の追加手数料を請求しています。

|

不正使用の分析

|

|||

|---|---|---|---|

|

オンラインクレジットカードの料金

|

2.9% + $0.30 | 2.6% + $0.30 | 2.4% + $0.30 |

|

対面クレジットカードの料金

|

2.7% + $0 | 2.5% + $0 | 2.4% + $0 |

|

Shopify Payments 以外のペイメントプロバイダーを使用する場合の追加手数料

|

2% | 1% | 0.5% |

5. カスタマイズされた高度なレポートについて請求: ペイメントプロバイダーから取得するデータの活用も有効です。たとえば、Shopify の最上位のプランでは、ユーザーがカスタムレポートを作成できるツールを提供しています。データをクリエイティブに使用して、ユーザーにとってのプラットフォームの価値を高めましょう。

料金についての考慮事項

決済機能の収益化についてどのような方法を選ぶ場合でも、競争力を維持しながら、収益を上げるために十分な手数料を請求するようにします。手数料については、顧客に提供する付加価値と、自社が負担する可能性のある追加の取引費用の両方を考慮する必要があります。競合企業の料金モデルや、各社の機能セットの違いも検討材料となります。

新しい料金プランを、顧客がどのように受け止めるかをよく理解するため、全顧客に同時に新しいプランを導入するのではなく、小規模なテストを繰り返して新プランの導入を開始します。たとえば、新しい支払い機能について、1 グループの少数の顧客に料金詳細をメールで発表してみましょう。このようにすると、顧客のフィードバックや受け止め方をより適切にモニタリングできます。または、料金ページで A / B テストを実施し、登録状況を追跡して、プランごとのパフォーマンスを確認できます。

顧客セグメントに応じて、決済機能を活用した収益化の戦略をカスタマイズすることも検討できます。以下に例を挙げます。

- まだオンラインでの販売を開始していない小規模ビジネスの顧客には、オンライン販売を開始できるように E-コマースパッケージの無料トライアルを提供することを検討できます (最初の 3 カ月の月額料金を免除するなど)。

- より大規模で戦略的に重要な顧客には、獲得する取引を増やすために、割引や特典を提供します。または、不正防止など、付加価値のある機能を組み合わせた料金プランを検討することもできます。

- 実店舗を持っていたり、対面で販売する顧客には、支払いデバイスのプロモーション (1 台デバイスを購入したら、2 台目は無料など) を実施し、オンラインとオフラインの決済ソリューションを提案します。

他のサービスを収益化する方法

決済機能の適切な料金モデルを 1 つ特定できたら、その他の収益化のチャンスにも挑戦しましょう。他の決済関連の機能やサービスの提供を検討する際には、顧客に対して最も高い価値を提供できる機能に注目します。たとえば、顧客がグローバルなビジネスの拡大に関心を持っている場合には、地域に合わせた支払い方法や、Adaptive Pricing を提供して、顧客の決済体験を向上するようサポートできます。

収益化の 3 つの機会の概要は以下のとおりです。

|

収益化の機会

|

説明

|

提供する機能

|

|---|---|---|

| ビジネスのグローバル展開 | 顧客がビジネスをグローバルに拡大する際にサポート |

|

| 財務サービス | 顧客の財務業務の合理化をサポート |

|

| 新しいビジネスモデル | 顧客がさまざまなビジネスモデルを試せるようにする |

|

Stripe ができること

新興スタートアップから Shopify のような上場企業まで、あらゆる規模のプラットフォームが Stripe Connect を利用して資金を受け取り、第三者に支払い、収益化しています。

Stripe Connect を使えば、決済サービスを迅速に立ち上げ、各取引から一定の収益を回収し、顧客向けに決済料金をカスタマイズできます。Stripe の ノーコード価格設定ツールを使うことで、決済価格戦略を簡単に管理できます。

請求書発行、サブスクリプション請求、対面決済など、さまざまな商品を単一の統合で収益化することも可能です。これらのサービスを収益化することでプラットフォーム上の総取扱高を増やし、より多くの収益を生み出し、顧客にとってより魅力的な商品を提供できるようになります。

Stripe Connect を利用すると、以下の機能を収益化して顧客に提供できます。

- オンライン決済顧客が数分で支払いを受け付けることを可能にします。ビジネスニーズに合わせたチェックアウト体験を構築し、不正から支払いを保護し、決済体験をローカライズして海外でのコンバージョン向上につなげることができます。

- 販売時点決済顧客が自社で対面レジを行えるようにし、物理店舗へビジネスを拡大できるよう支援します。Stripe Terminal を利用すると、オンラインとオフラインの販売を単一の統合で一元管理でき、レポート作成や照合作業が大幅に簡素化されます。

- サブスクリプション: Stripe Billing.を活用し、柔軟なサブスクリプションおよび課金プランを提供することで、顧客は新しいビジネスモデルを試すことができます。価格設定を繰り返しテストし(都度・定期・使用量ベース・階層型のサブスクリプション)、プロモーションやトライアル期間を提供できます。また、スマートリトライロジックでチャーンを減らし、対応する支払い方法を利用して世界中に容易に展開できます。

- 定期請求書および単発請求書: 統合された請求書により、顧客がより早く支払いを受けられるよう支援します。サブスクリプション向けの定期請求書や、クレジットカード・デビットカード対応の単発請求書を送信でき、ブランドに合わせてカスタマイズしたり、地域ごとに税込または税抜価格を適用することもできます。

- 決済カード: 顧客のために仮想および物理のクレジットカードを作成・配布・カスタマイズできます。Stripe Issuing により、、ブランドカードをデザインし、動的な支出管理を設定し、カードごとのルールを定義し、顧客が自分の銀行口座からカードに入金できるようにすることができます。

- 報告と分析:即時に使える要約レポートからカスタマイズ可能なレポートまで、Stripe Sigma は幅広いレポートオプションを提供します。Stripe API からデータを取得して自社プラットフォームのレポート機能に直接組み込んだり、支払いに特化したデータについて顧客を Stripe ダッシュボードへ誘導したりすることも可能です。

このガイドでは、支払いを含む金融サービスから新たな収益源を生み出す方法と、Stripe がどのようにそれをサポートできるかについて、概要をご紹介しました。

プラットフォーム向けの Stripe Connect についての詳細は、ドキュメントをお読みください又は営業チームにお問い合わせください.すぐに支払いの受け付けを開始したい場合、アカウント登録をご利用ください。