La autoridad tributaria italiana somete a determinados contribuyentes con activos financieros en el extranjero a un impuesto sobre el patrimonio que grava el valor de esas posesiones. Este se denomina «impuesto sobre el valor de los activos financieros en el extranjero» o IVAFE («Imposta sul Valore delle Attività Finanziarie all'Estero» en italiano). Estos cambios se basan en el valor de los activos (el patrimonio neto del contribuyente), a diferencia de los que se basan en los ingresos generados durante un período específico, como el impuesto sobre la renta de las personas físicas (IRPEF) o el impuesto de sociedades IRES) en Italia. En este artículo se explorará el IVAFE, quién tiene que pagarlo, las tasas aplicables y cómo presentar una declaración.

¿De qué trata este artículo?

- ¿Qué es el IVAFE?

- ¿Qué activos financieros extranjeros hay que declarar?

- ¿Qué activos están excluidos del IVAFE?

- ¿Cómo se calcula el IVAFE?

- IVAFE en la declaración de la renta de las personas físicas

- ¿Cómo se paga el IVAFE?

¿Qué es el IVAFE?

El Decreto Ley n.º 201/11 introdujo el IVAFE. Cuando se introdujo por primera vez, el impuesto se aplicaba exclusivamente a las personas físicas, pero desde el 1 de enero de 2020, las entidades no comerciales y las empresas simples en Italia, que deben declarar inversiones y activos en virtud del artículo 4 del Decreto Ley n.º 167/1990 (un proceso conocido como control fiscal), también están sujetas al IVAFE. Por lo tanto, los activos financieros extranjeros que posean estos contribuyentes ahora están sujetos al impuesto.

¿Qué se consideran «activos financieros» en este caso? Incluyen todas las actividades e instrumentos financieros que generan capital o ingresos diversos de fuentes extranjeras.

Tipos impositivos del IVAFE

Para todos los activos, excluidas las cuentas corrientes y los depósitos de ahorro, la Administración tributaria aplica el IVAFE a un tipo del 0,2 %. En el caso de los productos financieros poseídos en países con régimen fiscal preferencial, según lo identificado por el Decreto 04/05/1999 (y sus modificaciones) del Ministerio de Economía y Finanzas, la tasa del IVAFE en 2024 es del 0,4 % anual (Ley de Presupuestos 2024 - Artículo 1, párrafo 91, letra b).

Para las cuentas corrientes y depósitos de ahorro que tengan las personas físicas en el extranjero, el IVAFE se fija en un importe fijo de 34,20 €. Para las entidades que no sean personas físicas, el impuesto se fija en 100 €. Las entidades deben pagar el impuesto únicamente si el saldo medio anual de los extractos de cuenta o de los depósitos de ahorro supera los 5000 €.

¿Qué activos financieros extranjeros hay que declarar?

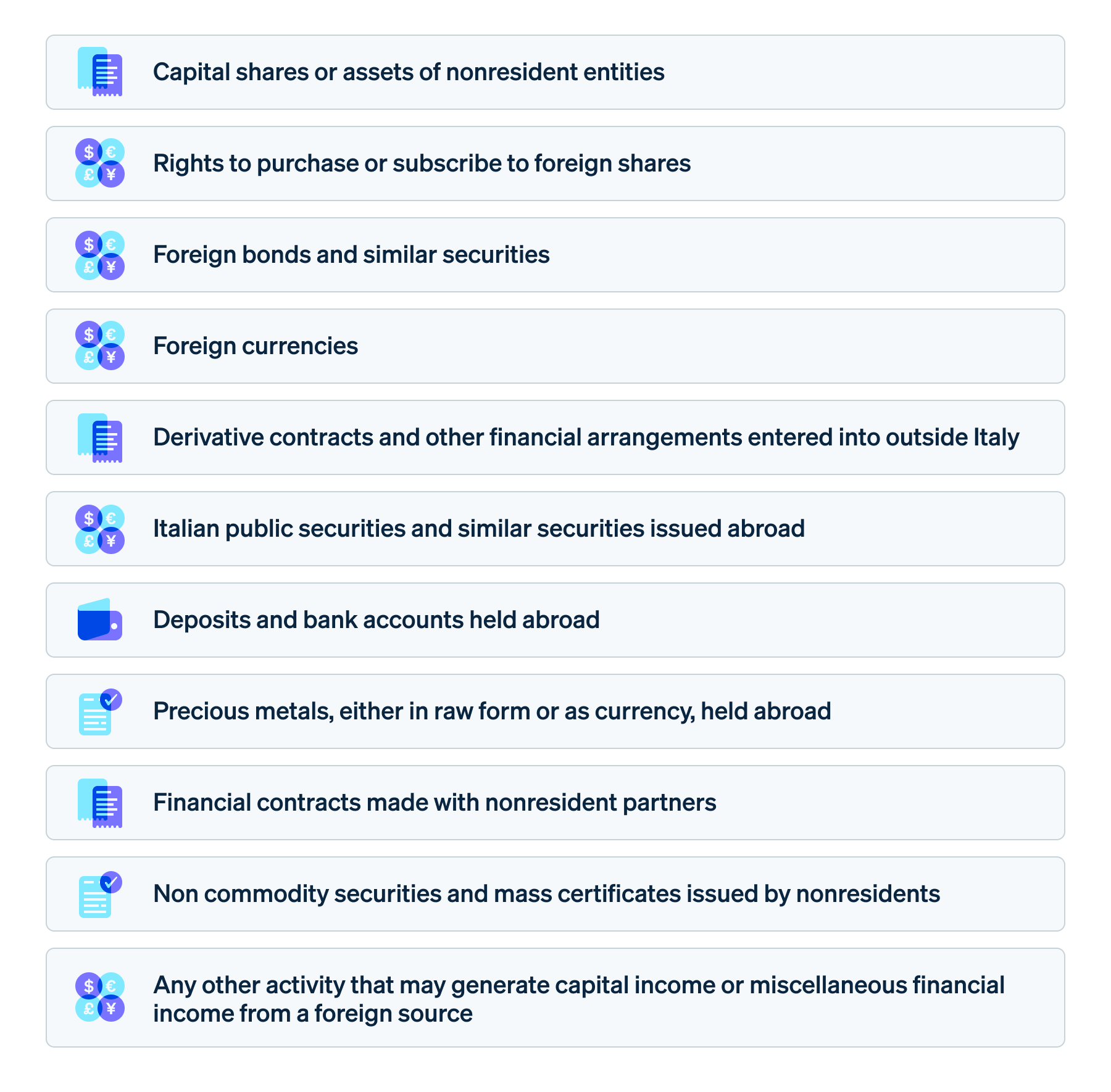

La legislación obliga a las empresas a declarar los activos sujetos a control fiscal en la parte RW del formulario de PF de ingresos. Esta declaración podría conllevar la obligación de pagar el IVAFE. Vamos a echar un vistazo a los activos financieros extranjeros que deben declarar las empresas en la parte del RW del Formulario PF de Ingresos:

- Acciones de capital o activos de entidades no residentes (por ejemplo, empresas extranjeras o entidades legales como fundaciones, fideicomisos)

- Contratos financieros celebrados con socios no residentes, como préstamos, remanentes, pactos de recompra, préstamos de valores y pólizas de seguros de vida concertados con aseguradoras extranjeras

- Derechos de compra o suscripción de acciones extranjeras o instrumentos financieros similares

- Bonos extranjeros y valores similares

- Títulos públicos italianos y acciones similares emitidos en el extranjero

- Valores no relacionados con materias primas y certificados masivos emitidos por no residentes, incluidas las participaciones de instituciones de inversión colectiva OICR)

- Divisas extranjeras

- Depósitos y cuentas bancarias mantenidas en el extranjero, independientemente de la fuente de financiación, como a través de créditos salariales, de pensiones o de compensación.

- Contratos de derivados y otros acuerdos financieros celebrados fuera de Italia

- Metales preciosos, ya sea en bruto o como divisa, poseídos en el extranjero

- Cualquier otra actividad que pueda generar capital o ingresos financieros diversos de una fuente extranjera

Las empresas también deben declarar los activos financieros italianos que poseen en el extranjero (por ejemplo, valores gubernamentales emitidos en Italia, participaciones en entidades residentes y otros instrumentos financieros emitidos por ellas) en la parte RW, ya que estos activos pueden generar ingresos diversos.

Lista de activos financieros extranjeros que requieren declaración de impuestos:

¿Qué bienes están excluidos del IVAFE?

La Administración tributaria excluye algunos activos financieros de la aplicación del IVAFE. Estos son:

- Planes complementarios de pensiones organizados o gestionados por empresas e instituciones reguladas por leyes extranjeras.

- Activos mantenidos en el extranjero pero gestionados por intermediarios financieros con sede en Italia.

- Activos en el extranjero que el contribuyente posee físicamente en Italia.

¿Cómo se calcula el IVAFE?

El método estándar para la determinación de la base imponible en el IVAFE consiste en que los contribuyentes la calculen en función del valor de mercado de sus activos financieros al último día del año natural. Si el residente italiano ya no posee estas inversiones el 31 de diciembre del año correspondiente, debe determinar el precio de mercado al final del período de tenencia.

En el caso de los activos financieros que cotizan en mercados regulados, los contribuyentes deberán utilizar el valor de mercado a 31 de diciembre o al final del período de tenencia. En el caso de las inversiones que no se negocian en mercados regulados, o en los casos en que los activos cotizados hayan sido excluidos de cotización, utiliza el importe nominal o, si no está disponible, el importe de rescate, independientemente de si se reexpresa oficialmente como referencia. Si no puedes obtener ni el valor nominal ni el valor de rescate, determina la base imponible por el precio de compra de los valores.

Para calcular el pago a cuenta del IVAFE, utiliza el 100 % del importe del impuesto determinado para el año anterior. Por ejemplo, si el impuesto sobre el saldo fue de 150 €, el pago anticipado también debe ser de 150 €. En este caso, deberás pagar el anticipo en dos cuotas, ya que el valor supera el umbral de los 103 €.

Doble imposición y crédito fiscal

Si el contribuyente ha pagado un impuesto sobre el patrimonio en el país donde se mantienen los productos financieros, las cuentas corrientes o las cuentas de ahorro, puede deducir un crédito fiscal (artículo 19, párrafo 21, Decreto Ley n.º 201/11) igual al importe del impuesto sobre el patrimonio pagado en el extranjero al calcular el IVAFE. En cualquier caso, el crédito no puede exceder el importe adeudado en Italia.

Sin embargo, este crédito para el IVAFE no es aplicable si existe un convenio de doble imposición con el país en el que se aloja el activo financiero, y este convenio cubre el impuesto sobre el patrimonio. En este caso, el país de residencia del titular determina la tasa aplicable.

El IVAFE en la declaración de la renta de las personas físicas

Las personas físicas que posean activos financieros en el extranjero deben declararlos al momento de presentar su declaración de impuestos. Esto se puede hacer en la parte RW del formulario de la renta de PF o, a partir de 2024, en la parte W del formulario 730/2024 dedicada al control fiscal, que es idéntica a la parte RW.

Aunque el IVAFE es un gravamen sobre el patrimonio, su cálculo y liquidación siguen las mismas disposiciones normativas que se aplican al IRPEF. Los contribuyentes deben realizar un pago tanto a cuenta como en saldo. Además, se requiere un pago anticipado si el importe indicado en la parte RW6, columna 1, para el IVAFE en el formulario de la renta de PF supera el umbral de 52 €. Si el importe está por debajo de este umbral, solo hay que liquidar el saldo.

Si el anticipo del IVAFE supera los 103 € (artículo 17, apartado 3, del DPR n.º 435/2001), debe pagarse en dos plazos:

- La primera cuota, equivalente al 40 %, vence antes de la fecha límite para presentar la declaración de impuestos del año anterior, que es el 30 de junio.

- La segunda cuota, que cubre el saldo restante después de deducir la primera, vence el 30 de noviembre.

Si no se paga en cuotas, el importe total debe liquidarse en una sola suma antes del 30 de noviembre.

Estar al día con las normativas que cambian constantemente puede suponer todo un reto para tu empresa. Algunas herramientas, como Stripe Tax, pueden simplificar el cumplimiento de la normativa al generar informes detallados que son útiles para la presentación de declaraciones de impuestos.

¿Cómo se paga el IVAFE?

Los contribuyentes registrados en el IVA deben pagar el IVAFE mediante el formulario F24, que debe presentarse electrónicamente. Puedes hacerlo directamente utilizando el software F24 web o F24 en línea proporcionado por la Agenzia delle Entrate (Agencia Tributaria italiana), a través de los canales Fisconline o Entratel, a través de tus servicios de banca en línea de la institución crediticia, o a través de un intermediario autorizado.

Quienes no sean titulares del IVA también pueden pagar con el formulario F24 en papel en bancos, sucursales de Poste Italiane y agentes de cobro, siempre que no utilicen créditos de compensación. Sin embargo, sigue siendo posible presentar el formulario F24 en papel cuando se utilizan créditos fiscales para la compensación, pero solo en los agentes de cobro.

Para los pagos del IVAFE deben usarse los siguientes códigos fiscales:

- 4043: Impuesto sobre el valor de los activos financieros poseídos en el extranjero por personas físicas que residen en territorio italiano (art. 19, c. 18, DL. n. 201/2011 ratificado, modificado por L. n. 214/2011 y sucesivas modificaciones—SALDO

- 4047: Impuesto sobre el valor de los activos financieros poseídos en el extranjero por personas físicas que residen en territorio italiano (art. 19, c. 18, DL. n. 201/2011 ratificado, modificado por L. n. 214/2011 y sucesivas modificaciones—DEPÓSITO PRIMERA CUOTA

- 4048: Impuesto sobre el valor de los activos financieros poseídos en el extranjero por personas físicas que residen en territorio italiano (art. 19, c. 18, DL. n. 201/2011 ratificado, modificado por L. n. 214/2011 y modificaciones posteriores: DEPÓSITO, SEGUNDA CUOTA O DEPÓSITO ÚNICO:

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.